为什么买点比特币?

本文来自“扑克财经”

过去2年,一提到比特币,大多数人会觉得“真另类”,很多人认为数字货币“极不靠谱”。但我们理解的角度:正是因为其主流关注度不高,所以比特币在财富配置中的角色更显眼。

结合最近全球金融市场环境和数字货币近几年的发展,我们认为还是有必要简单谈下这个话题,无关数字货币的“合法性与合规性”讨论,仅从比特币在投资组合中可以扮演的配置角色去探讨。无论其是否是投机品,其实不重要,归结下来,最终是配置多少的问题。

我们首次购买比特币源于对法币信心的降低

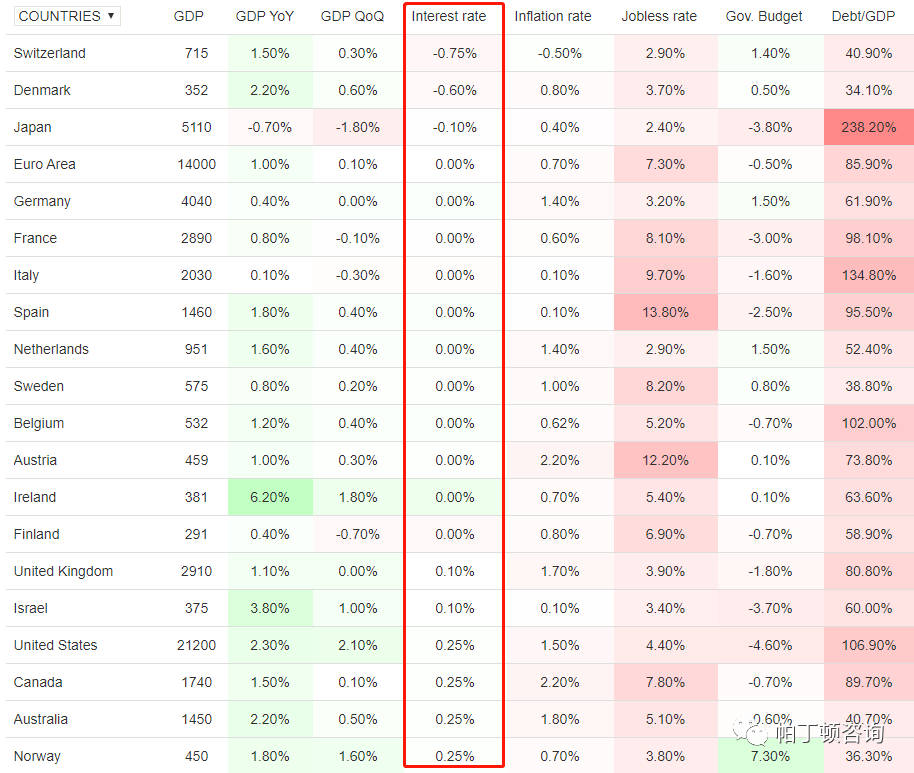

看组数据:下表红框罗列的国家央行利率上限为0.25%或以下(因为有些央行利率工具比较多,下表的罗列的仅供参考;事实上,ECB不少利率工具是负的),瑞士SNB的央行利率水平是-0.75%。

美债10年期国债收益率收报0.72%。怎么去简单理解这个收益率水平?简单理解:这时买入美债10年期,假设不交易不投机,作为投资配置,锁定10年,平均下来每年可获得0.72%的回报。从市场成交情况来看,尤其是目前金融环境下,即使美债收益率如此之低,配置需求仍然旺盛。

普通投资者怎么去理解这个投资行为?可以这么简化理解:大部分投资者不会真的锁定持有10年,而是预期未来一段时期内收益率会进一步下跌(国债价格上涨),因而这么操作仍有盈利空间。

清醒点去理解这个问题,像不像“击鼓传花”,如果有下家愿意以更低的收益率接回这个国债,这样的配置交易确实能赚钱(参考下图目前的收益率水平)。

再举个例子,瑞士10年期国债收益率,目前报收-0.30%。即使当前宏观环境下避险需求旺盛,瑞士10年期收益率最低跌到-1%附近后就没能继续大幅下探;相反,在全球最动荡的3月份,收益率从-1%升至-0.3%(注:瑞士是欧洲避险国家,通常宏观环境弱的时候,瑞郎货币会走强,瑞士国债收益率会下降)。

随着本轮公共卫生事件在全球范围内的横扫,各国财政陆续推出刺激(伴随的背景:央行购买能力遭到极限考验);因此,这种背景下,我们认为目前全球主权债收益率可能已经处于历史以来较低点附近了,购买国债高度依赖交易上的“击鼓传花”!

美债10年期收益率:

瑞士10年期收益率:

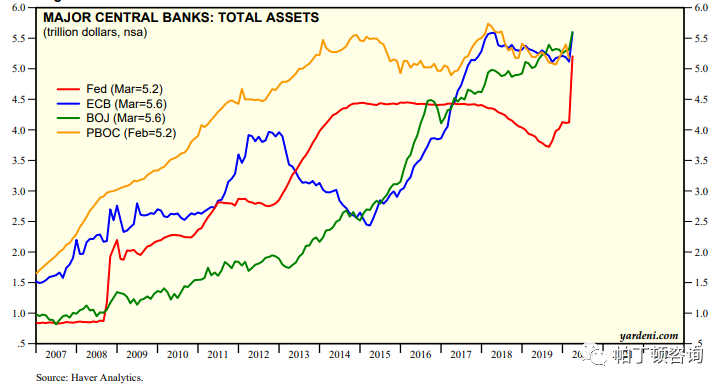

再看下央行资产负债表规模:全球前几大央行资产负债表规模较2007年金融危机前相比,扩张规模普遍在5倍左右。全球央行大水漫灌,货币纪律的丧失,造成金融体系“道德恶化”问题,即:金融资产阶级会因为央行作为“最后借款人”角色而直接或间接得到不对称的保护倾斜(“大而不倒”也是这个概念)。

因此,2008年后,“资产阶级与工薪阶层”的贫富差距的确是大幅扩大了。公共卫生事件的发展,各国央行相继出手,也能看到国家治理者对金融体系参与者的不对称保护结果(即使意愿上带着“公平”,但结果很难彰显“公平”,因为需要“金融市场和金融系统”这个传递媒介)。

央行资产负债表规模:美联储、欧洲央行、日本央行、中国人民银行

比特币具备的一些特征及其发展情况

比特币具备一些特征,如:“可分割(不会磨损)、不可重复支付、发行数量有限、支持点对点便捷交换”等,这就使得它具备货币雏形的基本属性了。

很多人认为比特币波动率过大,不适合作为货币。这的确是个问题!但这个问题存在的前提是“我们用法币思维评价比特币”;跳出法币世界,用比特思维再去理解的话,波动大的其实不是比特币,而是法币!

货币角度,比特币存在的主要问题是没有监管背书(货币功能的流行依赖国家认可和背书)。仅作为简单的支付媒介,其实不一定需要国家背书?理论上,只要2方承认,便足够了。只是最终能不能成气候,取决于接受的广度和深度(国家认可和背书只是一种方式)。

比特币的概念及其背后的技术,具备“网络效应”,即接受的人数会因为用的人越来越多而级越来越多,这个“网络效应”会使得生态越来越强大和健全(类似微信等社交媒体的存在和发展,其成功背后的重要逻辑就是“网络效应”)。

从比特币过去10年发展看,重要指标均呈现指数级增长,基本符合任何新兴事物被广泛采纳前的发展模式行为(当然,泡沫和投机崩盘也是类似的模式)。

很多人最关心的问题:比特币价格高不高?

比特币价格:

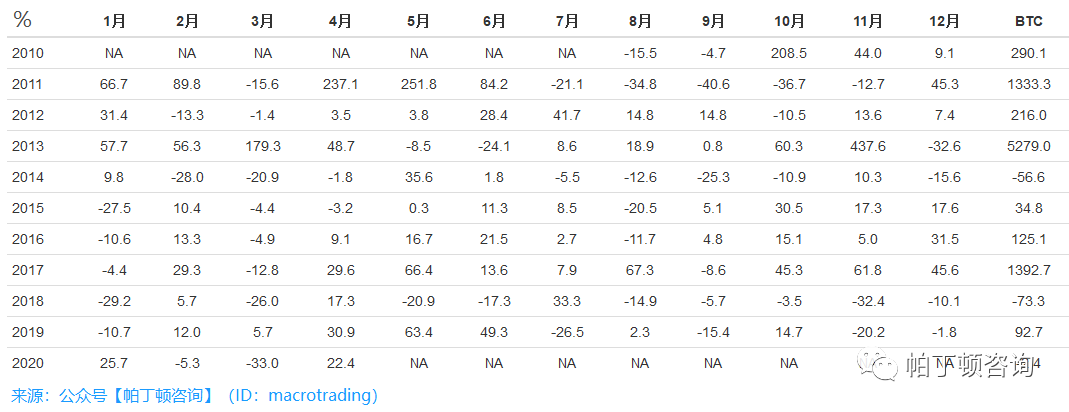

比特币历史回报情况:

比特币发展至今,绝对价格看起来的确很高,且高得离谱!但是用发展的眼光看,结合前述“比特币网络算力”、“比特币挖矿难度”等指标(这些指标可以简单理解为“获得比特币的难度”),那么比特币的价格可以认为是公允的(甚至是低估)。

目前,被挖出来的流通比特币数量增幅的斜率在放缓,增速其实不及前述比特币的获得成本指标,这意味着逐渐被接受的背景下,比特币的稀缺性还在逐渐体现和放大。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP