大摩:全球央行明年将释放海量流动性

本文转自“万得资讯”。

上周末,号称华尔街最准确的择时策略师Michael Wilson 表示美股在前年还有最后一跌。但那之后呢?摩根士丹利首席利率策略师Matthew Hornbach 认为,全球主要央行将释放2009年以后见所未见的海量流动性,风险资产将持续走牛,标普500指数预计在2021年还会再涨10%!

Matthew Hornbach 称,2021年风险资产表现较好的原因与上一个十年美股大牛市的原因是一样的,即央行向市场注入史无前例的流动性。

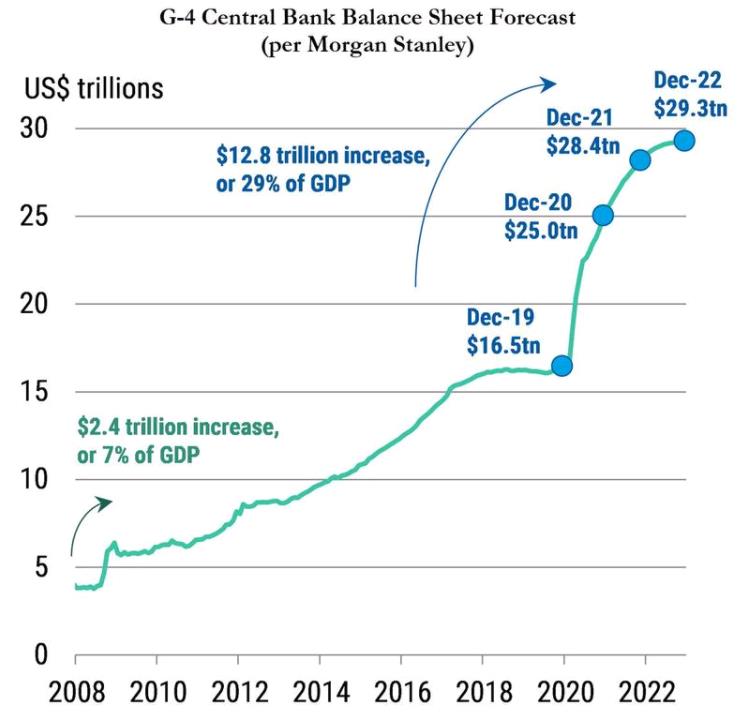

Matthew Hornbach 在当地时间本周一的一份报告中写道,当前央行的政策旨在缓和不可预知障碍对市场的打击,预计G4央行的资产负债表将在两年内达到30万亿美元,高于目前的25万亿美元。

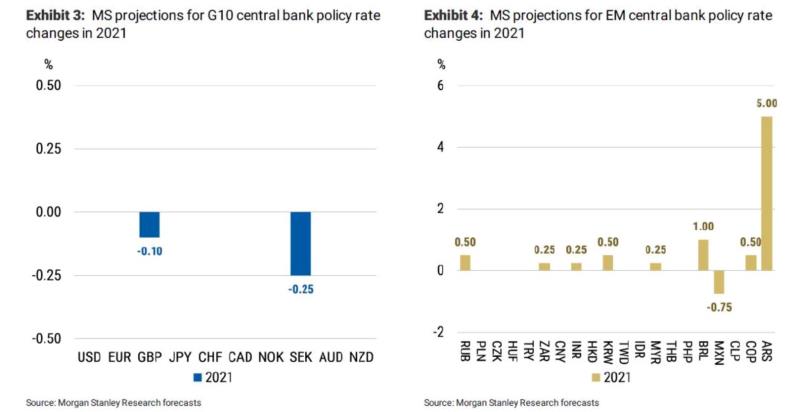

更具体一些,全球发达市场的主要央行将继续降息,只有几家新兴市场央行会加息。

细分来看,G10国家央行中,预计英国央行和瑞典央行将在2021年分别再降息0.1%和0.25%。新兴市场中,墨西哥央行预计会在2021年降息0.75%。而其他新兴市场国家则会进行不同程度的加息。其中,摩根士丹利认为,阿根廷央行在2021年加息幅度最大,将达到5%。

Matthew Hornbach 解释道,2021年的一个重要特征将是经济增长背后的海量流动性。为什么流动性对宏观市场很重要?因为它既润滑了交易融资的车轮,也改变了投资者可利用的机会。当谈到流动性时,重点是“狭义”和“广义”指标,正如Goodfriend(2000)所定义的那样。预计这两类流动性都将在2021年扩张。

发达国家央行降息已经空间较小,流动性注入主要来自于所谓的QE。

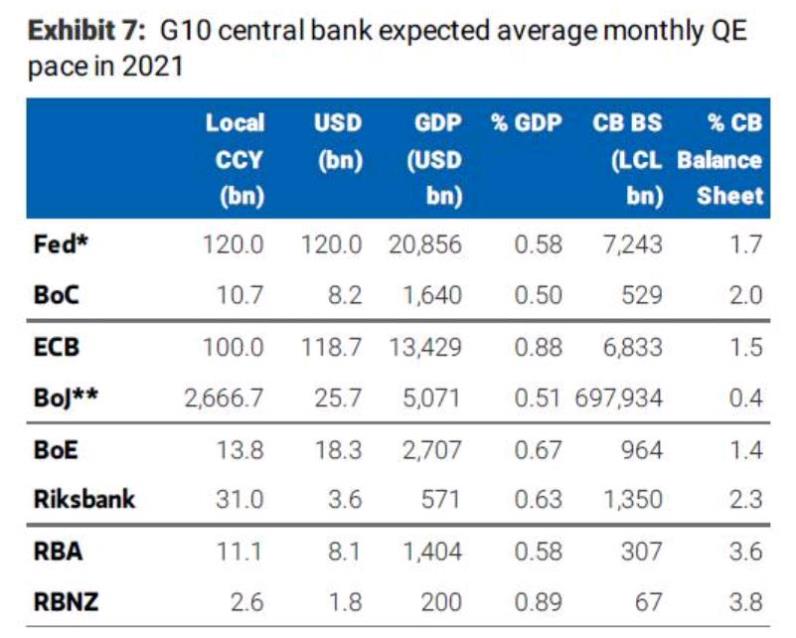

中央银行购买私营部门资产(政府债券、公司债券、机构MBS),在这广义和狭义的流动性注入中都占有重要地位。下图是对8家央行的月度量化宽松预测,认为这8家央行将在2021年采取积极行动。

(图表来自摩根士丹利研报)

预计,2021年这8家央行平均每月将从市场购买价值3040亿美元的证券(其中2380亿美元将是政府债券)。不出所料,美联储和欧洲央行每月的购买力度最大。

总的来说,G8央行预计将在2021年,每月平均增加相当于占名义GDP总值0.66%的流动性。这是全球流动性注入的快速步伐,这是在2020年以前从未见过的。

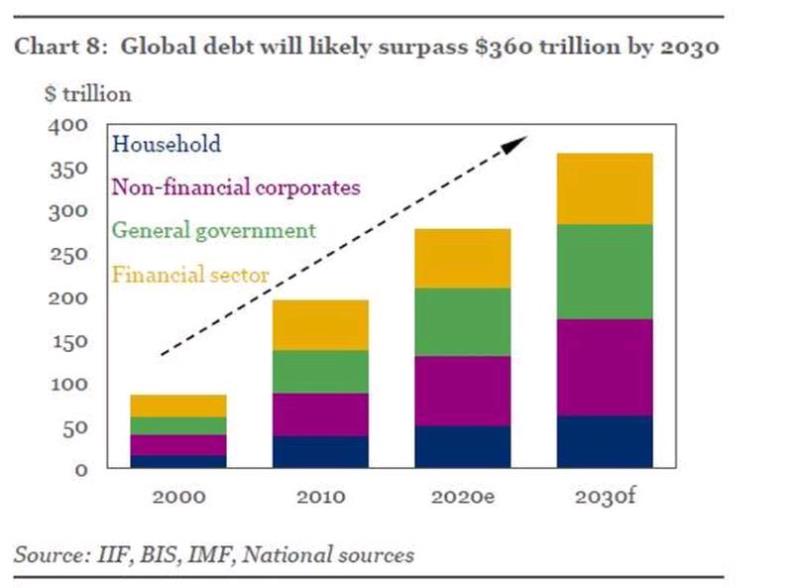

当然,摩根士丹利预测的QE规模是令人震惊的。但是国际投资基金会(IIF)之前的预测称,全球债务总额从2020年底的277万亿美元上升到2030年的360万亿美元,比目前的水平高出85万亿美元,摩根士丹利的预测似乎变得更加有说服力了!

或许还有一种可能,即在直升机撒钱成为常态的世界里,央行们在2021年的资产负债表可能比摩根士丹利预测的规模还要大。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP