天工国际(00826):竞争优势明显、护城河深厚,成长前景超出市场预期

本文来自“鹏飞论钢”

投资摘要

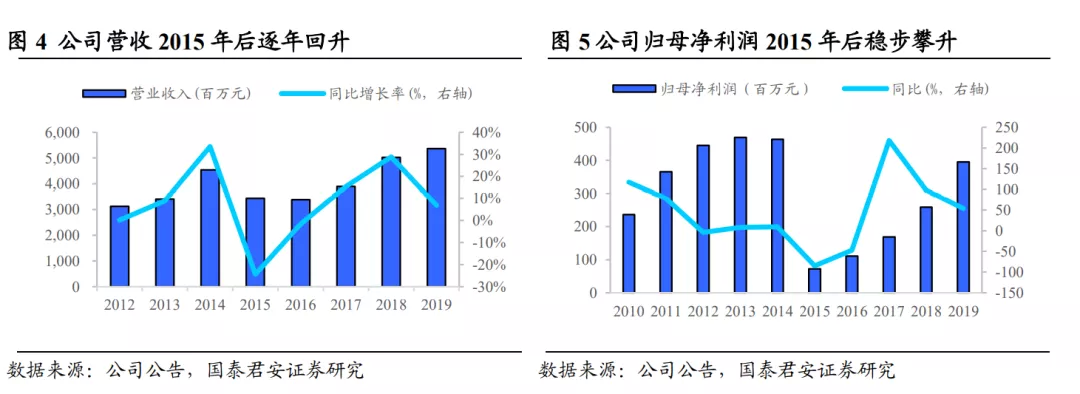

给予“增持”评级。天工国际(00826)为全球高端特钢龙头,竞争优势明显,我们预测公司2020-2022年归母净利润分别为5.52/6.77/8.07亿元,对应EPS 0.20/0.25/0.30元,给予“增持”评级。

公司竞争优势明显,护城河深厚。公司通过行业领先的研发力、产品力及服务力打造出独一无二的竞争优势,拥有深厚的产品技术壁垒、客户认证壁垒及销售渠道壁垒。目前公司核心产品高速钢全球市占率居首,模具钢市占率全球第二,行业整体竞争格局良好。我们认为公司凭借突出的竞争优势及宽厚的竞争壁垒,其市占率有望持续提升,并伴随行业需求的持续增长而不断成长。

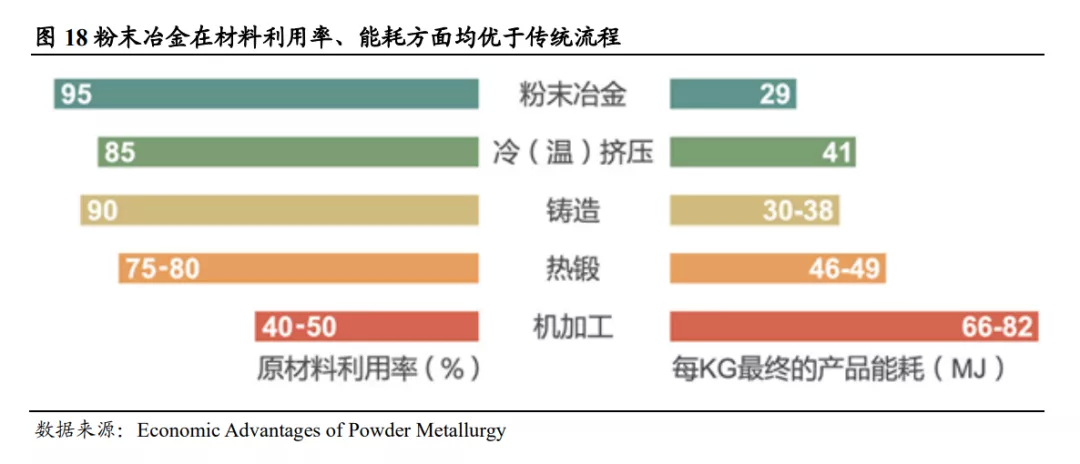

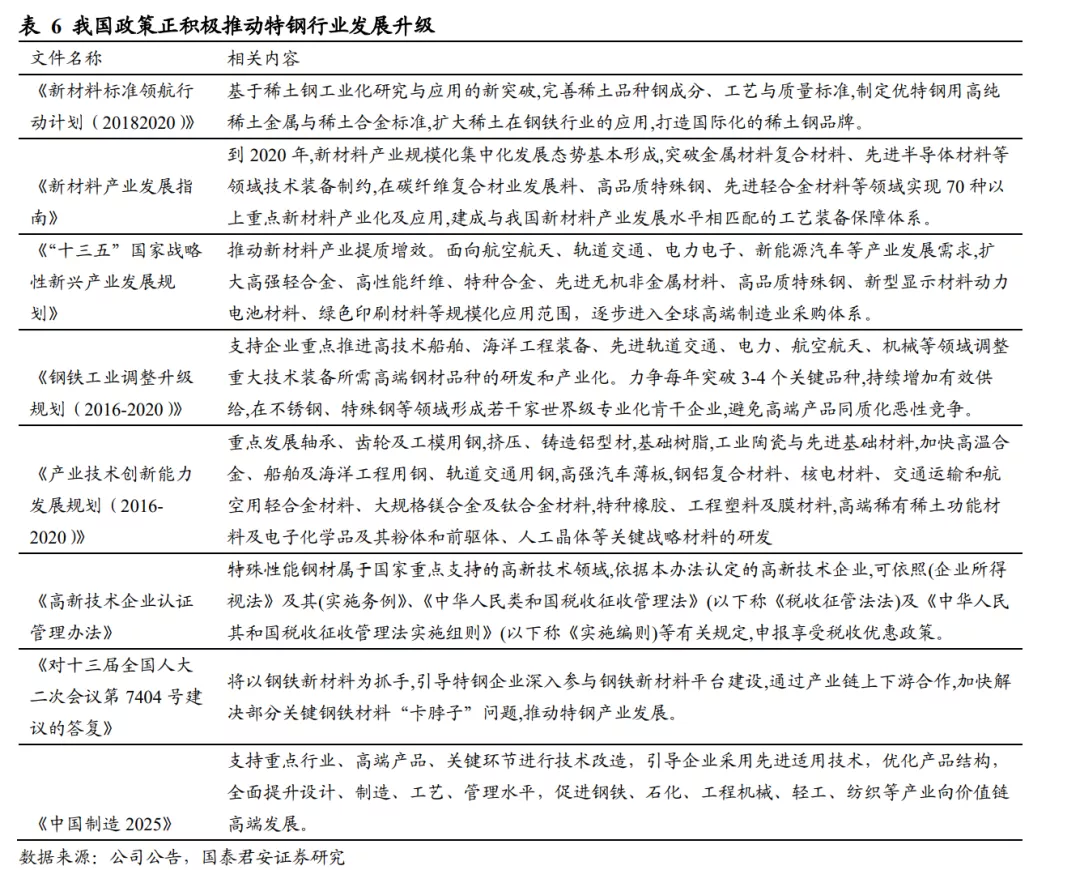

公司业绩增长可期,成长性将超市场预期。市场认为公司与上下游经济密切相关,盈利受到经济周期影响。而我们认为,公司产品结构升级、直销占比提升提高公司毛利率,海外建厂拓展了公司产量的上限,公司未来将持续成长。目前公司粉末冶金项目已经正式投产,粉末冶金的提高可主动淘汰技术含量低、竞争激烈的低端品,切换为高价值产品,优化产品结构,提升毛利率;直销战略使公司与下游客户深度绑定,其单个客户盈利规模持续扩张,产品销量及毛利率稳步增长;全球化布局打开公司产能上限,且公司能够更好地满足国外的需求和应对中美贸易冲突带来的影响不确定性,而从海外采购原材料的比例上升将使得公司生产成本逐步下降。此外,我国高端特钢占比仍然较低,特钢行业未来成长空间广阔,随着公司持续的研发投入,公司产品将逐渐替代进口,公司将展示出超出市场预期的成长性。

催化剂:公司业绩持续高增长。

风险提示:制造业投资大幅下行;泰国产线投产不及预期。

1 天工国际:国际领先的高端特钢龙头

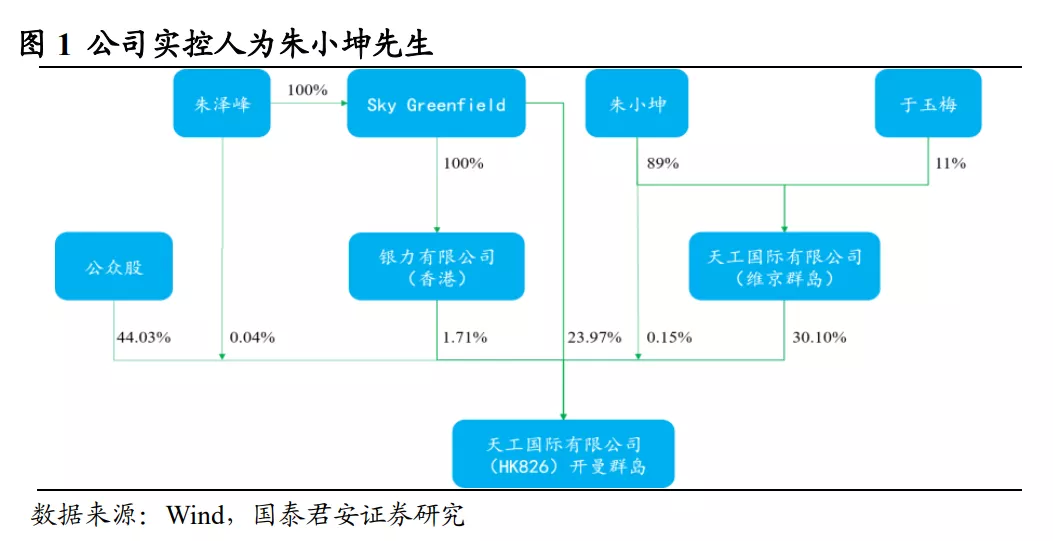

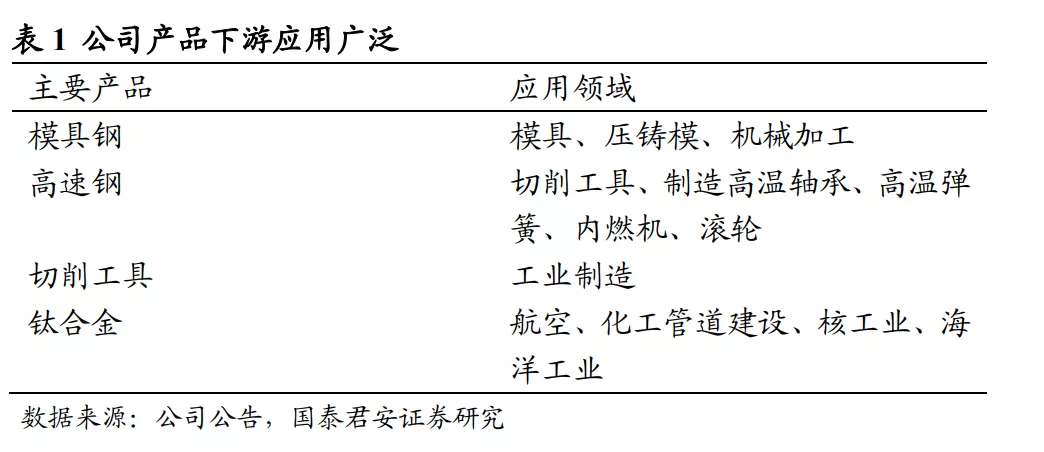

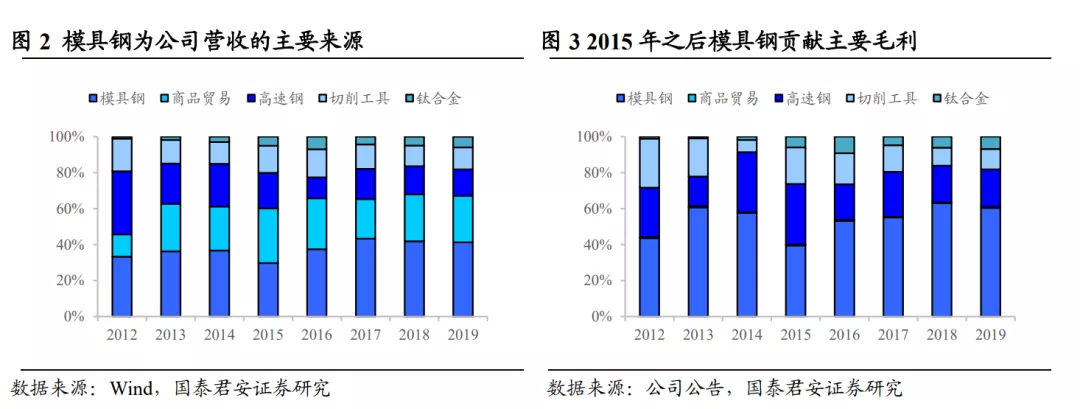

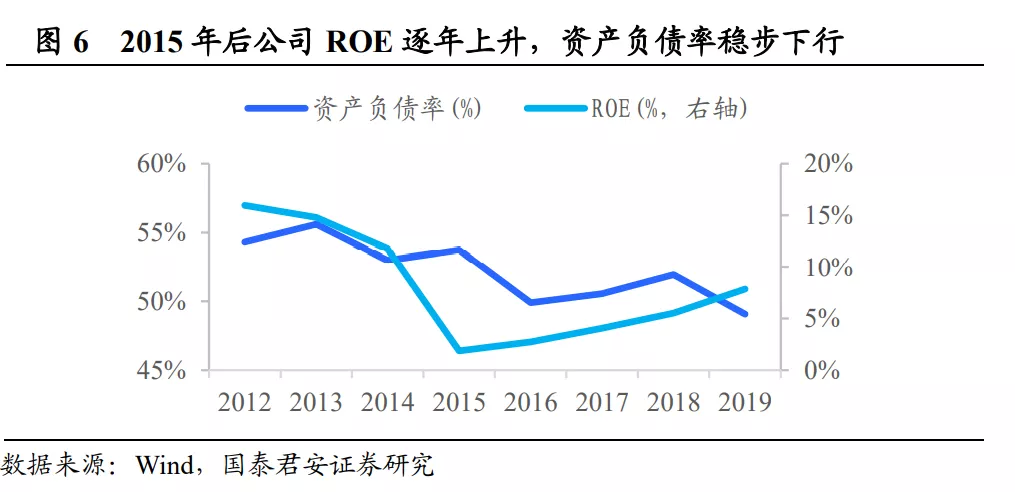

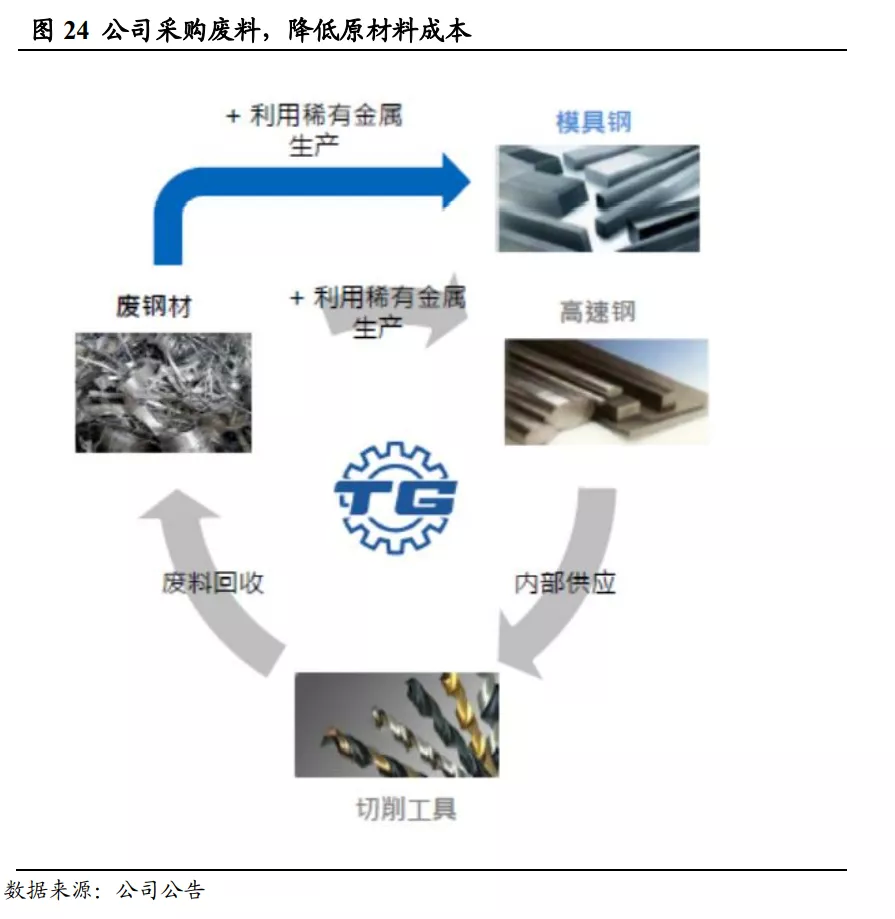

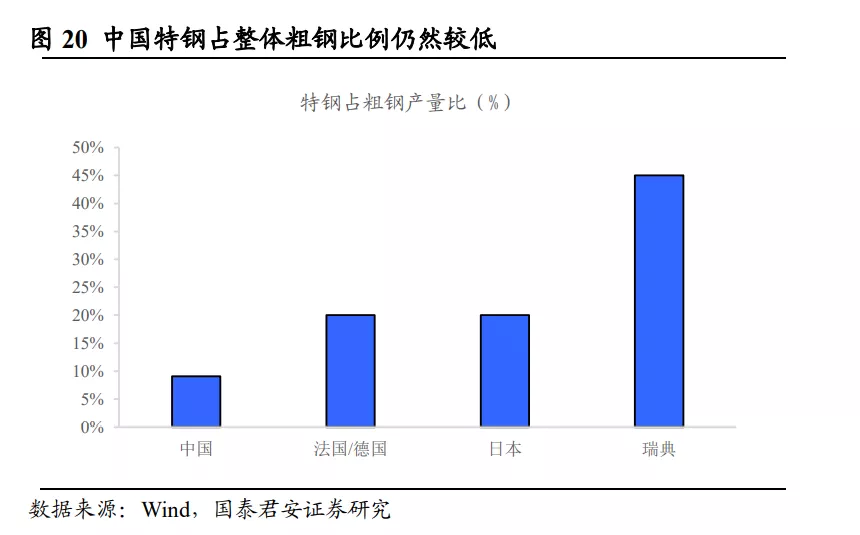

天工国际为我国高端特钢龙头。天工国际始建于1981年,是中国特种工具钢、模具钢、钛合金材料及高端精密工具生产制造商,国家重点高新技术企业。公司的高速钢、模具钢、精密工具、钛合金四大主产品被广泛应用于航空、汽车、高速列车及石油化工等行业和机械加工等不同领域,畅销欧美等世界近百个国家以及香港、台湾地区。天工国际于2007年7月在香港证券交易所主板上市,天工控股有限公司持有公司30.10%的股份,为公司第一大股东,朱小坤先生持有天工控股有限公司89.02%股份,为公司实际控制人。

2. 公司综合实力强劲,产品护城河深厚

2.1公司研发力强大,构建深厚产品技术壁垒

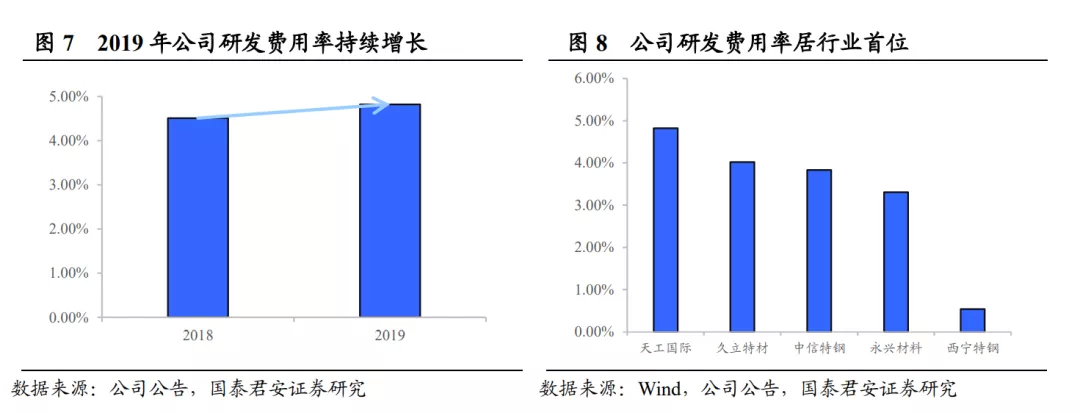

公司研发力行业领先。2019年公司研发费用同比增长14.36%,超过营业收入同比增长率6.94%的两倍。研发费用占营业收入的比例从2018年的4.51%升至2019年的4.82%。国内其余特钢公司,如久立特材、中信特钢、永兴材料、西宁特钢在2019年研发费用占营业收入的比例分别为4.02%、3.84%、3.31%、0.54%,公司研发费用投入比例列同行业第一。

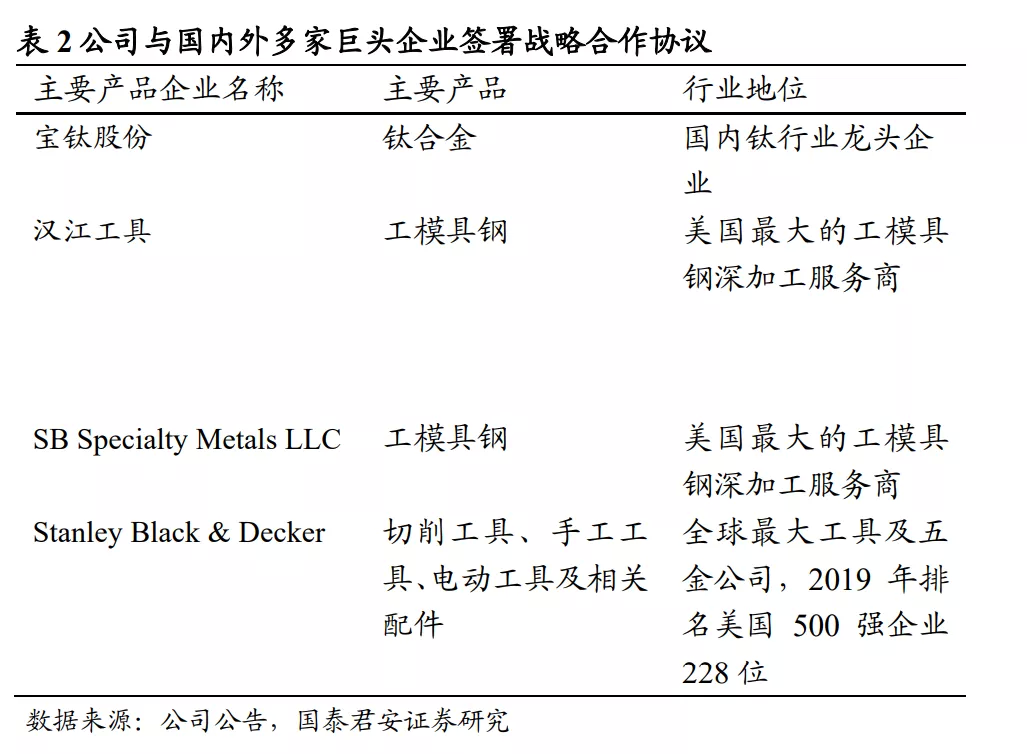

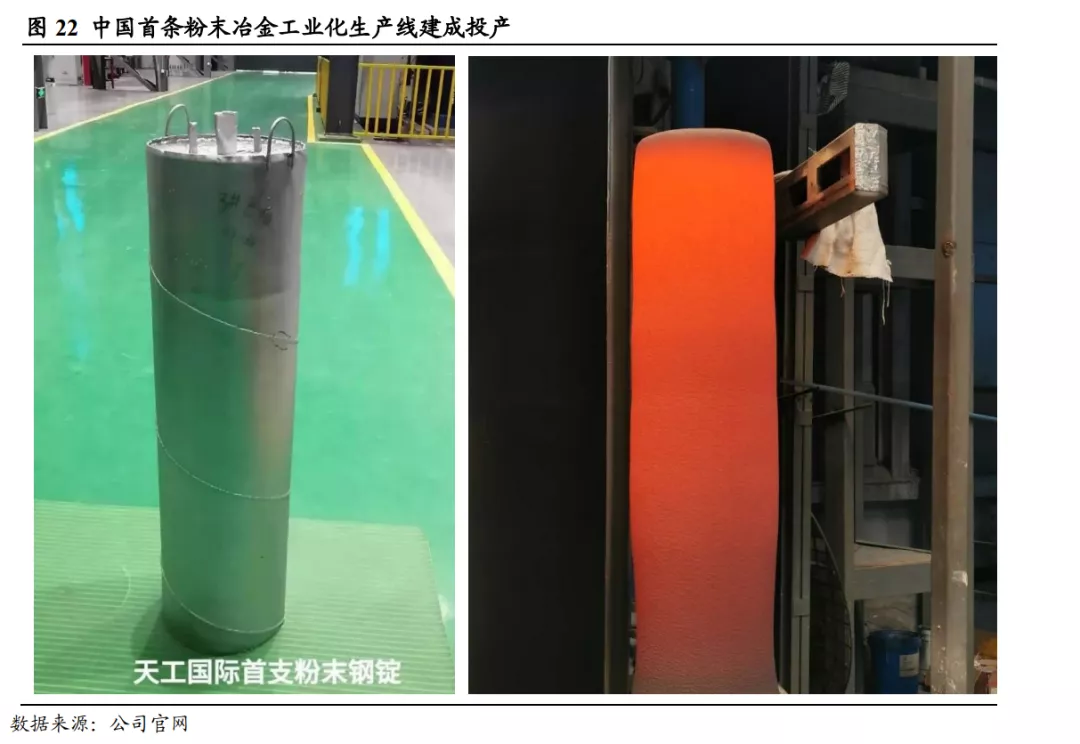

强大研发力构建公司深厚产品技术壁垒。2018年天工国际成立了中国首家粉末冶金研究院,该研究院由中国钢研集团与天工国际合作成立,双方强强联合共同开展粉末冶金技术的研究。2019年公司建成投产我国首条粉末冶金工业化生产线,标志着公司掌握了全球最领先的工模具钢生产工艺。粉末冶金技术的成熟为公司未来在我国高端特钢领域的进口替代奠定了坚实基础。此外,公司钛合金产品已获得国际权威质量认证机构BV公司颁发的航天航空质量管理体系认证证书,这标志着公司钛及钛合金产品具备参与国际航空航天市场竞争的技术实力和资质。我们认为公司通过强大的研发能力积累了雄厚的产品技术,并已拥有深厚的产品技术壁垒。

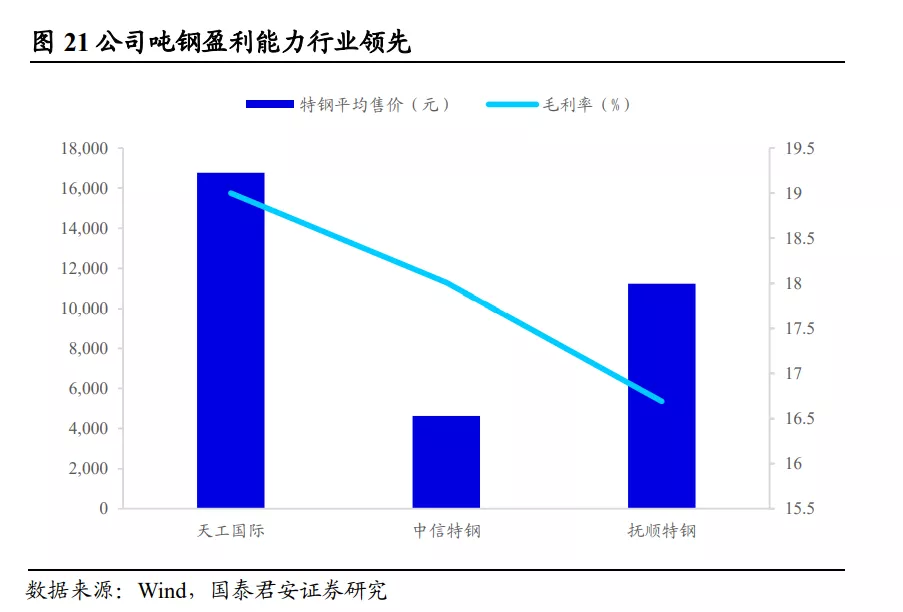

2.2 公司产品力居全球领先地位

绑定行业最优质客户

2.3. 线上及海外销售渠道持续拓展

公司服务力进一步提升

增强线上销售渠道建设,提高直销比例。公司开始时主要通过经销商营销,2014年天工国际电子商务部成立,积极参与电商平台阿里巴巴国际站、facebook、LinkedIn、Twitter等以及国内各类五金工具专业商城的多渠道多方位合作,利用“TG”“科莫威comoware”电商专属品牌占据更大的市场,积极建设自主网上商城与官网的自营超市。2017年末天工“亚马逊”国际店铺以自主品牌“科莫威comoware”为主打产品面向欧美市场。2018年公司产品国内市场直销占比73%左右,海外市场直销占比40%左右,整体来看直销占比57%,经销占比已缩减到43%。

直销比例提升增强公司服务能力。直销比例的提升,减轻对经销商的依赖,公司可以直接与客户接触,进一步提高公司对客户掌控能力,持续提升客户黏性,更加准确地反映消费者的需求并做出相应的调整。而线上线下相结合的销售方式,使得消费者既能享受到网上购物的便利,也能获得实体店的体验与服务。客户还可以通过官网的天工数码防伪查询系统进行查询,维修、退换等售后服务也十分便利,客户无论在线上或是线下购物,都可以就近获得相应的售后服务。

建立全球销售服务网络,公司打造全球一流服务能力。公司陆续于多个国家和地区设立了销售公司,目前国际分销售网点已达11家,遍及美国、韩国、捷克、俄罗斯等地。我们认为全球销售网络的布局有助于公司与下游用户充分交流,掌握下游客户的已有及潜在需求,及时反映给生产研究部门并做出合理正确反应,通过精选产品,对当地客户进行精准化的运营,减少产品误产、少产、库存负担等生产失误的发生率,进一步提升了公司对海外客户的服务能力。

2.4 公司竞争格局良好

全球市占率名列前茅

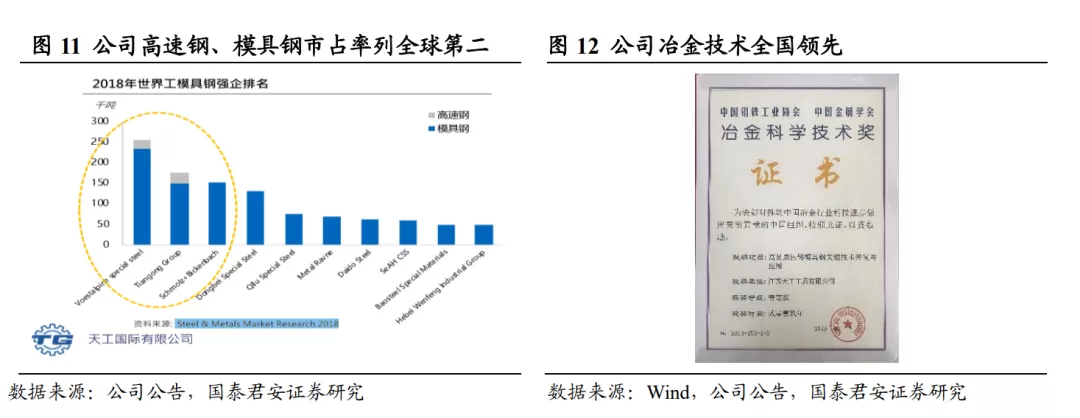

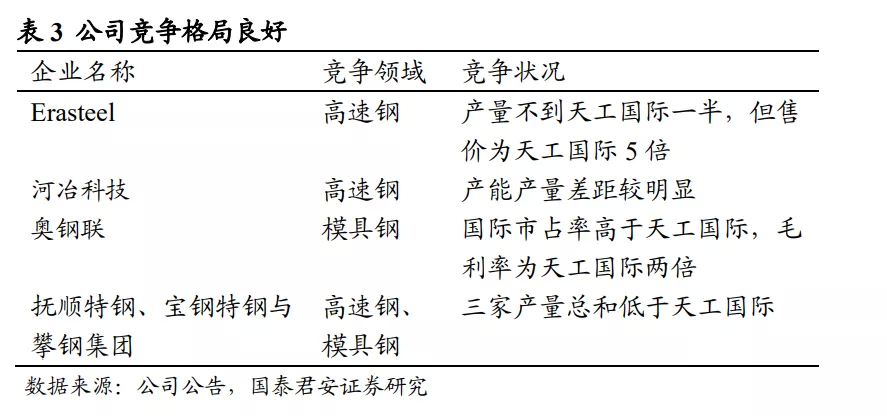

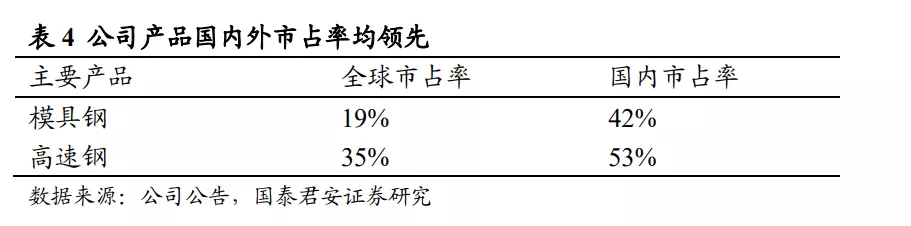

2019年公司高速钢全球市占率为35%,为全球钢铁企业第一。公司高速钢产品在全球市占率领先,竞争优势明显。公司在高速钢领域最主要的竞争对手为法国企业Erasteel,其整体产量近为天工国际的一半,但因为产品多采用粉末冶金工艺,产品平均售价约为天工国际的5倍,销售额为天工国际的两倍。日本企业日立与NACHI在高速钢领域同样具有领先的技术,但因为其产品多数为企业内部消化,对外销售数量有限。国内方面河冶科技是唯一一家可以和天工国际竞争的企业,但整体产量与天工国际相差很大。

公司在2019年度模具钢全球市占率为19%,为全球钢铁企业第二。奥钢联是唯一一家全球市占率超过天工国际的公司,主要因为奥钢联在粉末冶金技术方面处于领先地位。我们认为,随着天工国际粉末冶金项目在2019年11月的投产,天工国际在模具钢行业的技术将逐渐逼近奥钢联,公司产品技术含量将得到提升,产品结构将持续优化。

公司切削工具市场竞争格局优化,市占率有望进一步提升。2019年公司国内切削工具市场主要竞争对手大连远东因现金流问题基本停产,切削工具行业国内竞争格局优化,公司再细分市场市占率有望持续攀升。

3. 公司业绩增长可期,成长性将超市场预期

3.1 产品结构优化

公司综合毛利率有望持续上升

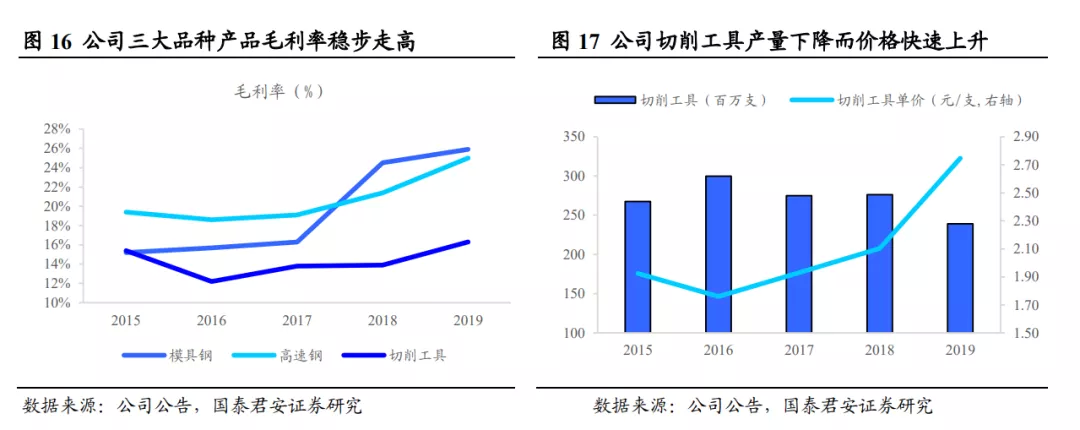

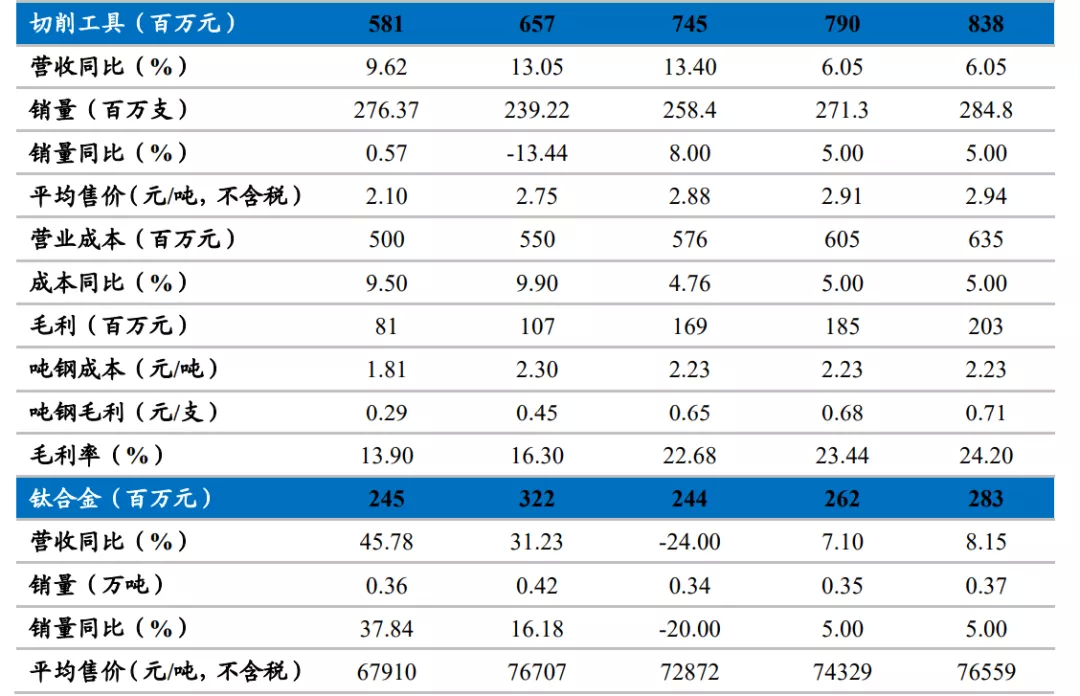

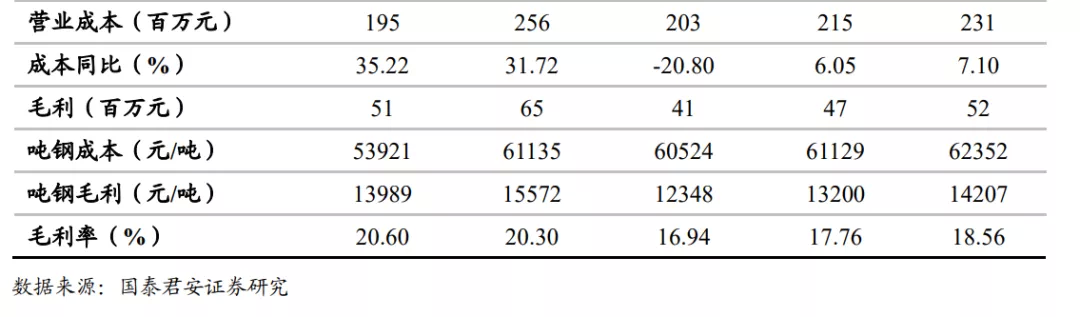

公司不断更新已有产品结构,毛利率逐渐上升。公司始终专注于模具钢、高速钢及切削工具的生产和制造,并不断提高自身产品的技术水平,增厚各个品种的毛利。我们观察到,2016年以来,随着公司产品结构的不断优化,公司模具钢、高速钢和切削工具产品毛利率持续上升。公司切削工具类产品结构调整的代表意义较强:切削工具产品分为高速钢切削工具和硬质合金切削工具两类,其中硬质合金切削工具多为定制产品,产品定位较为高端,公司主动淘汰了技术含量较低、竞争较为激烈的低端产品,切换为价值量更高的产品。2017年到2019年,公司切削工具总产量逐渐下降,而平均售价快速上升,切削工具类产品营业收入、毛利持续上升,公司产品结构调整带来了单产品毛利的持续上升。我们认为,公司优化产品结构的战略是一贯的、持续的,未来公司产品毛利率仍将持续上升。

3.2 直销战略深度推进,充分挖掘客户潜力

切削工具类产品主要面对个人消费者,直销比例的提升将带来毛利率的上升。与我国家庭委托装修公司进行装修的习惯不同,国外由于人工成本较高,一般选择自行装修,公司麻花钻产品一般直接销售给海外的终端消费者。2019年公司切削工具外销比例为65%,其中60%以上通过经销商销售,而经销商的参与会摊薄公司切削工具产品的收益。公司目前战略上逐渐推进切削工具产品的直销,公司在美国、韩国、捷克等国家成立了合营/联营公司,拓展海外的直销渠道。公司同时在阿里巴巴、亚马逊平台展开线上销售,拓展直销渠道。我们认为,随着公司直销战略的推进,公司切削工具类产品的毛利将逐渐提高。

3.3 全球布局启程,公司产品量利齐升可期

公司泰国工厂已经开始建设,全球化布局已经开始。为了更好地满足国外的需求和应对中美贸易冲突带来的影响不确定性影响,公司于2019年开始筹划建立泰国工厂。2020年,公司泰国工厂选址泰国罗勇府工业园区并开工建设,第一期工厂预期于2020年9月开始投产,设计产能4800万件/年,公司产线为全自动产线,生产效率较高,且后期产能将视需求情况推升至1亿件/年。我们认为,公司泰国工厂的建立是公司国际化的重要一步,通过建设泰国工厂为国外知名切削工具企业代工,公司能够更好地切入国际市场。

3.4 高端特钢需求空间广阔

公司中长期有望不断成长

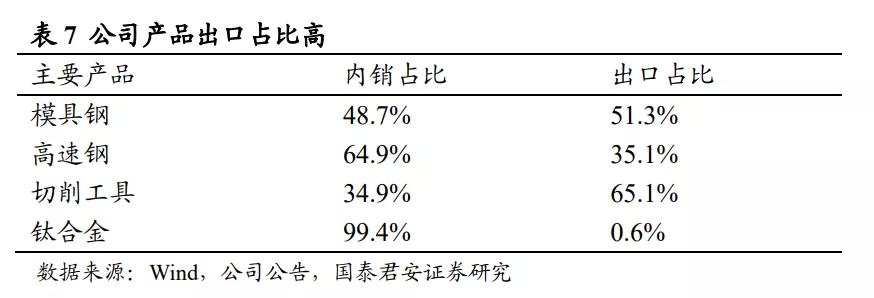

政策积极推动我国特钢行业发展升级。目前我国制造业正处于从中低端升级为高端制造业过程中,我国政策积极支持特钢行业发展升级:《“十三五”国家战略新兴产业发展规划》指出“促进高端装备与新材料产业突破发展,引领中国制造新跨越”;工信部等四部委下发的《新材料产业发展指南》将先进钢铁材料等列为重点发展的战略材料,我国政策正积极推动特钢行业发展升级。

4. 给予“增持”评级

4.1盈利预测的关键假设

1)公司直销比例不断提升叠加不断挖掘下游客户价值,主营产品毛利率稳中有升。

2)公司泰国产线顺利投产,主营产品产销量逐渐上升。

3)公司海外工厂设立后,其原料采购成本不会大幅上升。

4)公共卫生事件导致公司2020年钛合金销量有所下滑,对其他产品需求的影响主要集中于1季度,后续影响趋弱。

按照假设,我们预测2020-2022年公司归母公司净利润分别为5.21、6.39、7.63亿元,对应EPS分别为0.20、0.25、0.30元。

5. 风险提示

5.1 制造业投资大幅下行

公司特钢产品的主要下游为制造业,2019年我国制造业盈利尚可,而2020年受到公共卫生事件影响,1季度制造业盈利情况较差。但也应该看到,目前央行已对广大制造业企业提供了流动性支撑,在国内复工复产情况良好的情况下,国内的制造业需求预期维持。若国内和海外的制造业投资大幅下行,公司下游需求萎缩,公司营收将受到压制。

5.2 泰国产线生产不及预期

2020年,公司泰国工厂选址泰国罗勇府工业园区并开工建设,第一期工厂预期于2020年9月开始投产。如果公司续建项目由于公共卫生事件或其他因素投产时间延后,会影响公司产品销量与业绩释放。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP