中金:看好安徽皖通高速(00995)未来三年盈利较快增长,重申H股公路首推

本文转自微信公众号“杨鑫交运观点”,文中观点不代表智通财经观点。

公司近况

中金公司的年度策略中将皖通高速(00995)作为H股公路首推。本文再次梳理公司基本面,并重申中金公司的推荐逻辑——短期属于公路板块偏“顺周期”个股、长期改扩建与连接路段通车或将带来三年业绩较快增长。

评论

货车占比高,更具有“顺周期”带来的业绩弹性。安徽省区位独特,南北与东西方向有较多货车过路。根据2019年年报,公司控股路产的货车比例在中金公司覆盖的上市公司中偏高,因而车流量与国内经济具有更高的相关性,公司3Q所有控股路段车流量均实现增长,剔除合宁,高界/宣广/广祠高速均实现20%左右的同比增速,卫生事件过后的复工复产仍在有序推进,中金公司认为近一年车流量的健康增长仍可期。

合宁改扩建完成车辆回流,高增长或能持续2年。对通行费收入贡献最大的合宁高速于去年底完成改扩建,上半年受卫生事件期间免费通行影响仍有同比下滑,但3Q车流量/通行费同比增长40%/37%,且相比其历史最高车流量也有20%以上的增长。在改扩建前市场对合宁路是否具有改扩建的必要存在担心,但目前来看,合宁路改扩建的经济效益或超市场预期。中金公司预计合宁改扩建延期或将在5年临时延长期最后一年(2024年)完成正式的审批。

2022年起宁宣杭有望贡献利润增量。公司控股的宁宣杭安徽段于2017年底通车,但由于浙江段(约20km)和江苏段(约10km)尚未开通而处于持续亏损的状态,但今年这两个路段已动工,中金公司估计2022年有望通车,通车后公司的宁宣杭不再是断头路,后续业绩释放可期。

估值与建议

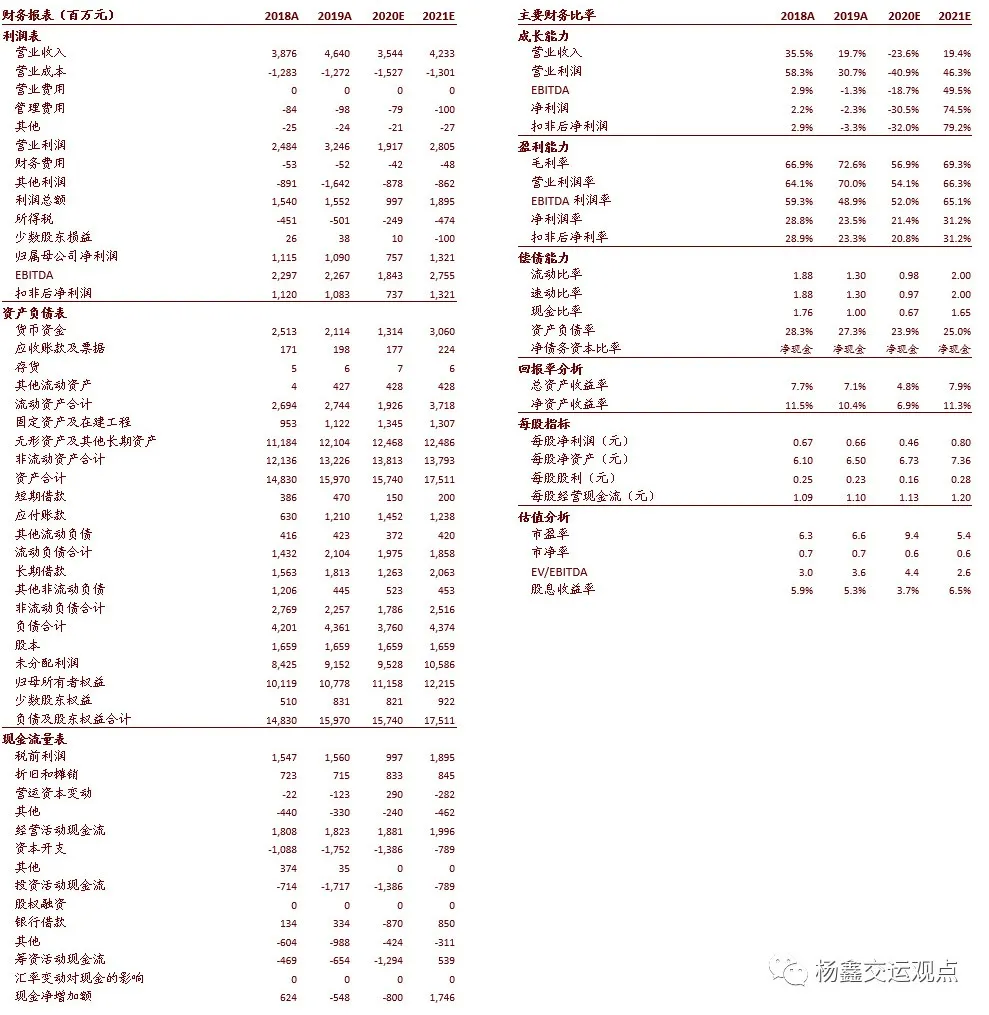

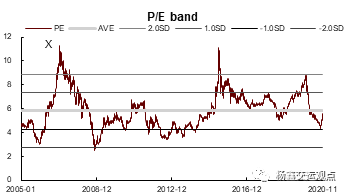

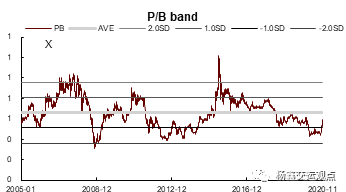

中金公司维持2020/2021年净利润预测7.57亿元(-31%YoY)/13.21亿元(+75%YoY)。当前H股股价对应2020/2021年9.4倍/5.4倍市盈率,3.7%/6.5%分红收益率。中金公司认为公司具有充分的业绩弹性和估值安全边际,虽然公司股价近期上涨较多、但仍处在历史的底部位置(2021年市净率仅0.6倍),中金公司重申跑赢行业评级,基于持续向好的宏观经济环境与公司客流量,中金公司上调目标价26%至6.28港元,对应2021年7.0倍市盈率、0.8倍市净率、5%分红收益率,较当前股价有30%的上行空间。

风险

宏观经济恢复不及预期,平行路产分流超预期。

公司简介

安徽皖通高速公路股份有限公司成立于1996 年8 月。公司主要业务为持有、经营及开发安徽省境内收费高速公路及公路,目前已经拥有七高速公路和一条一级公路,分别为合宁高速公路、高界高速公路、宣广高速公路、连霍公路安徽段、宁淮高速天长段、广祠高速、宁宣杭高速和205 国道天长段新线。公司经营的路段多为国家东西向大通道,在安徽省以及全国的公路交通运输中发挥着重要作用。同时公司还拥有皖通典当71.43%权益。

图表1:历史P/E

图表2:历史P/B

图表3:可比公司估值表

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP