美元指数加速下跌背后:根源并不在美国本身

本文来自“见闻VIP”,文中观点不代表智通财经观点。

发生了什么?

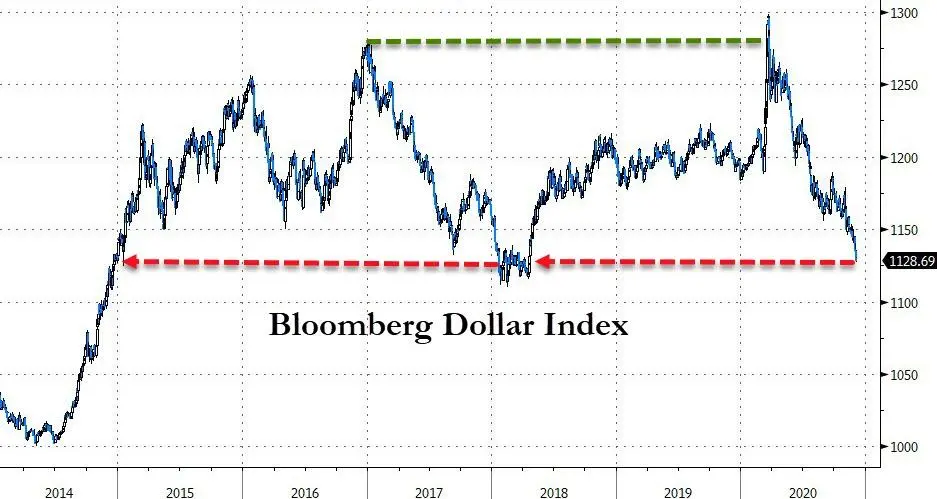

随着投资者加速涌入风险资产,美元指数近日进一步下挫,盘旋在两年半低位。

追踪美元6种主要货币一篮子汇价的ICE美元指数(DXY)在过去一周持续下跌,一度跌破90.50,连续五天刷新2018年4月以来盘中新低,较3月触及的102关口贬值逾11%。

美元指数的走低是对7月底以来一直处于92至95之间交易区间的果断突破,现在已经进入92至90的新区间,该指数逼近90关口加剧了市场对美元已经进入长期下跌趋势的观点。

为什么发生?

1、风险情绪升温

近期,在疫苗取得重大进展背景下,市场预期全球经济将很快走上正常化轨道,这使得资本市场风险情绪进一步升温,比特币在短短两周内从15000美元下方强势上行,接连突破四道关口,距离2017年创下的接近2万美元高点仅一步之遥。

与此同时,投资者也加速从安全资产中撤离,美元、黄金、美债等避险类资产表现萎靡。美元对大多数G10货币汇率出现下滑,欧元兑美元站稳1.21上方,创两年半来新高;英镑兑美元也收在两年高点位置;瑞郎兑美元更是创下近六年新高。

2、欧洲通缩力量

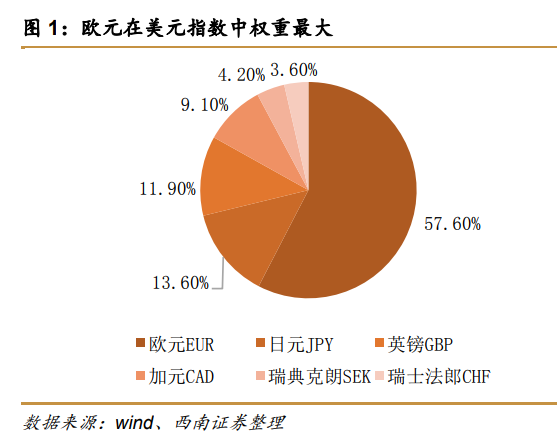

由于欧元是决定美元指数最重要、权重最大的货币——权重达到57.6%,美元指数走弱背后很大程度上反映了欧元兑美元的飙升。

今年以来,欧元兑美元涨幅超过7%,突破1.2,创下2018年4月以来的最高点。而当欧元区线路出通缩苗头后,欧元涨势进一步加剧。

欧盟统计局12月月初发布的数据显示,欧元区11月调和通胀率(HICP)同比萎缩0.3%,萎缩幅度超过预期,这也是欧元区连续第四个月录得通胀负增长。

瑞穗证券美国首席美国经济学家Steven Ricchiuto认为,美元最近一波明显贬值是在欧元区数据表明欧洲面临的通缩压力不久后开始的,表明美元指数下跌更多是出于欧元走强,而不是美元疲软。"通缩率最高的国家应该拥有最强势的货币,而且,由于美国经济仍在经历1.5%的通胀,美元应该会继续走低。"

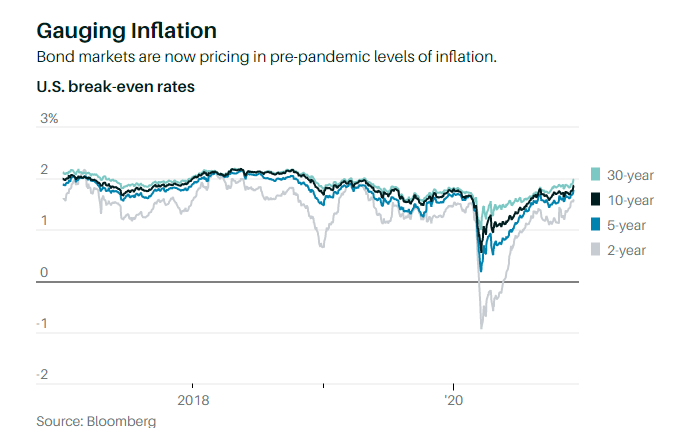

3、再通涨预期升温

当然,除了欧洲的因素,美元被抛弃背后也不乏自身的原因,美国当选总统拜登上台前后的新财政刺激计划预期、美联储承诺维持宽松货币政策立场等因素刺激了2021年再通胀的预期,使得美元出现进一步下行的动能。

上周,美国国会参议院共和党和民主党参议员共同提出一份规模为9080亿美元的新财政刺激计划,这个数字体现了两党在僵持半年后的妥协与折衷,也得到了当选总统拜登的首肯。

此外,通胀预期的升温也削弱了美元指数。作为衡量通胀预期的重要指标,美国10年期损益平衡通胀率上周触及1.84%,创去年5月以来新高,衡量5年平均通胀水平预期的掉期利率已升至2.25%,高于美联储多年来一直未能实现的2%的通胀目标。

影响几何?

短期影响来看,美元走弱、美股走强的格局将持续。

美元贬值历来是外国投资者对美股需求的最大催化剂,这是因为持有标普500指数产品的投资者有约三分之一来自海外,而美元指数的疲软使得标普500的吸引力上升,以美元结算的收益也更为可观。因此美元贬值吸引了大量海外资本进入美股市场。

高盛的研究表明,美元指数每下跌10%,标普500成分股的每股利润就会相应上升3%。

过去一个月美股与美元指数的相对走势凸显两者的关联性,事实上这种关联性已经达到了全球金融危机以来的最强水平。凯投宏观预期,在美联储宽松货币政策和全球复苏的背景下,弱美元与强美股之间的紧密联系将得以维持。

2021年前景如何?

目前市场普遍认为,美元的跌势将在2021年得以延续,唯一的分歧在于跌多跌少,以及跌得多快。

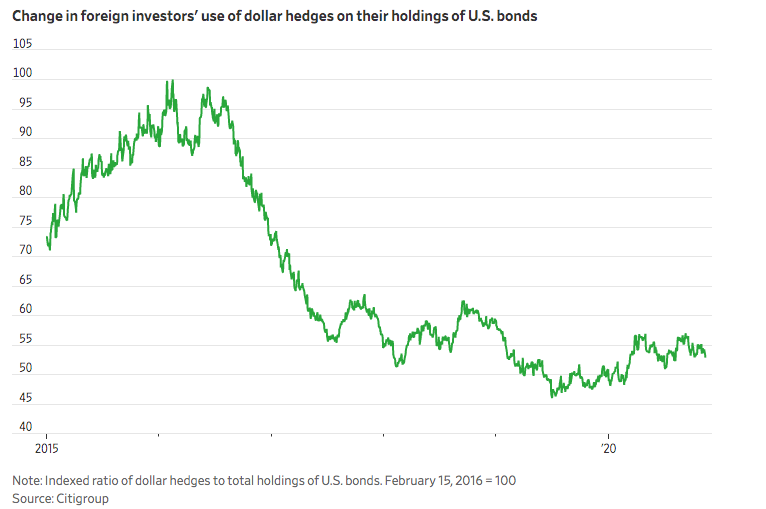

花旗集团市场策略师Calvin Tse认为,随着外国投资者为免受汇率波动冲击而继续撤离资金,美元2021年可能还要再跌20%,美元指数将降至75以下。

花旗认为,一波套期保值活动可能导致美元被大量卖出。数据显示,自2016年末以来,外国投资者大量持有美国国债,但并未采取防止货币波动的对冲手段。如今若由于美国长期国债收益率相对于短期国债收益率、以及欧洲和日本国债收益率上升,对冲成本将明显下降,引发投资者的套期保值。

3个月期和10年期收益率之间的差额仅需再增加25个百分点,就会触发套期保值盘。如果投资者明年集体进行外汇对冲,那么套期保值所导致的资金流出压力,很可能压倒任何以更高收益率购买美国固收资产的新增量。

花旗的预测较为极端,相比之下,ING和高盛对美元贬值的预期更为温和。

ING首席经济学家Carsten Brzeski认为,调整政策框架的美联储可能会允许经济过热运行一段时间,预计2021年美元指数还有5%到10%的下行空间。而高盛多资产策略师Christian Mueller-Glissmann认为,美元依然被严重高估,投资者持有了过多美国资产,美国股市高估值、利率追不上通胀、以及全球经济复苏,都应会令美元承压,预计美元指数还有6%的下行空间。

接下来关注什么?

事实上,在特朗普上任之前,美国各界政府一直维持着强美元政策,直到特朗普时代为了削减贸易赤字,特朗普和美国财长姆努钦都认为,美元走软对经济有利,尤其是在出口和购买力方面。

明年1月份拜登政府上台后,很多经济政策都将呈现出与特朗普政府截然不同的态度。

以即将由耶伦掌舵的财政部为例,美国财政部长需要对美元政策负责。从克林顿政府开始,各届的财政当局一直认为,强势货币是经济实力的反映。

克林顿总统时期的美国财长,奥巴马总统时期的白宫经济顾问委员会主席拉里•萨默斯 (Larry Summers) 近日表示,他希望下一任财政部长能恢复被特朗普政府放弃的强势美元政策。

在彼得森经济研究所 (PIIE)上发表的一篇写给下任财长的备忘录种,萨默斯表示,“虽然我不认为美元有真正的竞争对手,但鉴于对扩张性财政政策的承诺,此时表现出积极贬值或对美元漠不关心的态度将是不明智的。基于强劲的经济或诸如此类的因素,支持强势美元似乎是一种谨慎的做法。在下届政府内部,你的重要职责是不断强调,如果美国过度利用美元在国际金融体系中的核心作用,以追求狭隘的目标,就会使这一核心作用面临威胁。

和外界普遍的认知不同,民主党政府并不代表着不负责任的财政宽松+美元贬值。从2009年1月20日奥巴马-拜登政府宣誓就职,一直到2017年1月20日特朗普就职,这八年里美元指数上涨了16.8%,贸易加权美元指数涨幅也接近16%,美元兑欧元更是升值了逾20%。

因此,对自克林顿政府时期开始一贯主张平衡的联邦预算的新任美国财长耶伦而言,她对美元的态度才是真正左右美元的关键。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP