国际清算银行:美股下跌时 美债不再是有效对冲工具

本文来自财联社,作者:周玲。

市场传统观点认为,当美股下跌时,投资者会涌向避险的美国国债。但国际清算银行(BIS)当地时间周一发布的报告显示,现在情况已经不一样了。

BIS认为,近几十年美股和美债的相关性变化,主要是由于货币政策和商业周期的互动关系发生了变化:

直到上世纪80年代,经济衰退主要是由央行面对通胀压力,而主动收紧政策造成的。相应地,投资者预期经济活动低迷期——伴随股票价格低迷——会与高通胀、高利率并驾齐驱。这就导致美国国债收益率上升、债券价格走低的根本原因。

但后来这两者互动发生了变化。因为经济衰退更有可能发生在金融崩盘之后,当局会被动通过放松货币政策来应对这一危机,而且往往是持续放松。最终,股价下跌开始与低利率和债券价格上涨联系在一起,使美国国债成为对冲股市下跌风险的工具。

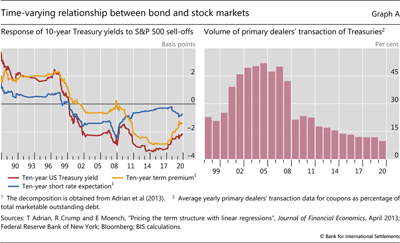

具体而言,国际清算银行研究了10年期美债收益率对标普500指数(S&P 500)下跌的反应:

BIS报告显示,在2000年之前,当标普500指数下跌1%时,10年期美债的收益率倾向于上升2个基点。也就是说,股票和债券价格同时下跌了。

而在2000年以后,美债确实成为一种有效对冲美股下跌的工具,因为收益率在股市低迷时期会下降(美债价格上涨)。

但国际清算银行发现,过去两年,这种对冲关系开始再次消退。

自2018年以来,10年期美债收益率对标普500 (S&P 500)抛售反应已变得更加冷淡,国际清算银行推测,这可能是因为美联储(FED)能用的宽松空间已十分有限。

国际清算银行表示,由于美联储官员一直表示不愿引入负利率,这不仅给短期利率设定了下限,而且还限制了长期名义收益率的潜在下降。

美债对冲效果的减弱,还在一定程度上反映出:在美债二级市场面临供需冲击时,交易商提供流动性的兴趣减弱。

由于银行在2008年金融危机后减少了对债券市场的参与,对冲基金和自营交易公司基本上取代了它们的位置,但它们的行为方式更具投机性,往往在债市需要流动性时不太愿意介入。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP