港股打新 | 加科思(01167)核心研发产品能做到license-out,持续领跑KRAS赛道未来可期!

本文来自微信公众号“胖猫财富”。

加科思(01167)是一家正在进入商业化阶段的生物制药公司,目前仍处于未盈利阶段,此次上市加科思投资阵容十分强大,研发管线引人注目。加科思今起开始招股,下面胖猫第一时间为大家分析荣昌生物投资价值及申购策略。

招股概况

股票名称:加科思-B (01167)

招股日期:12月09日-12月14日招股

发行股份:发行9647.61万股,其中90%为配售,10%为公开发售。

发售价:12元-14元

每手股数:300股

所属行业:医药保健

入场费:4242.32港元

暗盘交易:2020年12月18日

上市日期:2020年12月21日

保荐人:高盛,中金

绿鞋:有

基石:6名基石投资者,合共认购约6000万美元等值股份.

加科思投资价值分析

胖猫分析新股系列会对每一个港美股新股,根据公司财务状况分析,行业前景及IPO表现,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及估值水平七大指标,综合评级新股的投资价值。

公司概况

加科思医药成立于2015年7月,是一家专注于全球首创肿瘤疗法自主发现和开发的临床阶段的制药公司,主营业务聚焦在具有自主知识产权的抗肿瘤领域的小分子创新药研究,重点关注肿瘤免疫、耐药抗菌素、老年病等方向。公司的实验室坐落在中国北京和美国马萨储塞州,试验平台拥有开发蛋白磷酸酶、KRAS和其他转录因子的变构抑制剂技术。

指标一、公司财务状况分析(胖猫评分6分/10分)

营业收入:加科思目前未有一款药品实现商业化销售,因此销售收益始终为0。德琪医药确认其他收入主要是政府补助、银行利息收入以及外汇收益。

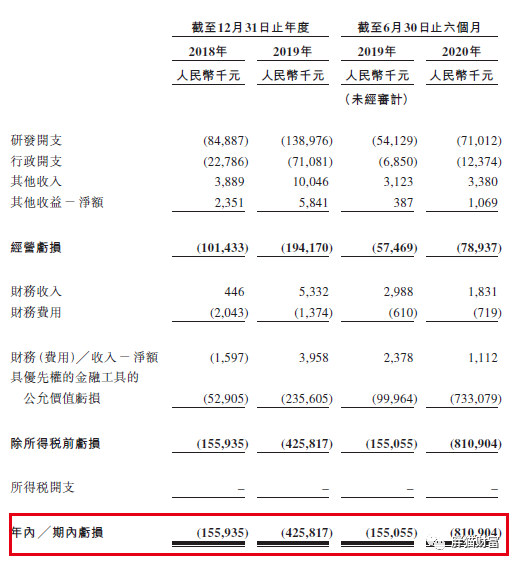

净亏损:于2018年、2019年以及截至2019年及2020年6月30日止六个月期间,我们的亏损分别为人民币155.9百万元、人民币425.8百万元、人民币155.1百万元及人民币810.9百万元。亏损主要来自研发开支、行政开支及具优先权的金融工具的公允价值亏损,亏损额逐年加速上升。

胖猫分析:

虽然身后有各轮融资股东鼎力支持,但加科思的近几年的财务表现不尽如人意,亏损额持续不断扩大,2020年前半年亏损额已超过2019年全年亏损额。

1、加科思目前没有药品商业化

加科思目前最大的痛点是是在没有药品收入、但又要持续烧钱研发的前提下,如何寻找大量资金,来维持加科思的日常开支,上市IPO或成为公司持续发展救命稻草。

2、营运资金全靠融资和政府补助

虽然德琪医药营运资金几乎全部来源于股东融资,股东阵容豪华,礼来亚洲基金、高瓴资本、启明创投等一众知名风险投资机构。小部分收入来源政府补贴。

3、贝达药业创始人的二次创业,魄力十足!

加科思管理层对公司发展也非常有信心,四位高管在几轮融资中投资均不小。执行董事、首席执行官兼董事长王印祥博士履历积累雄厚,在制药行业拥有超过20年的经验,是浙江贝达药业有限公司创始人之一,曾在贝达药业担任董事及总经理。

王博士还曾担任耶鲁大学Koleske实验室博士后研究员,专注于分子生物及生物化学领域研究。如果加科思成功上市,将会是王印祥博士的第二家上市公司。和再鼎医药-SB(6988.HK)的杜莹女士比较相似,同样是行业中功成名就的大佬再次创业。虽然,加科思离再鼎医药的体量还有差距,但是依旧不影响它为市场提供足够的想象空间。

指标二、行业前景及IPO表现(胖猫评分6分/10分)

就其研发管线来看,加科思的产品管线共计16项,其中5项适应症共计3个产品进入临床阶段,1项已进入临床Ⅱa期。根据招股书显示,加科思产品线中进展较快的药物开发项目为SHP2抑制剂,包括JAB-3068和JAB-3312,其中JAB-3068已进入IIa期。

胖猫分析:

加科思的研发管线,之所以引人注目在于,主要聚焦具有自主知识产权的抗肿瘤小分子创新药研发,致力于将原来因技术限制而不能成药的靶点变成成药靶点,化腐朽为传奇。

1、SHP2抑制剂license-out,和艾伯维的战略合作,研发支出有保障

迄今为止,全球内尚无获批准上市的SHP2抑制剂。目前,世界范围内共有五种临床阶段的SHP2抑制剂,包括诺华的TNO155,Revolution/赛诺菲共同研发RMC-4630、Relay Therapeutics的RLY-1971,以及加科思/艾伯维的JAB-3068、JAB-3312等。在SHP2抑制剂开发方面,加科思是全球第二家,进度也相对较快,在NSCLS、ESCC、HNSCC适应症方面,公司已于2019年10月在中国进入IIa期,预期在2021年下半年进入全球IIb期。

今年6月1日,艾伯维和加科思达成全球战略合作,共同开发和商业化作用于癌细胞和免疫细胞关键靶点的蛋白酪氨酸磷酸酶(SHP2)抑制剂。根据协议约定,艾伯维将获得SHP2项目的独家许可权。加科思将继续开展JAB-3068和JAB-3312的早期全球临床研究,直到艾伯维开始开展全球的开发和商业化,相关研发费用由艾伯维承担,首付款4500万美元。有了艾伯维的加入,加科思在研发经费方面就无需顾虑,同时艾伯维的全球销售能力也会为这款药商业化添砖加瓦。

2、KRAS抑制剂研发进度慢,难给公司添色

除SHP2抑制剂外,加科思的创新变构KRAS抑制剂JAB-21000以KRASG12C突变为靶点,在临床前动物研究中,JAB-21000表现出良好的药代动力学(PK)特性和良好的耐受性,并具备优秀的剂量特性潜力,公司预计于2021年上半年在美国和中国提交JAB-21000的IND申请。

目前进度较快的几款KRAS抑制剂,包括Mirati的MRTX849,安进的AMG510,罗氏的GDC-6036、Wellspring Biosciences/强生(杨森)的ARS-3248等。其中安进的KRAS G12C抑制剂AMG510成为第一个公布临床数据的同类药物,ASCO上公布的数据显示它可以阻止90%肺癌患者的肿瘤生长或缩小肿瘤。从竞争者的开发进度来看,加科思并不占优,即使KRAS靶点当下市场关注度极高,但目前公司仅仅处于临床前研究,进度过慢,或难给公司添加色彩。

指标三:新股中签率预估评分(评分12分/20分)

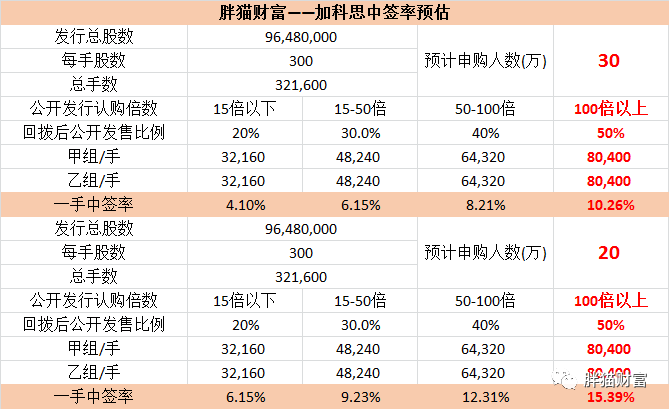

胖猫分析:从中签率角度看,由于此次加科思入场费4242.32港元,入场费定价偏高。由于公司本身受资本热捧,加之研发管线还有管理团队有亮点,预计最终超购会超100倍。预计加科思一手中签率在10%-15%左右,预计申购100手以上稳中一手,中签水平较低。

指标四:保荐人往绩评分(评分16分/20分)

胖猫分析:

本次上市保荐人摩根士丹利、美国银行及中信证券人。第一保荐人为高盛,近两年共保荐了17家企业上市,暗盘录得13涨1平3跌,首日录得12正1平4负,上市至今破发的有4只,业绩较为出色。高盛是国际顶级投行,在医药类和二次上市的公司中经常可以看到它的影子,尤其对医疗保健类新股情有独钟红。今年以来参与保荐了12只新股,医药股占了高达9只,暗盘10涨1平1跌,首日9正3负。高盛整体业绩较好,胜率高,俨然已经成了医药企业IPO保荐专业户。当然高盛护盘能力也是被大家诟病已久,护盘风格也是让大家直呼狗盛。

中金公司今年保荐上市的公司数量虽然不及高盛,总体涨跌幅也不向高盛大起大落,但保荐上市的企业也包含了明源云、农夫山泉、祖龙娱乐这些涨幅可观的公司。从历史数据看,中金公司偏向于基本面较强的龙头企业,此次肯对加科思下手,也是对公司质地的一种认可。

指标五:基石投资者评分(胖猫分18分/20分)

加科思引入6名重磅基石投资者,包括LAV Funds、Matthews Funds、哈德逊湾资本、Octagon Investments Master Fund LP、Superstring Capital Master Fund LP及Sage Partners Master Fund按发售价认购以总金额6000万美元。

胖猫分析:

引入6名重磅基石投资者,合共认购约6,000万美元等值股份,按中间价计算占比约37.08%,且设六个月禁售期。此次基石阵容虽然不算知名,但有几个基石投资者值得注意,Matthews Funds、Octagon Investments Master Fund LP做基石项目从19年到现在几乎未尝败绩,这也算稳定信心的定海神针。

加科思也受到了高瓴资本等知名机构的偏爱。据招股书披露,加科思已经完成了三轮融资,吸引了众多医药领域的明星风投入股,港股打新市场声名赫赫的高瓴资本在此前融资中持续加码,C轮融资及C+轮融资两次参与,累计持有8.57%股份。

医药行业是吃钱的行业,许多药从研发到最后正常上市,需要十年的时间,快则七、八年。所以这是非常‘吃投资人的钱’的行业。不过,愿意被加科思“吃”的资本那么多,也显示出专业机构投资者对加科思的未来前景看好。

指标六:超额认购倍数(胖猫分18分/20分)

胖猫分析:

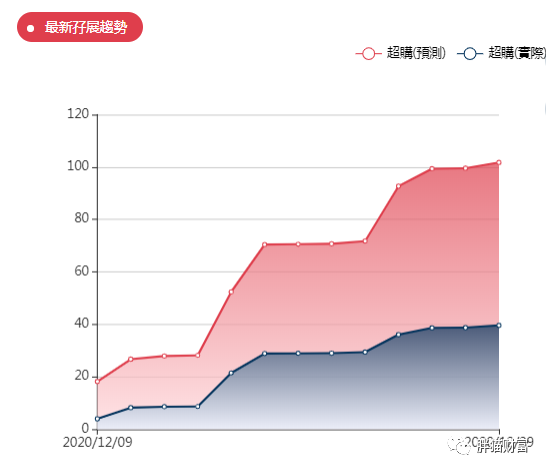

此次加科思IPO赶上医药股市场回暖,更有基石坐镇,提前锁定超30%货源,加之前期阵容豪华的前期融资股东青睐,可谓受到业界看好,预计会受市场热捧,孖展预计在100倍以上。

指标七:估值水平评分(胖猫评分4分/10分)

按上市后759,653,880股的总股本及12元-14元的招股价,可得上市总市值约为91.1亿港元~106.3亿港元,远低于于在港上市的20只带B股平均上市总市值141.047亿港元,处于同行业中下游水平。

需要注意的是从历史融资来看,加科思的C+轮投后估值已经达到了约35亿港元。加科思招股定价在90亿往上。短短五年时间,一家约6亿的公司就摇身一变,登陆港交所成为了上市企业。

这个剧本是否似曾相识?同是高瓴资本持股的嘉和生物嘉也经历了这样一个快速增值的过程,从PRE-IPO轮的约60亿港元估值直接跃升为招股阶段约100亿港元估值的市场宠儿。结果就是,嘉和生物虽公开发售获得超1200倍认购,是当之无愧的超购王,但最终涨幅却并不及预期。加科思发行估值及定价诚意略显不足,预计给二级市场留5%左右水位。

胖猫新股评分汇总:

加科思投资价值评分合计——60分

新股申购评级:

积极申购:综合评分总得分 ≥80 分

尚可申购:70 分 ≤ 综合评分总得分<80分

谨慎申购:60 分 ≤ 综合评分总得分 < 70 分√

放弃申购 :综合评分总得分 < 60 分

胖猫点评

整体看加科思此次上市亮点较多,估值和定价略显诚意不足,从打新角度还是值得关注:

1、核心产品SHP2抑制剂license-out,加科思专注研发,国际医药巨头艾伯维买单

加科思核心产品SHP2抑制剂已与国际医药巨头艾伯维达成全球战略合作。根据协议约定,加科思将继续开展JAB-3068和JAB-3312的早期全球临床研究,直到艾伯维开始开展全球的开发和商业化,相关研发费用由艾伯维承担,首付款4500万美元。有了艾伯维的加入,加科思在研发经费方面就无需顾虑,同时艾伯维的全球销售能力也会为这款药商业化添砖加瓦。

2、研发团队亮眼!已经功成名就贝达药业创始人的王印祥博士二次创业,加科思未来可期!

加科思管理层对公司发展也非常有信心,四位高管在几轮融资中投资均不小。执行董事、首席执行官兼董事长王印祥博士履历积累雄厚,在制药行业拥有超过20年的经验,是浙江贝达药业有限公司创始人之一,曾在贝达药业担任董事及总经理。王博士还曾担任耶鲁大学Koleske实验室博士后研究员,专注于分子生物及生物化学领域研究,以王博士为核心研发团队能受到全球前十大制药巨头之一艾伯维青睐,研发实力为资本市场提供足够的想象空间。

3、医药公司的风险性很高,波动性也很高

目前加科思暂未有研发新药上市,如果一款新药得到审批上市,就可能带来排他性的高收益,但如果没能通过临床阶段和最终批准,可能就一败涂地,所以未来的盈利状况也难以保持乐观,更多是在下注赌。

对加科思来说,基石投资人名单和认购比例是最具有参考性的指标,阵容的豪华程度相当高,说明了机构的一致看好。虽然Pre-IPO投资者所持股份无锁定期,但料影响不大。

基于近期医药股回调,未盈利生物科技企业IPO热度尚在,公司丰富的产品线、强大的股东背景、6名基石的强力加持,加之近期打新市场回暖,加科思研发团队亮眼,核心产品license-out,扬我国威,胖猫对该股的IPO行情持谨慎乐观态度,加科思暗盘和上市首日表现在当前市场环境大概率能吃小肉。

胖猫策略

1、甲组策略,多账户现金申购为最优策略,不动用融资。胖猫计划用25%仓位申购甲组,预计10个账户,全部现金申购。

2、乙组策略:可上1个乙组,乙头为佳,优先选用20倍杠杆以上且融资利率低的乙组券商。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP