“绝对赢家”FAANG,2021年会怎么样?

本文来自 英为财情Investing。

不用说,FAANG(Facebook (FB.US)、亚马逊 (AMZN.US)、苹果 (AAPL.US)、奈飞 (NFLX.US)、谷歌母公司Alphabet (GOOGL.US)五家科技巨头的简称)肯定是华尔街今年的大赢家,随着公共卫生事件危机的肆虐,人们对于美国科技巨头们提供的服务需求爆棚,随着营收业绩的飙升,这些科技大拿的股价也一路飙升。

根据英为财情Investing.com的行情数据显示,纽交所FANG+指数在过去五年上涨了近170%,超过了标准普尔500指数73%的涨幅。同时,以科技股为主的美国纳斯达克综合指数2020年迄今为止已经累计飙升了41.08%,涨幅居三大股指之首。而且,这一篮子的美国大型科技股总市值占到标普总市值的20%,它们也为标普500指数在2020年的上涨贡献了大部分的涨幅。

投资者需要明确的一点是,纳指和标普500指数要在2021年保持像2020年一样的优异表现,单单靠热门的中小型科技股是远远不够的,FAANG的贡献不可或缺。反之,如果FAANG在2021年表现疲软,同样可能会拖累整体美股大盘的走势。

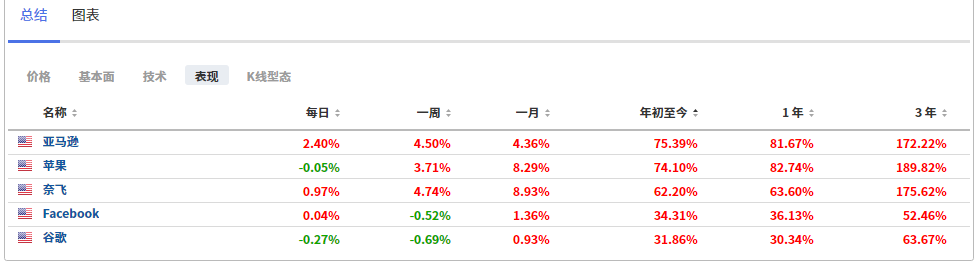

(FAANG股价表现列表,来自英为财情Investing.com)

在2020年买入FAANG的投资者无疑已经赚得盆满钵满,但是在这些公司的估值已经站上高位之后,美股投资者最担心的恐怕是,这些科技巨头们的强势能否延续到2021年?后市,他们又面临着哪些可能的风险?

2021年FAANG面临的风险一:估值

首先是对于估值的担忧。对科技巨头估值泡沫的担忧由来已久,相信投资者们也不陌生,几乎每隔几天,就会有知名分析师跳出来,重提“互联网泡沫”这个词,尤其是在科技股忽略所有风险,雄赳赳气昂昂不停上涨的2020年,在很多专业人士看来,美国科技股的长期牛市注定是要结束的,不过是时间的早晚问题。

以目前的情况来看,苹果的市盈率是30倍左右,高于今年早些时候的24倍,此外,Facebook的市盈率是27倍左右,而五年平均市盈率是25倍左右。华尔街已经开始怀疑这样的估值过高,9月份以来,上文提到的纽交所FANG+指数已经下跌了3.8%,而同期标普500指数上涨了1.1%,价值股领涨。

花旗银行的首席美国股票策略师Tobias Levkovich在一份报告中指出,科技股的市盈率在2021年一定会下跌,而被压低的股价还将进一步影响标普500指数的价格。他不认为科技股可以在未来一年大幅上涨,而市值占到标普四分之一的大型科技股的走弱,也预示着标普500的涨幅将有限。

不停上升的利率也将会对科技股估值造成压力。10年期美国国债已经从9月份的0.63%上升至了0.89%,因为投资者开始担心通胀过高,而这也表明经济需求增强,在这场对于资金的争夺中,和经济高度相关的价值股将会更有优势。

(美国十年期国债收益率走势图来自英为财情Investing.com)

2021年FAANG面临的风险二:增长

其次,科技公司本身的增长也在减速。科技巨头的创新仍在继续,但是盈利增长轨迹或会放缓。要想让FAANG的股价保持同样速度的上涨,这些公司必须在2021年实现一个不太可能的利润水平。

也就是说,要符合更高的估值水平,科技股需要提高2021年的收益预期。但是,FactSet的数据显示,标普500指数成份股公司第三季度收益预计较上年同期下降约7%,远低于财报季开始前20%以上的降幅预期。

FAANG面临着一些现实层面上的困难。例如,一些广告商正在抵制全球社交媒体巨头Facebook,这可能会抑制其收入。

摩根士丹利的经济学家认为,2021年价值型股票的收益会更为光明,他们指出,美国的个人储蓄率已经从大流行前的7%上升到了17%,消费者坐拥15万亿美元现金,当疫苗上市,经济重启时,这些资金会被大量释放,但是利好的确实非必需消费品行业,除非科技股继续创新,否则别指望他们在2021年继续令人兴奋。

沃顿商学院的金融学教授Jeremy Siegel也不认为FAANG在2021年会跑赢大盘,更广泛市场的投资者或许不需要担心科技股的下跌,但是“如果你把所有资产都放在这些高价科技股上,你就需要非常谨慎了。”

2021年FAANG面临的风险三:反垄断

最后,科技巨头在2021年还将面临更多的法律风险。不管是美国本土还是欧洲,这些巨头都在面临更为棘手的反垄断诉讼问题。

来自拜登政府加强监管、美国国会、欧盟委员等多方面的不利因素,都会在未来几年对科技巨头构成收益压力。一些政界人士甚至希望看到科技巨头被拆分成更多的小公司,以促进更多的竞争。与此同时,更高的企业税和填补漏洞,也会对收入构成压力。而随着全球经济在公共卫生事件危机下的受损,巨头们显然也无法通过提高服务价格来弥补税收的负担。

例如,欧盟和美国国会的议员们不喜欢拥有美国互联网搜索市场份额高达87%的谷歌。去年10月,美国司法部(Department of Justice)对谷歌提起了诉讼,此后不久,更多的州检察长也提出了自己的诉讼。尽管该股在2020年表现不错,但是涨势仍然低于FAANG的其他个股。如果这些诉讼在2021年有所结果,该股股价后市可能仍然会受到影响。

此外,对于Facebook来说,2021年的挑战也主要来自监管,这家全球社交媒体巨头在今年夏天股价创下新高后,过去几个月一直停滞不前。同时,拜登竞选团队的副联络主管Bill Russo此前还警告称,“Facebook在选举期间创造的虚假信息问题,将会在未来摧毁我们的民主结构。”拜登本人此前也对《通信规范法案》(Communications Decency Act)第230条表示了担忧,该法案赋予科技公司对用户在其平台上发布的内容承担责任的保护。

上月初,欧盟也对亚马逊提起了反垄断诉讼,指控该电子商务巨头利用其巨大的规模,迫使在其平台上销售的小型零售商面临不公平的环境,破坏了竞争。

不过,也有分析认为,由于美国经济正在遭受全球公共卫生危机的打击,拜登政府应该会谨慎行事。而且,由于共和党对参议院的控制,企业增税也可能会放到2021年后才有可能实现。

总 结

总体而言,FANNG为代表的美国大型科技股在经历了2020年的飙升之后,华尔街的分析师普遍对其2021年的表现持有较为谨慎的观点。飙升的估值、放缓的营收以及越来越严格的外部监管,都是会让投资者对这一篮子巨型科技股望而生畏的风险因素。

投资机构Kace Capital Advisors的分析师Kenny Polcari认为,整体科技股的机会比FANNG大得多,“我们预计,如果市场在2021年重新定价,那么资金或撤出FANNG,从而进入科技行业的其他领域,因为FANNG在2020年表现过于出色。”

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP