2017年,无约束债券基金将迎来重生

对于全球最大的债券管理者们来说,2017年可能将会是无约束债券基金终于得以大展身手的一年。

虽然无约束债券基金一直被寄予厚望,但多年来却一直未能实现持续发展,不过债券经理们确信,今年将会是无约束债券基金有所作为的一年,因为特朗普的当选重新点燃了美国的通货膨胀和经济增长的前景,这可能导致利率进一步上升,并结束美债市场长达三十年的牛市。

而这些因素必将有利于无约束债券基金,这种可以在回报率最高的资产类别上灵活投资,不受到期时间、地理因素甚至是信贷质量限制的基金在2017年的发展。

高盛全球固定收益的首席投资官贝恩纳(Jonathan Beinner)表示,今年无约束债券基金可能将会迎来重生:“因为个人投资者都面临着加息带来的极大风险,或许比他们意识到的还要更高。”

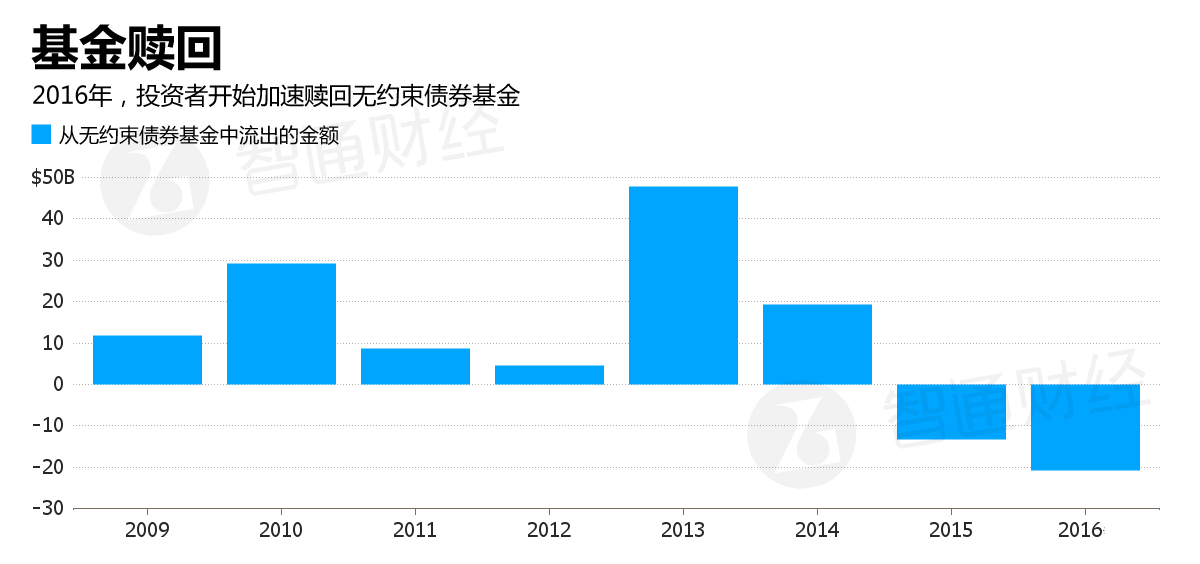

无约束债券基金大约十年前开始出现,并在市场对美联储加息的担忧中,于2013年迎来了爆炸式增长,但在过去两年中投资者抛弃了它们,转向了更为简单,成本更低的ETF等替代方案。Morningstar的数据显示,2016年前11个月,无约束债券基金的赎回金额接近210亿美元,占该类资产的近20%。

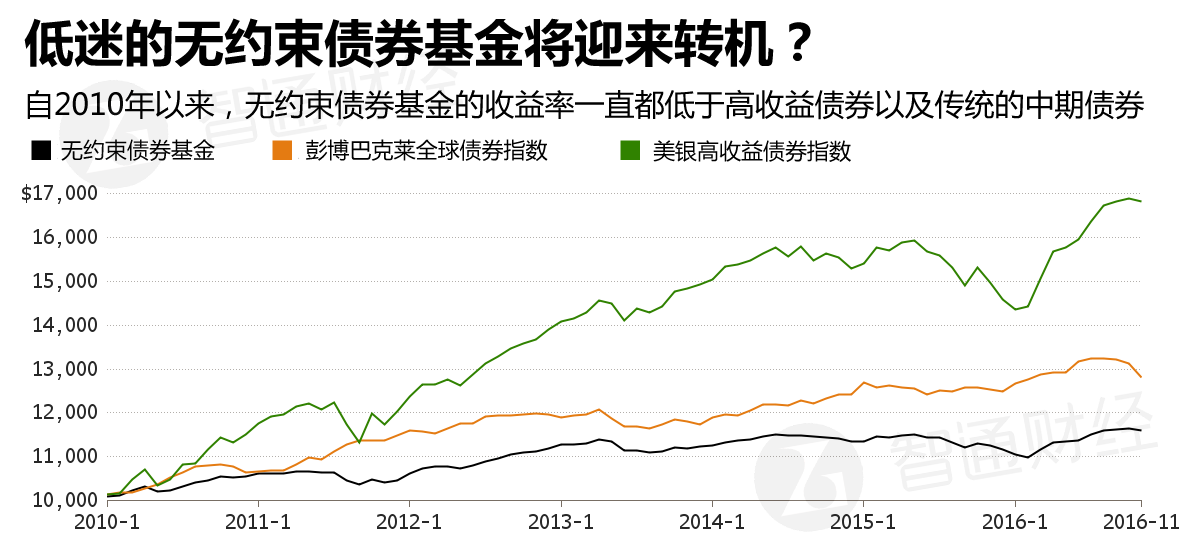

其实2016年已经是无约束债券基金过的比较好的一年了,在面对一个债券市场的抛售浪潮时(上个季度的全球债券抛售额超过了3万亿美元),其平均年收益率仍然达到了5.15%。而去年以来,彭博巴克莱全球债券指数上涨了2.1%。

而一些债券经理则表示,影响无约束债券基金的一大因素是他们的信誉有些太随心所欲了。

通常情况下,无约束债券基金会试图避免持有过多的长期债券,并通过机会性投资从高收益债券、货币、商品和衍生品中赚取回报,这也让投资者产生了它们可能为了追逐回报带来不必要的风险的看法。

无约束债券基金的热门选择

贝莱德集团的固定收益首席投资官里德(Rick Rieder)表示,随着利率和波动性的增加,投资者将会逐渐转向无约束债券基金:“人们在固定收入市场寻找的正是波动性较小的避风港。”

然而,作为2017年的最佳投资选择的无约束债券基金,市场对于投资的具体选择和时机却完全没有达成共识。

里德旗下的Income Opportunities Fund目前正在购买通胀保护和美元,做空欧洲利率,并增持资产担保证券以及贷款抵押债券。该基金在过去五年中每年的平均回报率为4%,超过了81%的同类型基金。

管理着超过230亿美元无约束债券基金的Western Asset Management副首席投资官布坎南(Michael Buchanan)则表示,关键是在一致的基础上哪一个市场会有更好的表现。他的目标是浮动利率银行贷款,它具有更为高级和安全的地位,风险低于高收益债券。

他还对公司债,尤其是在最近大宗商品和能源领域的破产浪潮中幸存下来的企业债券比较感兴趣,并表示:“今年无疑将是无约束债券基金表现非常好的一年。”

天下没有免费的午餐

对于洛杉矶资管公司TCW的固定收益经理凯恩(Stephen Kane)来说,风险较高的公司债并不值得投资,此前的低利率会鼓励公司发行过多的债券,而现在随着美联储开始收紧货币政策,企业的违约率也必然会有所上升。

在他管理下的26亿美元无约束债券基金Metropolitan West还避开了新兴市场债券,相反,他更看好非机构抵押贷款证券。在过去五年内,该债券基金的平均年增长率为5.2%。

凯恩表示:“投资者们应该意识到,天下没有免费的午餐,在当前的加息环境下,完全没有承受某种形式的风险是不可能获得良好回报率的。”

摩根大通全球固定收益、货币和商品CIO米歇尔(Bob Michele)将他们旗下的无约束债券基金描述为“基准不可知论”,他表示,投资者低估了美联储提高利率的意愿,今年或将出现四次加息,而这可能会将10年期美债收益率推高至3.5%。

鉴于这一因素,摩根大通也将旗下的无约束债券基金时限(衡量债券价格对加息的敏感程度的标准)减少到仅为半年。

长期熊市的预期性产品

另一方面,管理资金达17亿美元的无约束债券基金Janus Global基金经理格罗斯(Bill Gross)则认为,今年10年期美债收益率的涨幅不会达到去年的水平,预计目前的债券抛售是多年熊市到来的征兆。

格罗斯指出,无约束债券基金其实是“长期熊市的预期性产品”,不过市场的波动幅度将小于预期。去年,Janus Global的回报率达到了4.24%。

而高盛88亿美元的无约束债券基金Goldman Sachs Strategic Income Fund去年的回报率则为2.2%,在过去五年中平均每年增长3.5%,高盛方面预测,未来的全球市场将迎来更大的波动。

该基金的管理者贝恩纳表示:“事实上对于主动型基金经理来说,更多的市场波动意味着更好的投资环境,当然这不完全等同于主动型基金经理将跑赢大市,但的确存在着较大的可能性。”(信息支持:比特港)

扫码下载智通APP

扫码下载智通APP