“女版巴菲特”封神?勿把Beta当Alpha

本文转自微信公号“泷韬全球宏观”,本文作者:袁玉玮

由于观察者局限于微观的时间和空间,经常有人过度高估企业家或基金经理的alpha —— 当然,在社会的变迁和历史的长河里,甚至金融市场里,所谓的微观的时间可能会持续数年,甚至数十年。

比如格力,我一直认为,它虽然是一家优秀的企业,有自己的alpha,但很大程度上也得益于 —— 中国之前的投资驱动经济模式 x 地产刺激 x 央行放水 x 百姓买房的刚需 —— 宏观大beta。

从下图看,2016年起,沪深300地产开始跑输沪深300;从2018年开始去杠杆起,格力至今跑输沪深300。董小姐和雷军设赌局的时候,也许没有看到地产失宠,科技互联网上升的新beta。

最近,媒体上ARK的女股神,女巴菲特又甚嚣尘上,我想封神大概率不是Wood本人的意愿,而是好事者的自作多情。本文谨献给随波逐流的好事者。

首先,我非常认同,Wood买行业破坏者的理念。这个理念并不是新鲜事物,在全球宏观和股票多空策略里早有提出,比如Stanley Druckenmiller也公开说他喜欢重仓行业的disruptor stocks。

举个简单的例子,Motorola对座机,Nokia对Motorola,Blackberry和Nokia,Apple对Blackberry和Nokia都是行业破坏者。Apple甚至对任天堂游戏机,佳能照相机都是破坏者。破坏者,实际是宏观变量,是一种不稳定性,属于成长股范畴。巴菲特一般喜欢的是确定性、稳定性、均值回归,和成长股逻辑有很大区别,这也是为什么他买Apple比较晚,但敢于重仓 —— 所以夸Wood是女巴菲特的好事者肯定拍错了马屁,还不如说是女Fisher,女Peter Lynch更准确。

ARK用各个行业技术精英选股,这个理念我也认同,我一直认为理解透行业和公司才是真正的alpha之一。

但是从风险归因的角度,(抱着学习的态度)我认为把ARK封神,还为时过早,因为今年他们的业绩除了确实选股alpha之外,有很多偶然的beta。

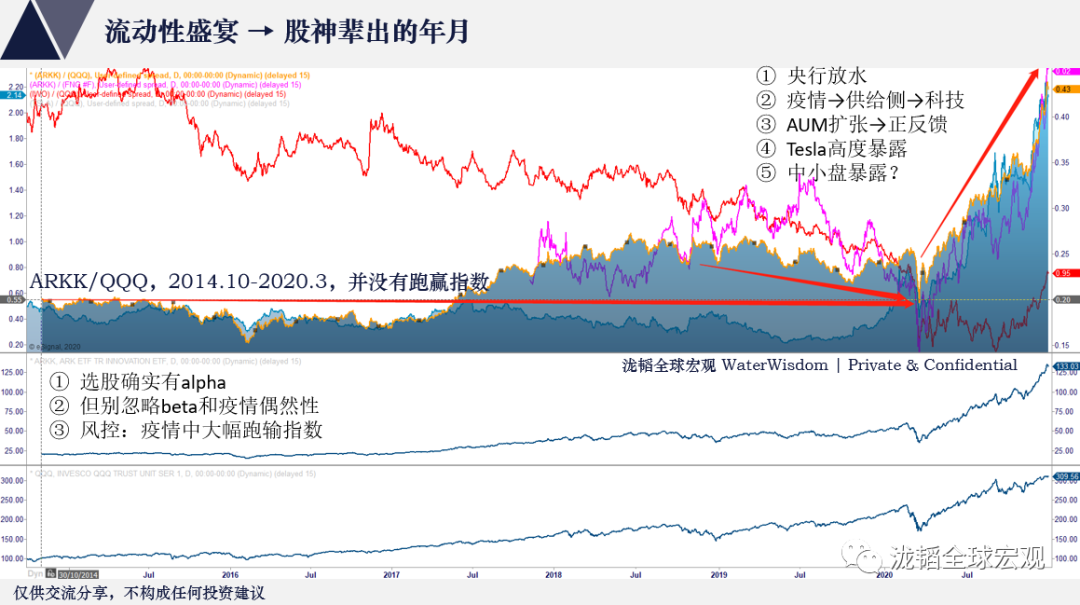

如果你打开,ARKK的曲线就会发现,它从2014年10月设立,到2020年3月,大部分时间跑输新经济代表Nasdaq100指数,最终也没有跑赢,甚至略微跑输,尤其在今年1季度大幅跑输。

那么其6年多的alpha全部集中在今年2-4季度释放,这里面有很多的偶然性和宏观因素:

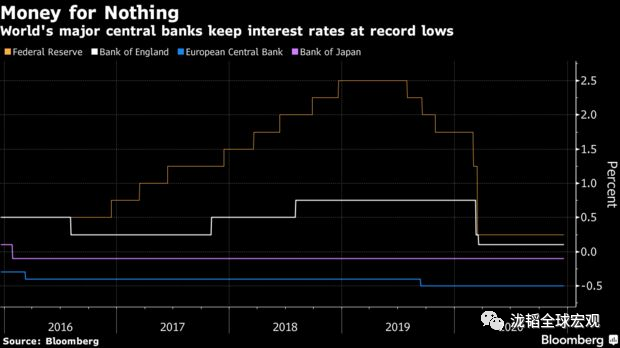

①公共卫生事件加大了宏观金融风险,甚至比次债危机更恶劣,所以导致美联储为首的全球央行疯狂放水。0利率和负利率盛行,导致资金对成长股和中小盘股的追捧;

全球主要央行低利率

②我们之前说,公共卫生事件实际 = 大自然的供给侧改革,摧枯拉朽了受制于封城的旧经济 —— 对科技互联网是天上掉馅饼;

③Tesla高度暴露:ARKK的业绩和Tesla高度正相关,但Tesla虽然是一家天才率领的优秀的企业,卓越的汽车行业破坏者;但股票的业绩实际大部分来源于逼空效果,和空头减仓有高度的正相关性 —— Tesla空头最高持仓70%流通盘,目前降到8%以下。我们可以肯定,假设没有那么多空头,Tesla的涨幅至少缩减50%以上。这是我们以前为什么说,Tesla股票有一定的金融资产属性,某种程度上,它和Bitcoin很类似,都是资金抱团的结果。

④中小盘暴露:ARKK的选股实际很少在Nasdaq100指数,尤其在2020年以前,市值也显著偏小。今年2季度起,市场对成长股,中小盘股和科技股高度追捧,尤其4季度,二三线科技股明显跑赢王者FANG。ARKK和中小盘成长股有明显的正相关性。这也得益于低利率催化了市场参与者的风险偏好。

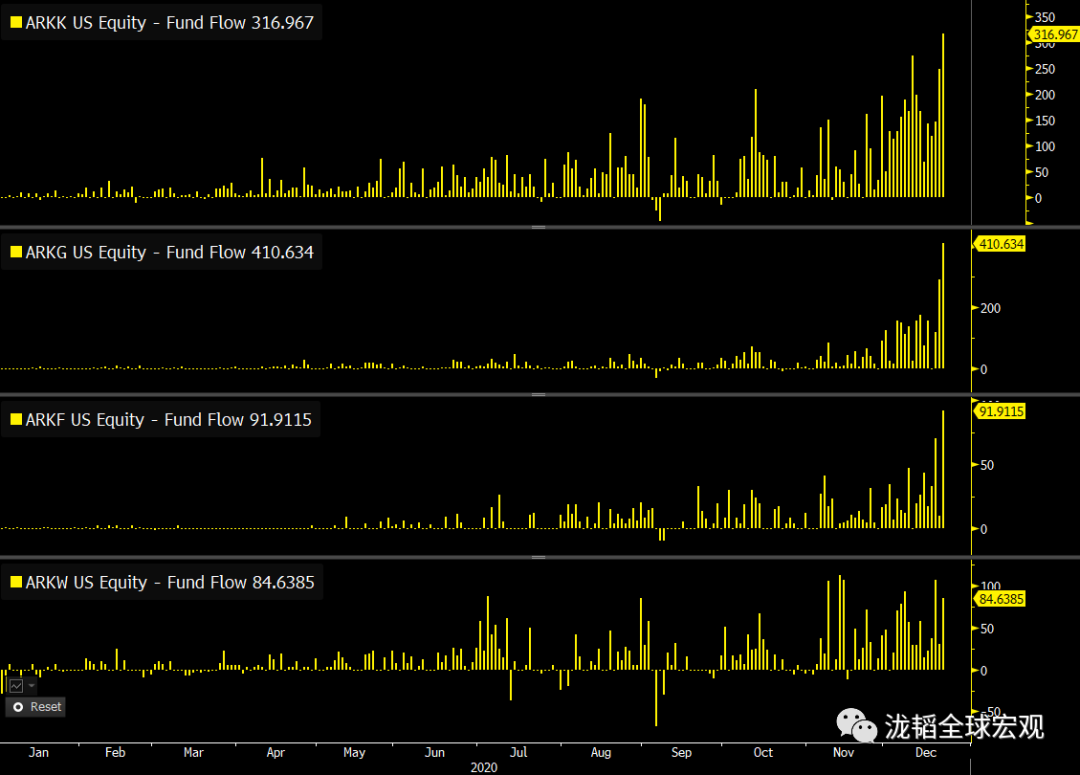

⑤AUM扩张+散户跟踪→反身效应:ARK由于今年的超群业绩,导致资金流入不断加速,形成了正反馈效果 —— 后入的资金推动持仓进入正反馈。另外,由于ARK的基金持仓透明公布,吸引了众多散户跟风,又加强了正反馈。

ARK基金流动数据

综上,我们看到,ARK的持仓,由于勇敢的成长风格的暴露,今年很大程度上实际享受了偶发的公共卫生事件催动的央行的流动性盛宴。好事者急着拜神,未免操之过急 —— 至少应该在观察一个央行收缩流动性的周期再下结论。当然,“三人行,必有我师”,对所有的优秀者,我们都应该抱着学习的态度,取其精华,去其糟粕。

扫码下载智通APP

扫码下载智通APP