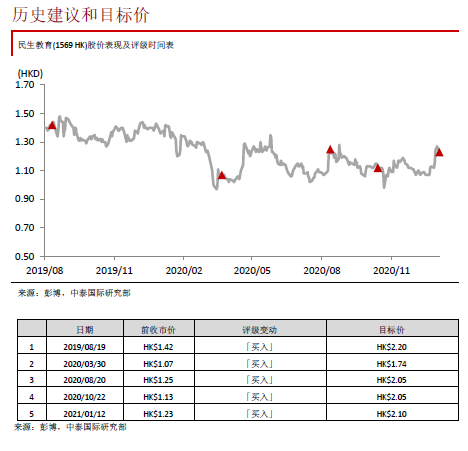

中泰国际:民生教育(01569 )增持电大在线至100%,维持“买入”评级,调升目标价至2.10港元

本文来自微信公众号“中泰金融国际”

民生教育集团(01569 )

收购电大在线剩余50%权益

1月6日,民生教育公布以人民币4.2亿元收购电大在线剩余50%权益。交易完成后,民生教育持有电大在线(包括奥鹏教育)100%股权。此次交易的估值以电大在线2019年未经审计税后净利润5,479万人民币计算,对应市盈率为15倍,以及市销率约1倍,估值低于深交所上市同类型公司的收购估值。

充实线上教育板块,实现差异化发展

与其他上市同业以收购实体学校为主的扩张策略不同,民生近年积极布局线上学历/非学历培训等教育服务。奥鹏教育是中国最大的在线教育学历教育服务运营机构,覆盖31个省份,通过线下1800多家学习中心招生,本专科在籍学生约100万人,并与30余所知名高校以及9所开发大学合作提供线上学历教育。奥鹏的业务范围包括继续教育、IT在线教育、教师培训、考试服务以及职业教育等。早前民生教育已经收购了都学网络(MBA CHINA 的运营主体)和民世在线,已成为全球最大的在线高等学历和职业非学历教育生态圈,提供全面在线教育服务,实现与同业的差异化发展。

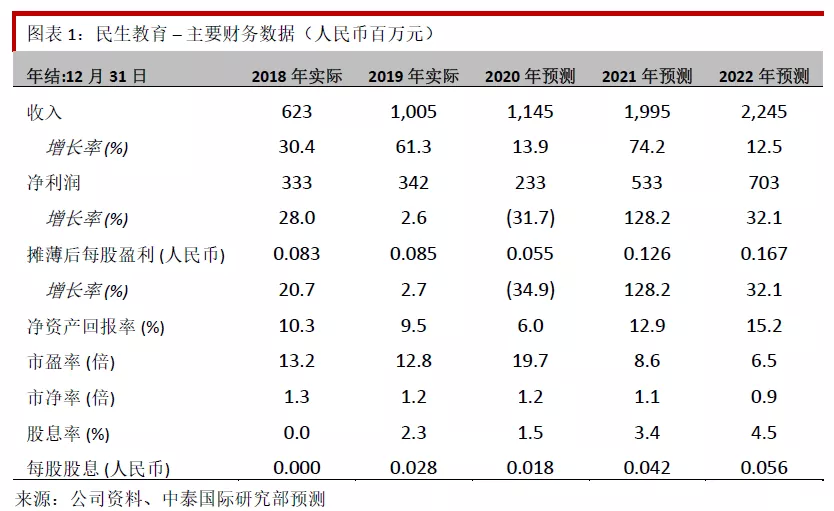

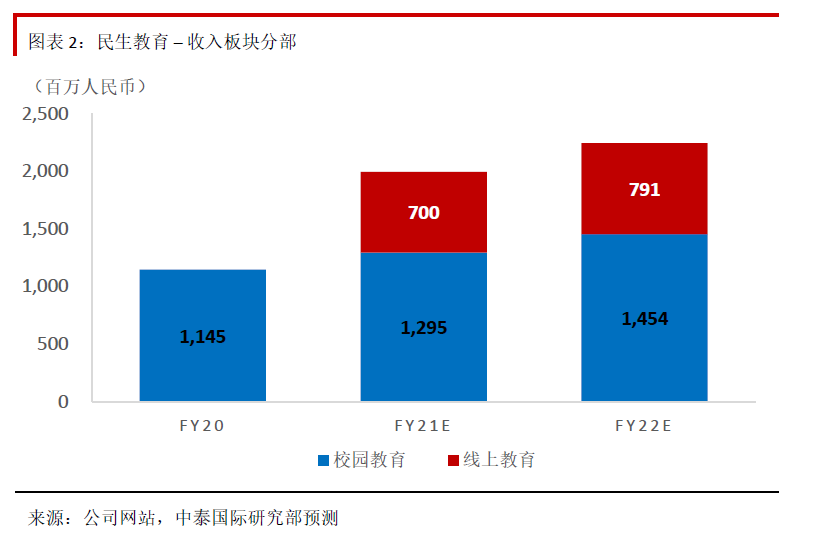

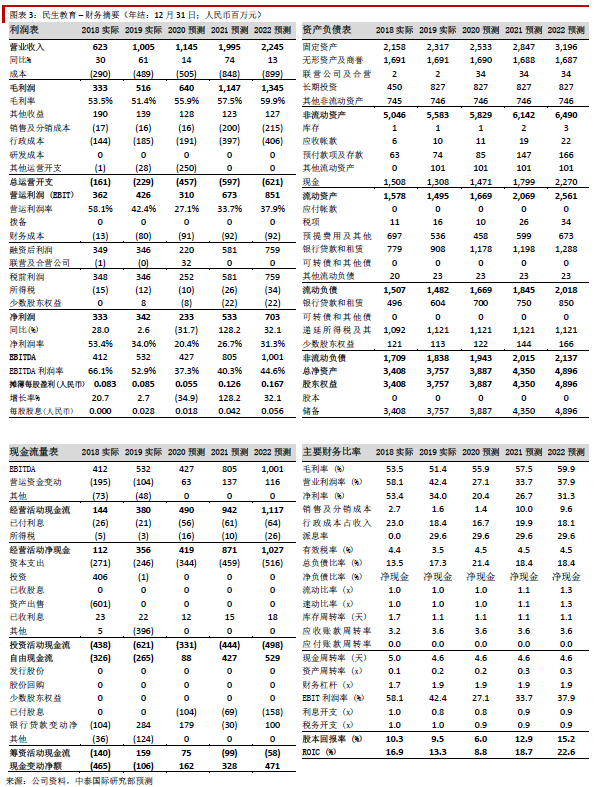

丰富业务板块,增厚集团净利润

民生教育将以“线上+线下教育,双轮驱动”的模式作为增长策略。截止2020年9月底,奥鹏教育未经审计的收入为4,680万元人民币,净利润为375万人民币。管理层预计奥鹏教育收入增长为每年15%,在有效整合运营开支后,净利润增长将超过30%。联合民世在线以及MBA CHINA,我们预计在线教育板块在FY21E将贡献7亿人民币收入,占总收入35%。

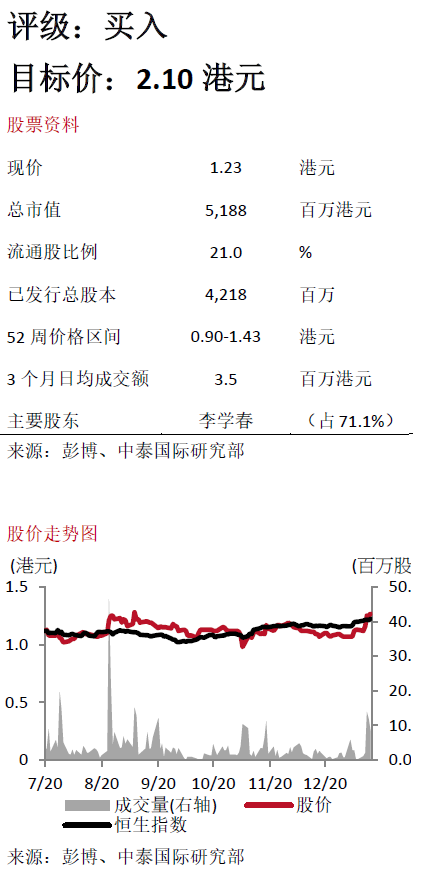

维持“买入”评级,调升目标价至2.10港元

FY21 集团净利润增长动力来自于:1)预计2021年滇池学院及派斯学院将完成转设,以及从2021学年开始将无需向云南大学支付管理费;2)预计南昌学校于第一季度实现并表,有助于提升FY21E收入及利润;3)线上教育板块FY21E开始发力。我们上调FY20E/FY21E净利润至2.3亿/5.3亿人民币,以反映转设“分收费”开支以及线上教育对盈利的影响。维持15倍前瞻市盈率估值不变,调升目标价至2.10港元。

(编辑:吴佩森)

扫码下载智通APP

扫码下载智通APP