金卫医疗(00801)飙涨逾12% 溢价要约进程加快?

股价陷入历史低位多时的金卫医疗(00801)终于迎来拉升,1月16日,该股急升,高开11.8%后,高见1.24港元(单位下同),创52周新高,升幅达12.7%。

先卖主业后卖壳?

事实上,金卫医疗股价能得到巨大拉升,主要受到相关消息带动。如2016年12月30日晚,该公司宣布,其全资附属公司GMSC以约63.98亿元,出售所持的中国脐带血库企业集团(中国脐带血库)65.4%股份。消息发出后的第一个交易日,该股票便以1.23元开出,较上一个交易日收市价高出逾17%,截至收盘报1.08元,升2.86%;成交约1729.20万股。

为何“变卖主业”还能拉升股价?这主要是由于中国脐带血库多年来并未给金卫医疗带来利润贡献,反而给其增添了运营负担。财报显示,2015-2016两财年,中国脐带血库分别录得1.16亿和1.15亿的亏损。亏损之下,为维持中国脐带血库发展,金卫医疗曾先后多次通过投资的方式进行资金补给,如2012年,金卫医疗就透过投资5000万美元可换股票据,支持中国脐带血库的业务发展。

在“赔钱补给”和医疗行业等多重压力下,近年来金卫医疗的整体业绩表现不尽人意。数据显示,截至2016年3月31日止年度,该公司股份持有人应占亏损约4.06亿,同比下降53%,每股亏损17.2港仙;2016年中期,该公司收入1.22亿,同比减少19.2%;拥有人应占净亏损3.94亿,上年同期亏损2.34亿港元;每股亏损13.3港仙。

不堪亏损压力,金卫医疗遂走上“变卖主业”的道路,并在2016年年底找到盈鹏蕙康基金(后者转手南京新百)以63.98亿的价格接盘。卖掉主业后的首个交易日,投资者信心高涨,当日该股成交涉及金额便达到了1899万。

就算投资者信心大涨,但智通财经曾根据金卫医疗公告里的“出售资产、考虑派出特别股息”等字眼中猜测到,卖掉中国脐带血库或是卖壳的前奏。

两周之后,2017年1月13日晚间,金卫医疗宣布,公司主席、执行董事及控股股东甘源所控制的Magnum Opus 3 International Holdings Limited向公司提出股份要约、购股权要约及可换股票据要约。这一消息的发出既透露了金卫医疗“变卖主业”的目的,验证了智通财经准确的预测,同时也再次带动了该股股价的飙升。

溢价要约代价不大?

按自愿性有条件现金要约要求,设定每股股份收购要约价为1.25元,较1月12日(公告指定的最后交易日)1.11元的收盘价溢价12.61%,相对最后交易日前30个交易日平均收市价约每股股份1.04元溢价约20.19%。

每股股份1.25元的收购要约价的确看上去较当前股价溢价了不少,但仔细换算不难发现,其价格并不高。截至公告当日,金卫医疗已发行股份为29.66亿股,其中9007.67万股股份以台湾存托凭证形式于台湾证券交易所上市,而要约人及其一致行动人士共同持有合共11.18亿股股份,占该公司已发行股本约37.70%。

另外,若尚未转换可换股票据以及尚未行使的购股权悉数转为股份,则合计将产生1.65亿股新股份,届时股份总数将达到31.3亿股。假设所有变量恒定,最终将有合共20.13亿股股份。

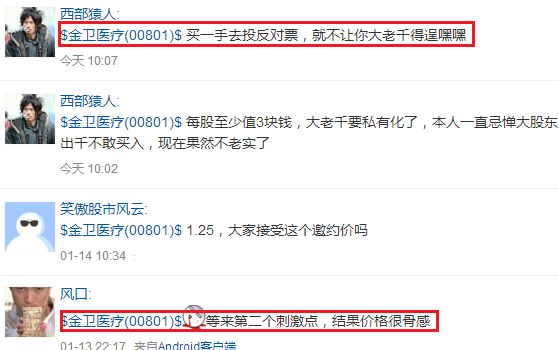

换句话说,20.13亿股的股份,要约人最终只需付约 25.16亿的现金便可收入囊中,这对比当前约35.89亿的市值显然要便宜的多。也正因溢价不高,不少“散户”对此表现出不满,甚至想“买一手”阻碍要约进程。

尽管溢价较小,但并未妨碍金卫医疗股价的拉动。截至收盘,该股报1.23元,升11.82%,成交股数1.81亿股,涉资2.21亿元。

扫码下载智通APP

扫码下载智通APP