新股解读丨微创心通:行业渗透率仅0.3%,小小TAVI引来大资本

2021年伊始,港交所便将迎来首家医疗器械公司。

智通财经APP观察到,据港交所1月15日披露,微创心通医疗科技有限公司(以下简称:微创心通)过聆讯,摩根大通、花旗以及中金公司担任其联席保荐人。

从递交招股书到过聆讯,微创心通仅仅用了2个多月的时间,并且在其上市前最后一轮融资,吸引了如AUT-XVI Holdings(母公司是高瓴资本)、LBC Sunshine Healthcate Fund(由清池资本有限公司管理)等机构,可以说微创心通本身还是相当不错了。

仅一款产品商业化,尚未盈利

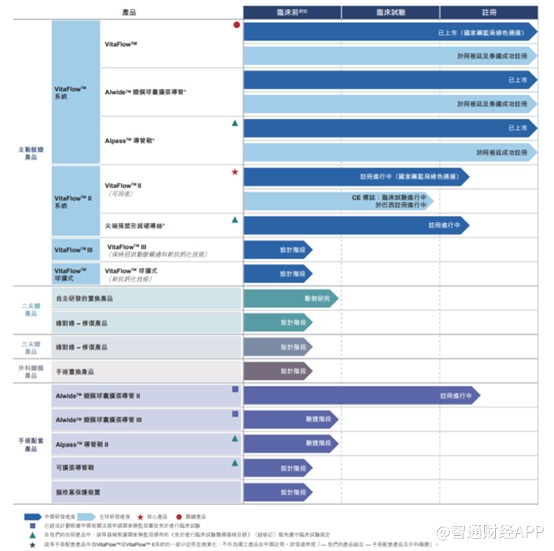

据智通财经APP了解到,微创心通成立于2015年,专注于心脏瓣膜疾病领域,覆盖主动脉瓣、二尖瓣、三尖瓣、外科瓣膜以及手术配套产品,核心产品为VitaFlowTM,截至2020年7月31日,公司在中国已售出872套。

除了经导管主动脉瓣置入术(TAVI)产品VitaFlowTM以及配套的2个手术配套产品外,公司还开发了5个经导管二尖瓣(TMV)在研产品、2个二尖瓣返流经导管瓣膜疗法(TTV)产品、外科瓣膜产品及多个处于不同开发阶段的手术配套产品,产品的持续动力较强,互相之间也能形成协同及差别覆盖。

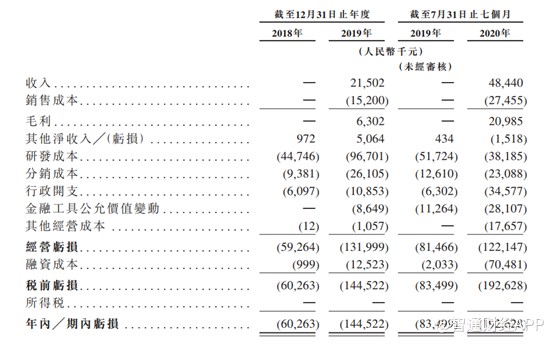

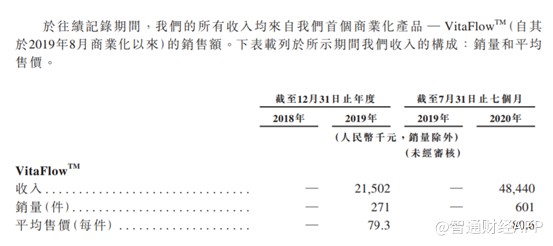

由于公司的首款产品VitaFlowTM在2019年8月才开始商业化,因此2019年之前公司并未有产品商业化收入。在首个产品商业化后,2019年至2020年7月31日止,公司的收入分别为人民币2150.2万元(单位下同)以及4844万元。

2018年至2020年7月31日止七个月,分别亏损6026.3万元、1.45亿元以及1.93亿元,剔除优先股造成的亏损因素,2018至2020年前7个月,公司分别亏损6026.3万元、1.36亿元以及1.64亿元。

行业渗透率提升难度大,基石股东阵容强大

TAVI的市场空间极大。根据弗若斯特沙利文的资料,2019年,全球约有2.13亿名心脏瓣膜疾病患者,该疾病导致260万人死亡,预计全球TAVI市场规模将以12.9%的年复合增长率从2019年的48亿美元增至2025年的100亿美元。

与美国等发达国家的TAVI市场相比,中国的TAVI市场渗透率极低。2019年,中国进行了约2400例TAVI手术,渗透率为0.3%,而同年,美国进行了约66800例TAVI手术,渗透率为23.4%。

对于渗透率只有0.3%的中国市场来说,需求是远远没有被满足的,从微创心通产品上市后的销售情况也能反应出这情况。自2019年8月微创心通的VitaFlowTM商业化开始,短短的5个月里,微创心通共销售271件VitaFlowTM,共实现营业收入2150.2万元,平均每月销售54.2件,每月完成430.0万元销售额。而在公共卫生事件的影响下,2020年的7个月里,微创心通销售了601件VitaFlowTM,共实现销售收入4844万元,平均每个月完成85.8件,销售效率同比提高58.3%,单月销售额692万元,同比提高60.9%。

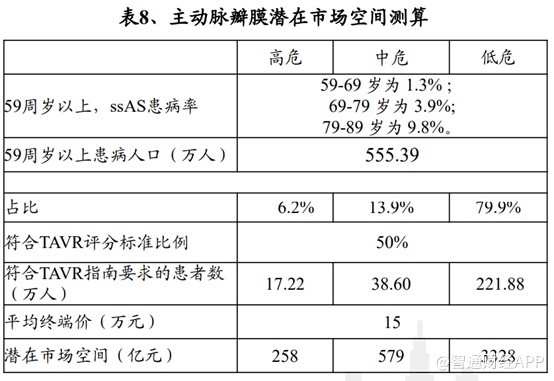

根据兴业证券的测算,2020年主动脉瓣膜国内潜在市场空间(仅针对主动脉瓣狭窄),高危患者的潜在市场空间为258亿元,中危及低危市场空间则更大。因此,一旦渗透率有所提升,TAVR市场将爆发出巨大潜力。

值得注意的是,尽管TAVI行业空间大,渗透率低,但短期来看,市场渗透率难快速提升。

首先,TAVI手术费用极高,并且全部自费。一般一台TAVI手术的费用在三十万至四十万,并且需要患者自己缴费,医保并不报销。

其次,与传统的开胸术式比起来,病人需要严格的筛选,指征比较严格。部分医院规定,病人要在70岁以上。因为TAVI使用的瓣膜比传统的瓣膜质量上还要再差一点,使用寿命也相对短一些,可能在十年以内,一般适用于高风险的病人。

最后,医疗团队组建难度较大。TAVI手术需要心内科、心外科、麻醉科、体外循环科医生配合,有的医院还需要超声科的配合。若手术过程中出现掉落、位置不对、位置不好等情况,需要心外科医生进行抢救。目前TAVI手术多由心内科医生进行手术,部分医院由心外科医生进行手术,心外科医生进行手术是趋势,但是绝大多数医生还需要教育实践。根据招股书数据显示,2019年,全国共有604家具有TAVI手术资质的医院,但是仅156家医院开展了TAVI手术,间接说明了组建手术团队的困难性。

所以想要提升TAVI行业渗透率,一方面要进行多方面的市场教育,组建手术团队;另一方面产品降价,或通过医保手段从而实现行业的快速扩容。

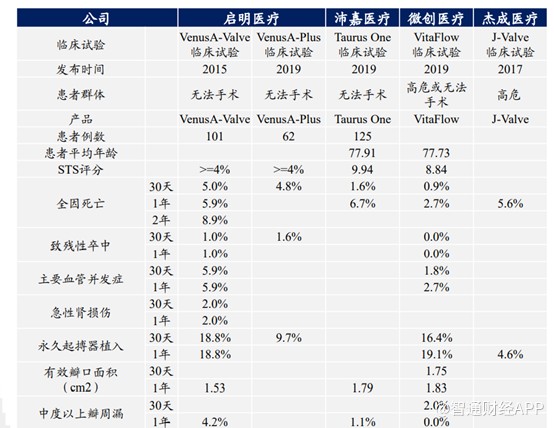

目前共有3款国产TAVR在中国获批上市,包括杰成医疗的J-Valve、启明医疗的VenusA-Valve以及微创心通的VitaFlowTM,沛嘉医疗的Taurus One处于在研阶段。爱德华生命科学的Sapien3瓣膜系统于2020年6月获批,成为国内上市的首款进口TAVR产品。

目前国内所有TAVR产品均只针对手术高危或手术禁忌患者群体,仍未拓展至中危及低危患者群体。

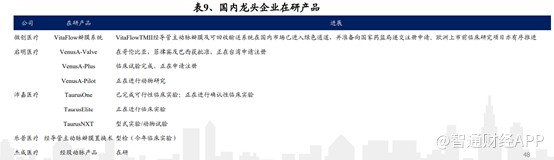

除了现有品种外,我国TAVR市场中头部企业也在不断基于新的临床需求和对国产TAVR产品进行更新迭代。例如,可降低瓣周渗漏风险的防漏裙边设计、回收功能、可调弯功能、预装载瓣膜特性、无戊二醛技术及为二叶型主动脉瓣患者量身定制的特殊设计等。目前已上市产品及部分在研产品均为第一代TAVR产品,主要提供基本瓣膜置换功能,且无法回收。而在研的第二代TAVR产品具有回收及防漏裙边设计以增加TAVR手术的安全性及疗效,目前部分国产二代TAVR产品已即将登陆国内市场。

可以说在当前TAVR市场环境竞争不算太过激烈,不过随着后续乐普医疗、信立泰等公司的TAVR产品上市后,市场竞争或更加明显,届时难免会出现“价格战”。此外,冠脉支架去年都进行了集采,不难想象,长远来看,TAVR也很可能会进集采。

由于行业发展空间大,且微创心通在TAVR领域中又处于领先的地位,因此吸引一众明星基石股东,包括CDG、GIC、海通基金、清池资本、高瓴资本等。其中,高瓴持股2.13%,控股股东微创医疗持股50.06%。

就估值方面而言,上市前微创心通已获得四轮融资,在最后一轮投资中,公司获得估值12亿美元,折合港币约为 93亿。在可比上市公司中,沛嘉医疗最新总市值为174亿港元,启明医疗308亿港元。由此判断,若微创心通定价低于沛嘉医疗,则存在较大的上涨空间,若介于沛嘉医疗和启明医疗之间,那么其市场上涨幅度有限。

另外,启明医疗和沛嘉医疗首日上市股价分别上涨30.45%以及67.97%,因此判断微创心通或也能取得较好的涨幅。

综合来看,当前TAVR市场竞争程度尚可,微创心通作为该领域的领先者,公司得以享受行业发展早期红利,值得跟踪;另外,由于TAVR自身的原因,当前行业渗透率低,短期内也不会有太大的提升;中长期来看,目前已有多家企业布局TAVR,随着这些公司产品的上市,TAVR也可能会面临集采的风险。

扫码下载智通APP

扫码下载智通APP