中金:美兰空港(00357)具备长期投资价值,未来或受益于流动性增加

本文来自 微信公众号“杨鑫交运观点”,作者:赵欣悦、杨鑫、方舒。

公司近况

我们针对投资者近期比较关心的七个问题进行回答。我们认为,公司将长期受益于海南自贸港建设和消费回流大趋势,具备长期投资价值,维持跑赢行业评级

评论

海南省离岛免税高增长趋势或将持续。2020年全年海南全岛海关监管离岛免税销售额约275亿元,同比增长104%。我们预计2020年全年美兰线下免税销售额约28亿元左右。受益于美兰机场整体旅客量恢复较快、离岛免税政策持续利好以及二期投产或带来部分产能放量,我们预计美兰空港(00357)2021、2022年离岛免税销售额为78亿元和98亿元,其中,线下部分预计为54亿元和69亿元,同比增长94%和27%,高增长趋势持续。

岛内免税竞争加剧,但机场仍可享受市场规模扩张的红利。我们认为美兰机场离岛免税销售额占比下降是大概率事件,但公司仍将享受整体免税市场规模扩张的红利,随着离岛免税牌照放开以及2025年封关运营(规划中),机场凭借天然客流优势,仍将享有议价能力。

我们预计二期将于2021年投产,公司2021年-2023年旅客量年均增速约14%。考虑三亚机场产能瓶颈短期内难以解决,我们预计未来海南省航空旅客量增量将由美兰机场承接(年均400万人次)。

我们预计公司有望于3月初纳入港股通,或对公司股价形成一定上行催化。根据恒生指数公司的指数调整规则以及2021 年调整计划,中金策略组预计恒生综合指数两次调整计划将分别于2021 年3 月8 日和2021 年9 月6 日生效。我们预计美兰空港有望在最近的一次调整中纳入港股通(即2021年3月8日生效)。考虑流动性的增加,我们认为或对公司股价形成上行催化

估值建议

考虑2020年旅客量恢复低于预期,我们下调2020年净利润27.4%至3.21亿元;考虑海南岛新增市内店较多以及2022年中免海口免税城影响,下调2021年、2022年美兰空港免税销售额预测,但考虑二期项目整体未于2021年初投产(盈利预测假设年中投产),2021年成本增加或低于此前预期,上调2021年净利润19.3%至6.69亿元,下调2022年盈利预测20.2%至7.9亿元。

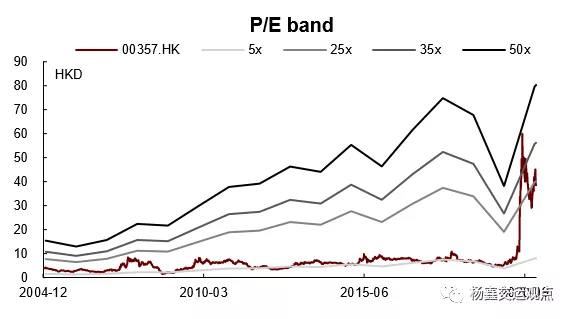

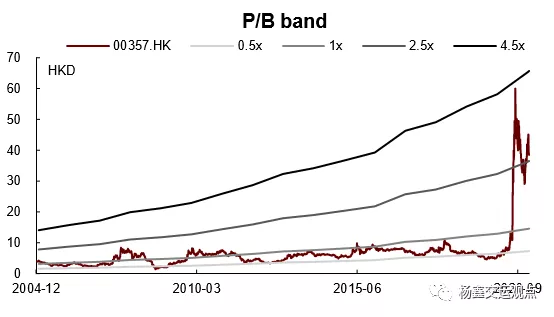

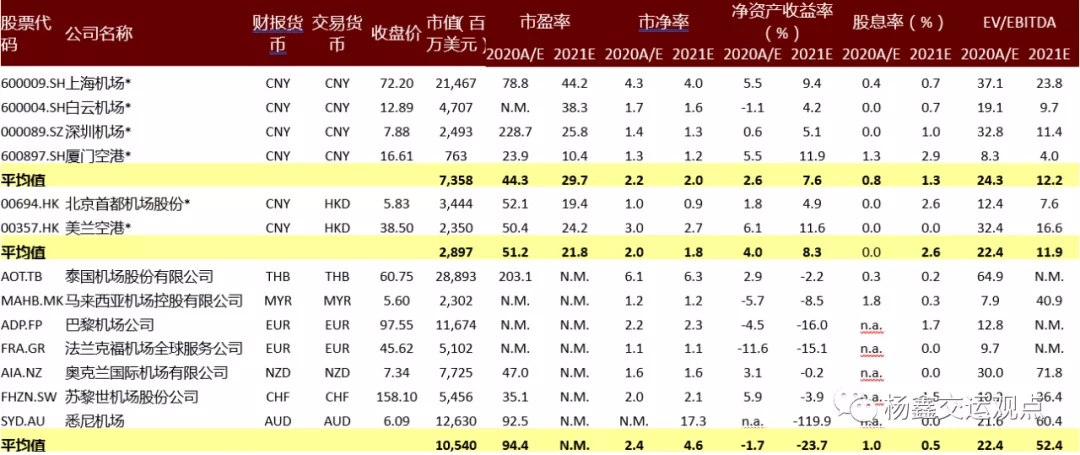

当前股价对应2021/2022年24.2/20.5倍市盈率。考虑海南岛新增市内店较多对投资情绪的影响,维持跑赢行业评级与目标价57.00港元,对应35.8/30.3倍2021/2022年市盈率(如果考虑定增规模为36-71亿元,对应2022年41.4-48.7倍市盈率),较当前股价有48.1%的上行空间。

风险

流动性风险(母公司债务违约或影响上市公司);离岛免税收入不及预期;仲裁败诉;二期成本超预期;关联交易风险。

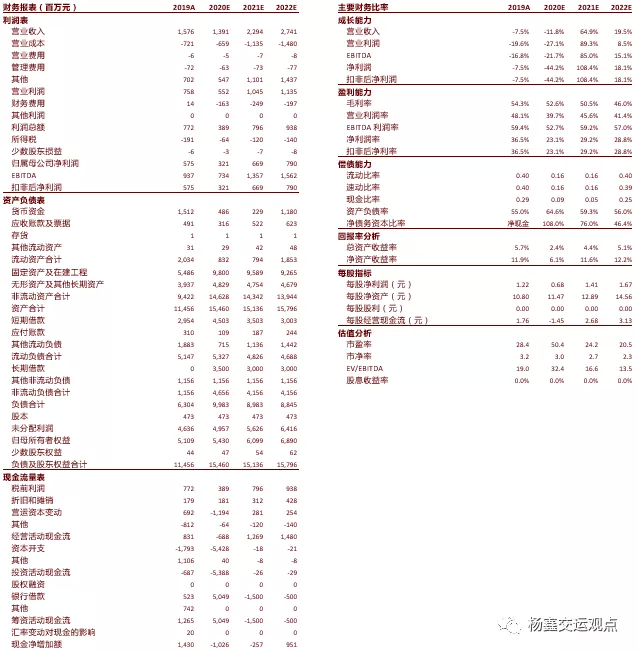

财务报表和主要财务比率

公司简介

海南美兰国际空港股份有限公司位于海南省海口市,主要经营中国海南省海口市海南美兰国际机场内的航空及非航空业务。公司于2000年12月28日成立,并于2002年11月在香港成功上市。美兰机场于1999年5月25日正式通航,是我国重要的国内干线机场之一,也是国内首家拥有离岛免税店的机场。

图表1: 盈利预测调整表

图表2: 历史P/E

图表3: 历史P/B

图表4: 可比公司估值表

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP