全球经济复苏将超预期 把握顺周期和新经济两条主线

本文来自 “东吴证券(香港)”,文中观点不代表智通财经观点。

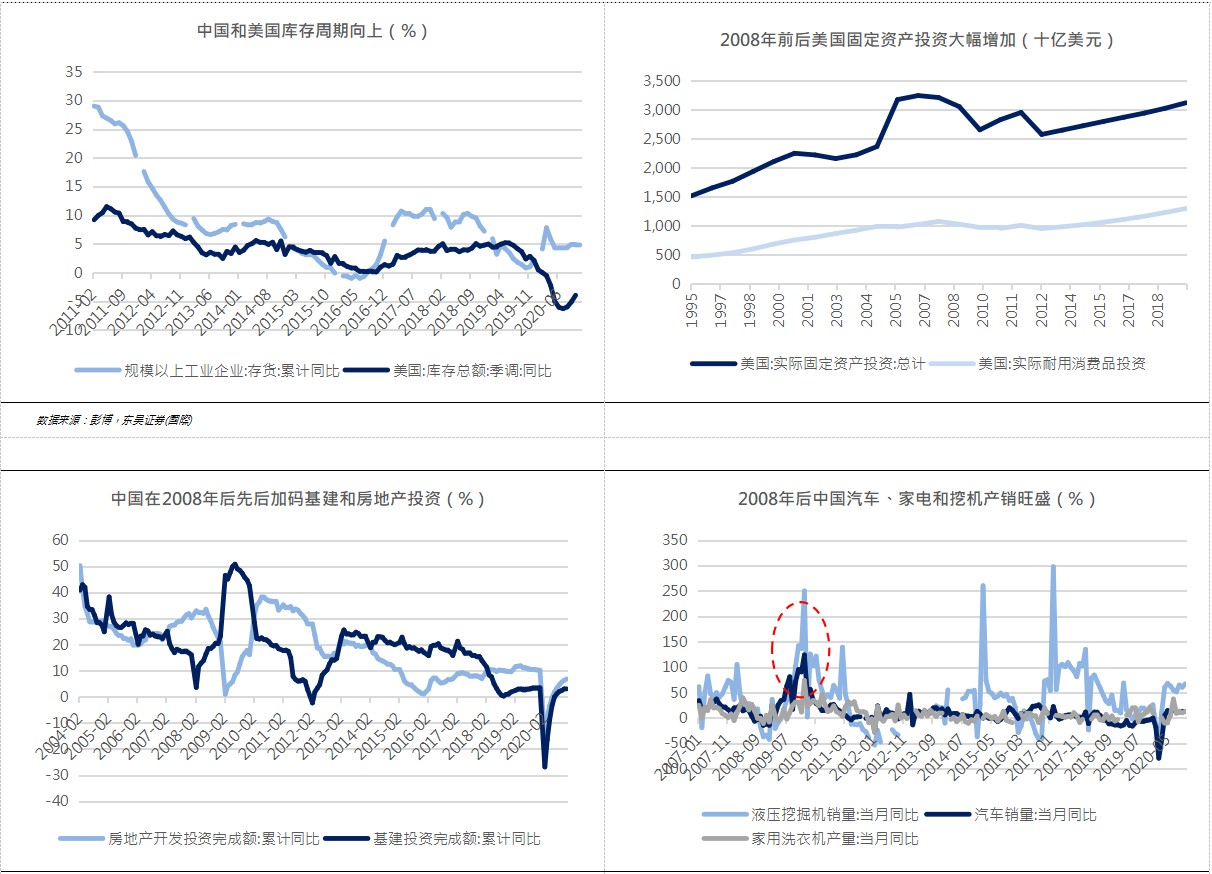

因全球库存周期叠加朱格拉周期共振向上,经济复苏持续性将超预期,布局顺周期和新经济两条主线。库存周期向上持续时间一般超过20个月,我国新的库存周期自2019年10月开始至今仅14个月,且2020年初疫情期间经济活动暂停导致补库存中断数月,而海外主要经济体由于疫情影响在2020年下半年始主动补库存,我们认为全球库存周期有望持续至2021年上半年。而本次朱格拉周期上行主要由新经济的创新投资和传统行业更新投资推动,我们认为其将会在库存周期上行结束后持续为全球经济复苏带来新动能:由于2008年金融危机后,欧美等主要经济体出台财政政策促进汽车等耐用品消费和企业投资,叠加我国对基建和房地产的投资大幅增加,2008年后工程机械、汽车和家电的销量大幅上扬,而固定资产及耐用消费品折旧期限约为10年,当前汽车、家电以及各类机械设备产销景气很大程度来自于全球传统行业更新和投资;同时新经济领域的朱格拉周期持续性或将令人惊喜,包括光伏、新能源车以及信息数字化等新经济的发展已经进入渗透率加速的阶段,大量创新投资将持续带动全球经济复苏和发展。

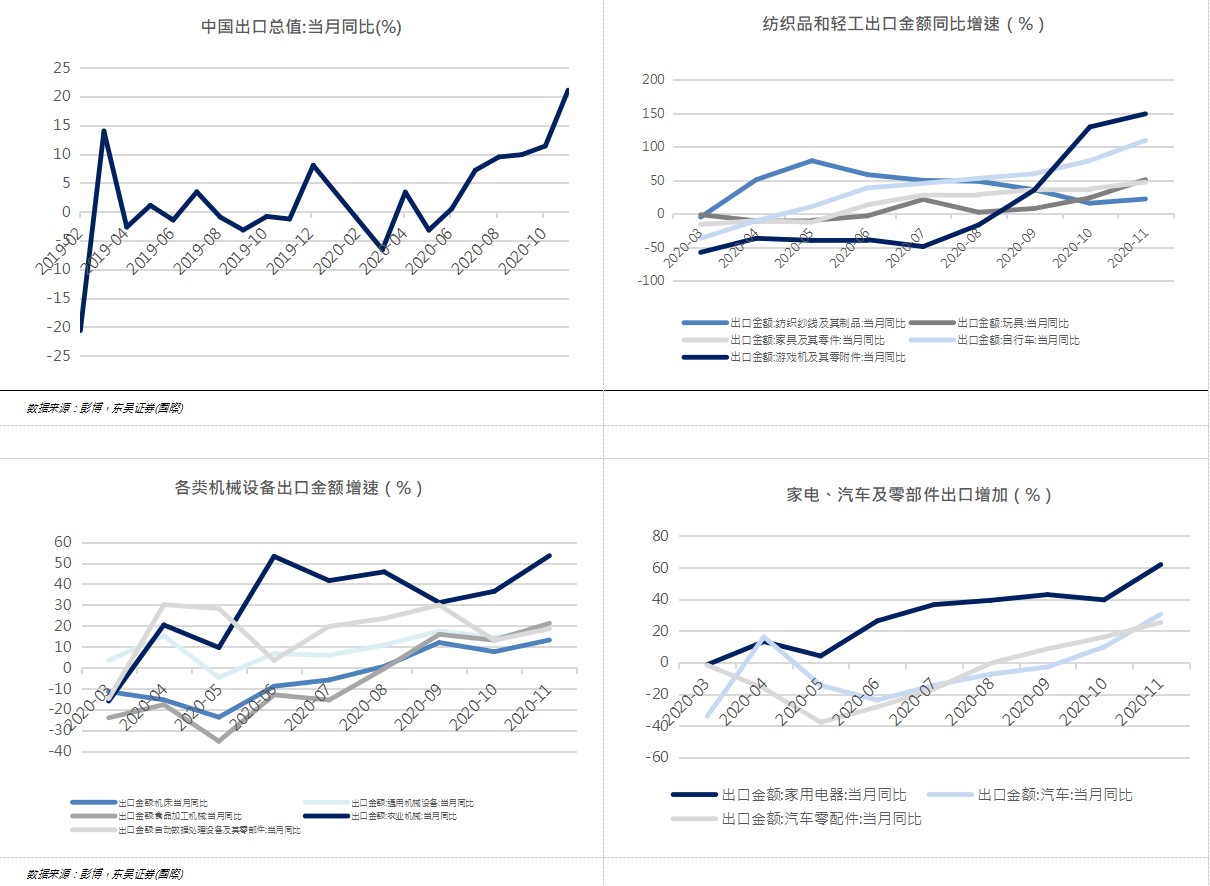

出口景气度仍将延续,看好家电、汽车以及机械设备长期全球份额提升。当前海外因疫情生产受阻,大量消费需求依赖中国供给,而疫苗接种及接种后全球经济活动正常化难以在短期实现,我们认为当前出口景气度有望延续至2021年二季度,而具备比较优势的行业将有望获取长期全球份额的提升。从出口的结构来看,纺织、轻工、家电、汽车及零部件和机械设备等行业出口旺盛,而根据OECD统计的全球显性比较优势系数排名(RCA),国内家电、汽车及零部件以及机械设备比较优势排名自2005年来持续上升,这些行业在疫苗推广、全球经济活动正常化后获得长期全球份额提升确定性较高。

海外流动性充裕,2021年中国货币政策不会急转弯。市场担忧国内经济复苏会导致货币政策转向,我们认为短期来看货币政策不是主要矛盾:欧美等主要经济体经济复苏进程受阻于疫情肆虐,美联储表态将长期维持2%的平均通胀目标,预计海外充裕的流动性将维持较长时间。尽管中国经济复苏势态向好,但全球经济复苏进程不一致使得中国货币政策的转向难度较大。

美国民主党横扫两院,拜登上台后数万亿美元的大规模刺激在路上。民主党胜选佐治亚州两大参议院席位横扫美国国会,在两院多数席位的保证下,拜登政府将在立法工作中拥有更强的话语权,后续拜登政府将实施数万亿美元的财政刺激助力经济复苏,包括短期内提高给予民众一次性现金发放的额度,以及后续的基础设施建设支出和为应对气候变化对新能源车和光伏等新能源领域的投入,基建、新能源车、光伏产业链等相关标的将受益。

总体而言,继续把握顺周期和新经济两条主线,关注有色、汽车及零部件、家电、机械、互联网、光伏和新能源车产业链等。

1月十大金股组合及推荐逻辑

中远海控(01919):短期CCFI运价飙涨增厚业绩,长期受益于行业格局改善

CCFI综合指数自2020年中旬上涨幅度近90%,其中欧洲、美东和美西等航线运价涨幅居前。当前运价大幅上行主要由于:1出口需求大增,海外因疫情失控,消费需求主要依赖中国的供应;2有效运力短缺,集运行业闲置运力占比从5月的11%下降至近期约1%,而新船交付需2-3年,运力供给暂时难以大幅度扩张;3海外港口拥堵,欧美澳新多地港口和堆场因疫情缺乏人工,集装箱和运力流通不畅。我们认为当前运价难以长期维持,但集运行业供给格局的优化将抬升集运运价中枢:集运行业近10年由于价格战尾部玩家加速出清,CR10从60%提升至目前约80%,且形成三大集运联盟,行业议价能力提升,集运运价中枢将上移。

紫金矿业(02899):资源扩张核心竞争力凸显,金铜价量齐升迎业绩爆发

公司凭借稳健运营的资金优势和深厚的行业经验在周期底部并购卡莫阿-卡库拉、Timok等高品位铜金矿产,资源扩张核心竞争力凸显,根据公司公告,至2023年铜、金矿产量年复合增速有望达27%和15%。此外,金铜价格走强确定性高:全球天量流动性将支撑黄金价格走强;短期铜矿供给因资源国疫情受到冲击(TC/RC处于低位),而当前铜下游汽车、家电以及机械设备需求因为全球库存周期叠加朱格拉周期共振向上而受到提振,铜供需格局仍偏紧,而中长期来看全球铜矿品位下滑带来成本上升将持续推升铜矿价格中枢,铜价有望维持强势。

天工国际(00826):粉末冶金产线投产提升全球竞争力,工模具钢国产替代正在进行时

公司是全球工模具钢龙头企业,市占率从2015年的6.4%稳步提升至2019年的9.6%,2019年CR3为27%,公司高速钢销量全球第一、模具钢销量国内第一世界第二,而随着后续粉末冶金产线全面投产,公司高端产品全球竞争力将持续增强,对内实现进口替代,对外抢占竞争对手订单,从而进一步获得全球市场份额提升,而我们注意到本次海外疫情将加速该进程:公司海外竞争对手订单交付或受疫情阻碍,公司能够趁势对接更多新客户,加速海外市场开拓。此外,模具钢业务受益于下游汽车、家电高景气,而高速钢业务则受益于下游电动工具旺盛需求(海外因疫情致DIY增加),下游需求高景气将显著增厚公司业绩。

海尔智家(06690):内部变革助力降本增效,海外市场份额有望持续提升

公司在顺利完成子公司海尔电器的私有化后,公司家电业务管理平台将聚焦定位于海尔智家,公司治理结构将有显著改善。而私有化仅是内部变革进程的开始,公司后续将搭建数字化平台,在产品力、销售、客户服务和物流等多方面进行优化,在实现降本增效的同时提升客单价并带来更为优质的客户体验。此外,公司多年来在海外自主品牌的布局卓有成效,并在海外疫情肆虐时通过国内产能大量出口海外,我们认为其有望获取长期市场份额的提升,盈利上行空间已逐步打开。

福耀玻璃(03606):全球汽车行业景气向上,进军光伏玻璃乘新能源浪潮

全球汽车行业景气度向上,产能利用率持续上升,且2021年全球新能源车销量同比增速有望超过50%,公司作为全球汽车玻璃龙头将充分受益,而在海外疫情肆虐时,旭硝子、圣戈班等竞争对手受到较大冲击,公司2季度开始迅速复工复产,抢占海外竞争对手订单,我们认为公司全球竞争力不断加强,有望获得长期全球份额的提升。此外,公司计划募资进军光伏玻璃领域,尽管短期光伏玻璃大量扩产会导致未来有大量产能落地从而带来价格下滑,但长期来看光伏玻璃作为光伏组件必不可少的辅材有着激动人心的前景,光伏玻璃有望成为公司增长新动力。

腾讯(00700):监管趋严为大势所趋,核心业务增长持续,微信货币化能力提升

12月市场监管总局对三家互联网企业未依法申报的收购进行处罚,预示着未来对互联网平台的反垄断监管趋严已为大势所趋,这也是互联网企业发展到现阶段必然要面对的,后续的政策影响有待观察。2020年以来微信加速升级电商及生活服务功能,开放视频号、打通商家小程序,加速微信商业生态的成长与货币化。整体看,公司核心业务手游收入仍保持较快增速,2020年第三季度同比增长61.2%;社交网络三季度收入同比增长28.85%;广告、金融科技及企业服务持续成长,三季度同比增长16.25%/23.28%。

蓝光嘉宝(02606):新管理团队加速外拓,项目调价持续推进

截至2020年12月30日,公司管理服务合约面积达到约2.1亿平方米,在管面积达到约1.3亿平方米,其中第三方提供的管理服务在管面积占比约75%,完成2020年外拓目标。公司盈利能力强,收入及利润增速快于行业平均增速,2016-19年公司收入/归母净利润CAGR分别高达47.2%/62.1%,毛利率与净利率在36%/20%左右。2020年公司完成12个项目调价,平均调价幅度达到32%,有利于增强公司盈利能力。公司大股东为蓝光发展(600466SH,持股65%),2016年至2020H1蓝光发展新增土储总建筑面积超过5,360万平方米;2020年上半年蓝光集团投资强度加大,新增土储总建筑面积588.5万平,母公司的外拓为蓝光嘉宝管理面积的持续增长提供保证。

微盟(02013):产品提价,功能渠道丰富,受益于微信生态加速繁荣

微盟SaaS产品升级功能,并实现价格提升,更名后的高级版、尊享版,对应年费由9800/16800元升至12800/19800元;智慧零售标准版由19800元提升至26800元;其他产品价格不变。此次提价将提升公司总体ARPU值,继而提升SaaS业务整体收入。近期微盟微商城和智慧零售解决方案接入QQ小程序,拓展的新渠道将帮助商家更方便地触及更广泛的客户。公司进一步丰富产品功能,延展运用场景与服务链条,提供销售管理、会员管理、广告投放等多种工具。未来SaaS业务将继续深入开发电商、零售、餐饮等垂直行业,开拓细分行业的大客户,进一步提升ARPU值与客户留存。2020年以来微信加码商业化,为商家带来更多增量流量与客群,微盟作为微信中领先的SaaS供应商和广告代理渠道,将受益于平台商业加速发展带来的红利。

万科企业(02202):后地产时代龙头优势将更显,物业管理面积名列第一

克而瑞地产销售排行显示,万科2020年实现全口径销售额7011亿元,与碧桂园、恒大名列前三甲。当前地产开发行业步入成熟期,价格上涨放缓,企业融资规模和扩张速度受到抑制,未来的行业竞争将更集中在运营管理能力、融资能力、多业态经营能力等方面的竞争,万科作为龙头房企的优势将进一步凸显,于一线的布局将更加体现价值。近日住建部等多部门出台通知,鼓励物业服务企业向养老、托幼、家政、文化、健康、房屋经纪、快递收发等领域延伸,探索“物业服务+生活服务”模式。克而瑞数据显示,万科物业(“万物云”)目前在管面积5.78亿平方米,名列中国物业服务企业在管面积规模榜首。2020上半年,公司物管业务收入同比增长27%至67亿元,其中第三方项目占比为55%。公司物管业务向城市服务领域继续拓展,截至上半年已在7个城市开展业务。目前公司尚未公布物管分拆上市计划。

中国民航信息网络(00696):行业将见量增价低,规模经济铸就护城

航空业受疫情冲击仍处于恢复期,我们预计2021年低价或将持续,但量增几乎为确定性事件,公司短期将受益于节假日交运小高峰的客流增量,以及航空运输业的继续回暖。中长期看,全球第一的分销规模已为公司护城河,外国CRS难以冲击公司优势地位。公司身为全球第三大GDS,机票分销规模全球居首,收费单价不及外国CRS一半。CRS的商业模式决定行业以规模为王,公司自计划经济时代确立的先发优势铸就目前世界级的规模,具备深厚的护城河;加之当前外国CRS在中国的跨境服务仍然受限,预计未来亦将持续。叠加疫情带来的财务冲击使得航司自建系统难度加大,因此我们预计中航信将继续保持稳定的市场地位。

扫码下载智通APP

扫码下载智通APP