东吴证券:亚盛医药(06855)优质且成长确定性高,首予“买入”评级

本文来自微信公众号“国广有话说”。

投资要点

投资逻辑:我们认为亚盛医药-B(06855)成为非常稀缺、优质且成长确定性较高的Biotech 投资标的,核心逻辑源自具备巨大商业化价值的研发管线和高研发壁垒技术平台两方面。HQP-1351(第三代 Bcr-Abl 抑制剂)定位临床未被满足的需求,角逐 BCR-ABL 蛋白 T315I 突变的耐药性慢性粒白血病 CML 全球 30 亿美元大市场;基于核心技术平台——蛋白蛋白相互作用具有较大的“护城河“优势,细胞凋亡信号通路逐渐开花结果,全球唯一上市的对标药物 Venetoclax 销售峰值预计超过 50 亿美元,Bcl-2、IAP 及 MDM2-p53 靶点布局有望成为重磅产品。PROTAC 技术孕育公司长期成长机会。

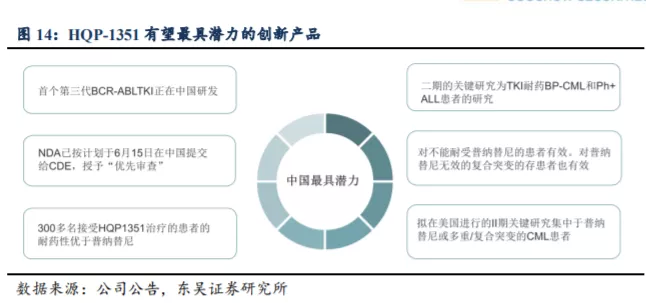

核心品种 HQP-1351 逐鹿 BCR-ABL 全球市场,商业化定位未满足的临床需求。作为公司的核心产品之一,用于治疗伴有 T315I 突变的耐药性CML 的奥瑞巴替尼(HQP1351)已在中国递交新药上市申请并获得优先审评(预计 2021 年 Q2 国内获批上市),也获得了美国 FDA 审评快速通道及孤儿药认证资格,HQP1351 有望成为国内首个全球第二个上市的第三代 BCR-ABL 抑制剂。TKIs 产生耐药性或不耐受一直是 CML 治疗的挑战,耐药比例超过 50%且需要终生治疗。对于现有 TKI 药物治疗无效的 CML 患者而言,特别是伴随着 T315I 突变的 CML 患者,全球仅一款三代 TKI 帕纳替尼上市但严重不良反应血栓发生率较高,市场存在巨大未被满足的临床需求。我们预计其在国内外销售额合计26.7-34.3 亿人民币,贡献利润 14.45-18.16 亿人民币。

专注打造蛋白-蛋白相互作用技术平台,细胞凋亡信号通路抑制逐渐开花结果。蛋白-蛋白相互作用曾被认为是不可成药的靶点,目前Venetoclax 是全球唯一获批的关于 PPI 靶点的抗肿瘤药物,证实 Bcl-2蛋白能够成功成为肿瘤治疗靶点,销售峰值预计超过 50 亿美元。公司作为研发靶向细胞凋亡通路中 PPI 的小分子新药的领导者,是唯一一家拥有覆盖 3 条关键细胞凋亡通道(Bcl-2、IAP、MDM2-p53)的新药研发公司。相关多款产品在 2020 年获得美国 FDA 授予的孤儿药资格以及审评快速通道资格,孤儿药资格数量为 2020 年单年全球第一。因此该机制靶向药物具有较大的“护城河“优势和良好的竞争格局。

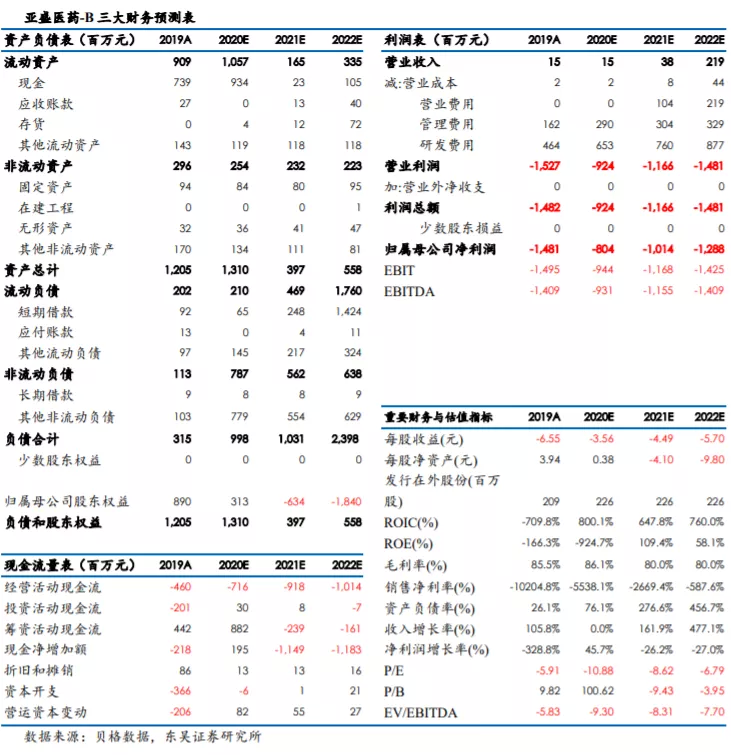

盈利预测与投资评级:我们预计 2021-2025 年 HQP-1351 实现的净利润合计分别为 0.11、0.66、3.56、6.69、9.68 亿人民币,并在 2025 年实现正式盈利。给予合理估值 80 倍 PE 对应 2025 年市值 215 亿港币(扣除7 亿的研发费用),折现回 2021 年初(折现率 10%)对应的市值为 150亿港币。叠加细胞凋亡靶向药物及 PPI 研发平台 50 亿港币估值,公司2021 年的目标市值为 200 亿港币,对应目标价 88.50 元港币,首次覆盖给予“买入”评级。

风险提示:研发及临床进展不及预期,技术平台的不确定性。

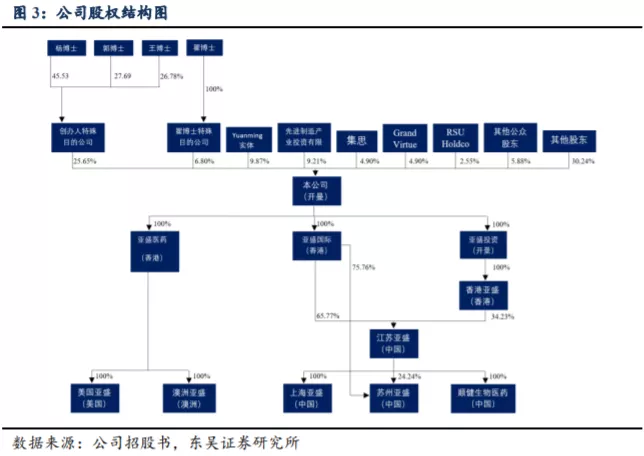

亚盛医药是一家立足中国、面向全球的处于临床开发阶段的原创新药研发企业,致力于在肿瘤、乙肝及与衰老相关的疾病等治疗领域开发创新药物。2019年10月28日,亚盛医药在香港联交所主板挂牌上市,股票代码:6855.HK,并于2020年12月28日纳入港股通范围。

本篇报告我们专注于亚盛医药成长的确定性及细胞凋亡通路赛道良好的竞争格局。我们认为亚盛医药成为非常稀缺、优质且成长确定性较高的Biotech投资标的,核心逻辑源自具备巨大商业化价值的研发管线和高研发壁垒技术平台两方面。

估值角度,对于具有明显差异化研发优势和技术壁垒的Biotech公司,按PS估值,上限可以给予10倍PS。对于亚盛医药而言,在不考虑细胞凋亡机制靶向药物管线价值及公司PPI研发平台的价值,从PS估值角度仍有67%的市值上涨空间。

从PE估值角度,在充分考虑研发开支的情况下(以每年7~8亿人民币研发开支计算),2025年PE为35倍。考虑到进入港股通后的流动性溢价,若给予合理估值80倍PE对应2025年市值215亿港币,折现回2021年初(折现率10%)对应的市值为150亿港币。若对细胞凋亡机制靶向药物管线及公司PPI研发平台给予50亿港币的估值,公司2021年的目标市值为200亿港币,对应目标价88.50元港币。

从研发管线来看,公司首个商业化产品HQP-1351(第三代伊马替尼)专注于临床未满足需求,商业化定位慢性粒细胞白血病T315I耐药患者群或一/二代BCR-ABL TKI不耐受患者,着眼于目前已商业化产品(帕纳替尼)的未满足需求。此外,公司专注于细胞凋亡领域的三类靶点,靶点均分布在胞内的线粒体膜上,研发难度较大,且公司现有的候选药物在美国获得多项孤儿药资格;从研发技术平台壁垒来看,公司专注于蛋白-蛋白相互作用抑制剂的开发,该技术不同于在具有结合口袋的标靶中寻找潜在的抑制剂,蛋白-蛋白相互作用抑制剂通过在光滑的蛋白表面寻找潜在的药物分子,具有研发难度大的特点,因此该类药物的研发和技术平台具有较大的“护城河“优势。综上,亚盛医药具备优秀Biotech应该具备的稀缺、高成长确定性和国际化潜力。

本篇报告,期望从以下角度回答:

1)蛋白-蛋白相互作用抑制剂的开发难度在哪里?公司在该类抑制剂的研发上面有什么样的优势和潜力?

2)HQP-1351未来的商业化定位在哪里?市场患者细分如何?不同的患者池下未来的市场空间有多大?

3)多款孤儿药产品在FDA政策下,未来国际化的产品市场空间会有多大?未来公司多款产品的商业化策略如何实施?

4)如何看待公司的估值及市值上涨空间?

1. 蛋白-蛋白相互作用研发平台是公司核心技术的护城河

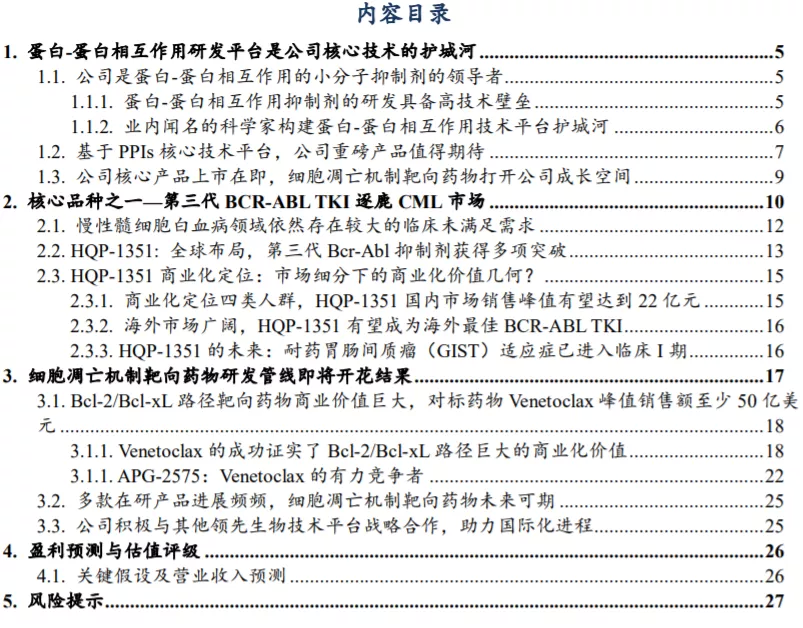

公司拥有自主构建的蛋白-蛋白相互作用靶向药物设计平台,处于细胞凋亡通路新药研发的全球最前沿。公司已建立拥有 8 个进入临床开发阶段的 1 类小分子新药产品管线,包括抑制 Bcl-2、IAP 或 MDM2-p53 等细胞凋亡路径关键蛋白的抑制剂;新一代针对癌症治疗中出现的激酶突变体的抑制剂等,为全球唯一在细胞凋亡路径关键蛋白领域均有临床开发品种的创新药公司。

1.1 公司是蛋白-蛋白相互作用的小分子抑制剂的领导者

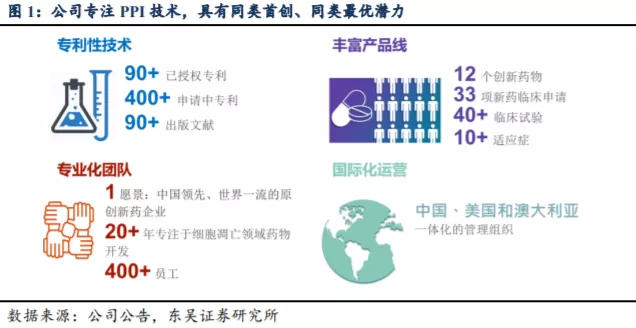

生物体内大部分生物学功能的实现都基于蛋白-蛋白相互作用(PPIs)过程。据估计,人体内的蛋白-蛋白相互作用大约有 40 万对,形成了庞大而复杂的网络体系。然而由于蛋白-蛋白相互作用的特殊性和无作用网络的复杂性,寻找 PPIs 小分子治疗药物无疑是极具挑战性的工作,蛋白-蛋白相互作用曾被认为是不可成药的靶点,目前 Venetoclax(维奈托克)是全球唯一获批的关于 PPI 靶点的抗肿瘤药物。

1.1.1. 蛋白-蛋白相互作用抑制剂的研发具备高技术壁

蛋白-蛋白相互作用界面一般大而平坦,没有明显的口袋、沟槽之类可以很好容纳小分子化合物的结构,而且,传统以酶为靶点的策略不同,靶向蛋白-蛋白相互作用界面没有天然的小分子配体作为参照,故一般常用其相互作用界面的肽段(抑制肽)作为研究和工具。然而,部分蛋白-蛋白相互作用界面并非能稳定存在,而是在与一个或多个蛋白形成复合物,由其他蛋白的结构域诱导、发生构象变化而形成,甚至只是瞬时的相互作用,此时,模板肽段干扰策略也常常无法适用。因此,通过一系列的生化实验方法确定蛋白-蛋白相互作用界面的热点残疾(HOT SPOTS),以此指导进行小分子的设计成为了 PPIs 药物发现的有效策略。

1.1.2. 业内闻名的科学家构建蛋白-蛋白相互作用技术平台护城河

杨大俊博士任公司董事长、执行董事兼首席执行官。杨博士同时兼任中山大学肿瘤防治中心教授及博导、中国药促会研发专委会副主任委员、中科院上海药物所新药产业兼职研究员等职位。杨博士专注肿瘤学、细胞凋亡机理与新药研发近30年。他于2009年共同创办亚盛医药,并在细胞凋亡及自噬双通道调节新靶点药物开发领域内取得重大突破。

王少萌博士任非执行董事兼首席科学顾问。王博士于2001年7月获任密歇根大学的终身教授,并担任密歇根大学安娜堡分校Warner-Lambert/Parke Davis 医学院教授,同时为密歇根大学综合癌症中心(罗杰癌症中心)实验性治疗项目的联合主任,以及密歇根州创新治疗中心主任。王博士于2011年获委任为美国《药物化学杂志》主编并于2015年续任。王博士因对癌症相关靶点的肿瘤抑制剂(蛋白-蛋白相互作用,PROTAC技术)的研究而闻名。

郭明博士任总经理兼首席运营官。他在新药、监管、项目管理、企业管理、战略规划和企业家精神的研究和开发方面拥有20多年的经验。郭博士曾在辉瑞公司担任过各种技术和管理职位,他于2005年至2010年在Ascenta Therapeutics, Inc.(亚生医药)担任制药科学与制造副总裁。郭博士还曾担任Porton Fine Chemicals Ltd.(深圳证券交易所上市公司)的独立董事。郭博士是中国食品药品监督管理局“特别贡献奖”的获得者。郭博士在加州大学圣地亚哥分校获得化学专业博士学位。

翟一帆博士任首席医学官。翟博士从事国际原创新药研究近30年,在临床医学研究方面具有丰富的科研和实战经验。翟博士是世界首例肿瘤疫苗Ad2MART1和Ad2GP100的发明者和制造者之一,是索拉非尼(Sorafenib,NEXAVAR®)的专利共同发明人。2012年入选广州市科技创新领军人才,2013年入选广东省科技创新团队领军人才,还曾任美国华人生物医药科技协会(CBA)第十二任会长(2009~2010)。

1.2. 基于 PPIs 核心技术平台,公司重磅产品值得期待

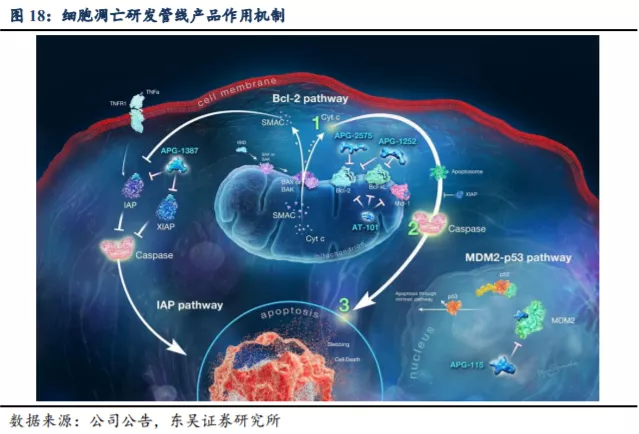

细胞凋亡是细胞程序性死亡的过程,在此过程中,一系列受控序列的特定生物化学反应最终可导致细胞的凋亡。中断内源性细胞凋亡渠道的正常功能可引起癌症和其他疾病。靶向选择凋亡通路中的某些蛋白—蛋白相互作用(PPI)靶点是治疗源自细胞凋亡过程失调的癌症和其他疾病的新方法,该新药机制与肿瘤免疫疗法等并不冲突,不仅可以单独成药,而且可以和化疗、小分子TKI、大分子单抗或肿瘤免疫疗法联用提升疗效。公司是研发靶向细胞凋亡路径中PPI的小分子新药领导者,是唯一一家拥有覆盖3条关键内源性细胞凋亡通道(Bcl-2、IAP、MDM2-p53)新药研发管线的公司:

Ø BCL-2通路:APG-1252 (BCL-2 /Bcl-xL双靶点抑制剂)或APG-2575 (BCL-2选择性抑制剂)可与BCL-2或Bcl-xL竞争结合促凋亡蛋白,从而触发BAX/BAK寡聚化的下游级联、细胞色素c (Cyt c)/SMAC从线粒体释放和凋亡酶活化,导致癌细胞死亡。AT-101为泛Bcl-2/Bcl-xL/Mcl-1泛抑制剂,可中和这些蛋白的抗细胞凋亡作用,触发BAX/BAK寡聚化的下游级联、细胞色素c (Cyt c)/SMAC从线粒体释放和凋亡酶活化,导致癌细胞死亡。

Ø IAP通路:APG-1387是一种SMAC模拟物,可拮抗cIAP或XIAP的功能,触发凋亡酶活化,导致细胞凋亡。

Ø MDM2-p53通路:APG-115是第二代MDM2抑制剂,可阻断MDM2-p53的相互作用,从而稳定p53蛋白,恢复p53对细胞周期和凋亡的转录调控功能。

Ø MDM2-p53 通路:APG-115 是第二代 MDM2 抑制剂,可阻断 MDM2-p53 的相互作用,从而稳定 p53 蛋白,恢复 p53 对细胞周期和凋亡的转录调控功能。

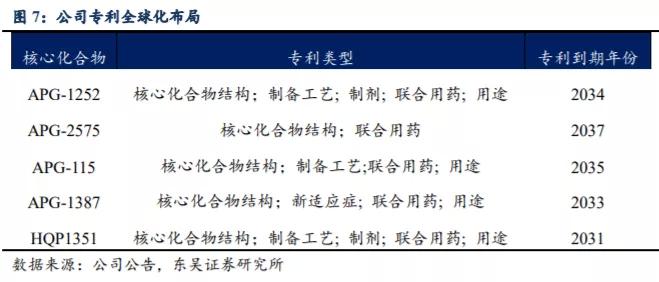

公司研发管线实现全球化布局。公司已经构建包括 8 个处于临床阶段的小分子候选药物在内的丰富在研产品线,在美国、澳洲及中国有超过 40 项 I 期或 II

期临床试验正在进行中,并于去年 11 月开展在欧洲的首项全球临床试验。

2020年公司获得9个孤儿药认定,研发实力得到充分背书。公司用于治疗耐药性慢性髓性白血病的核心品种HQP1351已在中国递交新药上市申请并获得优先审评,也获得了美国FDA审评快速通道及孤儿药认证资格。过去一年公司获得美国FDA授予的9项孤儿药资格以及1项审评快速通道资格,孤儿药资格数量为2020年单年全球第一,并创中国药企历来之最。

在美国,创新药物一旦获得FDA孤儿药身份,将享有税收减免、免申请费、研发资助、加快审批以及上市后7年的市场独占权,甚至还可能获得一张宝贵的优先审评券。因此从新药研发的角度看,以孤儿药身份进入市场,享受市场独占期后再拓展适应症,不失为一种“以奇致胜”的临床开发战略。

公司全球新专利布局扫清商业化 IP 障碍。作为立足中国、面向全球的原创新药研发企业,凭借强大的研发能力,亚盛医药已在全球范围内进行策略性知识产权布局,截至

2019 年 12 月 31 日,公司已在全球拥有 80 项授权专利及 200 余项专利申请,其中约67 项专利已在海外授权。

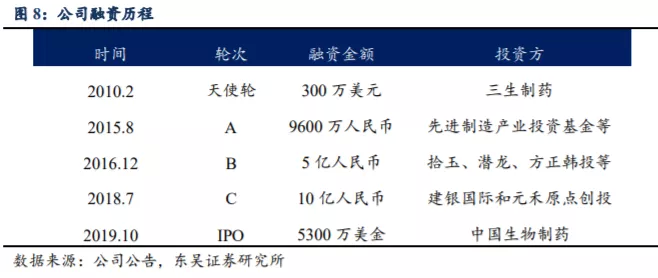

1.3. 公司核心产品上市在即,细胞凋亡机制靶向药物打开公司成长空间

公司成立之初正值金融危机,凭着过硬的技术和经验丰富的团队,亚盛医药获得了知名创投基金共四轮资金支持,并于 2019 年 10 月在香港联交所主板挂牌上市,受到资金的热捧获得当年度“港股超购王”,实现了逆风翻盘。目前公司市值 105 亿港币左右,拥有现金及现金等价物 6.48 亿(截至 2020H1),完全可保障未来的研发开支需求。

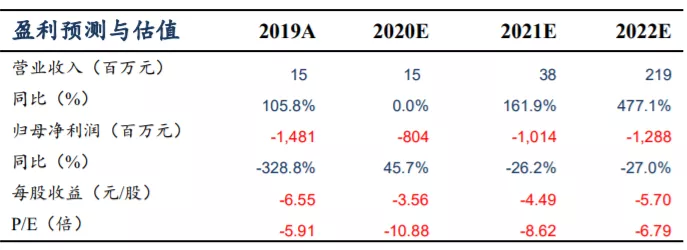

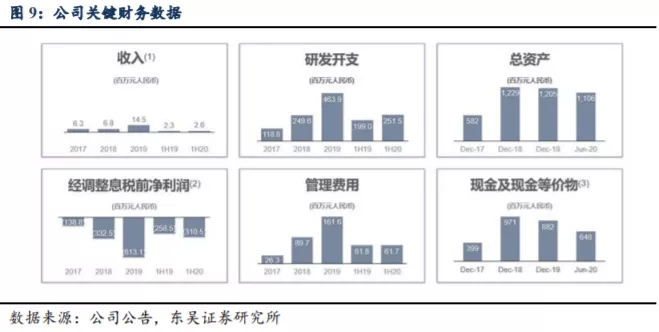

从公司公布的 2019 年业绩报告来看,截至 2019 年 12 月 31 日止,实现收益 14.5百万元,较 2018 年 12 月 31 日止的

6.8 百万元增加 113.2%。截至 2019 年 12 月 31 日止年度,收益来自提供予客户的非重复性研发服务及来自一名客户的知识产权许可费收入。截至

2019 年 12 月 31 日止年度,公司亏损净额为 14.80 亿元,主要是由于本公司的可转换可赎回优先股因公允价值变动而产生亏损人民币 836.7

百万元。公司目前属于研发型Biotech,尚未有产品上市商业化,未实现盈利。

2. 核心品种之一—第三代 BCR-ABL TKI 逐鹿 CML 市场

慢性粒细胞白血病(CML)是发生于造血干细胞的恶性骨髓增值性疾病,占所有成人白血病的15%,具体来说当9号染色体上的ABL基因与22号染色体上的BCR基因融合时,会发生CML,该异常的Bcr-Abl融合基因也被称为费城染色体,即绝大多数CML具有相对特异性的费城染色体(Ph)阳性。该融合基因持续激活Bcr-Abl酪氨酸激酶,从而编码一种蛋白,使细胞在血液和骨髓中生长失控,通过TKI灭活该蛋白,阻止包含融合基因的年轻干细胞进一步发展。CML按自然病程,早期为慢性期(CP);晚期可急性变,转化为急性白血病,称为急变期(BP);从CP向BP转化的过程称为加速期(AP)。

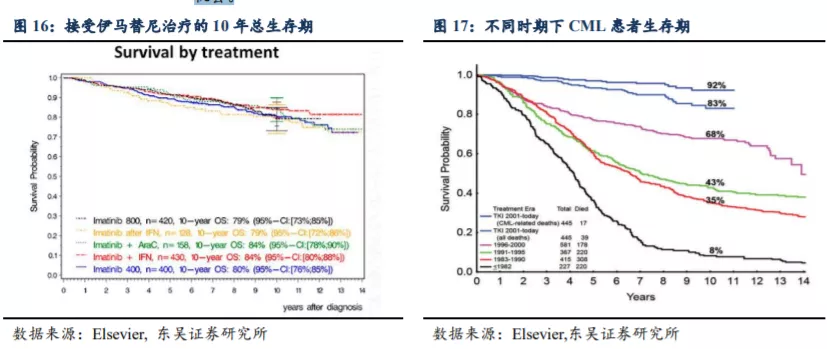

诺华研制的伊马替尼(商品名为格列卫)是全球第一个上市的靶向BCR-ABL酪氨酸激酶抑制剂 (TKI) ,作为治疗慢性粒细胞白血病的一线用药,能使CML患者的10年生存率达到85%-90%。自2001年获批上市以来,其销售峰值近50亿美元,被誉为人类抗癌史上的一大突破。随后,不断有靶向BCR-ABL的第二代TKI及第三代TKI推向市场用于治疗CML

达沙替尼和尼洛替尼疗效类似。对于二代 BCR-ABL TKI 未开展平行对照试验,根据 Jorge E. Cortes 的试验数据,该研究纳入了 102

例达沙替尼和 104 例尼洛替尼的新诊断 CML 患者,并在倾向性匹配后分析了每组的 87 例患者,两组基线无显著差异。达沙替尼组中位随访期为 50.9

个月,尼洛替尼组为 43.0 个月(P=0.56)。两组的响应大致相同,达沙替尼和尼洛替尼组 3 个月分子学响应率分别为 93%和 94%(P=0.25),12

个月分子学响应率分别为 77%和 85%(P=0.13),36 个月分子学响应率分别为 66%和

64%(P=0.96)。两组的生存预后也几乎相同,达沙替尼和尼洛替尼组的 3 年总生存率分别为 99%和 93%(P=0.95)。两组的 3

年无事件生存率、无失败生存率和无移植生存率也无显著差异。但两组的毒性反应具有明显差异,达沙替尼组中,血细胞减少、呼吸道症状、胃肠道症状、神经系统症状及胸腔积液发生率较高;尼洛替尼组肝酶和胆红素水平升高更常见。(数据来源:Nilotinib,

Dasatinib Offer Similar Outcomes in CML Patients.Cancr Network. 2016。

2.1. 慢性髓细胞白血病领域依然存在较大的临床未满足需求

伊马替尼靶向Bcr-Abl对CML患者的治疗十分有效,使得CML由一种致命疾病转变为一种可管理的疾病,通过检测患者治疗后体内剩下多少Bcr-Abl蛋白来评估患者对药物的应答状况,治疗目标为实现深度分子应答。深度分子应答通过国际分级方案的定义,以IS值衡量。IS值指治疗后残留的慢粒细胞含有Bcr-Abl1基因所占的比例,即分子学反应MMR,将Bcr-Abl1 100%定位标准化基线,若Bcr-Abl蛋白水平下降1000倍,则分子应答为3.0或MR3.0;下降10000倍,分子应答为MR4.0。

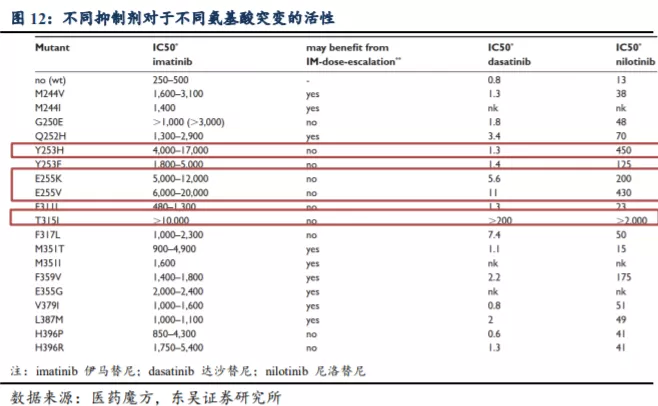

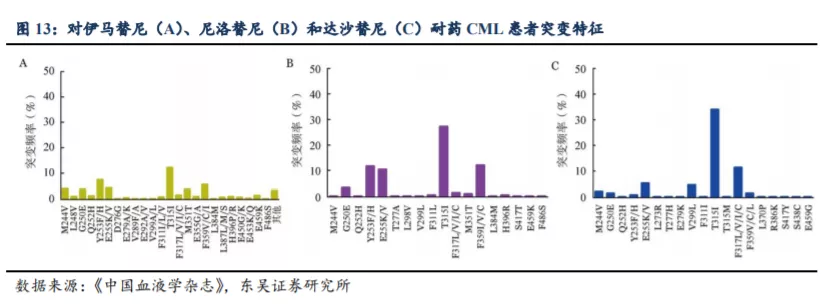

虽然TKIs彻底改变了CML的治疗方法, TKIs产生了耐药性或不耐受一直是CML治疗的挑战。BCR-ABL激酶区突变是获得耐药性的重要机制之一,其中T315I突变是常见的耐药突变类型之一,在耐药CML中的发生率可达5%~25%,但临床上缺乏可靠、有效的第三代BCR-ABL抑制剂,而第一二代BCR-ABL TKI对多种突变无效,如T315I、Y253H、E255K、E255V等。T315I突变导致结合位点“守门员(gatekeeper)”的形成,从而阻止第一二代BCR-ABL TKI与Bcr-Abl 蛋白的结合,这是目前已知的唯一一种对第一二代BCR-ABL TKI都无反应的突变。

目前,在美国获批上市的第三代TKI帕纳替尼是唯一能够克服T315I突变的第三代TKI, 但其伴随着不良事件高发率的安全性问题而被标注“黑框警告”,被认定不建议用于新诊断的慢性期CML患者的治疗。这意味着,对于现有TKI药物治疗无效的CML患者而言,特别是伴随着T315I突变的CML患者,更安全、有效的治疗药物仍是尚未被满足的、急需的临床需求。

伊马替尼、尼洛替尼和达沙替尼耐药 CML 患者 BCR-ABL 突变检出率分别为50.5%、63.9%和 57.3%,其中 T315I

突变检出率均为最高,分别为 12.3%、27.3%和34.1%。有无 TKI 减停用药史是影响伊马替尼、尼洛替尼和达沙替尼耐药患者检出突变的共同因素。对

T315I 突变分析显示,男性、诊断至首次服用 TKI 间隔大于 6 个月、服用尼洛替尼或达沙替尼和继发耐药患者 T315I 突变检出率更高,因不良反应减停

TKI和治疗失败时当前 TKI 服用时间大于 47 个月的患者 T315I 突变检出率更低。

2.2. HQP-1351: 全球布局,第三代 Bcr-Abl 抑制剂获得多项突破

从 HQP1351 在国内的临床研发及商业化进程来看,公司在第三代 BCR-ABL/KIT抑制剂赛道已表现出巨大的先发优势。作为公司的核心产品,用于治疗伴有 T315I 突变的耐药性慢性粒白血病 HQP1351 已在中国递交新药上市申请并获得优先审评,也获得了美国 FDA 审评快速通道及孤儿药认证资格。这是亚盛医药创立以来的首个新药上市申请,HQP1351 也有望成为国内首个、全球第二个上市的第三代 BCR-ABL 抑制剂。

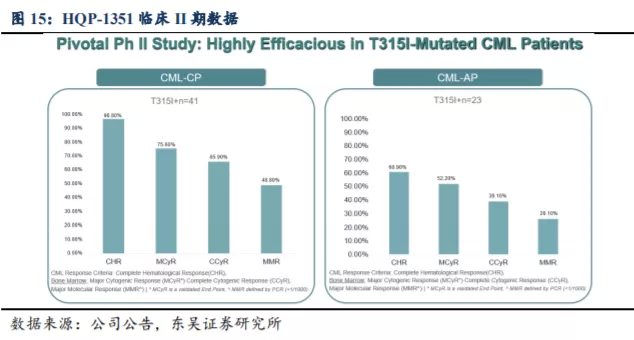

II 期临床试验临床数据显示 HQP1351 分别针对伴有 T315I 突变的 TKI 耐药的 CML慢性期(CML-CP)及加速期

(CML-AP)患者的两项试验显示了良好的疗效和安全性。患者接受 HQP1351 40mg QOD 治疗:41 例 CML-CP

患者中,可评估患者的主要细胞遗传学反应率(MCyR)为 75.6%,其中

65.9%获得完全细胞遗传学反应(CCyR),48.8%的患者达到了主要分子生物学缓释(MMR); 23 例 CML-AP 患者,主要血液学缓解(MaHR)率为

78.3%,其中完全血液学缓解(CHR)率为 60.9%, MCyR 率为 52.2%,其中 39.1%获得 CCyR,26.1%的患者达到 MMR(CML

的治疗目标为获得深度的分子应答)。安全性方面,大多数与治疗相关的不良反应是轻度或中度的,与最常见的 3

级/4级血液学治疗相关不良反应(TRAE)是血小板减少,均未发生治疗相关性死亡。

HQP1351 显示了比潜在的竞品帕纳替尼更高的安全性。帕纳替尼是唯一于中国境外获得批准可抑制 T315I 突变的 BCR-ABL

TKI;然而,帕纳替尼可导致严重的血栓(发生率 16%),不良事件高发而被标注“黑框警告”。HQP1351

相比极少出现肝脏毒性且无严重心血管系统不良反应,所有不良事件均为轻度或中度,体现出较高的用药安全性。因此,HQP1351

有望成为“best-in-class”在全球范围内“更优版本”的帕纳替尼,满足尚未被满足的、急需的临床需求。

2.3. HQP-1351 商业化定位:市场细分下的商业化价值几何?

CML 的发病率占所有成人白血病患者的 15%,全球年发病率为 1.6/10 万~2/10 万,是我国慢性白血病的主要病种,占白血病的 71%以上,年发病率为 0.36/10 万。据弗若斯特沙利文估计 2018 年全球有 3.33 万例 CML 新增病例,于 2018 年的全球发病率为13.56 万。根据弗若斯特沙利文调查研究,2017 年全球 CML 市场的市场规模为 56 亿美元,而到 2030 年将增至 58 亿美元。关于 CML 市场价值预测的低增长率主要是由于伊马替尼、达沙替尼和尼洛替尼丧失了市场独占性所致。

小病种隐藏大市场,HQP1351 具备“重磅炸弹“潜力。虽然 HQP1351 面对的 CML患者基数远不及肺癌等大癌种。然而需要指出的是,受益于 BCR-ABL TKI 的开发,CML几乎成为了一个慢性病,患者用药时间较长,在中国 CML 患者几乎要终生用药,接受TKI 治疗的 CML 患者的 10 年生存率可高达 92%。对比已上市的第一款三代 BCR-ABLTKI 帕纳替尼每年销售达到数亿美元,安全性更优的 HQP1351 将会有相当可观的市场机会。

2.3.1. 商业化定位四类人群,HQP-1351 国内市场销售峰值有望达到 15~20 亿元

从 HQP1351 在 国 内 的临 床 研 发及 商 业 化进 程来 看 , 亚 盛 医药 在 第 三代BCR-ABL/KIT 抑制剂赛道已表现出显著的先发优势。若能成功在国内获批上市,HQP1351 将成为国内首款上市的第三代 BCR-ABL 抑制剂,能够满足国内 CML 治疗市场庞大且迫切的未满足需求,将迅速抢占国内 CML 治疗的百亿市场空间,为公司带来丰厚的利润,提升作为国产生物创新药龙头公司的估值溢价。

公司未来HQP-1351商业化定位四类人群,我们预计四类人群未来的销售峰值将达到15~20亿元,具体的市场细分预测如下:

用于三线治疗的BCR-ABL T315I突变耐药患者,预计市场销售峰值为1.34亿元;

用于BCR-ABL非T315I突变,一线和二线治疗耐药后的三线治疗患者,预计市场销售峰值为1.96亿元;

Ø 用于一线/二线的BCR-ABL T315I突变耐药患者,预计市场销售峰值为12.78亿元;

Ø 二线用药临床地位进入一线的市场增量。达沙替尼和尼洛替尼转为一线使用,相对于伊马替尼的12%T315I突变率,达沙替尼和尼洛替尼的T315I突变率在23%以上,突变率增加使得未来三代BCR-ABL TKI的市场潜力放大,该类患者的市场空间已经算入到上述市场当中,将不重复计算。

2.3.2. 海外市场广阔,HQP-1351有望成为海外最佳BCR-ABL TKI

参比已上市的BCR-ABL TKI,HQP1351海外市场销售峰值至少12亿美元(预计销售提成2亿美元左右)。伊马替尼借助CML这个罕见病实现上市,销售峰值近50亿美元。第二代BCR-ABL抑制剂达沙替尼、尼洛替尼在2020年的峰值销售额共计40.66亿美元。第三代TKI的市场竞争方面,根据公司公告,直接潜在竞品首款三代TKI帕纳替尼年销售额预计在2025年达到峰值6.41亿美元。

值得注意的是,目前国内关于CML治疗药物的可及性较差。国内CML治疗的药物选择较西方发达国家更少,目前真正上市的只有伊马替尼、尼洛替尼和达沙替尼。而其它二代TKI如博舒替尼,以及首款三代TKI帕纳替尼,现均未在中国上市。HQP1351攻克了当前TKI的缺陷,包括阻碍第一代和第二代TKI功效的T315I 抗药性突变及帕纳替尼导致的动脉血栓等不良事件高发,预计将成为CML 治疗最受欢迎的治疗药物之一。更具竞争力的 HQP1351获批上市,将具有更加强劲的市场竞争力,不仅会抢占帕纳替尼的市场份额,也可能会蚕食包括伊马替尼在内的前代TKI的市场份额。

根据公司披露,预估的美国治疗耐药性CML的Bcr-Abl TKI市场规模为30亿美元,帕纳替尼占6亿美元,剩下的部分市场份额也应纳入公司HQP1351估值当中。30亿美金有40%-50%的份额即12-15亿美金销售额,假设销售分成15%,对应1.8-2.2亿美金销售额,国内外合计26.7-34.3亿人民币销售额,对应利润14.45-18.16亿人民币(国内市场净利率按30%计算,海外销售分成扣税后直接计入净利对应净利率85%左右),以目前市值计算当下PE为5.2-6.5倍(不考虑每年的研发开支)。

2.3.3. HQP-1351的未来:耐药胃肠间质瘤(GIST)适应症已进入临床I期

KIT是一种受体酪氨酸激酶,通过GIST癌症患者的突变激活。KIT的抑制剂阻断下游激酶级联激活并导致细胞死亡。基于对KIT激酶的强效抑制功效,HQP1351还被研制用于针对抗药性,例如伊马替尼抗药性的GIST患者。

在临床前研究中,HQP1351于多个带有抗药性突变的GIST异种移植肿瘤模型中展现出比帕纳替尼更好的抗肿瘤活性。对于当前可利用的TKI具有抗药性的GIST患者, HQP1351是一种前景乐观的新型药物。如经批准,有可能缓解GIST复发患者当前未满足的需求。目前,HQP1351对耐药胃肠道间质瘤(GIST)适应证研究已进入临床I期,入组接近完成,初步提示该药具有良好的安全性,以及相当程度的抗肿瘤效应。

按照弗若斯特沙利文的数据,2017年GIST全球市场规模为3亿美元,并预计在复合年增长率为9.9%的情况下将于2030年增至10亿美元。目前国内外已有多款针对GIST 的药品投入市场,HQP1351针对GIST适应证的临床进展值得期待。

3. 细胞凋亡机制靶向药物研发管线即将开花结果

在细胞凋亡途径中靶向选择PPIs是治疗源自细胞凋亡过程失调的癌症和其他疾病的新机制,不仅可以单独成药,而且可以和化疗、小分子靶向药物及大分子单抗和肿瘤免疫疗法联用。作为全球领先的细胞凋亡通路新药研发公司,亚盛在发现和开发靶向细胞凋亡路径中的 PPI的小分子方面走在世界的前沿,已构建丰富的管线布局。针对Bcl-2、IAP 及MDM2-p53三条关键细胞凋亡路径推进5个在研品种进入临床阶段,为全球唯一一家在3种细胞凋亡路径关键蛋白领域均有临床开发品种的创新药公司。

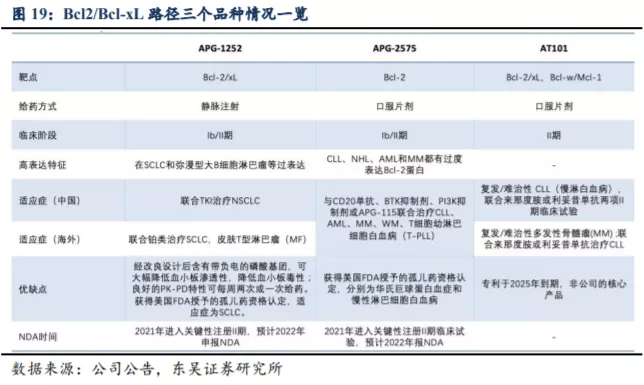

长期来看,我们认为公司的价值取决于靶向细胞凋亡路径中的

PPI的小分子疗法的研发进度,公司目前的在研项目包括三种靶向机制:Bcl-2/Bcl-xL路径(APG-1252、APG-2575、AT-101)、IAP/XIAP路径(APG-1387)及MDM2-p53路径(APG-115)。具体而言,APG-1252(适应症为小细胞肺癌(SCLC)、实体瘤病症和淋巴瘤,目前处于Ib/II期);APG-2575(适应B细胞恶性肿瘤病症,目前处于Ib/II期);AT-101(适应慢性淋巴细胞白血病(CLL),目前处于II

期)。另外,还有两项细胞凋亡靶点药物正处于Ib/II期临床试验阶段,即APG-1387(泛IAP抑制剂)及APG-115(MDM2-p53抑制剂)。除肿瘤适应症外,公司亦在中国研究用

APG-1387 治疗 HBV 的 II 期临床。

3.1. Bcl-2/Bcl-xL 路径靶向药物商业价值巨大,对标药物 Venetoclax 峰值销售额至少 50 亿美元

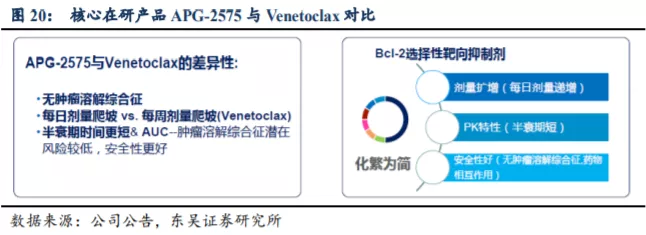

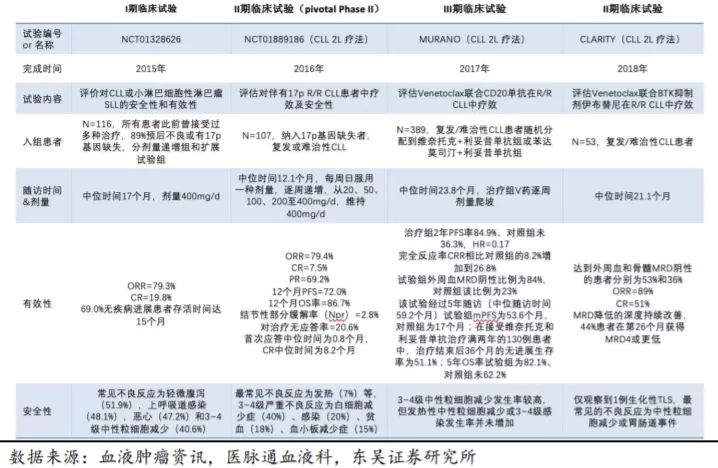

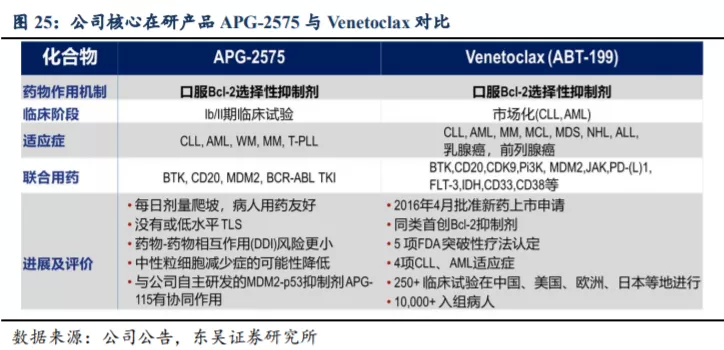

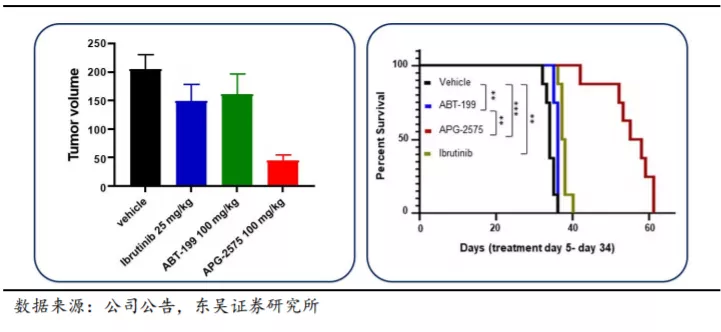

APG-2575 作为公司细胞凋亡产品管线的重要在研产品,是首个进入临床的国产Bcl-2 选择性小分子抑制剂,独握美国 FDA 授予的四个孤儿药资格(华式巨球蛋白血症WM、慢性淋巴细胞白血病 CLL、多发性骨髓瘤 MM、急性髓系白血病 AML)认定。针对复发/难治 CLL,APG-2575 的临床研究显示了良好的治疗潜力。对比目前全球唯一获批上市的 Bcl-2 选择性抑制剂 Venetoclax(维奈托克,ABT-199)的临床数据,APG-2575的剂量爬坡,病人用药更为友好,没有或仅有低水平的肿瘤溶解综合征(TLS),中性粒细胞减少症的可能性降低,也展示了良好的安全性,具有成为“best-in-class”的潜力。

3.1.1. Venetoclax 的成功证实了 Bcl-2/Bcl-xL 路径巨大的商业化价值

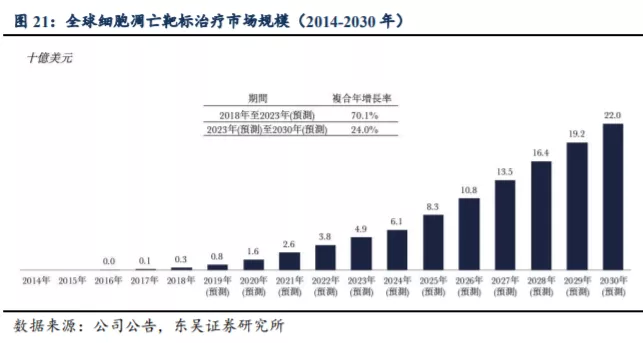

根据弗诺斯特沙利文报告,2018 年细胞凋亡靶标治疗的全球市场为 3 亿美元,主要由艾伯维 2016 年推出的 Venetoclax 推动,2019 年 Venetoclax 全球销售额为 7.92 亿美元(全美销售额超过 5 亿美元)。预计该市场 2023 年增长至 49 亿美元,2030 年进一步扩大至 220 亿美元,2023-2030 年复合增长率约 24%。

Bcl-2家族蛋白是细胞凋亡机制新药研发最多的领域,但该领域研发小分子新药存在较大的难度。2010-2019年共有5款Bcl-2抑制剂进入临床研究阶段,分别是Oblimersen、Navitoclax、Venetoclax、Obatoclax

mesylate、AT-101,目前仅Venetoclax成功上市。

1996年雅培发表学术文章解析了Bcl-2的结构,AbbVie的最初候选物为ABT-737,是通过基于片段的药物发现(FBDD)设计得到的,结果发表在2005年Nature杂志上。由于第一代Bcl-2小分子抑制剂生物利用度不佳,其后ABT-263是改进版口服剂型,但二者都是抑制3个Bcl-2家族蛋白,包括Bcl-2、Bcl-xL和Bcl-W。最初ABT-263在动物试验中取得积极结果,后续人体临床试验失败,部分原因是没有筛选合适的人群。虽然ABT-263在CLL上有不错的疗效,对小细胞肺癌和B细胞肿瘤(包括复发的CLL)有一定的疗效,但是具有严重的血小板毒性和贫血(Bcl-xL会在成熟血小板上表达)。后续改进的ABT-199即Bcl-2高选择性抑制剂,其产生的血小板减少等不良反应得到很大程度的改善,在CLL中取得了积极的疗效。但在2013年的临床试验中两例病人出现了肿瘤溶解综合征(TLS)而死亡,为了防止TLS的出现也便有了目前的逐周剂量递增给药方案。

目前维奈托克有10、50、100mg3种规格,在美国定价为60粒(每粒100mg)约5900美元。FDA批准的服药方式为:每天在大约相同时间与食物一起服用,第1周20mg/d、第2周50mg/d、第3周100mg/d、第4周200mg/d、第5周及更长时间为400mg/d。剂量递增的服药时间设计,目的在于逐渐缩小肿瘤负荷降低TLS风险。该药物的严重不良反应为肺炎、贫血、血小板减少、中性粒细胞减少、高烧及TLS,尤其TLS引起急性肾衰竭、心律失常、癫痫发作或猝死。

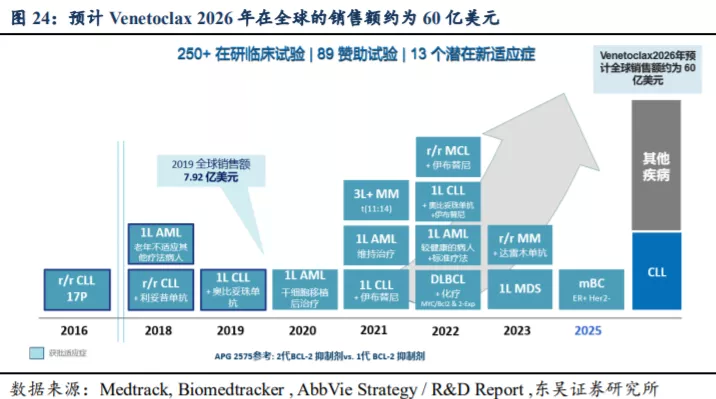

维奈托克(Venetoclax,ABT-199)由美国艾伯维公司(AbbVie Inc)和瑞士罗氏旗下的基因泰克(Genetech)公司合作研发,是第一个靶向B细胞淋巴瘤因子2(Bcl-2)的选择性抑制剂。2015年1月获FDA突破性资格和优先审评资格认定,于2016年4月获FDA批准上市,获得5项FDA突破性疗法认定,是目前全球唯一获批的关于PPI的靶向肿瘤药物,证实了Bcl-2蛋白能够成为临床治疗的靶点,目前该药获批的适应症包括:CLL(成人慢性淋巴细胞白血病,2016)、SLL(小淋巴细胞淋巴瘤,2016)、AML(成人急性髓系白血病,2018)。后续正在开展临床试验的适应症包括惰性NHL、DLBCL和MM、MDS、乳腺癌、前列腺癌等。Venetoclax在中国、美国、欧洲、日本等地区开展临床试验,有10000+病人入组临床试验。

2020年1月维奈托克在国内申报上市,2020年12月3日在国内获批上市(适应症为与化疗联用治疗老年或不适于强诱导化疗的初诊成人AML),在国内正在进行的临床试验或申报的适应症包括AML(2L)、伴17p缺失的R/R CLL及MM。

CLL的治疗已被靶向治疗革命性改变,靶向药物能显著提高CLL患者的生存率,甚至取代化疗,但这些新药单独使用可能很难消除CLL残留,而通过不同机制靶向药物的联用可以更好的清除微小残留病(MRD)。类似的情况也发生在AML和MM等血液系统肿瘤,因此以Venetoclax为代表的Bcl-2/Bcl-xL路径靶向药物的商业价值不仅在于单药使用,更多在于与CD20单抗、BTK抑制剂、PI3K抑制剂等联用。

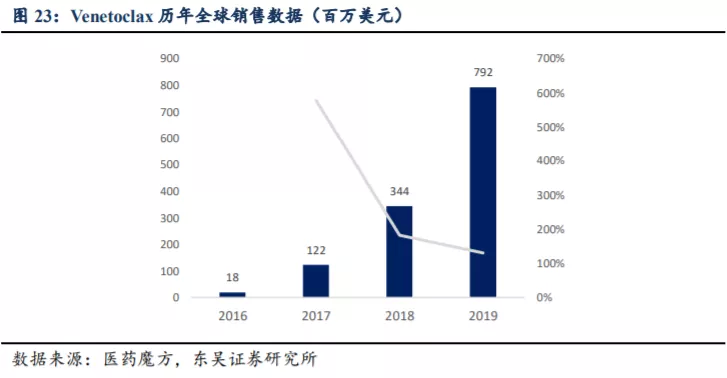

2016 年上市之初的 Venetoclax 销售额为 0.18 亿美元,之后三年实现快速放量,2017~2019 年全球销售额分别为 1.22

亿美元、3.44 亿美元、7.92 亿美元,同比增速为578%、182%、130%。

根据 Abbive 公司对于 Venetoclax 的销售预测,预计其在 2026 年将达到峰值 60 亿美元。从商业角度看,基于对

Venetoclaxx 毒性的担忧和适应症的可扩展性,Venetoclax未来的销售峰值预测有可能缩水,逊色于 BTK 抑制剂伊布替尼 Ibrutinib

的销售预期。特别是 Venetoclax 与同是艾伯维的 BTK 抑制剂 Ibrutinib

的适应症在很大程度上重叠,使得艾伯维可能在推广其应用时有所保留,我们预计 Venetoclax 销售峰值约 50 亿美元左右。

我们认为 Venetoclax 已证实 Bcl-2 蛋白能够成功成为多种肿瘤的治疗靶点,Venetoclax 的成功给 APG-2575 更多的信心和商业化空间。如果 APG-2575 研发顺利而得以成功上市,凭借其“best-in-class”的潜力,APG-2575 有可能与 Venetoclax 在 Bcl-2选择性抑制剂赛道一较高下, 迅速在细胞凋亡标靶小分子市场占据份额,成为公司的下一个重磅产品。

3.1.1. APG-2575:Venetoclax 的有力竞争者

1996年雅培发表的一篇文章解析了Bcl-2的结构,杨大俊和王少萌教授利用计算机模拟筛选与Bcl-2口袋结合的小分子,并在1998年发现了第一个化合物AT-101(Bcl-2家族多靶点抑制剂)。2003年,杨大俊、王少萌及Marc E Lippman教授在美国成立了亚生医药,开始推进AT-101的临床开发。随着AT-101临床开发遇到问题及2008年金融危机出现融资问题,Bcl-2抑制剂的开发也转移到了中国并成立了亚盛医药,第二代Bcl-2选择性抑制剂APG-2575也便应运而生。目前处于Ib/II期临床试验阶段的APG-2575和已上市的Venetoclax虽然同为口服的Bcl-2选择性抑制剂,但是二者存在多方面的差异。

APG-2575是亚盛自主研发的新型口服Bcl-2选择性小分子抑制剂,解决了血小板毒性这一问题,APG-2575穿过细胞膜与线粒体膜上的抗凋亡蛋白Bcl-2结合,阻断Bcl-2与促凋亡蛋白BIM形成蛋白-蛋白复合物,释放出BIM,后者进一步激活细胞凋亡的一系列程序。

APG-2575的每日剂量爬坡,病人用药更加友好、没有或仅有低水平的TLS、药物-药物相互作用的风险更小、中性粒细胞减少症的可能性更低、且和公司自主研发的MDM2-p53抑制剂APG-115有较好的协同效果。

APG-2575显示出时间及剂量依赖性抗肿瘤活性,作为单药的抗肿瘤活性与Venetoclax旗鼓相当,APG-2575也可与其他标靶药物联合使用,比如依布替尼等。在针对人源CLL细胞抑制剂中,APG-2575比Venetoclax更有效。相较于Venetoclax,APG-2575对Bcl-2具有更高的亲和力和选择性,对血液恶性细胞有更显著的抑制作用。

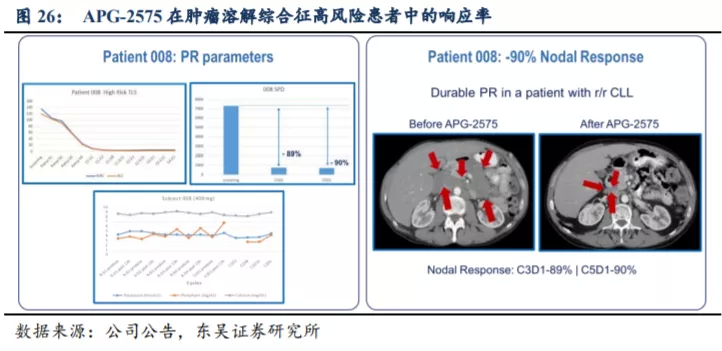

下图显示某患者为 APG-2575 单药治疗 I 期研究入组的一例 17p 缺失的 CLL 患者,基线淋巴细胞绝对值超过 10

万,伴有多发肿大淋巴结,肿瘤负荷高,属于肿瘤溶解综合征高危患者。在接受 APG-2575 单药 2

个周期治疗后,淋巴细胞绝对值迅速下降至正常水平,患者肿大淋巴结缩小程度达 89%,客观疗效评估达到部分缓解(PR)。经过 4 个周期的治疗,患者淋巴结肿大缩小达

90%,淋巴细胞进一步减少,且治疗期间未发生肿瘤溶解综合征。该患者接受 APG-2575 治疗反应快速且深度应答,显示出 APG-2575

的潜在疗效及安全性。

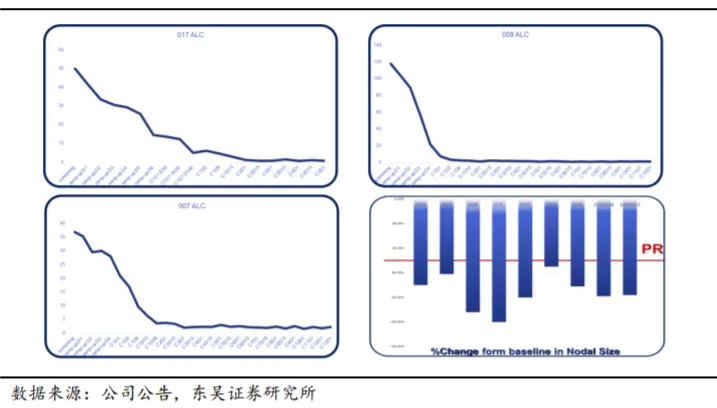

从公司最新公布的关于 APG-2575 的临床进展来看:针对复发/难治 CLL 的临床研究已入组 30

多位患者,初步临床研究结果显示,在可评估患者中的客观缓解率(ORR)达到 70%。

特别是在 APG-2575 的有效性方面具有重要意义,一是在重要的有效性指标淋巴细胞绝对数(ALC)方面,3 位高风险的入组患者在接受一个周期的治疗之后,ALC 指标已经恢复正常的水平;二是在相较基线的淋巴结体积方面,可评估患者的变化非常明显,其中三名患者达到或者是超过 80%的缓解率。

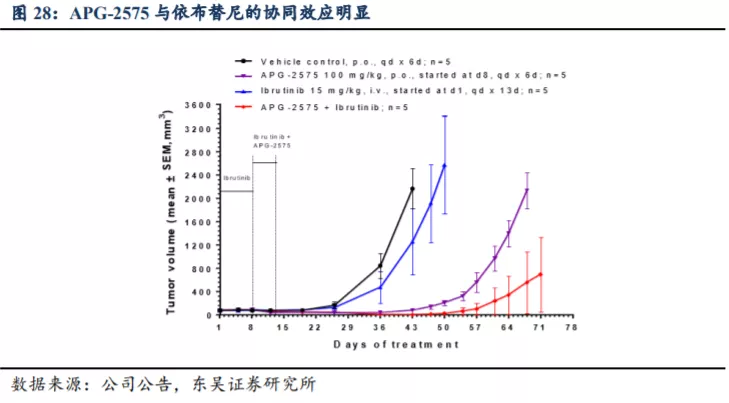

多项临床前试验为 APG-2575 临床适应症的进一步探索提供了依据。临床前研究中观察到,APG-2575

和伊布替尼联合应用具有协同效应,可以促进肿瘤细胞凋亡,提示APG-2575 可以联合伊布替尼治疗滤泡性淋巴瘤和弥漫性大 B 细胞淋巴瘤;APG-2575在

BTK 耐药、Venetoclax 无效的 WM PDX 模型中显示良好的抑制肿瘤效果。

3.2. 多款在研产品进展频频,细胞凋亡机制靶向药物未来可期

APG-1387作为国内首个进入临床试验阶段的 IAP拮抗剂,与帕博利珠单抗联合治疗晚期实体瘤,与恩替卡韦(ETV)联合治疗慢性乙型肝炎(CHB)均显示了积极的临床数据。目前正在美国进行与帕博利珠单抗联合治疗的Ib/II期临床试验;同时正在中国进行用于治疗乙型肝炎的II期临床试验。

APG-115作为中国首个进入临床阶段的MDM2-p53抑制剂,Ib期安全有效的临床数据表明APG-115与帕博利珠单抗的联合使用治疗晚期脂肪肉瘤或其他晚期实体瘤具有良好的耐受性,抗肿瘤活性显著。目前APG-115获得美国FDA授予的三个孤儿药资格(胃癌、急性髓系白血病、软组织肉瘤)认定。

除了以上产品,APG-1252、APG-2449、Bcl-2产品、APG-5918等化合物均已取得重要研发进展,我们认为,公司未来有望凭借高壁垒的技术平台获得显著竞争优势,进而成为行业内极极具成长性的BioTech公司。

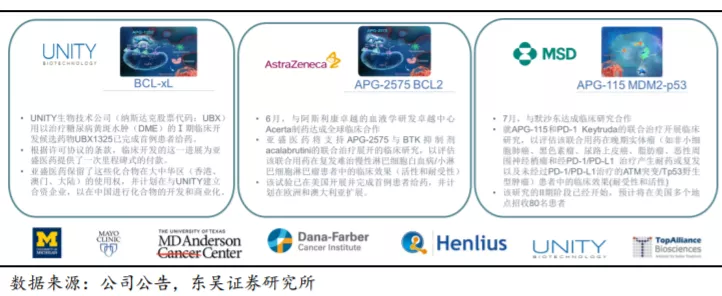

3.3. 公司积极与其他领先生物技术平台战略合作,助力国际化进程

公司与阿斯利康血液研发卓越中心Acerta制药达成合作协议,用于开展APG-2575与Acerta制药的布鲁顿酪氨酸蛋白激酶(BTK)抑制剂CALQUENCE(acalabrutinib)的联合治疗临床研究,以评估该联合用药在复发难治慢性淋巴细胞白血病(CLL)/小淋巴细胞淋巴瘤(SLL)患者中的临床效果及安全性;2020年7月,亚盛与默沙东建立全球临床研究合作伙伴关系,展开II期临床试验,以评估APG-115与帕博利珠单抗的联合使用在晚期实体瘤患者(如非小细胞肺癌、黑色素瘤、尿路上皮癌、脂肪瘤、恶性周围神经梢瘤和经PD-1/PD-L1治疗产生耐药或复发以及未经过PD-1/PD-L1治疗的ATM突变/Tp53野生型肿瘤)中的临床效果。

这些合作一方面可以加速系列细胞凋亡机制在研药品的研发进度,为未来海外的商业化奠定基础,另一方面可以探索和拓展细胞凋亡靶向药物在单独用药和联合用药的适用范围,放大未来的商业化价值。

4. 盈利预测与估值评级

4.1. 关键假设及营业收入预测

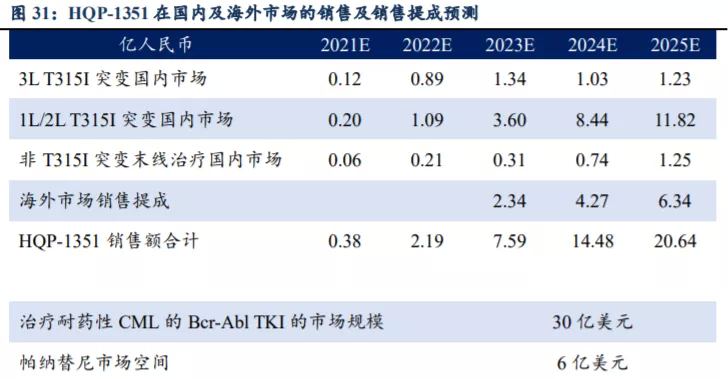

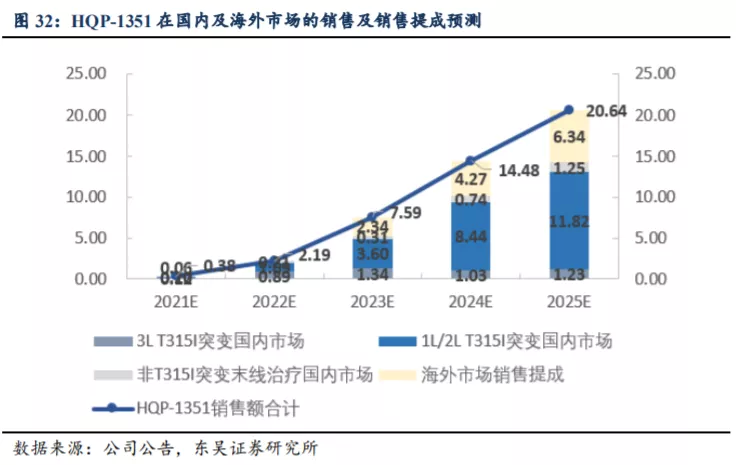

国内市场销售峰值有望达到15亿元。根据HQP1351的商业化定位,我们预计国内市场于2027年达到销售峰值,峰值收入为15.24亿元,其中3L T315I突变国内市场占比7%,1L/2L T315I突变国内市场占比84%,非T315I突变末线治疗国内市场占比9%。根据我们的模型测算,HQP-1351 2021-2025年在国内的销售额分别为0.38、2.19、5.25、10.21、14.30亿人民币,其中隐含核心假设为:起初年用药金额为15万/年,预计2023年底医保谈判后2024年降为9.73万/年。

海外市场销售峰值有望达到12亿美元。我们预计第三代BCR-ABL TKI海外市场空间为30亿美元,其中帕纳替尼销售市场空间为6亿美元,HQP-1351销售峰值有望达到12亿美元。目前HQP-1351在美国直接进入Ib期临床试验,并获得FDA授予的孤儿药及快速审评认定资格,预计2023年在美国上市销售。假设HQP-1351在剩余的24亿美元市场中市占率达到50%,且在2027年达到销售峰值,未来商业化通过大药企销售分成比例为15%,根据我们的测算HQP-1351在国内及海外的销售及提成情况如下。

HQP-1351海外销售所获分成扣税后直接计入公司利润端,预计净利率为85%,国内市场销售收入按30%净利率计算。预计2021-2025年HQP-1351实现的净利润合计分别为0.11、0.66、3.56、6.69、9.68亿人民币。以目前市值计算(104亿港币),对应2023年PE为26倍(暂不考虑研发费用开支约6~8亿人民币),若考虑研发开支,对应2025年PE

35倍。以PS计算,2022、2023和2024年收入对应的PS分别为42、12和6倍。

估值角度,对于具有明显差异化研发优势和技术壁垒的Biotech公司,按PS估值,上限可以给予10倍PS。对于亚盛医药而言,在不考虑细胞凋亡机制靶向药物管线价值及公司PPI研发平台的价值,从PS估值角度仍有67%的市值上涨空间。

从PE估值角度,在充分考虑研发开支的情况下(以每年7~8亿人民币研发开支计算),2025年PE为35倍。考虑到进入港股通后的流动性溢价,若给予合理估值80倍PE对应2025年市值215亿港币,折现回2021年初(折现率10%)对应的市值为150亿港币。若对细胞凋亡机制靶向药物管线及公司PPI研发平台给予50亿港币的估值,公司2021年的目标市值为200亿港币,对应目标价88.50元港币。首次覆盖给予“买入”评级。

5. 风险提示

1. 公司目前暂无可销售产品:未来公司的估值取决于临床研发结果,抵御风险能力较弱;

2. 核心产品第三代 BCR-ABL/KIT 抑制剂上市进度不及预期:作为公司的首个新药上市申请产品,HQP1351 可能由于不可抗力因素导致上市进度不及预期,进一步导致产品商业化时间不及预期。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP