浙商证券:乘用车行业2020年下半年销量连续正增长,持续看好新能源汽车和智能驾驶领域投资机会

本文转自微信公众号“Mr WANG汽象台”,作者“王敬”。

投资摘要

事件

乘用车行业销量连续6个月正增长,12月份新能源车零售同比增长131%,供给端改善驱动下游需求释放,持续看好新能源车产业链。

投资要点

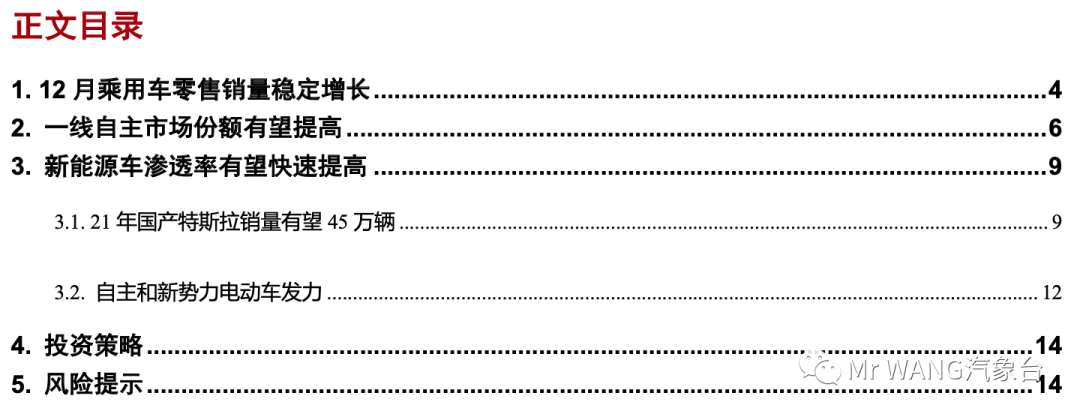

12月零售增长8.7%,新能源车贡献主要增量

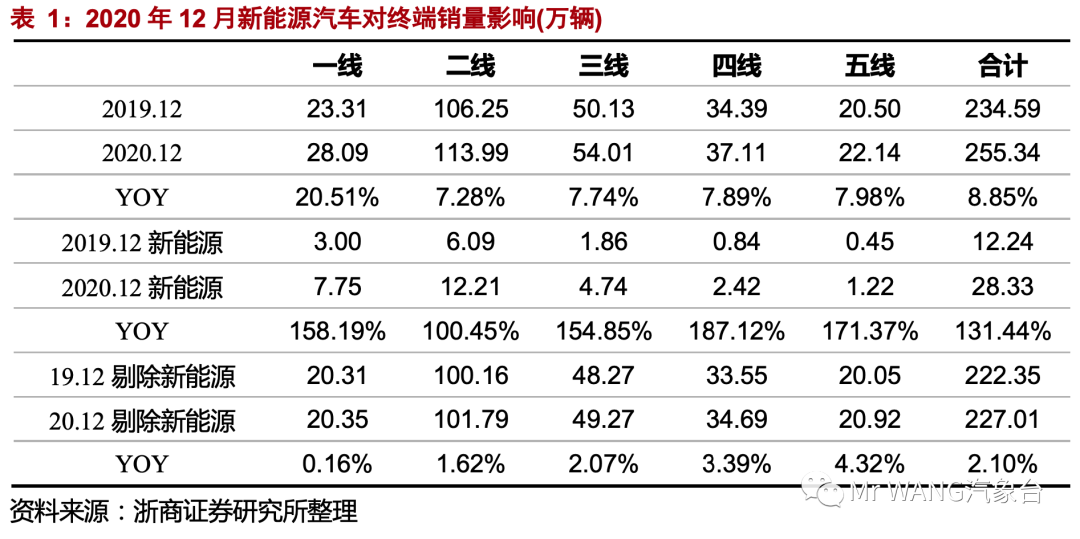

12月狭义乘用车终端零售255.3万辆,同比增长8.7%,环比增长32.7%,同比增速较11月下降1.9 pct,增速下降主要是由于19年12月份下游需求已经恢复,销量基数相对较高;全年累计零售销量1888.5万辆,较2019年下滑7.5%。一至五线城市销量增速分别为20.5%、7.3%、7.7%、7.9%、8%,可以看出一线城市增速明显高于其他城市,其中新能源车贡献主要增量。

新能源车增长131%,供给驱动需求释放

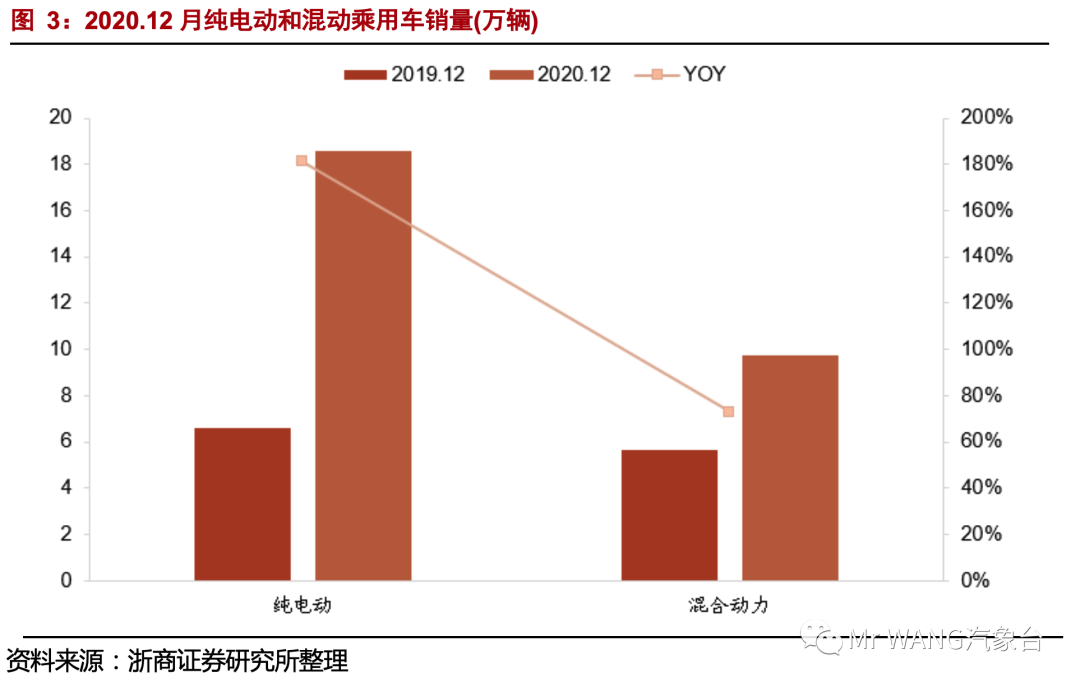

12月新能源汽车零售销量28.3万辆,同比大增131.4%,延续高增长趋势。其中纯电动乘用车销量18.6万辆,同比增长181.3%,混动销量9.7万辆,同比增长72.9%。2020年新能源车行业由政策驱动转变为供给驱动,特斯拉(TSLA.US)、上通五菱、比亚迪(01211)、长城(02333)以及造车新势力推出性价比较高的电动车,消费者对电动车接受度提高。我们认为随着电池成本下降,新能源车购买成本已经与燃油车接近,而使用成本较低、智能化程度更高,产品竞争力显著提高。

关于汽车行业发展的思考及投资策略

2020年是汽车行业复苏的一年,汽车板块迎来趋势性行情,站在当前时点,如何看待汽车行业未来发展和投资策略,市场出现分歧。

行业销量增长是否具有持续性?本轮行业复苏主要是三四五线城市需求恢复,目前三四五线城市千人保有量相对一二线城市仍处于较低的水平,未来上升空间较大,预计国内汽车年销量有望达到4000万辆以上,长期具有成长性。我们认为2021年乘用车销量同比增长14.7%,2022年增速将下降至个位数。

汽车板块估值是否是高位?目前乘用车、零部件的估值处于相对合理的位置,新能源和部分高增长的标的估值相对较高,但我们认为新能源车处于快速普及阶段,预计未来5年销量复合增速20%以上,市场对板块的估值溢价容忍度较高,短期板块回调后仍可配置。

长期看好新能源+智能驾驶方向。2020年新能源车驱动因素发生变化,随着特斯拉、造车新势力、头部自主积极参与,智能驾驶正在加速落地,板块投资逻辑也转变。乘用车企业在电动化和智能化逻辑下,估值体系由周期变为成长估值;与新能源和智能驾驶相关的零部件估值大幅提升。因此我们长期看好新能源和智能驾驶等领域的投资机会。

乘用车建议重点关注吉利汽车(00175)、长城汽车;零部件重点推荐宁德时代、拓普集团、精锻科技、星宇股份,建议关注新泉股份、国轩高科,以及2021年即将上市的智能驾驶领域标的禾赛科技等。

风险提示

乘用车销量不及预期;宏观经济不及预期;价格战挤压利润空间。

报告正文

1.12月乘用车零售销量稳定增长

12月狭义乘用车终端零售255.3万辆,同比增长8.7%,环比增长32.7%,同比增速较11月下降1.9 pct,增速下降主要是由于19年12月份下游需求已经恢复,销量基数相对较高;全年累计零售销量1888.5万辆,较2019年下滑7.5%。

回顾2020年,Q1受疫情影响,乘用车销量大幅下滑;疫情得到控制后,Q2销量降幅逐月收窄;随着下游需求回暖,Q3-Q4销量保持双位数增长,行业复苏趋势确定,汽车板块下半年涨幅近50%。

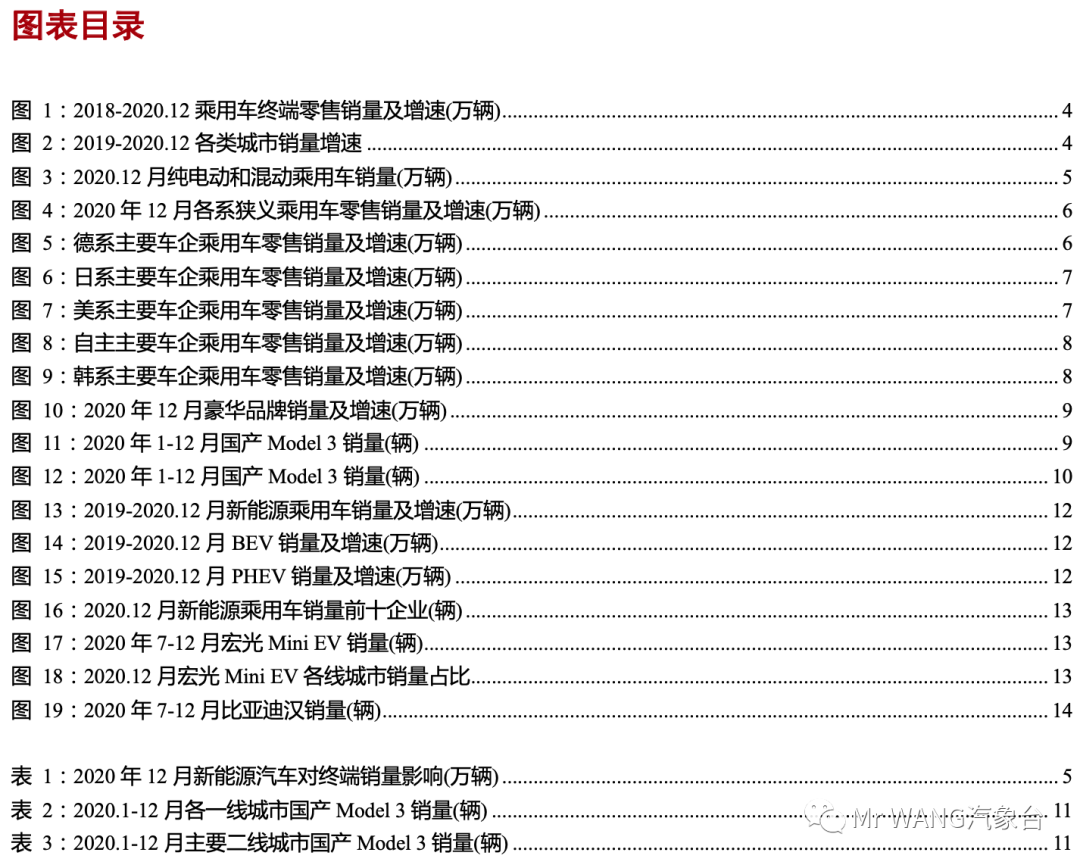

一线城市增速领先,新能源车贡献主要增量。本轮行业下行周期主要是三四五线城市需求下滑导致,19年下半年开始,三四五线城市需求逐渐回暖,20年1-10月三四五线城市销量增速整体高于一二线城市。

11-12月,一线城市销量增速较前十月有较大的提升,主要是由于上海出台了更为严格的外地车牌限行政策导致新能源车销量大幅增长,20年12月一至五线城市销量增速分别为20.5%、7.3%、7.7%、7.9%、8%,可以看出一线城市增速明显高于其他城市,其中新能源车贡献主要增量。

新能源车销量增速远高于传统车。12月新能源乘用车终端零售销量28.3万辆,同比大增131.4%,延续高增长趋势。其中纯电动乘用车销量18.6万辆,同比增长181.3%,混动销量9.7万辆,同比增长72.9%。

可以看出,一二线城市是新能源车主要消费市场,但三四五线城市销量也同比大幅增长,行业步入快速普及阶段。剔除新能源车后,传统车销量增速较低,三四五线城市增速2%-5%,略高于一二线城市。

从数据可以看出,12月传统车销量微增2.1%,而新能源车销量高增长提升了乘用车整体销量增速。2020年国内新能源汽车由政策驱动转变为供给驱动,特斯拉国产后,新能源汽车行业竞争格局发生变化,Model 3和Model Y价格经过下调后极具竞争力,国内自主品牌、造车新势力和合资品牌都将重新思考电动车产品布局和发展战略,以应对特斯拉的竞争,预计2021年将会有更多高性价比、智能化的电动车上市,行业步入快速普及阶段。

2.一线自主市场份额有望提高

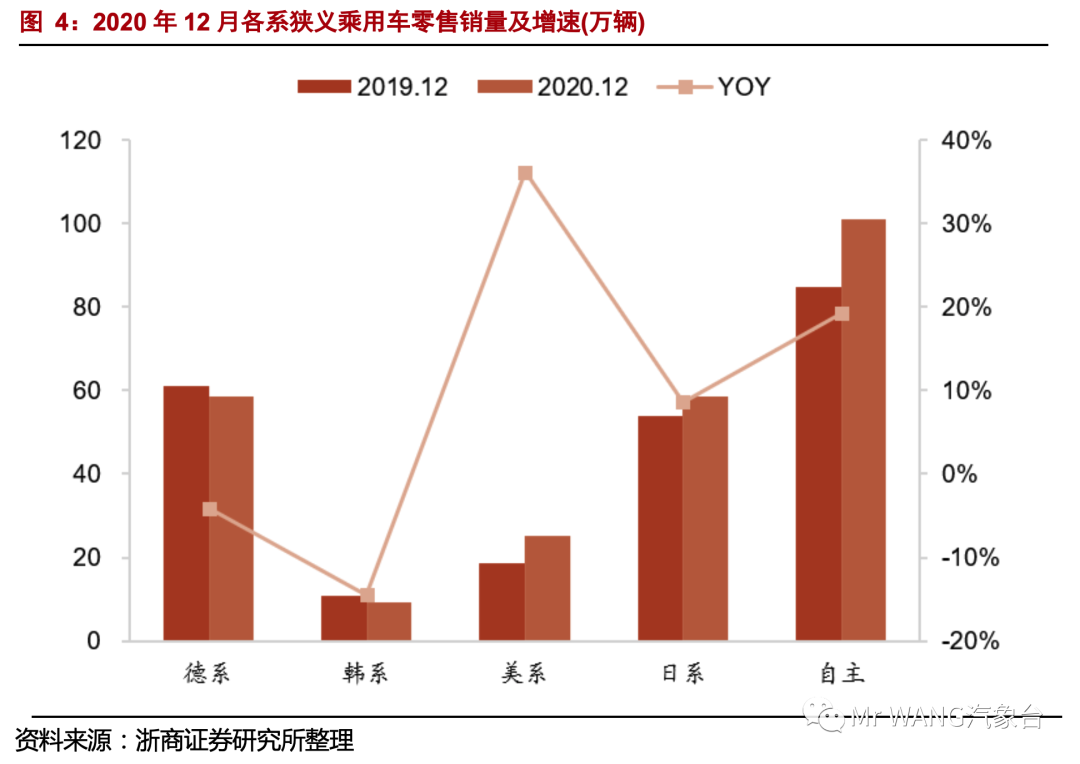

12月乘用车销量稳定增长,但各系别销量分化,其中日系、美系、自主乘用车销量分别同比增长8.7%、36.1%、19.2%,德系、韩系销量同比下滑4.1%、14.5%

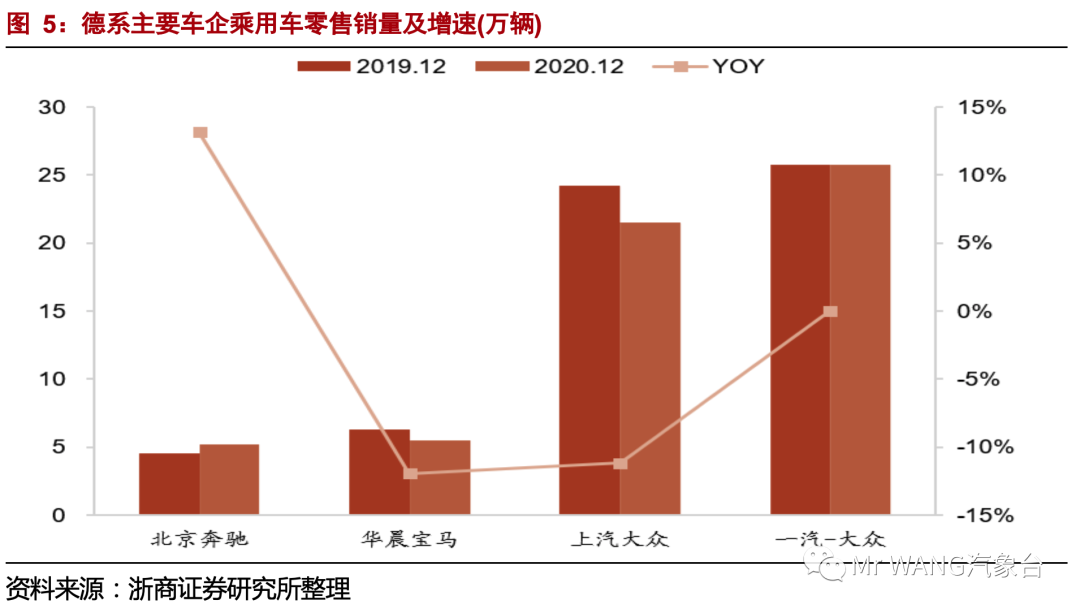

德系:12月终端销量58.5万辆,同比下滑4.11%。分车企看,一汽大众销量25.7万辆,与19年12月基本持平,其中大众品牌16.9万辆,同比下滑1.33%,奥迪品牌7万辆,同比下滑1.47%;上汽大众销量21.5万辆,同比下滑11.16%。

其中,斯柯达品牌销量2.0万辆,同比下滑33.64%,大众品牌销量19.5万辆,同比下降7.98%;华晨宝马销量5.5万辆,同比下滑11.92%;北京奔驰5.2万辆,同比增长13.14%。可以看出,上汽大众销量下滑明显,我们认为主要原因是新车型较少和19年中保研碰撞实验成绩较差。

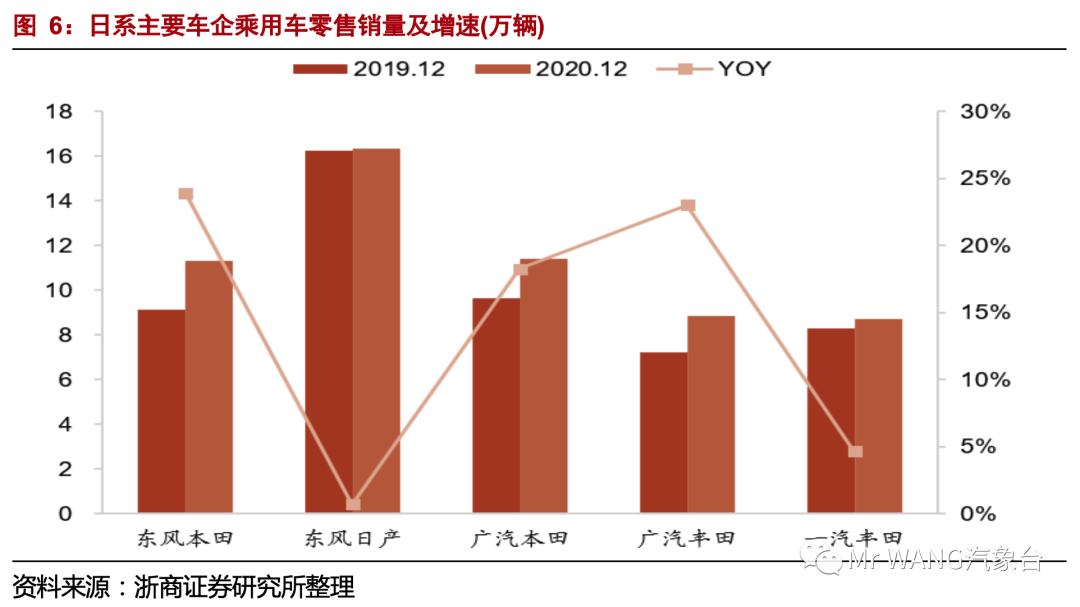

日系:12月终端销量58.6万辆,同比增长8.65%。其中一汽丰田、广汽丰田销量分别为8.7、8.9万辆,增速分别为4.6%、23 %;广汽本田、东风本田、东风日产销量分别为11.4、11.3万和16.3万辆,分别同比增长18.3%、23.9%和0.7%。总体来看,丰田(TM.US)、本田(HMC.US)销量增速高于行业平均。

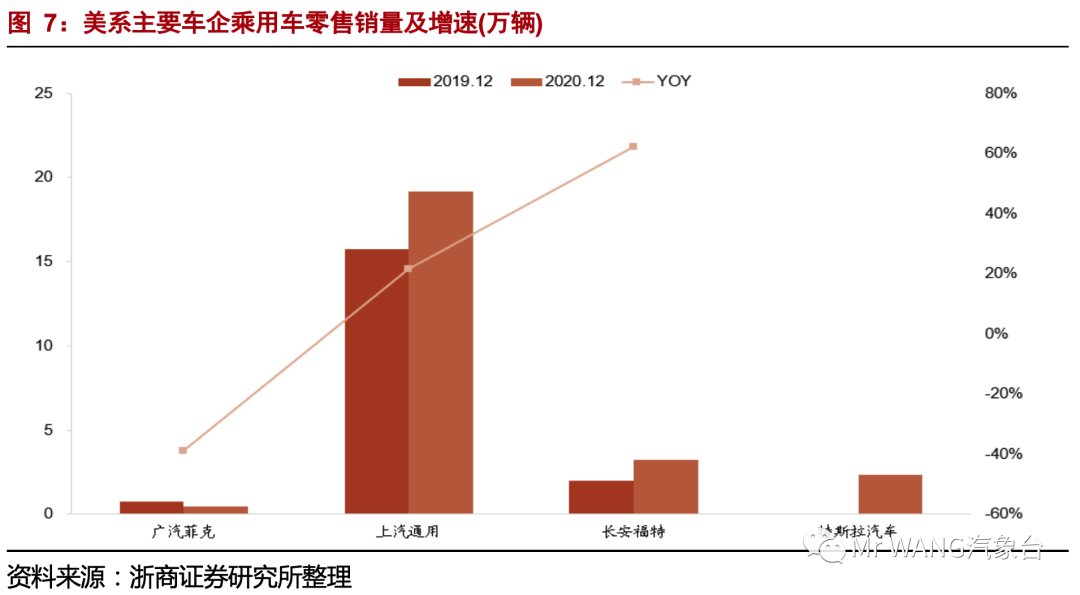

美系:12月美系零售25.2万辆,同比增长36.1%。上汽通用19.2万辆,同比增长21.7%;长安福特销量3.2万辆,同比增长62.1%;广汽菲克销量仅0.5万辆,同比下滑38.7%;特斯拉Model 3销量2.3万辆,预计2021年Model 3稳态月销量2.5万辆左右,Model Y月销1.5万辆以上。

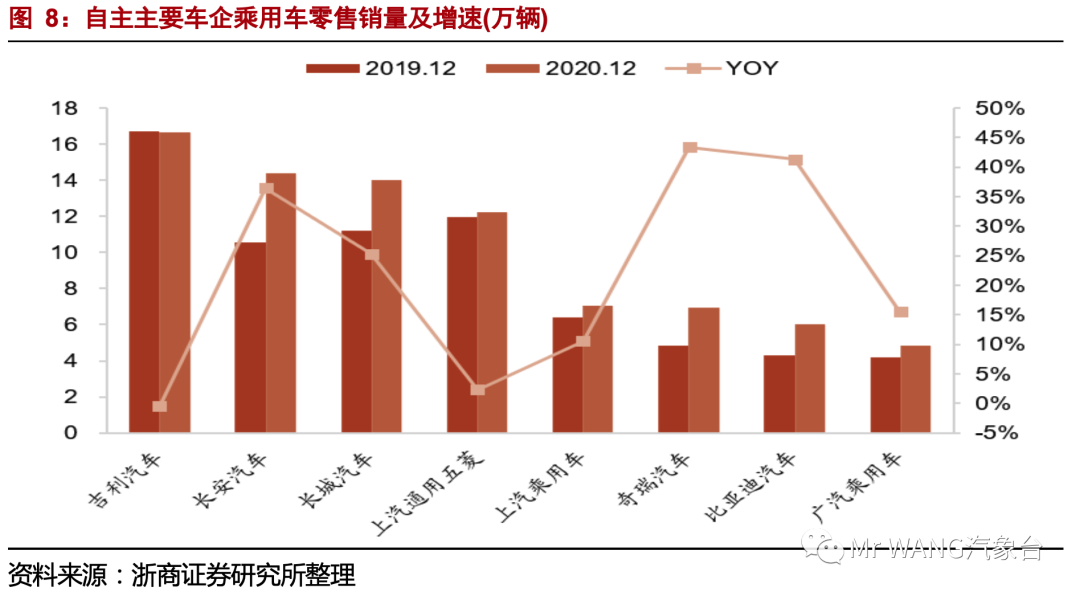

自主品牌:12月自主品牌乘用车零售销量100.9万辆,同比增长19.2%,龙头企业表现强劲。

长安汽车销量达到14.4万辆,同比增长36.4%,主要受益于长安汽车蓝鲸NE 1.5T发动机的全面使用以及UNI-T、CS75、逸动等车型销量增长;长城汽车14万辆,同比增长25.3%;吉利销量16.6万辆,同比减少0.5%;奇瑞汽车、比亚迪、广汽乘用车、上汽乘用车、上汽通用五菱销量分别同比增长43.4%、41.4%、15.6%、10.6%、2.3%。我们认为一线自主品牌在电动智能化时代市场份额有望持续提升。

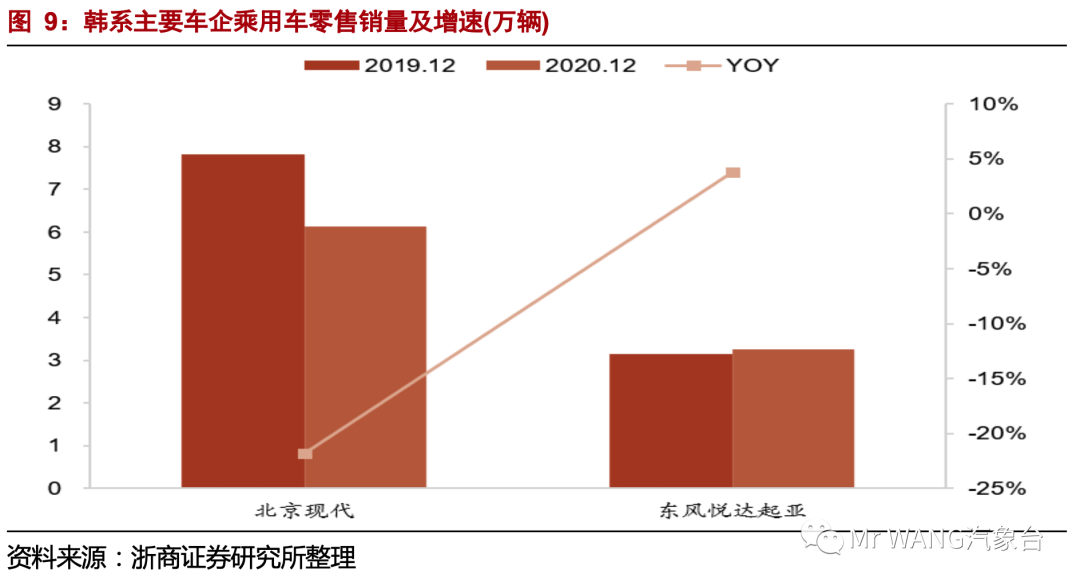

韩系:12月韩系乘用车零售销量9.4万辆,同比下滑14.5%,其中北京现代销量6.1万辆,同比下滑21.8%;东风起亚销量3.3万辆,同比增长3.8%,我们认为韩系品牌在国内竞争力下降,未来市场份额可能会被自主品牌抢占。

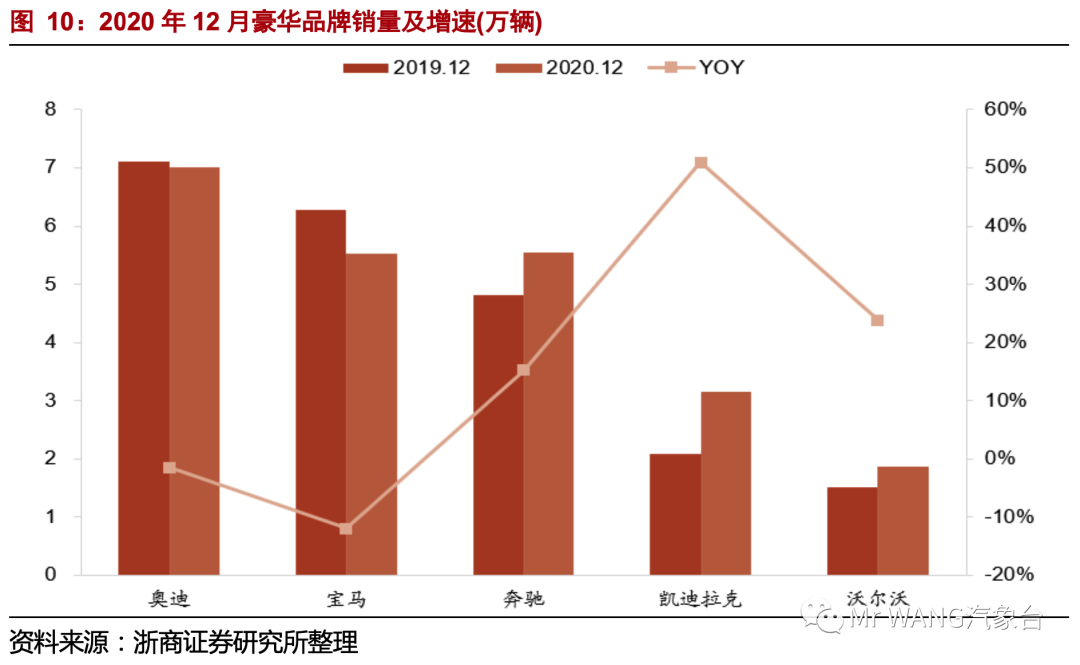

豪华品牌稳定增长。12月豪华品牌零售销量23.1万辆,同比增长6%。分品牌看,奥迪、宝马、奔驰、凯迪拉克、沃尔沃销量分别为7.0、5.5、5.5、3.2、1.9万辆,增速分别为-1.5%、-11.9%、15.2%、50.9%、23.8%。近年来国内乘用车首购比例下降,换购和增购比例提升,消费升级推动豪华车销量增长。我们认为短期豪华车销量有望继续保持正增长,但随着特斯拉国产车型价格降低,豪华车在电动化和智能化上并无优势,未来30-50万元区间市场可能会受到特斯拉的冲击。

3.新能源车渗透率有望快速提高

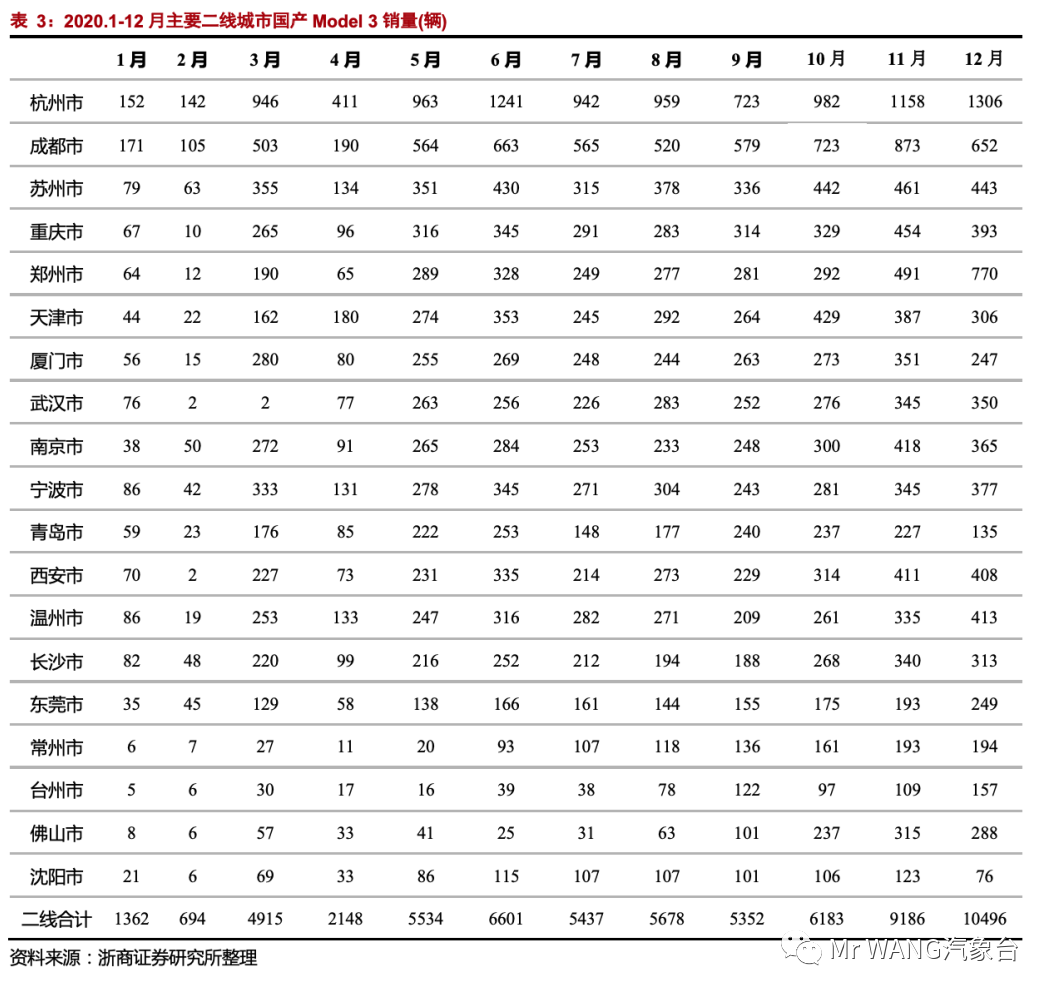

3.1 21年国产特斯拉销量有望45万辆

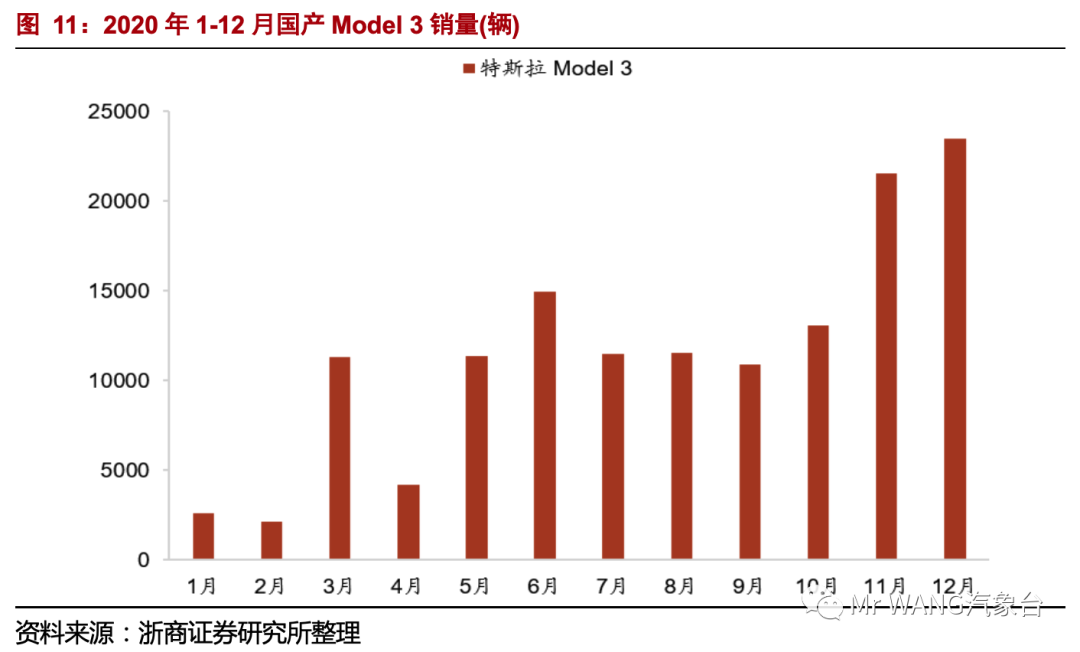

2月份国产特斯拉Model 3销量2.35万辆,11-12月连续2个月销量超过2万,环比10月增长0.85-1万辆,销量大幅提高的主要原因有两方面:

国产Model 3价格下探至25万元以内,性价比较高;

上海外牌限行政策出台,外牌刚需消费者需求释放。

2020年全年国产Model 3零售销量13.85万辆,前期销量较低主要是受产能不足影响,一期工厂已经满产,预计2021年国产Model 3销量有望达到25-30万辆。

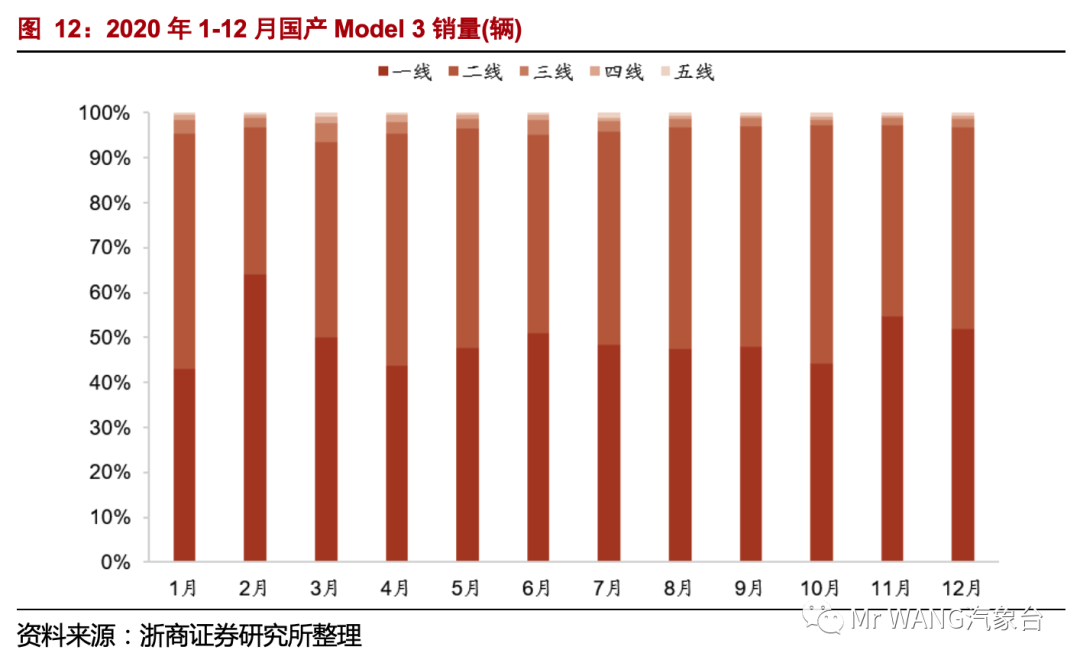

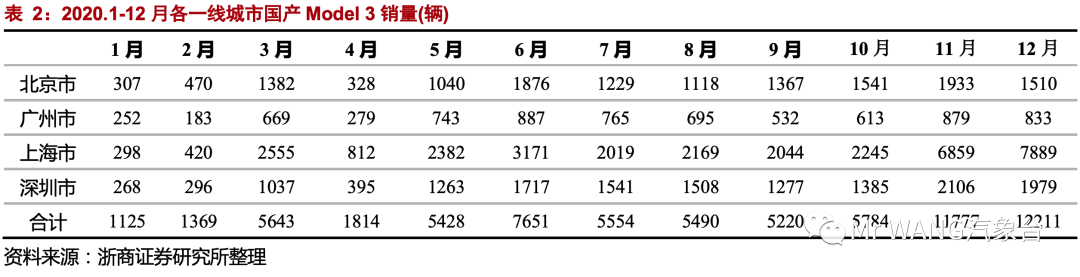

上海外牌限行政策驱动新能源需求释放。分析1-12月国产Model 3销量,可以发现其主要消费群体位于一线和二线城市,一二线城市销量占比在95%以上,三四五线城市销量占比相对较低。我们认为国产Model 3销量集中在发达城市的主要原因有两方面:

国产Model 3价格下探至25万元以内,但相对三四五线城市消费者而言,自主品牌车型更具性价比;

三四五线城市消费者对电动车接受度较低,同时特斯拉渠道主要集中在一二线城市。

11-12月一线城市销量占比有较大的提升,分析一线城市销量数据可以看出,11-12月上海市贡献了主要增量,10月下旬出台的外牌限行政策延长了高架限行时间,并规定21年5月后,外地牌照车辆无法进入内环,导致上海外牌刚需车主更换新能源,而特斯拉、造车新势力等显著受益。

Model Y月销有望超过2万, Model 3销量仍有上升空间。国产Model Y已经实现交付,长续航售价33.99万元,价格较低,远超市场预期,目前订单已经排产至6月份,我们认为Model Y月销量有望超过2万辆;若未来标准续航版本上市,预计售价25万元左右,销量有望突破3万辆。Model 3当前月销2.3万辆左右,随着国产化率提升,预计Model 3标准续航版补贴后价格有望降至20-22万元,销量仍有提升的空间。预计2021年国产Model 3销量25-30万辆,Model Y销量20-25万辆,持续看好特斯拉产业链。

3.2.自主和新势力电动车发力

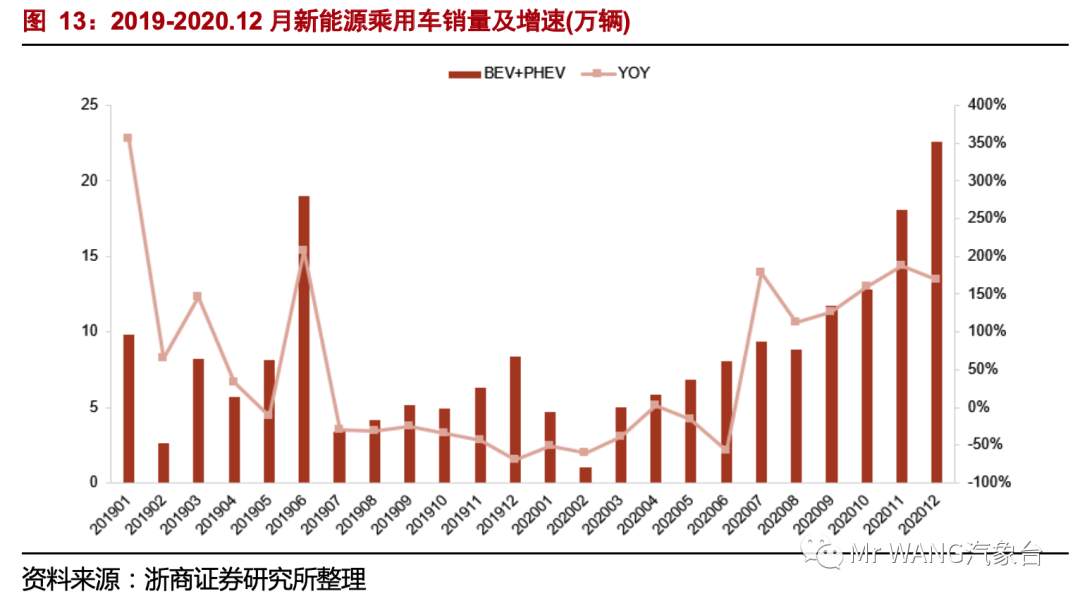

2019-2020年新能源汽车市场经历了V型反转,此前国内新能源乘用车市场主要依靠政策催化,to B端销量占比较高,因此2019年7月补贴退坡后,19H2新能源乘用车销量下滑幅度超过50%。

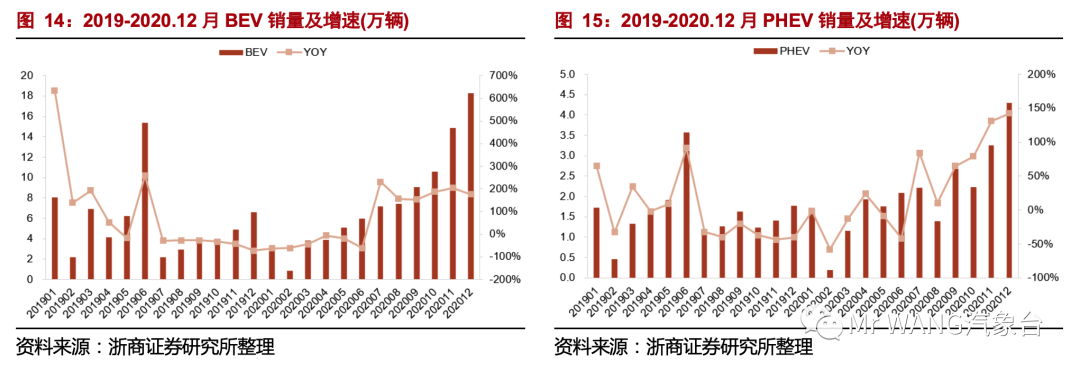

2020年供给端改善,特斯拉、自主品牌等高性价比车型上市使得需求大幅增长,9-12月BEV+PHEV销量增速分别为126%、160%、188%、169%,其中BEV销量增速分别为153.7%、187.7%、204.7%、176.5%,PHEV增速分别为64.93%、79.11%、131.17%、142.46%,可以看出纯电动增速高于插电混动,消费者对电动车需求增加。

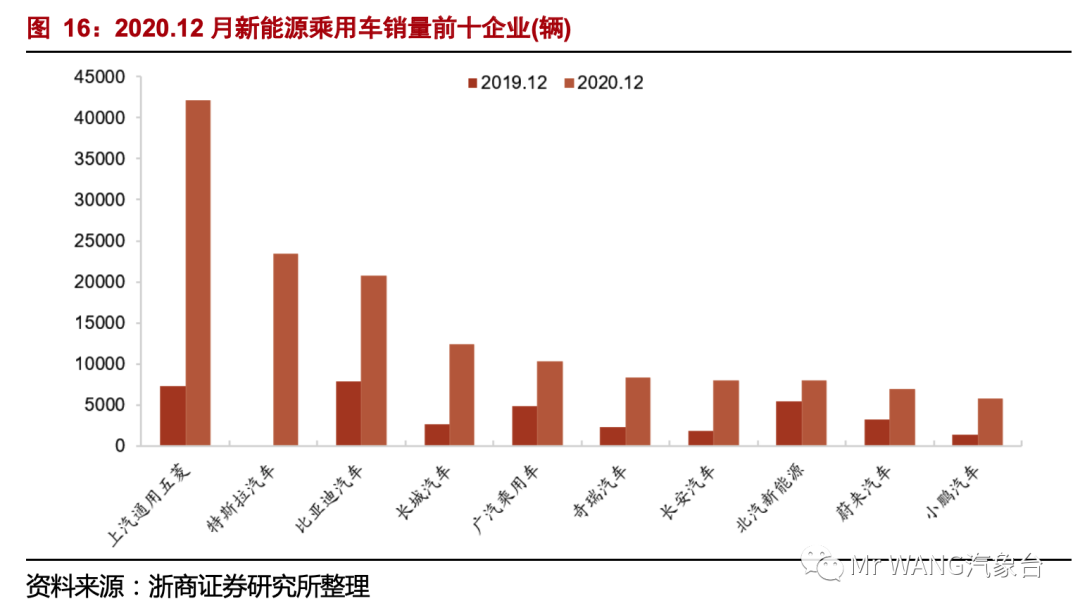

12月BEV销量前十名企业中除特斯拉以外,其他车企均为自主品牌。

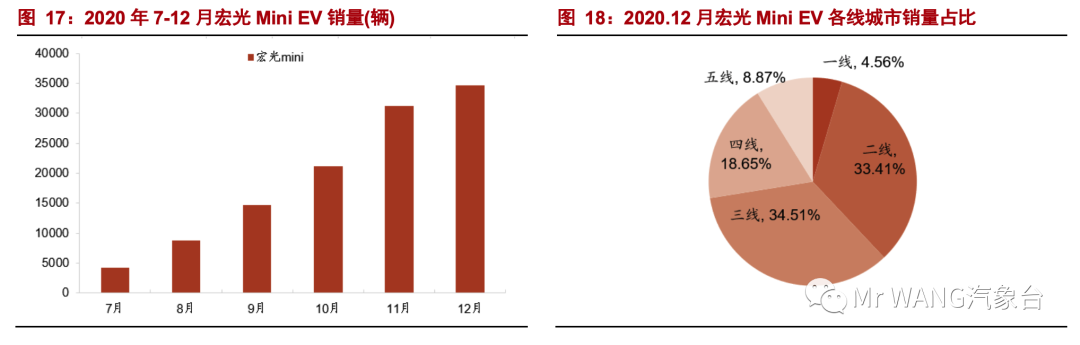

上汽通用五菱、比亚迪、长城、广汽销量增速分别为478.37%、164.35%、380.75%、113.12%,其中上通五菱增量来自宏光Mini EV,12月销量达到3.47万辆,分析其各城市销量,可以看出宏光Mini EV在一线城市销量占比仅为4.56%,二线城市占比为33.41%,三四五线城市占比62.03%,整体来看宏光Mini EV在各城市销量分散,预计其稳态月销量3.5-4万辆。

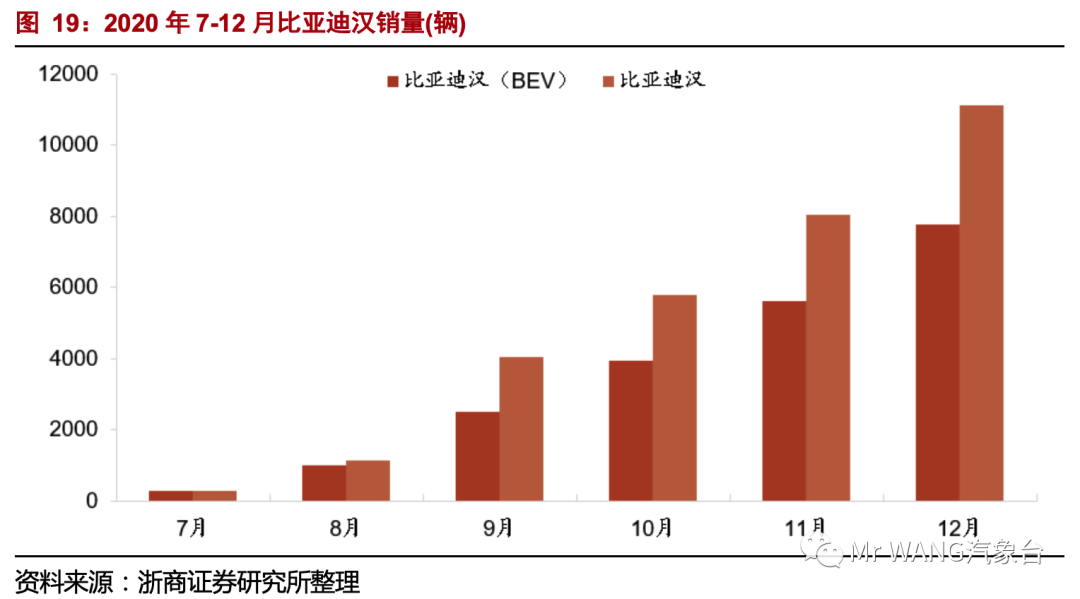

比亚迪汉近月以来销量增长迅速,12月销量11137辆;长城推出电动车好猫,上市成为爆款,公司电动车销量大幅增长

造车新势力蔚来(NIO.US)、小鹏(XPEV.US)和理想汽车(LI.US)12月销量分别为6935、5765、6633辆,较去年均有一定的增长,造车新势力企业在产品创新、客户服务、智能驾驶等方面较为领先,未来有望在新能源车市场占据一席之地。

4.投资策略

乘用车行业2020年下半年迎来拐点,销量连续6个月正增长,汽车板块涨幅近50%。站在当前时点,市场对汽车行业未来发展趋势和汽车板块投资机会产生分歧,部分观点认为汽车板块估值已经较高,但我们对2021年汽车板块行情更为乐观,在电动智能化变革的时点,持续看好新能源汽车和智能驾驶领域投资机会。

乘用车:重点关注2021年强产品周期的吉利汽车、长城汽车;

新能源:重点推荐宁德时代(电新)、三花智控(家电);建议关注国轩高科、克来机电;

零部件:重点推荐特斯拉产业链拓普集团,MEB产业链的精锻科技、星宇股份,建议关注新泉股份、福耀玻璃(03606)、科博达,以及21年即将上市的智能驾驶领域标的禾赛科技等。

5.风险提示

乘用车销量不及预期;宏观经济不及预期;价格战挤压利润空间。

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP