连贾跃亭都能“复活” 一文读懂美股最火的名词:SPAC

本文转自微信公号“见智研究”,作者:钟黛 。

1月28日,电动汽车公司法拉第未来(Faraday Future)释出一则带有“三重轰炸”效果的重磅公告,宣称将被一家美国空头支票公司收购,同时实现赴纳斯达克上市、被收购、集资10亿美元的三重目的。

连贾跃亭“生态化反”的梦想都能救活,SPAC(Special Purpose Acquisition Company,特殊目的收购公司)和通过被SPAC收购“借道”上市的模式算是彻底进入到了国人的视野。

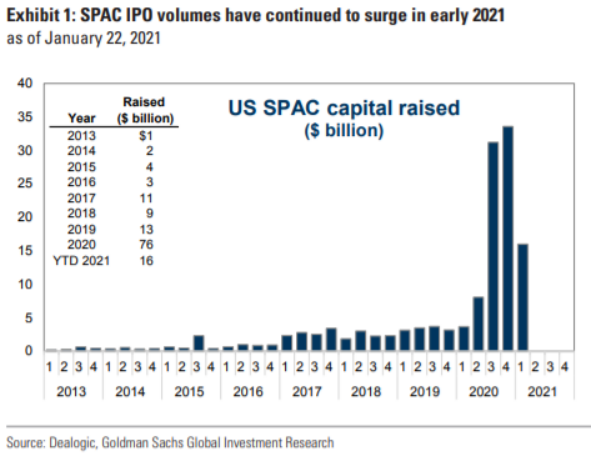

事实上,早在2019年,SPAC在美股市场就已出现火热的苗头,2020年SPAC公司更是爆炸式增长,SPAC上市模式成为火爆美股的上市路径。

去年,共有229家SPAC公司在美股上市,募资总额高达760亿美元,占去年美国IPO总规模的59%。在2021年的前三周,新增SPAC IPO达56宗,募资总额达160亿美元,而传统IPO仅有9宗,募资总额仅有40亿美元。

大有取代传统IPO的势头,SPAC上市模式,到底有什么魔法?

啥是SPAC?

SPAC只有现金、没有实业和资产,本质上是“空壳公司”,其创建的唯一目的就是通过IPO筹集资金,用这些资金收购、兼并非上市公司。被收购、兼并的公司无需再进行其他行动,自动成为上市公司。

SPAC可在纳斯达克或纽交所上市,通过出售股票(通常为每股10美元)和认股权证来募集资金,这些资金将被托管在信托基金中。

如果SPAC无法在期限(通常为两年)内兼并或收购一家非上市公司,则将被清算,投资者可以收回资金。

相较于传统IPO,SPAC上市模式具有时间快速、费用少、流程简单、融资有保证等特点。SPAC 上市模式跳过了路演和严格审查财务报表等过程,所需时间为传统IPO的一半。

SPAC为何火爆?

据高盛估算,目前还有265家SPAC公司正在寻找收购目标,它们的IPO募资总额达到820亿美元。按照24个月的期限,它们需要在2021年或2022年完成对另外一家公司的收购。去年SPAC股权资本与目标并购企业价值之比为1:5,如果保持这一比值,这些SPAC公司未来收购企业的总价值将超过4100亿美元,相当于过去两年美国并购量的12%。

泡沫般的情绪围绕着SPAC。高盛认为,散户投资者对非传统业务的兴趣可能是助推SPAC繁荣的一个驱动力。一些高增长潜力的新赛道正在涌现,一些中小型企业受制于规模,没啥公开交易的可能性。而公众的投资热情鼓舞了这些中小企业通过SPAC的快车道上市以获得二级市场的融资。

去年,新能源汽车相关公司SPAC上市的案例明显增多,包括氢动力卡车制造商Nikola、车载激光雷达公司Velodyne LiDAR、商用车电气化动力系统解决方案的供应商Hyliion等。在并购完成的第四个交易日,Nikola的股价最高涨至93.99美元,相比于SPAC 10美元的发行价翻了8倍。

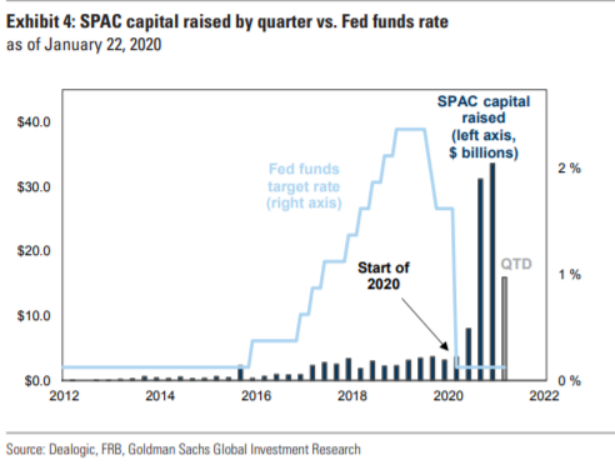

高盛认为,当的低利率环境也助涨了SPAC的繁荣。接近于零的利率,让SPAC对投资者来说机会成本很低。SPAC的发起人在寻找收购公司的阶段,可以在其初始投资中获得最低收益,如果他们不喜欢潜在收购公司,则可以选择赎回其股票(附带应计利息。

(编辑:王岳川)

扫码下载智通APP

扫码下载智通APP