泡沫,终将被刺破!美联储扩张的极限在哪里?

本文来自微信公众号“外汇头条”。

泡沫,终将被刺破!

这是常识。关键问题是,什么会刺破泡沫,以及泡沫何时会被刺破。

这是本文试图分析的重点,回答昨天文章中遗留的问题。

当下的市场,已经超出很多人的认知,很多人对市场只有一个观点:泡沫。

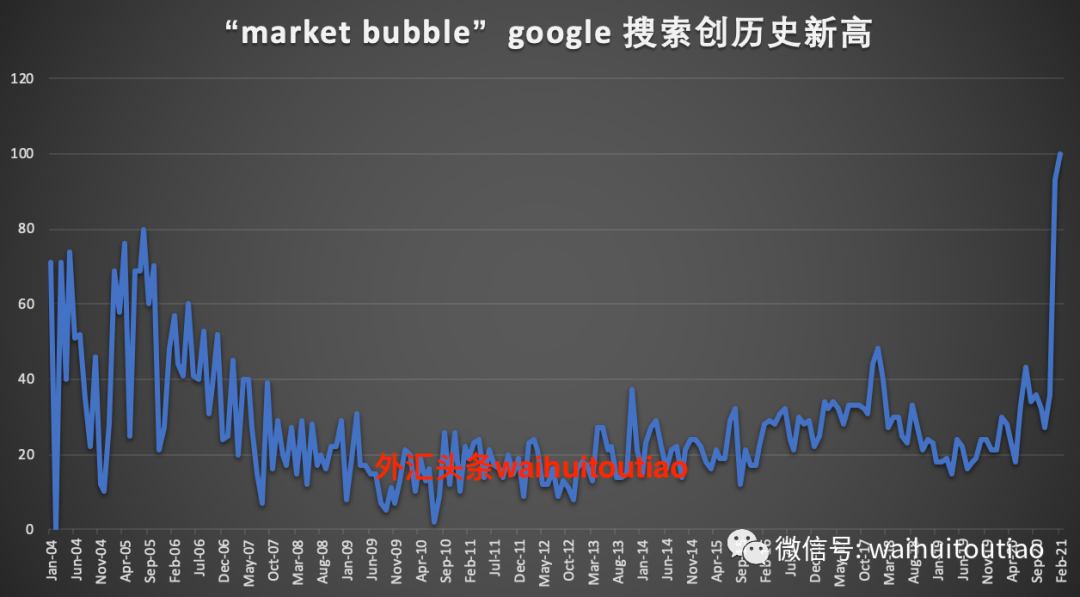

根据google trends数据显示,当前市场搜索“市场泡沫”的次数已经创历史新高!

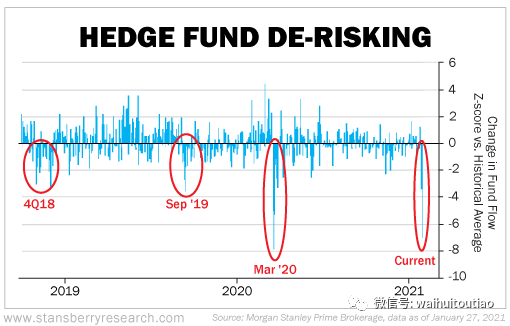

关注市场的人,多是市场参与者。当下做空的头寸,也创新高。

摩根士丹利大宗经纪业务对冲基金的资金流量数据显示,过去两年,对冲基金卖出多头以补空头头寸的比例。

什么意思呢?当下做空的头寸,仅次于去年3月份全球大崩盘时候的水平。

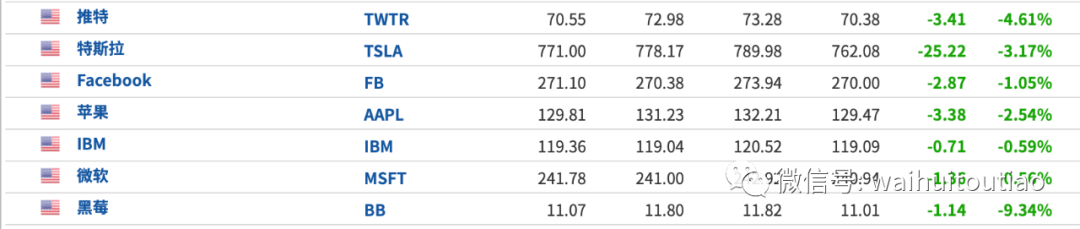

2月18日,美股开盘又下跌,特斯拉下跌3%,科技巨头集体走软。

现在,美股每一次下跌,美国科技股每一次下跌,都在担忧市场崩盘。

尤其是,懂了一些金融知识更加恐慌,因为美债收益率在不停的飙升!

他们清楚,美债收益率是全球资产的定价之锚(过去和现在),美债收益率一飙升,所有风险资产都承压。

现在,10年期美债收益率已经从2020年3月份的0.3%,飙升至1.3%,涨幅相当惊人。

再加上,美元指数也触底反弹,于是,市场就非常担忧,接下来会有一个大崩盘。

关于这个问题,我们2月5日的文章已经进行了分析:

我们认为这只是一个反弹,不是一个趋势。因为当下美债和美元,都是交易的美国经济复苏和美联储收缩预期,而我们认为,这种不可能持续下去。

所以,美债收益率和美元反弹,不用过度担忧,它们不会改变大趋势,只会影响节奏。

那么,我们真正该担忧的是什么呢?或者说,什么因素会刺破泡沫呢?

01

在上一篇文章里面,不少朋友留言说:美联储收紧流动性,美联储加息等等,将刺破泡沫。

这种直观感触,全靠常识的判断,就叫“模糊的正确”。

逻辑没问题,毕竟这轮“泡沫”,就是彻头彻尾的货币驱动。美联储收紧流动性,从根本上就遏制了泡沫发生机制,泡沫也就危险了。

问题是,美联储为什么要收紧流动性?这是所有问题的核心。

就因为出现了资产泡沫,美联储会收紧货币么?

当然不会。

现在,比特币不是要涨疯了么,而且美国股市散户大逼空,不也是很疯狂么,而且还有很多人都在搜索市场泡沫?

那么,美联储官员怎么看待的呢?

2月17日,美国圣路易斯联邦储备银行行长James Bullard对这些问题作出了回应:

1、实际上推动股市的是科技公司,这些公司拥有先进的技术、丰厚的收入以及没有限制的商业模式,投资者对这些资产进行高估值,确实驱动市场很大一部分活动。

划重点:我不确定你是否真的想把这部分称为泡沫,这只是正常的投资,投资者试图弄清楚这些公司的真正价值。

2、划重点:不担心比特币价格飙升,这不太可能影响美联储的政策。投资者对比特币兴趣的增加并不会对世界储备货币——美元的地位构成严重威胁。

他的意思很明确:即便投资者再担心,他也不认为股市有泡沫,而且这不会影响美联储的货币政策。

如果了解美联储的历史和倾向,就很容易猜测到他们对资产泡沫的态度:不管。

以美联储主席格林斯潘为代表,他们的观点很明确:

1、资产泡沫很难识别,2、而且遏制泡沫会对经济造成较大的负面影响,3、因此与其正面遏制泡沫,不如等泡沫过后再由监管当局来收拾残局。

所以,投资者千万不要给自己加戏,尤其是中国的投资者,也不要把我们习惯的思维强加给美国市场。

在美国,谁管资产泡沫呢?美国各种金融监管机构,归于国会、州等等下面的机构等等负责。

他们的做法就是,泡沫的时候,加强金融市场监管。金融监管也有周期性,每一轮放松周期,资产泡沫就起来;泡沫破了之后,就开始收紧监管。

02

金融监管机构,如何对待泡沫持什么态度呢?

现在的金融监管对泡沫和危机的态度,跟以前有非常大的不同。

以往,金融监管,以及货币财政政策都非常的“刚”,即便经济萧条了,也不会采取刺激政策,即便市场崩盘了,也不会去救助。

比如,1929年美国股市崩盘,当时美国信奉的是自由主义经济政策,美联储一直没有释放流动性,导致市场上的流动性越来越匮乏。

据弗里德曼测算,1929-1933年间,美国的货币存量未增反降33%。

这个教训让监管者明白:不及时救助股市危机,代价会有多惨重。

更厉害的是,美国和日本还都曾主动刺破过泡沫。

上世纪90年代,日本为抑制房地产过热发展态势,日本对房地产政策采取了极端措施。

随着一系列金融控制措施出台,贷款资金成本陡增,在失去资金支撑的日本楼市,迎来了1991年楼市泡沫的一刻,前后3个月时间,投资者“踩踏式出逃”,东京的房价下跌了65%。

戳破泡沫的代价就是,日本进入了失去的30年,失去的40年。

咱们国家治理房地产泡沫,怎么做的?就是小心呵护,房地产冷到一定程度,上面就会赶紧松一点政策,千万别把泡沫给戳破了,谁都承担不起这个代价。

因为以前,我们也有类似的惨痛教训,那就是2015年股灾。当时为了防止金融危机爆发,去股市查配资,结果导致了金融危机。

研究那么多历史,金融监管机构学到了什么呢?世上本没有金融危机,但是你要是去戳,便有了金融危机。

所以,我们认为,当下的监管机构,不会单单因为资产价格泡沫太严重,而选择去主动戳破泡沫。

很容易理解,美国的股市,中国的楼市,日本和欧洲的债市,已经成为极其严重的肿瘤顽疾,切除之后经济就相当于重生。

但是,全球三大泡沫都持续了10年了,到现在,都没人敢主动戳破。

所以,我们清楚了,单单处于资产泡沫的原因,无论是美联储,还是金融监管机构,都不会主动戳破资产泡沫。

结论就是,货币宽松的步伐,不会停止。

03

美联储宽松的极限在哪里?

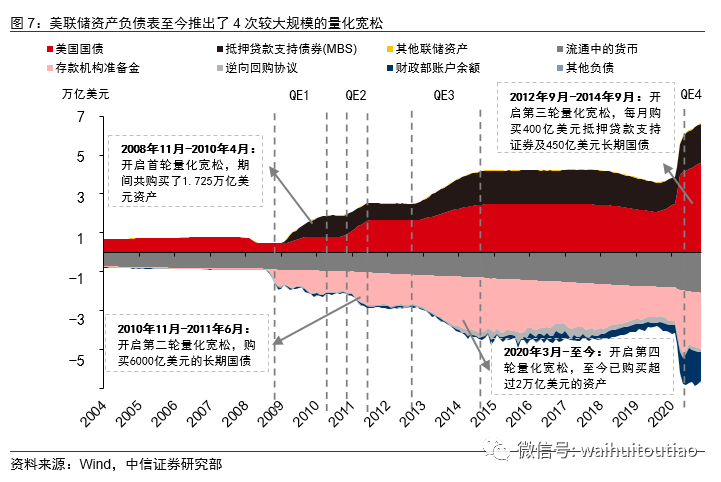

2020年3月以来,为了应对突发的疫情,美联储开启了第四轮量化宽松政策。

截至2020年12月,美联储资产负债表规模已由2020年3月的4.62万亿美元扩张至7.36万亿美元。

很多人都担心,美联储释放太多流动性了,这样下去迟早要崩盘,这完全就是没有意义的牢骚。

就问一句:你用什么标准衡量,美联储释放的流动性太多了?跟过去相比么?

2008年以前,美联储资产负债表规模多少?8000亿左右。这次疫情爆发之前呢?4.6万亿。

美联储资产负债表规模扩张了6倍!这一波才多少,还不到2倍嘛。

很多人也都想回到08年金融危机以前,他们称之后的货币政策叫非常规宽松,然后一直期待货币政策正常化。

什么叫货币政策正常化?一直宽松就是正常化!

判断美联储宽松的迹象,看绝对规模错的太离谱了,必须得从美联储使命出发。

早在20世纪30年代,美国《联邦储备法》就明确,美联储的使命就是:最大化就业+稳定的物价。

核心就是,著名的泰勒规则。

后来,美联储具体的货币政策大框架不断演化,比如用经济增长指标替代就业指标,还把金融稳定因素考虑进去了。

一句话:只要没有技术革命大爆发,美国经济还想增长,美联储就会一直宽松刺激经济;MMT实践下,不用考虑债务约束,因此美联储资产负债表规模没有上限!

10年后,再来看美联储的资产负债表规模,就会感受到了。

3、最后,我们清楚一件事情,美联储正在实践MMT理论(超链接)。

借债不用还,国家也不讲财政平衡,没有什么债务上限,没有什么债务警戒线,国债无约束。

这一点,发生了天翻地覆的变化。

所以,货币发行无锚,可以无限量供应,什么零利率、负利率等等会成为常态。

MMT理论实践下,会再次减少美联储和金融监管机构,刺破资产泡沫的理由!

04

MMT理论不看资产泡沫,只看通胀。唯一的约束条件就是:通胀。

原因也很简单,恶性通胀通常都有共同的问题:社会动荡与政治动荡、内战、生产能力崩溃、弱势政府、以外币或黄金计价的外债等。

典型的例子比如,德国魏玛政府、民国的金圆券、津巴布韦、匈牙利等。

所以,MMT理论实践必须控制通胀!

因此,只有通胀才会导致美联储收紧流动性,只有通胀才会刺破资产泡沫!

美联储传统货币政策框架,以及MMT理论实践下,都有一个共同焦点:通胀。

2020年8月份,美联储修订了货币政策框架,其中一个点就是,修正了对通胀指标的容忍程度。这可能也是MMT理论下,美联储的货币政策框架雏形。

核心变化就一个:原来美联储政策的长期目标是2%,现在变为长期平均通胀率是2%。

美联储允许通胀在一段时间内略高于2%。

问题是,这一段时间是多久,不知道;如何计算2%的平均通胀,不论是框架声明还是美联储官员的讲话也都是语焉不详。

我猜测哈,如果美国的预期通胀连续差不多一年都在3%以上,甚至4%以上,同时经济增长数据又相当不错,那么美联储政策可能就会趋势性转向了。(注意,具体的准确判断标准,还得看今后美联储给出的指引)

盯住哪些数据呢?对于美联储来说,货币政策决策依据的就是联邦储备委员会的经济展望摘要(SEP)。盯住这份报告就行了。

总之,资产泡沫不会影响美联储政策,监管机构也不会主动戳破泡沫,只要经济还要增长,美联储扩张就没有极限。

唯一的约束就是通胀,只有通胀才会导致美联储收紧流动性,只有通胀才会刺破资产泡沫!

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP