德银:预计中联重科(01157)盈利改善 目标价上调至3.89港元

作者:

智通财经 何鹏程

2017-01-29 22:04:36

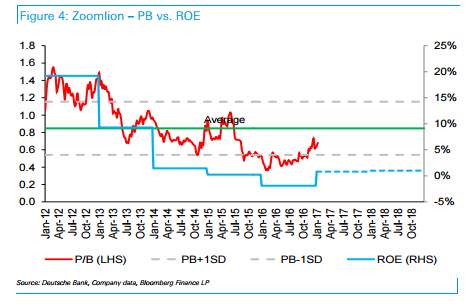

德银发表研报表示,虽然预计中联重科(01157)盈利能力有所改善,但其净资产回报率可能仍然相对较低,只有1%。德银仍维持“持有”评级,目标价上调3.89港元。

智通财经获悉,德银发表研报表示,虽然预计中联重科(01157)盈利能力有所改善,但其净资产回报率可能仍然相对较低,只有1%。德银仍维持“持有”评级,目标价上调3.89港元。

核心业务仍较疲软

德银称,中联重科股价在过去三个月中上升了30%(恒生指数为跌2%),受到市场对工程机械需求回升的高预期的推动。鉴于固定资产投资的不确定性,以及2011-2012年过度消费,德银认为中联股价进一步上涨可能性不大,因工程机械(主要是混凝土机械和起重机械)需求复苏可能低于市场预期。

此外,中联重科可能需要一年多的时间才能吸纳低质量客户,虽然预计其盈利能力有所改善,但其净资产回报率可能仍然相对较低,只有1%。

混凝土和起重机械需求复苏缓慢

德银称,中联重科2016年四季度的混凝土和起重机械(占2015年总销量的48%)需求略有回升,好于该行预期,由于低基数效应,减少了二手机械更换需求上升的负面影响。

该行预计,混凝土和起重机械的需求前景将有所改善,但需求前景不及挖掘机/轮式装载机,主要因为不确定的固定资产投资(50%以上的房地产敞口); 行业内混凝土机械过度消耗严重; 可能影响混凝土机械需求的支持政策。

信用风险下降

报告还提到,该公司采取了保守的销售策略,这将导致信用风险降低,2016年经营现金流可能转好。但是净负债率可能会保持在高水平(60%以上),因存在大量的低质量客户。

大幅提升2016-2018年盈利

德银大幅提升中联重科的2016 -2018年盈利,以反映更高的销售量和更好的毛利率。并提高目标价至3.89港元,因该公司盈利及PB估值提高,且最糟糕的状况已结束,新目标价基于2017年预测0.7倍BVPS。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

SEC指控德银(DB.US)违反美国《反海外腐败法》 罚款逾1600万美元!

2019-08-23 09:40

朱姝琳

港股异动 | 7月全国挖掘机销量同比增长11% 中联重科(01157)涨逾4%

2019-08-14 10:52

陈秋达

华泰证券:7 月挖机销量增长11%,龙头公司估值处于较低水平

2019-08-14 09:03

华泰证券

港股异动︱德银料澳门8月博彩收入跌4.8% 永利澳门(01128)跌近6%领跌板块

2019-08-05 14:54

王岳川

传德银(DB.US)计划设立“坏账银行”,以处理超过2880亿欧元的不良资产

2019-08-03 15:09

任白鸽

扫码下载智通APP

扫码下载智通APP