今年美国通胀有多高?

本文转自微信公众号“ 中金宏观”。

近期美国通胀预期指标显著抬升,但实际通胀数据并未走高。往前看,通胀是否会“追赶”通胀预期?

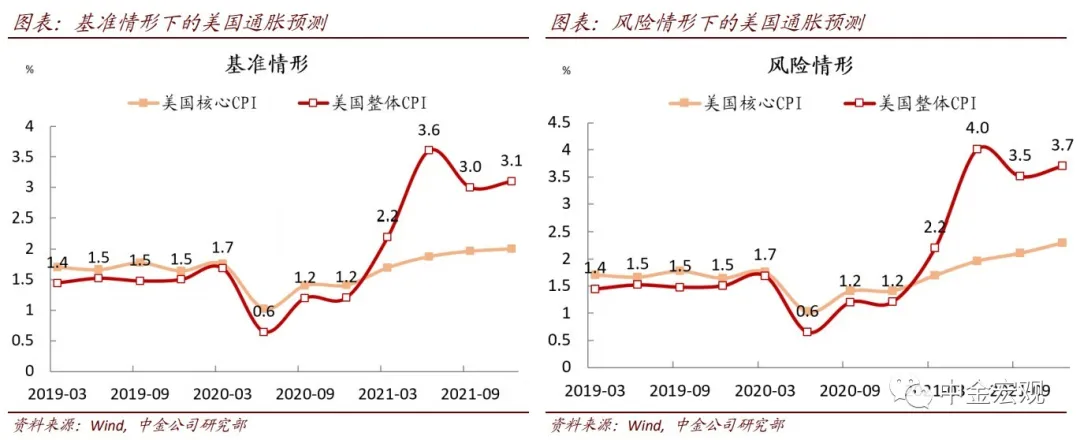

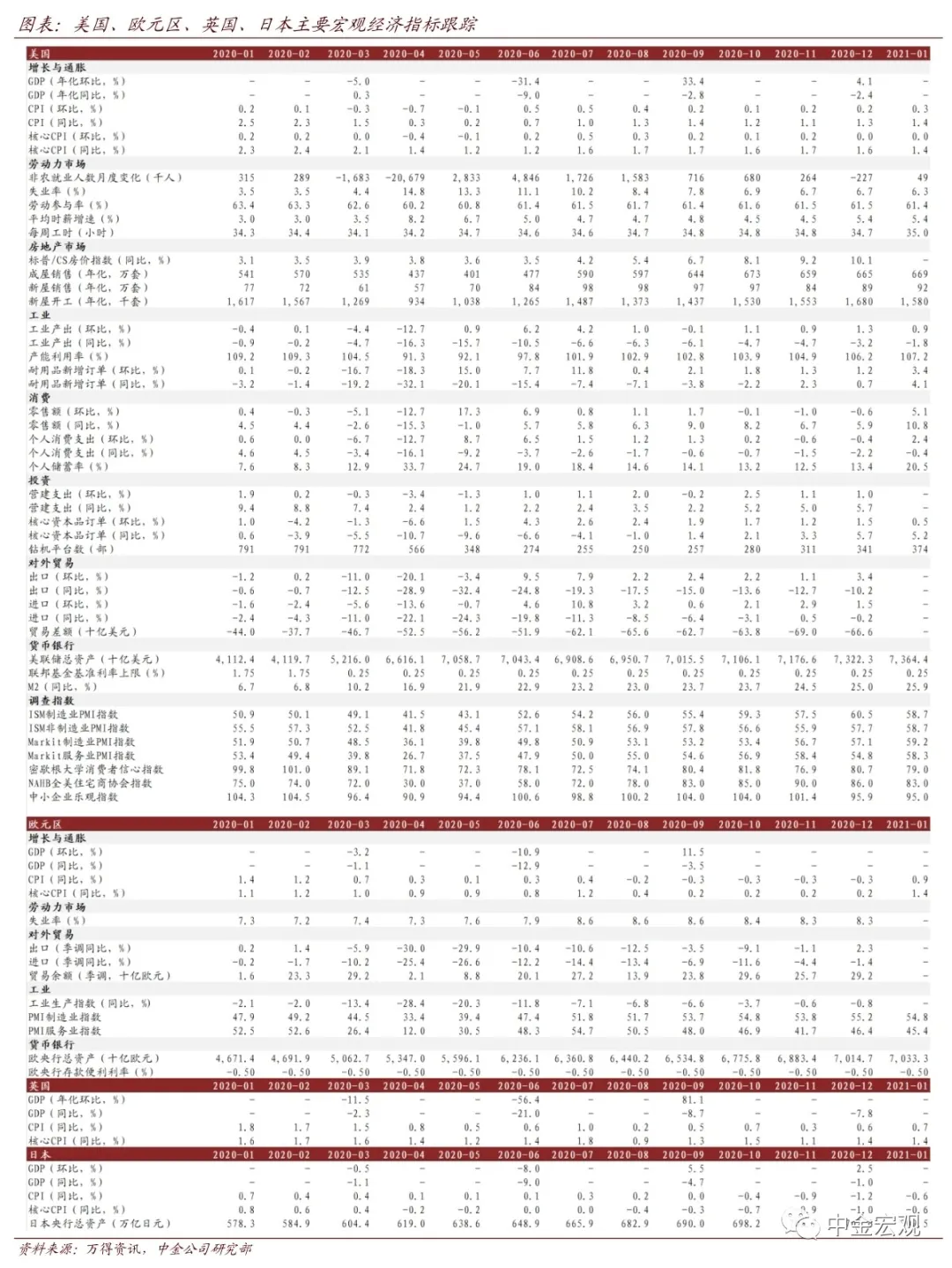

我们预计,基准情形下,今年1-4季度美国核心CPI通胀分别为1.7%、1.9%、2.0%、2.0%;CPI通胀分别为2.2%、3.6%、3.0%、3.1%,高点在2季度(部分因为基数效应),但4季度也会偏高。

风险情形下,我们预计拜登的1.9万亿美元刺激计划全数落地,油价继续抬升,长期通胀预期走高,对应1-4季度美国核心通胀分别为1.7%、2.0%、2.1%、2.3%;CPI通胀分别为2.2%、4.0%、3.5%、3.7%。总体上,我们认为今年美国通胀存在一定超预期上行风险。

导致通胀可能超预期的因素来自几个方面:从需求侧看,如果拜登的1.9万亿美元刺激计划落地,对居民收入和消费将带来支撑,有助于推升通胀。

2月27日,该计划已在美国国会众议院获得通过,接下来将由参议院进行审议。由于参议院民主党人掌控了理论上的多数,我们预计法案得到通过的概率较大,如果最终落地金额达到1.9万亿美元,那么该法案将是美国史上第二大规模的刺激,仅次于去年3月通过的2.2万亿美元的CARES法案。

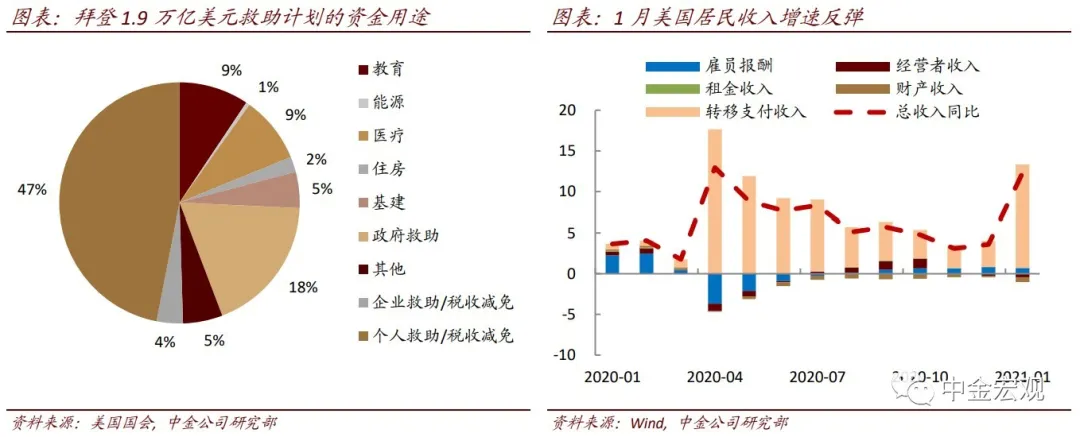

拜登的刺激计划对劳动者更有利。从资金用途看,刺激计划中47%(约9000亿美元)将用于针对个人的救助或税收减免;18%(约3500亿美元)用于地方政府救助;另有各9%(各约1700亿美元)分别用于教育和医疗,包括疫苗接种、重启学校等工作,只有5%(约900亿美元)用于基建。

实际上,受益于去年12月通过的9000亿美元救助法案,1月美国居民收入增速再次回升,同时1月零售销售也超预期,说明“发钱”对居民收入和消费的作用是立竿见影的。

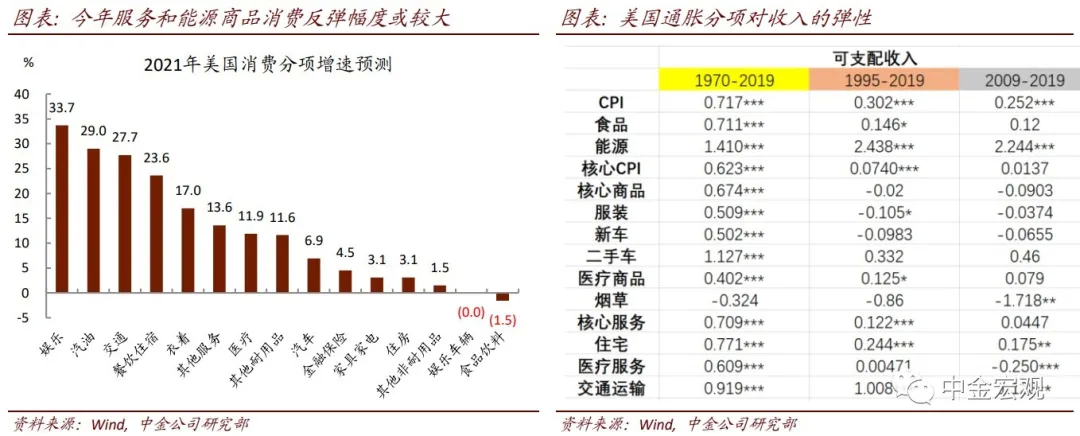

我们在此前报告《2021:美国消费大变局》中指出,随着疫情消退,美国居民消费有望迎来大幅反弹。如果再加上拜登的财政刺激,消费反弹的力度将更大。从消费分项来看,今年反弹幅度最大的可能是服务和能源商品消费,因为“外出经济”将替代“宅经济”成为今年经济复苏的主线。

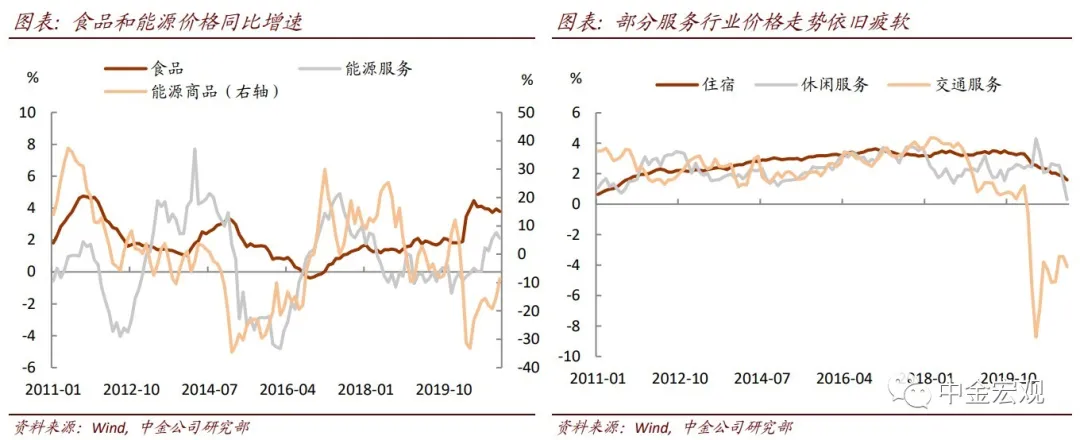

而我们的测算也表明,过去十年,通胀对居民收入的弹性最大的就是能源、食品、以及部分服务通胀。目前食品通胀已经显现,能源价格也在回升,但大部分服务通胀仍然低迷。往前看,我们需要特别关注这几类产品的价格走势。

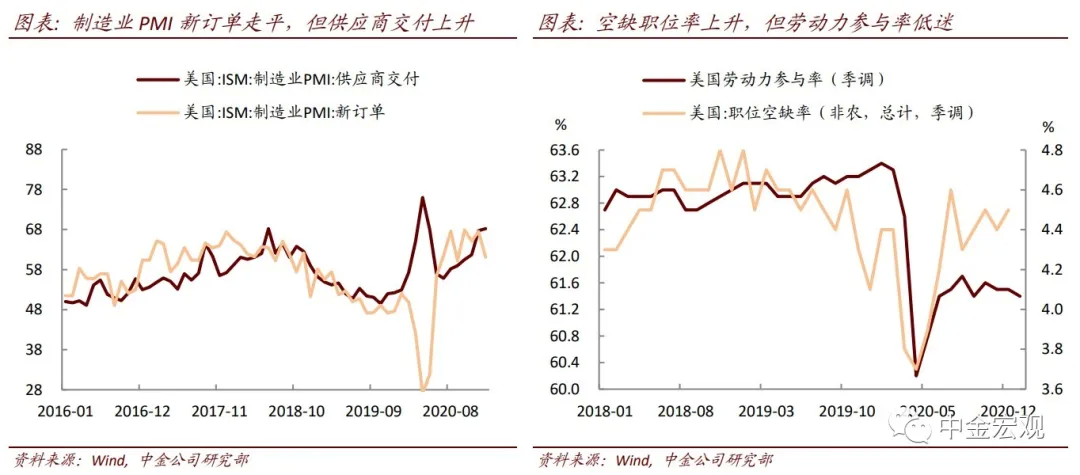

从供给侧看,生产复苏的速度慢于需求也会带来通胀压力。例如,美国制造业PMI新订单指数在过去3个月基本走平,但供应商交付指数持续上升,说明供给恢复仍然存在一些障碍,拉长了供应时间。与此同时,劳动力市场中的空缺职位率回升,表明企业招工意愿增加,但劳动参与率仍然低迷,说明劳动力供给的恢复也不及需求。这些因素都可能增加通胀上行的压力。

上周回顾:宏观数据、经济政策与主要事件

宏观数据:美国1月耐用品订单月率为3.4%,大幅高于预期的1.1%;欧元区2月经济景气指数为93.4,高于预期的92;法国2月CPI月率为-0.1%,高于预期-0.3%。

主要事件:周二美联储主席鲍威尔在国会讲话,暗示美联储不会很快收紧货币政策。周四纽约联储主席威廉姆斯、圣路易斯联储主席布拉德等人对美国经济前景表示乐观,并指出美债收益率上升是经济预期改善的结果。周五美国国会众议院投票通过拜登的1.9万亿美元的财政刺激计划,该计划将交由参议院表决。

本周关注:政策、数据与事件

经济数据:周一公布美国2月ISM制造业PMI、1月营建支出,德国2月CPI初值;周二公布日本1月失业率,德国2月失业率,欧元区2月CPI初值;周三公布美国2月ISM非制造业PMI,欧元区1月PPI月率;周四公布欧元区1月失业率、1月零售销售,美国1月工厂订单;周五公布美国2月非农数据。

主要事件:周一纽约联储主席威廉姆斯在纽约联储举行的研讨会上发表致辞;周三美联储理事布雷纳德就经济前景发表讲话;周五美联储主席鲍威尔就美国经济发表讲话。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP