AH双股同步涨,海螺水泥(00914)未来尤可期

安徽海螺水泥股份(00914)近期可谓是风头正劲,AH股长时间同步上涨,吸引了市场的大片目光。在以理性著称的香港市场中,其涨势及估值,更是超过了A股市场的海螺水泥,在94支AH股中寥寥无几。这便令人好奇:什么原因让海螺水泥在两地市场同时大涨?从投资可行性角度而言,是否仍具有介入空间呢?要想弄清这些问题,不妨先来看看此前一波上涨的逻辑。

水泥价格大涨,海螺水泥受益巨大

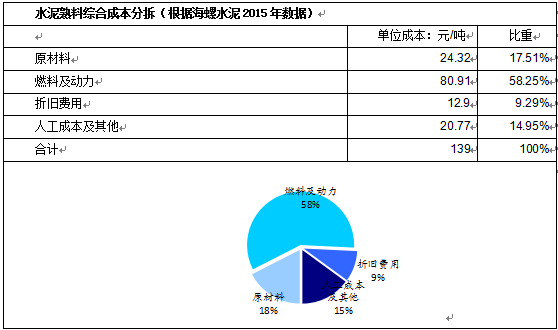

水泥属于标准无差异化产品,这决定了成本控制和成本转嫁能力成为了该行业的核心竞争能力。水泥又有运输半径的限制,使得行业内划分为华北、东北、华东、中南、西南、西北等区域,且区域内各自有市占率高的区域性龙头。

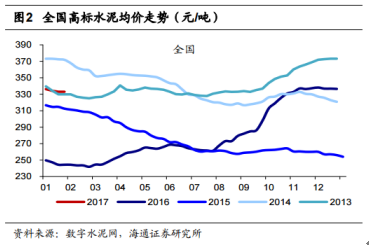

而此次上涨原因,源头要从9 月以“绝代双焦”(焦煤焦炭)为龙头的黑色系大宗商品暴涨说起,水泥的主要成本动力煤价格跟着大幅上涨,秦皇岛动力煤较 9 月初上涨约 190 元/吨,在煤炭成本的推动下,水泥毫不示弱,价格亦随之持续上涨,且涨价幅度明显高于成本,足以覆盖成本上涨并推动盈利明显提升。

水泥价格上涨始于煤价上涨推动,但又高于煤价涨幅,这要得益于当时多重因素的叠加。一是供给端的短期收缩,河南、山东等地因环保问题产能剧烈收缩,连带引起华北及华东大范围供给下降;二是地产小周期复苏且适逢旺季,需求端良好。在需求大于供给的情况下,水泥企业在产业链中话语权较强,成本转嫁较顺畅。

在水泥价格大涨的浪潮中,市场目光首先聚焦的是,行业内拥有最大产能与突出盈利能力的海螺水泥。

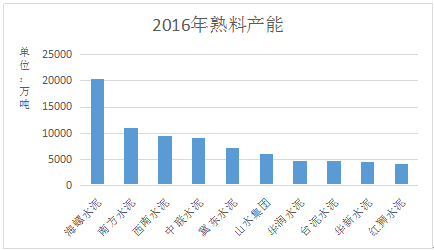

海螺水泥的产能是第二名南方水泥的近两倍(1吨熟料可以生产1.3吨水泥);从2016年三季度数据预计,海螺水泥2016年全年销量预计在2.7亿吨左右。

不仅如此,公司未来在绝对规模和市场份额上仍将不断提升。通过海外扩张和国内收购兼并,海螺水泥在产销量保持持续扩张态势。国内市场中,海螺水泥在2010-2015年期间并购了25家水泥公司;海外扩张态势也没有停止脚步,印尼南加海螺一期、二期,一期孔雀港粉磨站、西巴布亚等项目都在稳步推进。

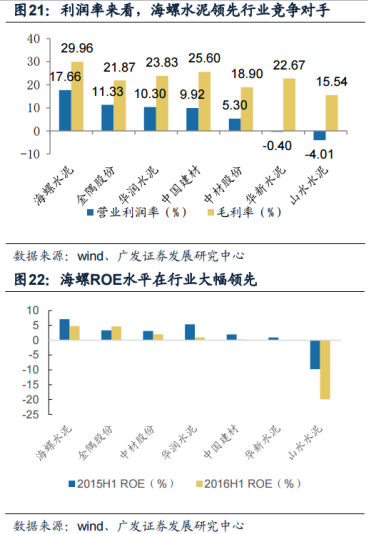

销量第一的海螺水泥,从利润率、ROE水平还是吨净利差来看,更为惊艳。17.66%的营业利润率高出第二名6个多点,29.96的毛利率与7%-10%的ROE都较大幅度的领先于行业的其他竞争对手,2013-2015年的吨净利均值之差高达20-30元/吨,横向对比的数据无一不体现海螺水泥盈利能力之强。

2013-2015年海螺水泥与其他水泥公司吨净利均值之差在20-30元/吨(单位:元/吨;CNY)

虽然海螺水泥实力强劲,但归根结底,仍是在水泥涨价浪潮中水涨船高,业绩增长的主要逻辑仍依托于水泥价格的高涨。这就给投资者扔出一个难题了,过往业绩的已不重要,未来的业绩是否能兑现才值得关心,业绩增长的核心因素,水泥高价的持续性问题便成了关键。

供需有缺口,水泥提价仍有空间

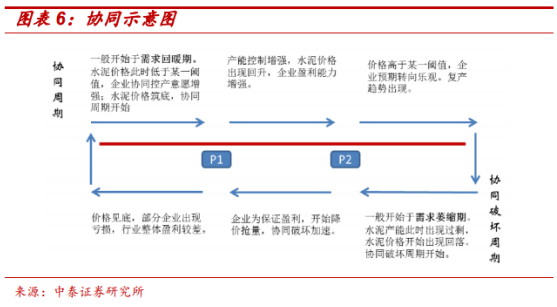

水泥属于强周期行业,如下图所示,水泥现在正处于产能控制增强,水泥价格回升,企业盈利能力增强的阶段。如果说价格已经高于某一阀值,进入协同破坏周期的话,关键的证伪因素就是供需格局的变化。因此,水泥价格的问题,需要从供给侧和需求侧两端的变化趋势去分析。

一、 供给端

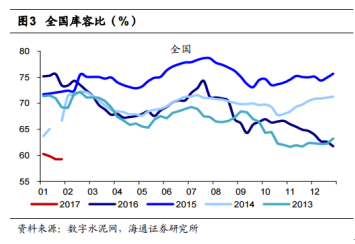

供给端最先考虑的当属现在库存问题,因为冬季错峰限产计划的实施,水泥库存在低位运行,开春后水泥供应不足是大概率事件。2017企业错峰限产计划中可以看到,北方15省市仍然延续惯常的错峰限产。湖北、福建、江苏等南方省市均出现了限产力度大大增强的态势。限产计划的实施导致水泥初期供应偏紧,2017年2月份的水泥库容比达到近几年的最低点,预计会对节后的水泥价格形成支撑。

库存不足的情况下,2017年水泥产能增长也伴随着巨大压力。因严禁新增产能,与通过取消小粉磨站和低标号水泥,来压减过剩产能的措施,使得2017年的水泥产能大概率实现零增长。

与此同时,水泥供给侧改革的预期也在不断的加强,2016年底,国务院将水泥与钢铁、煤炭、船舶、电解铝同列为产能严重过剩行业,要求各地区、各部门不得以任何方式备案及支持新增产能项目,并要求合力推进化解产能严重过剩。而2016年的两材、冀东金隅合并以及华新和拉法基来提升行业集中度的重组案例,阶梯电价政策逼迫劣势产能的退出,以及以省为代表的去产能基金的成立,无不揭示着有关部门对水泥行业供给侧改革的决心。

二、 需求端

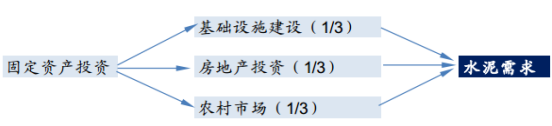

水泥的需求主要来自三个方面:基础设施建设、房地产投资以及农村市场,比重各占三分之一。其中基建和农村市场的需求在2017年比较乐观,而预想中房地产建设需求的回落,在数据显示中也并没那么悲观。

基建与农村市场方面需求有较好的增长。春节过后通常为基建开工高峰期,当前各省市正陆续公布2017年重大项目投资计划,其中基础设施建设占据主导地位。2016年全国基础设施投资接近12万亿元,同比增速约9.5%,预计2017年将达到13-14万亿元。

中国交通运输会议透露,2017年中国公路、水运将完成固定资产投资1.8万亿元,新增高速公路5000公里,新改建农村公路20万公里。

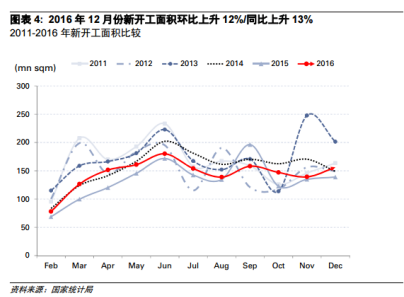

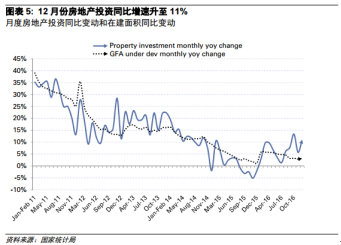

房地产方面的需求也比预想中的要好。新开工/投资同比增速上升12月份新开工环比增长12%,同比增长13%,而11月份在低基数上环比下降5%/同比上升3%。全年同比增速保持在8%。

房地产投资增速则更加乐观,12月份房地产投资同比增速回升至11%,而11月份为6%,全年同比增速上升1个百分点至7%。

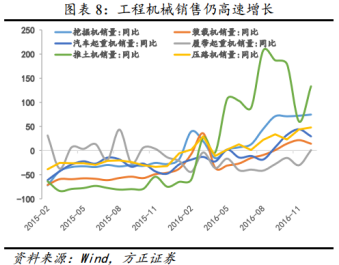

与此同时,挖掘机和重卡销量也出现了持续的高增长,侧面预示着房地产建设与基建投资建设方面的需求保持稳中有升。

在供需格局稳定的情况下,就无法证实水泥进入协同破坏周期,因此水泥价格在高位维持运行的可行性较高。基于此,回过头来看海螺水泥,业绩增长的逻辑并没有被破坏,公司未来的业绩依然可以期待。

现行价格合理,海螺水泥后市可期

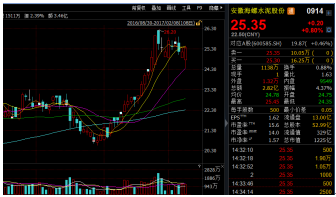

海螺水泥现行价格对应PE为15.6倍,较低于行业平均18.47倍的PE值,预计2016年全年PE仅为14倍。现行水泥价格对应的吨净利为40元/吨左右,在不计算2017年水泥价格与销量的继续上涨来预估,2017年全年EPS可达2.038元人民币,给予13倍PE,保守估计2017年股价或可达到29.8港元/股。

安徽海螺水泥股份现行价格为25.35港元/股,仍在合理的区间内,伴随水泥价格和销量的较大概率上升,安徽海螺水泥股份的后市是比较值得期待的。(文/江松华)

扫码下载智通APP

扫码下载智通APP