国金证券:2月线上纸巾销售增速回落,卫生用品个护健康成长,软体家居景气度持续提升

本文来自微信公众号“国金轻工姜浩团队”,作者:姜浩、尹新悦。

核心观点

二月阿里全网数据跟踪:

■ 纸巾品类:2月线上增速有所回落。2021年2月阿里全网纸巾增速同比、环比显著下滑,主要原因系2021年2月春节延迟。剔除季节性因素,纸巾1-2月销售金额同比下滑3.72%,较2019年同期+1.36%。我们认为主要原因是去年疫情导致纸巾线上渗透率阶段性明显提升。维达&得宝&洁柔表现优异,清风增速低于全网均值。

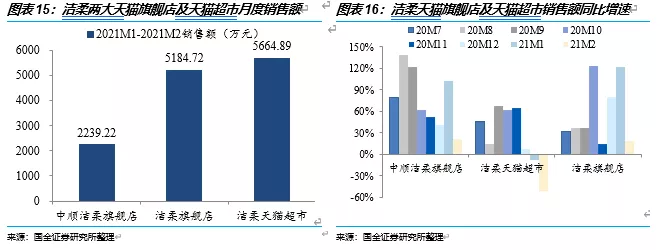

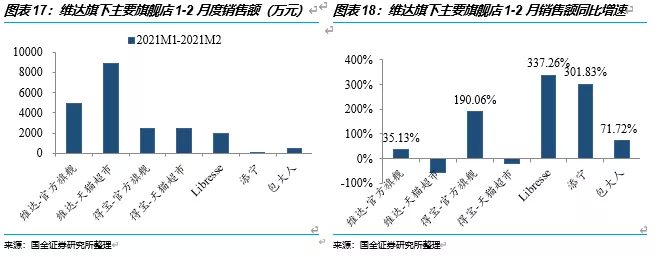

■ 卫生用品个护:2月整体保持稳健成长。女性卫生巾品牌表现依旧分化,外资、内资各有看点,细分品类裤型卫生巾备受青睐,增速持续亮眼;品牌角度,苏菲、高洁丝头部外资品牌持续表现不俗,高洁丝延续增长态势,1-2月销售额达到0.98亿元,同比增长79.84%;Libresse/薇尔线上强势发力,1-2月实现销售成交额0.21亿元,阿里全网市占率上升至1.4%。婴儿纸尿裤品类方面,全网1-2月同比增速4.53%,继续保持稳健增长;传统外资品牌好奇持续引领外资龙头增长,1-2月同比增速超79.5%;内资新锐品牌babycare、碧芭宝贝延续高成长,其中碧芭1-2月同比增速超170%。上市公司中,中顺洁柔官方旗舰店表现突出,猫超增速略有放缓。维达国际纸巾业务官方旗舰店相较天猫超市表现更为优异,卫生巾业务libresse天猫旗舰店1-2月同比增速达337%。

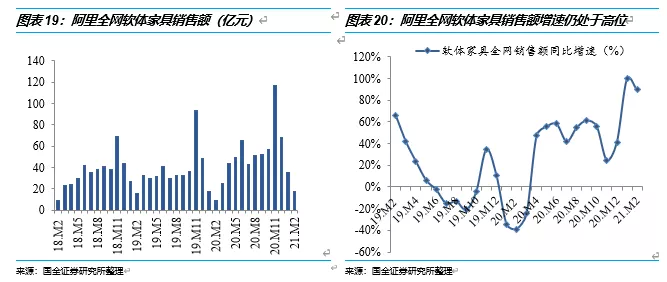

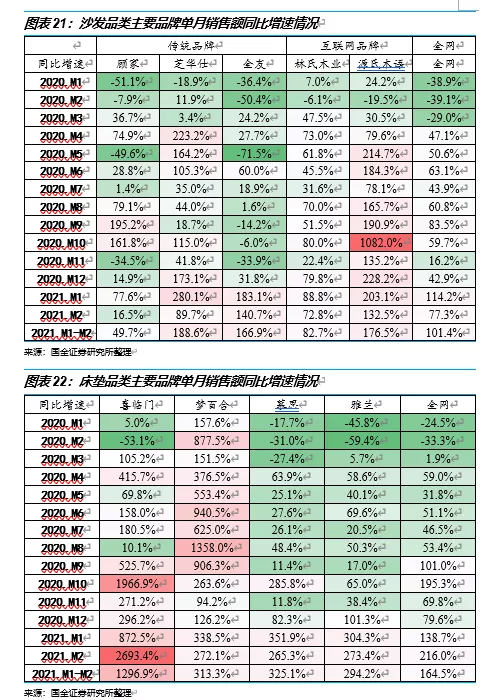

■ 软体家居品类:软体家居行业延续2020年4月以来高景气度,线上渗透率持续提升,1-2月全网销售额为53.1亿元,同比+96.4%。品牌层面,传统头部品牌、互联网品牌各有看点,其中头部互联网家具品牌源氏木语增长势头迅猛,1-2月同比增速176.5%。上市公司中,顾家延续2020年下半年线上发力态势,2021年2月官方旗舰店销售额同比增速87.6%,1-2月份同比增速49.7%。我们认为随着顾家对线上渠道的重视,官方旗舰店的角色逐渐由商品展示、引流线下转换为重要销售渠道之一。敏华控股旗下芝华仕官方旗舰店1-2月同比增长高达188.6%,公司线上大单品聚焦在功能单椅、中高端按摩椅,且中高价格带产品的销售额占比呈提升趋势,我们认为随着电商运营的发展成熟,公司线上渠道运营逐步由高周转引流策略转向高客单策略。

投资建议

■ 纸品&卫生用品个护:受木浆价格上涨的影响,生活用纸行业终端竞争有所放缓,龙头拥有率先提价能力+低价木浆储备,毛销差有望进一步扩大,盈利能力有望继续提升。推荐电商运营能力优质的中顺洁柔、维达国际(03331)。卫生用品个护方面,新兴渠道品牌不断崛起,关注拥有技术优势及供应链优势的卫生用品代工企业豪悦护理。

■ 软体家居:头部软体家居品牌正处于加速提升市场份额的阶段,内销市场竞争格局优良,当前家居行业中成长性较好,顾家、敏华等龙头企业在高速增长的线上渠道聚焦更多资源,有望进一步释放发展潜力。推荐标的:顾家家居、敏华控股(01999)、梦百合。

风险提示

■ 下游需求不及预期的风险;原材料价格大幅波动的风险

1 纸巾&卫生用品个护线上数据跟踪

1.1 阿里行业数据回顾

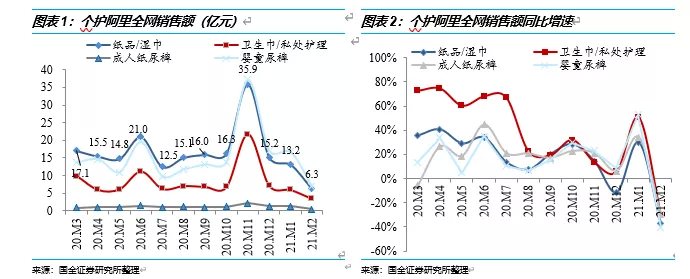

■受春节影响,2月线上增速回落。2021年2月纸巾及卫生用品个护阿里全网增速同比、环比显著下降,主要原因系2021年2月春节延迟以及春节物流暂时停止导致销售下滑。各品类销售额具体表现如下:

■ 纸品/湿巾品类:1-2月增速有所回落。2021年2月纸巾品类成交金额6.3 亿元,同比下降37.5%。2月受到春节和物流等因素的影响,消费疲纸品下滑明显。剔除春节波动影响,1-2月份纸巾品类成交额为19.52亿元,同比下滑3.72%,较2019年同期同比+1.36%。

■ 女性卫生用品类:2 月女性卫生用品类销售额3.5亿元,同比下滑30.4%。1-2月总销售额为9.43亿元,同比增长5.48%。

■ 婴童尿裤品类:2月婴童尿裤品类销售额7亿元,同比下降40.43%。1-2月总销售额为23.74亿元, 同比增长4.53%。

■ 成人失禁用品类:2月成人失禁用品类销售额0.5亿元,同比下降29.5%。1-2月总销售额为1.91亿元,同比增长6.99%。

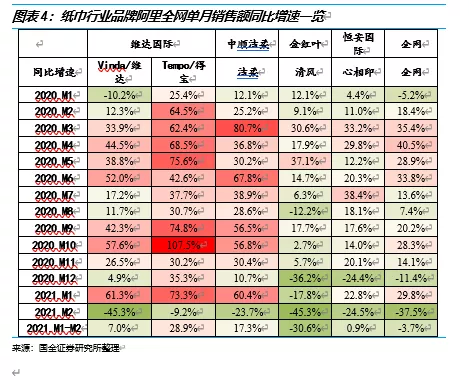

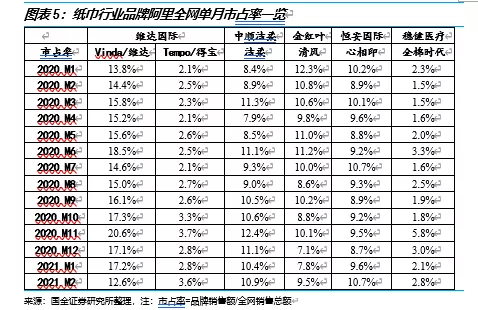

1.1.1 纸巾品类:得宝&洁柔表现优异,清风&心相印低于全网均值

■维达主品牌增速放缓,得宝延续高速增长。维达国际旗下两个子品牌增速继续呈分化态势。成熟品牌Vinda/维达品牌自2020年10月后增速放缓,2021年1-2月仍保持稳健增长,销售额同比增长7.0%,高于行业全网平均增速。维达旗下中高端品牌Tempo延续高双位数增长,Tempo 2021年1-2月阿里全网销售额同比增长28.9%。阿里全网市占率方面,Vinda/维达稳居品牌第一,维达国际旗下两个子品牌2月市占率合计达16.2%。

■洁柔1-2月销售亮眼,重回高增速。2021年1-2月洁柔阿里全网销售额2.1亿元,同比增长17.3%,高于行业全网平均水平。2020年以来,洁柔线上市场份额显著提升,2月达10.9%,较去年同期增加2.0pct。公司推出新品“抑菌纸巾”、“可冲散抽取式卫生纸”,提高产品迭代和功能性升级速度,积极推进中高端产品战略。

■ 清风、心相印线上增长显乏力。其中清风2021年1-2月销售额1.6亿元,同比下滑30.64%,不及阿里全网行业平均水平。销售疲缓拖累清风市占率下滑, 2021年2月市占率9.5%,较同期相比下滑1.3pct。心相印2021年1-2月销售额同比增长0.90%,高于行业全网平均水平,2月市占率提升至10.7%。

1.1.2、女性卫生巾:品牌表现分化,外资、内资各有看点

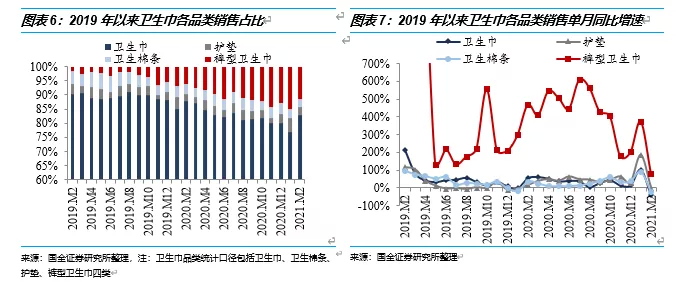

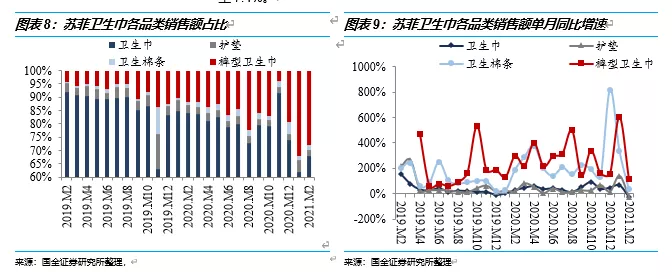

■ 裤型卫生巾已成为品牌新的增长驱动点。裤型卫生巾由于包裹性好等产品特性受到消费者青睐,加之产品利润弹性较传统卫生巾更好,成为不少品牌主推产品。据淘数据统计,2019年1月以来,裤型卫生巾在卫生巾品类占比中增幅最大,销售额占比也由1.8%提升至2021年2月的11.4%;裤型卫生巾单月同比增速全面领跑其他品类, 2月仍然保持高速增长,同比增速78.6%。

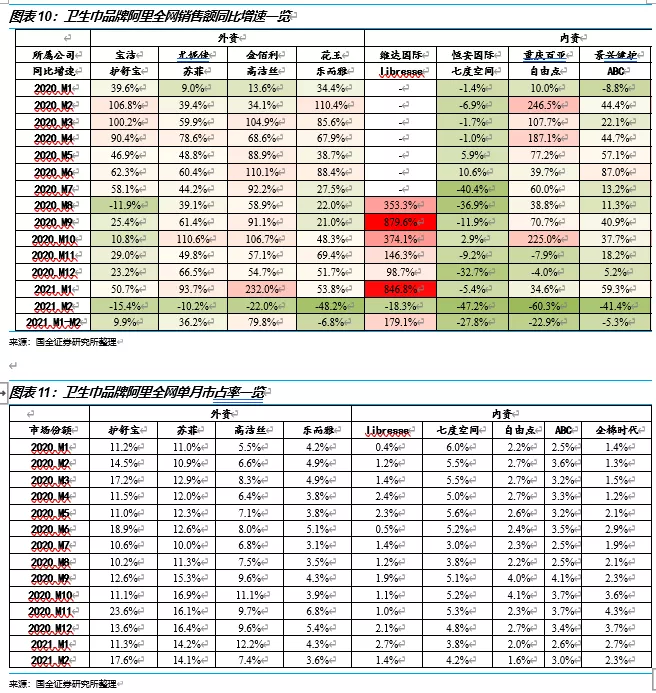

■ 外资品牌:苏菲、高洁丝销售表现不俗。

护舒宝:宝洁旗下的护舒宝2月销售额0.61亿元,同比下降15.37%,高于行业全网平均增速。1-2月销售额为1.28亿元,与去年同期相比增长9.93%。

苏菲:2月销售额0.39亿元,同比下滑10.16%,1-2月销售额1.33亿元,与去年同期相比增长36.22%,高于行业全网平均增速。苏菲通过直播+促销的方式积极推进其“经期裤”产品系列,2021年2月,苏菲旗下裤型卫生巾安心裤销售额占比已达28%,相较2019年2月提升23.9pct。从单月同比增速来看,裤型卫生巾领跑各品类,2019年9月以来其单月增速始终维持在100%以上。市占率方面,苏菲2月阿里全网市占率为14.1%,整体稳步提升。另一方面,公司产品创新实力不断彰显,例如公司根据东亚女性体质,在冬天推出加热型“HOT暖强卫生巾”,在高端品价格带中凭借差异化竞争优势突围。

高洁丝:2021年2月销售额0.26亿元,同比下降22.02%,1-2月销售额0.98亿元,与去年同期相比增长79.84%,远超行业全网平均水平。从市占率角度来看,高洁丝表现优异继续维持近一年以来增长态势,较去年2月提升0.3pct至7.4%。

■ 内资品牌:Libresse成长迅速,全棉时代借差异化定位和渠道优势表现持续亮眼。维达旗下Libresse线上强势发力,实现超高速增长,1-2月实现销售额0.21亿元,同比+179%,阿里全网市占率由去年同期0.2%上升至1.4%。恒安旗下的七度空间线上增速乏力,近一年单月同比增速持续低于行业平均,1-2月实现销售额0.37亿元,同比下跌27.8%,2月阿里全网市占率相比去年下滑1.3pct至4.2%。全棉时代旗下的“奈丝公主”女性经期产品矩阵不断完善,借助“纯棉”的清晰定位高速发展;1-2月全棉时代卫生巾销售额0.1亿元,同比增长107.9%,远超全网平均增速。

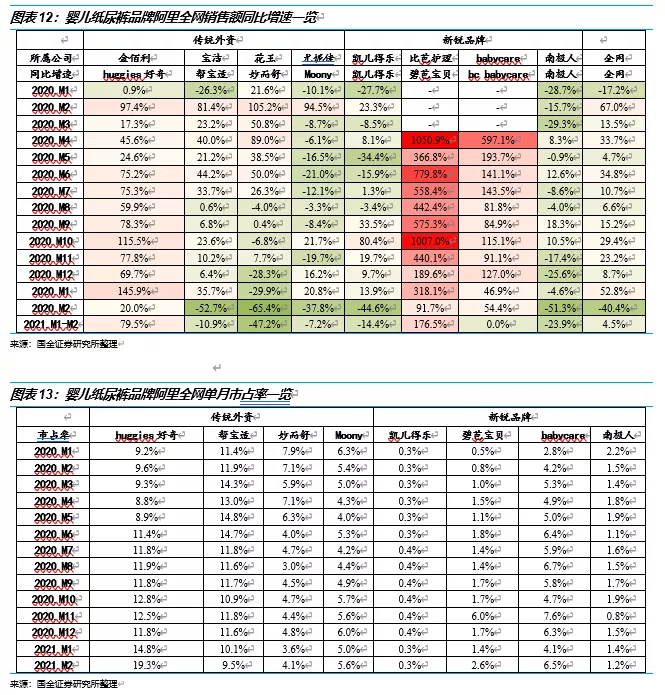

1.1.3、婴儿纸尿裤:1-2月同比增速4.53%

■ 传统外资品牌:好奇持续引领外资龙头增长,2021年2月增速超20%。好奇2月销售额1.35亿元,同比增长20%,1-2月总销售额为3.8亿元,同比增长79.5%;从阿里全网市占率来看,好奇自2020年8月起反超帮宝适登顶第一,2月市场份额比去年同期大幅提升9.7pct达到19.3%,显著拉开与帮宝适的差距。宝洁旗下的帮宝适2021年1-2月销售额2.36亿元,同比下降10.9%,低于行业全网平均增速。妙而舒1-2月实现销售额0.89亿元,同比下降47.2%,市占率亦同比下滑至4.1%。Moony1-2月销售额1.23亿元,同比下降7.16%,呈现下降态势。

■ 内资新锐品牌:碧芭宝贝延续高增,2021年1月增速超221%。碧芭宝贝1-2月销售额0.42亿元,同比增长176.5%,增速显著领跑新锐品牌,阿里全网市占率增加1.8pct至2.6%。Babycare1-2月销售额同比增长22.84%,全网市占率保持稳定2.5%。反观凯儿得乐和南极人表现不佳,其中南极人1-2月销售额0.32亿元,同比下降23.94%。

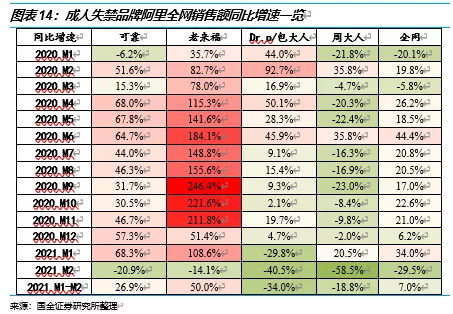

1.1.4、成人失禁用品:高低端同时发力,全网增速强势开局

■ 成人失禁用品2021年开局较好,1-2月全网销售额同比增长6.99%。全渠道品牌可靠2021年1-2月销售额0.32亿元,同比增长26.92%,高于全网增速。互联网品牌老来福凭借低价策略保持较快增长,1-2月销售额0.16亿元,同比增长49.98%,远高于全网增速。互联网品牌周大人保持下滑态势,1-2月销售额0.17亿元,同比下滑18.8%,市占率下滑5.6pct至7.9%。

1.2 重点上市公司数据跟踪

■ 中顺洁柔:官方旗舰店表现突出。

1-2月,中顺洁柔旗舰店、洁柔旗舰店及天猫超市销售额同比增速分别为61.07%/66.41%/-30.08%,两大旗舰店销售同比增速亮眼。从2020年全年来看,三大主要店铺销售额占比分别为10%/32%/68%,天猫超市仍是主要销售渠道,近两个月以来,猫超单月同比增速明显放缓,旗舰店表现更为突出,我们认为主要与公司持续通过在旗舰店推出新品、增加直播引流导致。

此外,洁柔新建立了卫生巾事业部,卫生巾品牌“朵蕾蜜”近来相继推出主打舒适的“进口棉花”系列、主打吸收防漏的“AB芯系列”,加速产品矩阵的完善,期待公司卫生巾个护业务在2021年的业绩释放。

■ 维达国际:官方旗舰店表现优异,卫生巾品牌Libresse增速靓眼。分分店铺来看,自营官方旗舰店表现突出, Libresse、添宁1-2月销售额同比增速均超300%,其中高端卫生巾品牌Libresse旗舰店表现更为靓眼,销售额同比增速近337.26%,维达、得宝天猫超市销售同比增速略有下滑。

2 软体家居线上数据跟踪

2.1 阿里行业数据回顾

■软体家具:持续保持高景气度,线上渗透率持续提升。受益于疫情恢复带来的前期刚性需求释放、竣工产业链回暖以及龙头加速线上化布局,软体家具(包括床、沙发、床垫)2020年4月以来线上高景气度维持,2月全网销售额17.94亿元,同比+89.7%,恢复到正常水平。

■ 传统头部品牌、互联网品牌各有看点。以芝华仕为代表的传统软体家具品牌近年来积极发力线上,其中芝华仕12月、1月连续两个月销售额同比增速超80%。而部分具有先发优势的头部互联网家具品牌主打年轻、高性价比的产品策略,增长势头迅猛。

2.2 重点上市公司数据跟踪

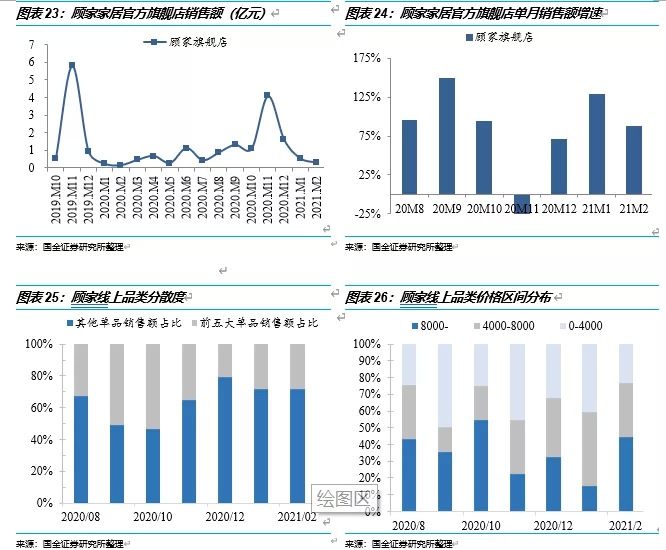

■ 顾家家居:线上销售增速提升,中高价格带占比提升。2020年下半年以来顾家开始发力线上,2月官方旗舰店销售额同比增长87.6%。从品类角度看,前五名大单品销售额占比呈下降趋势,2月前五大销售单品销售额占比达28.1%。价格带方面,中高价格带产品销售占比持续上升, 8000以上元产品销售额超过44.5%,我们认为顾家电商渠道开始高端化策略,官方旗舰店的角色也由商品展示、引流线下转换为重要销售渠道。

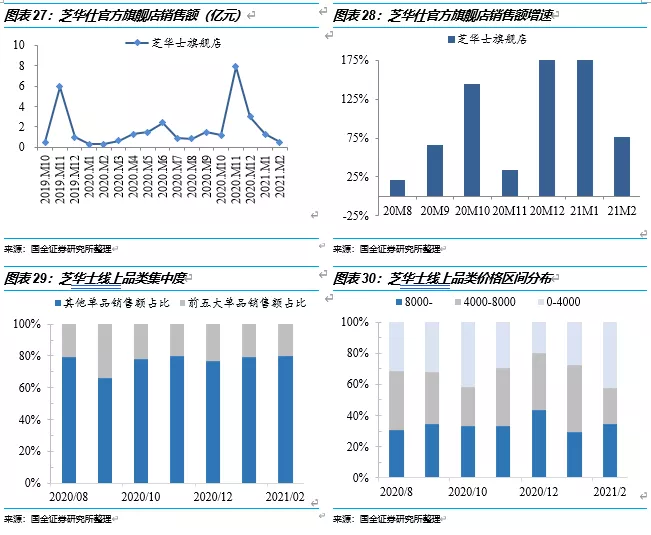

■ 敏华控股:以功能按摩椅为特色,中高价格带占比提升。芝华仕天猫官方旗舰店1-2月销售额为1.76亿元,同比增长高达203.5%。品类销售集中度愈加分散,前五大单品销售额占比逐渐降低,2月前五大单品销售额占比降低至20.1%,以功能按摩椅和功能单椅为主打卖点。品类价格区间上,高端产品销售额占比逐步提升,2月8000元产品销售额占比达34.8%,呈现高端化趋势。我们认为,随着电商渠道的发展成熟,公司线上运营逐渐由高周转策略转向高客单策略。

3 投资建议

纸品&卫生用品个护:受木浆价格上涨的影响,生活用纸行业终端竞争有所放缓,头部公司战略性储备低价库存,其中中顺洁柔低价阔叶木浆库存超11个月,维达国际拥有超6个月木浆库存,我们认为龙头拥有率先提价能力+低价木浆储备,2021年上半年在终端竞争舒缓的情况下毛销差有望进一步扩大,盈利能力有望继续提升。我们推荐电商运营能力优质的头部公司中顺洁柔、维达国际。卫生用品个护方面,新兴渠道品牌不断崛起,关注拥有技术优势及供应链优势的卫生用品代工企业豪悦护理。

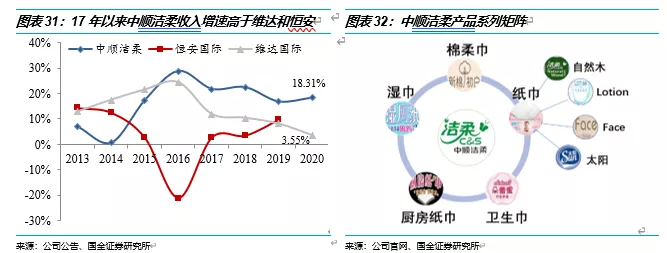

中顺洁柔:电商持续发力,品类优化驱动成长

■ 渠道扩张仍在成长期,电商增速良好。公司的线上渠道仍处在高速成长期,线下渠道看,公司加速华北、东北地区线下渠道推进,积极探索社区电商等新型零售模式。品类端来看,中长期中低端品牌“太阳”蓄势待发,卫生巾品牌朵蕾蜜2020年设立独立团队,2021年有望逐步发力。

■ 短期浆价难大涨,产品优化带动毛利率提升。鉴于当下国内港口木浆库存仍处高位,以及我们对木浆供需关系测算,我们预计2021四季度以前保持浆价中枢上行趋势。公司拥有较高的木浆库存储备。公司高毛利产品Face占比仍持续提升,后续Lotion、自然木等高端品牌发展空间大,整体毛利结构仍处在持续优化的通道中。

■ 投资建议:我们预计2020-2022年EPS分别为0.69、0.89和1.07元,当前股价对应2020-2022年PE分别为32.3/25.2/20.9X,考虑到公司优秀的经营管理能力、强大的品牌竞争力和清晰的成长路径,当前股价对应的估值较为便宜,维持“买入”评级。

维达国际:升级&电商是核心战略

■ 纸巾业务结构优化,龙头提价能力保证2021年盈利能力。公司受益于高端产品组合占比提升,以及原料成本降低,纸巾毛利率持续提升。2020年高端产品销售收入占比达30%,且其同比增速也达到30%,得宝中国区营收增速达到40%。预计公司目前拥有超过6个月的木浆库存,在当下生活用纸价格因成本处于提价周期的时间窗口,纸巾业务有望在2021年保持不俗的盈利能力。

个护业务加速发力。成人失禁高端品牌添宁的入局和高端卫生巾品牌Libresse的快速增长,进一步优化维达个护业务。2020年女性卫生巾业务在中国取得70%增长,下半年增速超100%。我们判断,未来2-3年公司卫生巾业务有望保持超过50%的增速,中高端成人失禁品牌有望加速发力。

■ 渠道端,电商是现在和未来的核心成长点:分渠道看,2020年GT、KA、商销和电商的收入占比分别为27%、24%、13%和36%,同比增速分别为-10.5%、-1.4%、-11%和27.5%,维达电商业务仍保持高速发展,电商龙头第一的份额保持稳定。

■ 投资建议:我们预计2020、2021、2022年EPS至1.56、1.70、1.96元,当前股价对应PE分别为15.4、14.1、12.2倍,鉴于公司头部地位以及估值较国内和海外发达经济体同类公司显著便宜,维持“买入”评级。

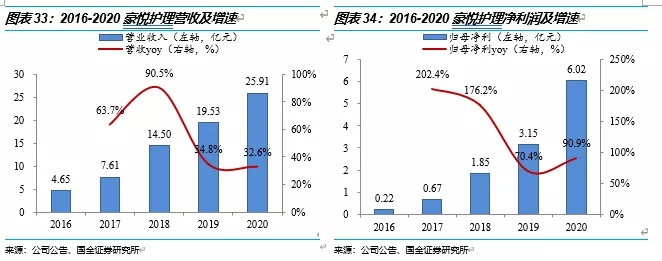

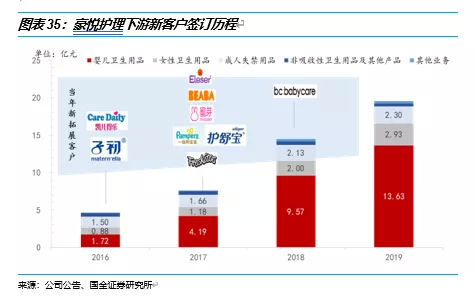

豪悦护理:卫生用品ODM领跑者,拓客户+拓品类助力份额提升

■ 拓客户+拓品类,成长路径清晰。公司客户结构不断完善,短期持续受益于下游新锐品牌客户的成长,中期有望持续“抢份额”,打开新客户合作空间。新品开拓方面,过去三年公司新品类经期裤营收增速超90%,未来三年有望持续享受细分赛道高增长红利。

■ 竞争壁垒:强供应链+快研发+成本管控,助力市场份额提升。生产端,公司凭借“强品控+快交付”的供应链优势,成功实现从小品牌到多类型客户矩阵的构建。在工艺研发端,公司拥有复合芯等的工艺研发优势和新兴品类的前瞻布局眼光,持续提升下游客户黏性,驱动公司年人均创收和人均创利的不断提升。

■投资建议:预计2020-2022年EPS为5.64、6.57、7.82元,当前股价对应PE分别为28.17、24.18、20.31倍,给予“买入”评级。

软体家居板块:软体家居正处于加速提升市场份额的阶段,内销市场竞争格局优良,顾家、敏华等龙头企业在高速增长的线上渠道聚焦更多资源,有望进一步释放发展潜力。推荐标的:敏华控股、顾家家居、梦百合。

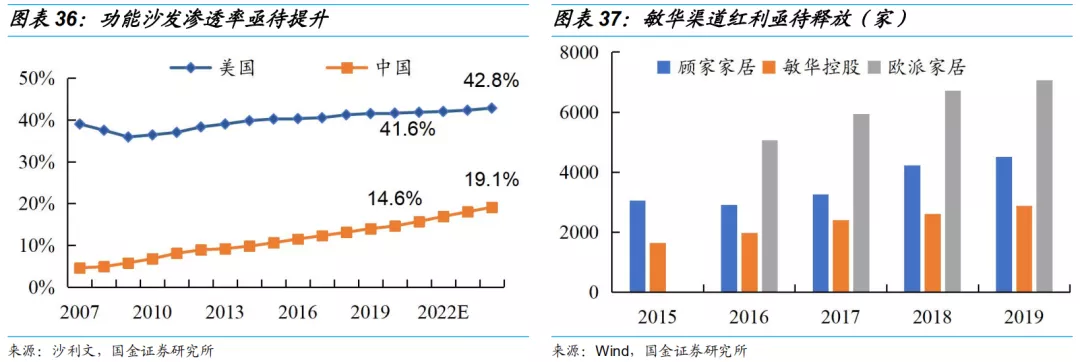

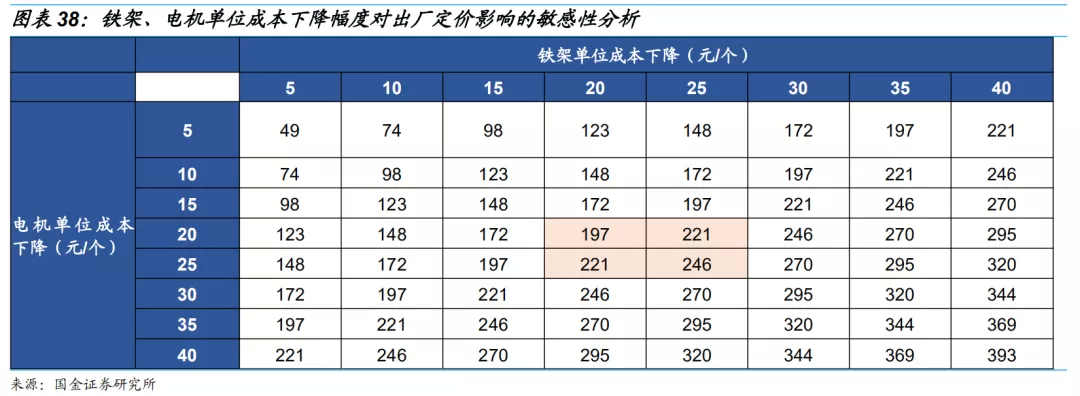

敏华控股:掌握成本优势,品类渗透与渠道红利加速释放

■内销:通过掌控锐迈、钰龙,自产功能沙发核心零部件铁架与电机,使得敏华相较于同行,具备了明显的成本优势,公司具备扩大产品价格段覆盖,对小品牌进行降维打击的核心基础,并在此过程中功能沙发渗透率将迎来快速提升叠加渠道红利的释放,敏华内销迎来加速发展期。

■ 外销:受益海外需求回暖叠加格局优化,外销也将为公司整体增长作出重要贡献。

■ 内外加速扩张,迎来戴维斯双击:公司内外销共同发力助推业绩迎来爆发期,且凭借降维打击内销中长期增长具备支撑,估值中枢有望进一步抬升,预计FY21-23的EPS分别为0.48、0.61、0.74元,当前股价对应的PE分别为34.4X、26.9X、22.3X,“买入”评级。

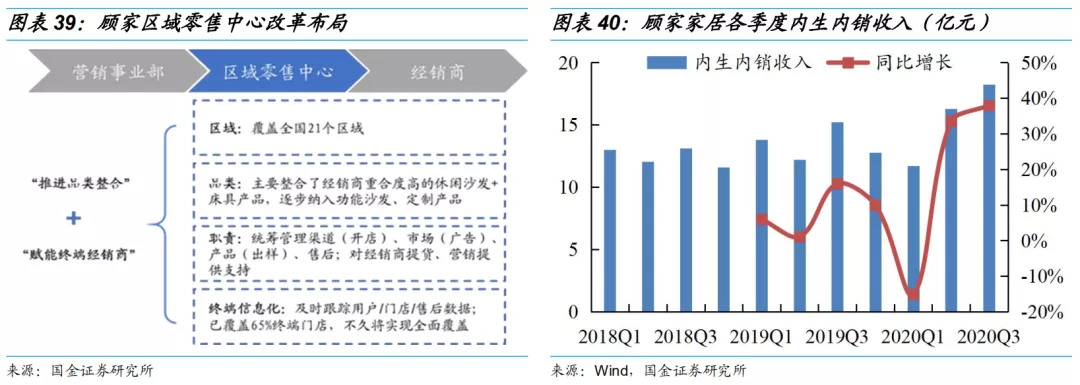

顾家家居:组织变革领先,正迎来改革红利期

■ 内销:1、在具备多品类+广渠道布局的优势情况下,公司率先进行组织变革,2018年下半年开始建立区域零售中心。我们认为区域零售中心改革是公司继续品类融合+渠道下沉的关键一步,这一布局中短期将迎来变革红利,并且为公司长期可持续发展奠定了良好的基础。2、中低端天禧品牌助推公司拓宽成长边界,加速下沉迎来利器。3、公司后端供应链持续优化,今年11月已正式上线SAP系统,前后端效率的提升可期。

■ 外销:一方面受益于海外需求回暖,另外一方面公司除拥有东南亚产能布局外,墨西哥也已布局,若床垫第二轮反倾销最终落地,公司可向墨西哥转移产能,将进一步收割出口份额。

■ β与α兼具助推公司加速成长:预计2020-2022年公司的EPS为2.10元、2.61元和3.11元,当前股价对应2020-2022年PE分别为44.1x/36.2 x/30.1x,“买入”评级。

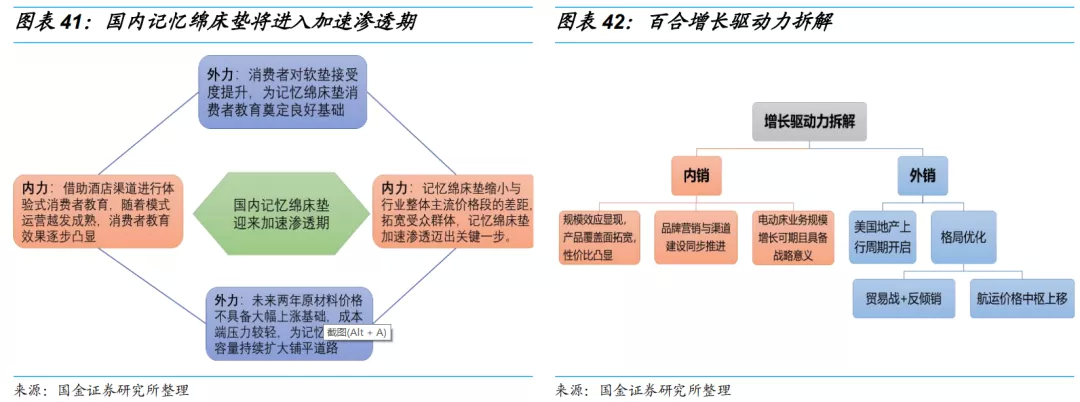

梦百合:内销快马加鞭,外销全球布局

■ 外销两大增长推动力均具备持续性:(1)美国地产投资与销售均将步入景气上行周期,海外需求回暖具备持续性;(2)第二轮反倾销即将落地叠加航运费未来两年价格中枢将抬升,具备全球产能布局的梦百合将进一步受益于格局优化带来的份额提升。

■ 国内记忆绵床垫正进入加速渗透期,内销有望超预期:内外四方面合力将助推国内记忆绵床垫进入加速渗透期,在这一背景下,梦百合依托产品+渠道+营销的布局逐渐完善,内销有望取得超预期增长。

■ 三大因素将助推公司内销进入加速发展阶段:(1)随着原料价格压力缓解叠加规模效应显现,依托成本优势公司已逐渐拓宽床垫产品价格段,扩大受众覆盖面;(2)公司加强前端品牌营销与后端服务保障的同时逐步完善渠道网络管理体系,确保渠道良性扩张;(3)多品类布局拓宽成长边界,电动床业务布局具备战略意义,短期做大规模的同时可部分绑定此后床垫更新客户,为可持续发展打下坚实基础。

■ 外销景气维持确保业绩高增,内销超预期贡献有望抬升估值中枢:我们预计2020-2022年公司EPS为1.37元、2.18元、2.75元,当前股价对应2020-2022年PE分别为26.9x/16.9x/13.4x,给予“买入”评级。

风险提示

下游需求不及预期的风险;原材料价格大幅波动的风险

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP