中金:卜蜂国际(00043)越南养殖业务低迷 目标价降至1.20港元

智通财经获悉,中金发表研报表示,卜蜂国际(00043)2016年盈利或低于预期,主因3季度出现量价高点后,4季度受中国影响越南猪价大幅下跌,目前已回到低于2016年初水平,而4季度价格回调影响养殖利润率,生物资产公允价值重估由收益转为损失。该行预计其全年盈利2.83亿美元,同比升5.6%,低于一致预期13%。该行下调目标价11.8%至1.20港元,维持评级“推荐”。

中金认为,2016年1~3季度越南猪价受益于中国蛋白价格上行周期,但目前已经回归国内供需驱动模式。2017~18年猪价或将持续下行,而养殖业务仍能通过销售放量产生正回报。养殖业利润率下降可能不会被销量扩大和仍在增长的饲料业务完全抵消,该行预计未来两年公司越南营业利润和营业利润率将小幅下滑。

中金续称,因生猪存货上升导致蛋白价格进入下行周期,2016下半年中国饲料业务销量同比增长,预计该趋势有望延续至2017~18年。公司或将改变早些年对百分比利润率的重视转而关注更积极的销售量增长目标,该行认为盈利增长应该是此次战略微调的基准线,中国的饲料业务或将成为抵消越南利润率压力的稳定剂。

中金表示,中国食品业务收入高增长或将延续,但2018年后才可能贡献利润。该行认为随着青岛工厂于2017年下半年开工,今年食品业务销售可能加速。2017年公司或面临盈利增长困难,但增长或在2018年中国食品饮料业务开始贡献盈利后恢复,同步带来正大农牧注入上市公司的机会,因为中国食品饮料产品的销售目前已外包给正大农牧的销售团队。

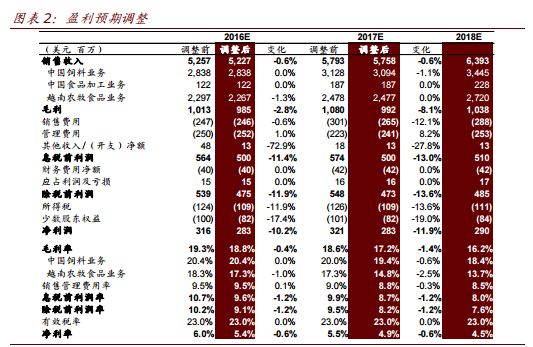

中金分别下调2016/17年盈利预期10.2%/11.9%,主要反映生物资产重估转为损失;越南养殖业务利润率下滑;中国饲料销售增加;及中国食品业务收入改善。

此外,该行相应下调2017年底目标价11.8%至1.20港元,基于国际可比公司当年13.2倍的平均市盈率。该行认为,公司长期的增长潜力不会受近期商品价格周期疲弱影响,维持“推荐”。中国食品业务将很快开始贡献盈利,强大的现金流在当前股价下仍能支撑逾50%的股息支付率和当前股价下逾5%的股息收益率。

下行风险:中国食品业务增速低于预期,越南猪价下跌幅度超过预期。

扫码下载智通APP

扫码下载智通APP