东吴证券:电动车20Q4全面爆发,21年全球高增可期

本文来自“东吴证券”。

摘要

国内

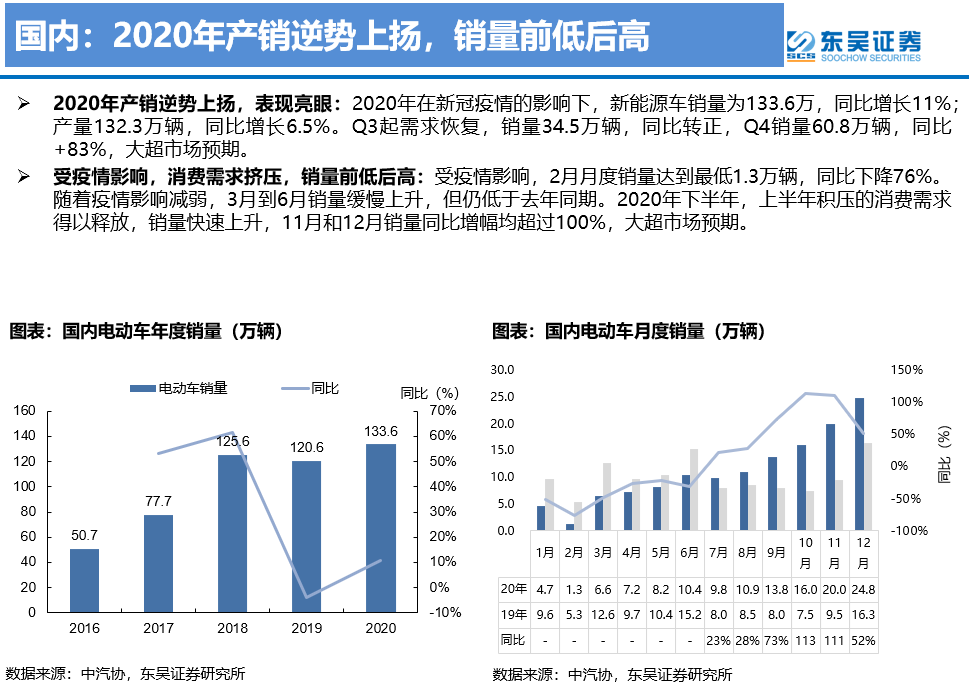

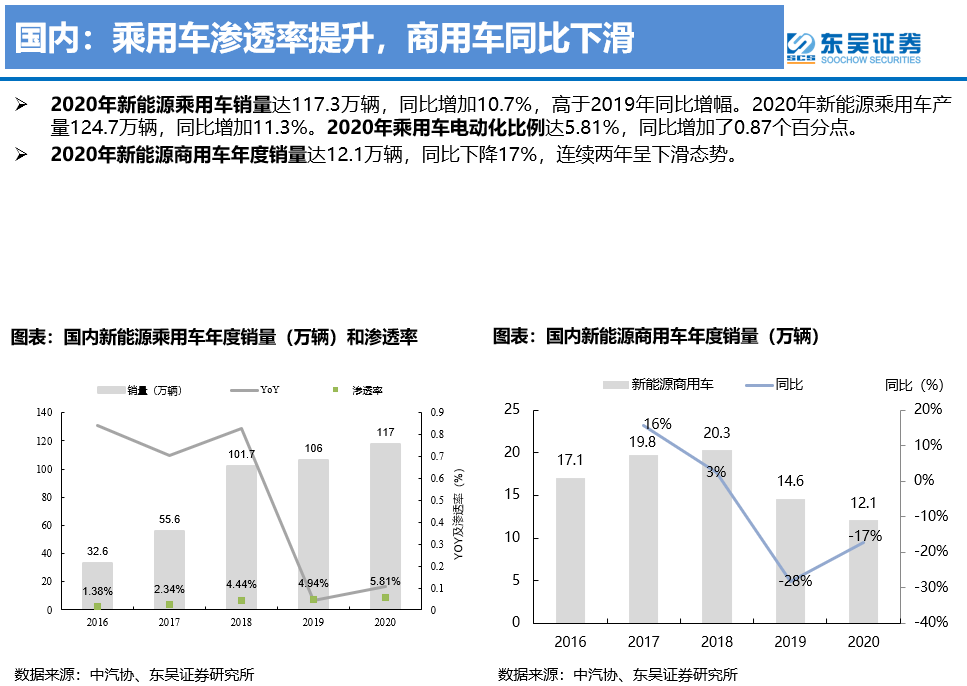

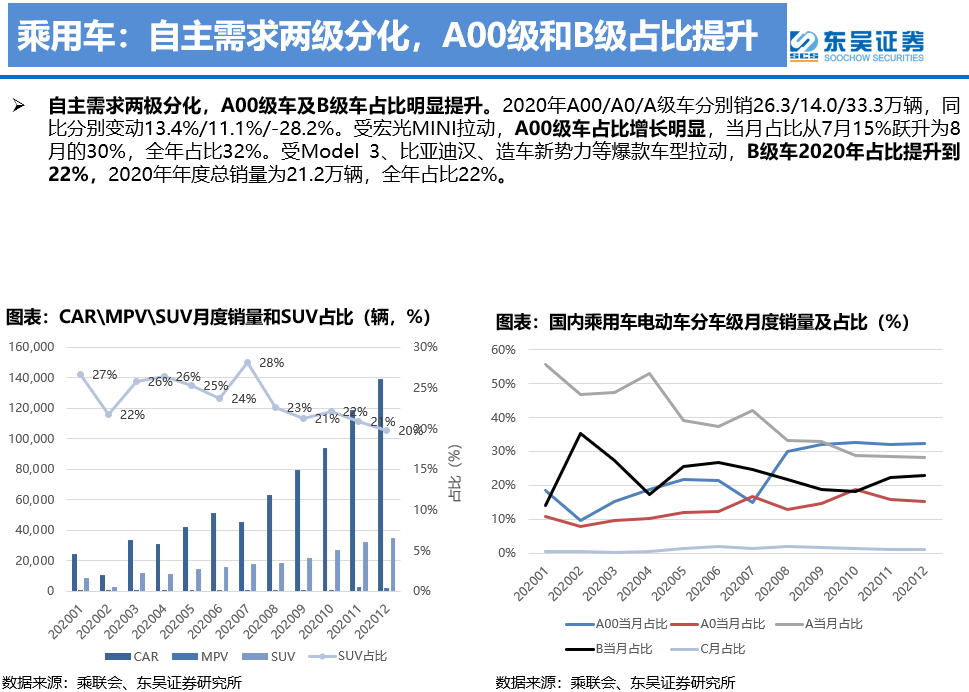

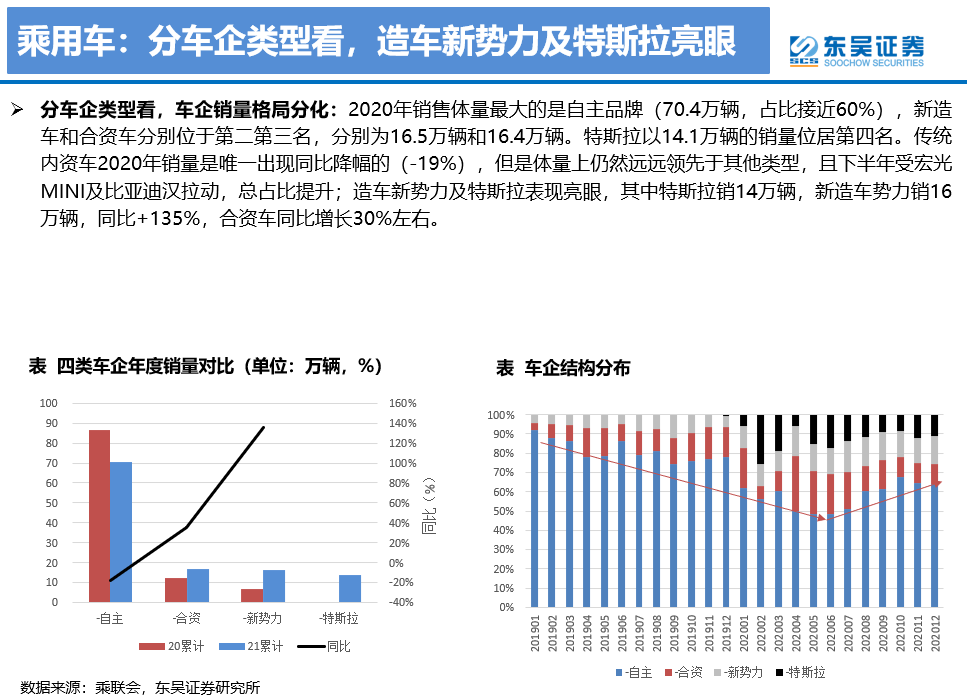

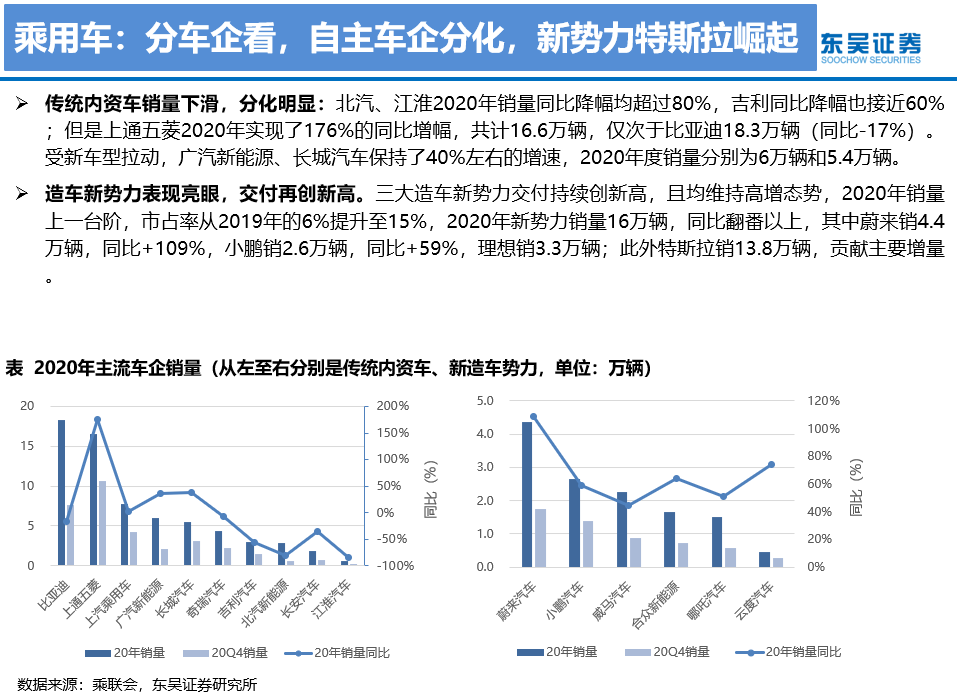

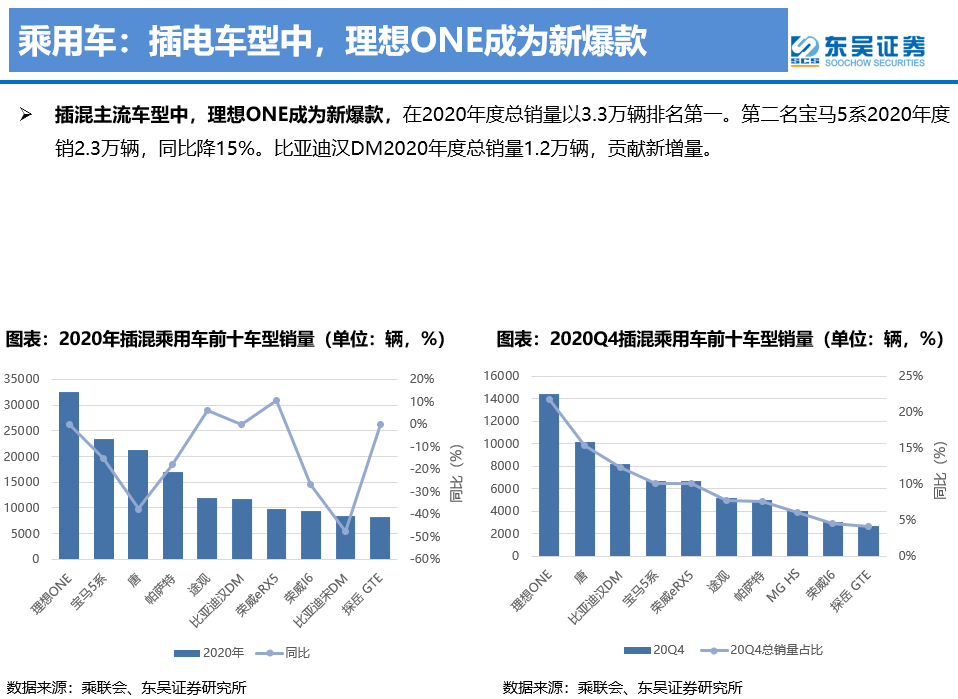

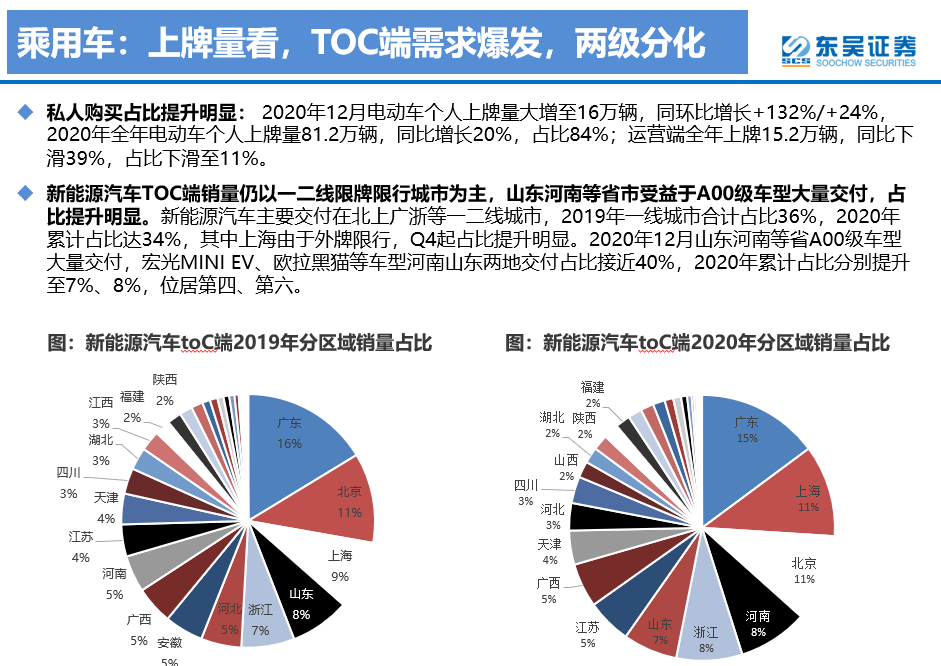

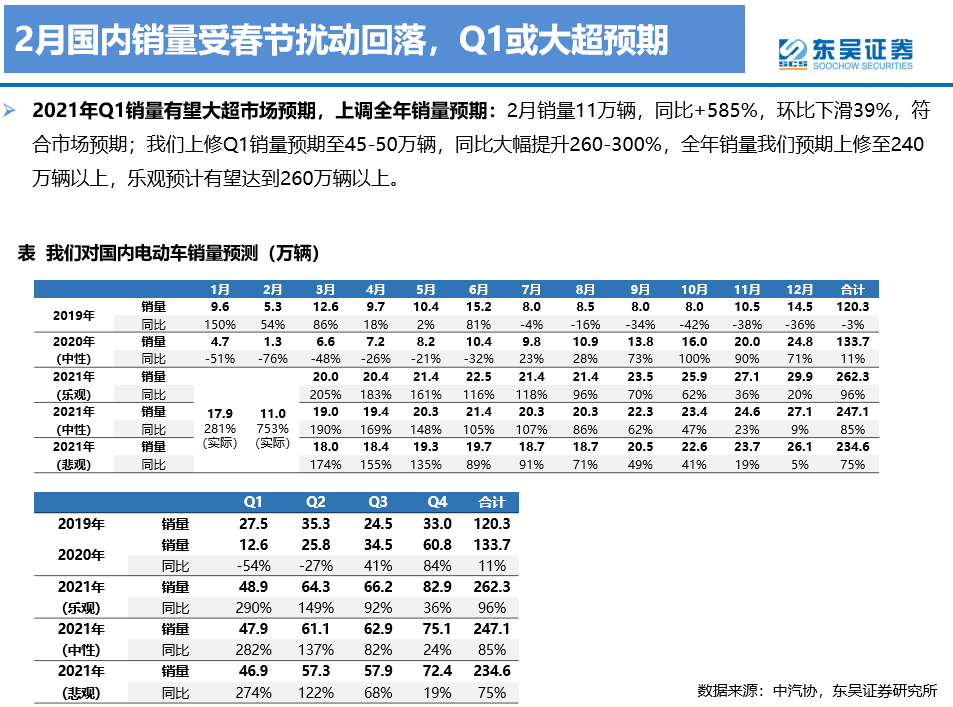

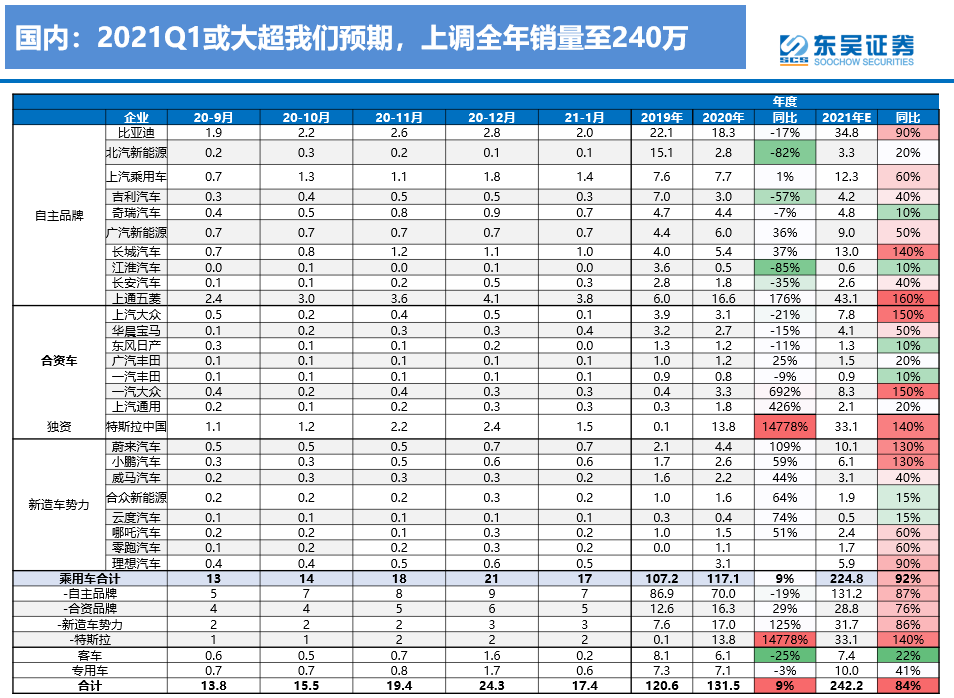

2020年疫情之下销量前低后高,toc开始爆发,2021年迎来确定性大年:根据中汽协及乘联会数据,2020年新能源车销量为133.6万,同比增长11%。2020年新能源乘用车销117.3万辆,同比增长10.7%;乘用车电动化比例达到5.81%。纯电乘用车销量96万辆,同比增长12.33%;插电乘用车销量21.8万辆,同比增长2.8%。传统内资车、合资车分化明显,宏光MINI为代表的A00级车型超市场预期,特斯拉(TSLA.US)快速放量,蔚来(NIO.US)成新造车黑马,2020年销量同比增幅超过100%。插混车型中,理想(LI.US)ONE成为最大爆款。2020年上牌量达到114.12万,同比增长23.6%。2021年自主需求持续爆发,全年销量有望超过240万辆,同比增70%+。

海外

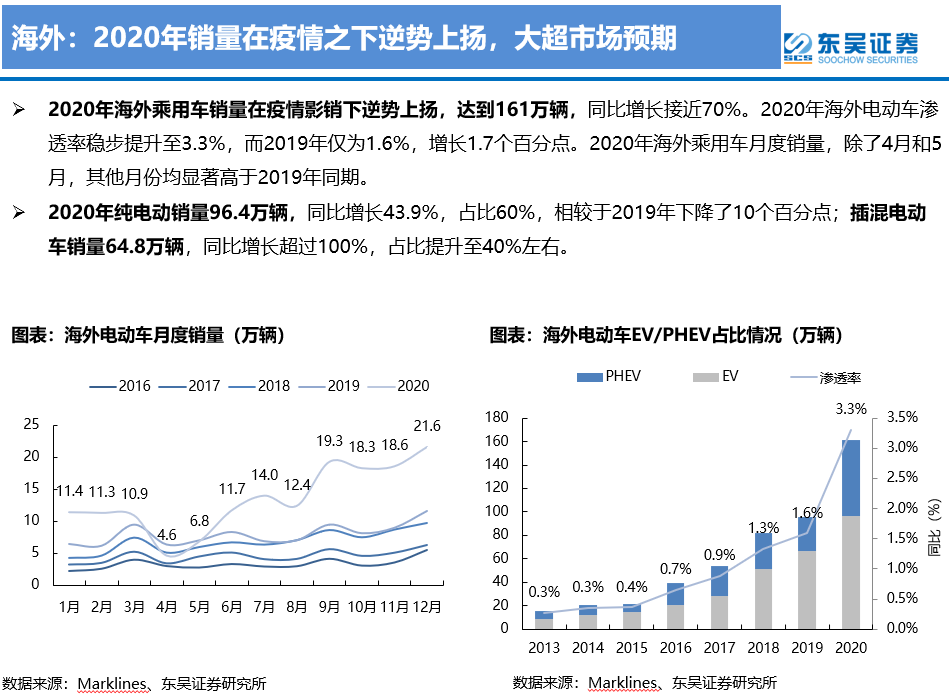

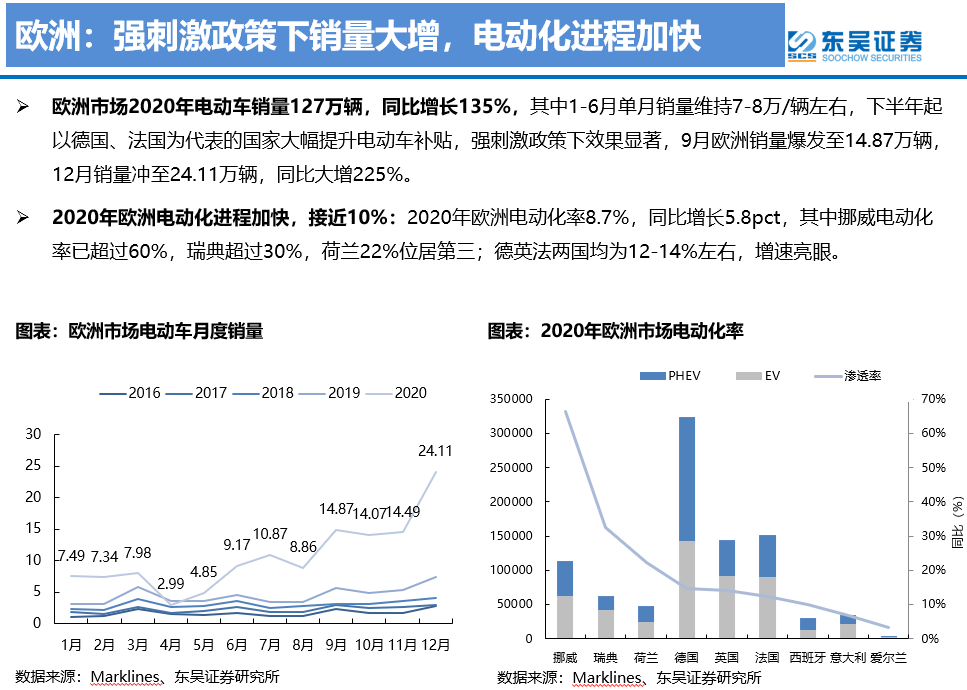

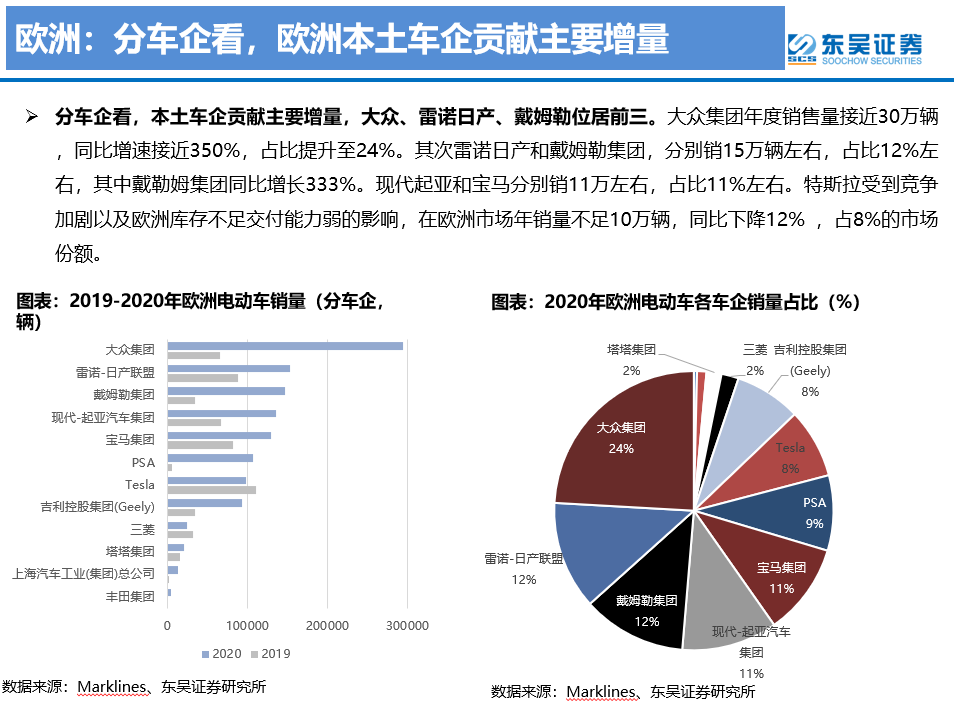

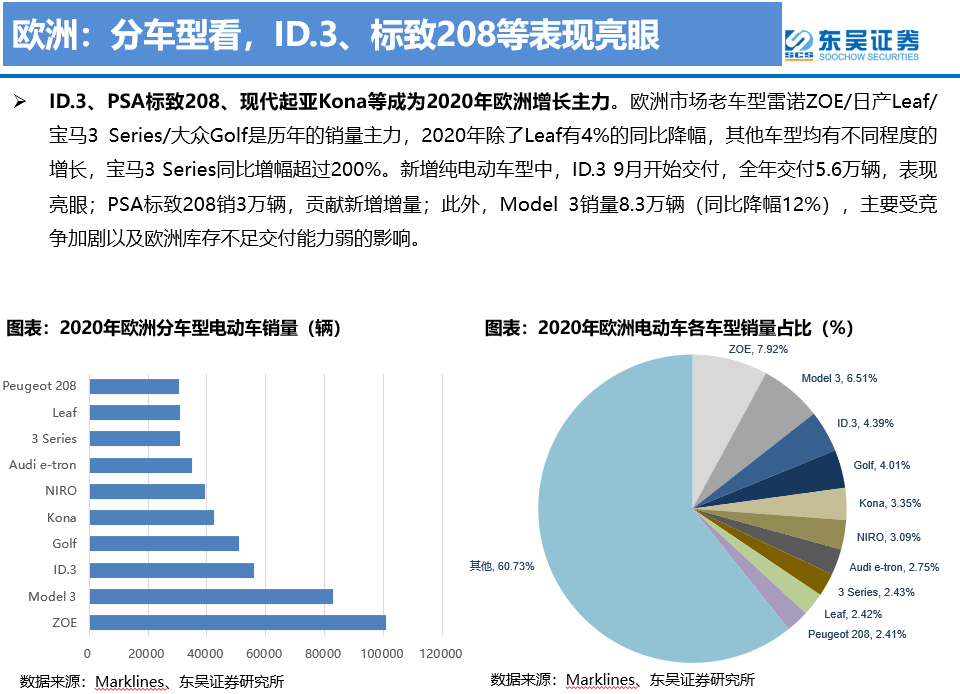

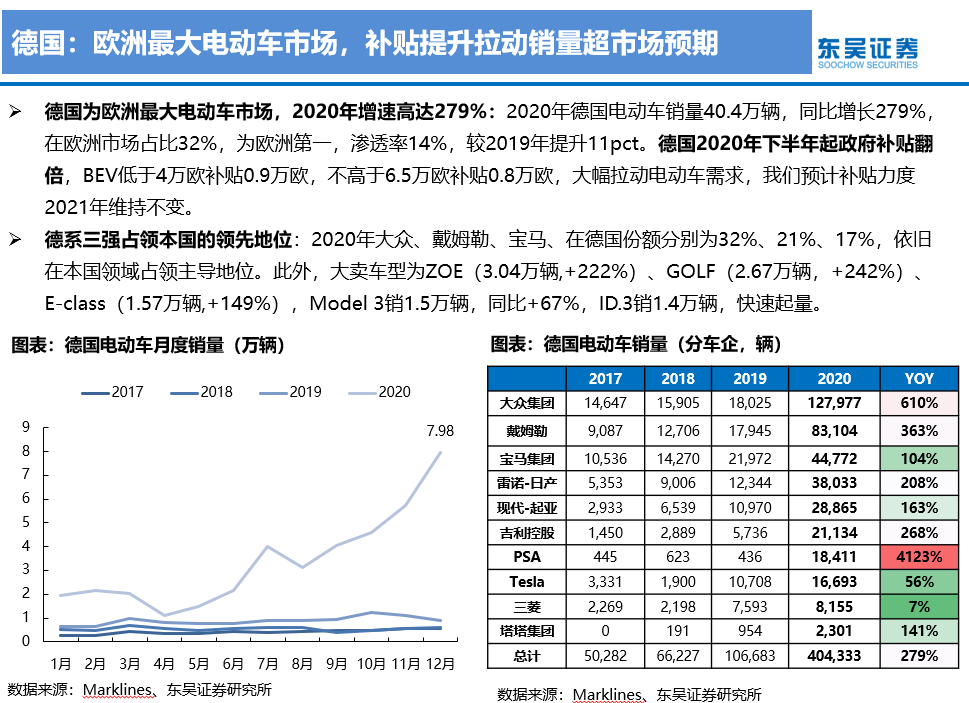

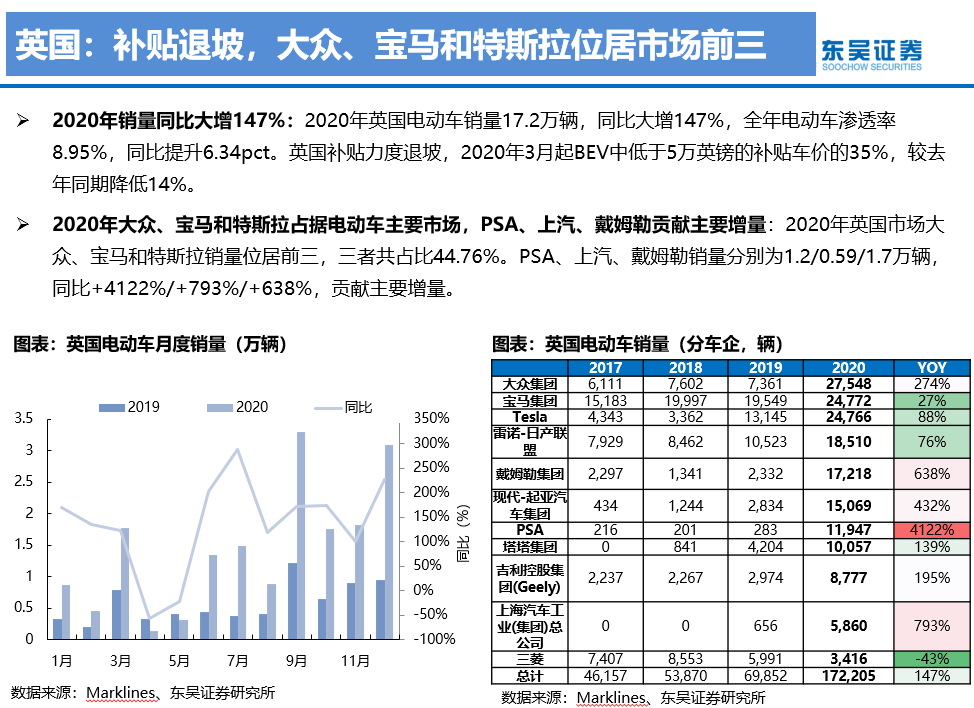

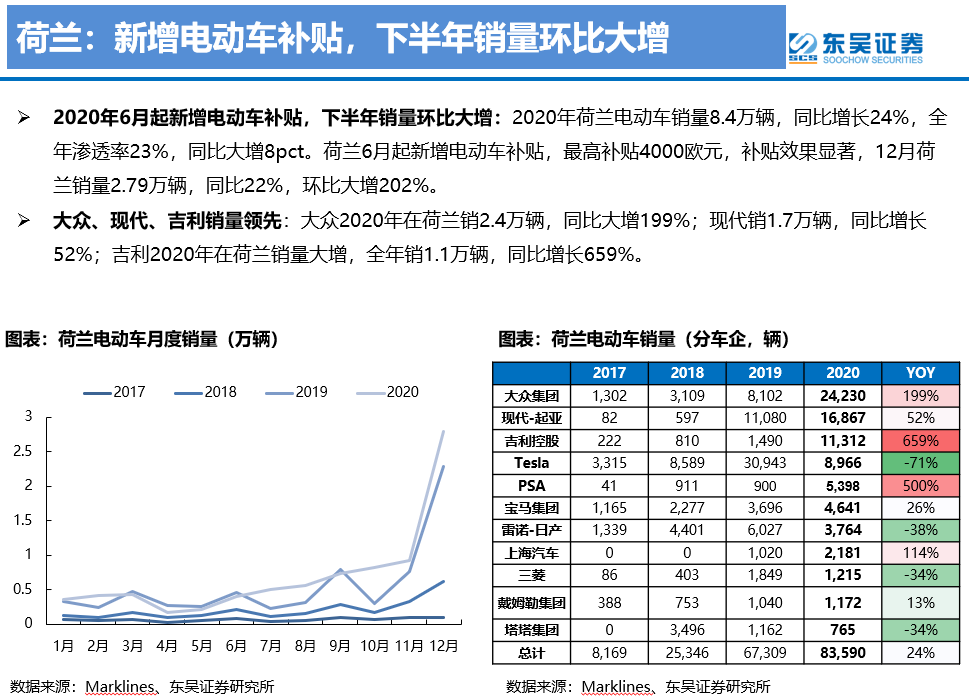

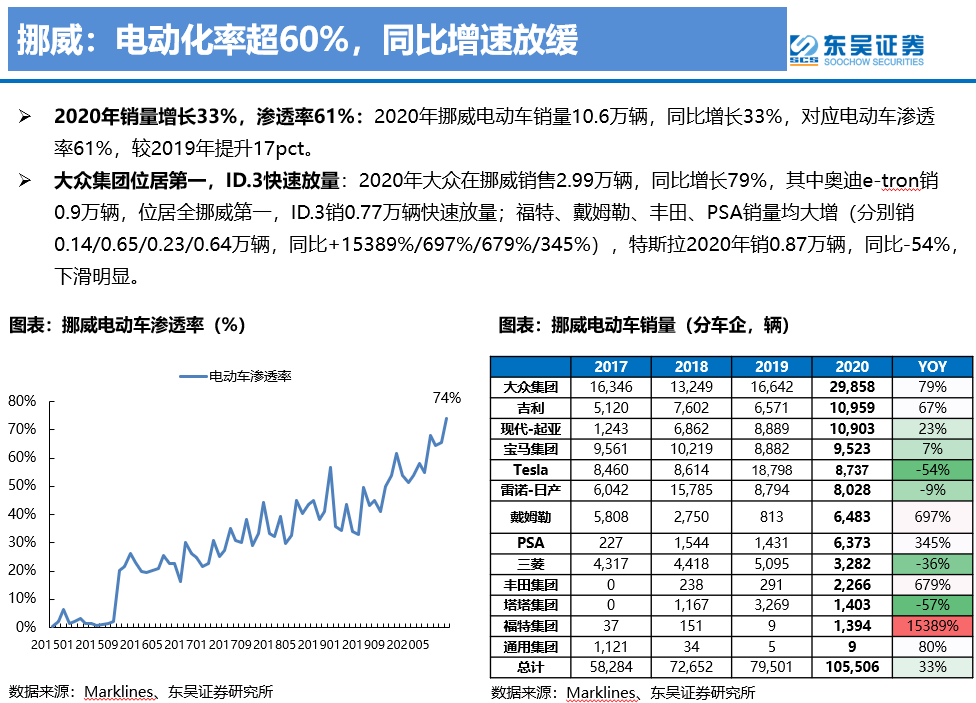

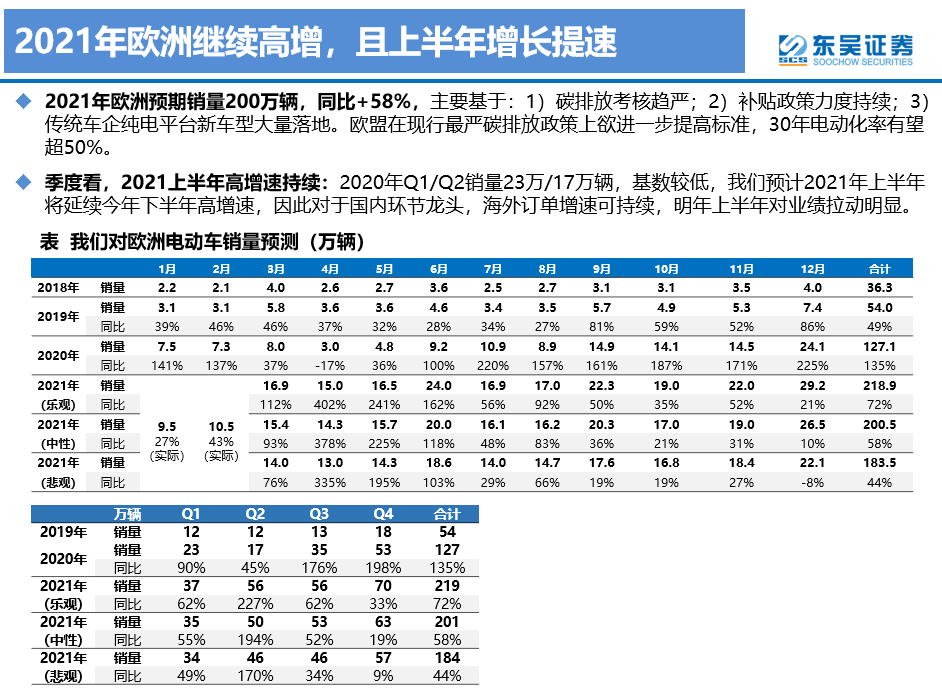

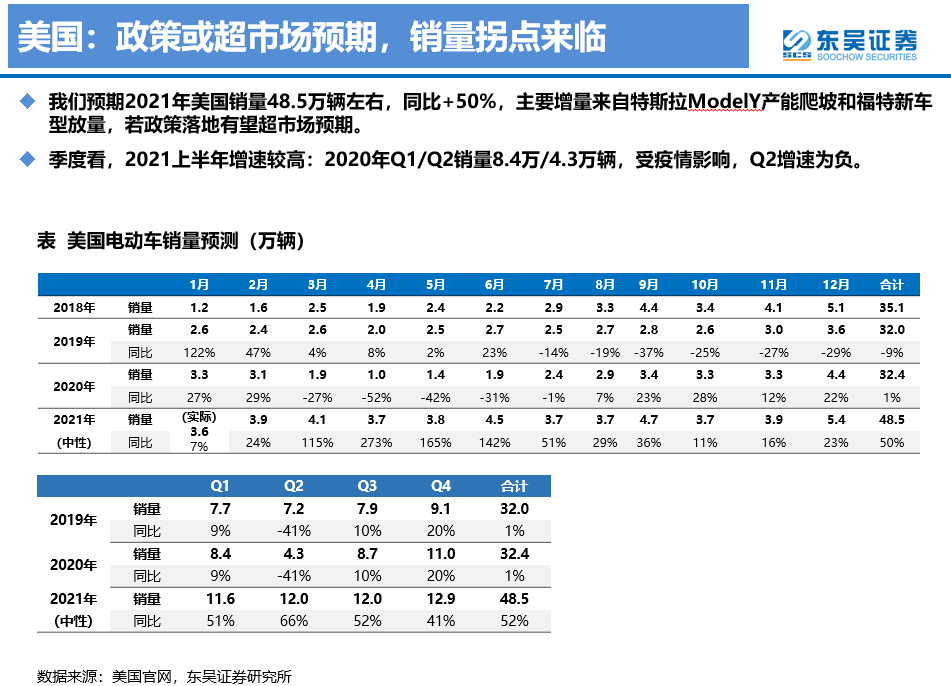

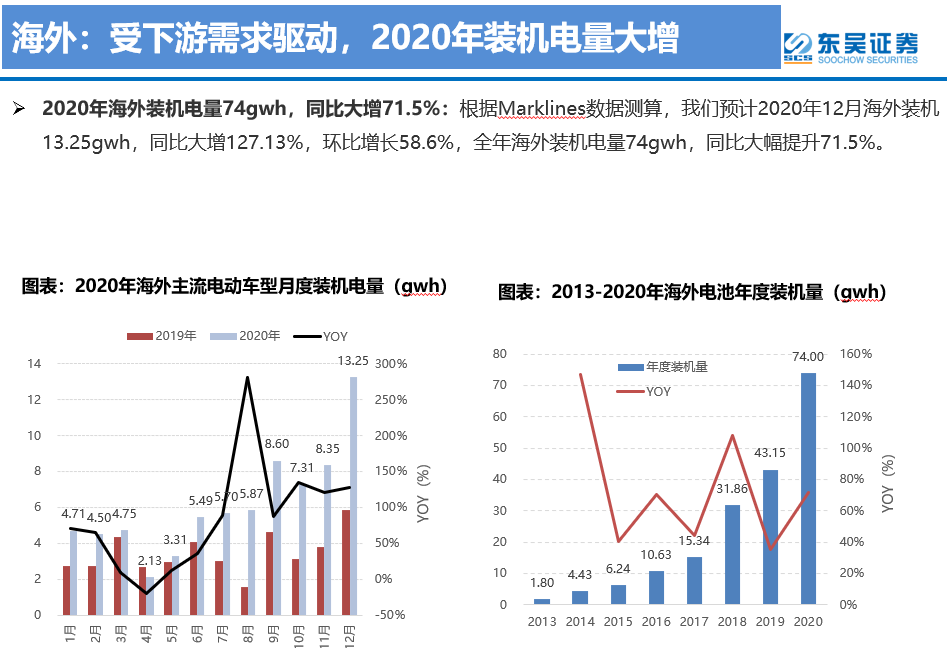

2020年欧洲市场政策推动下表现亮眼,2021年欧洲持续高增,美国政策存在超市场预期可能:根据Marklines数据库,2020年海外乘用车销量达到161万辆,同比增长接近70%。其中,纯电动销量96.4万辆,插混电动车销量64.8万辆。2020年海外电动车渗透率提升至3.3%。其中,欧洲受益于碳排放考核及补贴提升,销售127万辆,同比增135%,大众集团等本土车企成为欧洲电动车增量主力,我们预期2021年欧洲销量200万辆以上,同比+57%。美国市场2020年销量持平为32万辆,2021年拜登有望恢复电动车激励政策及加强燃油车排放考核,开启长期高增长。2020年全球电动车销量300万辆,我们预计2021年将达500万辆,实现67%高增长。

电池

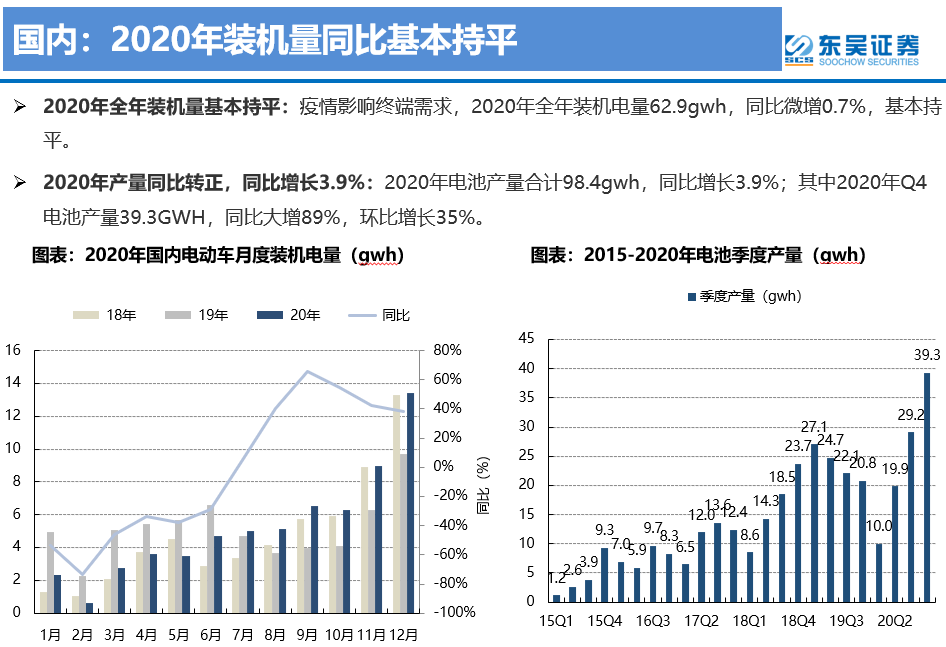

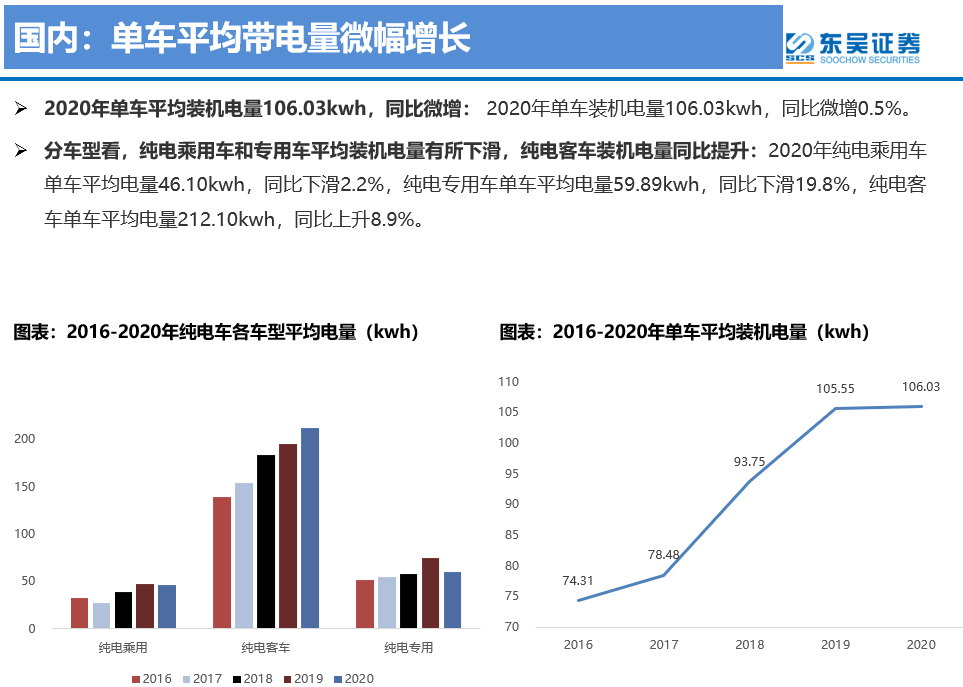

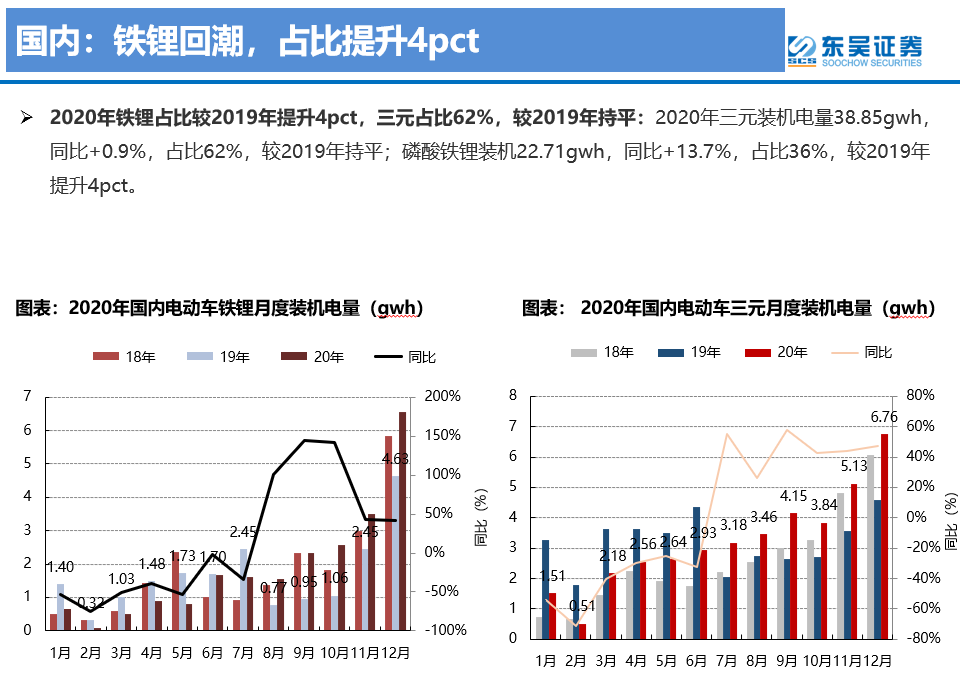

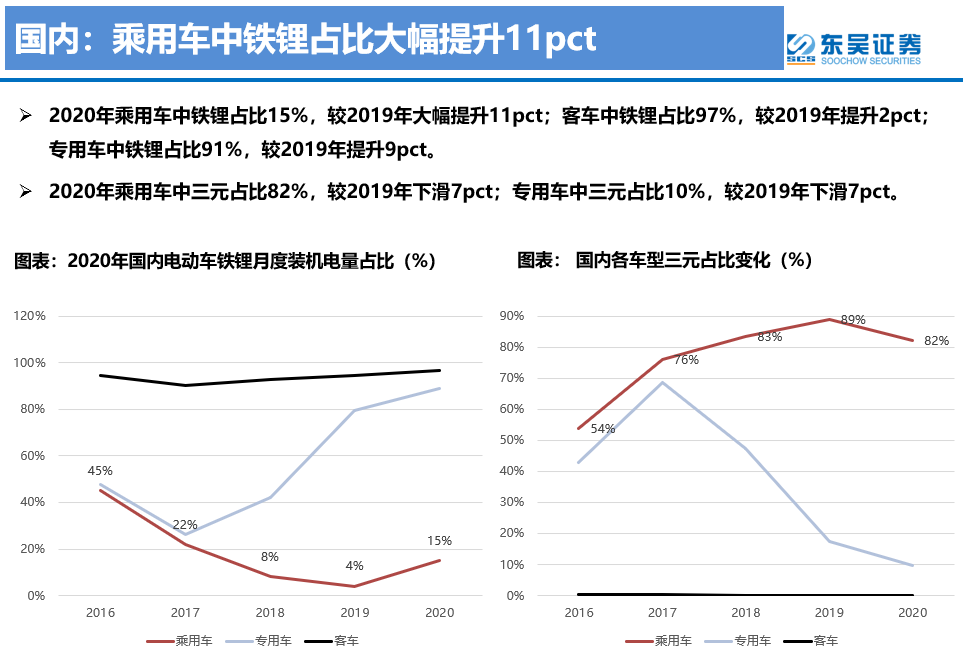

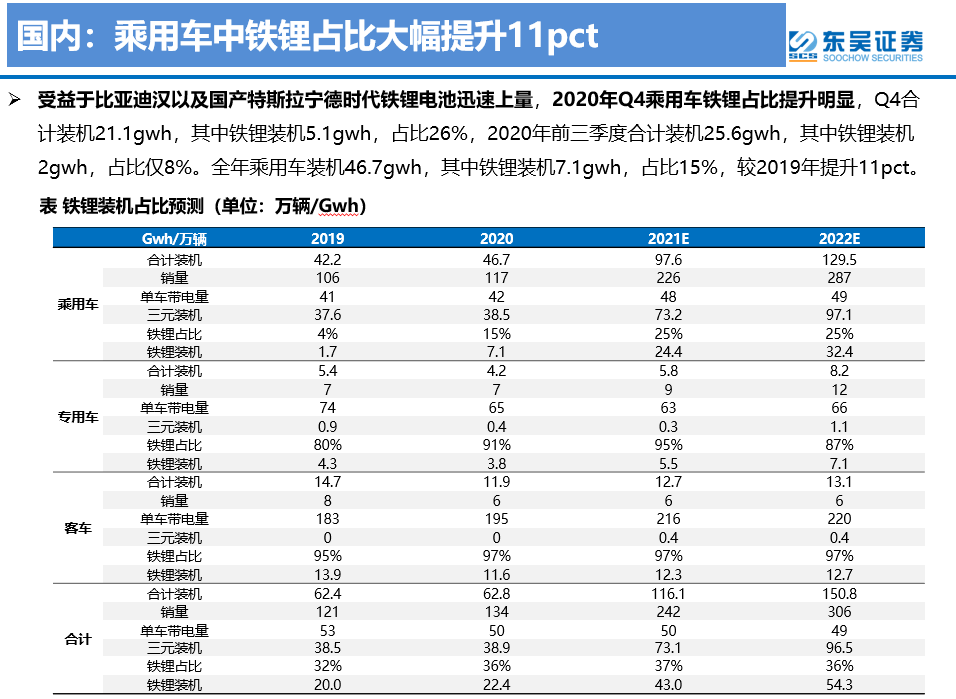

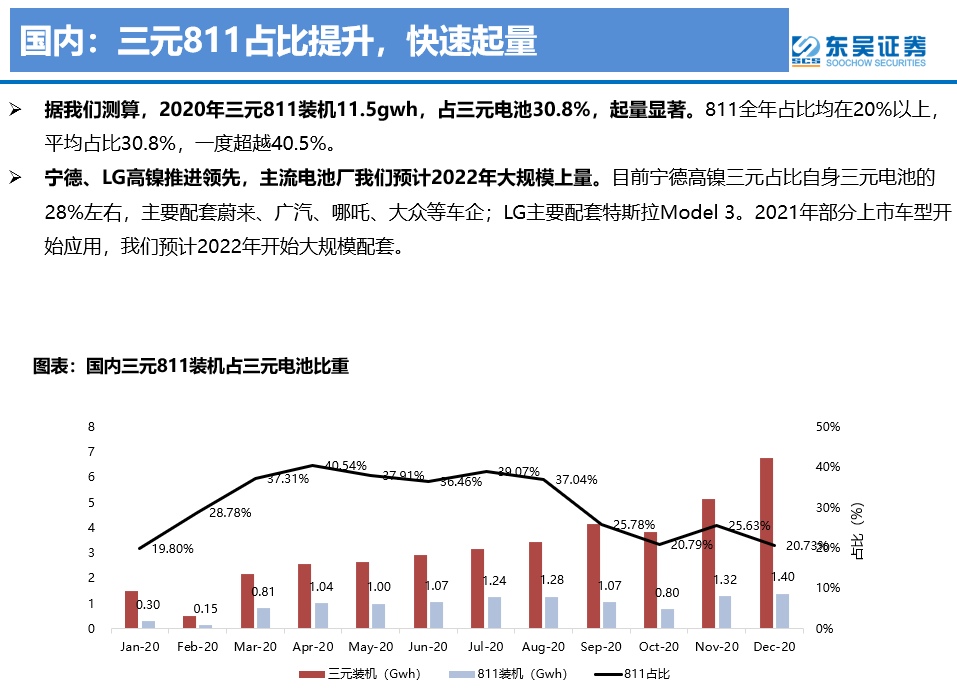

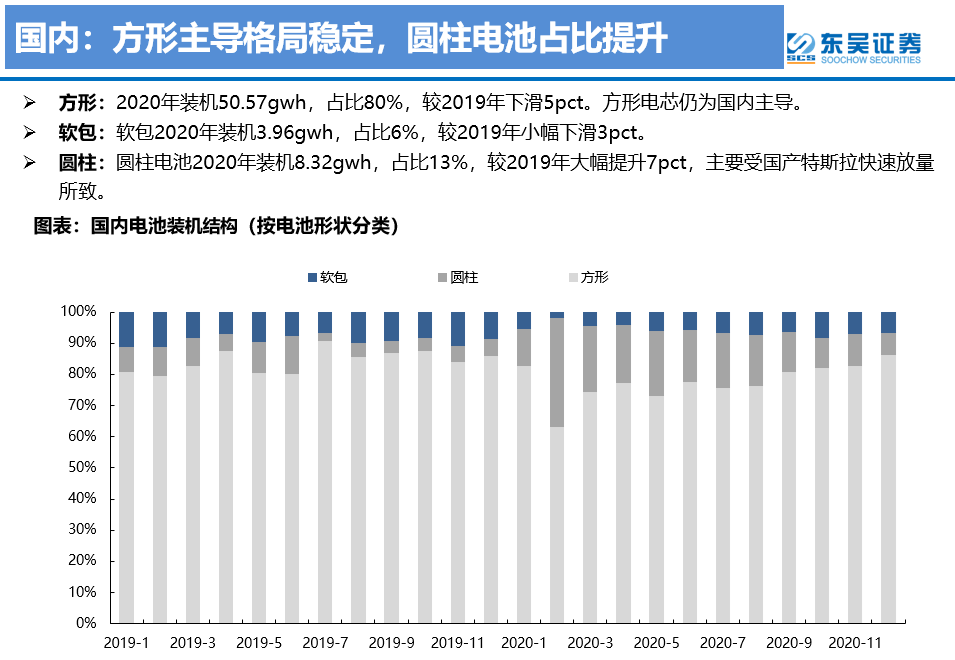

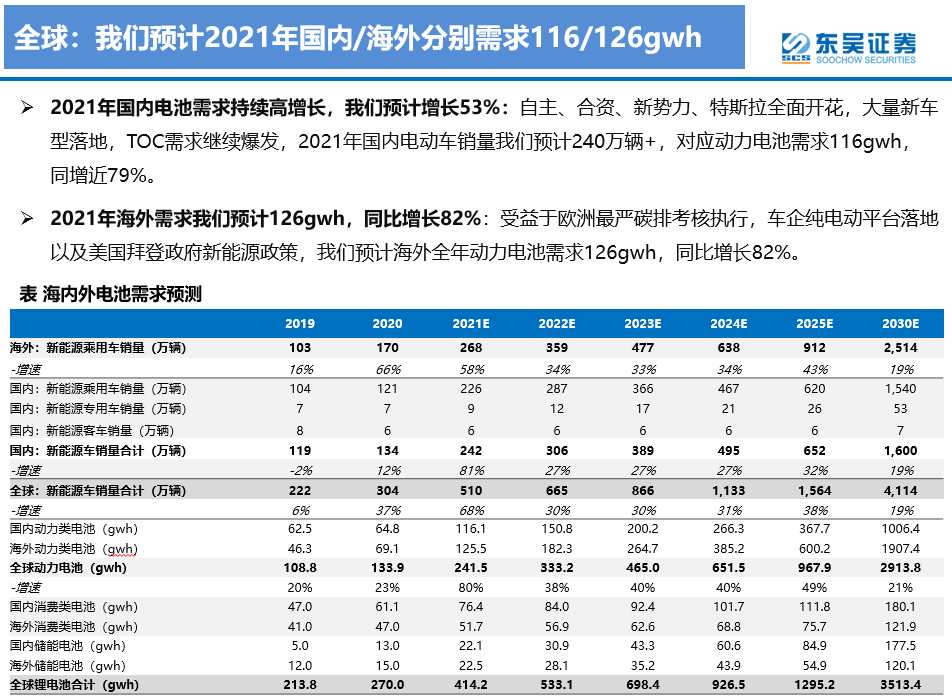

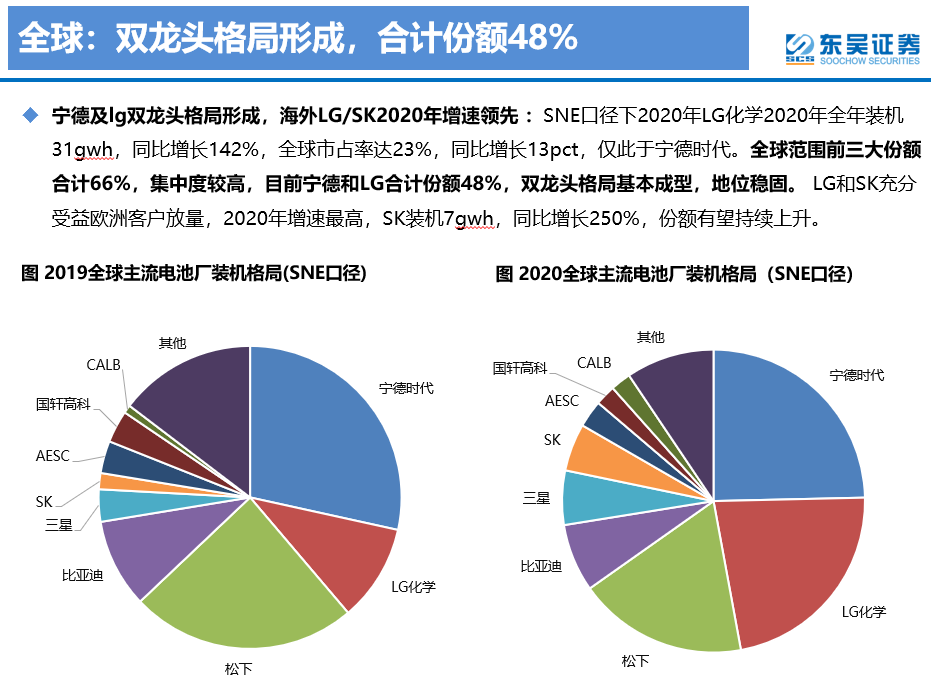

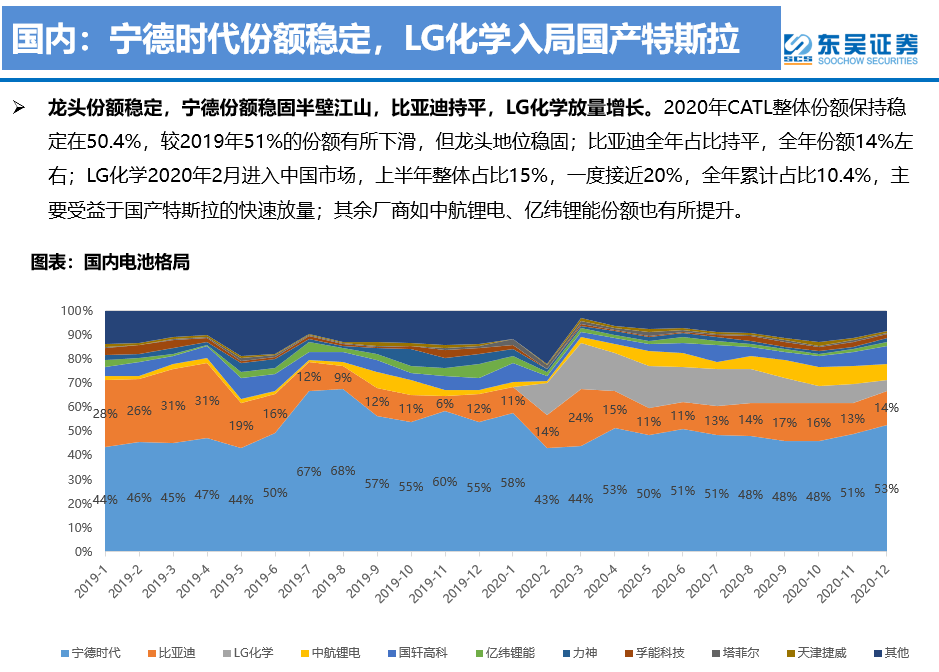

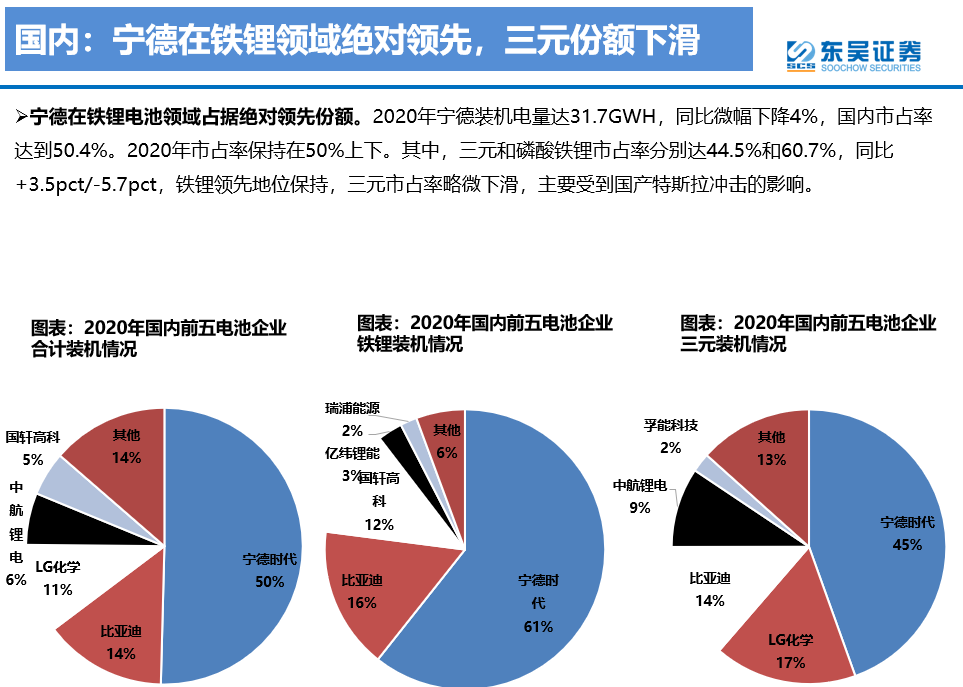

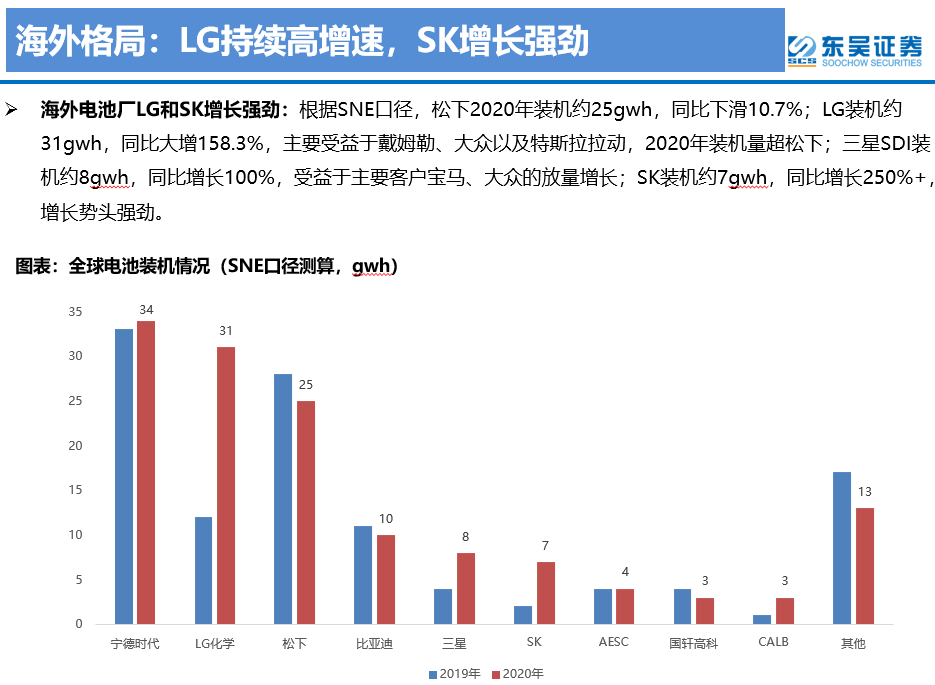

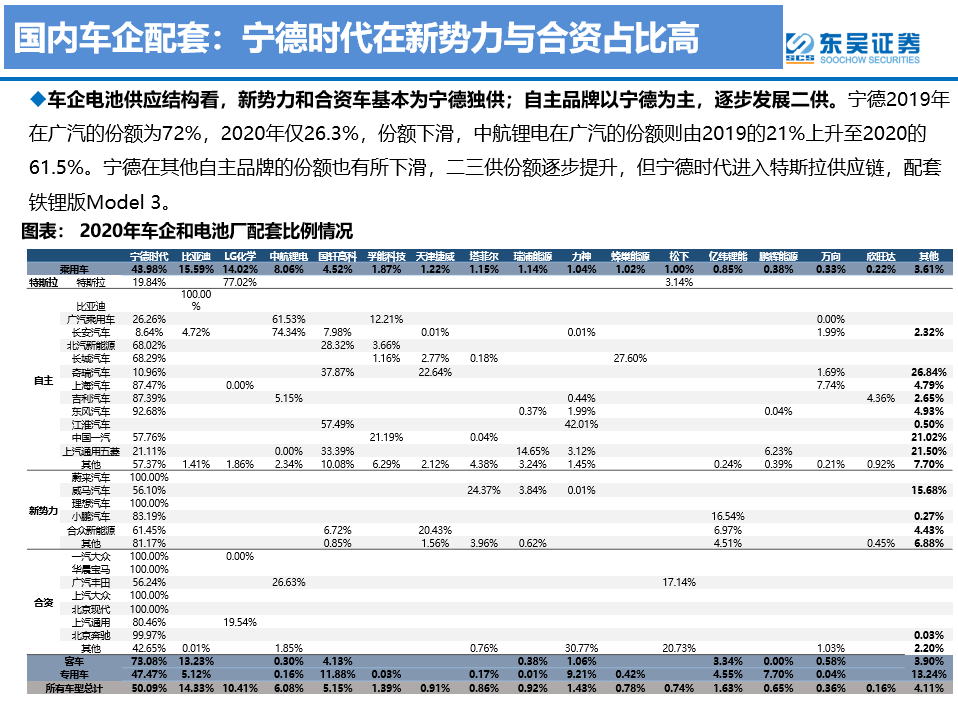

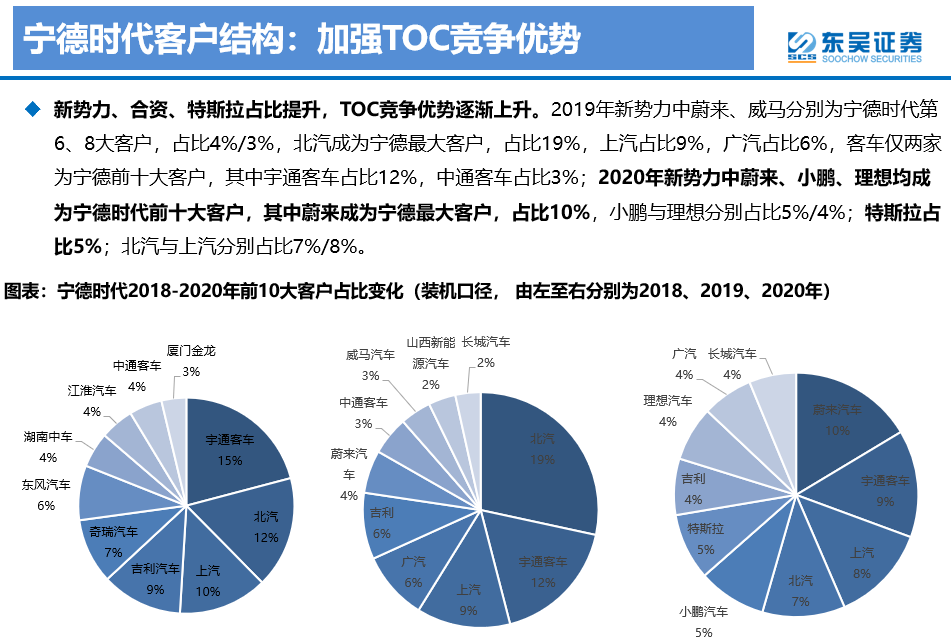

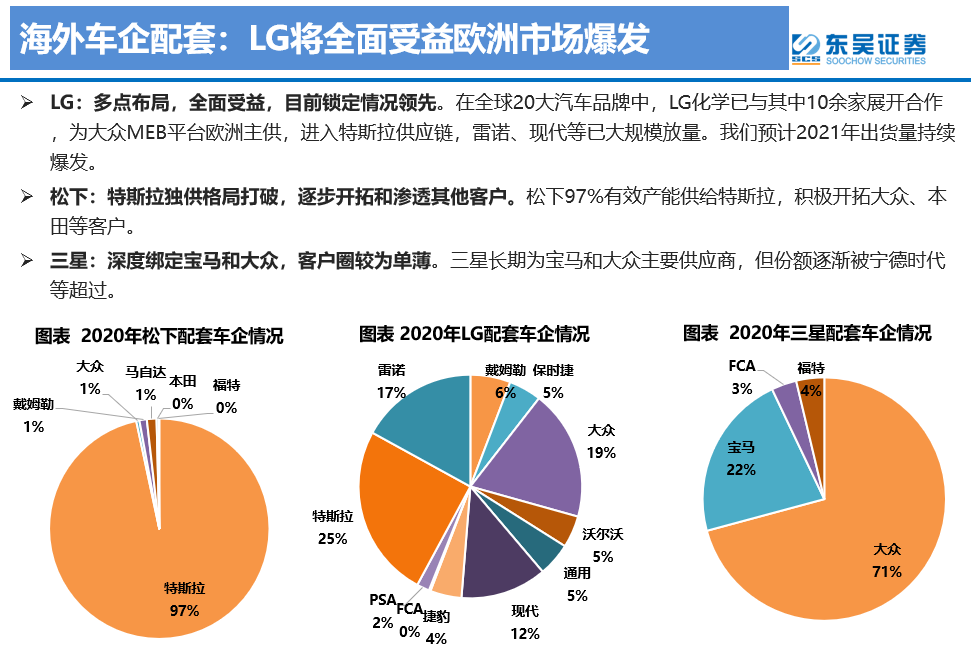

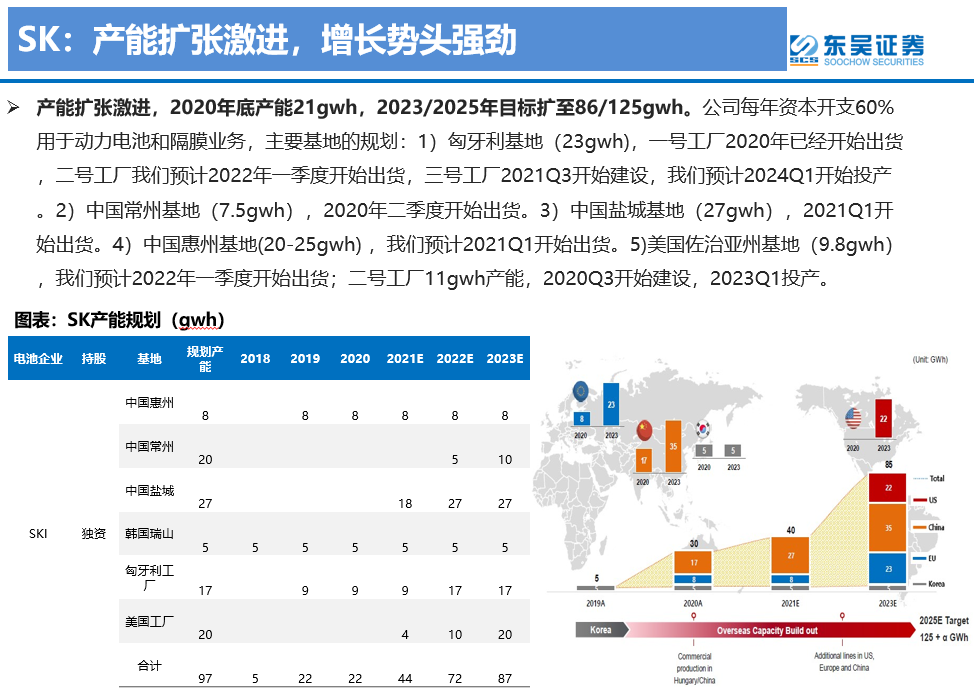

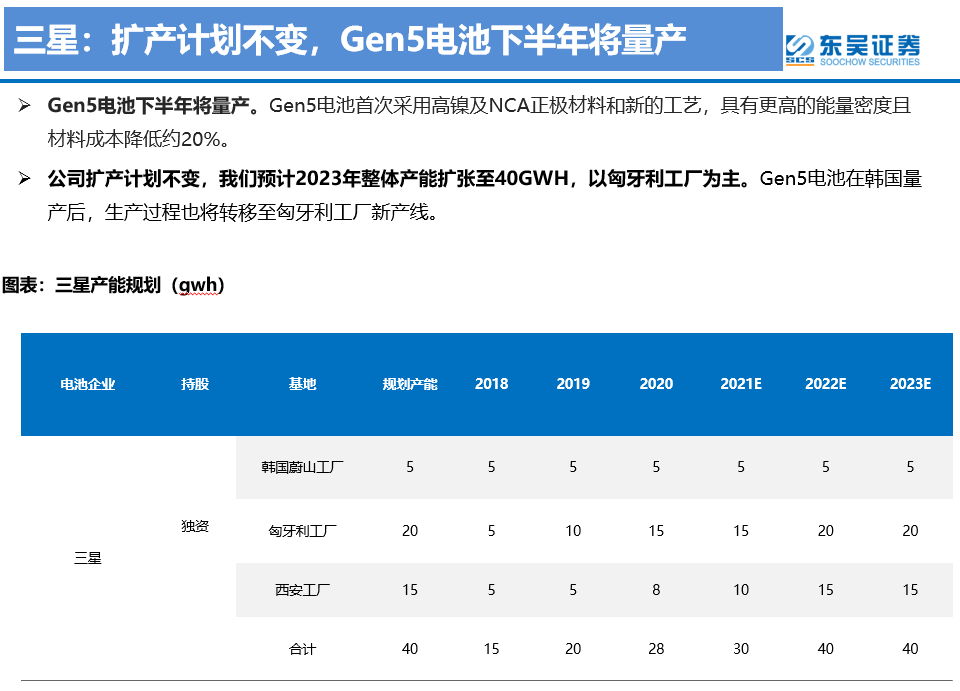

国内龙头份额稳定,外资进场不改格局;2021年铁锂份额将进一步提升,高镍三元逐步放量:根据高工锂电数据库,2020年国内外动力电池需求分别66/70gwh,同比+5%/50%。2021年我们预计分别110/128gwh,同比+53%/82%。动力电池全球双龙头格局形成,其中宁德2020年国内市占率维持50%,且海外逐步放量,全球份额25%,连续3年维持第一;LG 2020年销量爆发,超越松下,份额达到223%。技术方面,由于CTP等工艺应用与储能市场起量,2020年下半年以来磷酸铁锂电池占比提升,全年铁锂装机23gwh,占比36%,我们预计2021年铁锂占比将超过40%;同时高镍811持续放量,2020年在三元汇总占比达到31%,后续随着新车型上市,份额有望持续增加。

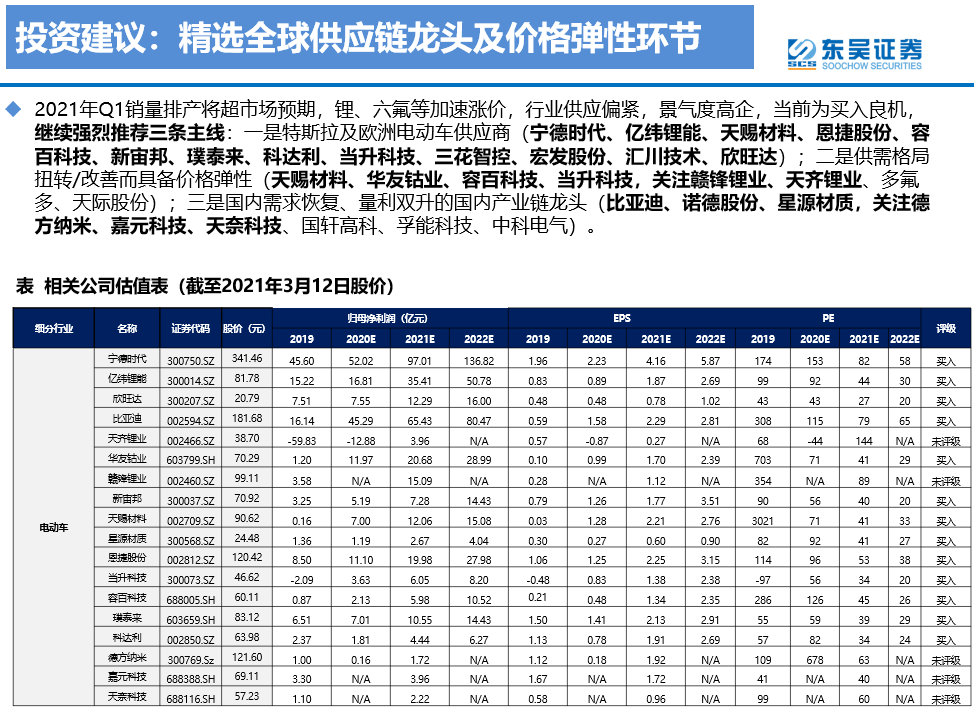

投资建议

电动车全面开花,景气度持续超市场预期,国内外2021年销量有望超市场预期,资源品陆续涨价,验证行业景气度。继续强烈推荐三条主线:一是特斯拉及欧洲电动车供应商(宁德时代、亿纬锂能、天赐材料、恩捷股份、容百科技、新宙邦、璞泰来、科达利、当升科技、三花智控、宏发股份、汇川技术、欣旺达);二是供需格局扭转/改善而具备价格弹性(天赐材料、华友钴业、容百科技、当升科技,关注赣锋锂业(01772)、天齐锂业、多氟多、天际股份);三是国内需求恢复、量利双升的国内产业链龙头(比亚迪(01211)、星源材质、诺德股份,关注德方纳米、嘉元科技、天奈科技、国轩高科、孚能科技、中科电气)。

风险提示

价格竞争超市场预期,原材料价格不稳定,影响利润空间,投资增速下滑,疫情影响。

正文

国内:Toc端需求爆发,逆势上扬

海外:欧洲大超市场预期,美国增长拐点来临

电池:双龙头地位确立,海外需求释放

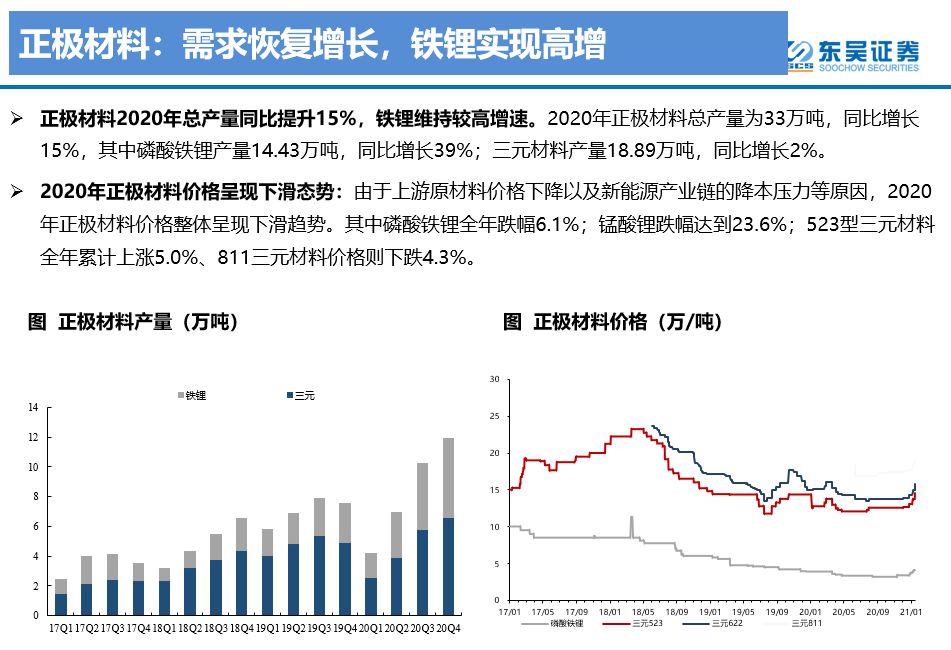

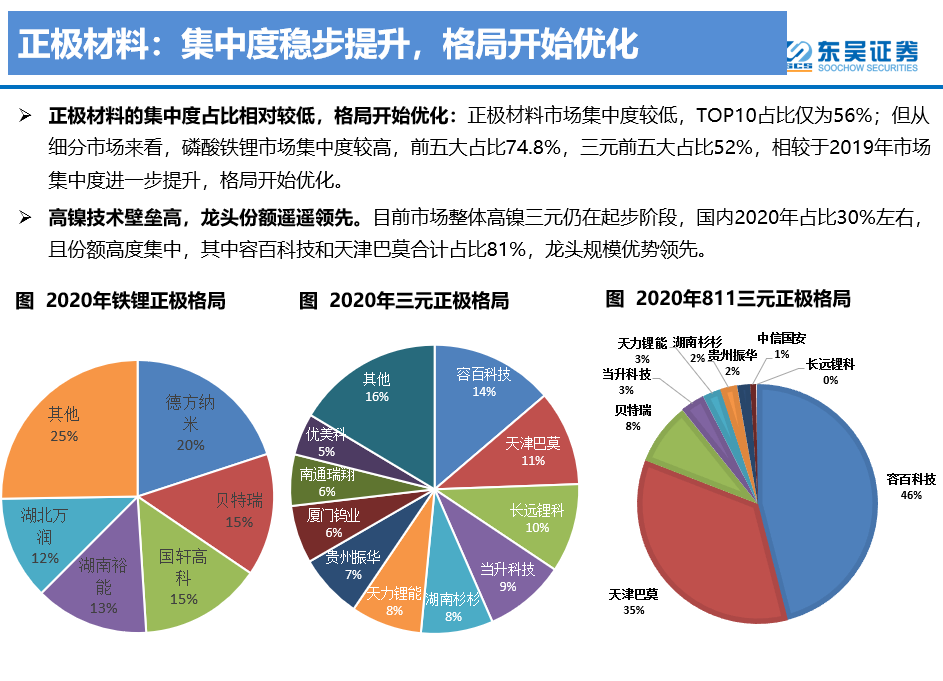

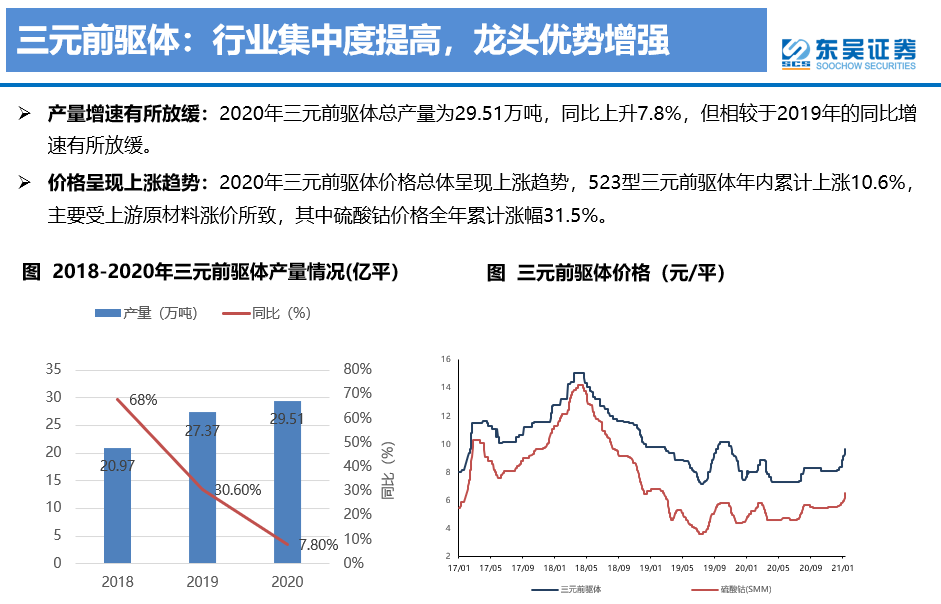

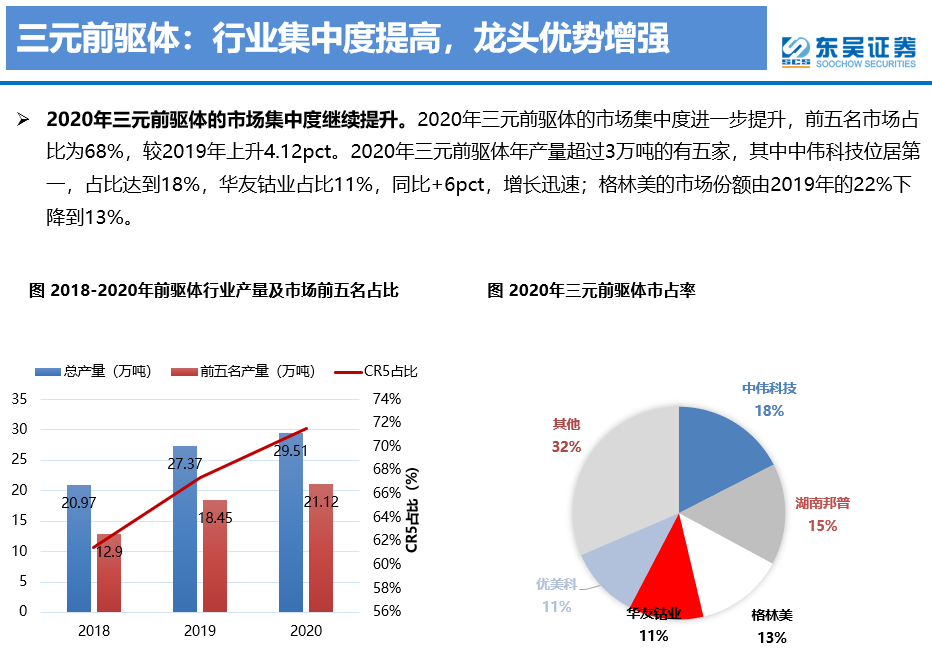

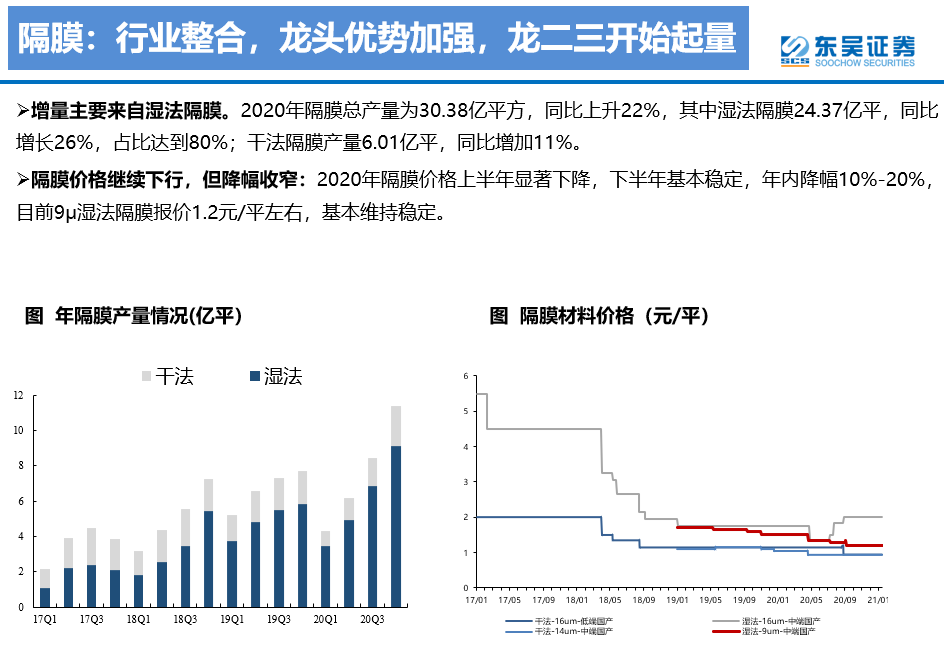

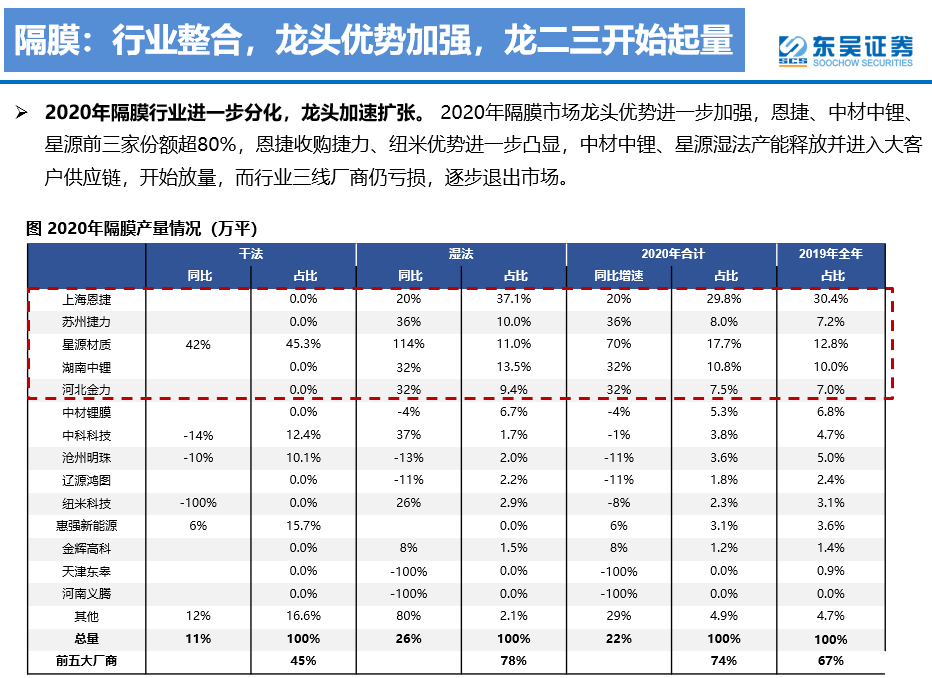

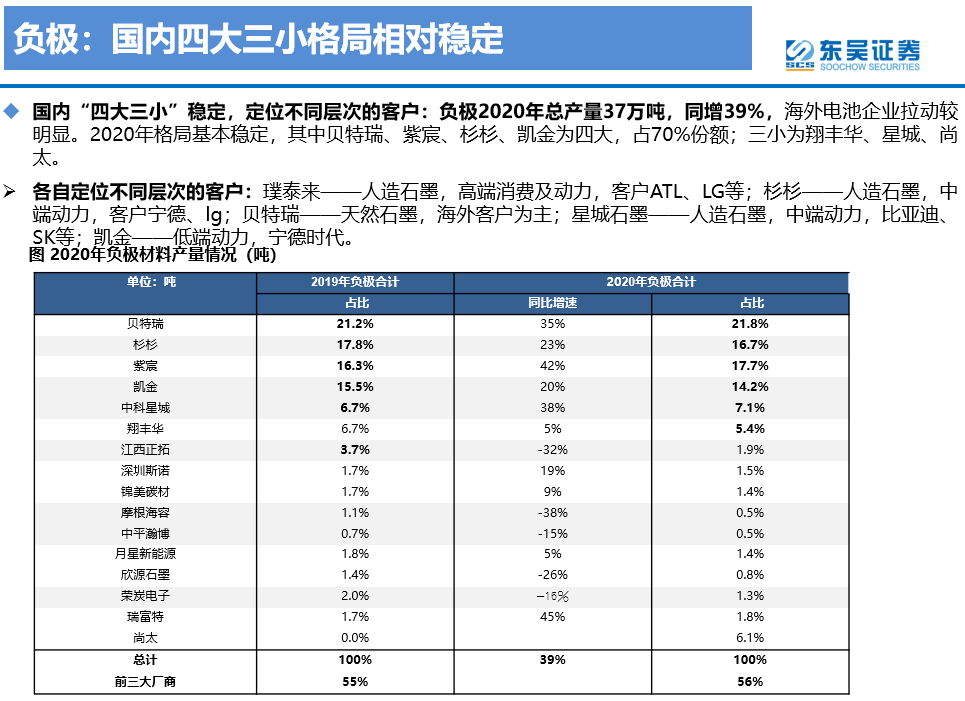

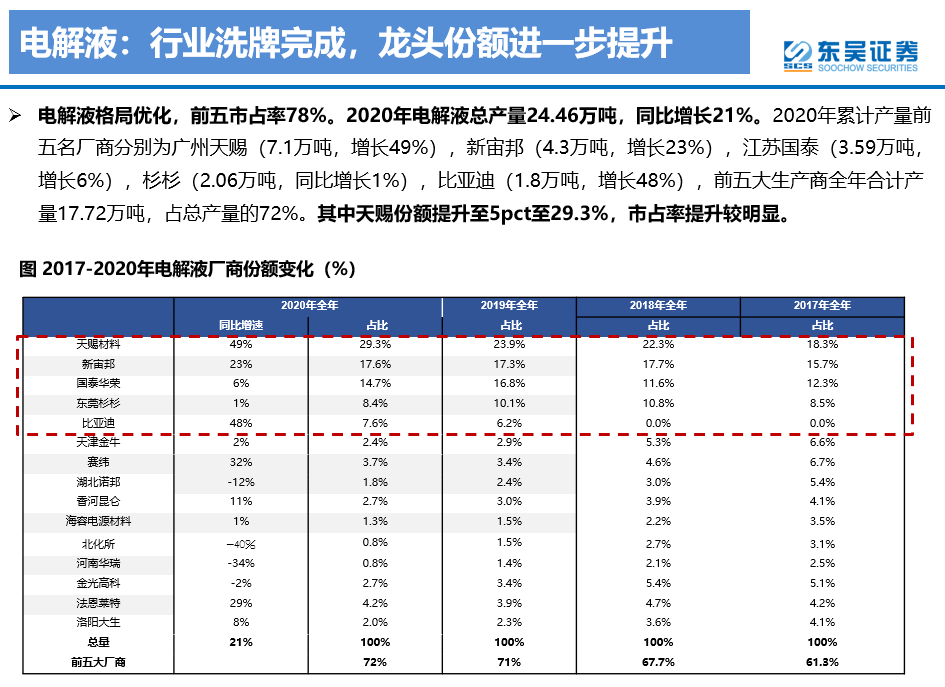

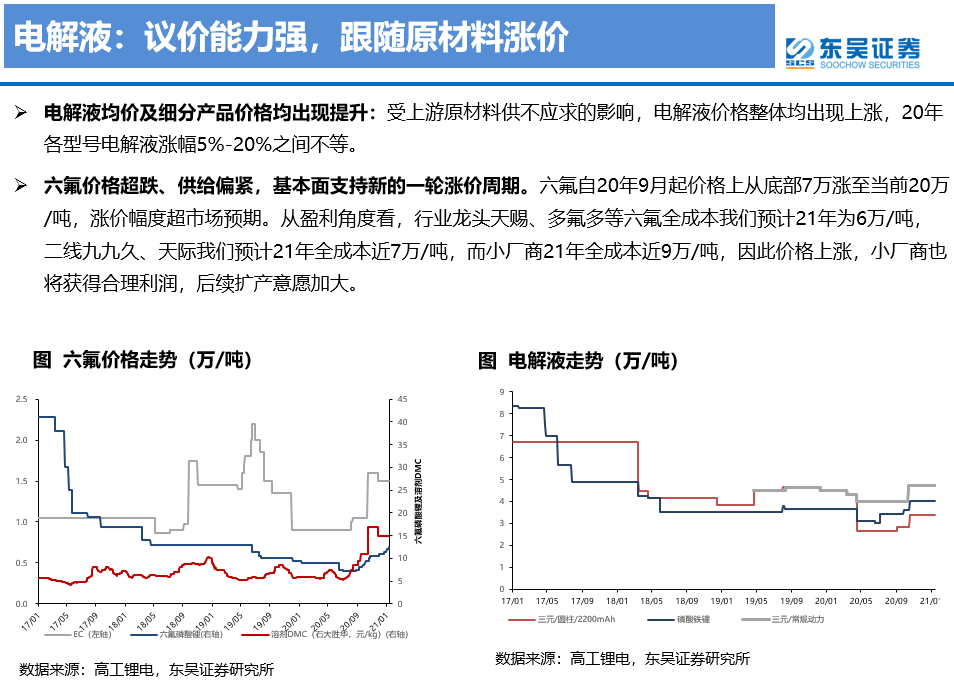

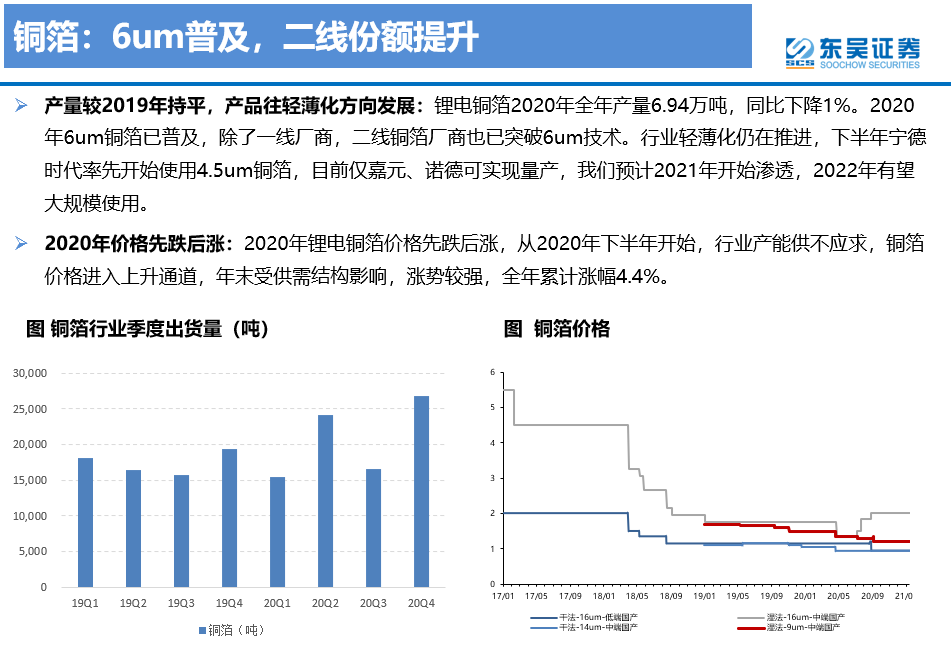

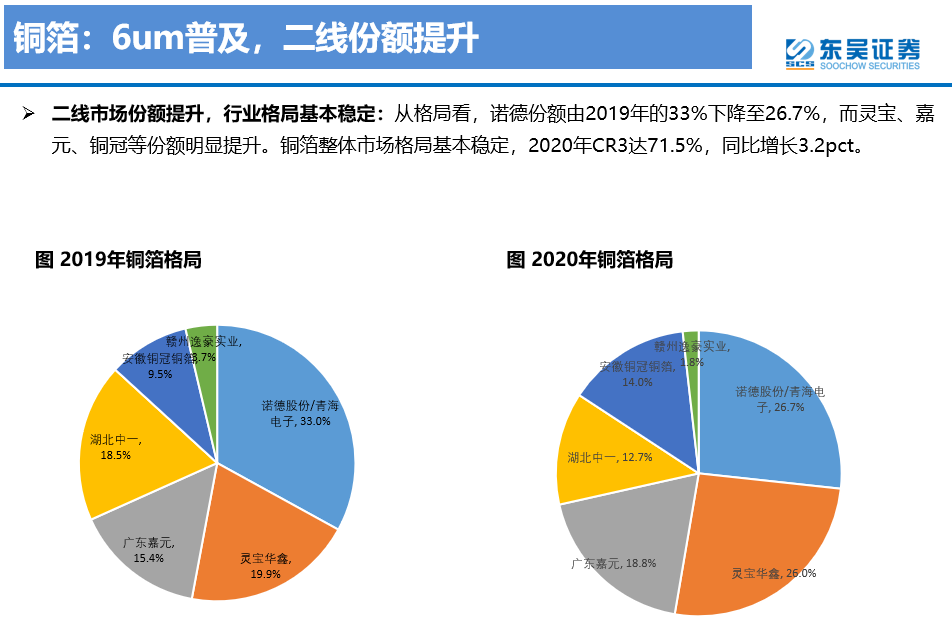

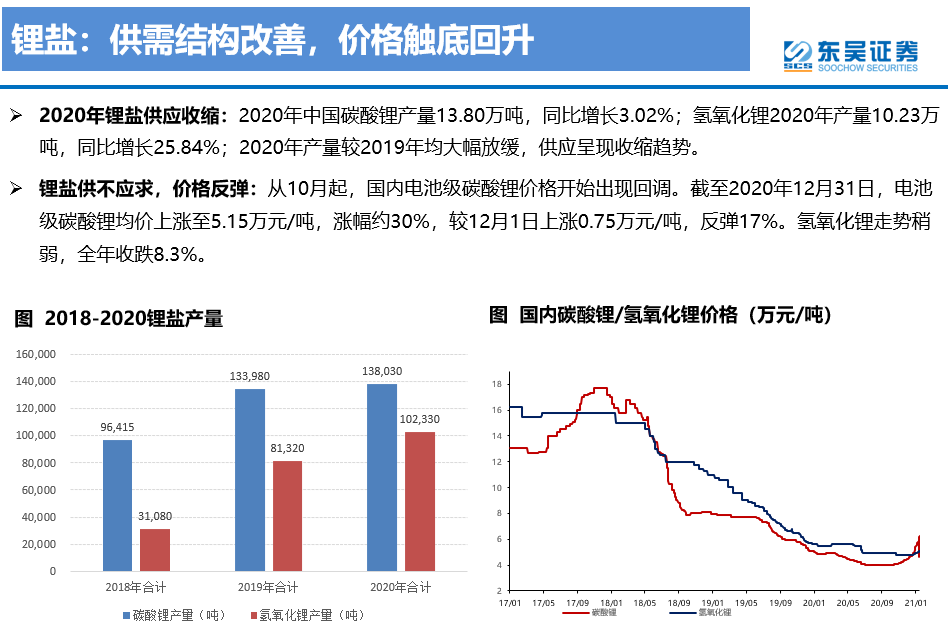

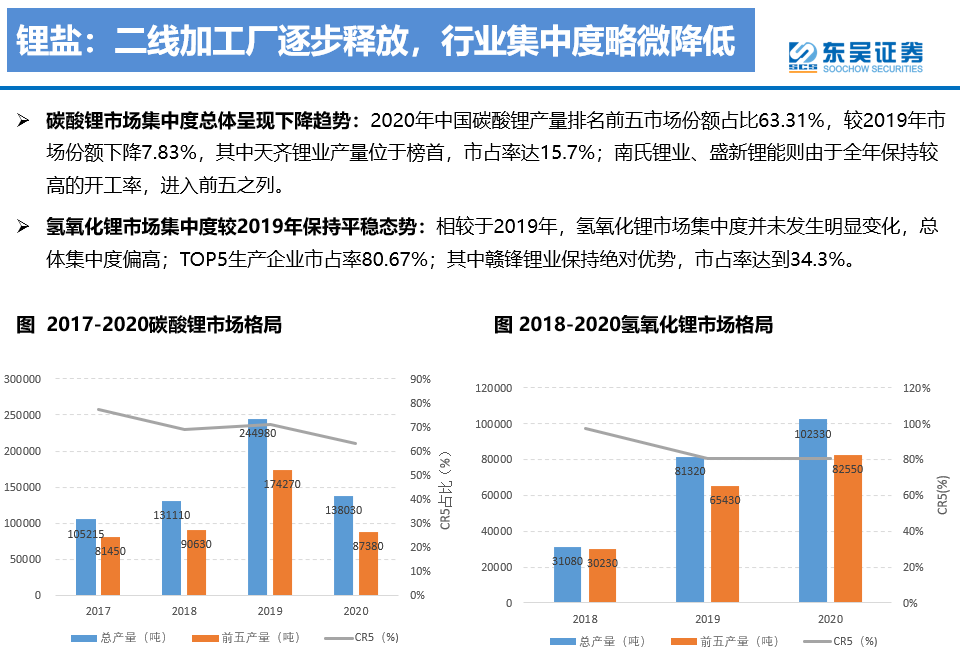

材料:格局优化,海外订单放量价格

投资建议与风险提示

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP