发新品抢占更多服务器CPU市场,市值近千亿美金,AMD(AMD.US)是如何炼成的?

本文来自“36氪”。

AMD(美国超威半导体公司)(AMD.US)的举行线上发布会,首席执行官苏姿丰(Lisa Su)正式发布基于Zen3架构的第三代AMD EPYC(霄龙)处理器(代号“米兰”)系列,其中包括8~64核心共计19种型号CPU。

据AMD官方介绍,这是面向服务器市场的芯片,委托台积电(TSM.US)采用7纳米芯片制造工艺来实现量产,第三代EPYC不仅在IPC性能上有约19%的提升,同时支持PCIe4和DDR4内存实现了非常高的运算吞吐量。

据外媒报道称,此次AMD发布服务器芯片,旨在从竞争对手Intel(INTC.US)手中夺取更多的市场份额。

据悉,Intel也计划在未来几周推出最新的“冰湖”(Ice Lake)服务器芯片,这将是首款采用Intel 10nm制造工艺量产的服务器芯片(据说性能相当于7nm制造工艺的“米兰”芯片)。

两家在服务器市场的故事想必也将越来越精彩。

第三代 EPYC 霄龙服务器处理器性能对比

2017年AMD推出全新的第一代“Zen”构架的Ryzen处理器, 52%IPC性能提升,及其超高性价让AMD打了一场漂亮“翻身仗”。

业界苦英特尔“挤牙膏”久矣,AMD重回高端CPU无疑是一针强心剂。

市场表现传导到资本市场,投资者们同样体会到“AMD YES!”。据统计,2018年至今,AMD(美国超威半导体公司)的股价从不到13美元上涨到82.5美元,涨幅超过5倍;而英特尔则仅上涨了44%左右。而在2020年,AMD的股价累计上涨了96.64%,英特尔则跌去了18%。

尽管从整体营收规模来看,AMD(红家)在英特尔(蓝家)面前还是小弟,但如今的AMD无疑已经有了与英特尔在处理器领域“较真”的实力。

而这一切变化的背后,是一家“平民”公司利用产业链资源以小搏大的奋斗史,也是两个老对手爱恨交织的“二十年沉浮”,更是信息计算的历史与未来。

五十余年沉浮,红蓝CP的相爱相杀

AMD与英特尔的渊源可以追溯到上世纪60年代甚至更早。

1969年,AMD在硅谷创立,仅比英特尔成立晚一年,AMD创始人桑德斯与英特尔创始人诺伊斯、摩尔都曾就职于仙童半导体。

但两家公司可谓同源不同“命”。

英特尔的两位创始人,一个是集成电路发明人之一,一个是著名的“摩尔定律”提出者,在创业之前,他们就已是半导体领域的名流,而AMD的创始人桑德斯是销售出身。

创始人的“基因”差异,使得两家公司一开始就有了完全不同的定位。AMD以市场为导向,凭借质优价廉的产品努力成为各类产品的第二供应商。而英特尔则以技术发展为导向,逐步加大投入开发新的产品,逐步打开高性能处理器市场。

1975年,AMD反向设计了英特尔第一个8位微处理器(8008),并且于1976年与英特尔签署了交叉许可协议之后,拥有了CPU仿制品8080A,二者第一次在微处理器产品上交汇。

这个交叉许可协议极为重要,该协议允许技术许可方和受让方将其各自的技术使用权相互交换,供对方使用。从此AMD和英特尔都可以合法使用x86架构,这也是AMD能够开发x86处理器的基础。

尽管,此后数十年时间英特尔和AMD多次因该协议打官司,但最终还是保留了下来,到2016年,这份专利许可已经为AMD贡献了70%的收入。

1982年,“蓝色巨人”IBM(IBM.US)出于供应链安全的考虑,迫使英特尔开放技术,全面授权AMD生产x86系列处理器,AMD成为英特尔后备供应商。此后,IBM的订单以及随后到来的PC时代,将英特尔推上了微处理器的头把交椅,在一旁的小弟AMD也跟着喝了“汤”。

AMD趁着东风发展起来,其产品性能甚至一度超过英特尔。

为了阻止AMD的进一步壮大,1985年英特尔中止了此前签订的技术合作协议,独家生产386处理器。

而这最终迫使AMD走上自研道路,后于1996年3月,推出了第一款完全自己工程师开发的处理器K5(因K5的推出晚于英特尔奔腾处理器,并未带来很好的销售)。

真正将AMD推向挑战英特尔擂台的产品正在此时酝酿。

在比尔·盖茨的撮合之下,1996年1月,AMD完成了价值 8 亿 6,500 万美元收购案,将芯片设计(Fabless)公司NexGen收入麾下,前英特尔高管、奔腾之父Vinod Dham也随之开始为AMD效命。基于NexGen开发的Nx686处理器,AMD推出了K6架构,成功获得了与英特尔抗衡的实力产品。

此后,AMD一路优化,后几代产品均能与英特尔平分秋色,甚至抢先一步推出1GHz CPU和64位产品。在世纪交汇之际,AMD也迎来了它的第一个“黄金时代”。

一切在2006年发生了变化。

2005年,英特尔“钟摆计划”,即每一次处理器微架构的更新和每一次芯片制程的更新遵循“Tick-Tock”规律,向低功耗,高吞吐量的芯片设计过渡,以酷睿2位起点,英特尔很快在主流和发烧友领域夺得了性能冠军,开启“黄金十年”。而AMD却因以当时市值的50%收购图形卡制造商ATI Technologies,面临巨大的财务风险,后又因产品难以达到市场预期,跌入“失落十年”。

当然,“草根”出身的AMD也没那么容易就倒下。一场自救和革新运动,在AMD内部偷偷上演。

在这几年里,AMD拆分了晶圆制造部门,成立了GlobalFoundries(于2012年将股份全部出售,放弃IDM,选择代工模式)。

2014年年末,苏姿丰( Lisa Su )升任 AMD 总裁兼首席执行官,在上任之初就确立了 “打造伟大的产品”、“创造并深化全球客户合作关系”、“简化运营”三个工作重点。苏姿丰的上任——“AMD用一位工程师接替了一位财务专家”,同样也被视为AMD战略转型的重要一部分。

这些操作节省下来的资金和现金注入了处理器设计。AMD改变路线,开始走“多核心、性价比、整合平台”路线,敲开“开核”时代的大门,进入主机市场,走上与英特尔差异化的路线,同时开启了全新架构的研发。

AMD苦苦挣扎,英特尔几乎占据了整个市场的主导地位。但随着时间的推移,英特尔时钟速度和功耗不断攀升,只能在10nm节点上徘徊。长时间没有给处理器市场带来“质”的飞跃。

机会又来到了AMD这边。

英特尔跌倒,AMD吃饱

2020年双十一新品发布会上,苹果(AAPL.US)带来了首款自研的5nm电脑芯片M1及三款采用自研芯片的Mac新品,在个人电脑CPU上再将英特尔一军。 2021年年初,又传出Mac产品线将全线切换到自研Apple Silicon处理器的消息。

苹果是全球第四大个人笔记本电脑生产商,一旦彻底失去苹果这一大客户,损失不言而喻。

当苹果将电脑芯片制程推进到5nm,AMD处理器在7nm工艺上大展拳脚之际,英特尔自家10nm工艺仍难量产、7nm芯片延期发布,“14nm+++”已经成为科技圈的笑梗。

与英特尔的境遇不同,AMD的处理器CPU在市场上的受欢迎程度日渐增加。AMD处理器被黄牛倒卖、零售市场销量屠榜的消息已经屡见不鲜。这一情况在AMD产品价格、营收利润增速上都有所反映。

根据英特尔和AMD的2019、2020年的财报统计,2020年全年,英特尔营收达到778.7亿美元,同比增长8.2%;净利润达到209亿美元,同比下降0.7%。而2020年AMD营收同比增长45%至97.6亿元,净利润同比增长630.2%至24.9亿元。

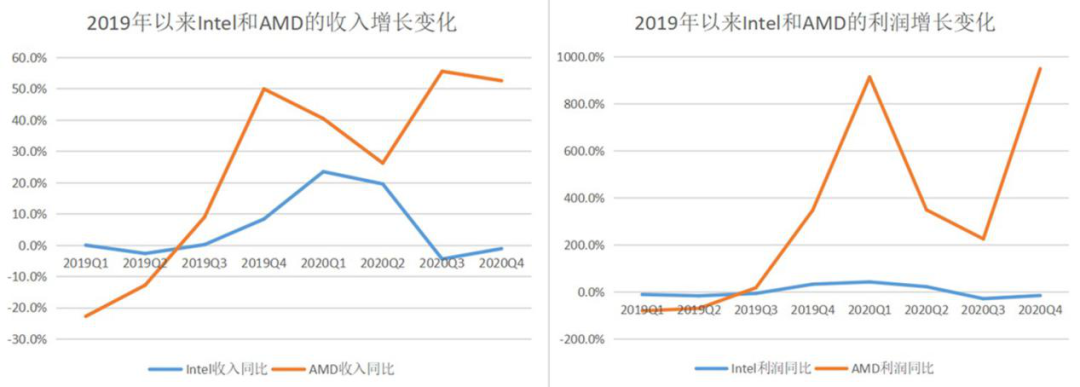

若将二者的营收利润增速拉入同一坐标做比较就会发现,从2019年第2季度开始,AMD的的增速就开始全面反超英特尔。

来源:网络

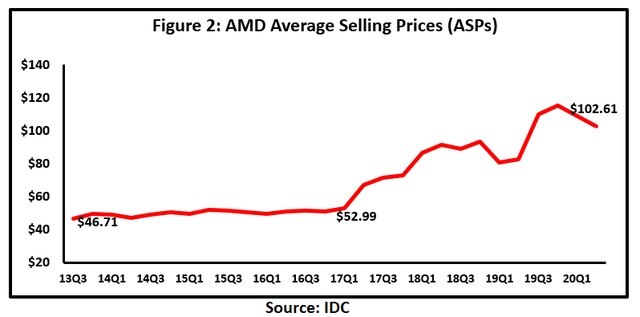

与增速相对应,2017年以来,AMD 产品在CPU各细分市场的市场份额以及平均售价 (ASP)都在增长,并且保持了一定的同步。据市场调研机构SA今年2月发布的报告显示,AMD 的平均售价 (ASP) 在过去三年中几乎翻了一番。由2017年的低于 53 美元,攀升至 102.61 美元,增幅约为 93.5%。CPU整体市场占有率也从不到5%,提升到了10%以上,增幅也在100%左右。

AMD的平均售价 来源:idc

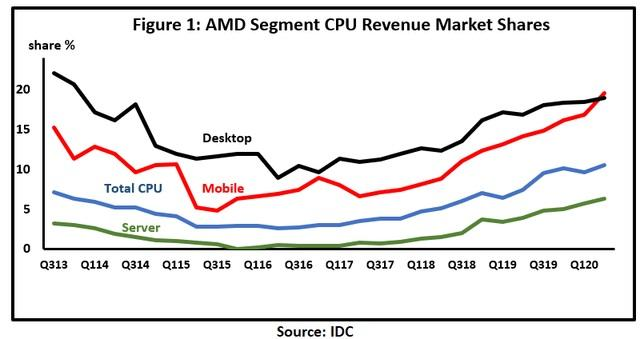

具体细分来看,在 2017 年,AMD的移动市场和桌面处理器市场份额仅有10%左右。在服务器市场几乎没有份额。到2020年初,AMD 台式机和笔记本电脑的份额都超过了 20%,甚至 2021 年 1 月的 Steam 用户数据统计中达到了28%的十年高点。

这些数字无一不说明AMD正走在迅速发展的“康庄大道”上,根据彭博的数据显示,AMD 的季度收入预计将在 2024 年较之2020年年末翻一倍。

AMD处理器市场份额变化

分析AMD崛起,能够在PC、数据中心等市场“以小博大”的关键在于其产品的优秀性能和性价比。

此前Lisa Su在Hotchips上曾分享到,AMD CPU产品60%的性能提升来自于晶圆厂,还有17%来源于微架构。

一开始AMD与英特尔一样是IDM厂商,即芯片设计、生产都涉及到的,自己的产品不交给代工厂。直到AMD将生产剥离了,又卖掉格罗方德代工厂,AMD成为了Fabless IC设计商,即无芯片生产能力,仅负责芯片设计和销售的公司,摆脱加工工艺欠佳的不利限制。

2018年,AMD抓住半导体产业分工细化的红利,选择了台积电,将台积电在半导体制程和工艺上的优势为自己所用。2019年,AMD率先推出了7nm工艺的Zen 2架构,从公开的数据来看,Zen 2架构实现了功耗降低50%(同性能下),性能提升了25%(同功耗下)。有华尔街分析师称赞AMD在7nm 锐龙3000处理器上打了一个翻身仗,这是十多年来AMD首次在工艺及性能上首次全面超越英特尔。

可以说正是台积电给了AMD“以小”与英特尔这一“大象”搏一搏的最大助力。

不只是台积电,AMD还曾计划“借力”ARM,开发新架构CPU,早在2016年,AMD公司就宣布要推出一款,64位的ARM架构芯片,代号为「K12Core」(将ARM和x86内核同时视为IP模块),但最终该芯片没有正是上市。2020年,苹果发布ARM 架构的M1芯片之后,有关于AMD将要开发ARM 架构的传闻又开始在市面上疯传。

假设AMD真的成功推出ARM内核的处理器,这对于整个市场的影响可能是颠覆性的。

未来的竞争:数据中心

回看历史,仍有不少分析认为,AMD在英特尔鼎盛的十年里,之所以没有从市场上彻底消失,极有可能是反垄断法的存在。而每一代新处理器的性能提升都十分有限的“牙膏厂风格”,也可能是“一家独大”的英特尔主动选择的利润最大化的产品策略。

但不论事实究竟如何,英特尔与AMD之间的纠葛和竞争,并非此消彼长、弱肉强食的“野蛮故事”,更像是互相促进,并直接推动了信息时代快速发展的“英雄相惜”。

技术不会停止发展,对手也不会停止竞争。下一个战局又会在哪?未来将会有怎样的终局?是英特尔和AMD留给外界讨论的下一个焦点。

2020年10月,AMD公司又宣布,将会以超过300亿美元(约2021亿人民币)的资金,收购FPGA龙头企业赛灵思(Xilinx),进一步拓展产品业务版图,与英特尔在数据中心这一更大、更核心的市场“一战”。(此前,36氪也有对此作出分析。)

AMD和英特尔在PC市场的竞争难舍难分,但在另一块处理器市场的竞争也许才刚刚开始——那就是数据中心服务器市场。

目前,在服务器市场,英特尔的X86在服务器领域占统治地位。根据Mercury Research统计,2019年英特尔服务器的市场占比达95.5%。

为什么是数据中心?简单来说,因为数据中心的进入门槛更高、利润更高,而且数据中心是互联网时代的基础设施,未来数据中心规模还将继续壮大。

而数据中增长的动因在于5G、AI和云计算的快速增长,这些下游应用的发展最终都必须依靠强大的算力,而算力最终都有大大小小的数据中心进行集中调配。

《IDC全球服务器季度追踪报告》显示,2019年第四季度全球服务器市场厂商收入同比增长7.5%至254亿美元。结合此,前瞻研究院的数据显示,2020年全球服务器行业总体市场规模将近900亿美元(约合人民币6025亿)。

若放在中国国内来看,根据中国idc圈的数据2019年,中国数据中心业务市场规模达到1562.5亿元。预计2020-2022年,中国数据中心业务市场规模复合增长率为27.8%,2022年数据中心规模将达3200亿元。

针对数据中心服务市场,AMD也有相应产品线。2017年6月,AMD正式发布EPYC(霄龙)7000系列服务器处理器产品,强调高性能、个性化、安全性。2019年和2020年又相继发布了7nm制程第二代AMD EPYC(霄龙)系列处理器和第二代AMD EPYC(霄龙)系列处理器的“补充”。这使得AMD的数据中心处理器业务也在不断增长,有消息称AMD在服务器芯片的市场份额也从2017年的0.8%提升2020年8%。

现今,模块化数据中心、刀片服务器、高密度机柜、超大型数据中心、绿色数据中心、边缘数据中心等概念纷纷出现,数据中心智能化趋势也越来越明显。

未来,AMD和英特尔等玩家们面对的是一个更具变化的数据中心市场。这也就要求服务器厂商要在性能之外,更关注能耗、敏捷、延迟等诸多问题。

同样,这些诉求也不再是某一单一技术或产品可以满足的。服务器将会趋向于CPU、GPU、FPGA和其他加速器的混合架构,市场上也会出现并购和联合。

2015年,英特尔以167亿美元的价格收购FPGA厂商Altera公司,2018年底,英特尔明确了从“以PC为中心”转向“以数据为中心”的战略,开始布局XPU——将重心从单独CPU转移到跨CPU、GPU、FPGA和其他加速器的混合架构。

2020年10月,AMD更是宣布计划以350亿美元收购FPGA全球老大「赛灵思」,这是芯片行业有史以来三大收购之一,AMD将借此拼成CPU+GPU+FPGA的产品线版图,迈向下一代异构计算,积极构建AMD EPYC生态版图,同时也开放服务器芯片的定制业务。

不仅是英特尔,英伟达也收购芯片厂商Mellanox Technologies,并计划收购芯片IP供应商ARM,将CPU纳入囊中,同样瞄准服务器市场。

未来,在数据中心的竞争场上,AMD对手绝不只有英特尔,所面临的困难和挑战也更加复杂多样。

但通过分析AMD的沉浮起落,与巨头的竞争合作,我们也能发现几个或许也能在未来市场中同样适用的通关密码:

1、策略为先,产品为王,差异化竞争

在微处理器或者说PC市场发展的早期,AMD并不是唯一能与英特尔竞争公司。但最后能一步步顽强发展,成为英特尔CPU领域的最大竞争对手的却只有它。

这与它每一步的发展策略极为相关:

成立初期,AMD先以高性价比的传统半导体代理、研发、销售为主线,拿下了军方以及多方企业订单,获得了资金、技术、人才的原始资本;

在二十世纪七八十年代,确立并执行了英特尔的"第二供应商"的策略;

二十世纪末到二十一世纪初,在黄金时期,AMD树立其自有品牌产品体系;蛰伏期,则继续"第二供应商"的策略,整合资源,调整业务结构,避开对手锋芒,差异化发展;

2015年后,确定长期聚焦在高性能计算市场的策略。总的来看,每一策略都有收有放,在稳定发展的同时,也有积累和突破,而且始终都是建立在产品特性的基础之上。从重新设计英特尔的产品,到自研核心产品,再通过收购扩充产品线,可以说产品才是AMD策略的根基。

2、与产业革命同行

半导体产业蓬勃发展,创新与产业革命分不开。计算机从大型系统走向小型化、个性化,市场对处理器性能、功耗要求越来越高,需求也越来越细分,一家公司已经不大可能独自满足所有需求。

5G、AI和云计算的发展正在推进更多传统产业的进化,半导体行业全球分工局面已经形成,同时越来越多的手握顶尖技术的玩家创业,正在一步步丰富半导体行业的技术和应用创新。

如今,AMD也正在调整并购策略、产品布局来顺应产业的变化,力图在新一个黄金节点更上一层楼。

AMD的征程是一个“草根”凭借自身苛刻努力、因势变通、乘势而起的逆袭故事,但这并不终点,而是下一场征途的起点。

当前,AMD手握高性能CPU、GPU产品、可不断优化的自主可控芯片架构系统以及可调度的全球半导体供应链资源等一手好牌,可以与英特尔、英伟达等业内巨头同桌竞技。下一个十年,AMD的真香定律能否延续,值得期待。

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP