3月FOMC:美联储对利率上行的容忍度和响应门槛

本文转自微信公众号“Kevin策略研究”。

3月FOMC:美联储对利率上行的容忍度和响应门槛

在市场一片高度的期待中,3月美联储议息会议却看似“平淡”的结束了。近期美债利率的快速上行、特别是隔夜在会议决议公布前夕10年美债一度的快速攀升至1.68%以上,都使得投资者对于美联储能否“针对性”的采取一些政策举措高度关注。

从这个意义上,美联储的政策并没有出现太多市场所期待的变化。上调经济数据预测,维持并强调宽松姿态和资产购买规模,口头表示对经济增长修复的信心、同时对短期通胀走高并不担心等等基本都在市场的预期之内,也和此前的表态基本一致。

在这一背景下,市场的反应也相对平淡,但也并非不买账。10年美债利率从高点小幅回落,美股市场从下跌中修复反弹,缓解了市场压力,暂时避免了新一轮因为美债利率快速抬升造成的波动。

针对此次会议结果、以及相应的市场和资产价格影响,我们点评如下,供投资者参考:

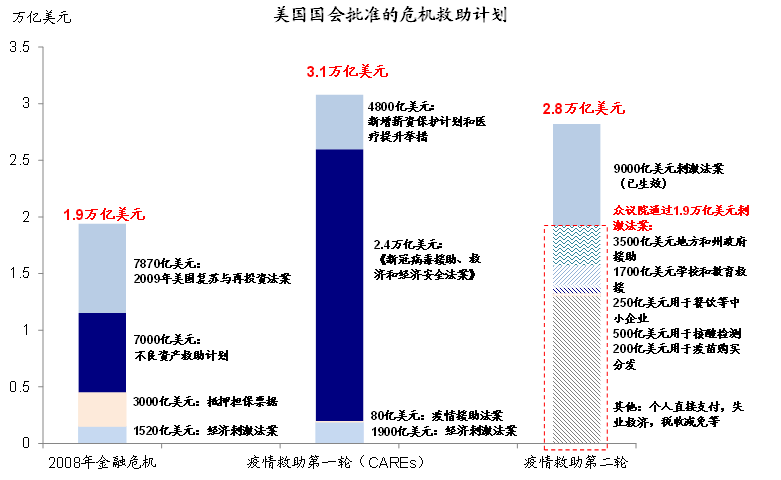

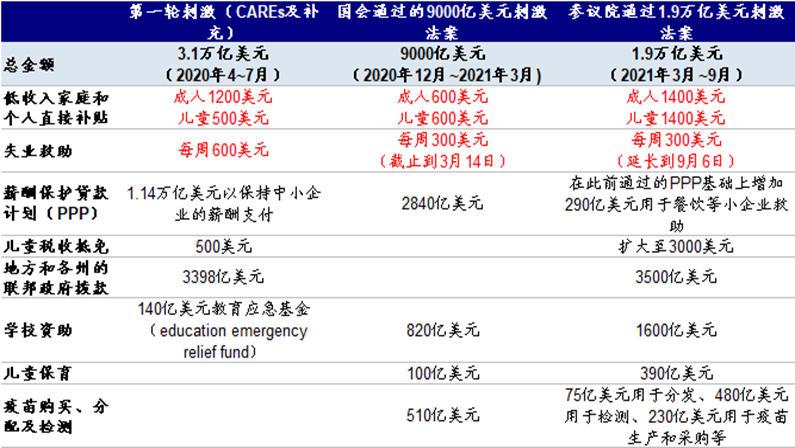

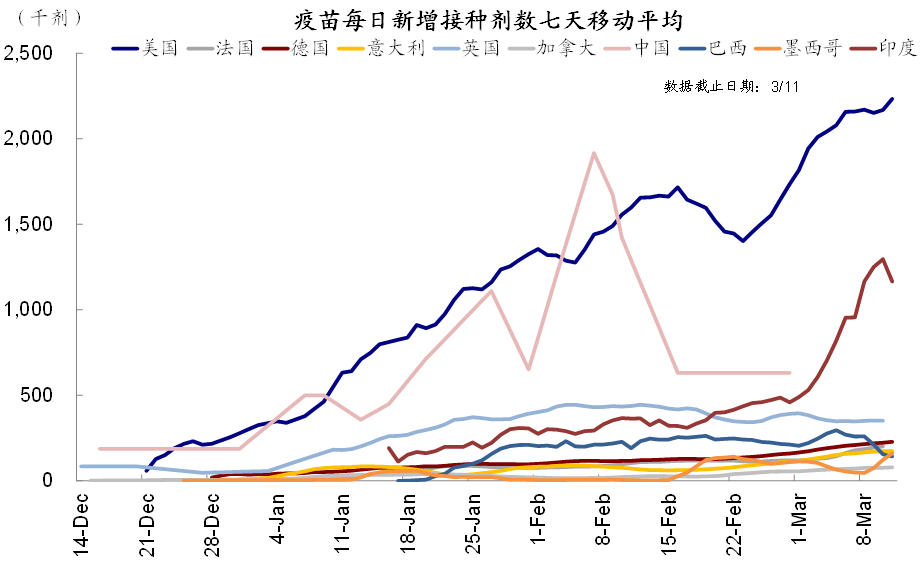

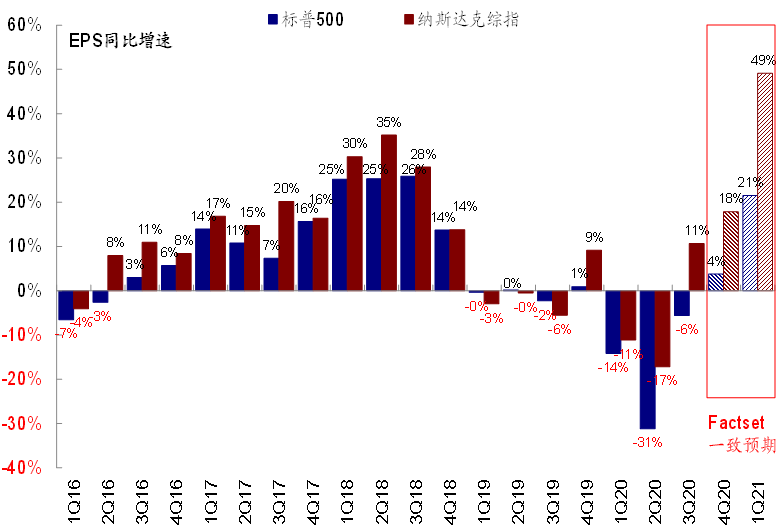

1. 对于增长和通胀的看法:短期价格压力不具有持续性

在美国新一轮1.9万亿美元财政刺激开始生效和疫苗接种持续加速(累计接种1.1亿剂,日度接种超240万剂)大概率推动未来两个季度供需两旺的局面下,美联储对于未来增长的修复也抱有更强的信心,这一点从美联储更新后的经济预测可以得到直接体现,对于2021年的实际GDP增长预测从12月的4.2%上调至6.5%,失业率下调至4.5%,PCE通胀上调至2.4%等等。

但市场所担心的恰恰是硬币的另一面,即刺激“用力过猛”背景下,未来通胀可能快速走高进而带来货币政策可能更快的收紧。在这一点上,美联储主席鲍威尔维持了其一贯的表态,认为短期价格上的压力并不具有持续性。鲍威尔表示,短期的价格压力主要来自供给侧的暂行性扰动,而美国的供给侧变化是非常动态“dynamics”,因此并不会造成持续且较高的通胀压力。

2. 政策应对姿态:持续的政策宽松甚至矫枉过正仍是必要的

美联储和鲍威尔认为,当前的增长修复特别是达到美联储的政策目标仍具有不确定性,例如病毒变异导致疫苗失效的风险等等。

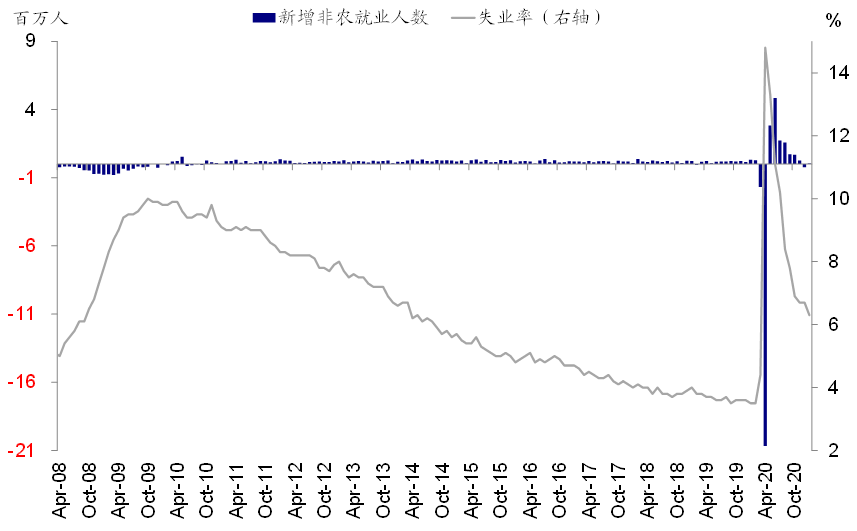

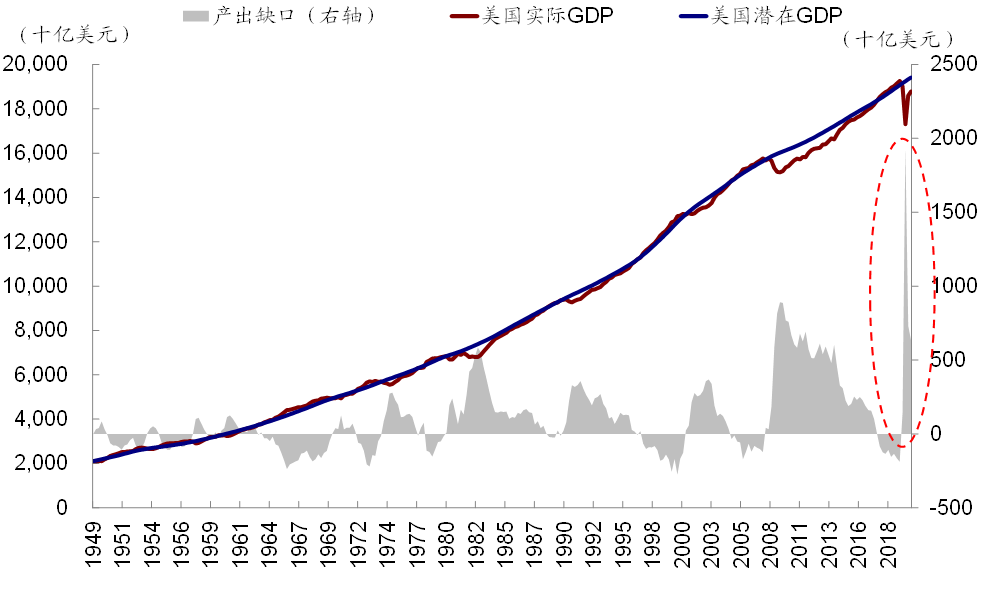

中期来看,目前较疫情前依然高达1000万人的就业缺口、依然较大的产出缺口都可能需要美联储需要在更长时间内维持宽松政策姿态、甚至要阶段性的“矫枉过正”才能实现其长期通胀和就业目标。

实际上,美联储去年修改后的平均通胀目标制,本质上便隐含着在其政策目标中,短期就业市场修复更为重要、或者说在就业市场充分修复前对通胀的容忍度更高的含义。当前依然高达1000万人的就业缺口,即便按照去年5月疫情高峰后每月138万人新增非农就业的修复速度,也需要7个月,但实际上可能根本达不到。

再结合美联储此次更新后的失业率预测(2021年为4.5%),我们可以初步判断,年内出现大幅的政策调整的可能性基本很低。

3. 对市场利率上行的“容忍”?以及政策响应的门槛?

相比可能性很小的政策从紧担忧,市场短期可能更为关注美联储是否会针对近期利率上行采取更多宽松政策举措来应对。

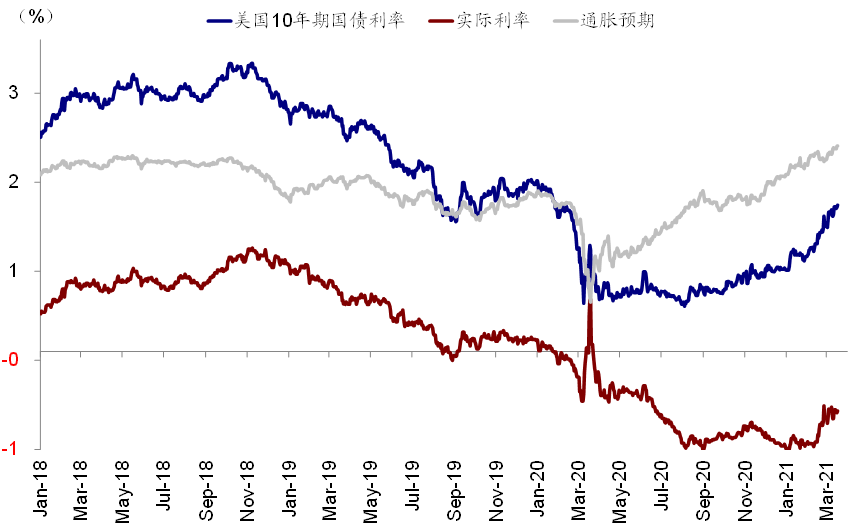

从这一点上,美联储也显示出了较大的“容忍”和淡定。其核心原因在于,近期利率的上行,在鲍威尔看来,更多是对于未来增长预期的正常反应而并非造成系统性的金融条件收紧。例如,其在发言中表示,会担心市场的“无序行为(disorderly)”但认为当前的债券价格依然在合理区间(in an appropriaterange)。

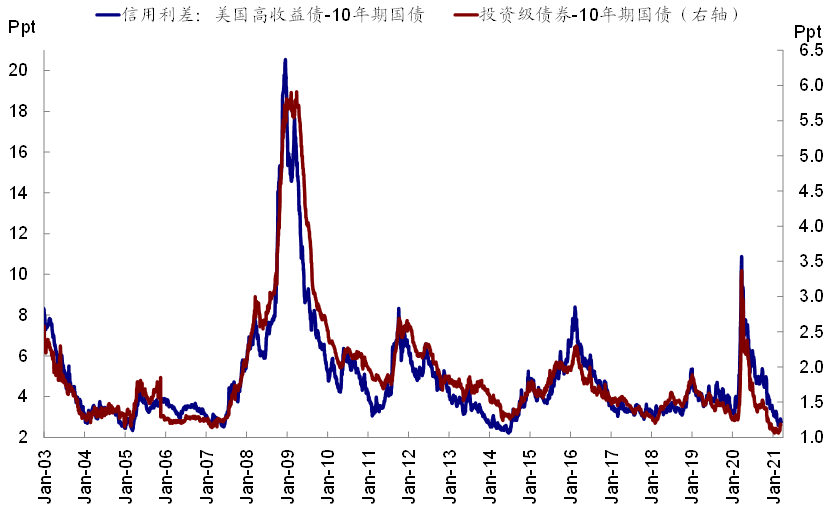

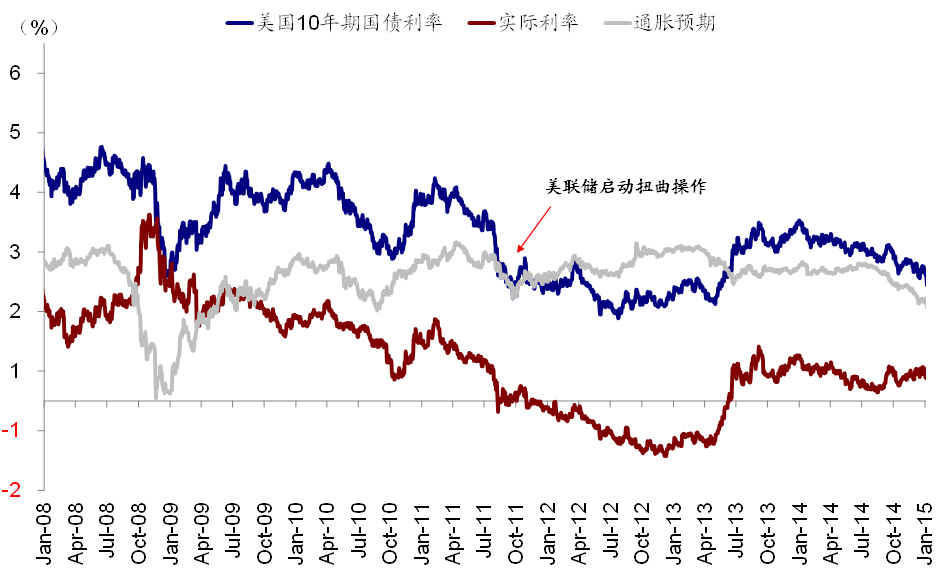

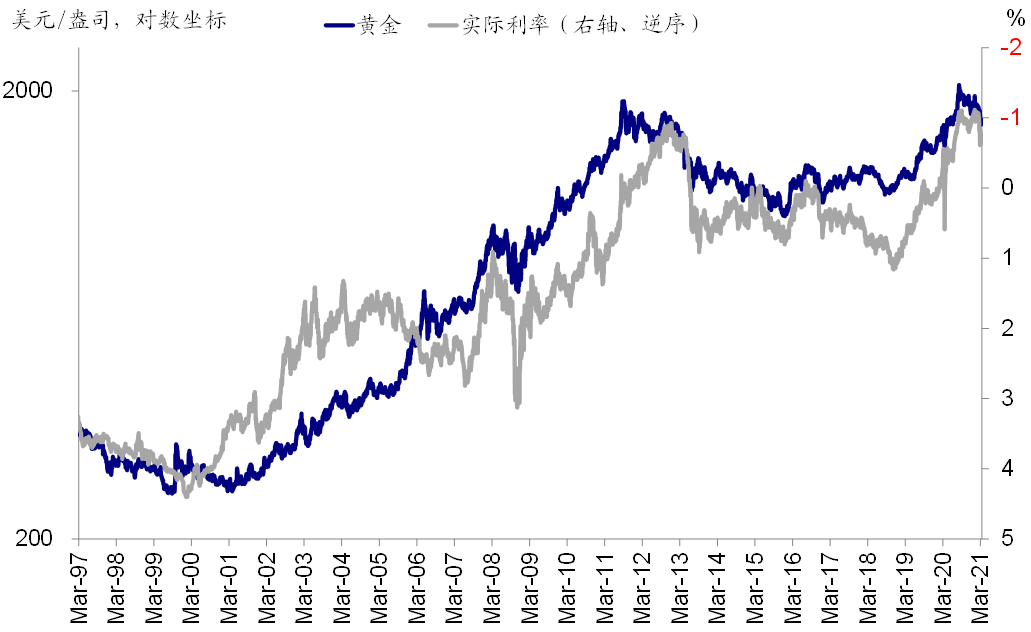

基于这一表态,我们触发美联储采取明显行动的催化剂和契机可能来自:1)短端市场金融条件和流动性,例如银行间拆借利率、商业票据市场、以及信用利差等的急剧变化;以及2)当前依然为负的实际利率(-0.67%)转正。

4. 那么,后续如果需要采取政策干预的话,有哪些可选的政策选项?

我们认为在当前环境下,相比收益率曲线控制(yield curvecontrol,YCC),扭曲操作(operation twist)可能是相对更为便捷且有效的方式,而YCC对资产定价的扭曲可能更大且会导致实际购买规模的缩减。

► 扭曲操作,在目前情况下是相对最为便捷且有效的一种方式,而且QE购买规模将维持不变。由于较为短端利率锚定美联储基准利率保持基本不变,因此即便短期卖出短端,可能造成的响应相对有限。2011年采取扭曲操作即带来的长端利率下行的明显效果;

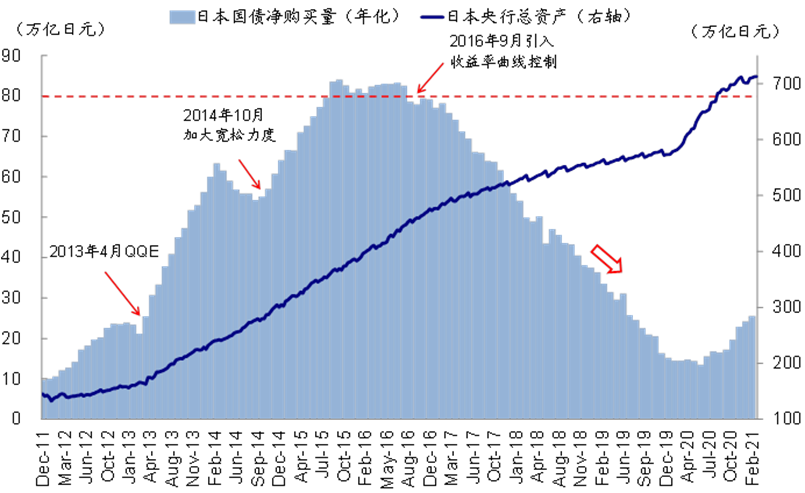

► 收益率曲线控制,反而可能造成实际的Taper和对资产定价更大的扭曲。参照日本央行此前推出YCC的经验(当然日本央行当时是为了避免过深的负利率而非压低利率),锚定某个价格点位而非数量目标可以起到明显的效果,即利率被完全锚定但实际所需的购买规模不断下降,等于Taper的效果。

不过,这种完全锚定某个债券收益率点位的操作可能会“扭曲”市场定价,从中长期的退出角度可能会带来更大的麻烦;

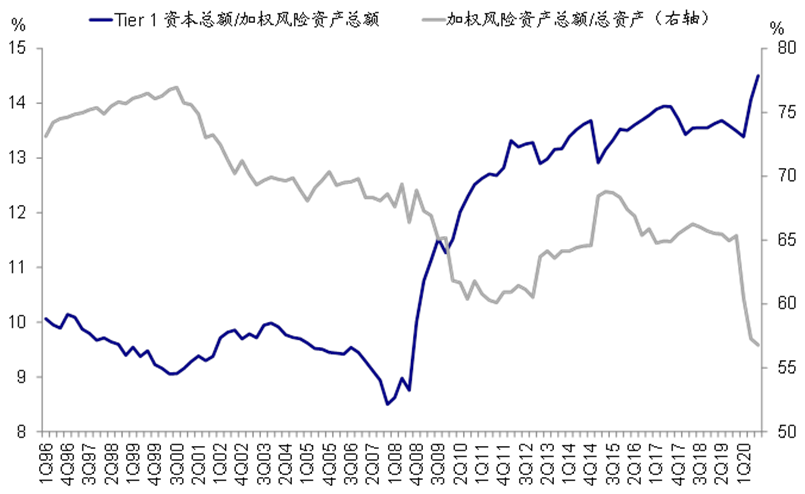

► 此外,延长对银行机构投资国债资本充足率豁免要求的到期可能是近期的一个选项。疫情期间,美联储为缓解国债市场流动性压力,允许大型金融机构可以不将持有国债纳入资本充足率计算中,但这一豁免3月底截止。

截止三季度,美国银行机构持有国债1.3万亿美元,占到总存量规模的5.5%,相比疫情前新增2850亿美元。如果豁免取消的话,在美国银行目前资本充足率处于历史新高的背景下,可能更多体现为降低对国债的需求。

5. 对利率和资产价格的影响

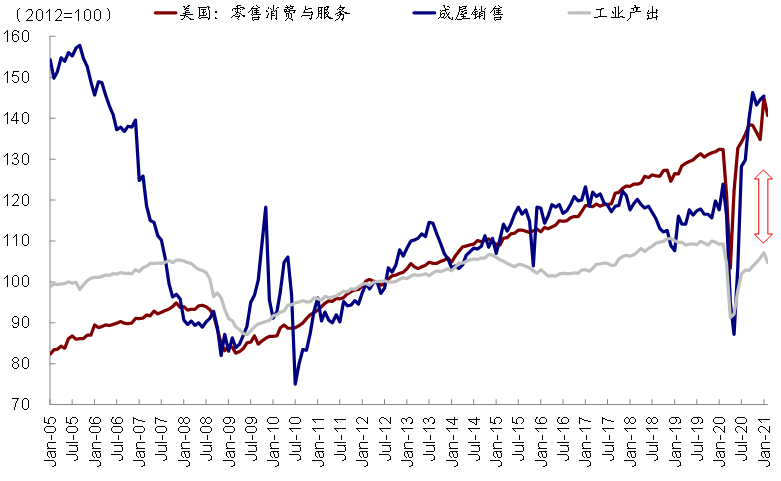

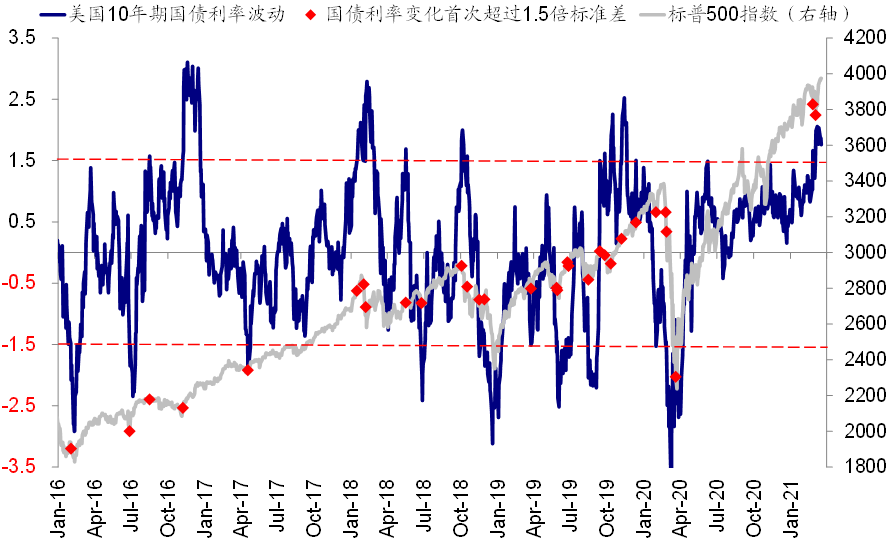

我们预计,美联储此次对长端利率上行更多容忍度的表态,可能难以起到短期明显压降债券抛压的效果,因此不排除从交易层面,债券市场短期内继续抛售以及“试探”美联储的政策底线。

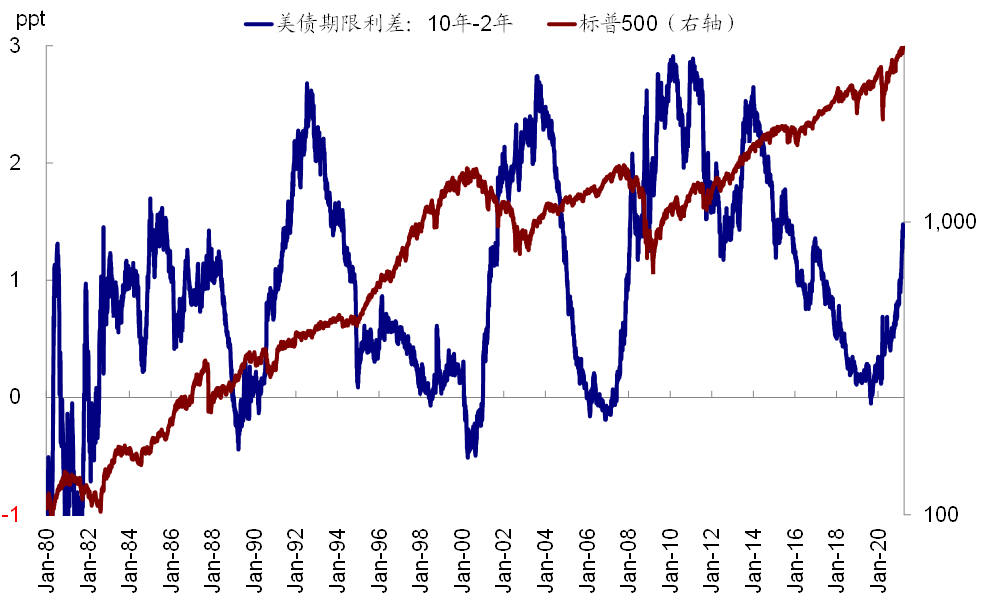

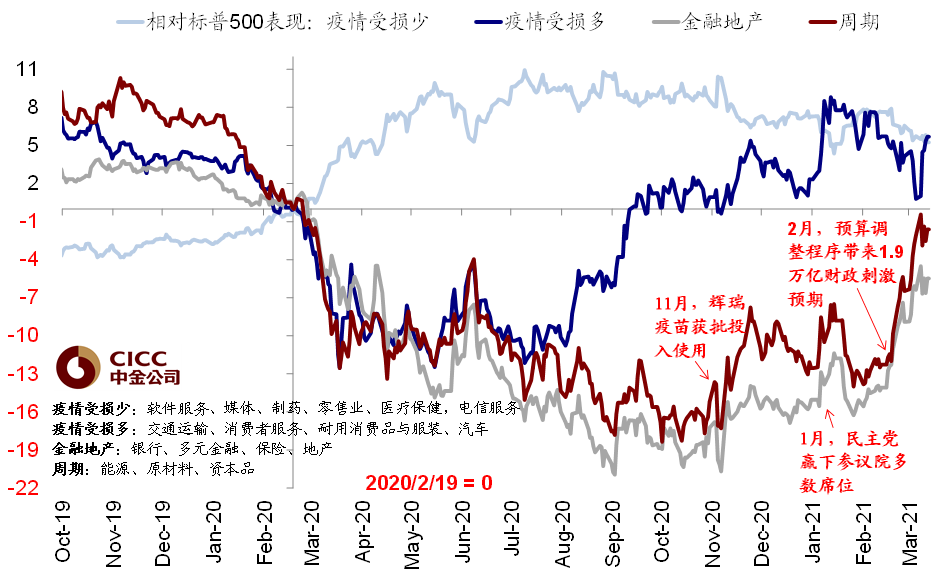

因此,我们预计中期长端美债利率依然将维持上行势头。在10年美债有效突破我们去年底给的1.5%的第一目标后,我们预计第二目标点位为1.8%,而2.2%左右对应实际利率明年转正的水平可能促使政策更多的关注。我们依然预计利率上行以实际利率为主,这对于黄金和虚高部分的估值会体现出边际上更大的压力,但过程并非持续且连贯的(《美债利率上行下的风格轮动 》)。

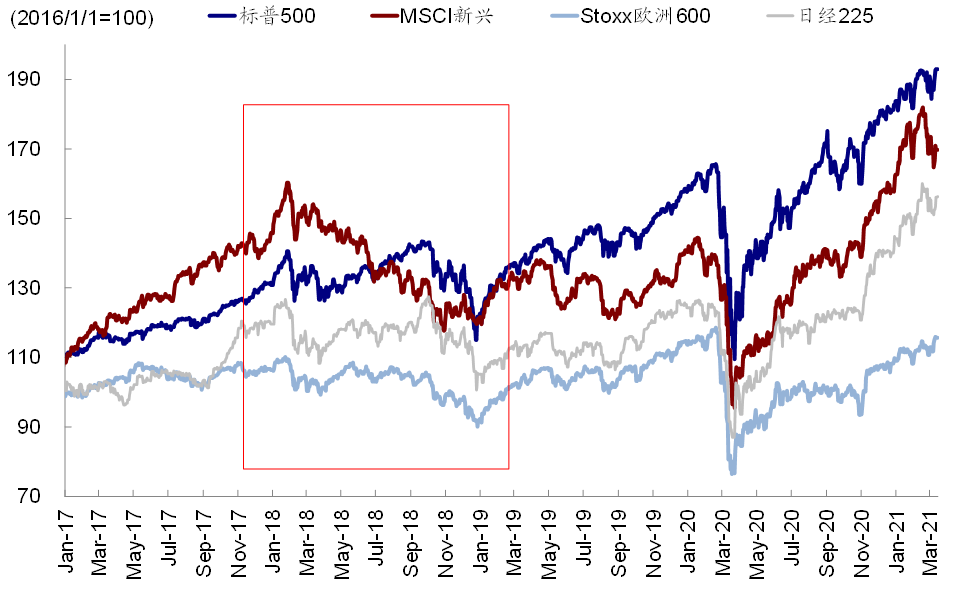

不过,我们并不认为在长端利率推动下的收益率曲线“熊陡”,以及在盈利仍有望加速改善的背景下,单纯的利率上行会彻底改变市场趋势,2018年的经验即是如此(《美股盈利能否抵御利率上行扰动?》、《利率上行的扰动:来自2018年的经验》)。

当然,在这一过程中,节奏依然至关重要,过快和过急的利率上行会诱发市场波动。一些关键催化剂(例如疫苗接种的关键进展、以及财政预算案中对基建投资的安排)可能会成为触发利率上行的关键节点。

6. 未来供需两端影响的重要关注点

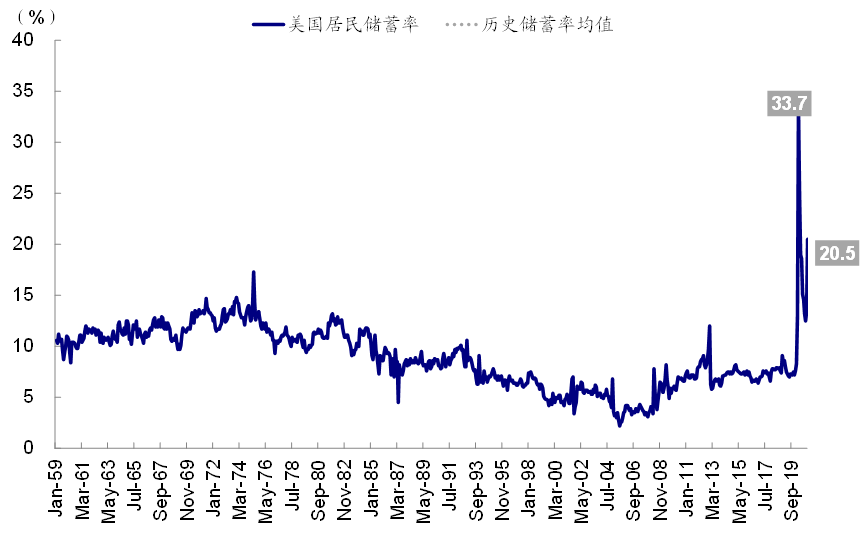

我们认为,短期的通胀压力和利率走势,都取决于供需两端“裂口”的走向。目前,1.9万亿财政刺激已经实施,有望在短期内首先进一步提振需求,这一点相对确定。不过相当一部分刺激转化为储蓄也可能会抵消一部分需求侧的压力,例如去年12月9000亿美元刺激后,美国居民的储蓄率已经再度快速攀升至20.5%的高位。此外,疫苗接种进展加速也有望带来复工的加速修复。

因此,供需两侧的“赛跑”将是未来一段时间重点需要关注的变量,例如疫苗接种、复工,以及是否有可能出台新的财政刺激如基建计划等。

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP