别忘了!若美股牛市终结记得加仓黄金ETF

贵金属投资者应该做好准备,若美股牛市终结,下一个大的市场调整可能会导致黄金需求创纪录,并且价格会猛烈飙高。

近来,整个华尔街的画风似乎变了,在美银美林本月对管理逾5430亿美元资产的175名基金经理的月度调查中,对于“什么将是终结美国股市八年牛市的导火索?”这个问题,有超过三分之一的基金经理认为,答案是“保护主义政策”。

而认为是“加息”有28%,认为是“金融事件”有18%,认为是“业绩低迷”有15%。超过一半的受访者表示,如果特朗普真正实施“民粹主义政策”,结果将是滞胀,衰退或增长停滞。

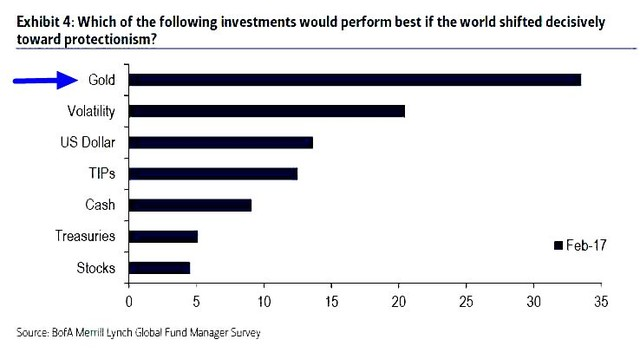

因此,如果世界转向保护主义,下列哪些投资会表现最好? 答案自己看图。

一旦特朗普行情反弹行情结束,伴随着可怜的基本面,更广泛的股票市场将经历地狱般调整。随着这一调整,投资者将再次体验到散户投资黄金ETF的巨大需求,正如同2016年一季度情况一样,有助于大幅推高黄金价格。

这还仅仅是去年道琼斯指数在2016年第一季度调整逾2000点的情况:

该图显示了2009年第一季度,道琼斯指数下跌25%至6470点低位时,流入到黄金ETF的实物需求量创纪录的达到1450万盎司(465吨)。

现在,我们将2009年发生的可怕暴跌与2016年第一季度发生的情况进行比较,可以发现,2016年第一季度道琼斯指数只下跌了11%,但是流入黄金ETF的342吨实物黄金推动竟然神奇般推动黄金价格上涨200美元。

因此,这是自2009年第一季度创纪录的高点以来流入黄金ETF的最高量了。因此,鉴于散户投资者在道指仅下调11%的情况下,就如此恐惧般地转向黄金ETF,道琼斯指数调整幅度已两倍或者三倍于之前的11%时,投资者又会有何种疯狂举动呢?

值得注意的是,之前的这种调整是发生在道琼斯处于18000点顶部之时。

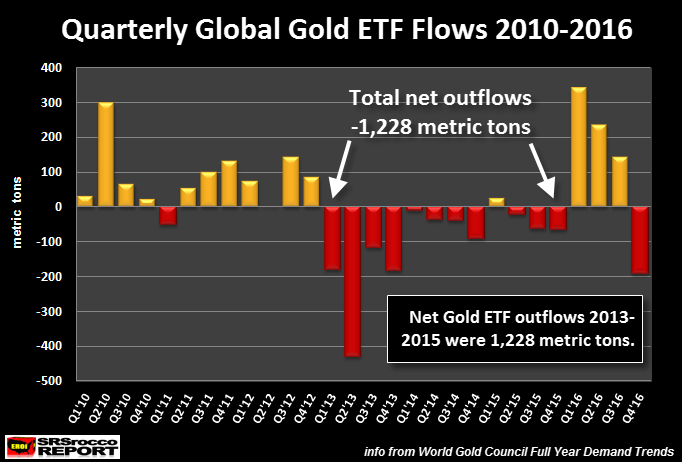

下图显示自2010年以来的季度黄金ETF流量:

在这个图表中有几个重要的因素。首先,从2013年到2016年,黄金ETF的黄金净流出为1228吨。这是由于黄金价格从2013年初的1700美元下降到2015年底的1070美元低点。有分析师指出,这段时间内的黄金价格故意被打垮了。

下图为银/金比率与标普500指数的对比图。可以观察到,银/金比率线与1997年至2012年的标准普尔500指数非常接近。然而,当美联储于2012年年底宣布QE3时,发生了一些相当有趣的事情,即银/金比率继续下跌至底部水平,但标准普尔500指数上升至历史新高。

在2016年接下来的几个季度,尽管流入黄金ETF的量仍强劲,但还是处于低位,这是由于市场意识到市场不会崩溃。此外,市场当时已意识到特朗普将要担任总统,导致2016年第四季度黄金ETF净流出。

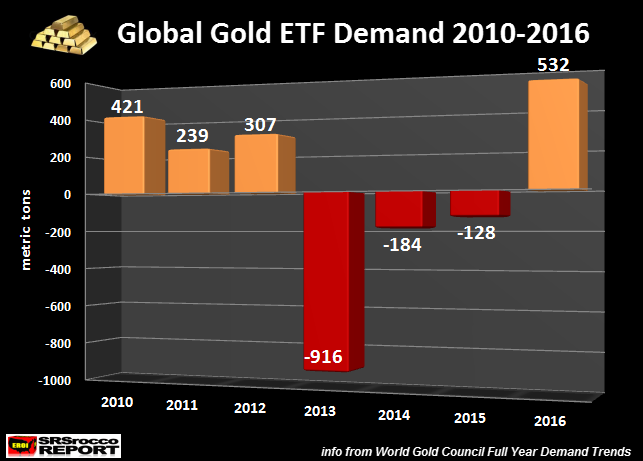

回过头来看,2010年以来年度全球黄金ETF流动发生的情况,可以得出以下结果:

黄金价格从2010年到2012年持续走高,流入黄金ETF仍保持正值。 然而,在黄金价格下跌期间,黄金ETF净流出。这个图表中有趣的是,2016年黄金ETF需求大幅上升至532吨,同样,2016年一季度当道指下跌2000点时,黄金ETF需求达342吨。

现时,道指已高达20270点,比2016年年初的水平高出2200点。但在公众都对市场感到兴奋,经济走向过热,股票估值被拉得过高的阶段,往往接下来会进入市场低迷时期,这可能会导致牛市终结。

如果投资者终于体验到道指更加凶猛的调整时,会如何应对呢?目前来看,2017年将是动荡的一年,特朗普激动起来,还不知道整出什么幺蛾子。

扫码下载智通APP

扫码下载智通APP