美银调查:欧洲大选才是最大的“尾部风险”!

在美银的最新每月基金经理调查中,这175位管理着高达5430亿美元的华尔街投资家所认为的2月份“尾部风险”在上个月时几乎根本没被提到过,显然如今会让他们睡不着觉的已经完全是另一套东西了。

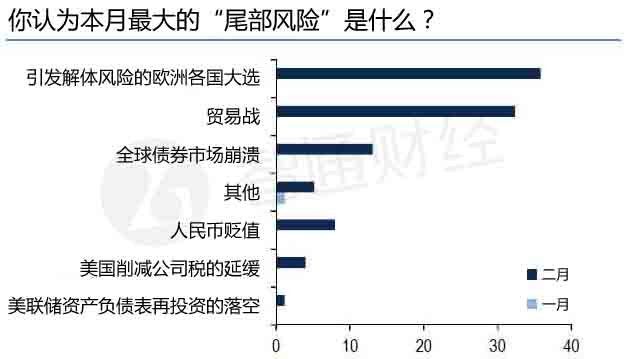

如下图所示,当被问及本月最大的“尾部风险”时,36%的人选择了提高欧盟解体风险的欧洲各国大选,32%选择了贸易战,只有13%的人选择了“全球债券市场崩溃”。

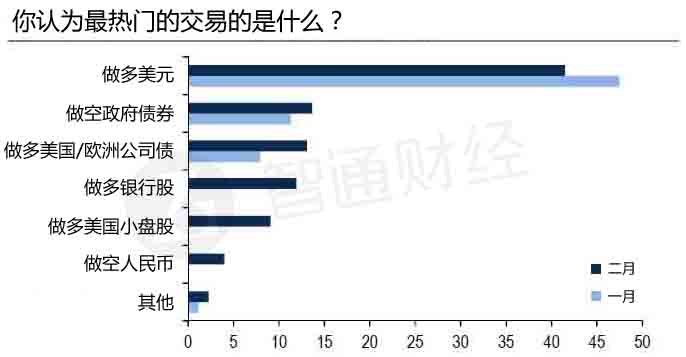

而对于另一个值得市场注意的问题:“你认为最热门的交易的是什么”,被采访对象的回答则与上个月基本相似:41%的人选择做多美元,14%选择了做空政府债券(与上月相比略有增长),只有13%的受访者认为是做多美国/欧盟公司债券。

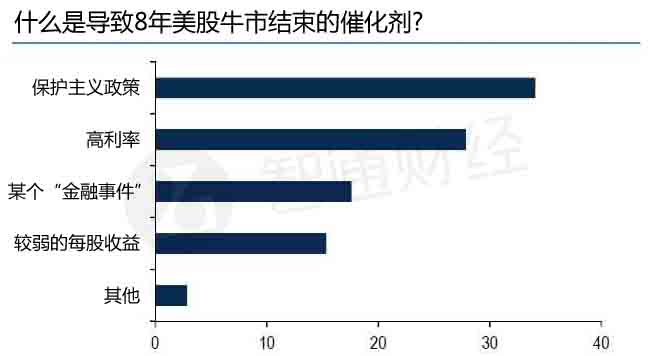

但最有趣的问题是以前在美银调查中不被注意的一个问题,即“什么是导致8年美股牛市结束的催化剂?”答案如下:“保护主义”34%,“高利率”28%,“金融事件”18%,“较弱的每股收益”15%。

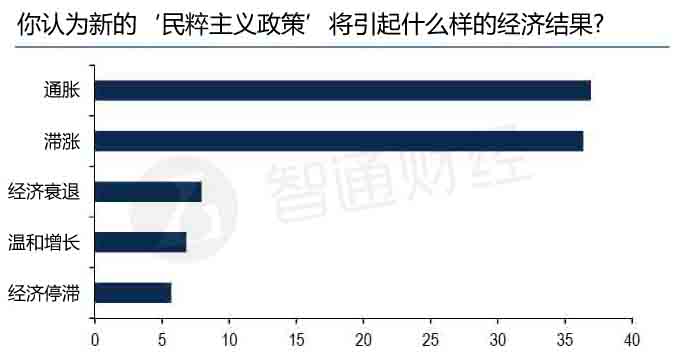

下一个问题问的是“你认为新的‘民粹主义政策’将引起什么样的经济结果?”答案出现了奇怪的分歧,一方面部分受访者指出,特朗普的政策将有利于美股,并带来标普500的另一个历史高点,但另一方面,超过一半的受访者表示,如果特朗普真正开始实施他的“民粹主义政策”,结果将会是滞胀,经济停滞甚至衰退。

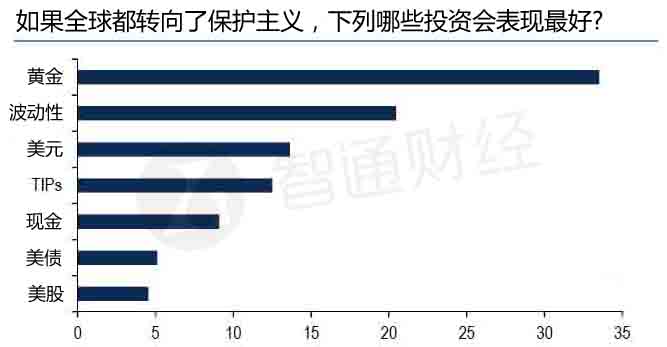

在这种情况下,美银又提出了另一个有趣的问题:“如果全球都转向了保护主义,下列哪些投资会表现最好?”答案不言而喻:黄金。

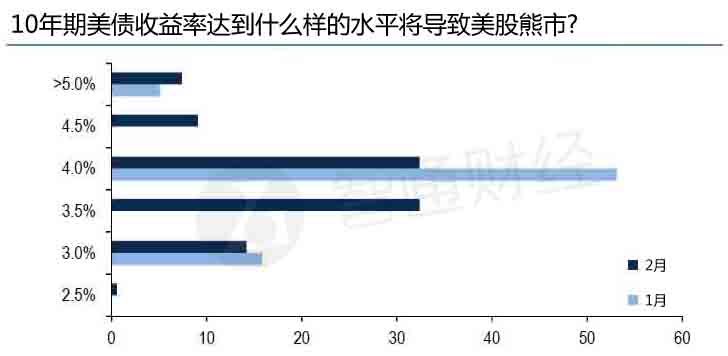

最后,在这个利率不断上涨的时期,一个切合实际的问题是:“10年期美债收益率达到什么样的水平将导致美股熊市?”受访者们给出答案是,至少到目前为止美债收益率还太低,不会伤害到美股,有64%的人表示,10年期国债收益率至少得到3.5%-4%才会带来美股的熊市。

对此美银策略分析师哈特尼特(Michael Hartnett)表示,宏观熊市(预期经济增长疲软)的逆势投资者会卖出银行股,美元和日本市场并买入债券,公用事业股和日常消费品股,而宏观牛市(期望更高的通货膨胀)的逆势投资者则将减少现金持有量,卖出房地产投资信托和科技股,并买入英镑,新兴市场股和工业股。

(信息支持:比特港)

扫码下载智通APP

扫码下载智通APP