重返1.70%下方!10年期美债收益率高位回落 收益率曲线趋平

本文来自财联社,作者:潇湘。

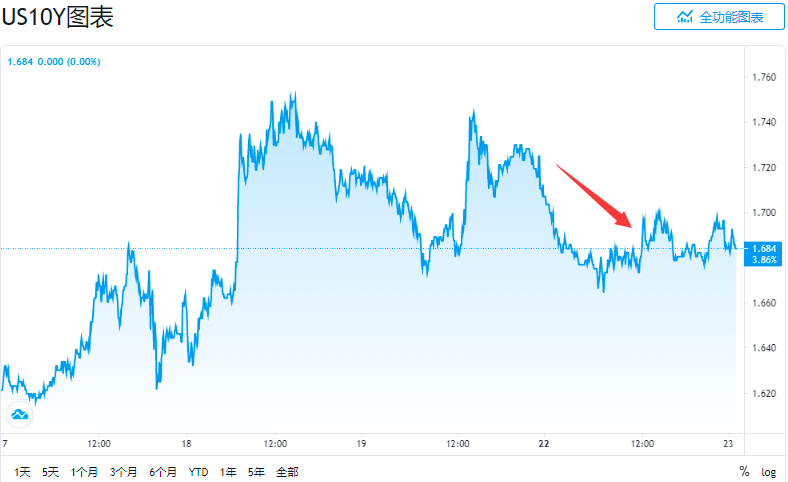

美债收益率周一(3月22日)自高位回落,重返1.70%关口下方。随着美联储官员继续淡化对近期收益率上升的担忧,债市的抛售暂时有所缓解。受此影响,美国三大股指周一也全线收高,标普500指数结束了连续两日的下跌行情。

行情数据显示,10年期美国国债收益率周一尾盘下跌2.64个基点,报1.6946%。欧洲时段曾降至1.67%下方刷新日低,当日跌幅一度接近7个基点,进入纽约时段后跌幅有所收窄。

其他周期债券方面,2年期国债收益率下跌0.2个基点,报0.1472%。5年期国债收益率下跌1.78个基点,报0.8628%。30年期国债收益率下跌3.49个基点,报2.3984%。

在周二开始发行短期和中期债之前,美债收益率曲线出现趋平。2年/10年期美债收益率差周一报155个基点,上周四曾触及160个基点,为2015年以来最阔。

短期美国国库券收益率周一则出现回升,上周四曾逼近零。一个月期国库券收益率尾盘报2.5个基点,上周四曾低见0.5个基点。

InCapital首席市场策略师兼高级交易员Patrick Leary表示:“市场仍在接受这样一个事实,即美联储将专注于实现充分就业,并将容忍通胀上行。”他称,“收益率对美联储来说总体上仍然足够低;这种情况是否会在某个时候改变,以及何种水平时会改变,我们真的不知道。”

市场担忧情绪缓解 美国三大股指全线收高

美国国债收益率周一的回落也为股市带来提振,市场担忧情绪显著缓解。其中,以科技股为主的纳斯达克指数跑赢标普500指数和道指。截止收盘,道琼斯工业指数收涨103.23点,至32731.2点,涨幅0.32%;标普500指数收高27.49点,或0.70%,报3940.59点;纳斯达克指数收高162.31点,或1.23%,报13377.54点。

纽约对冲基金Great Hill Capital LLC董事长Tom Hayes表示,10年期美债收益率在上周触及1.754%后,从14个月高位回落,使科技股得以反弹。

自2月中以来,美债收益率大幅上升,重压受益于低收益率的大涨科技股,投资者将资金从过去一年推动股市大涨的大型成长股轮动至价格偏低的价值股。TrendSpider首席市场分析师兼创始人之一Jack Wu Jastyk表示:“科技股在当时受到重创,看到它们周一从低点小幅反弹并不令人震惊。”

值得一提的是,周一银行股跑输大盘,回吐了近期的一些涨幅。道指成分股摩根大通和高盛均走低。银行板块下跌的部分原因是上周五美联储宣布不延长疫情期间向银行业提供的补充杠杆率(SLR)豁免措施。

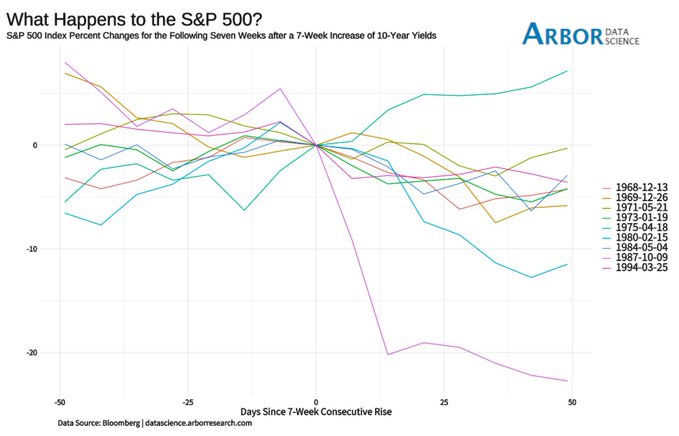

不过,对于华尔街交易员而言,由于眼下美股的涨跌依然很大程度上将取决于美债市场的表现,有一个历史数据似乎对于后市而言并不利。

ARBOR DATA的研究发现,目前10年和30年期美国国债收益率均已经连续上涨了至少7周,而在此前出现这样的连续上涨后,标普500指数此后往往表现不佳。历史上9次类似的经历中,标普500指数有8次在此后7周出现下跌。

市场静待本周鲍威尔证词和新债标售

展望后市,投资者自今日起将密切关注对短期和中期美债标售的需求。美国财政部周二将标售600亿美元两年期国债,周三将标售610亿美元五年期国债,周四将标售620亿美元七年期国债。上月举行的七年期国债标售需求非常疲弱,导致美债全线遭到大幅抛售,投资者仍需提放类似的惨案重演。

“尽管抛售潮有些过虑,但短期内美债对于金融机构的吸引力的确在下降。”嘉盛集团资深分析师Joe Perry指出,2月25日的7年期债券拍卖需求低迷。交易员开始担心国际需求,导致债券收益率快速上扬。现在收益率比当时更高,对买方来说价格或许合适。

他说,市场将密切监测这些拍卖的进展,如果重复2月25日的萎靡之势,债券收益率可能进一步飚升。2月25日以来,10年期债券收益率上涨近36个基点。按美联储的观点,这属于暂时现象。本周我们可以得到更多的信息,判断这种观点是否有道理。

Leary表示,五年期国债可能对寻求固定收益的投资者具有吸引力,因五年国债收益率较两年和三年期国债收益率要高得多,两年和三年期国债收益率因美联储的近零利率政策而被锚定。相反,较长期国债的风险更大。“五年期国债是你的投资能获得较高回报的地方...这是一个获得一些风险调整后回报的机会,“Leary说。

此外,市场也将聚焦美联储主席鲍威尔本周在国会发表的证词演讲。作为国会监督政府抗疫刺激行动的一部分,鲍威尔周二将与美国财政部长耶伦一同出席议院金融服务委员会的听证会。他们周三还将出席参议院银行业委员会的听证会。

在周一披露的一份准备好的证词中,鲍威尔表示,“经济复苏步伐快于普遍预期,并且看起来正在加强,但复苏远未完成,因此,我们美联储将继续为经济提供所需的支持,需要提供多久就提供多久。”

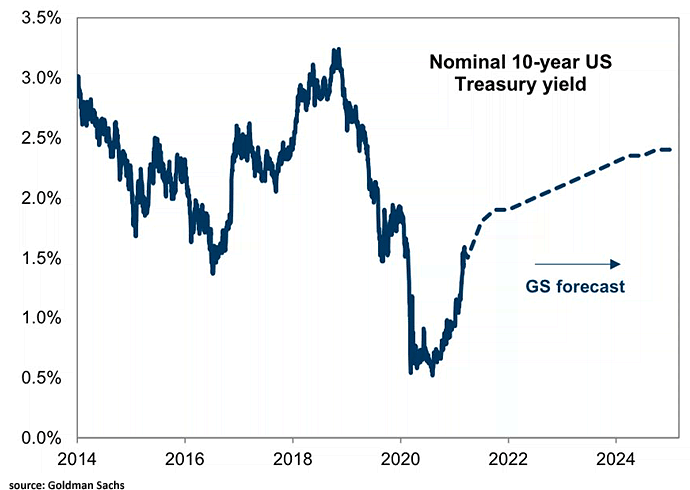

新加坡大华银行最新发表报告称,预期今年底前10年期美国国债收益率将上升至2.0%水平,美元将暂时走强和波动,但不会改变美元长远下降趋势。

该行宏观团队预期,美联储要在2021年末或2022年才会开始讨论缩减买债规模。此外,按今年2月下旬至3月上旬美债收益率重新定价的速度,市场可能对今年全球经济复苏的程度过于乐观。换言之,近期10年期美债收益率的强劲上升势头最终会在2%左右逐渐减弱,因此债息上升对带动美元上扬的情况可能开始减少。该行预测,第二、三及四季10年期美债收益率目标分别为1.9%、1.95%及2.0%;明年首季进一步升至2.1%。

高盛上周五则预计,到2021年底,美国10年期国债收益率将升至1.9%,2022年将达到2.1%,2024年达到2.4%。

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP