港股打新 | 联易融:供应链金融科技供应商第一,初步建议申购!

本文转自微信公众号“站在Ju人肩上A”,以下观点不代表智通财经观点

结论:申!

联易融

公司是一家供应链金融科技解决方案提供商,其云原生解决方案可优化供应链交易的支付周期,实现供应链金融全工作流程的数字化。

根据灼识咨询数据,在2020年前9个月,该集团处理的供应链金融交易金额达1,223亿元人民币,在中国供应链金融科技解决方案提供商中排名第一,市场份额为20.5%。

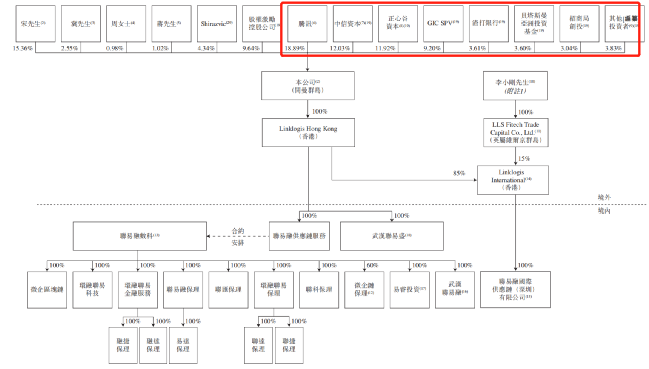

根据公开信息,公司股东及投资方包括腾讯、中信资本、正心谷、贝塔斯曼(BAI)、渣打银行等。2016年8月、2017年8月、2018年10月,联易融分别完成一轮融资,融资额分别为1亿元、2亿元、2亿美元,腾讯(00700)为第一大外部股东,持股占比18.89%。

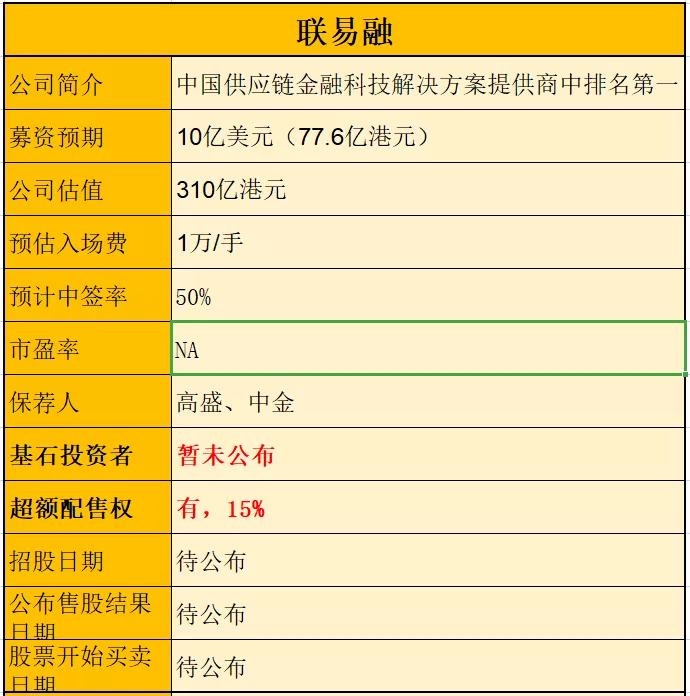

一、发行简介

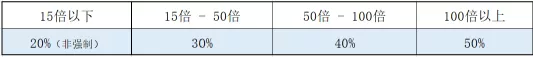

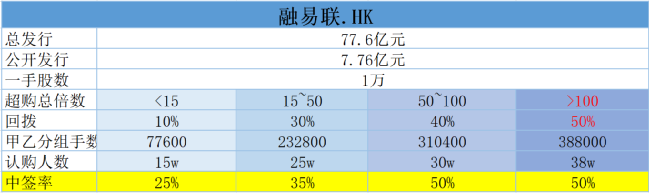

回拨机制

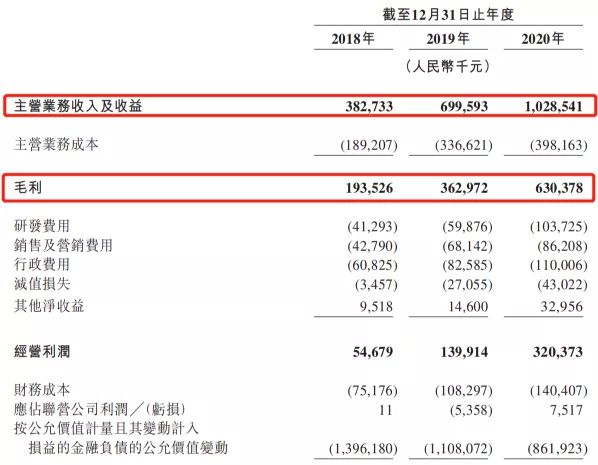

二、财务简析

单位:人民币千元

财报显示:

2018~2020年度,公司收入分别为3.83亿、6.99亿、10.28亿,年复合增速约63.8%;

同期毛利润分别为1.94亿、3.63亿、6.3亿,年复合增速高达80.2%;

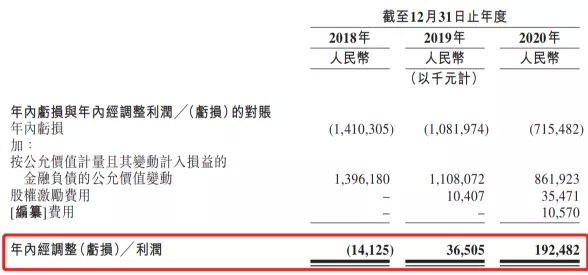

2018~2020年度,公司亏损额分别为14.1亿、10.8亿、7.15亿,三年累计净亏损额约32亿元人民币。同期经调整近三年盈利分别为-1412.5万、3650.5万、1.92亿。

小结:相较于百融云销售费用远高于研发成本不同,联易融的研发费用和销售费用基本持平占比10%不算高,财务成本是其最大的支出。

如果说百融云销售费用远高于研发费用像一家卖药公司,那联易融财务成本远高于研发费用,像一家过桥贷公司。

主营收入(按解决方案类型划分)

公司业务可以分为两大块,供应链金融科技解决方案和新兴解决方案。两者最新占比89.5%和10.5%。

供应链金融是公司主要收入来源,商业模式是,基于处理的供应链金融交易量收取服务费用获得收入。简单点说就是通过过桥贷款收取服务费。

发展前景

公司的供应链金融科技解决方案处理的交易总额从2018年的293亿元增长到2019年的826亿元,实现了182%的增长,继而又增长到2020年的1638亿元,同比2019年增长98.3%。

自2016年成立以来,公司已服务超过340家核心企业,其中包括25%以上的中国百强企业,并与超过200家金融机构合作。截至2020年12月31日,联易融在中国已累计帮助客户和合作伙伴处理超过2,800亿元人民币的供应链金融交易。

根据灼识咨询数据,中国供应链金融的融资余额到2024年底预计将达40.3万亿元,虽然市场规模广阔,但需要全面的数字化转型来实现这一领域的增长潜力。

灼识咨询预计供应链金融领域的核心企业及金融机构用于科技解决方案的总支出将从2019年的434亿元增长到2024年的1642亿元,复合年增长率为30.5%。

募资用途

本次募资所得资金主要用在以下几方面:

(1)未来三年分配增强公司的核心科技能力和基础研究与开发;

(2)未来三年分配扩大跨境业务;

(3)未来三年分配提升公司在销售及营销、业务发展及品牌建设等方面的能力;

(4)将未来三年的战略性投资和收购机会,以强化市场地位并实施增长策略;

(5)营运资金和其他一般公司用途。

三、综合分析

1、基石投资者;

待公布。

2、早期投资者;

公司ABC轮融资后,早期投资者中,腾讯、中信资本、正心谷、GIC(新加坡政府投资公司)、渣打银行、贝塔斯曼亚洲投资基金(BAI)、招商局创投分别持有公司18.89%、12.03%、11.92%、9.20%、3.61%、3.60%、3.04%的股份。

公司与腾讯的渊源仅限于此吗?当然不是,据悉,腾讯公司副总裁、腾讯金融科技业务负责人林海峰是联易融的非执行董事。自2010年11月至2019年6月,他担任腾讯集团的投资并购部总经理,自2019年6月起任腾讯集团的企业副总裁及金融科技负责人。

3、中签率测算

据传公司总募资金额10亿美元即77.6亿港元,公开募资金额7.76亿元。我们按照单手一万元计,甲乙组初始手数为7.76万手,预计倍数落在>100倍,回拨5成后,共计38.8万手,假如38万人申购中签率约50%。50万人申购中签率约35%。

4、保荐人过往业绩

保荐人为高盛和中金,去年高盛除了二婚股外,基本无败绩;中金去年基本无败绩。

融易联不是二婚股,不用怕。

5、同行表现

联易融自主研发具有AI和大数据技术能力的供应链金融系统,SaaS模式为客户提供了金融服务,不知不觉又蹭了云服务的热点!

小结:

①国内供应链金融NO.1;

②腾讯、GIC等大佬加持;

③基石暂未公布等待揭晓;

④保荐人团队实力强大;

⑤除了贵暂时没毛病。

另一说公司估值500~600亿,果真如此的话那发行比就又不是常规25%发行比了!

四、操作计划

初步建议申,具体是申狠申还是狠狠申,待正式招股书出炉再看!

(智通财经编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP