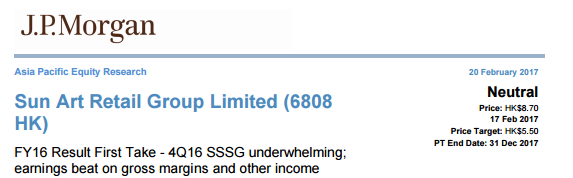

小摩:高鑫零售(06808)估值将更加吸引 目标价5.5港元

智通财经获悉,摩根大通发表研报表示,高鑫零售(06808)由于毛利率和其他收入强于预期,其2016财年EBIT较该行预计高8%。公司还宣布末期股息每股普通股0.2元。然而,公司2016年四季度销售额却较低,因同店销售下降0.8%(2016年三季度为持平),尽管处于基数较低周期。该行给予其“中性”评级,目标价5.5港元。

2016年毛利率及其它收入高于预期

高鑫零售,公布截至2016年度财务业绩。期内,公司营业额为1004.41亿元(人民币,下同),较2015年同期的964.14亿元同比增加4.2%;股东应占溢利为25.71亿元,较2015年同期的24.43亿元增加5.2%,每股盈利0.27元。

小摩称,总体来说,公司销售额有点令人失望,特别考虑到公司在2015年四季度的基数较低(2015年3、4季度同店销售增长分别为-3%及4.7%),并担心租金收入增长不及预期。

而EBIT好于预期,主要因为毛利率及其它收入高于预期,如政府补助收入和服务收入(来自联合品牌信用卡发放的停车和金融服务收入)高于预期。

此外,末期股息高于预期,该行对股息问题表示疑问,是否表明公司股利支付政策的变化(股息的历史股息支付政策为,不少于归属于股东的年度可分配利润的30%)。

与第三方电商平台的合作

小摩认为,虽然高鑫与第三方电商合作具有战略意义,但对于时间尚不确定,该公司也表示还在洽谈,并称仍属非常早期阶段。

此外,该行认为高鑫最近的股价表现基本反映了该公司与第三方电商平台进行某种交易的可能性。该行还注意到,在时间、合作方以及实质性条款方面仍存在很大的不确定性。

投资建议

小摩表示,高鑫零售经营环境仍具有挑战,并面临一些卖场销售额与租金收入增长的问题。然而,该行认为其估值将变得更有吸引力,鉴于其在食品零售/食品电子商务领域前景巩固,这可能为高鑫零售带来转型;其次,基本经营环境前景改善;此外,公司战略变化的积极影响,特别是对未来商店开业步伐的放缓。

鉴于上述情况,小摩认为,鉴于经营环境改善,公司估值将变得更便宜;此外,公司进行某种转型交易,或将降低该行对于其卖场空间的忧虑。

估值

该行给出的12个月目标价为5.5港元,基于15倍市盈率及截止2018年度盈利预测。

扫码下载智通APP

扫码下载智通APP