中金:中远海控(01919)利润和现金流大幅增长,看好向上周期的盈利弹性

本文来自微信公众号“杨鑫交运观点”,作者:刘钢贤、杨鑫。

2020年业绩符合我们预期

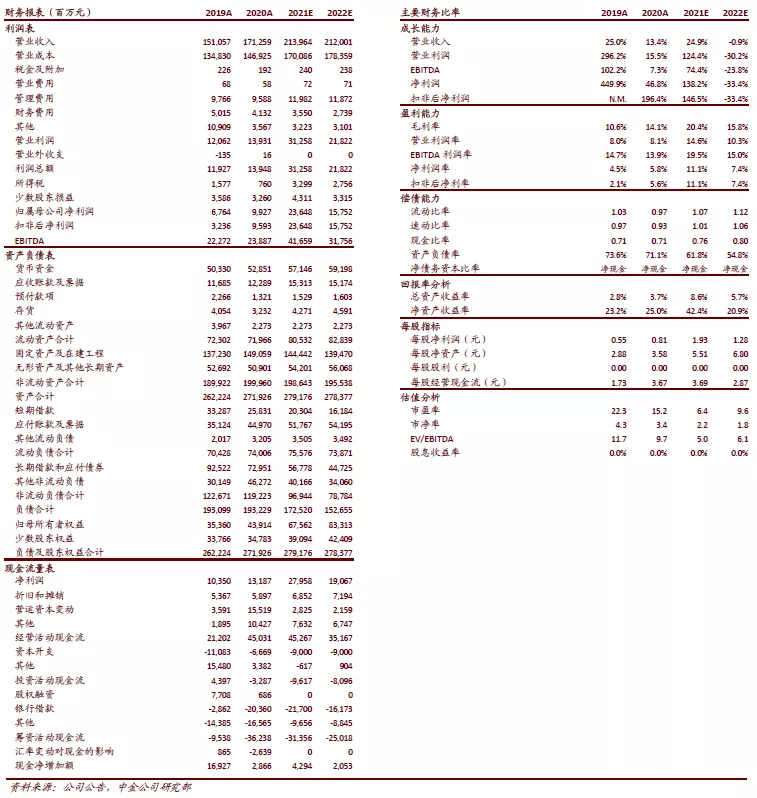

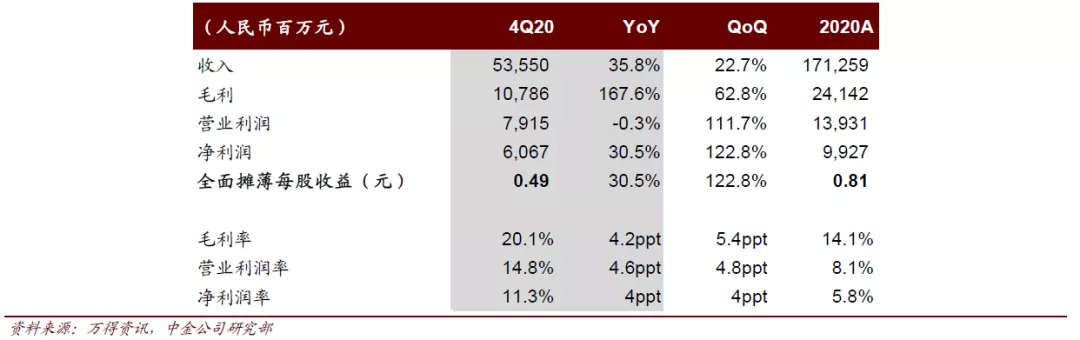

中远海控(01919)公布2020年业绩:收入1713亿元,同比增长13%;归母净利润99.3亿元,对应每股盈利0.8元,同比增长47%,与快报一致,符合预期。扣非归母净利润95.9亿元,同比增长196%,ROE达25%。4Q20净利润60.7亿元,创过去十年最好业绩。

疫情下逆势增长,彰显盈利弹性。疫情下2020年集运业务净利润120亿元人民币(未扣除总部费用和少数股权权益),净利润率7.2%,其中中远海运集运57亿元,东方海外63亿元。继续发挥规模和双品牌优势:2020年公司运力和运量同比增长3.6%、2.4%,燃油消耗减少3.5%,燃油效率和管控能力继续优化。

现金流量大增,资产负债表优化:2020年经营活动净现金流450亿元(同比增长112%),公司借机偿还银行贷款、置换低息贷款,资产负债率下降2.6个百分点至71%,财务费用下降17.6%。公司未分配利润从2019年-102.7亿元收窄至-8.8亿元,因为暂不分红。公司同时宣布以资本公积每10股转增3股

发展趋势

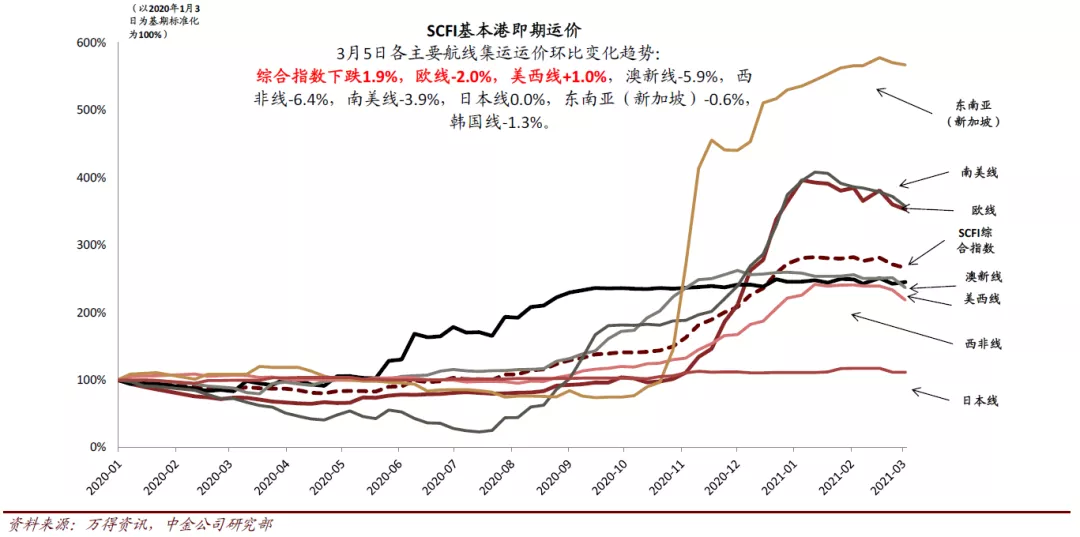

上半年高盈利的确定性高,更重要的是关注中长期盈利中枢提升。考虑到合同运价逐步调整(CCFI指数包含即期价和合同价,近几周仍在上涨)和运价反映到财报的滞后性,我们认为1Q21公司实际运价将继续高于4Q20,1H21公司的高盈利确定性高,且公司的期权激励计划也在今年6月份开始可以行权,管理层与股东之间利益绑定,有助于提升完善激励机制,提升经营效率。

从产业链角度把握长期格局的变化:疫情的直接影响固然是中短期的,但给产业链带来的变化存在长期影响,一是疫情等因素冲击下客户更加重视稳定可靠的供应链,二是客户会更倾向于多地和多元化采购以避免单一采购来源的风险,三是线上购买增加使得配送的时效性更为重要,零售商倾向于储备更多库存,减少货量的季节性波动。我们一直强调航运公司的战略中心逐渐从份额转向盈利和现金流,行业的ROIC见底回升,航运公司获得的现金也主要用于优化资产负债表和部分补充性的新船订单,在手订单与运力之比仍处于历史低点,现在造船需等到2023年交付。

盈利预测与估值

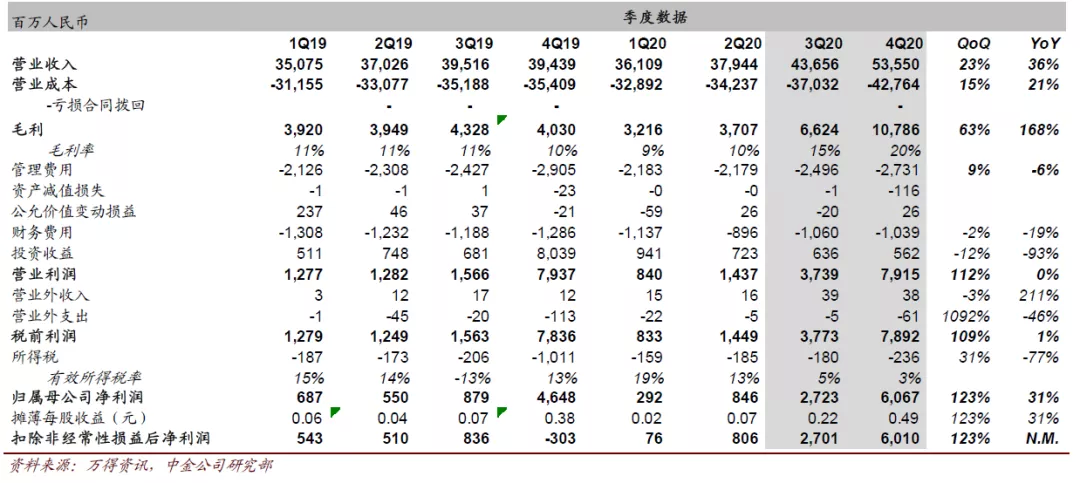

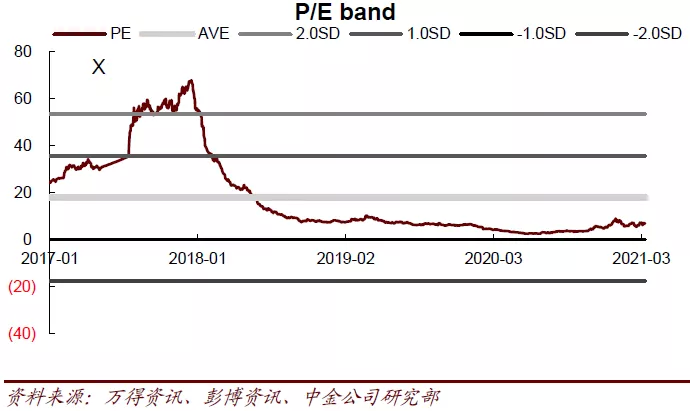

由于高运价和产业链长期格局的变化,我们上调2021/2022年净利润27.4%/5.9%至236/158亿元。当前A股股价对应2021/2022年6.4倍/9.6倍市盈率,H股对应2021/2022年4.2倍/6.3倍市盈率。A股维持跑赢行业评级,上调目标价19.4%至17.38元对应9.0/13.5倍2021/2022年市盈率,较当前股价有41.4%的上行空间。H股维持跑赢行业评级,上调目标价19.2%至13.03港元对应5.8/8.7倍2021/2022年市盈率,较当前38.2%的上行空间。

风险

货量意外低于预期导致运价下跌,后续新船订单大量累积。

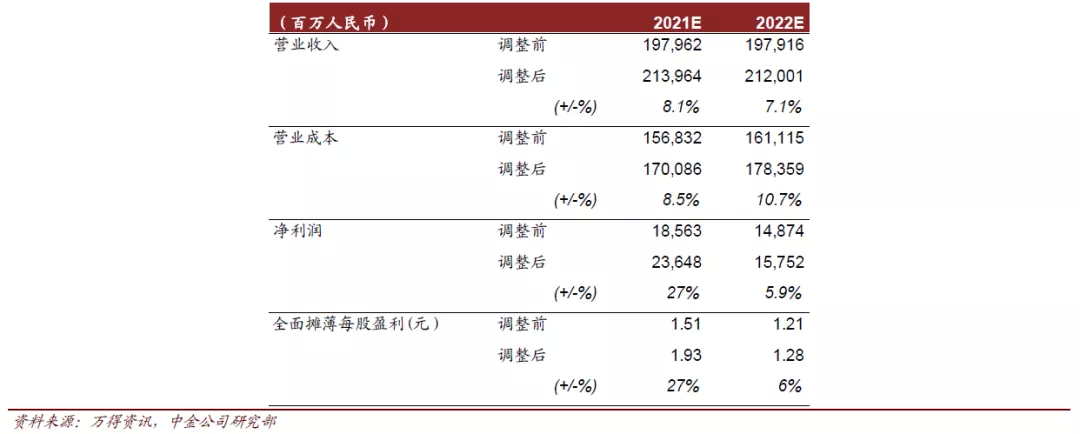

财务报表和主要财务比率

公司简介

中远海运控股股份有限公司,原名中国远洋控股股份有限公司,成立于2005年3月,于2007年在上交所上市。中远海控2016年完成了资产重组,重组后,公司专注集装箱运输和码头业务,2018年完成收购东方海外(00316)后,集装箱船队运力规模在国内排名第一、世界排名第三,其服务网络遍布全球;并通过子公司中远海运港口(01199,截至2020年年底持股50.23%)参与码头运营。

图表1: 业绩回顾

图表2: 季度业绩回顾表

图表3: 盈利预测调整表

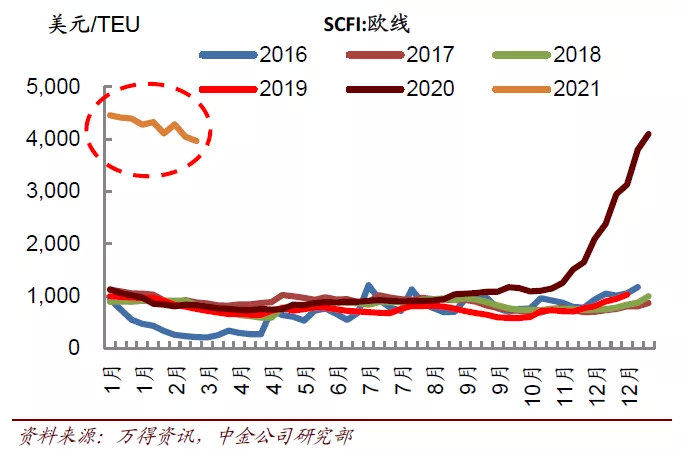

图表4: 运价近期涨势趋缓:SCFI欧线

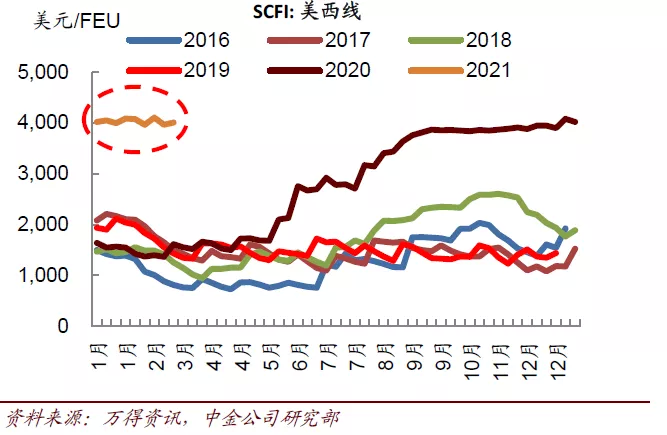

图表5: 运价近期涨势趋缓:SCFI美西线

图表6:各航线运价(SCFI指数:即期运价)

图表7: 历史P/E

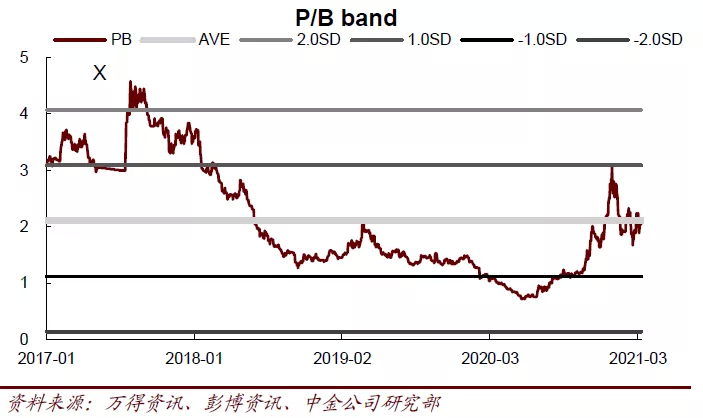

图表8: 历史P/B

图表9: 可比公司估值表

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP