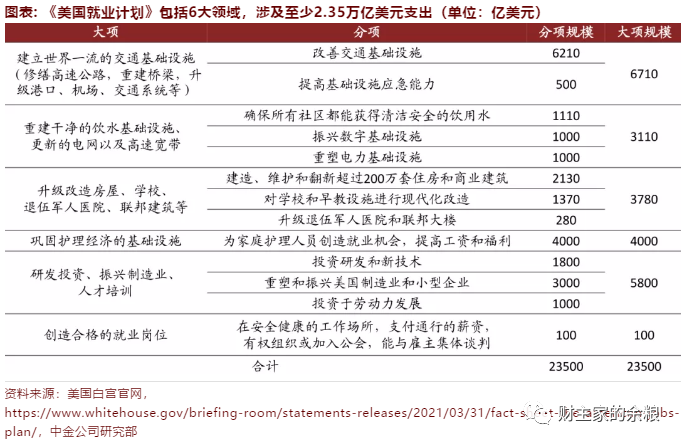

2.35万亿美元的拜登基建:美股的最后收割!

本文来自“财主家的余粮”。

拜登已经在匹兹堡宣布他宏伟的美国基建计划。

实际上,这份计划中,不仅包含传统基建,还有各种绿色基建,体现了拜登政府的环保理念。另外也涉及振兴制造业、加强基础研究等方面的支出,总金额为2.35万亿美元,小于此前高盛研究报告中估计的4万亿美元。

除了《就业计划》之外,拜登还宣布了重磅的税收改革政策,其中包括:公司税提高的28%;

跨国公司征税最低提高到21%;

防止企业跨境逃税避税;

取消外包企业的税收抵扣;

取消化石能源行业的税收优惠;

消除知识产权的税收漏洞;

扩大税务机关对企业的审计;

……

白宫预计,如果这些征税部分得以通过,将在未来15年内增加联邦政府税收收入约2万亿美元,基本等同于基建部分的总支出。

早在高盛提前预测拜登的基建计划之后,很多市场上的分析师认为,有了额外的4万亿美元刺激,美股将再次得到上涨的强大动力,整体上美股的牛市将继续。

我完全不同意这种看法。 前面我写过一篇文章“牛市已尽”,专门写了美股牛市为什么已经基本到了尽头。 今后的美股,可能还有很多波的反弹什么的,个别指数甚至偶尔创一个新高什么的。但整体而言,过去2年内那种连着屡创新高的美股牛市,已经结束了。

如此巨大的财政支出,为什么不能给美股的牛市续命? 过去一年的美股大牛市,源于疫情把美股砸出来了一个深坑。在这个基础上,虽然多数公司的盈利可能会受到疫情影响,但以大型互联网科技公司为代表的整体企业盈利,并不会受到疫情的长期影响。而且,疫情之下,人们访问网络的需求更迫切,停留在网上的时间和活动都会大幅度增加,这对于科技公司的未来盈利,是有好处的。 某种程度上说,这一轮疫情的爆发,反而让这些互联网科技巨头得以体现优势,相当于疫情催熟了这些公司,让它们提前发展到极致,从而得到了额外的红利——而这正是美股过去一年持续上涨的市场基础。

另一方面,美联储史无前例的流动性兜底,一个月印出来2008年以前200年的钞票总和,给市场注入了海量的资金;与此同时,美国政府则不遗余力地把这些海量的资金洒向美国的企业和个人——这导致了疫情之下,美国人的钱不仅没有减少,反而大幅度增加,无数的钱就这样涌入股市。不缺吃、不缺穿,还被政府持续大量发钱的美国人,推动美股三大指数迭创新高。 股市会涨,并不不仅仅因为美联储印钱。如果印钱就能推动股市一直涨,那么津巴布韦股市应该世界第一,委内瑞拉屈居第二…… 股市能不能涨,归根结底在于股票的收益和谁来比。

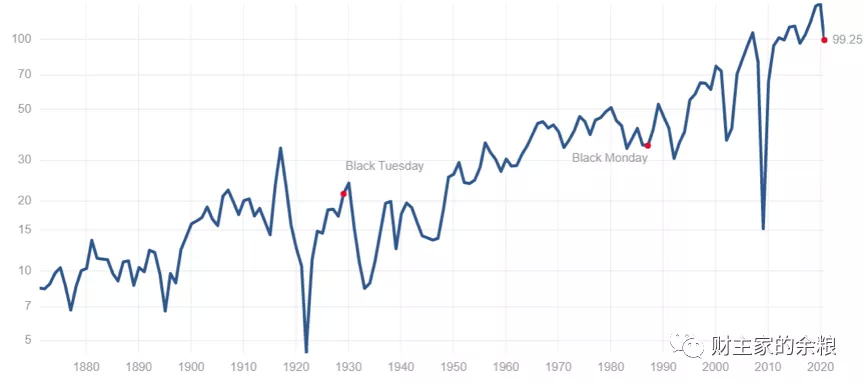

股市会涨,是因为大多数人和钱都认为,股票比其他资产更值得购买。特别是大型科技公司的股票,相当于对这个世界关键生产资料的控制权和收益权,所以这些公司的股票都受到了追捧,越来越多的人愿意以更高的价格买入股票,所以美股就不断上涨,体现出来就是牛市。 但是,再好的股票,若价格高到了一定程度,也会让人望而却步。 比方说,众所周知的茅台,其可预见的未来,每年股息分红能达到20元,该股票原本价格200元,现在涨到了2000元,你说还能涨,能涨到哪里去?涨到20万元每股么? 过去一年美股虽然都在涨涨涨,但,以标普500指数过去12个月的滚动EPS(每股盈利)来看,反而是从历史最高点滑落的:2019年,EPS为142元;2020年,EPS为99元。

好吧,我们相信,美股是受到了疫情影响,所以2020年的EPS异常,从2021年之后,就能恢复从前。 但标普500的价格,可是比2019年底还要高出来很多很多呢!2019年底的标普500指数:3695点;现在的标普500指数:3970点,涨了近10%。 综合考虑规模、安全性和流动性,不考虑现金的话,当今世界最主要的资产有3类:股票、债券、房地产。再进一步考虑流动性,金融资产其实只有两类:股票和债券。

我曾经无数次强调,美国十年期国债收益率,代表着市场的美元利率水平,是全球各种大类资产估值的基础,人们愿不愿意买美股,核心就是看其收益与国债收益率的对比。 2020年疫情之下,推动美股持续上涨最重要的动力,就是因为美国国债收益率被美联储强行压低到历史最低水平。 但,2021年以来,美债收益率迅速抬升,目前已经超过2020年初的水平。

美债收益率暴涨,以标普500指数为代表的美股,却比2019年底的价格还高2019年底:3695点;现在:3970点。 对比一下就明白,以标普500指数为代表的的股票,相对而言吸引力已经大大降低。 另一方面,在疫情的催熟之下,美国大型科技公司的增长性却已经触及天花板,不管是苹果(AAPL.US)、谷歌(GOOG.US)、微软(MSFT.US)、亚马逊(AMZN.US)还是脸书(FB.US),其用户规模基本都达到了极值。除个别院高墙深的国家外,全世界能看懂英文字母又有点儿支付能力的人,几乎都变成了这些公司的用户(甚至看不懂英文字母的人都已经成为了这些科技公司的用户)。这意味着这些公司的原有业务,基本都丧失了增长性,你还让这些公司的股价怎么增加?

最根本的是,拜登的这个2.35万亿美元,与2020年的美联储印钱美国政府直接发钱还大不一样。 根据拜登的报告,这2.35万亿美元,有3000亿美元依赖于美国政府的借债——这就意味着美国国债供应量增加,凭空增加债券,美国的国债收益率很可能维持在目前的较高价位,这对股市而言是个偏负面的消息。

更重要的是,这2.35万亿美元中的2万亿,来自对企业和富人的税收——增加税收,意味着企业的税后收入降低:同等盈利条件下,会降低大多数企业的EPS,这对企业可谓是个再明显不过的负面消息。

另外,拜登的这2.35万亿美元,可不是像前面的那5万亿美元,哗啦一下子全部发下去,而是要在拜登的任期内慢慢释放,除了个别基础设施建设类股票外,对美股的刺激作用非常有限。 更重要的是,从奥巴马到特朗普,再到拜登,每一届美国政府都雄心勃勃地说要搞基础设施建设,但都是虎头蛇尾,不了了之。 为什么会这样? 因为,美国是联邦制国家,地方政府并不隶属于联邦政府,行政管理什么的,也和联邦政府基本没有关系。不像我们中国,地方政府都隶属于中央管辖,中央一声令下,从行政管理再到钱、财、物、人都配备完整,基建就可以推进下去。

更重要的是,用美联储的印钞机,从全世界民众那里收铸币税,然后发给美国人,这样收买选票的好事儿,从特朗普到拜登,当然都积极主动、立即实施。但是搞基建这事儿,从设计到施工,到管养维护,会涉及到各个州的土地、人工、税收、环境等等一系列问题,有无数的麻烦事儿要处理…… 这么多事儿,干好了,大家都觉得是应该的,有一件干不好,就会被民众骂得狗血喷头,还要和地方政府扯皮。奥巴马、特朗普为什么干不下去,是因为没有动力,不想干下去,也的确很难干下去…… 不扯那么多。

简单总结,拜登的4万亿美元不能为美股牛市续命的原因如下:

1)经过2020年的天量放水之后,美联储和财政部目前容忍国债收益率抬升,接下来依然还是要放水,但放水的速度主要是配合财政部国债发行,而不是给美股这样的资产提供动力;

2)相比较十年期国债收益率,美股风险溢价率目前处于历史最低(1%)水平,根本不足以补偿持有股票所产生的风险;

3)目前的标普500估值很高,但美股的权重股如苹果、亚马逊、微软、谷歌、脸书等大型科技公司的增长,明显已经触及天花板,丧失了增长性,高估值下的资产价格运行是逆水行舟,不进则退,盈利丧失增长性,资金自然就会撤出,这会导致几乎所有风险资产下跌;

4)4万亿美元很大一部分要靠税收,这对于企业税后盈利,是个明显的利空。 最近,关于Bill Hwang中概股基金爆仓的事情证明,当市场上的一些大玩家想要退出市场,因为其体量太大,所以总是要悄无声息地出货才好,而且要提前营造出一副市场仍然欣欣向荣的样子,鼓励大家赶紧买入接盘…… 拜登的4万亿美元大基建计划,会如何如何促进美股大涨,这样的分析,怎么听起来,都像是有人为了完成大体量的最后一轮收割,给大多数投资者营造的一个大陷阱。

实际上,忽略不那么要命的东西,当前的世界可以总结为G2,美国提供稳定的信用(包括美元、粮食、原油等),中国提供稳定的商品生产——因为生产端比较敏感,所以中国经济指标领先于美国,中国的股市其实也领先于美股,每一次都是中国股市先进入熊市,然后,美国的股市才会进入熊市,例如2007年、2015年……

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP