美联储扩大QE“势在必行”?

本文来自华尔街见闻,作者:曹泽熙。

摘要:纽约联储官员最近的表态,似乎在暗示美联储将更倾向于购买长期债券,有分析称,未来,7至20年期的债券将成为美联储收支平衡的“最大受益者”。

过去一年,美国国债市场的权重发生了变化,这意味着美联储每月购买800亿美元的债券不再符合他们的预期。

纽约联储执行副行长Lorie Logan周四在讨论一级交易商角色时称,美国财政部去年恢复了20年期国债发行,“导致流通中的20年期国债规模增多”。

她还说,鉴于近期内美国国债净发行量有望保持“高位”:

我们计划对所购买品种进行微小的技术调整,并更加频繁地更新对所购品种的分配,以便与名义国债和通胀保值债券的流通供应量大致成比例。

我们预计在未来几个月的正常购买计划中宣布这些消息。

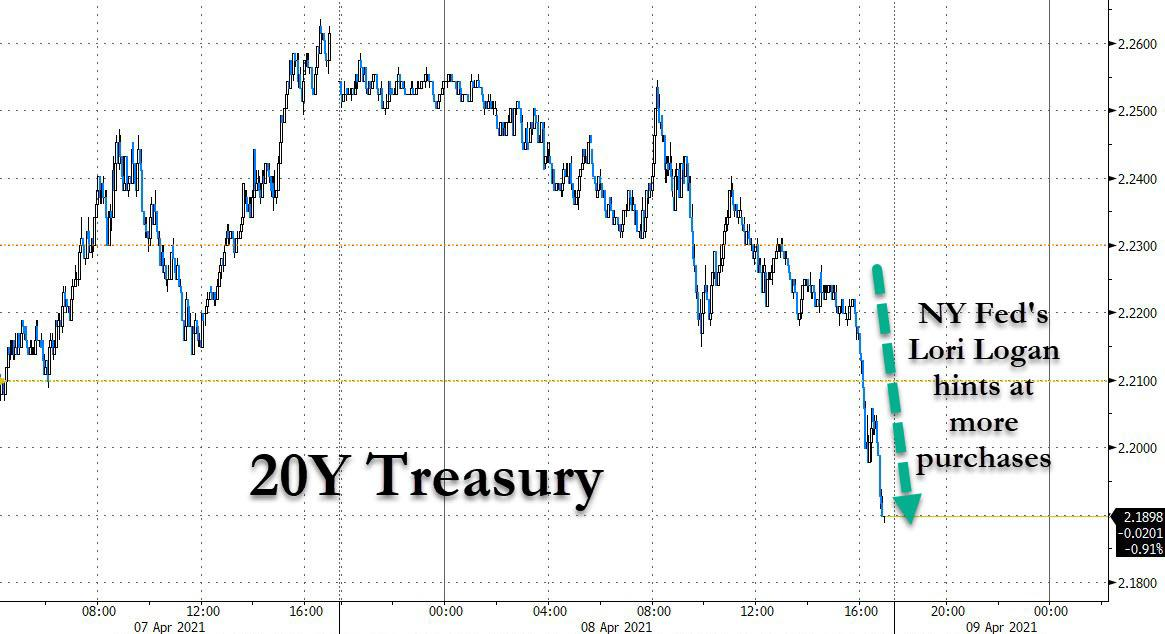

周四美股收盘时刻,20年期美债收益率在数分钟内下跌3个基点。

媒体观察到,市场将Lorie Logan的讲话解读为美联储暗示增加对20年期美债的购买。

值得注意的是,交易员们不止在狂买20年期美债,其他期限的美债也被大量买进,甚至连股指期货也同样如此。当Lori Logan的讲话全文在下午4点发出后,标普500指数期货合约一度涨了10个点。MINI电子盘期货合约甚至创出了历史新高,触及4098.5点。

当美联储于2020年3月开始购买国债以平息疫情刚开始时的市场恐慌之时,每月的债券购买量最高达到750亿美元。到6月,该计划稳定在每月800亿美元的水平。

尽管美联储已经张开大口购买债券,但债券的供应也在增加。

美国财政部在去年5月恢复了20年期债券的发行,再加上其他期限的发行量增加,导致7至20年期债券的占比从2020年5月的10%增至3月31日的13%。摩根大通的数据显示,这可能意味着该领域的购买量每月增加31亿美元的债券供应,至103亿美元,这被短期债券和国债通货保护证券的削减所抵消示。

美联储目前的购买计划一直持续到4月13日,新的购买计划将于当天下午3点发布。

巴克莱策略师Andres Mok和Anshul Pradhan预测,未来,7至20年期的债券将成为美联储收支平衡的“最大受益者”,美联储对这些中长期债券额外30亿美元的购买,将以牺牲其他产品的购买额度为代价。

道明证券Priya Misra称,预期的变化“应该会增加美联储购买的加权平均期限”,但与某些人曾预测央行为抵御收益率曲线陡峭而将进行的期限延期截然不同。

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP