特朗普5000亿美元带动全球基建浪潮 中国龙工(03339)能分几杯羹?

中美加码,全球跟风,迎来基建大热潮

特朗普继竖立边境墙、阻止TPP、换掉耶伦、以及推特治国等一系列举措后,又提出劲爆的5000亿美元大兴基建,与之对应的是,中国近期公布,国内固定资产投资,在2017年或超45万亿。

中美两大国均发力基建,加上印度、东南亚等区域的新兴基建工程纷纷上马,将驱动全球市场,基建热潮即将到来。

前者,特朗普提出保证:“我们将修缮城市,重修高速公路、桥梁、隧道、机场、学校和医院。我们将重建我们的基础设施,这些未来都会是首屈一指的。我们会让数百万民众参与到这项工作中来。”

后者,更是明确目标与计划:23个省的2017年固投目标已超过45万亿,《中长期铁路网规划》,及《交通基础设施重大工程建设三年行动计划》,重点交通基础设施项目多达303个、总投资高达到4.7万亿元。此外,2017年中铁总计划完成投资8000亿元,预计投产新线2100公里、复线2500公里、电气化铁路4000公里。同时,全国交通运输工作中提出,中国公路、水运完成固定资产投资1.8万亿元,新增高速公路5000公里,新改建农村公路20万公里,新增贫困地区7000个建制村通硬化路。

其中,新疆、甘肃等地公布的固投目标,远超自省承受能力,更是体现未来基建的确定性。此时,相关的工程机械设备领域,开始脱离底部向上冲刺。

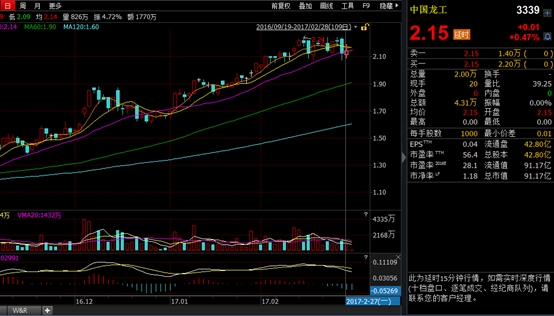

2月27日,汇丰证券研报称,再访机械制造行业后,认为中国龙工(03339)积极的盈利修订将持续。此外,鉴于公司低库存、1月份强劲销售以及价格竞争不明显等因素,该行称2017年EPS将增长50%,维持“买入”评级,目标价2.6港元,2017/2018年EPS将增长约12%。此前,瑞信同样修改观点:对内地建设机械业持乐观看法,并重申中联重科及中国龙工的正面评级。

多种观点表明,工程机械行业的上扬周期已经来临。在港股投资标的中,唯有两家直接受益:中联重科与中国龙工。那么,孰强孰弱,唯有对比才能做出选择。

中联重科不是对手,中国龙工是最佳受益

近期工程机械需求的大幅增加,主因要归于国家基建投资,包括道路桥梁和矿业等,对于挖掘机、装载机、压路机等土方机械的需求量明显,带动一波工程机械整体行业的销量上升。

行业回暖带来的整体销量增长,是此次增长的主要逻辑,因此相关业务占比越高的公司越收益。

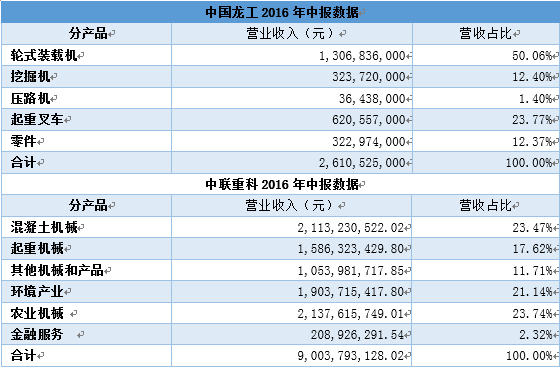

业务纯净度高的中国龙工,业绩弹性更大。中国龙工的建设机械业务占比高达99.6%,公司专一于建筑机器领域。反观中联重科,该类业务占比只有53.42%的,并且公司在未来有转型需求,在环卫机械和农业机械投入的精力加大,该两块业绩贡献近些年逐渐增高,工程机械在未来的占比或许会更低。

土方机械产品占比高的中国龙工,业绩增长更强。工程机械通常分类为:起重机械、运输机械、土方机械、桩工机械、钢筋混凝土机械和设备、装修机械等。因基建需求拉动的工程机械销量上升,涨幅最大的是土方机械,而主要用于房地产建设的混凝土机械则最小。

智通财经在翻阅2016年中报时看到,中国龙工土方机械产品占比约63.8%;而中联重科,则是以混凝土机械和起重机械为主,土方机械占比归于11.71%的其他机械产品中。

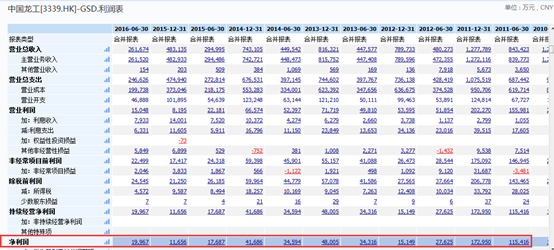

相比之下,中国龙工业绩增效会更强,在近期发布的全年业绩预告,也得到正面的反馈。中国龙工预警为纯利大幅度提高,图中可以看到中报净利润已有不小的回升;而盈利公告亏损7-8亿人民币的中联重科,对应3季度已经亏损的8亿,四季度盈利至多1亿,对于大体量的中联重科,增效仍显不足。

多项指标对比,叠加后文即将提到的,中联重科占比较大的混凝土机械,库存也存在压力,新机销量难有较大增长,综合考虑,中国龙工为最佳标的。有合适标的后,接下来要讨论的,便是行业增长持续性的问题。

行业进入新轮景气周期,市场需求远超大众预期

工程机械的新机需求传导路径是:基建/房地产加大投资→设备开机率提升→消化渠道内库存→增加新机需求。

首先来看最源头的下游需求端,工程机械的需求主要来自于房地产投资和基建投资。

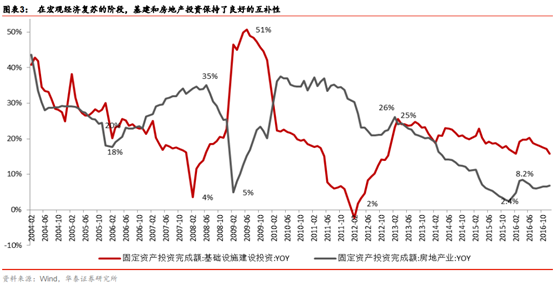

从过去两轮周期来看:

1、 基建向下,地产向上,是宏观经济紧缩的初期和中期;

2、 基建、地产一起向下,是宏观经济紧缩的末期;

3、 基建向上,地产向下,则来到经济放松的初期;

4、 基建地产同时向上,就迎来了经济复苏到繁荣的时期了。

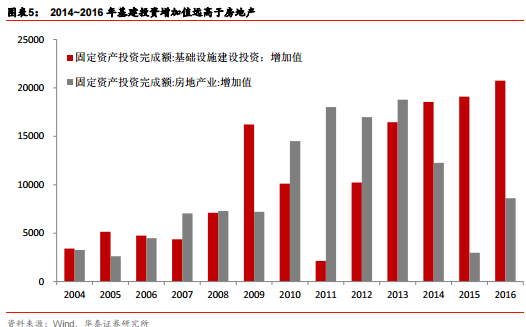

近期基建投资加大,且增加值远高于房地产。2016年全国基础设施投资接近12万亿元,同比增速约9.5%,预计2017年将达到13-14万亿元。中国交通运输会议透露,2017年中国公路、水运将完成固定资产投资1.8万亿元,新增高速公路5000公里,新改建农村公路20万公里。

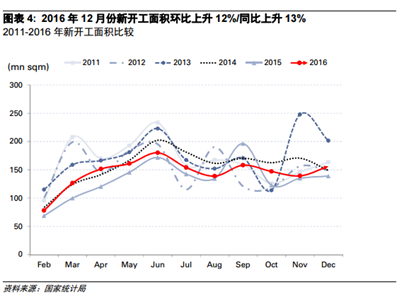

房地产方面的需求也比预想中的要好。新开工/投资同比增速上升12月份新开工环比增长12%,同比增长13%。房地产投资增速则更加乐观,12月份房地产投资同比增速回升至11%,而11月份为6%,全年同比增速上升1个百分点至7%。

结合基建和房地产投资看,工程机械的下游需求已较为确定,恰逢宏观经济环境复苏的来临,需求下延传导至第二链:设备开机率。

设备开机率的提升,标志着工程机械行业回暖形势确立。16年3月起,主要厂商挖掘机开工小时回归历史相对高位,中联的单月开工小时数同比增长20%以上。

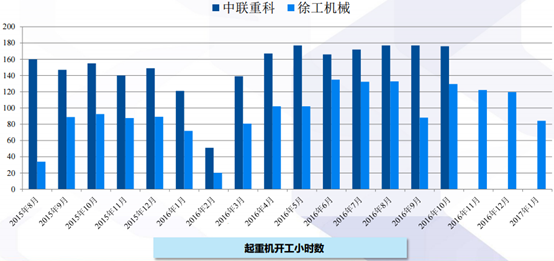

16年10月份起,起重机开工小时数同比大幅增加。

需求端的持续性已确立,供给端的问题先要从现有库存说起。而工程机械库存主要包括两个方面:各大公司的存货和流通中的二手机。

重点公司存货已在低位运行。如下图,其中三一重工,目前只有2012年的55%,中联中科存货金额增加,主要来自转型的农机和环卫业务,工程机械存货仍处于地位。但因此次需求主要来自于基建增长,用于房地产建设为主的混凝土机械,库存依旧较高。

二手机数量也已明显下降。二手机并没有官方数据,智通财经根据草根调研,得知2011-2012年盲目投资产生的大量二手机,在过去三年已经消耗殆尽,部分厂商表示,2013年二手车销售占比10%,部分产品占比20%,2016年情况开始出现好转,二手机销售占比下降到个位数。

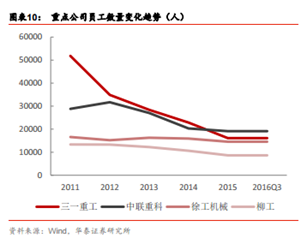

新机需求确立下,产能收缩使得工程机械供需缺口将持续。2013 年开始厂商开始去产能,关闭生产基地、实施人员优化,多数厂商目前的在岗人数仅为高峰时期的 1/3,目前产能利用率已经回升到 70%以上的水平。

供需格局稳定,行业增长的持续性也已确定,个股介入时机,则需考虑下一个问题:现行股价的合理性。

业绩小部分透支,耐心等待或有大机会

中国龙工未来仍有空间,但业绩已部分透支,回调时机或可介入。结合中国龙工近两个季度,主营产品销售增量计算,目前股价2.15港元/股,已透支了部分业绩。

在考虑装载机、挖掘机以及起重叉车销量增长,公司在2017-2018年销售复合增长可达20%以上,在未来两年业绩兑现下,股价保守估计达到2.7港元。

在考虑中国龙工底点上涨已近1倍,并且部分业绩透支的情况下,介入时机需要谨慎,但是值得耐心等待。(文/江松华)

扫码下载智通APP

扫码下载智通APP