沽空机构:中国宏桥(01378)利润匪夷所思 只值3.1港元

智通财经获悉,沽空机构Emerson Analytics发表最新沽空报告,表示中国宏桥(01378)自2011年首次公开发行募集资金52亿元人民币,成为世界上最大的铝生产商。该机构通过调查显示,其在IPO阶段开始涉及,通过低报生产成本,以极低的价格从关联方购买电力和氧化铝。因此,该机构称其目标价只值3.1港元。

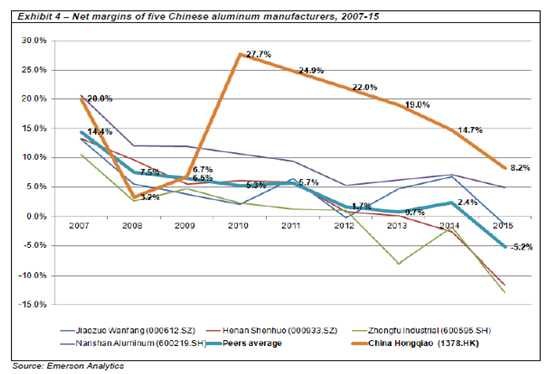

中国宏桥2007年至2009年净利润与同业相当,2010年时,当其同业利润率还在单位数上挣扎时,中国宏桥的利润却急剧上升27.7%。在随后的几年中,中国宏桥报告的利润率远远高于同业。

Emerson Analytics称,中国宏桥的成功并不是基于使用自供电的基础之上,因为其同行也有自备电厂。该机构通过详细了解中国虹桥的数据,与其前员工谈话,以及凭借行业咨询公司的数据,表明其发电的真实成本比其对外宣称的高出40%。

令人惊奇的是,2010年1-3季度,当煤炭价格上涨23%时,中国虹桥自行供电的单位成本却下降了33%。此外,除了在2010 - 2015年期间漏报117亿元人民币的自备发电成本外,中国虹桥还以低于成本价通过向独立第三方购买电力,从而获得19亿元的补贴。

Emerson Analytics表示,中国宏桥这种欺诈行为已不具有可持续性,因为其债务已高达539亿元人民币,占股权的149%。总而言之,该机过认为中国宏桥多年来通过财务造假,以及骗取相关补贴隐藏了约216亿人民币的成本。该机构估计,其实际利润率不到其对外宣称的一半,并且股票价值仅值3.1港元。在某种程度上,这种财务伪造类似于该机构在两年多前暴露的申冠控股(00829)做法类似。

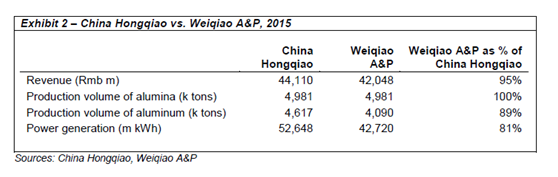

山东魏桥铝电有限公司是中国宏桥最重要的子公司,下表列出了中国宏桥和魏桥铝电的一些关键指标。

很显然,魏桥铝电占了中国宏桥业务的绝大部分。在缺乏中国宏桥可用数据情况下,该机构以魏桥铝电数据作为替代,并认为这种方式对中国宏桥集团业绩提供相当准确的分析。

一、财务业绩异常

该机构称,中国宏桥的财务业绩一直令人诧异,如大额负面自由现金流、利息债务稳定上升,以及荒谬的高利润率,自然吸引到其注意。

1.审计师德银于2015年6月辞职

中国宏桥自IPO到2014年一直由德勤担任其审计师,然而,2015年6月12日,德勤辞任。中国宏桥声称是因为“费用争议”问题。

但是审计师因费用纠纷辞职的情况很少出现。因此,审计师用“费用争议”作为争议手段,似乎是掩饰一些财务违规行为。然而,港交所及港证监2015年曾声明:市场担心某些审计师一直凭借所谓的费用纠纷来掩饰其真正原因。 因此,上市发行人的潜在重大及基本事项可能不会向投资者和债权人披露,导致市场并未获悉实情。因此,应全面披露审计师变更的情况,以避免市场被误导。

因此,审计师辞职是中国宏桥财务违规行为明显的危险信号,实际上中国宏桥至2010年IPO至今一直延续其财务造价行为。同样,目前的审计师安永会计师事务所同样也有过失的责任。

2.利润高到令人匪夷所思

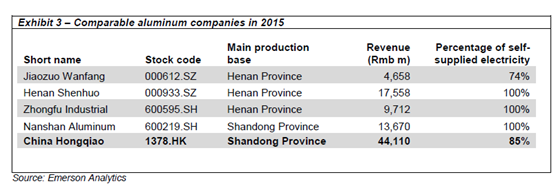

该机构通过找到中国大陆具有一定产能的上市铝公司与其进行对比,主要有以下四家公司与中国宏桥最具备可比性,焦作万方(000612.SZ),ST神火(000933.SZ),中孚实业(600595.SH)和南山铝业(600219.SH)。下表列出了有关公司的一些关键指标:

值得注意的是,其同业都拥有自备发电厂,其中河南神火甚至拥有自己的煤矿!南山铝业也被认为具备自供电。因此,使用自供电并不能解释其高的离谱的利润率。

可以看出,2010年中国宏桥净利润率为27.7%,相当于其他四家公司的平均水平为5.3倍,是南山铝业的2.6倍。之后几年其利润率表现也大抵如此。

其次,如同中国宏桥一样,焦作万方也主要销售熔铝而不是铝锭。2013年和2014年,焦作万方的70%的销售量来自熔融铝,而在2015年,其销售收入的64%来自熔融铝。在2007年至2015年期间,中国宏桥的熔铝销售占收入56-91%。虽然熔融铝能为供应商和用户提供成本优势,但这不能成为解释中国宏桥高利润的重要因素,因焦作万方的净利润与其他同业的净利润相似。

3. 煤炭价格上涨23%,其自供电成本尽削减33%?

该机构称,中国宏桥的净利润自2010年开始表现异常,集团于2011年3月14日的IPO招股说明书公布了截至2010年前九个月的财务业绩。那么,这九个月发生了什么?

从2010年开始,中国宏桥向滨州高新铝电股份有限公司出售蒸汽,据称是独立第三方。在此之前,中国宏桥免费将其蒸汽提供给由大股东张士平控股的关联方魏桥先锋集团有限公司,用于制造氧化铝。

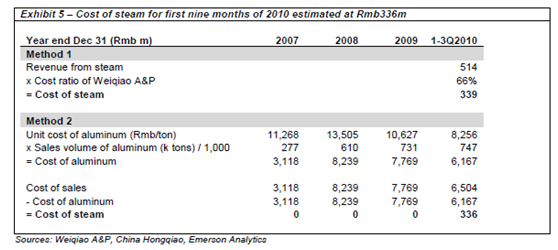

2010年前10个月,中国宏桥因出售高新铝电,实现销售收入5.12亿元,占该公司总收入的5%。虽然中国宏桥没有披露蒸汽销售的成本,该机构通过推算,2010年前9个月销售的蒸汽总量为387.3万吨,单位成本为87元/吨,公司电力成本为23.74亿元,其中外部用电12.44亿元,自供电13.11亿元。

其出售蒸汽的成本没有单独披露,是否包括在自供电费用中?

2010年前9个月,秦皇岛市5000万卡煤的现货价格比2009年高23%。因电力成本很大部分涉及到煤炭价格,该机构发现,中国宏桥在2010年前九个月将自供电成本从2009年的水平下降了33%。

该机构解释称,期内中国宏桥的发电机效率仍为135MW,并没有显著提高;此外,其并未使用到较低成本的煤炭,因集团一直对煤炭进行每月招标,这可排除大量库存的可能性;再者,期内利用小时数为7846小时,较2009年平均利用小时数4009小时有所提高,但这并不能说明发电量增加能降低发电成本,因此对燃料成本没有影响。

因此,很显然中国宏桥的单位成本不能下降33%,鉴于煤炭价格上涨23%,其荒谬的高净利润率并不真实。

二、真实发电成本较公司宣称的高40%

该机构通过确定,中国宏桥的自供电的真实成本比公司报告的高出约40%。截至2015年底,中国宏桥发电总装机容量为9330MW,其中发电机组为330MW,占81.4%。因此,中国宏桥没有大发电机(600MW以上)。

上市公司财务报表通常披露不包括增值税的单位价格,但中国宏桥2015年披露的财报中是包含增值税的,该机构称,唯一能解释的原因是,希望不让人们注意到其虚报的低到极点的电力成本。

但是,隐藏的自供电成本并不能阻碍该机构进行推测该数字。首先,包括增值税在内的平均电力成本为0.206元/kWh,不含增值税为0.176元/kWh。中国虹桥自备电力的比例为84.7%,外部电力成本为0.280/kWh。

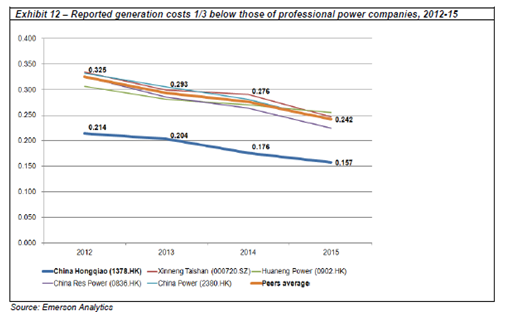

该机构根据公式0.280 * 15.3%+ X * 84.7%= 0.176,X = Rmb0.157/kWh,得出中国宏桥的自供电成本为0.157元/kWh。

1.电力成本低于国家电网1/3并不等于低于同业1/3

Emerson Analytics将中国宏桥的发电成本与华能电力(00902.HK),华润电力(00836.HK),中国电力(02380.HK)以及省新能泰山(000720. SZ)等上市发电公司的发电成本进行了比较发现,中国宏桥报告的成本约为专业发电公司的1/3。

部分读着可能并不以为然,鉴于早在2012年中期,就曾有题为《山东魏桥集团自办电厂电价比国家电网低1/3》的报道。

魏桥先锋和中国宏桥都由张世平控股,魏桥先锋2015年累计发电量226.34亿/kWh,占中国宏桥和魏桥先锋发电总量的30%。中国内地媒体、投资者甚至公司内部人士通常也不区分“魏桥先锋”、“中国宏桥”或“魏桥铝电”等,通常不分青红皂白简称“魏桥”或是“魏桥集团”。

然而,中国宏桥的发电成本是大型发电企的成本的1/3,但该新闻中称其电价是国家电网的1/3,则是完全不同的概念。因独立发电企不包括一些税费,并且传输成本较低,较国家电网更具成本效益。

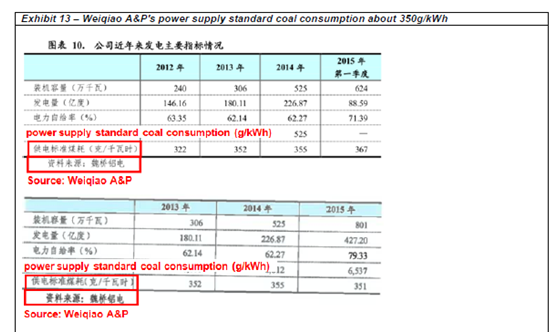

中国宏桥很少公布其发电业务,然而该机构通过与魏桥债务问题联系人、燃料部门人员等受访对象,获得并确认魏桥铝电的标准煤耗数据。魏桥铝电2013年至2015年,电力标准煤耗相对稳定在350-355g / kWh,与中国宏桥使用的330MW发电机相当。

该沽空机构还提到,已与香港证监会分享相关录音、受访者姓名、联系电话及日期等。

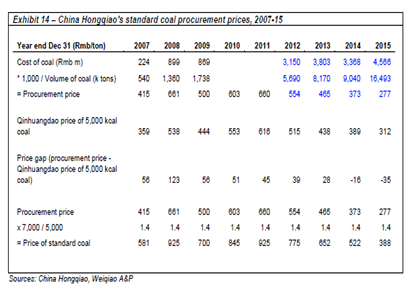

2009年,中国宏桥采购价格与秦皇岛现货价格5000kcal/kg之间的差距为56元/吨。2012年以来,随着中国宏桥产能的增长和煤炭需求的增加,其议价能力不断增强。假设一个稳定的下降趋势,2010年的价格差距定在51元/吨,2011年的价格定在45元/吨。加上基准秦皇岛5000kcal/kg煤炭价格,该机构推算2010年采购价格为603元/吨,2011年为660元/吨。

中国宏桥IPO招股说明书提到,中国秦皇岛5000大卡动力煤价格与其平均煤炭消耗成本相关,因此其燃料成本并不廉价。此外,中国宏桥另一家拥有330MW发电机电厂的中层管理人员也向该机构调查人员证实,其工厂使用平均发热量为5000kcal/kg的煤。

该行通过分析其他四家独立发电企的成本机构得出,2010-2011年,中国宏桥实际发电成本较其报告高出了60%以上,从2012年起,高出约40%。

资料显示,包含增值税的价格为0.35元/kWh,意味着税后价格为0.299 元/kWh,这比中国虹桥自供电成本0.214元/kWh高出40%!

在2016年下半年,Emerson Analytics对中国宏桥的发电成本进行了广泛的现场调查。上述位于中国宏桥电厂之一的中层管理人员称,他们的工厂在2015年发电成本为0.27至0.28元/kWh(含增值税)。

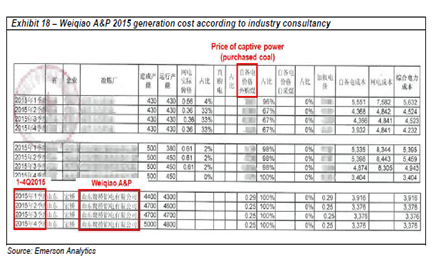

该机构还从一家铝业行业知名咨询公司采购大量数据,证实其推算方法。该专业咨询公司专门从事整个铝工业价值链的研究,并发布定期的行业报告及行业研讨会。下表显示了魏桥铝电2015年季度发电成本数据。2015年全年,其发电成本为0.26元/kWh(含增值税)。

2. 通过未披露报告及第三方补贴获得非法收益136亿元

该机构称,中国宏桥向第三方高新铝电的采购价格应该高于其发电成本,因为高新铝电在正常情况下不仅向客户收取相关的管理费用和融资成本,而且还要计入投资回报。由于该沽空机构对此三项费用缺乏详细信息,因此仅用中国宏桥的采购价格扣除高新铝电的发电成本。这就使得高新铝电可向中国宏桥提供补贴资助。

在2010-2012年,高新铝电向中国宏桥提供约19亿元的补贴,销售电费低于自身发电成本。2010-2015年,中国宏桥漏报其自有发电成本约117亿元,合在一起,中国宏桥在这六年里从其财务报表中至少漏报136亿元的费用。

三、漏报81亿元人民币氧化铝成本

1. 自供氧化铝成本漏报20亿元人民币

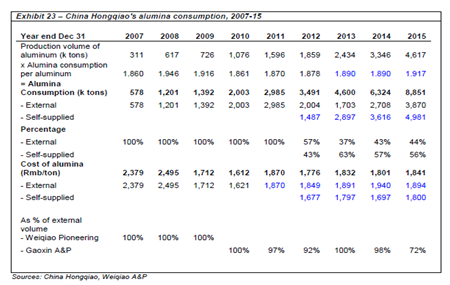

报告提到,氧化铝是铝生产中最关键的原料。该机构在中国宏桥的电力消耗中看到了隐藏成本。下图显示了2007-2015年中国宏桥氧化铝消费量。同样,蓝色数字表示魏桥铝电数据,没有中国宏桥的相关数据。

2010年之前,中国宏桥只从魏桥先锋采购氧化铝。2009年12月,魏桥先锋将其氧化铝生产设备出售给高新铝电。此后,高新铝电一直是中国宏桥最重要的氧化铝供应商。

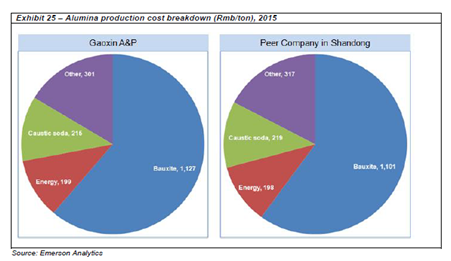

上述行业咨询公司也为该机构提供了2011年至2011年期间高新铝电的详细氧化铝生产成本,以及位于山东省的一家大型私人持有的氧化铝和铝制造商的成本。

因此,该机构得出2015年,高新铝电的铝土矿总生产成本与同业公司总成本为基本持平。其成本结构也非常相似,如下表所示。

该机构还计算出实际上,2012年中国宏桥实际氧化铝生产成本为人民币1992元/吨,比公司报告的高出19%。2012-2015年期间,从其账户中总共漏报了约20亿元人民币的氧化铝生产成本。

2. 外部氧化铝补贴总额61亿元人民币

2007 - 2015年间,中国宏桥氧化铝采购价格与中国现货价格之间的差距相当不稳定,2007年采购价格低于现货价格769元/吨(折让24%),2010年为729元/吨(折让31%)。其他年份,差价平均为297元/吨(折让13%)。

该机构将中国宏桥采购价格与中国现货价格之间的差额乘以从魏桥先锋和高新铝电购买的氧化铝数量,得出中国宏桥的总补贴金额。例如,中国宏桥财报显示,2010年高新铝电以平均1621元/吨的价格从高新铝电购买了200.3万吨氧化铝,意味着折价729元/吨。其结果是,该年度中国宏桥通过高新铝电获得了14.6亿元的补贴。

3. 为什么高新铝电乐意亏损这66.2亿元人民币?

该机构称,2016年11月23日,关于中国宏桥的负面报道在网上发布。根据该负面报告,高新铝电在2014年和2015年分别亏损20亿元人民币,使其在2015年底的净资产值为负。这也支撑了该沽空机构的观点,即高新铝电一直在补贴中国宏桥。

此外,根据行业信息称,中国氧化铝企业在2014年和2015年的市场条件下亏损记录的情况并不少见。

难道高新铝电在2014年和2015年是否真实因为氧化铝价格低而遭受损失? 该机构称实事并非如此。如下图所示,2010-2012年间,高新铝电以低于其发电成本的价格向中国宏桥出售电力,2011年仅0.095元/千瓦时。在2010-2015年期间,低于市场价格向中国宏桥出售氧化铝,2010年仅729元/吨。

因此,该机构称,高新铝电实际上是中国宏桥未披露的关联方。

四、隐藏关连方收购事项

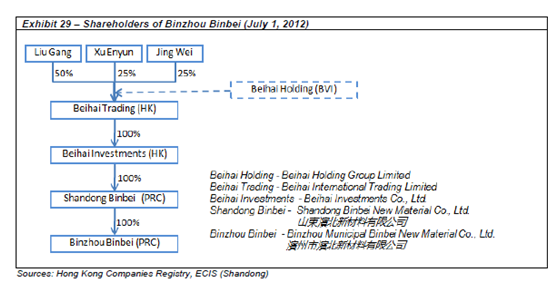

2014年12月,中国宏桥从“独立方”(通过山东滨北)购买滨州宾北100%股权,作价19亿元。滨州宾北又向其前股东欠款62亿人民币。

滨州滨北截至2012年7月1日三个最终自然人股东(刘刚、徐恩云和景伟),分别持有滨州滨北50%,25%和25%股权。2012年10月,刘刚,徐恩云和景伟将其在Beihai Trading的所有权转让给Beihai Holding,这是一家在英属维尔京群岛注册的实体公司。根据中国宏桥公告,“从2011年6月至 2014年6月,山东滨北最终由刘刚先生控股,仅占50%,其余50%由两名独立于本集团的人士拥有。 也就是说,2012年10月转让后,Beihai Holding由同样的三个自然人控制,比例相同。

该机构称,对中国宏桥以这种方式保护滨州滨北收购案的隐藏并不感到惊讶:徐恩云和景伟在收购滨州滨北之前就从中国宏桥辞职,在收购完成后不久就回到了中国宏桥。因此,在收购时,他们是与中国宏桥是没有关系的独立第三方。

五、财务及估值

该沽空机构称,中国宏桥的实际盈利不到其谎报的一半,目前其相关方对其补贴不能持续下去,该行认为其股价只值3.1港元。

1. 现金49亿元人民币不存在

通常可靠的会计欺诈指标是利息收入与现金和银行存款余额之间的关系。毫不奇怪,中国宏桥的欺诈未能通过测试。

中国宏桥自上市以来一直保持高水平的现金和银行余额。从2011年上半年至2015年末,期末现金及银行存款余额为人民币90亿元。大部分余额以中国货币计值(2015年10月底为97.5%)。然而,中国宏桥的有效存款利率一直低于正常的银行利率。这是一个明显的迹象表明,其大部分现金和银行余额根本不存在。

2.当前补贴不可持续

2010-015年,中国宏桥的总资产从136亿元增长7倍至1064亿元。这一资产扩张得到了快速偿还债务的支持,该债务期间从40亿元人民币增长了12倍,达到539亿人民币。总债务与资本比率从2010年的55%跃升至2015年的高达149%,美元债务占总额的35%。

此外,高新铝电的这些年对中国宏桥的补贴合计占其非法所得的31%,高新铝电在2014年和2015年分别报告了20亿美元的亏损,在2015年年底,它的股东权益大量减少,这样的规模不可能继续对中国宏桥进行补贴。

据该机构调查显示,中国宏桥在未来几年逐步支付来自政府税收的压力越来越大。

扫码下载智通APP

扫码下载智通APP