钢铁还能不能涨?钢厂和分析师围绕这5个观点打架

本文转自“脱水研报”。

3月以来,不仅钢价大涨,钢铁股整体保持上涨趋势,钢企的业绩也是达到上市以来的较高水平,但是在减产政策细则未出来之前,后期钢铁的走势也是充满了不确定性,业界对钢铁能否持续走下去也充满了争论,多空双方各自支撑点分别在哪?

多方PK空方:

1)多方认为钢价自以来持续上涨,现货期货价格都破了历史高位,同时库存却面临连续5周的加速下降的趋势,再考虑到铁矿石价格相比钢铁或将大幅走弱,结合未来限产政策出台和需求持续见涨,未来钢铁还有进一步上涨空间。

2)空方相信钢价已经逐渐见顶,不仅现货价涨幅大幅下滑,期货更是出现负增长,同时需求也有见顶趋势,建筑钢材成交量首次出现负数-5.32,至于减产逻辑还未体现,目前成材产量依旧历史新高,同比高增7.81%,最后出口退税和减产竞争格局的变化也会有不利影响。

1、多方:钢铁行业仍有支持

多方尤其是目前一线钢企和业内人士的观点从钢价、库存、产能、需求各个维度展示了对钢铁行业接下来发展的信心。

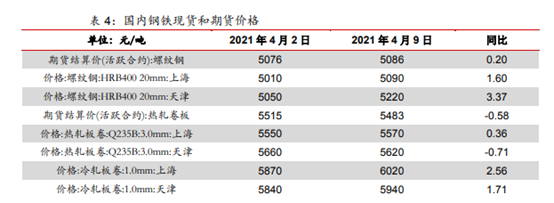

(1)钢材价格持续上涨

钢材价格不管是现货还是期货2月以来就明显处于上涨趋势,截至4月8日,螺纹钢的价格已高达5129元/ 吨,处于历史最高水平;同时热轧卷板和线材的期货价格,也均创期货品种上市以来新高,今年累计涨幅分别为22%和15%。

(2)降库存进一步加快

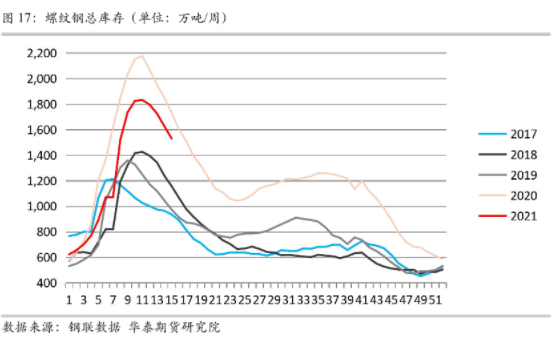

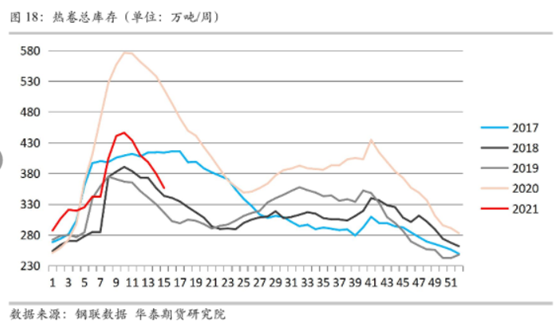

近期钢厂利润居高,出货顺畅,使得热卷和螺纹钢库存快速消化,同环比下滑幅度较大,目前已经连续下降五周,从上周数据来看:

1)螺纹钢总库存1465.19万吨(环比-6.0%/同比-15.9%),厂库存418.82万吨(环比-8.5%/同比-19.8%)社库存1046.38万吨,(环比-4.3%/同比-13.0%)。

2)热卷总库存359.76万吨(环比-3.6%/同比-36.34%),厂库存96.63万吨(环比-7.49%/同比-35.14%)社库存263.13万吨,(环比-2.09%/同比-35.14%)。

(3)成本相对钢铁或将大幅走弱

2018年底到2020年上半年,铁矿石价格经历了一轮巨大的上涨,从不到100美金涨到接近180美金。但是随着上游铁矿石供给在2021年的逐步释放,铁矿石价格或将迅速下滑,预计至少有1.2-1.5亿吨的供应量会慢慢开出来,其中应该有四千万吨来自于四大矿,预计从2021年年中开始铁矿石相对钢铁大幅走弱。

(4)限产细则出台在即

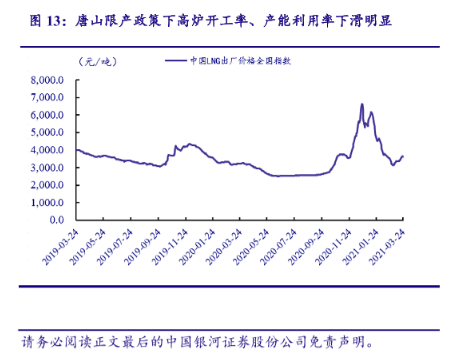

今年以来,由于碳中和的催化,各种钢铁限产的消息层出不穷,唐山等地更是出台了一系列限产政策,3月19日唐山市政府发布了《钢铁行业企业限产减排措施的通知》草案,要求2021年全年对全市除首钢迁安、首钢京唐外的钢铁企业实施30%起的限产减排措施。

受此影响,高炉开工率持续下滑,大幅低于季节性水平,同时21年压减粗钢产量也是板上钉钉的事情,这反映出唐山等城市环保限产政策的加码对于钢铁产品供给端影响较大,而这还是一个城市的限产政策。随着全国限产细则出台在即,未来产能产量下滑将进一步带动钢铁行业发展。

(5)需求仍有支撑

钢铁的主要下游行业为建筑和制造业,自去年3月以来,由于疫情得以控制,伴随着复工复产的有序推进,建筑行业新签合同同比增速呈上行趋势,2020年达到12.43%(同比+6.43%),对建筑相关的钢铁需求将有一定支撑。

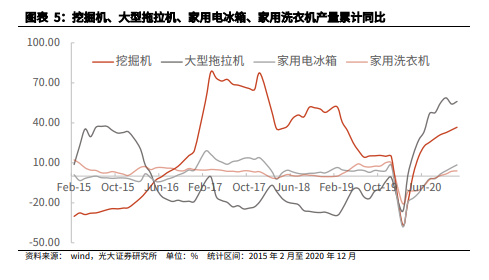

同时,制造业的景气度也明显改善,主要工业品产量当月同比均基本转正,其中挖掘机、拖拉机、冰箱、洗衣机更是恢复较好,1-3月挖掘机械产品销量同比涨85%,家电更是出口和产量双增。

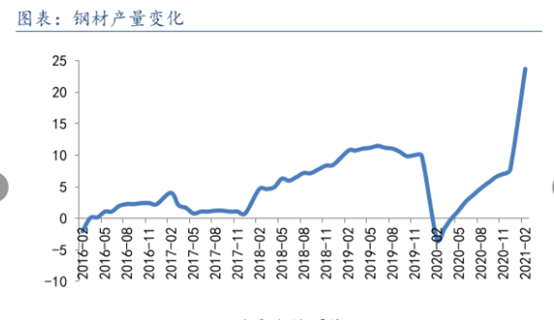

从国内需求来看,房地产行业坚挺,今年前两个月,房地产投资累计同比增速为38.3%,施工面积同比增速为11.0%。从国际需求来看,我国钢材进出口形势逐步好转,今年第一季度,我国钢材出口量累计为1768.2万吨,同比增长23.8%。

2、空头:“钢需”已经见顶

空方主要是主流分析师和研究员的观点同样从钢价、需求、产量和政策等各个角度予以反击,认为快到顶了。

(1)钢材价格或已经见顶

虽然本周钢价仍处惯性上涨氛围中,但其后势已有所减弱,本周上海螺纹现货上涨80元/吨至5090元/吨(上周上涨180元/吨);热轧现货上涨20元/吨至5480元/吨(上周上涨340元/吨),同时期货价格已经出现负增长,或说明钢材价格已经见顶。

(2)需求开始降温

今年3月社融3.34万亿,低于市场3.6万亿的预期,增速也重新回落到12.3%,流动性拐点的确认或将个房地产、基建和机械产生影响,其实在去9月份开始,在三道红线压力下,房地产商减缓了购地,所以基建和地产今年可能是一个前高后低缓慢下行的态势。

作为钢铁下游主要行业建筑行业的一个高频需求指标“建筑钢材成交量”数据波动较大,出现近期首次环比下滑(-5.32%),同时虽然家电行业出口和产量持续上涨,但是其在钢铁行业占比太小(1%左右),影响不大,如果建筑行业需求开始见顶,未来这样的高钢价或不在那么坚挺。

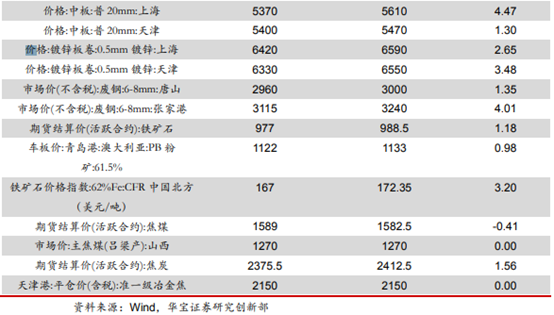

(3)产量不降反增目前为止成材产量依旧历史新高,同比高增7.81%,环比上升态势也未终止;且作为侧面指标,铁矿石价格并未下跌,反而时常跟涨,使得成本不仅没降低,反而由于需求增加还涨了;所以减产逻辑暂时并未兑现,仍有待于减产政策细则出台才可定论,因此这个逻辑市场更多押注预期非当下

(4)出口退税或有不利影响

此前市场对钢材如热卷出口退税政策有所担心,一旦退税被取消或降低,复产及出口减少都将明显增加国内市场的供给情况,即使国内产量因为之后的限产政策会有一定程度下跌,降低国内产量+降低出口=国内钢铁供应量仍然保持正常。之后钢材、热卷价格或面临回调风险。

(5)竞争格局进入内部消耗状态

Q1钢企业绩都有不错的表现,像华菱钢铁Q1净利润20.54亿元,同比增加81%,中钢国际Q1净利润1.23亿元,同比大增1290%,重庆钢铁Q1净利润10.8亿元,同比大增25880%,但随着“新一轮供给侧改革”的来临,各大钢企或面临新的竞争。

前几轮供给侧改革,大钢企都是通过兼并重组小企业来压减整体产能,而随着产业竞争格局优化,目前剩下的基本上都是国有企业或者大的民营企业。这一轮限产政策的来临或将使得大钢企进入相互内部竞争的局面。

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP