西南证券:金山软件(03888)“文武两道”完善业务生命周期

本文来自微信公众号“西南海外编年史”,作者:陈泽敏 郭婧雯。

投资要点

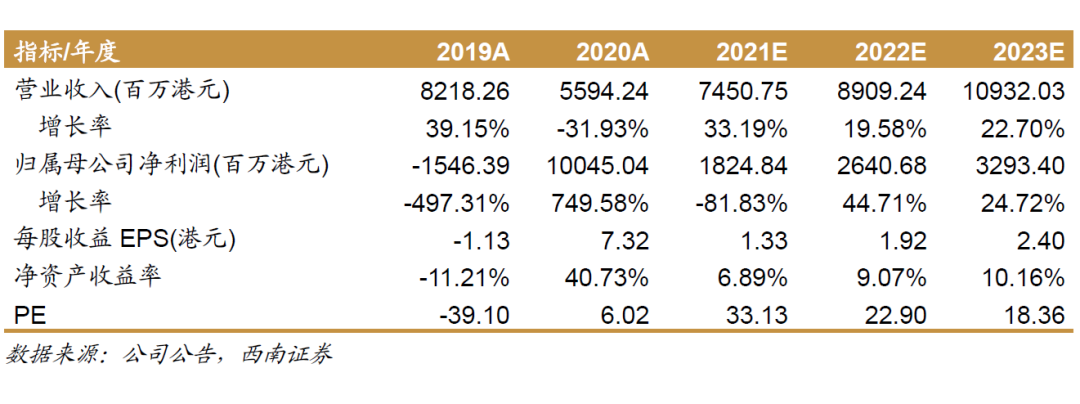

推荐逻辑:1) 金山软件(03888)净利润扭亏为盈实现101亿元,办公业务用户数及付费率双升,游戏业务剑侠系列文创价值提升及新游戏推出带来增长。2)公司办公业务保持B+G端90%以上市占率的龙头地位,凭借云协作加速布局中小微企业及海外市场,拓展用户基本盘,同时提升C端用户数及付费转换率,带来营收增长。3)公司游戏业务不断创新玩法,营造良好社交氛围;剑侠系列IP提升文创价值,延长游戏生命周期和活力。文化自信助武侠风特色游戏出海风靡汉文化圈,提升游戏营收。

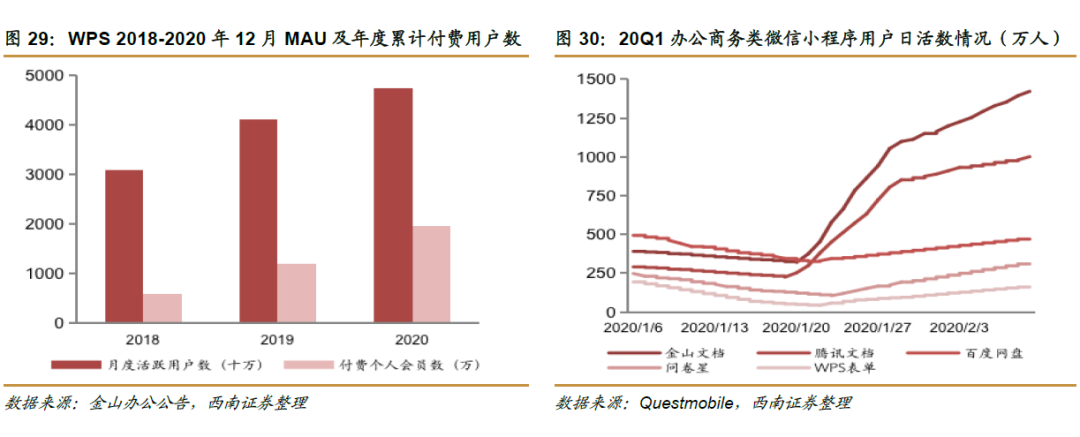

国产化及云协作提升WPS市占率与付费用户数,办公软件业务营收增长。金山办公携手金山文档为用户提供远程办公协作服务、携手金山云为用户提供办公存储与传输服务,分别提升C端、B+G端付费用户数及市占率。截至2020年底,金山办公营收同比增长43%至22.57亿元,MAU达4.74亿人,主要得益于政企业务的快速增长以及个人订阅服务的强劲增长。20Q4公司办公软件累计付费用户同比增长63%至1962万人。金山办公加速提升变现能力,业绩有望继续保持高增长。

公司持续耕作剑侠系列IP,与第三方平台合作提升游戏文创价值。公司以剑侠系列游戏为主力,扩充游戏品类,提升游戏营收。截至2020年底,游戏业务营收同比+19%至33.37亿元。2021年,公司《剑侠情缘3怀旧版》等新游戏陆续上线。未来,公司发展多种玩法,加强社交文化,拓展亚洲游戏市场,以及与第三方平台合作塑造剑侠系列IP文创价值,从而促进游戏业务营收增长。

盈利预测与评级:预计公司2021-2023年EPS分别为港币1.33、1.92、2.40港币,我们选取资本市场上业务协同的两类公司作为可比公司。给予2021年公司办公业务30倍PE,游戏业务15倍PE。考虑到公司办公业务为行业龙头,或可享受云办公业务红利;游戏业务武侠IP业务生命周期仍可挖掘,手游业务发展仍处于初级阶段,长期拓展空间可观,我们预计公司2021年加总市值超1239.1亿港元,给予整体估值25%的折让,对应目标价为67.68港元,首次覆盖给予“买入”评级。

风险提示:国产替代进程不及预期,WPS付费率不及预期,新游表现不及预期,游戏行业政策风险。

1 国内领先的应用软件和互联网服务提供商

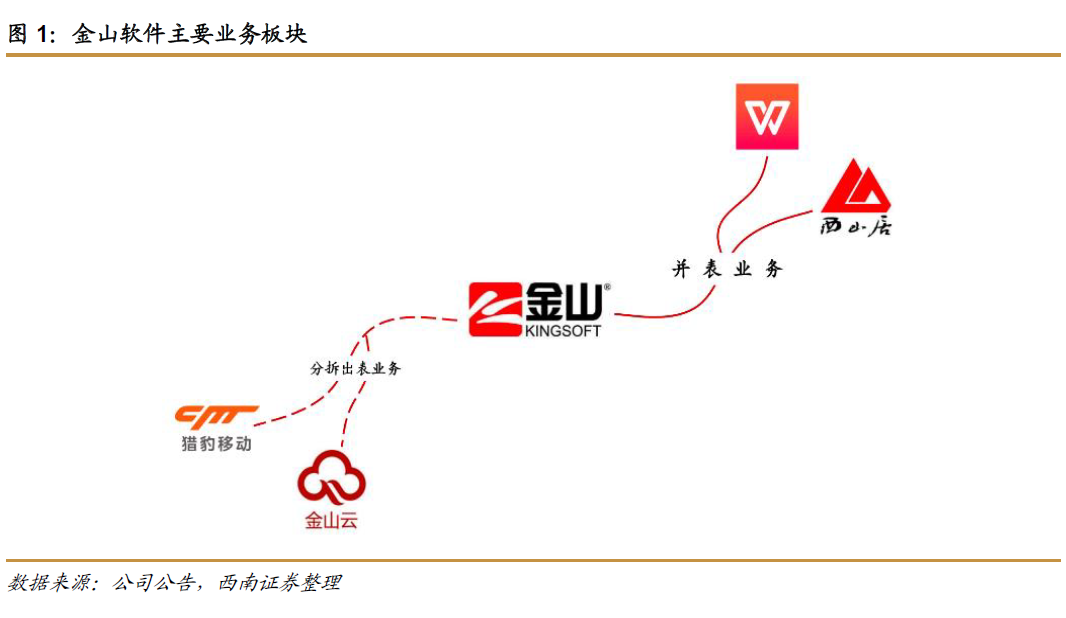

公司是国内老牌互联网软件企业,33年来深耕办公软件、游戏和云服务等业务,领跑中国软件行业。2020年,公司并表业务包括办公软件业务和游戏业务。其中,办公软件业务主要由金山办公承运,核心产品包括WPSOffice办公软件和金山词霸,公司持股52.7%;游戏业务主要由西山居经营,核心游戏有剑侠IP系列,公司持股71.6%。公司旗下安全软件猎豹移动(CMCM.N)及云服务厂商金山云(KC.O)分别于2014年、2020年分拆上市,并不再参与并表。

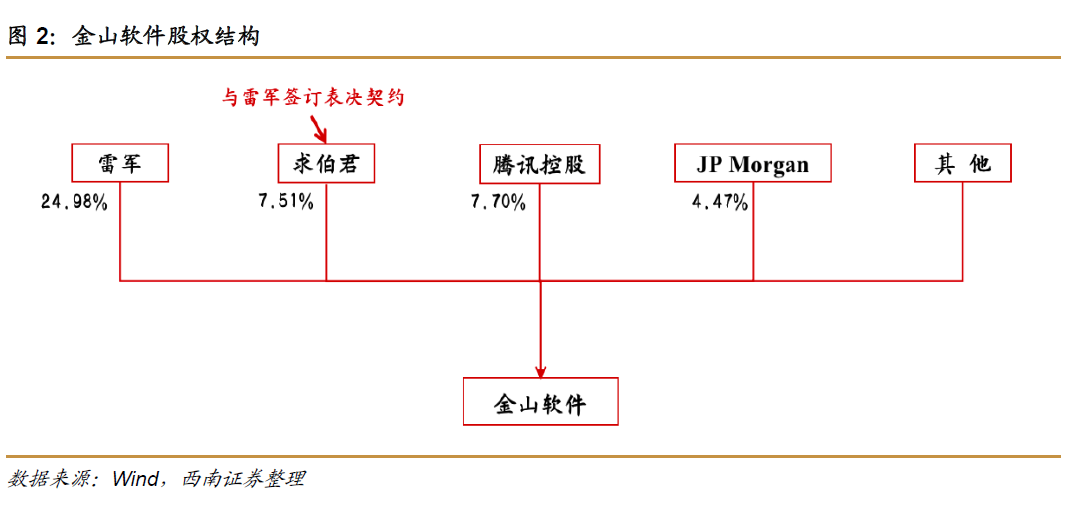

公司股权结构稳定,雷军为实控人。公司持股5%以上的股东主要有雷军、求伯君及腾讯控股,其中,雷军通过个人直接持股9.67%以及ColorLink和小米公司的间接控股15.3%,共计25.0%的股份表决权成为公司实控人。创始人求伯君通过Topclick

直接持股7.51%,而腾讯控股作为公司唯一的战略投资股东通过TCHSaffron间接持股

7.7%,同时直接持有公司旗下金山办公9.61%的股份。腾讯在微信和小程序等平台为WPS提供流量入口以及联运和代理部分剑侠系列游戏,与公司保持良好合作关系。

公司发展主要经历了起步、探索和突破三个阶段。1988-1996年为起步阶段,公司创始人求伯君率先于1989年完成研发并推出当时市占率超90%的WPS1.0,随后由于盘古项目受挫及微软进军中国挤占办公软件市场,公司另谋出路。1997-2008年为探索阶段,公司新产品金山词霸、剑侠情缘和金山毒霸等百花齐放,支撑金山发展。2009年至今为突破阶段,猎豹移动、金山云、金山办公陆续上市;剑侠系列成为国内武侠风游戏代表,占据金山半壁江山。

公司各业务板块与雷军系企业协同性不断加强。公司作为传统软件龙头,软件产品曾呈现出“起大早,赶晚集”特征,业务独立性较强而未能充分协同,致使各板块发展缓慢。为此,公司自第三阶段起步入互联网转型,提升WPS、游戏、网络安全和云业务之间的协同性,同时通过公司实控人雷军与小米、YY等企业建立深度合作关系,促进业务进一步发展,2014-2020年接连上市4家企业。未来,公司将持续增强业务协同性,并有望通过实控人雷军与多家企业发展合作,提升业务空间。

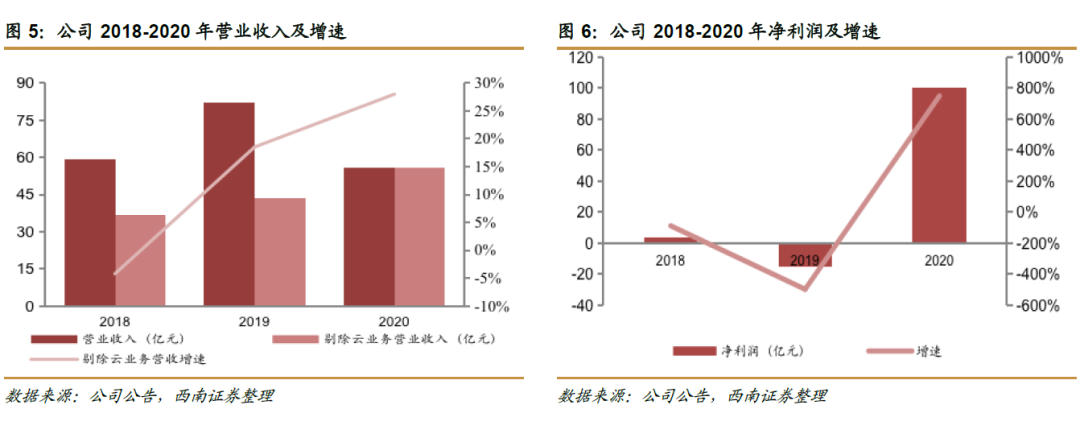

2018-2020年公司营业收入持续增长,年均复合增长率达23.08%;净利润扭亏为盈,主要系公司减值计提的减少及云业务的分拆出表。2020年,公司剔除云服务收入实现总营业收入55.94亿元,同比增长27.98%。2019年,公司受猎豹移动市值降低影响,进行相应减值计提,净利润为-15.5亿元,同比下降-497.3%。2020年,公司减值计提减少,加之连年亏损的云业务分拆出表,实现净利润100.5亿元,同比增长788.8%。

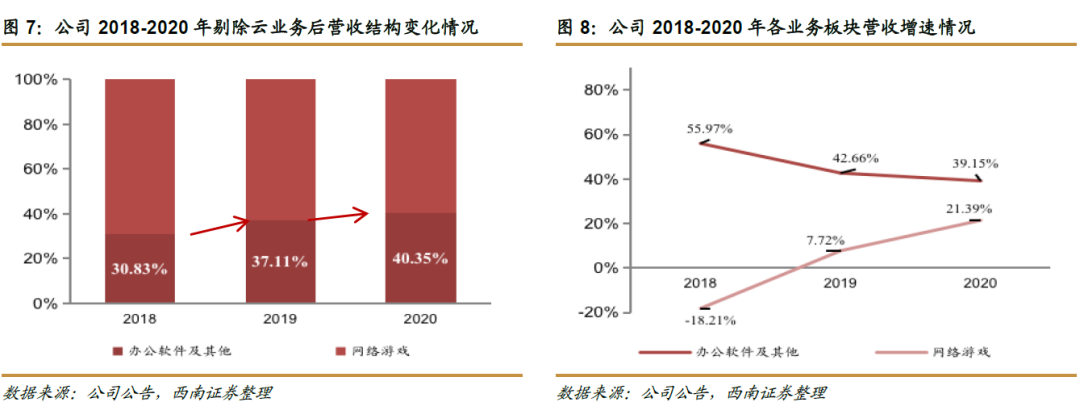

2018-2020年,公司网络游戏业务营收持续增长,年均复合增长17.7%;办公软件及其他业务营收占比提升,逐渐成为营收支柱。从游戏业务来看,18年游戏营收增速为负主要系游戏政策监管收紧,版号推迟发放致使新游戏未能及时上线;随后游戏业务增速稳步提升,主要系19年储备游戏上线及20年剑侠系列和双生视界等游戏突出表现。20年,公司网络游戏业务实现营收33.4亿元,同比增长21.39%,主要系核心IP生命周期延长和新游戏上线海外市场的亮眼表现。从办公业务来看,公司办公软件业务实现营收22.6亿元,占总营收40.4%,提升9.52pp,逐渐成为公司营收重要来源。其增长主要受益于中小微企业的加速切入和个人用户数及付费意愿的双升。18-20年,办公软件及其他业务增速保持稳定,维持在40%左右。增速略微放缓主要系办公业务高市占率致使渗透率增速降低。未来公司将通过付费率及单用户价值的提升促进办公业务营收增长。

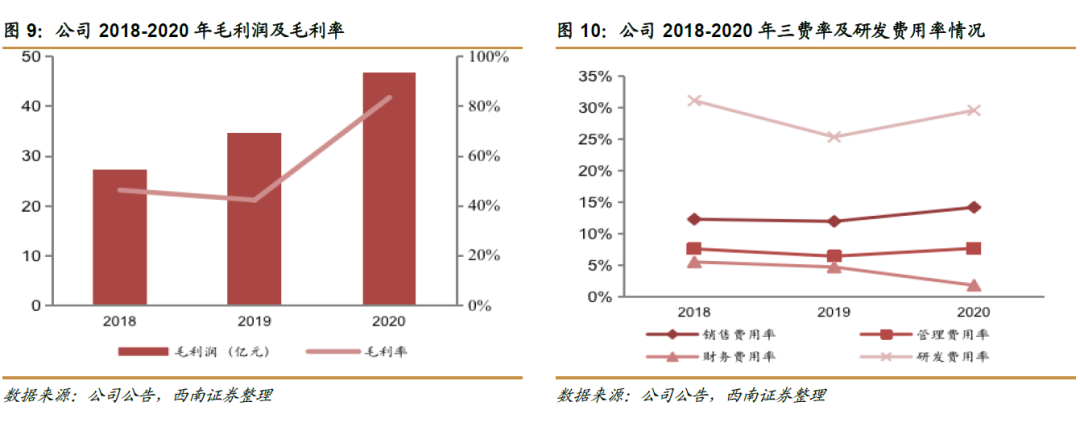

18-20年公司盈利能力回升,三费率及研发费用率保持稳定。从利润端来看,2020年,公司毛利润实现46.77亿元,毛利率达83.6%,提升41.3pp,盈利能力大幅改善,主要系亏损云业务剔除出表。从成本端来看,18-20年公司三费率整体保持稳定。20年,销售费用率提升主要系开发政企市场渠道销售团队人数增长及金山办公和网游推广活动的增加。18-20年,公司研发费用率保持稳定,研发投入力度大,维持在25%左右。2020年,公司研发费用率提升主要系研发人员的增加。

2 “武”侠IP及新游戏注入网游新生命

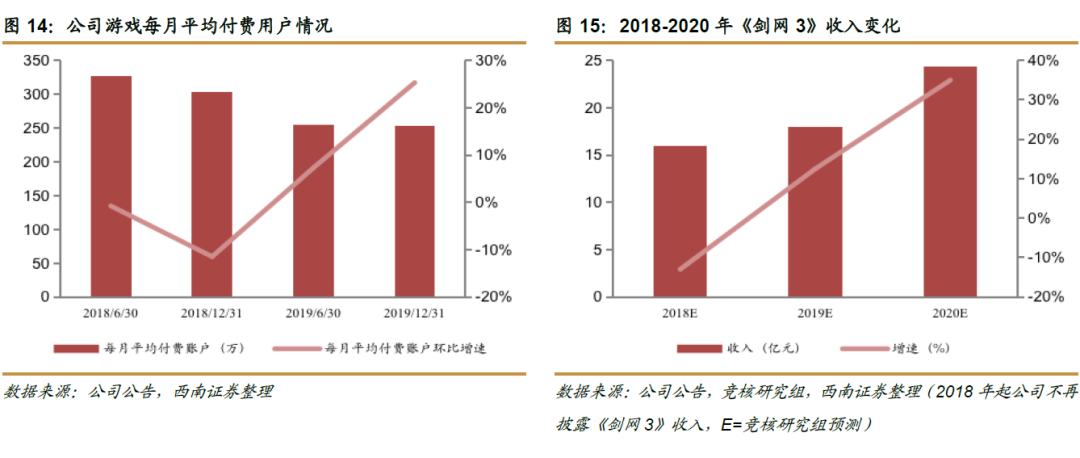

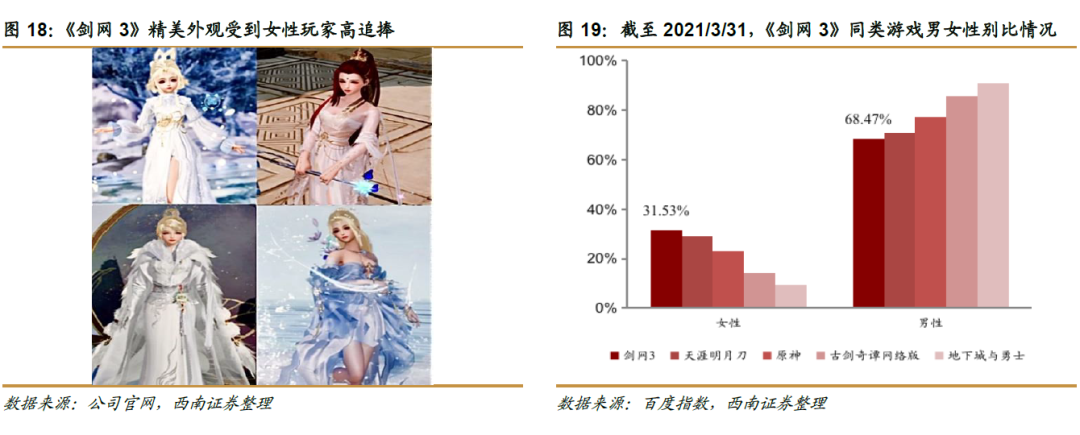

公司通过提升剑侠系列可玩性及打造游戏周边文创不断提升用户粘性及规模,打造超长生命周期游戏。在经过25年的发展后,公司旗下西山居成功打造了一个有文化、有积累、有沉淀的经典顶级“剑侠”IP。2018年,由于版号受限,剑侠系列上线不及预期,营收有所下降。公司通过推出新玩法、构建社交文化提升每月平均付费账户数,实现营收增长,叠加不断拓展游戏IP文创价值探索游戏业务新增长。20年,《剑网3》用户规模实现同比增长超20%,营收增长规模达35%。

2.1 持续深耕剑侠系列,海外新游戏增添亮点

公司以剑侠系列为主线,通过自研、合作及代理发行开展多品类游戏业务。公司从97年《剑侠情缘》单机版到16年发布了《剑侠情缘》手游,持续深耕武侠游戏类型积攒了大批死忠粉。目前,公司毛利率更高的自研游戏版号占比42%,除了6个剑侠系列相关游戏版号,还包括《西游降魔》、《双生视界》等热门游戏版号。代理游戏方面,公司主要与小米、腾讯等开展游戏合作,腾讯作为唯一战投股东给予公司高星游戏合作发行资源。代理游戏版号占比17%,包括与SquareEnix、优聚等12家厂商代理的《最终幻想》、《帝国塔防3》等优质IP。

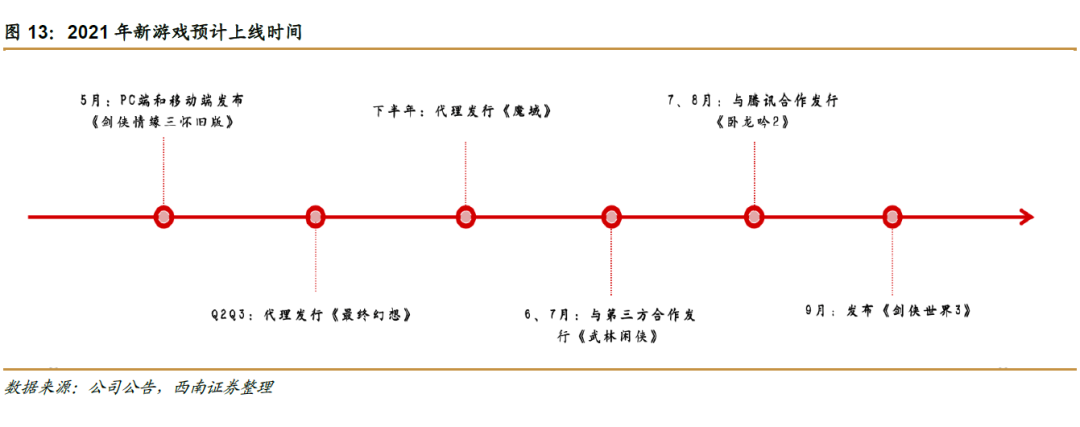

2021年,公司计划陆续上线6款新游戏,流量助力或成营收增长点。20年公司自研自发的《剑侠情缘三怀旧版》及《剑侠世界3》预计分别于5月、9月发行。截止2021年3月20日,近12万人申请《剑网3怀旧版》首测,参考《魔兽世界怀旧版》发行情况,公司此次发行业绩或超预期。代理发行方面,新版《最终幻想》预计Q2、3上线以及3D版《魔域》预计下半年发布。合作发行游戏方面,《武林闲侠》及与腾讯合作开发的《卧龙吟2》预计于6-8月发布,战略股东腾讯可给予庞大的流量支持,同雷军系公司小米应用商店也是重要流量入口,或可助力新游戏持续曝光,用户数有望获得长足增长。

2.2 一入江湖醉红尘,超长LTV《剑网3》用户规模逆增长

公司同时布局自主研发和外部资源,双管齐下打造超长生命周期游戏。18-19年公司游戏业务受阻,叠加生命周期的自然回落,公司游戏每月平均付费用户有所下降。公司努力破局通过自主研发和运营以及与外部平台合作再次延长头部游戏生命周期,提升每月平均付费用户环比增速,促进游戏营收增长。18-20年《剑网3》收入年复合增长率达23.2%,20年《剑网3》实现营收24.3亿元。

从自主研发来看,1)公司通过多样玩法稳定用户流量池。18年,由于游戏生命周期自然回落及政策变化,剑侠系列日活用户数出现下降,公司新设武侠MMO、吃鸡、MOBA、模拟经营、沙盒等几十种新玩法,持续提升游戏本身的可玩性并广泛吸引新玩家入局。2)公司打造社交圈,提升用户活跃度,实现用户粘性再升级。20年,《剑网3》日活用户同比增长高达34%。《剑网3》开设社交系统包括好友系统、师徒系统、阵营系统、帮派系统以及收集玩法系统等,打通游戏内社交渠道,实现玩家与玩家的深度连结,营造良好社交氛围。

此外,用户结构不断优化,女性玩家比例提升,为《剑网3》注入鲜活生命力。《剑网3》精美画风和角色着装吸引许多女性用户入坑。根据百度指数,截至2021年3月31日,《剑网3》女性玩家占比接近31.4%,高于行业平均水平。一方面,女性玩家消费能力同比高于男性用户,另一方面,优化玩家结构,相较同行业更为均衡的男女比例有利于游戏圈健康发展,用户持续增长可期。

从外部资源来看,公司在B站等平台持续推出围绕游戏相关动画宣传片、电影和音乐,打造游戏文创价值,提升游戏生命周期。公司基于《剑网3》IP影响力和游戏人物沈剑心自身的特色与B站合作推出网络动画《剑网3·侠肝义胆沈剑心》,截至21年4月初,《剑网3·侠肝义胆沈剑心》两季动画在B站播放量破1.6亿。番外篇《剑网3·侠肝义胆沈剑心之长漂》上线3个多月在B站播放量破3730万。

此外,公司开设西山居周边商城,同时开办《剑网3》竞技赛,打破虚拟壁垒,为玩家提供线下真实的沉浸性体验,夯实玩家粘性。公司推出游戏周边包括游戏人物手办、钥匙扣、改良汉服等的售卖,其中剑侠系列IP手办尤受热捧,新上线沈剑心手办在二手市场售价已翻倍。此外,2020年《剑网3》竞技大师赛参赛人数超250万人,总决赛观看峰值突破1.85亿。电竞战队扩张迅速,助力比赛可观赏性,进一步延长游戏生命周期。

3 办公软件业务C&B端,“文”业务量价齐升促增长

公司办公软件业务为C端和B+G端用户提供多样化服务,持续提升WPS单用户价值和保持高渗透率。公司根据不同客户群的需求研发产品,C端产品侧重个性化、模板功能、文档修复/恢复等功能,B+G端产品侧重云文档、企业写作、文件安全等功能。一方面以丰富办公功能和高效云协作实现用户数增长,提升用户付费意愿;另一方面着重普及办公软件技能,培养用户使用习惯,提高用户粘性以巩固WPS渗透率,打造WPS深厚护城河。

3.1 办公软件高成长龙头,满足多样化办公需求

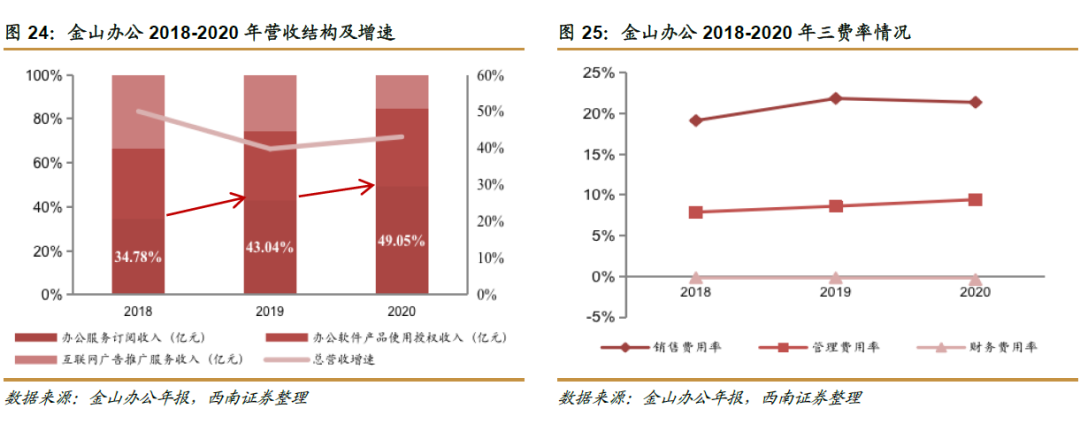

2018-2020年金山办公总营收增速稳定,营收结构不断优化,办公服务订阅收入占比稳步提升,三费率因人员薪酬增长有所提升。2020年,办公服务订阅收入占比49.1%,提升14.3pp;互联网广告推广服务收入占比15.44%,降低18.3%,营收结构优化。营收结构的变化主要系公司持续优化提升用户体验,减少低价广告位投放。从费用端来看,三费率有所增长主要系人员薪酬提升。此外,销售费用率占比较大,主要系公司加大营销力度致使宣传推广费增加;管理费用率因股份激励增加有所提升。

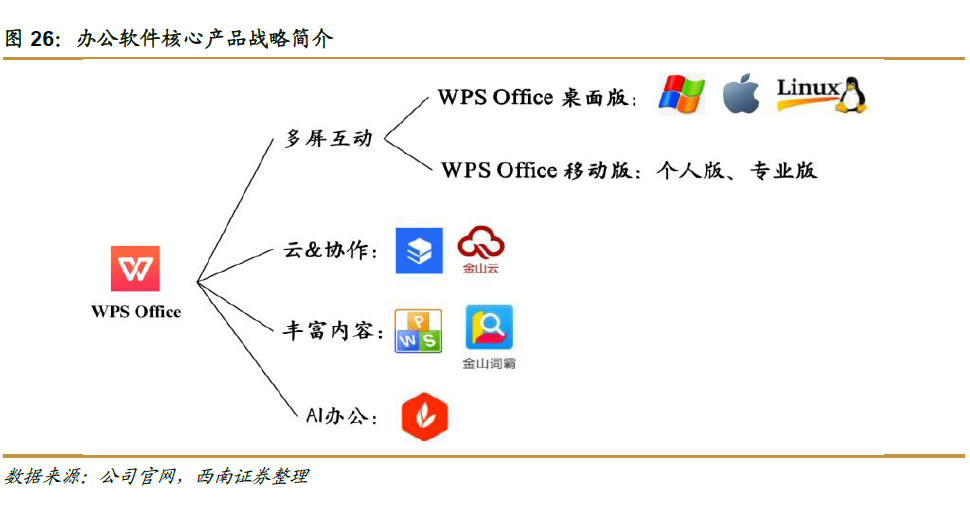

金山办公提升核心产品战略为“多屏、云、AI、内容、协作”,持续深耕多种办公场景,提供丰富便捷的办公功能,满足用户多样化需求。WPSOffice开发了PC端Windows、Mac及Linux版本和移动端版本打造多屏互动,携金山文档和金山云提供协作办公及云办公服务,将WPS文字、WPS表格、WPS演示及PDF阅读集成为一体匹配提供自动化模板的稻壳儿以及翻译软件金山词霸等内容以实现AI办公,满足用户更丰富的办公需求。

3.2 用户数及付费用户双增长,C端业务渐入佳境

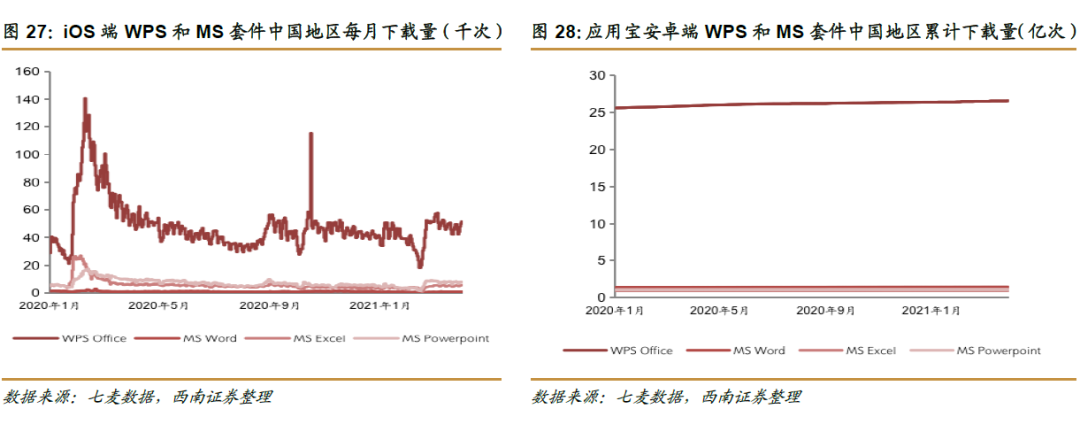

疫情催化云协作办公需求,WPS用户基数持续扩大。WPS把握20年疫情之下用户对云办公的需求,在金山云助力下大力发展云端办公服务,20年WPS月活用户为4.74亿人,同比增长15.3%,WPS逐渐巩固办公龙头地位。截至2021年4月1日,WPSOffice在iOS效率类软件和安卓百度榜单办公类软件排名均为前2,iOS端及应用宝安卓端中国地区下载量均远超微软Office软件下载量。

高性价比的增值服务和稳定可靠的云端服务推动WPS的付费用户数提升。WPS通过WPS会员、稻壳会员两类为用户提供丰富的增值服务,以及相比微软365个人版(398元/年)价格更低的WPS超级会员(179元/年),持续提升办公订阅服务付费用户数。金山云和金山办公高度协同,可提供安全稳定的云办公服务。20Q1协同类金山文档位列办公商务品类微信小程序DAU排名第一。截至2020年年底,金山办公累计付费用户数达1962万,同比增长63.2%。优化增值服务及云办公服务,推动WPS付费用户数提升。

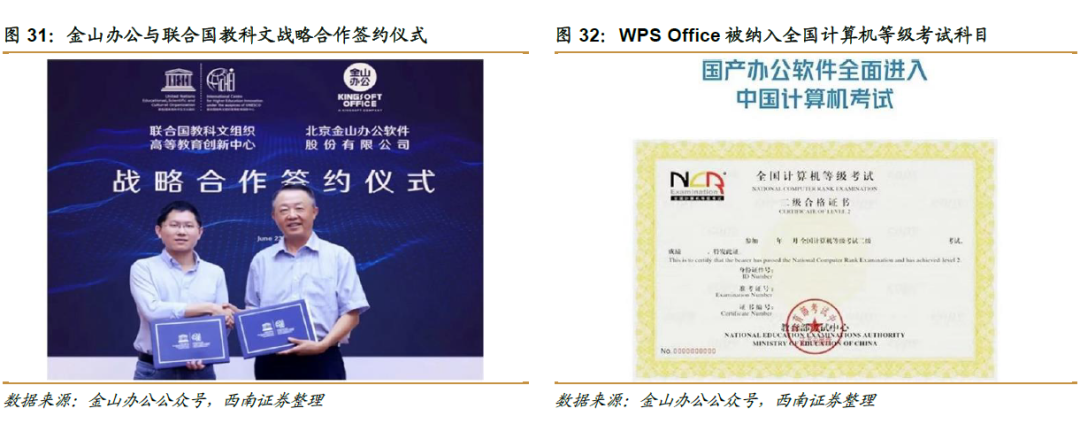

此外,公司为培育用户使用习惯,积极投身办公技能培训,C端业务有望获得进一步发展。2020年6月,金山办公与联合国教科文组织高等教育创新中心签订战略合作协议,将

WPSOffice 相关在线课程接入全球教育资源平台;2020 年 11 月,WPSOffice 被国家纳入全国计算机等级考试的二级考试科目之一,于 2021年

3 月正式开考。据NCRE官网,2021年3月报名计算机等级考试人数约282万人。至此,WPS

实现对全国计算机等级考试的“全覆盖”,为用户使用习惯的培养打下基础。

3.3 政企市场市占领先,云协作开创办公新时代

WPS受益于信创、国产替代实现国内政企市场高渗透率,有望通过提升单价实现营收增长。WPS作为国产办公软件龙头,携260家生态合作伙伴为国内政企提供安全稳定的办公软件服务,有望获得持续渗透。截至2020年12月,WPS在国务院组织机构、央企、省级政府、地级市政府和中大型银行的覆盖率分别为95%、96%、97%、100%和87%。20年,政府采购WPS办公订阅服务价格为198元起,相较微软价格更低,未来WPS有望通过量价齐升实现营收进一步增长。

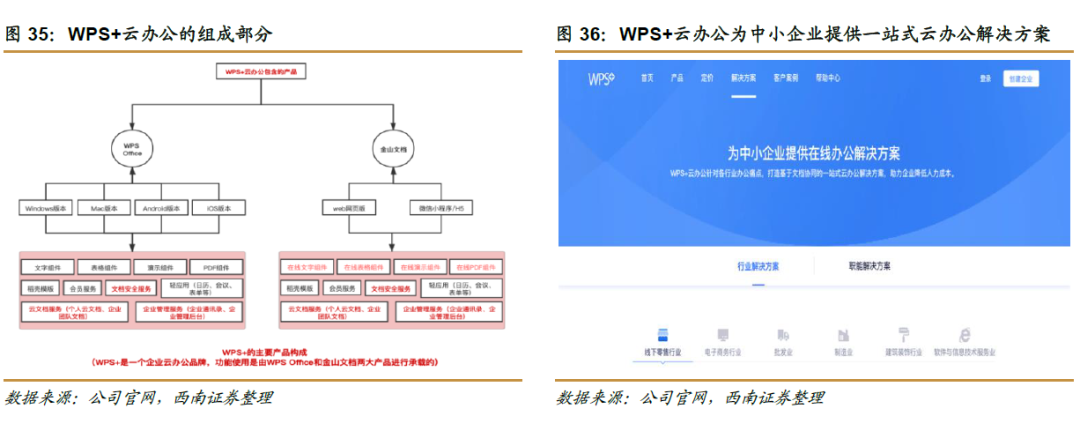

一站式服务助力中小企业低成本实现“上云”办公,进一步提升B端市占率。公司整合WPS

Office和金山文档推出WPS+云办公订阅制服务,为其提供高性价比的按人数订阅的企业免费基础版、企业协作版(168元/年)、企业商业版(365元/年)、企业商业版(599元/年)四种办公套餐,打造一站式云办公解决方案。截至2020年6月30日,WPS+云办公已助力超过20万家电商、教育、制造等行业的中小企业推开云办公的大门。未来公司办公软件业务将持续加码中小企业,深耕协作办公领域,中小企业市场市占率有望持续提升。

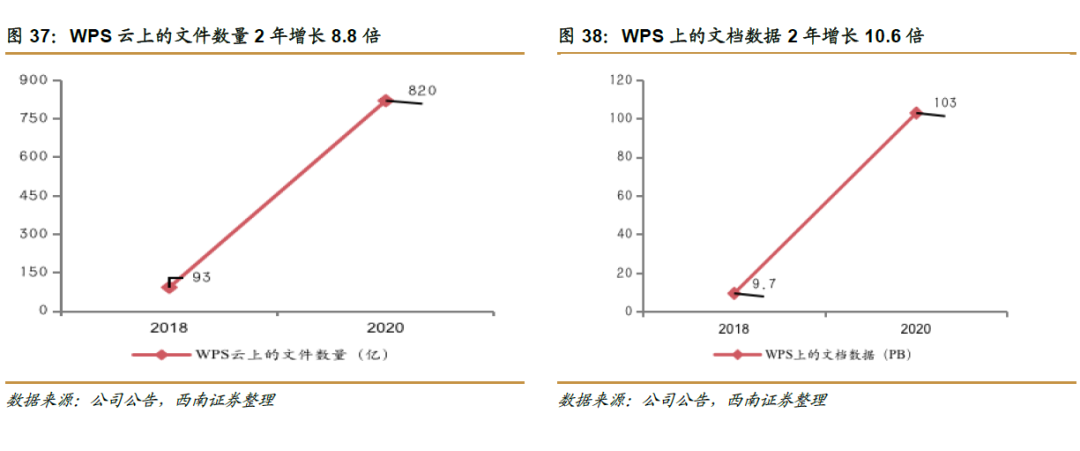

办公业务和金山云形成协同效应,WPS携手金山云开启云办公新时代。2020年,WPS的用户日均创建1亿云文档,保存在WPS云上的文件数量从18年的93亿同比翻8.8倍至20年的820亿,WPS为用户保存的文档数据在18年至20年从9.7PB翻

10.6倍至突破103PB。在疫情过后,在线办公逐渐从偶发性需求成为常态化需求,协作用户攀升,助力办公业务提升渗透率。

4 盈利预测与估值

4.1 盈利预测

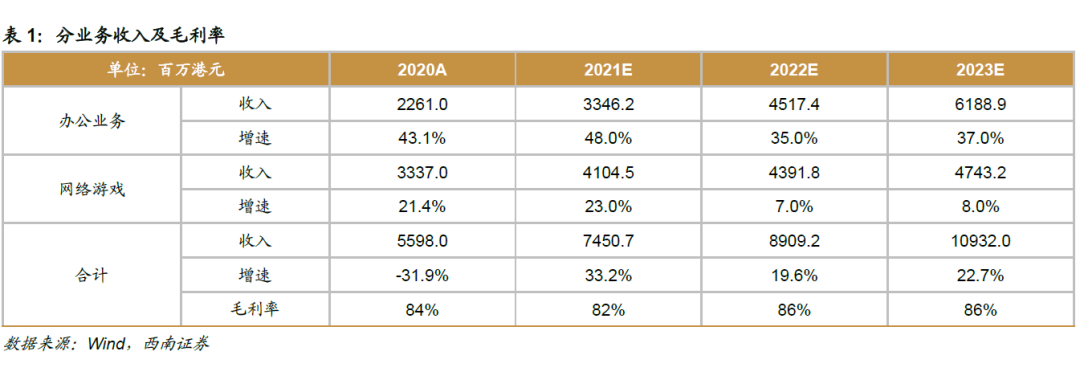

关键假设:

假设1:随着企业上云需求不断增长,云办公行业预计未来三年将保持超15%的增长。公司作为云办公行业龙头或享受行业红利。目前公司推出的WPS+云业务办公的组合以及WPS办公订阅服务价格专门针对B端市场。订阅服务定价相对与微软定价仍有提升空间,WPS+云业务组合或助公司小B端业务市占率提升,我们预计中小微B端业务未来或量价齐升助营收增长。

假设2:手游市场同比增速保持在25%以上,考虑到公司手游业务尚在发展初期,增长强势,我们预计21年手游业务或可优于行业,同比实现超28%增长。

假设3:从成本方面来看,公司对于手游业务研发投入较大,21年毛利率或有所下滑,22-23年或启稳回升,我们预计公司21-23年毛利率将在82%-86%之间波动。

基于以上假设,我们预测公司2021-2023年分业务收入成本如下表:

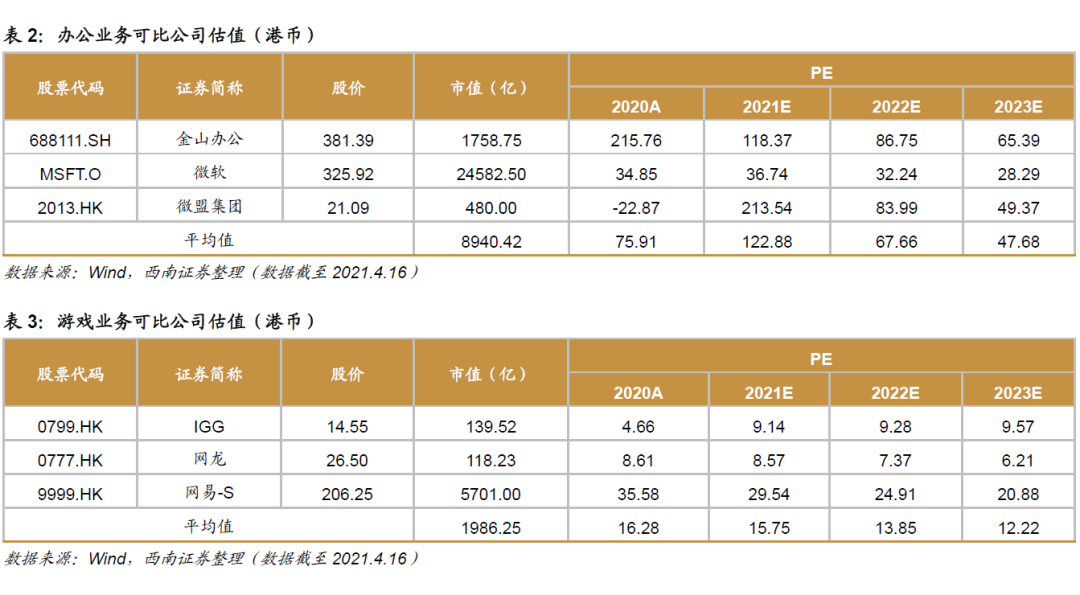

4.2 相对估值

金山软件并表业务包括游戏业务以及办公业务,我们采用分部式估值法估算,可得出各项业务净利润预测如下表:

我们选取资本市场上业务协同的两类公司作为可比公司。给予2021年公司办公业务30倍PE,游戏业务15倍PE。考虑到公司办公业务为行业龙头,或可享受云办公业务红利;游戏业务武侠IP业务生命周期仍可挖掘,手游业务发展仍处于初级阶段,长期拓展空间可观,我们预计公司2021年加总市值超1239.1亿港元,给予整体估值25%的折让,对应目标价为67.68港元,首次覆盖给予“买入”评级。

5 风险提示

国产替代进程不及预期,WPS付费率不及预期,新游表现不及预期,游戏行业政策风险。

6 附录

(智通财经编辑:玉景)

扫码下载智通APP

扫码下载智通APP