医美能否让四环医药(00460)重生?

本文来自“丫丫港股圈”。

最近医美股成了市场最强风口,在女性消费力量越来越强大的今天,医美便成了长期持续高增长的“好赛道”之一。

在A股,有华熙生物,爱美客,华东医药等大牛股,而在港股,四环医药(00460)最近代理的肉毒素产品获批,也宣告切进了这个赛道。

四环医药曾经算是国内仿制药前列的公司,然而由于各种问题渐渐掉队,如今,是否能借医美之风,进行价值重估?

1.白毒产品带来相对的高增长

首先看到目前四环医药的整体状态,公司在医药行业可谓是啥都有,原来是做仿制药起家的,现在又扩充到创新药,CMO,工业大麻,医美等领域。

其中在医美行业的布局是最大的看点,也是公司今年以来上涨3倍的主要原因。

肉毒素是国内医美类产品的潜力市场之一,目前中国的正规肉毒素市场达到近50亿,而且近几年增速也都维持在20-30%中,前景相当不错。

除去正规的肉毒素市场,仍有相当一部分的肉毒素通过水货渠道流入中国,所以,加上非正规的肉毒素市场,国内应该有60亿以上的市场空间。

之前国内获批的肉毒素产品主要有艾尔建botox和兰州所的衡力,这两者各自占据了50%的市场份额。2020年,两家新产品获批,包括四环医药和hugel合作的肉毒素letybo和英国的吉适。

从效果上看,产品差异不算特别大,最好最贵的当然是botox,但是低价产品也有性价比的空间。

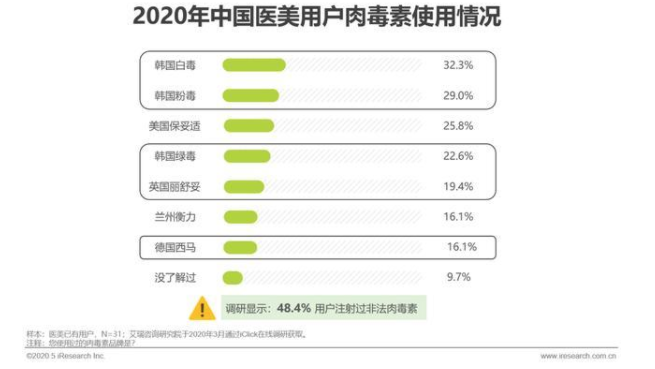

从一些非正规渠道的调研得知,韩国白毒,也就是letybo,是目前使用最广泛的水货产品,物美价廉,而且有品牌保障,是整容大国韩国市占率最高的产品。

因此,四环医药喊出口号,几年内letybo做到至少双位数的市占率,并非空虚来风,是有一定根据的,letybo的非正规市场已经有相当的规模,认知度很好。后续正式获批后,将水货的非正规销售转化为正规的销售,马上就能上量到几个亿的销售额市场,这也是四环医药的医美概念如此受追捧的原因,因为确定性是很高的。

不过就肉毒素市场而言,长期30%增长是否持续,这个应该是否定的。

因为可以看到botox的全球销售额变化,近几年一直在走下坡路,2017年到30亿美元左右就触顶了,2020年已经下滑至25亿左右。

而整个美国的肉毒素市场大概也就是20亿-30亿美元左右。所以,肉毒素并非是一个永续增长,无限天花板的产品,考虑到美国与国内的医药市场线性对比,大药品市场目前美国约为中国4倍,中国经济增长后中国药品市场中长期可以达到美国药品市场的一半,所以,国内的肉毒素市场(正规+水货)可能到15亿美元左右就会差不多了。即使乐观考虑长期letybo到20%市场份额,大概也就是3亿美元左右,20亿左右的销售额,能带来的利润,应该也是在几个亿左右。

在医美行业内,四环的逻辑还是好的,水货转化的逻辑确保了letybo销售额能够快速上量,而这个收入体量就足以媲美爱美客目前的收入,不过长期看下来,几个亿的利润,似乎也是这款产品的终极天花板了。

当然,后续还有别的玻尿酸等产品,但是考虑到四环承担的角色是一个国内代理商,无法国际化,也无法承担一个产品研发者的角色,因此长期来看,逻辑具有一定的局限性。

2.医药产品前景仍暗淡

而医药领域的产品则亮点不多。首先公司去年24亿的营收,5.4亿的盈利,同比扭亏了,但我们看到历史数据,发现这个营收是自2012年以来的新低。

公司的仿制药业务保持稳定下滑的状态,主力产品马来酸桂哌齐特2020年获得卒中新适应症的批准看似能带来一些新的预期。但是,多个药物还是在监控目录中,做的还是疗效不确定的辅助用药生意,长期的高利润率已经消灭,而且公司的仿制药研发已经停滞多年,这些产品都是多年的老产品,从侧面反应,公司也没有太多应对行业变化的能力。

考虑到公司目前这一堆功能并不独特的仿制药,而且22亿收入仍能对应5.4亿左右的利润,利润率还是特别高的,在集采大潮下,公司目前的产品应该还有相对较大的压力,长期来看,这块业务仍然看到的是逐渐衰落的前景。

至于创新药部分,公司通过收购轩竹生物这个创新药平台进行创新研发,目前的产品管线如下

资料来源:公司资料

目前的产品线非常单薄,市场不大,为首的CDK4/6抑制剂,今年国内辉瑞原研销售额预计为5亿左右,而且齐鲁仿制药已经上市,还有一大批在等通过,公司产品作为创新药上市若无法取得优效有不被获批的失败风险,还不小。

至于后续的产品,市场空间就更小了,靶点也不新颖,公司据说还有ADC,双抗等技术平台,但那些东西都太遥远了。因此,公司的创新药业务有可能取得零回报。

除此之外,公司还有CMO业务和工业大麻业务,但没有太多分析的必要。

3.结语

总体而言,公司的过去是有较大瑕疵的,前几年的行贿停牌,加上在医药行业打击辅助用药的趋势下,公司无法应对,最后收入和利润率大幅下滑的双杀。而现在,也没看到这部分瑕疵已经明确被修正了。

当然肉毒素也不能否定其前景,这也是公司几年来厚积薄发的结果,考虑到韩国白毒已经在国内非正规市场积累的人气,这几年会带来一个较快的放量是必然的,长期来看或者也能带来过亿的销售额,而此后的几款医美产品,也可以期待一下。

但公司收入占比大头依然是制药业务,目前的利润也基本由制药业务贡献,这个业务的长期前景黯淡。因为医美的概念给制药业务提估值,那会是比较盲目的做法。相对而言,目前200多亿的市值,对应5亿的制药业务利润,看未来几年,肉毒素最终给几个亿的利润,综合起来,其实目前市值都已经在偏高的范围了。

其实对于医药公司而言,cmo做到行业第一能给几千亿市值,双抗,adc任意一个能做到技术领先也能给几千亿市值,创新药单药能有突破性成绩也能给千亿,而仿制药龙头也有千亿市值,医美做好了对标艾尔建也是几千亿市值。

但对于一家营收20亿的公司而言,囊括上述领域,还加一个工业大麻,什么都能做。从战略上来说,是有问题的。

医美行业受青睐其实有一定的心理因素,因为投资者可以很直观地在生活观察到,而女性,消费,爱美等标签很容易与高利润挂钩。

但实际上看到其全球增速,观察艾尔建或者hugel近几年的走势,就发现医美赛道也是有局限的。在整个医药行业或者消费品行业中表现很一般。赛道风口这些东西可以影响短期走势,但决定长期的还是业绩,不信的话,可以看看丸美和逸仙电商。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP