安信证券:快递业价格竞争有望阶段性缓解

本文来自微信公众号“明兴交运研究”。

快递:浙江省规定不得低于成本价提供快递服务,3月快递龙头单价降幅收窄,关注后续淡季快递价格走势及Q2龙头业绩改善。

1)浙江省审议通过《浙江省快递业促进条例(草案)》,明确提出不得以低于成本的价格提供快递服务:我们认为草案短期对行业价格竞争有一定缓解作用,尤其遏止了部分市场的无序价格竞争,但由于监管标准模糊和执行难度较大,最终落地效果及影响仍需观察,具体来看:①监管层面加强对行业的价格监督,意图引导行业有序发展,遏止不当竞争,化解快递行业重大经营风险及社会风险,考虑到浙江为全国重要“产粮区”,对当前的行业价格竞争有一定缓解作用;②草案将成本与价格的关系作为监管标准,总体来看标准模糊(各企业成本存在标准差异、各家仍在持续进行降本增效)、监管执行难度大(快递价格竞争为市场行为),因此仍需紧密观察政策细则及执行力度情况;③快递行业价格竞争有望阶段性缓解,草案的出台一定程度上对Q2淡季价格形成支撑,则快递龙头企业短期有望迎来利润修复;

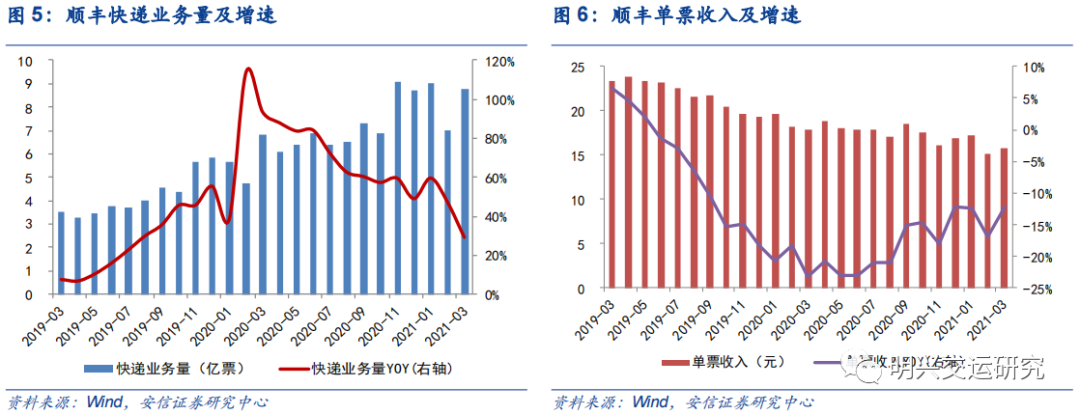

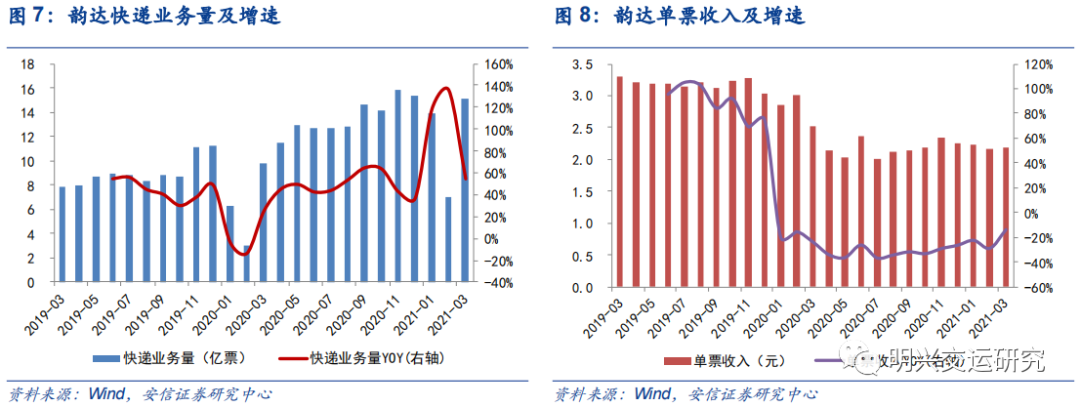

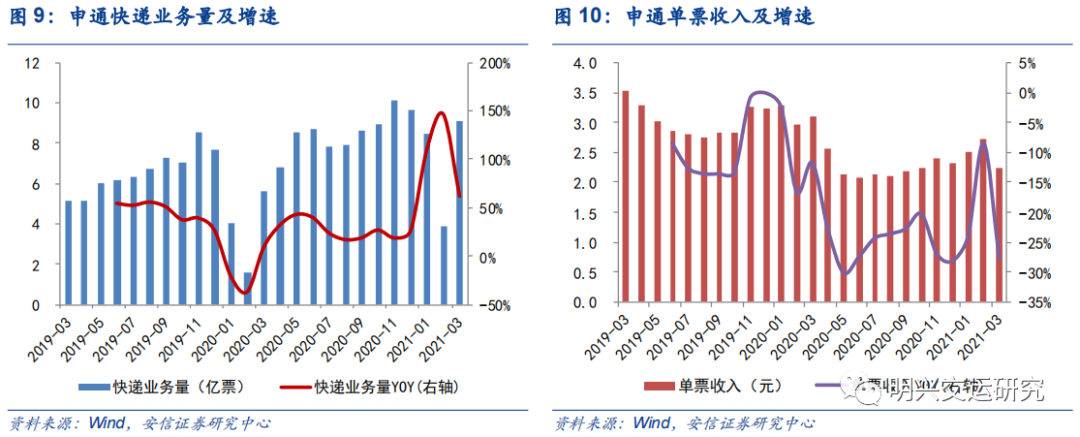

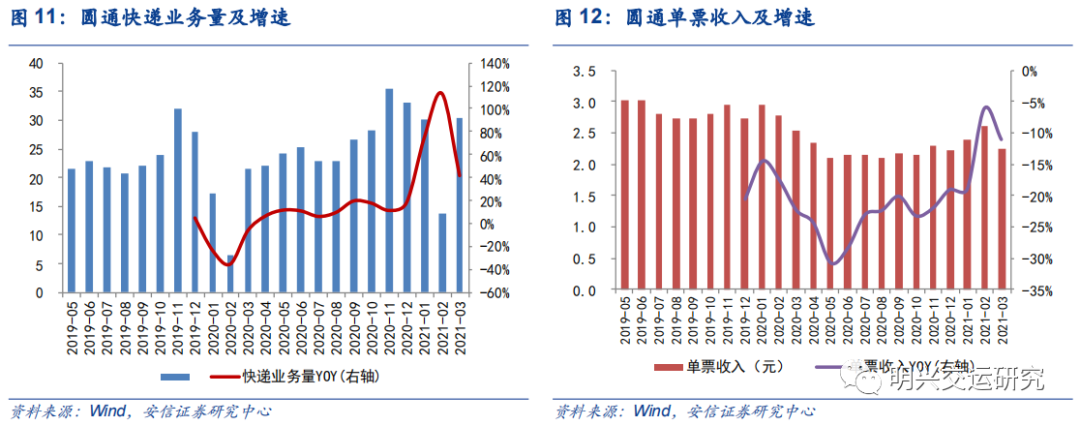

2)3月上市快递企业业务量保持快速增长,单价降幅收窄:近日,上市快递企业发布3月份经营数据:从业务量增速看,3月顺丰+29.0%,韵达+54.7%、圆通+59.2%、申通+61.7%,通达系业务量3月继续保持快速增长;顺丰件量增速持续回落,主要受到去年同期防疫物资、线上消费品寄递需求较大的基数影响;从单件收入来看,3月顺丰、韵达、圆通、申通单价同比变化分别为-12.12%、-13.44%、-11.03%、-27.65%,环比+4.2%、+1.4%、-13.5%、-17.3%,顺丰单价下滑主要与电商件占比提升有关;通达系中除申通外(去年同期单价基数较高),韵达、圆通单价降幅明显收窄。快递行业赛道需求增长确定性较强,依旧是增量行业,而供给端,份额向头部加速集中,关注各家快递企业份额的分化以及格局变化。重点推荐:顺丰控股(品牌优势突出,具备高护城河,业绩有望逐季度改善);中通快递(电商快递龙头优势突出);韵达股份(份额提升,估值回调后具备吸引力);关注圆通速递、申通快递未来的融合变革,德邦股份基本面的持续改善。

航空:五一机票预订量价双升,国际航协调低今年航空业亏损预期。

1)五一机票预订量比2019年增长23%,价格比2019年上涨超20%,或迎来“史上最热黄金周”:4月份以来,国内航线机票预订量直线上升,随着“五一”小长假的临近,国内各大机场将迎来出行高峰。携程报告数据披露,今年五一期间,机票订单量已经赶超2019年同期水平,增长23%,与2020年同期相比增长超过25倍,携程、去哪儿网、同程等平台五一期间多地部分航班经济舱已售罄,机票平均支付价格为924元,比2019年上涨超2成。据飞常准大数据统计,五一假期国内计划出港航班约5.76万架次,同比2020年增长74.47%,且已基本恢复至疫情前同期水平。

2)国际航协预计今年航空业亏损有所收窄:近日,国际航协发布报告,预期2021年全球航空运输业将亏损477亿美元,相比于2020年的亏损1264亿美元,亏损有所收窄。国际航协预计2021年下半年全球国内市场可同比提升48%,恢复至2019年的96%;而国际市场开年疲软,预计下半年出现规模性复苏,恢复至2019年的34%;2021年预期货运收入达1520亿美元,高于2020年的1280亿美元和2019年的1010亿美元;2021年预期客运收入为2310亿美元,高于2020年的1280亿美元,但低于2019年的6070亿美元。中期视角看,国内与国际需求未来都有望受益疫苗推广,迎来快速恢复。

总体看,我们认为航空受疫情影响最严重的时期已经过去,我们重点推荐低成本航空春秋航空;具备高品质航线的中国国航(将显著受益公务出行回升);国内线占比高,业绩弹性大的南方航空;区位优势明显的东方航空;关注支线航空华夏航空。

机场:五一假期各大机场将迎出行高峰,郑州拟建第二机场。

1)五一假期国内计划出港航班5.76万架次:五一假期临近,国内各大机场即将迎来出行高峰。跟据飞常准的统计数据,五一假期国内计划出港航班约5.76万架次,同比增长74.47%,基本恢复至疫情前同期水平。出港航班量排名前三的机场分别是广州白云机场、北京首都机场和上海浦东机场,其中广州白云机场最为繁忙,出港航班超3000架次。计划往返航班量最高的三条航线分别是北京首都机场-上海虹桥机场、广州白云机场-上海虹桥机场、成都双流机场-北京首都机场,分别达到448、399和348架次。

2)郑州规划建设第二机场:4月19日,河南省发改委发布《郑州都市圈交通一体化发展规划(2020-2035)》,规划提出实施郑州机场三期工程,同时适时启动郑州第二机场规划选址。郑州机场的完善和第二机场的规划建设,将增强郑州的航空枢纽功能,提升对外辐射能力。短期机场航空业务受疫情扰动下滑符合预期,国内客流恢复较快,国际客流有序复苏。长期来看,机场航空性业务稳健,而免税行业具备空间巨大及增速较快的特点,上市机场未来将持续受益免税红利,整体盈利水平将不断攀升,重点关注机场龙头上海机场、白云机场。

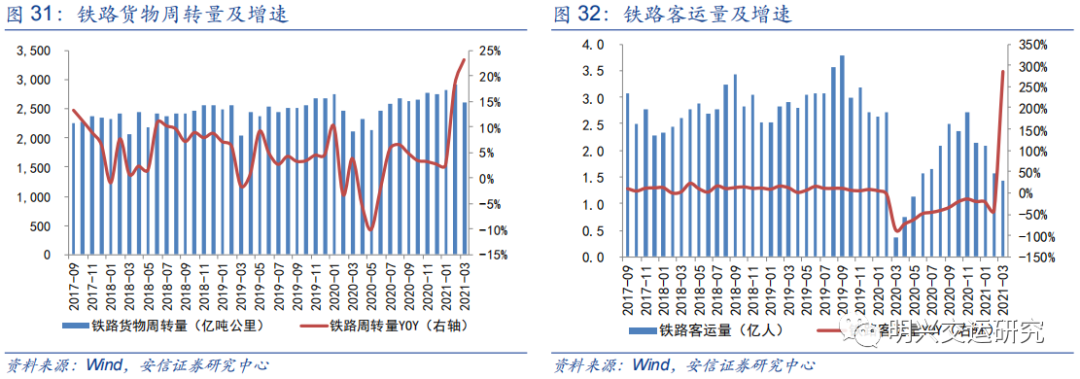

公路铁路:2020年铁路客运量稳步恢复,货运量有所增长,路网规模实现扩张。

4月19日,国家铁路局发布《2020年铁路统计公报》。报告显示,2020年全国铁路旅客发送量为22.03亿人,比上年下降39.8%,其中第四季度降幅已收窄至18.6%;全国铁路货运总发送量达45.52亿吨,比上年增长3.2%。铁路建设方面,全国铁路固定资产投资完成 7819 亿元,投产新线 4933 公里,其中高速铁路2521公里,全国铁路营业里程达到 14.63 万公里,其中高速铁路3.8万公里。未来疫情的稳定控制、疫苗的普及和五一假期的到来,或将进一步促进铁路运输的回暖。

本周投资策略:政府监管强化背景下,快递行业价格竞争有望阶段性缓解,利好龙头快递企业;国内航空市场迎来加速恢复,短期五一小长期迎来客流高峰,国际航线边际改善,重点关注疫苗全球接种情况,继续看好航空板块。

本周组合:顺丰控股、韵达股份、圆通速递、中国国航、德邦股份。

风险提示:

(1)宏观经济下滑风险,将会对交运整体需求造成较大影响。(2)快递行业价格竞争超出市场预期。目前快递行业价格战总体可控,但并不排除大规模价格战,侵蚀上市公司利润。(3)油价、人力成本持续上升风险。运输、人工成本作为交通运输行业的主要成本,可能面临油价上升、人工成本大幅攀升的风险。

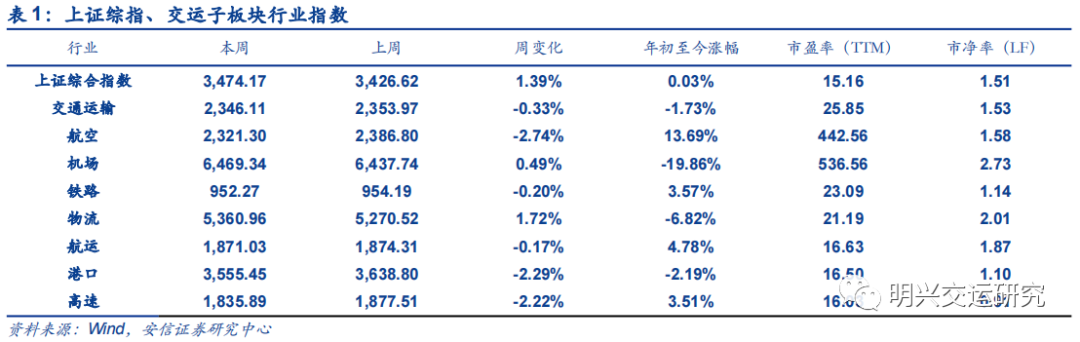

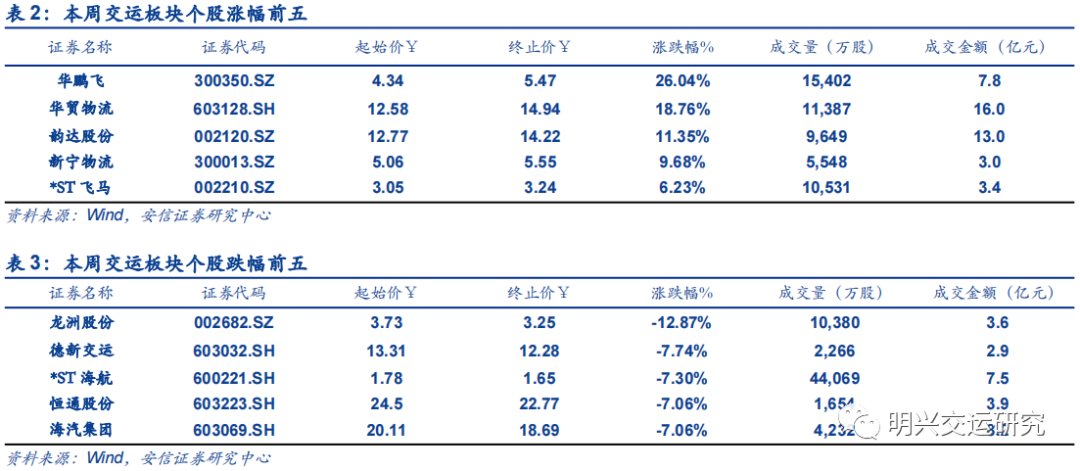

1.本周市场回顾

本周上证综指较上周1.39%。交运各板块中物流(1.72%)表现强于市场,机场(0.49%)、航运(-0.17%)、铁路(-0.20%)、高速(-2.22%)、港口(-2.29%)、航空(-2.74%)表现弱于市场。本周华鹏飞,华贸物流,韵达股份,新宁物流,*ST飞马涨幅靠前;龙洲股份,德新交运,*ST海航,恒通股份,海汽集团跌幅居前。

1.1. A股板块指数回顾

1.2. 交运个股行情回顾

2. 子行业数据跟踪

2.1. 快递

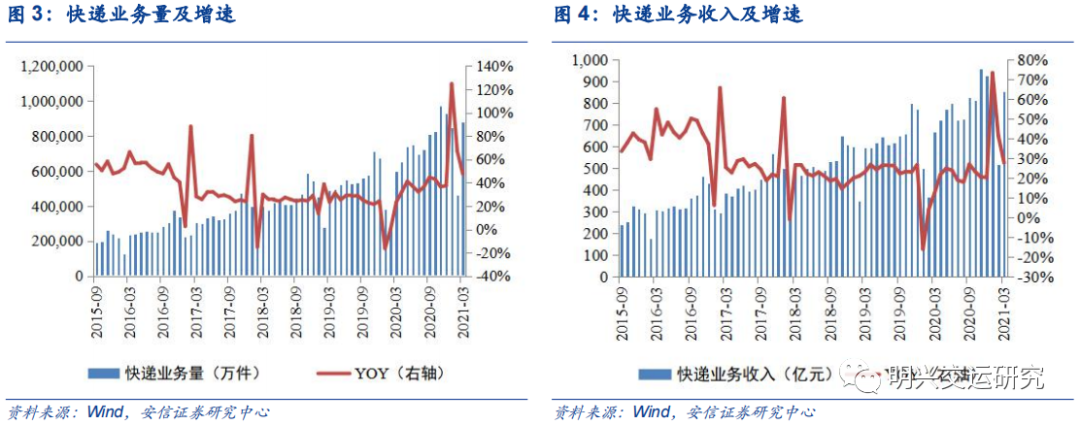

2021年3月,快递业务量为88.2亿件,同比+47.4%;快递业务收入为854.4亿元,同比+ 27.7%。

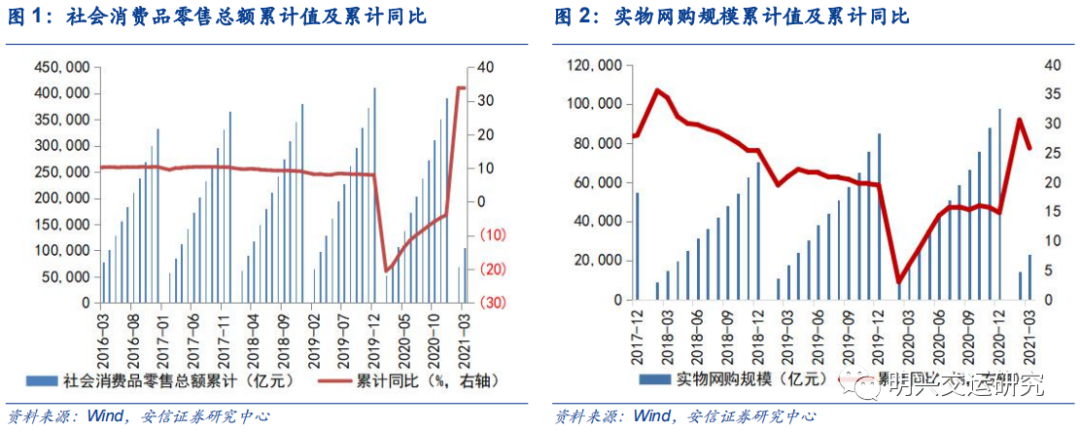

2021年1-3月社会消费品零售总额为10.52万亿,累计同比+33.90%;实物网购规模2.31万亿,累计同比+25.8%。

2021年3月顺丰业务量8.76亿票,同比上升29.01%;单票收入为15.74元,同比下降12.12%;韵达业务量为15.16亿票,同比上升54.69%;单票收入2.19元,同比下降13.44%;申通业务量为9.07亿票,同比上升61.68%;单票收入2.25元,同比下降27.65%;圆通业务量为13.48亿票,同比上升41.67%;快递产品单票收入2.25元,同比下降11.07%。

2.2.

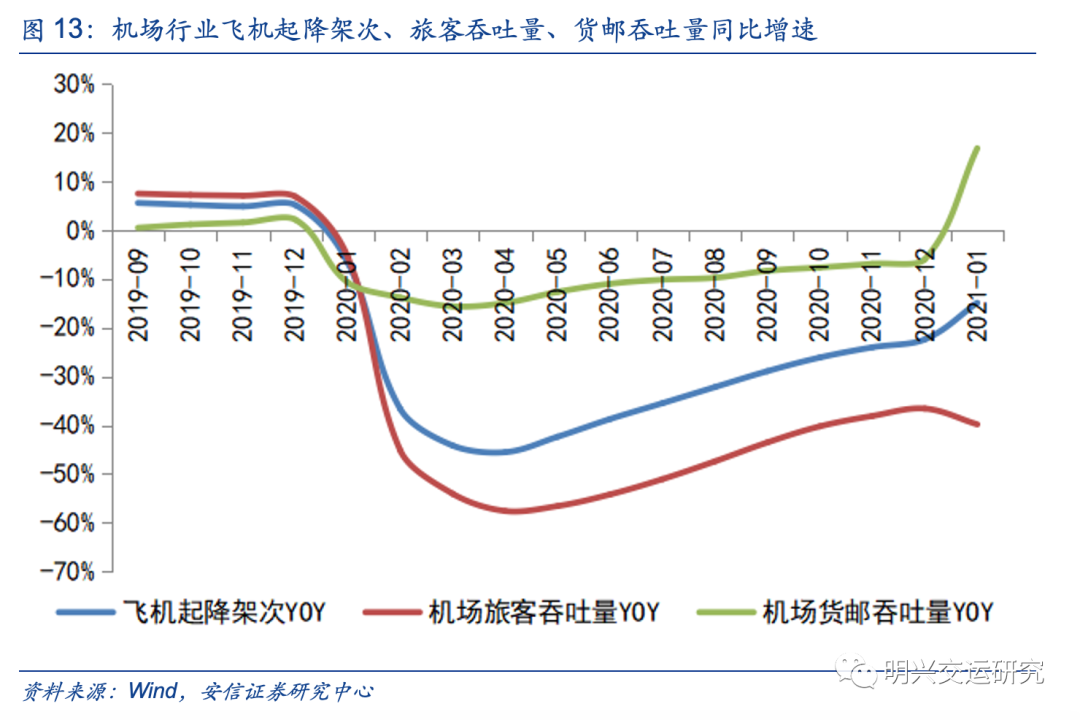

机场1月机场行业飞机起降架次同比-14.90%,增速同比-8.21pct,环比+7.50pct;机场旅客吞吐量同比-39.8%,增速同比-34.30pct,环比-3.24pct;机场货邮吞吐量同比+16.8%,增速同比+27.54pct,环比+22.77pct。

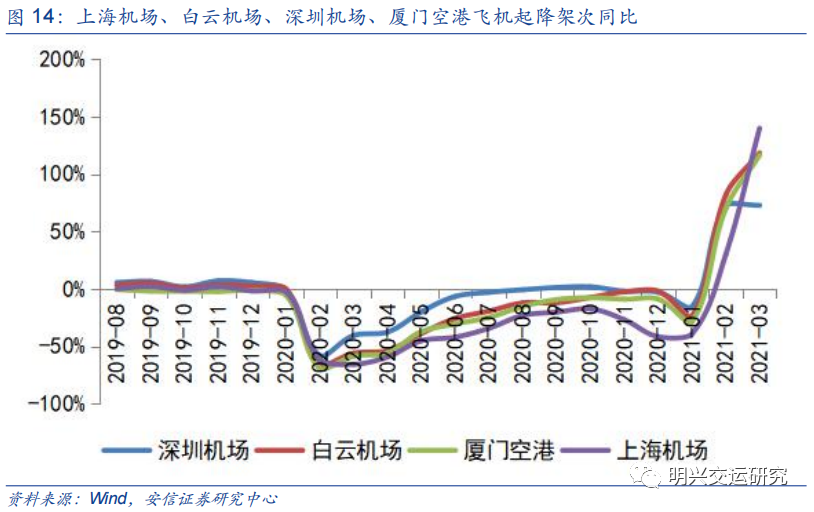

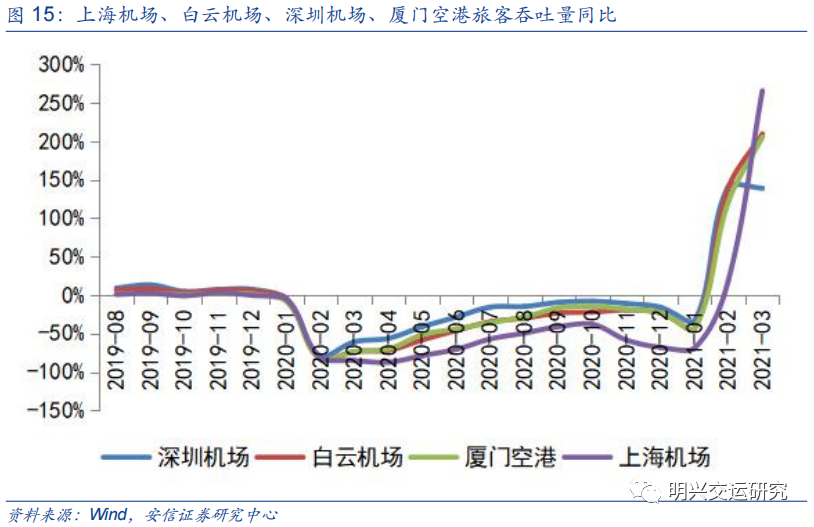

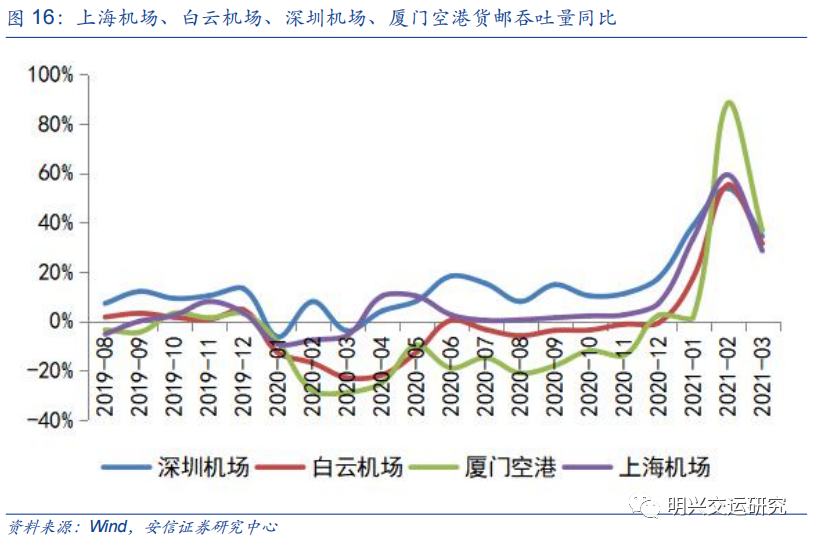

3月飞机起降架次同比:深圳机场+72.89%,白云机场+118.48%,上海机场+139.88%,厦门空港+116.54%;旅客吞吐量同比:深圳机场+138.97%,白云机场+209.64%,上海机场+265.60%,厦门空港+205.45%;货邮吞吐量同比:深圳机场+34.39%,白云机场+31.50%,上海机场+28.51%,厦门空港+36.41%。

2.3. 航空

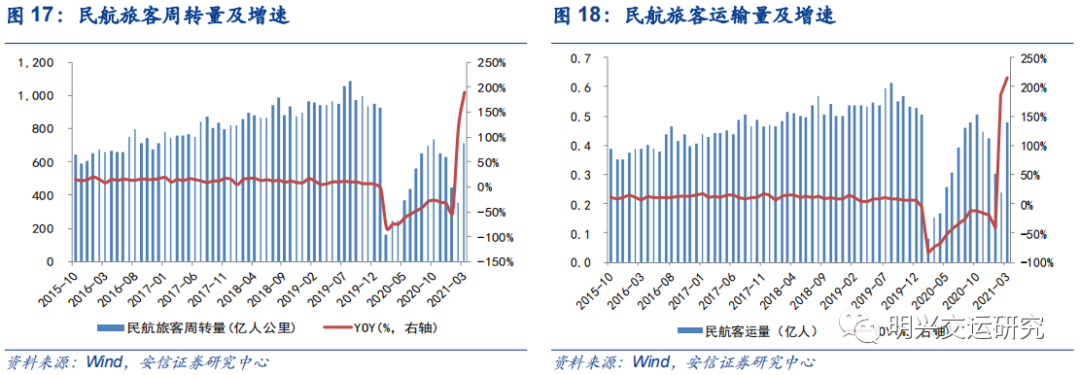

2021年3月民航完成运输总周转量89.2亿吨公里,同比上升128.5%;完成旅客运输量4782万人次,同比增长215.7%;完成货邮运输量65.5万吨,同比上升35.4%。

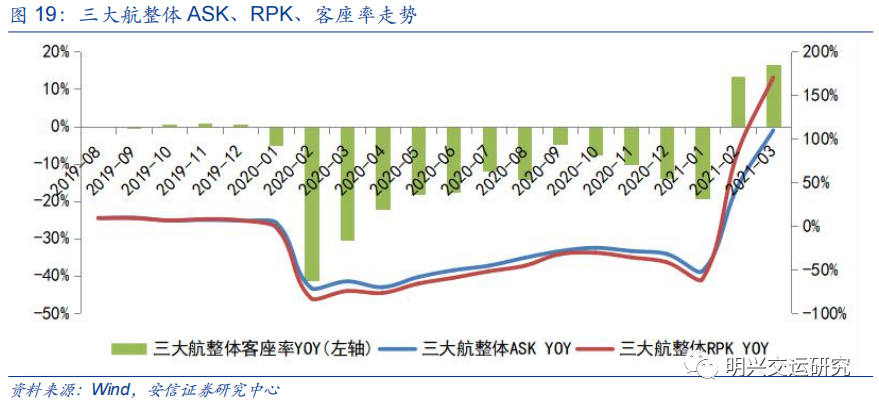

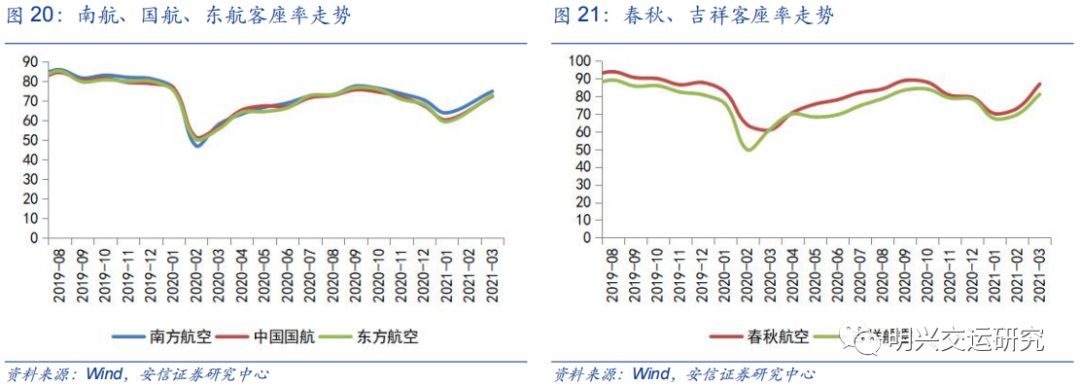

3月南方航空客座率为74.96%,同比+16.71pts;中国国航客座率为72.40%,同比+15.60pts;东方航空客座率为72.91%,同比+17.36pts;春秋航空客座率为86.89%,同比+25.97pts;吉祥航空客座率为81.14%,同比+19.83pts。

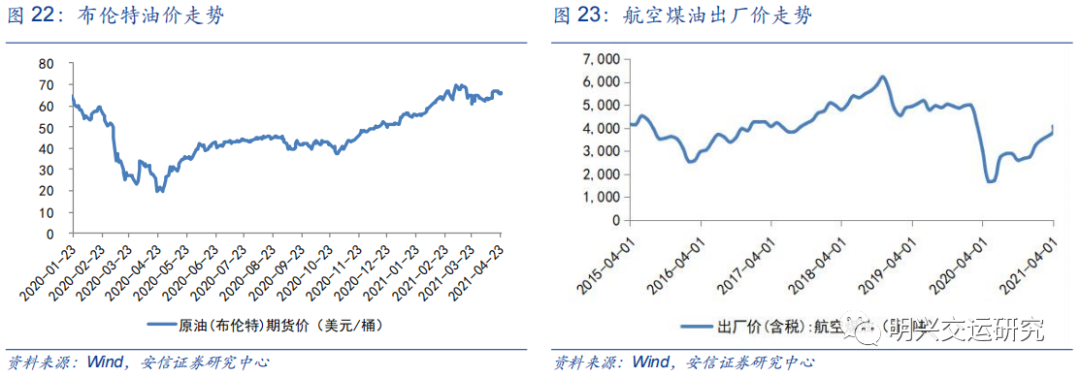

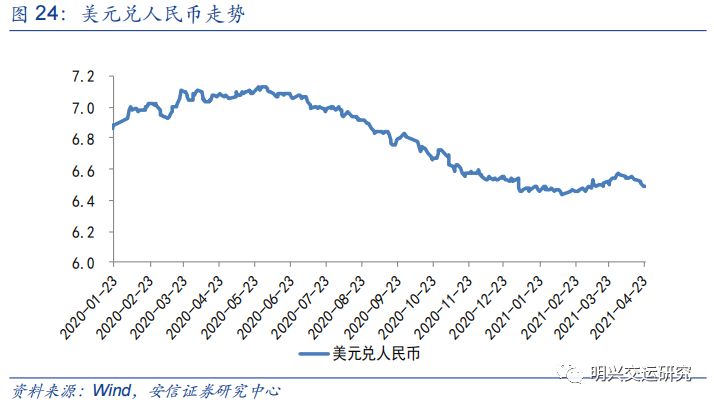

本周布伦特油期货价收于66.11美元/桶,环比上周-1.0%。4月航空煤油出厂价为4,085元/吨,环比上月+7.3%。本周美元兑人民币为6.4934,环比上周-0.542%。

2.4. 航运

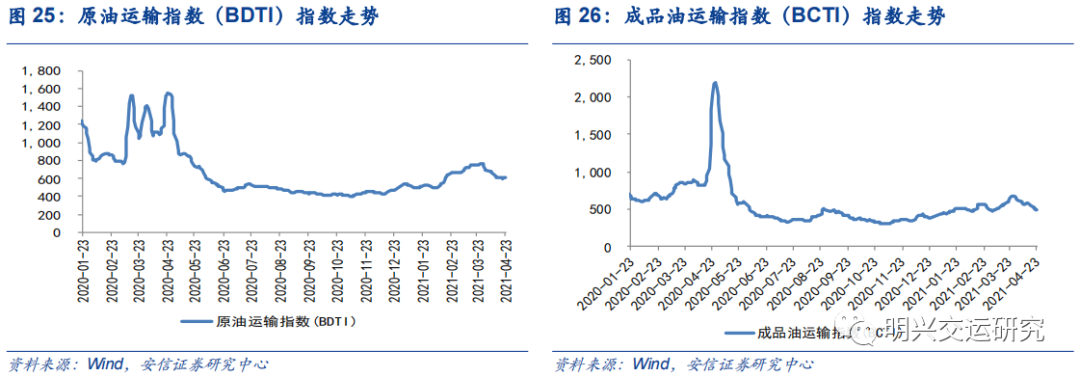

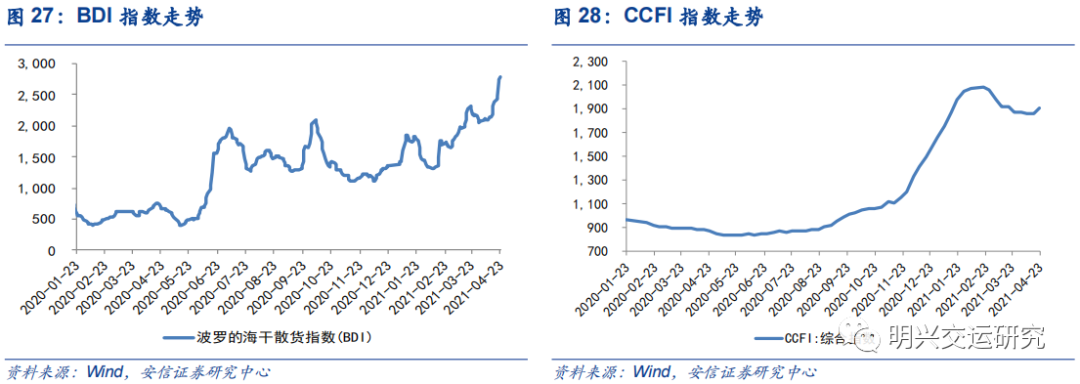

本周原油运输指数(BDTI)为604点,较上周-0.17%,成品油运输指数(BCTI)为484点,较上周-10.20%,BDI指数为2,788点,较上周+16.90%;CCFI指数为1,903.50点,较上周2.70%。

2.5. 公路铁路

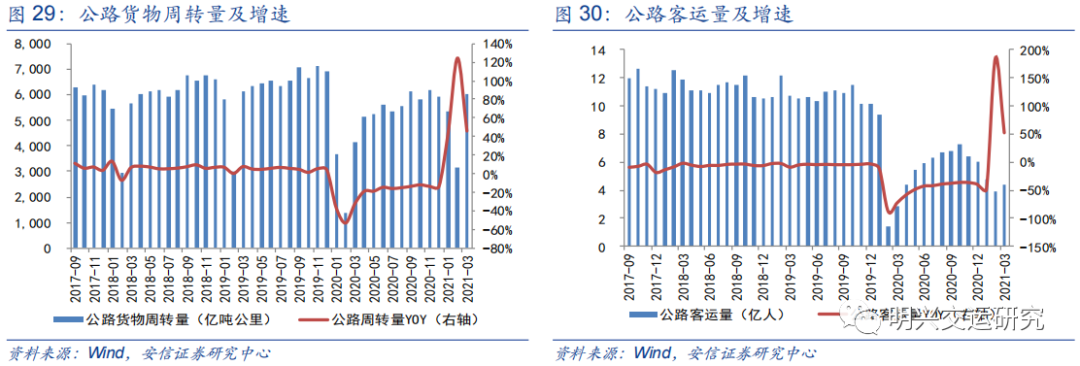

3月公路货物周转量为6,045.76亿吨公里,同比+45.99%,增速环比-78.64pts;公路客运量为4.41亿人,同比+51.99%,增速环比-133.66pts。3月铁路货物周转量为2,743.65亿吨公里,同比+18.08%,增速环比-5.10%;铁路客运量为2.44亿人,同比+225.23%,增速环比-59.35pts。

3. 重点事件点评

事件:四家快递公司发布3月份经营数据。顺丰速运物流业务收入137.92亿元,同比增长13.39%,完成业务量8.76亿票,同比增长29.01%,单票收入15.74元,同比下降12.12%;韵达快递服务业务收入33.25亿元,同比增长33.91%,完成业务量15.16亿票,同比增长54.69%,单票收入2.19元,同比下降13.44%;圆通快递产品收入30.36亿元,同比增长41.64%,业务完成量13.48亿票,同比增长59.2%,单票收入2.25元,同比下降11.03%;申通快递服务业务收入为20.39亿元,同比增长16.93%,完成业务量9.07亿票,同比增长61.74%,单票收入2.25元,同比下降27.65%。

点评:

1)业务量保持高速增长,增速环比有所回落:各家3月业务量同比增速分别为:顺丰+29.0%(环比-18.2pts),韵达+54.7%(环比-81.3pts)、圆通+59.2%(环比-67.9pts)、申通+61.7%(环比-85.2pts)。顺丰增速持续回落主要受到去年同期防疫物资、线上消费品寄递需求较大的基数影响,而通达系由于基数效应减弱造成的增速环比回落符合预期。

2)单件收入端,韵达和圆通降幅明显收窄:3月份,顺丰、韵达、圆通、申通单价同比变化分别为-12.12%、-13.44%、-11.03%、-27.65%,环比+4.2%、+1.4%、-13.5%、-17.3%。顺丰单价下滑主要与电商件占比提升有关;通达系中除申通外(去年同期单价基数较高),韵达、圆通单价降幅明显收窄。

3)看好顺丰控股长期竞争力,关注通达系Q2淡季价格竞争走势:顺丰时效件中长期稳健增长仍可期待,同时公司发力下沉市场,特惠专配件与丰网均将助推份额扩张,公司快运、冷链等新业务逐步进入收获期。尽管短期资本开支带来盈利水平波动,我们持续看好顺丰中长期竞争力,有望成长为全球综合物流服务商巨头。若Q2价格竞争趋缓,电商快递业绩短期有望迎来修复。总体来看,电商快递仍处在格局出清的前夜,网络稳定、精细化管理能力强的头部公司将最终胜出。

4. 重点报告摘要

(1)3月24日《京东物流VS社区团购VS通达系,谁的成本更低?》核心结论:商流决定物流,SKU的差异、客单价的差异决定多物流模式共存:(1)仓配模式主要适用于标品,通常客单价较高,周转快,具有一定的时效要求,SKU较少,例如家电、3C电子产品、快消品等;(2)网络快递适用于非标品,时效要求相对不高、对履约成本敏感度高,SKU较多,例如服装、食品、日用品等。(3)前置仓的SKU品类较为丰富,定位高消费客群,客单价高,时效要求高。(4)即时配送主要覆盖餐饮外卖、生鲜果蔬、日用百货类商品,具有一定时效要求。(5)社区团购SKU较少,聚焦在高频、刚需的家庭生鲜食品领域,消费频次高,客单价低,消费者价格敏感性也高。降本是商流的核心诉求,在商流剧烈变化的过程中,国内快递物流企业将比拼综合能力。近年来,拼多多崛起、即时配送市场快速扩容、社区团购如火如荼。站在供应链的视角,商家倾向于选择成本最优、效率最高的物流服务。仓配在标品、高客单价用户中具有吸引力,网络快递在多SKU、成本敏感性高的客户中具有优势,未来的快递物流企业将比拼综合能力,正如我们看到京东物流走向社会化综合服务,而通达系、顺丰等快递龙头也在打造自己的仓配网络。

(2)3月18日《顺丰控股年报点评:业绩符合预期,资本开支加速构筑长期护城河》投资建议:展望未来,大物流时代,参照海外快递物流巨头成长经验,顺丰作为国内快递龙头有望通过“内生+外延”双轮发展,成长为国际领先的综合物流服务商,我们持续看好公司长期发展。预计2021-2023 年公司净利润分别为84.5、98.7、125.7亿元,对应PE分别为51x、43x、34x,维持“买入-A”评级。

(3)12月31日 《航空机场2021年度策略:复苏在望,左侧布局》

投资建议:经济复苏与疫苗推广构成板块机会。航空:总体看,我们认为航空受疫情影响较为严重的时期已经过去,当前板块估值处于历史底部区间,未来随着新冠疫苗启动接种,航空需求有望迎来修复;我们重点推荐成本管控能力强、份额逆势扩张的春秋航空,国际线占比高、恢复弹性较大的中国国航;关注南方航空、东方航空以及支线航空华夏航空。机场:短期机场航空业务受疫情扰动下滑符合预期,国内客流恢复较快,国际客流有序复苏。长期来看,机场航空性业务稳健,而免税行业具备空间巨大及增速较快的特点,上市机场未来将持续受益免税红利,整体盈利水平将不断攀升,重点推荐机场龙头上海机场、关注白云机场。

(4)12月15日 《快递行业2021年度投资策略:供给端变革加速,优选龙头》投资建议:我们继续重点推荐行业龙头1)顺丰控股:时效件受益高端电商需求爆发,同时公司发力下沉市场,特惠专配件与丰网均将助推份额扩张,重点在于成本管控。长期看,顺丰有望成长为全球快递巨头,持续看好长期投资价值。2)中通快递:电商快递龙头,份额保持行业第一,管理水平与同行拉开差距,并体现为经营优势,其盈利水平持续领先同行。3)韵达股份:件量增速领先同行,份额始终紧追龙头中通,虽短期业绩承压,但公司战略定位清晰,精细化管理能力突出,估值回调后迎来长线布局机会。同时关注圆通速递、申通快递未来与电商巨头的融合变革,以及德邦股份基本面的持续改善。

(5)12月13日 《11月份快递数据点评:旺季需求符合预期,单价企稳改善》投资建议:从长期看,我们认为快递行业赛道需求增长确定性较强,依旧是增量行业,而供给端,份额向头部加速集中。11月行业旺季需求符合预期,同时价格竞争趋缓,电商快递企业业绩环比有望改善。我们持续看好快递行业龙头,重点推荐:顺丰控股(品牌优势突出,具备高护城河,业绩有望逐季度改善);中通快递(电商快递龙头优势突出);韵达股份(份额提升,估值回调后具备吸引力);圆通速递(持续经营改善);同时关注市值底部的申通快递(关注自身变革)、德邦股份。

(6)11月15日《顺丰控股:以UPS为锚,看顺丰长期价值》投资建议:我们认为短期顺丰时效件、特惠专配等产品的快速增长将拉动营收增速继续保持高增长,随着产能利用率的逐步提升,公司盈利弹性将逐步释放。中期视角看,公司保持时效快递底盘竞争优势,并加速渗透电商件市场,有望进一步扩张份额、增厚盈利,而快运等新业务则保持快速增长,迎来盈利拐点。长期看,顺丰有望成长为全球快递巨头,以UPS为锚,我们持续看好顺丰长期投资价值;我们预计2020-2022 年净利润分别为75.7、96.8、131.6亿元,对应PE 47x/37x/27x,维持“买入-A”评级。

(7)11月13日《10月份快递数据点评:业务量增速保持40%+ ,单价同比降幅稳定》投资建议:从长期看,我们认为快递行业赛道需求增长确定性较强,依旧是增量行业,而供给端,份额向头部加速集中。当前双11旺季需求符合预期,同时结合近期我们对部分“产粮区”加盟商的调研,我们认为Q4旺季在价格竞争趋缓背景下,电商快递企业业绩环比有望改善。我们持续看好快递行业龙头,重点推荐:顺丰控股(品牌优势突出,具备高护城河,业绩有望逐季度改善);中通快递(电商快递龙头优势突出);韵达股份(份额提升,估值回调后具备吸引力);圆通速递(持续经营改善);同时关注市值底部的申通快递(关注自身变革)、德邦股份。

(8)11月10日《疫苗有望提振需求复苏,积极布局航空板块》投资建议:总体看,我们认为航空受疫情影响最严重的时期已经过去,疫苗有望推动客流加速恢复,并提振市场风险偏好,看好顺周期航空板块轮涨,我们重点推荐低成本航空春秋航空;具备高品质航线的中国国航(国际线占比高,未来受益国际线复苏);国内线占比高、业绩弹性大的南方航空;区位优势明显的东方航空;关注支线航空华夏航空。

(9)10月26日《顺丰控股:Q3扣非业绩同比+41%,符合市场预期,持续看好公司长期价值》投资建议:我们认为顺丰时效件、特惠专配等产品的快速增长将拉动营收增速继续保持高增长,随着产能利用率的逐步提升,公司盈利弹性也将逐步释放,尽管短期资本开支的投入力度对当期业绩带来一定波动,我们持续看好顺丰长期投资价值;我们预计公司2020-2222 年净利润分别为80.7、101.5、130.5亿元,对应PE 49x/39x/30x,维持“买入-A”评级。

(10)8月19日《复盘DHL,探寻顺丰供应链未来》投资建议:我国供应链市场发展不平衡,下游的消费型供应链得益于电商红利高速增长,但产业供应链方面的发展仍处于相对初级的阶段,随着工业制造业升级,未来我国对物流外包的需求空间较大。当前,我们看到头部快递企业已经从配送端延伸至价值链前端的产、供、销、配等环节,其中顺丰供应链借助各业务底盘与并购实现规模扩张;而菜鸟、京东等互联网物流巨头也在加速供应链业务布局,以期打造综合物流服务商。长期看,未来随着生产制造、流通等环节加速数字化转型,前端产业供应链有望迎来大发展,A股标的上,我们看好在供应链物流领域具备先发优势的顺丰控股。

(11)7月19日《十年20倍,美国零担快运巨头ODFL深度复盘》投资建议:对比美国,我们认为国内零担快运发展阶段相当于美国的20世纪90年代,行业处于激烈竞争阶段,目前我国零担行业龙头集中度低,行业巨头初显,但垄断性龙头企业尚未形成。我们认为我国零担物流行业正逐步由分散走向集中,行业格局稳定后,头部企业未来盈利能力仍有较大提升空间。我们看好目前营收体量行业第一,并保持快速增长的顺丰快运(顺丰控股旗下),未来零担快运龙头企业市值有望超千亿,关注深耕零担市场多年的德邦(韵达入股后有望带来变革)。

(12)7月11日《顺丰控股深度报告:时效快递,二次启航》投资建议:短期顺丰时效件业务保持较快增长,业绩有望逐季度改善;长期看,公司通过差异化发展战略,除了在商务件领域继续保持主导地位外,加速向中高端电商件、产业物流端(B端)、国际供应链布局,逐步迈向综合物流服务商。国内物流市场规模全球第一,顺丰成长的空间足够大。考虑到公司时效件增长超预期,我们上调公司盈利预测,预计2020-2022年EPS为1.58、1.89、2.21元,对应PE 41、34、29x,我们中长期看好公司发展,维持“买入-A”评级。

5. 本周投资策略

政府监管强化背景下,快递行业价格竞争有望阶段性缓解,利好龙头快递企业;国内航空市场迎来加速恢复,短期五一小长期迎来客流高峰,国际航线边际改善,重点关注疫苗全球接种情况,继续看好航空板块。本周组合:顺丰控股、韵达股份、圆通速递、中国国航、德邦股份。

6. 风险提示

1)宏观经济下滑风险,将会对交运整体需求造成较大影响。2)快递行业价格竞争超出市场预期。目前快递行业价格战总体可控,但并不排除大规模价格战,侵蚀上市公司利润。3)油价、人力成本持续上升风险。运输、人工成本作为交通运输行业的主要成本,可能面临油价上升、人工成本大幅攀升的风险。

(智通财经编辑:玉景)

扫码下载智通APP

扫码下载智通APP