拜登增税或利好美股!BMO:以史为鉴 加税后标普均录得两位数回报

本文来自“JT²资讯研究”

拜登政府调高企业税率在资本市场引起了轩然大波,增税的前景转化成了投资者的深深焦虑。上调企业税真的会成为美股的灰犀牛吗,或许历史能告诉我们答案。

3月31日拜登政府2亿美元的基建计划公诸于世,提高企业税率是该计划一大主要资金来源。若将美国企业所得税税率从21%提高到28%这一提议最终落地,将是自1993年以来的首次上调,也是自1945年以来的第六次上调。增税的前景往往会立即转化为投资者的焦虑,不过,蒙特利尔银行(BMO)分析师Brian Belski近日在一份报告中表示,从历史上看,加税生效的年份里,标普500指数会录得两位数回报,美国GDP也会取得更为强劲的增长。

Belski还发现,企业税率水平似乎对更广泛的市场表现没有重大的长期影响,纵观历史,在各种税收制度下,企业一直能够产生稳定的价格回报和健康的利润增长。尽管企业税的增加将不可避免地导致2022年标普500指数每股收益下降,Belski认为,其他因素也可能发挥作用,这些潜在因素可能会抵消部分此类收益损失,例如经济刺激措施,基础设施支出以及美国股票整体基本面的改善。

以下为BMO报告要点:

增税对美国股市的表现远非有害

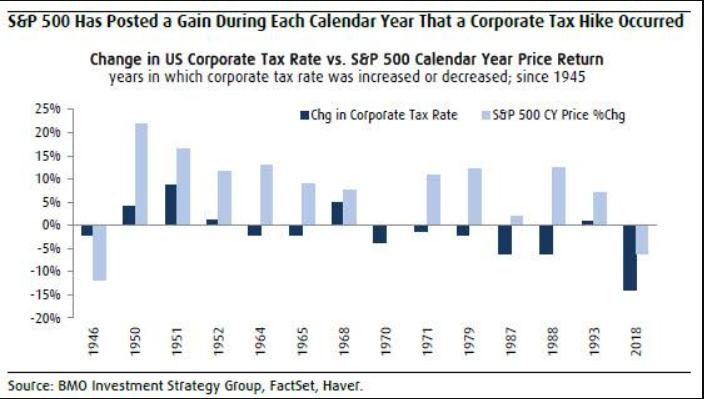

• 蒙特利尔银行的数据显示,在此前五次上调企业税率期间,标普500指数的历年平均涨幅为12.9%,每一次都实现了正回报;

在不同的税收制度下,公司可以产生稳定的价格回报和收益增长

• 过去几十年,税收环境似乎对更广泛的市场价格回报和企业利润增长没有什么长期影响;

仅仅根据税率水平进行投资不是一个有价值的策略

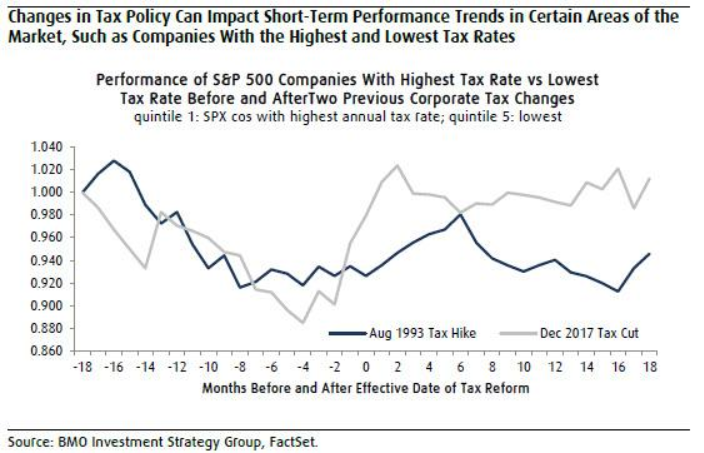

• 税收政策的变化可能影响税率最高和最低的公司的短期业绩趋势,但这些影响往往不会持续多久;

估计28%的企业税率对标准普尔500指数每股收益的影响

• 蒙特利尔银行的分析显示,企业税率上调至28%可能会导致2022年标普500指数每股收益减少6.1%——略低于高盛预期的9%,而税率上调至25%可能会导致收益减少3.5%。

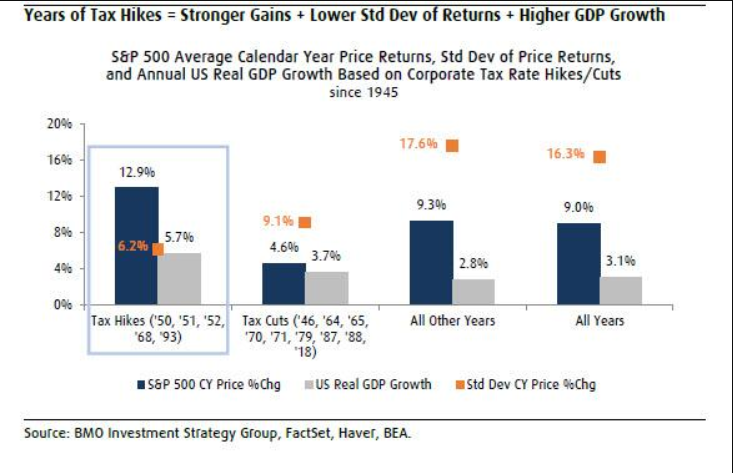

BMO报告显示,在1950年、1951年、1952年、1968年和1993年的五次上调企业税率期间,标普500指数历年平均涨幅为12.9%,价格回报均为正。这一收益远高于企业税下调的的9年间4.6%的平均回报率,也高于自1945年以来所有历年9%的价格回报率。在这些增税时期,价格回报的标准差也大大降低。

企业税率的提高也与美国经济的强劲增长相吻合,在每年的增税期间,实际GDP平均增长5.7%,而在减税期间,平均增长为3.7%,自1945年以来的所有年份平均增长为3.1%。

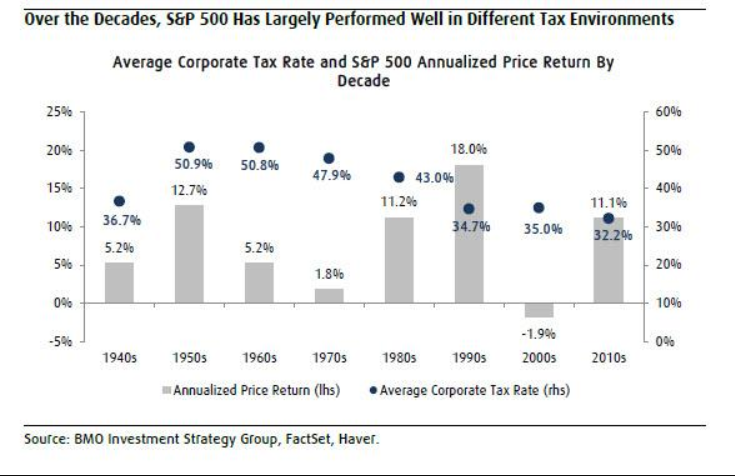

除了观察在税收政策发生变化的年份里标普500指数的表现外,蒙特利尔银行还根据公司税率的一般水平研究了股市的年度价格回报。尽管人们的普遍看法与此相反,但该银行的研究显示,几乎没有证据表明,企业税率对美国股市回报有任何类型的实质性影响。

例如,回到1945年,在美国企业税率低于35%的年份,标准普尔500指数平均上涨10%,而在税率高于50%的年份,该指数平均上涨10.3%。请记住,28%的拟议企业税率仍将是美国历史上最低的税率之一,仅次于2018-20年度。

过去几十年,不管现行的税收制度如何,美国股市的表现基本上都很好。

20世纪50年代,尽管税率上升到50%以上,但标准普尔500指数的一些涨幅最大,上世纪70年代,尽管税率下降,但其年化回报率却低于平均水平。在20世纪80年代和90年代,美国股市确实在税率较低的情况下稳健上涨,但随后在21世纪的头十年出现亏损,因为科技泡沫和金融危机导致股价下跌,税率维持在35%。简单地说,还有许多其他因素在起作用。蒙特利尔银行的贝尔斯基表示,“不是企业税率决定了市场表现。”

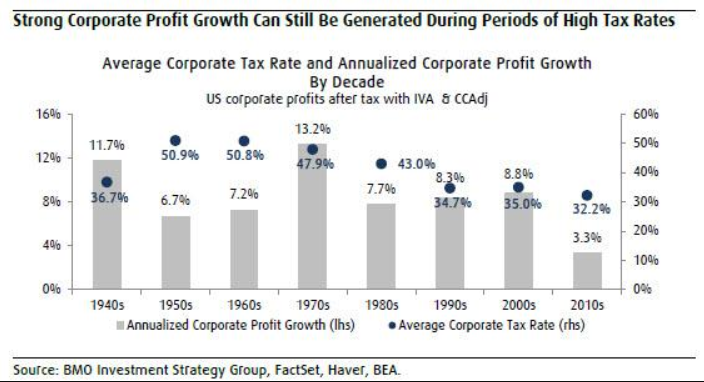

在收益方面也存在类似的情况。在过去几十年里,美国公司在不同的税收环境下,包括在企业税率较高的时期,都能够实现可观的利润增长。

为了进一步评估企业税改革对美国股票回报的影响,蒙特利尔银行根据标准普尔500公司的年终实际税率将它们分成五等份(Q1=最高税率;Q5=最低税率),并考察了2018年(减税)和1993年(增税)前两次重大税收立法变化期间的表现。

当特朗普在2017年12月实施减税时,税率最高的标准普尔500指数成份股公司的表现在很大程度上落后于税率最低的同类公司。直到该法案签署成为法律前的三个月,才出现了短暂的表现优于大盘的时期。看看历年的价格回报,在2017年和2018年,缴税最高的公司表现确实超过了缴税最低的公司的表现。

然而,税率最高的群体在这两年中都不是表现最好的五分位数,因为缴税第三高的公司在2017年的回报率最高,而缴税第二高的公司在2018年的回报率最高。

在1993年8月克林顿提高税率之前,最高税率的股票表现也大多落后于最低税率的股票表现,税率提高后,缴税最高的公司表现优异,而缴税最低的公司表现不佳。

结论

虽然税收政策的变化可能会很好地影响市场某些领域的短期业绩趋势,但这些影响的方向和幅度不一定是一致的,而且往往会随着时间的推移而消失。因此,蒙特利尔银行一般不建议客户和投资者将税率作为预测长期回报的独立因素,而是应关注基本面和经济。

(智通财经编辑:韩永昌)

扫码下载智通APP

扫码下载智通APP