美联储加息前夕 美国企业疯狂发债

美国公司正在以至少18年来最快的速度发行债券,即使美联储加息可能也阻挡不了这股“发债潮”。

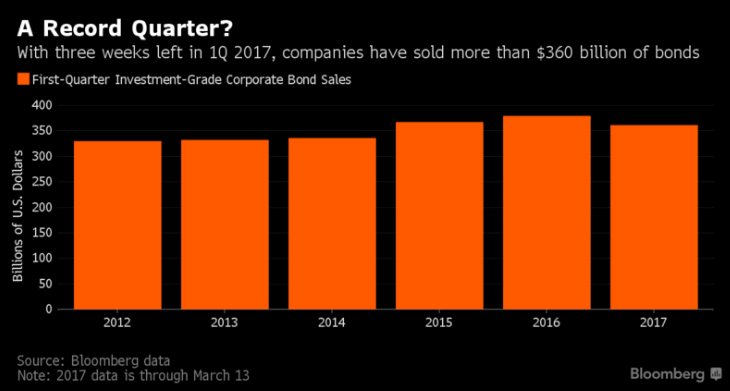

今年以来,包括苹果公司、摩根士丹利等的美国公司累计发债超过3600亿美元,接近打破2009年创下的3810亿美元记录,速度也比去年一季度加快了17%。

McDonnell投资管理公司资金经理Dominic Pappalardo表示,较低的借贷成本,上涨的股价,乐观的经济数据和强劲的季度盈利业绩都是推动企业债务激增的因素。

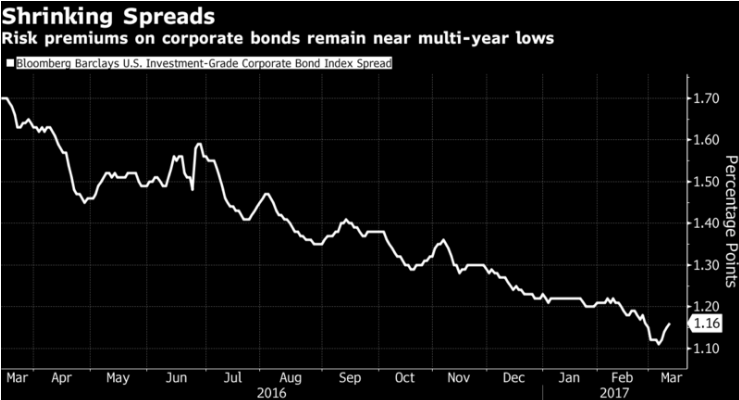

即使达美航空公司及沃尔特•迪士尼等公司在今年3月向投资者发行了超过770亿美元的债券,但相对于美国国债,投资者购买债券的额外收益率在最近几周已达到多年来的最低点。

“除非经济环境或基本面发生改变,否则企业可能将继续以较小的利差发行债券,”Pappalardo说。

去年大宗商品价格暴跌后,高收益债券的发行已出现反弹。今年年初至本周一(3月13日)期间,垃圾级公司累计出售超过710亿美元的债券,而2016年第一季度为417亿美元。

3月13日,美国公司纷纷赶在美联储加息之前大举发债,单日发债规模超过180亿美元,其中Verizon通信公司最多,达110亿美元。

彭博巴克莱指数(Bloomberg Barclays Index)数据显示,尽管有大量债券供应,投资者所持有的投资级债券仅比政府债券多1.16个百分点,且较年初的1.22个百分点的差距有所收窄。高收益债券利差下降到只比国债高出3.78个百分点,而1月高收益债券利差比国债高3.95个百分点。

美联储准备在3月14日至3月15日会议结束时将利率上调0.25个百分点,但Pappalardo认为,这一升幅不可能阻止企业继续发债。借贷成本仍然很低,上周五(3月10日),蓝筹公司的平均债券收益率为3.48%,相比之下,30年期国债的平均收益率为5.97%。

然而,美联储加息开始引起一些交易者的担忧。美银美林策略师本月调查发现,认为美联储加息令高收益公司债的利差继续上涨的投资比例由1月的23%迅速飙升至约40%。3月,认为投资级债券利差被高估的投资者比例也从1月的14%上升至50%。85%的垃圾债券投资者表示利差估值过高。

美国银行财富管理公司驻堪萨斯城的固定收益策略师丹·赫克曼(Dan Heckman)表示,“市场正处于拐点,利差可能不会太紧。这种走势令人难以置信,我不知道市场是否正在为目前所面临的风险补偿投资者。”

扫码下载智通APP

扫码下载智通APP