身处围城,Netflix(NFLX.US)知道自己的敌人是谁

市场看待Netflix(NFLX.US)的态度越来越理性,这从问题越来越犀利和直白的电话会议环节就可以看出来。

而Netflix的应对方式,也有了一些变化,积极模糊的措辞仍然在,但是数据的指向也越来越具体。

这跟Netflix所面临的局面有关。

Netflix正身处围城,就在它一手引领和打开的流媒体市场。

疫情开始前,Netflix的竞争压力已经有一些苗头,但在一开始,市场对于Netflix其实是整体是乐观的:2020年,全球流媒体市场得到了意外的增长,其中,作为引领者的Netflix,表现自然也尤为突出。

但随着疫情的加重,各方力量都集聚线上,对手也在奋力抓住机会。

Q1电话会议上,Netflix CEO Reed Hastings 正面回答了关于竞争对手的问题。

“在Q1 我们在观看时间上最大的竞争对手是有线电视。我们第二大竞争对手的是YouTube,YouTube观看时间上比Netflix多得多,而迪士尼(DIS.US)的规模要小得多,但我们算是中间的一员。”

这段话直接地将Netflix所处的格局点了出来。

传统电视行业已意识到流媒体市场的潜力,开始全面融入流媒体生态,传媒集团的打法仍然是有效地,且有实力参与市场分割;

拥有独特定位,卡位接近于中视频,在原创内容领域有也所涉猎,也有明确意图切入短视频的YouTube,同样受益于疫情的机遇,收益增速飞快,使用时长优势突出,是压倒长视频强有力的竞争对手;

后进者Disney+,则是携IP强势进入流媒体市场,让长视频的内容多了IP维度的竞争。

Netflix没有提短视频,但传媒集团、社交中短视频、IP+这三者的包围,足以让市场保持警醒。

Netflix的外扩势头何时会转向防御,又或者,能继续坐稳领头的位置,持续成为独立于三者,可以对抗三者的平台,这些都将是未来Netflix的重要看点。

原创的内容,持续投入都是有必要的,但是市场也逐渐意识到,这是一场很难看到尽头的马拉松,倒下的肯定不是赢家,但问题是,谁也不知道,谁能走到最后。

有线电视是流媒体平台“共同的敌人”

Netflix一直将有线电视看作是自己最大的竞争对手。

2019年,市场都在期待11月Apple TV+和Disney+的推出会给流媒体市场带来怎样的变化,Netflix CEO Reed Hastings曾断言:“11月开始,流媒体行业将进入一个全新的世界。”

此时的Netflix刚发布了2019年Q3财报,业绩一片大好,季度新增677万订阅用户,超出预期,全球订阅用户达1.58亿,是公认的流媒体市场领导者。

但相比“流媒体战争”,Netflix更在意与有线电视的竞争。 Reed Hastings认为,与有线电视相比,Netflix、亚马逊(AMZN.US)、YouTube、Hulu、Disney+、Apple TV+、HBO Max和Peacock都“很小”。

Reed Hastings表示:“在过去的12年,我们四个(Netflix、Hulu、YouTube和Amazon Prime Video)一直在激烈竞争,其中也包括与有线电视的竞争。”

Reed Hastings认为,苹果(AAPL.US)和迪斯尼的加入不会产生太大的市场竞争变化,因为竞争“根本上是相同的”,就像过去30年里,多家有线电视网络之间并没有本质上的竞争,而是在与广播公司竞争。

流媒体竞争的实质是争夺用户的娱乐时间,而此时Netflix在美国(Netflix最成熟的市场)的电视屏幕时间不足10%,移动屏幕时间更少。

如今,Netflix仍关切流媒体对有线电视的替代趋势,2021年Q1财报显示,Netflix在美国的电视收视份额仍然不到10%,Reed Hastings在回答有关流媒体竞争格局的提问时明确表示,Netflix在电视屏幕时间上的最大竞争对手是有线电视。

Effectv在调查2020年各季度及2019年同期的收视趋势时发现,在2020年的每个季度,有线电视收视份额同比均有提升。

其中,2020年Q3美国用户花在有线电视上的时间最高,与广播和付费频道相比,有线电视的收视时间占71%。

与此同时,Effectv在报告中指出,在过去三年的观看数据中,用户花在有线电视网络上的时间和实时观看的时间每季度都在上升或持平。

而造成这种现象的原因主要是电视直播的带动,2020年Q3用户观看直播电视的时长较2019年同期增加了16分钟,这一季度用户每天花费在有线电视上的时间为6小时18分钟,其中观看直播的时间为5小时36分钟,观看VOD/DVR的时间为42分钟。2020年Q4观看时长同比增加了10分钟,这一季度直播观看时长占总时长的89%。

新闻推动了大部分直播收视的增长,与2019年下半年相比,2020年下半年有线电视新闻观看时长增长了63%,体育、娱乐和生活内容也推动了一部分增长。

在美国,电视内容仍是家庭娱乐的主流方式。尽管疫情期间不少付费电视削减了服务,同时“剪线族”的趋势有所加强,但去年8月Staples的调查显示,几乎一半(48%)的美国用户不打算在疫情期间切断有线电视,28%的用户正在考虑切断,24%的用户没有订阅有线电视。

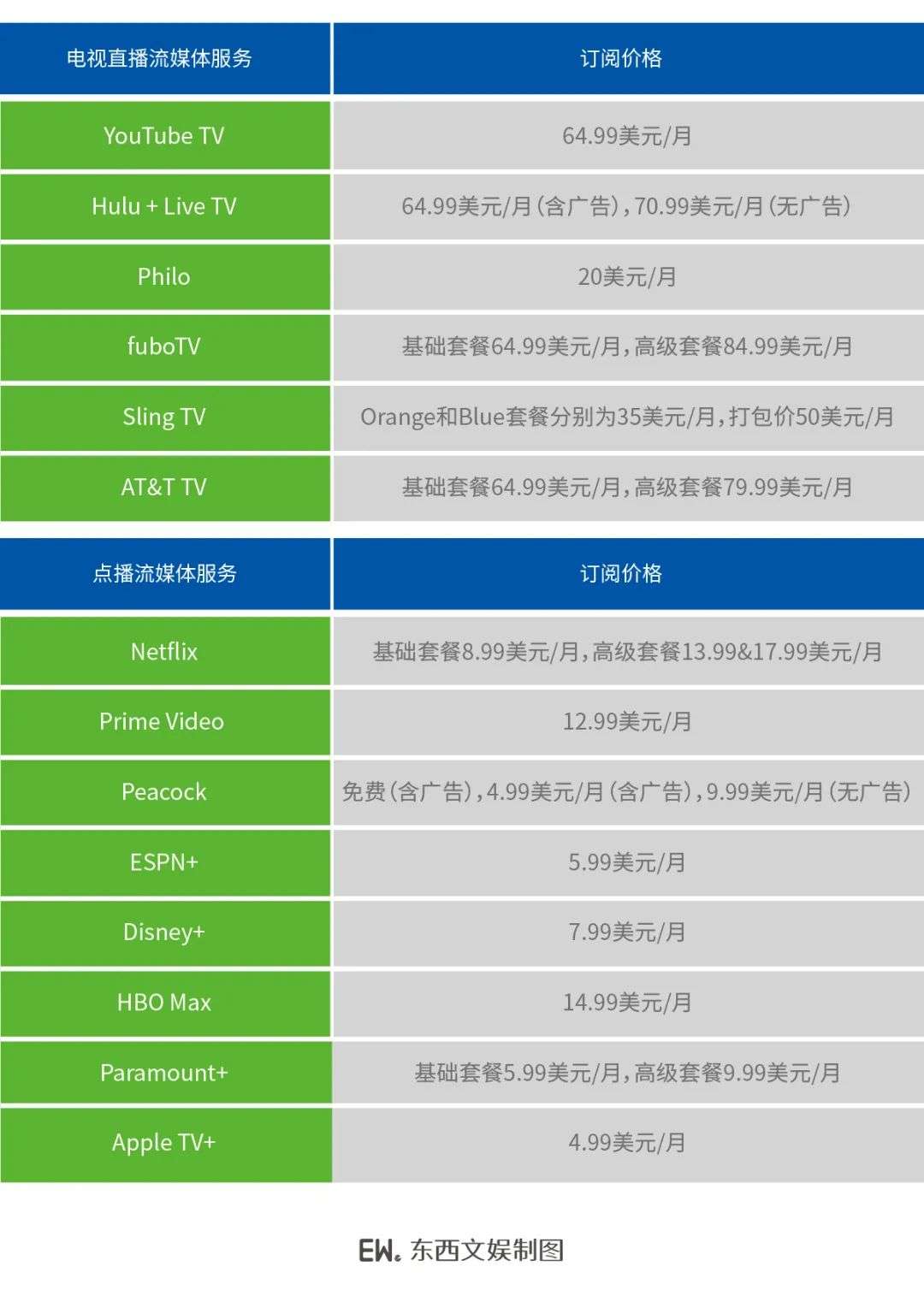

实际上,在“是否剪线”的问题上,价格也是非常重要的决策因素。与Netflix这类原创内容占主导的平台相比,含有电视内容的流媒体服务价格普遍高,大部分标价64.99美元/月,而这一价格水平要低于有线电视的组合费用。

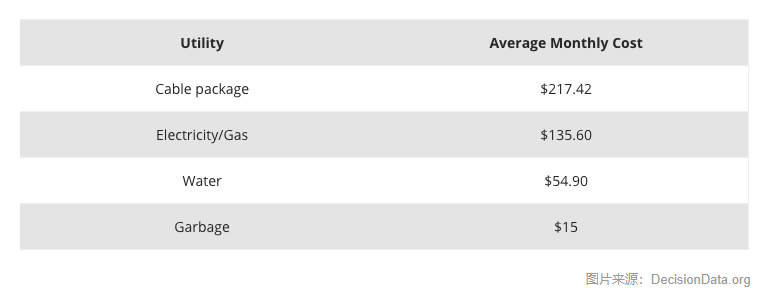

公开数据显示,大多数美国家庭用户平均每月为有线电视支付的相关费用比所有“水电煤”费用的总和还多。

但 受访者表示,如 果没有Discovery、ESPN、CNN和FX等专门的电视内容频道,他们会觉得难以生活。

现阶段,美国有线电视行业仍是由 Comcast(CCZ.US)、Verizon(VZ.US)、Spectrum、AT&T(T.US)等头部服务商把控着,行业内一直受到服务质量差和价格持续上涨的双重压力,行业外正在面临流媒体带来的巨大冲击。

在此背景下,一些有线电视服务商推出了自己的流媒体服务,比如Comcast推出了可免费订阅的流媒体服务Peacock,以及电视付费平台Xfinity。

闷声发财的YouTube

实际上,Netflix和YouTube都希望从有线电视那里抢走注意力和金钱。

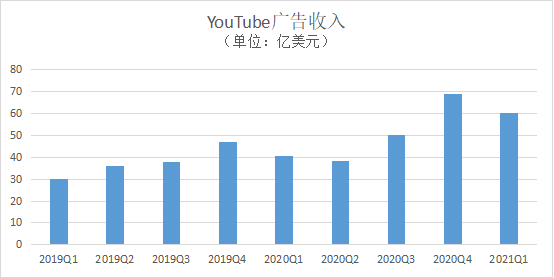

一直以来,谷歌(GOOG.US)对于公开YouTube的具体收入数据十分谨慎,2020年初,谷歌首次在财报中披露了YouTube的广告收入,并表示YouTube的大部分广告收入都流向了创作者,但并未说明具体数字。

数据显示,2018年YouTube广告收入为111.6亿美元,2019年为151.5亿美元,2020年为197.72亿美元。

而这只是YouTube的主要收入,YouTube还有非广告收入,比如订阅收入。截至目前,YouTube TV拥有超过300万订阅用户,当前的订阅价格为64.99美元/月。

与此同时,Hulu的SVOD+live TV的订阅用户数为400万,Sling TV拥有246万订阅量,Philo已经超过了75万订阅量,FuboTV至少有54.5万订阅量,AT&T的OTT-TV版本下降至65.6万订阅量。

随着越来越多广告商开始考虑电视之外的投放渠道,YouTube凭借着算法以及多样化内容成为广告商优先考虑的替代者。截至目前,YouTube每月的登陆用户超过20亿。

近两年,YouTube一方面在产品层面进行了多方面的尝试,试图以多样化的产品功能吸引更广泛的用户群,另一方面在谷歌生态中探索多元化商业模式。

例如近期YouTube正在大力推广短视频服务Shorts,该功能内嵌在YouTube App栏目中,采用滑动页面以刷新内容,类似TikTok。

短视频的需求规模十分可观,尤其是在年轻人中。根据皮尤研究中心调查,大多数18至29岁的受访者表示他们使用Instagram或Snapchat,大约一半的受访者表示会使用TikTok。这一现象在18至24岁的年轻人中更为明显:Instagram(76%)、Snapchat(75%)、TikTok(55%),对于短视频的探索。

又例如近期在谷歌举办的Brandcast Delivered活动上,谷歌公布名为全新“Brand Extensions”的YouTube宣传互动模式,让用户能让使用者观看大萤幕上的YouTube内容时,可以快速透过手机进行互动,或是购买YouTube内容中出现的商品。

在这样的体系下,谷歌可以更好的评估包含YouTube在内的广告效益,而这也能看出谷歌一直以来在YouTube上尝试不同的广告模式。

在2021年Q1财报电话会上,谷歌首席业务官Phillip Schindler表示,“我们仍在探索YouTube上商业意图的可能性。”

对于Netflix而言,YouTube带来的竞争压力主要体现在:

1)成熟的广告模式。 2021年Q1YouTube广告收入60.05亿美元,同比增长49%,相比之下,Netflix虽然实现营收71.63亿美元,但同比增速为24%。显然,YouTube的增长率几乎是Netflix的两倍,注意YouTube的收入只是广告收入,不包括非广告收入。

如果保持目前的增长轨迹,YouTube今年的收入预计在290亿美元至300亿美元之间,而此前市场估计Netflix今年的营收将达到297亿美元。

2)“中视频”的差异定位。 YouTube的订阅者规模远远不及Netflix,但抢占了用户的绝大部分注意力,有分析者数据称, YouTube用户每天观看十亿小时的视频,而Netflix观众收看四亿小时的视频。

与YouTube相比,Netflix的内容更“重”,多为剧集和电影内容,意味着用户通常需要一段完整的时间去观看内容,而YouTube除了内容较“轻”之外,还有创作生态,意味着用户的时间准入门槛相对较低,同时内容的覆盖面更广更垂直。

3)平台的社交属性。 与YouTube相比,Netflix的角色更为纯粹,尽管二者都属于内容平台,但YouTube的内容具有明显的社交性,并且身后还有谷歌的资源支持,平台定位上和Netflix有一定的差异性。

近期皮尤研究中心对于2021年社交媒体使用情况的调查显示,YouTube是美国用户最常用的网络平台,同时有证据表明YouTube的影响力正在扩大,是疫情期间增长最为显著的社交媒体,美国成年人的YouTube使用率从2019年的73%上升至如今的81%。

IP在手的Disney+

美东时间2019年11月12日,迪士尼正式推出了流媒体平台Disney+,依托着丰富的IP资源,Disney+打出“迪士尼+皮克斯+漫威+星战+国家地理”的品牌组合,并配合6.99美元/月的订阅费用,在短时间内实现订阅用户规模的高增,成功跻身流媒体行业头部。

如今,流媒体行业竞争日趋激烈。在这之中,Disney+因IP内容和用户增长的优异表现备受瞩目,市场也不断出现“喝彩Disney+、唱衰Netflix”的声音,将Disney+看作是能够松动Netflix地位的有力对手。

迄今为止,迪士尼的运作仍是基于Walt Disney在1957年绘制的“飞轮模型”,这张图显示了迪士尼业务之间的协同关系,而这一切的核心在于IP。

在过去的几年中,迪士尼在IP运作上尝试了一些新玩法。疫情期间,由于线下乐园业务受阻,迪士尼将更多的精力放在了线上。

在这个过程中,娱乐业中的一个重要趋势是流媒体逐渐替代了一部分有线电视和院线的角色,迪士尼正是抓住了这个趋势,将原本的院线内容转向SVOD服务,在Disney+推出没多久,其就迅速成为欧洲第三大SVOD服务。

对于Disney+而言,IP需要以内容的形式输出,这与Netflix一直强调原创内容的观点相似,而以内容驱动的模式也意味着庞大的内容投入。

迪士尼在投资者日上表示,到2024年,迪士尼每年在Disney+内容投入上将花费高达90亿美元,其中包括50个国际项目,Netflix则预计今年在内容上的支出将超过170亿美元。

为了覆盖高昂的内容成本,全球化战略必不可少。Netflix前高管Erik Barmack在任职期间率先进行了国际化内容制作,他曾表示:“随着时间的流逝,越来越多的流媒体意识到他们的绝大多数消费者将不在美国。”

Ampere Analysis数据显示,Netflix正在开发的新内容中,大约有一半是在美国以外的地区制作的,截至今年3月中旬,非英语内容的比例约为38%。在韩国,Netflix最近宣布将投资5亿美元用于本地内容制作。在日本,Netflix今年计划再推出40部新动漫。

对于Netflix而言,Disney+带来的竞争压力主要体现在:

1)IP优势。 IP在数量、覆盖面、沉淀时长等方面都有明显的优势,尤其是这些IP在电影化方面已经十分成熟,无论是迪士尼公主系列,还是漫威超级英雄系列,这些IP在电影上获得了数十年的成功。

自2009年收购漫威以来,迪士尼已经从漫威电影中获得了超过182亿美元的全球票房收入。MCU(漫威电影宇宙)的成功带动了周边产业的发展,极大的推动了整个漫威IP的商业价值的提升。

不仅如此,在流媒体平台Disney+身上,同样可以看到迪士尼的IP运作功力,一方面利用头部电影内容拉动用户增长,一方面发力IP剧集制作补充内容生态。比如电影《花木兰》的影院转向流媒体上映,带动Disney+下载量激增68%,又比如今年以来完结的《旺达幻视》《猎鹰与冬兵》都是基于MCU世界观的剧集。

此外,Disney+只是迪士尼其中一项业务,迪士尼重要的线下乐园业务源源不断的为IP积攒人气,同时IP线上线下的流量互通进一步稳固了“迪士尼飞轮”。

2)订阅用户增速快。 Disney+目前的定位相对垂直,与Netflix较为“硬核”的气质不同的是,Disney+上的大量内容更适合有儿童的家庭用户,以及迪士尼IP的粉丝们。

目前,Disney+全球付费用户突破1亿,迪士尼表示,到2024年,Disney+将在全球拥有2.3亿至2.6亿用户,这将使Disney+超越Netflix。今年1月,Netflix的全球用户数超过2亿。

知情人士透露,Disney+目前在美国的订阅用户数略低于4000万,占总订阅用户规模将近40%。迪士尼曾表示,约30%的订阅用户来自印度,这一数据意味着欧洲和拉丁美洲的订阅用户只占总数的不到三分之一。相比之下,Netflix大约一半的订户来自这些市场。

结语

今年,流媒体行业格局从“混战”走向“胶着”。

一方面,传统电视公司进行“流媒体化”布局,试图依靠自身的行业沉淀去阻止,甚至夺回被流媒体抢走的观众,另一方面,新兴的流媒体服务通过利基市场获得了差异化的用户,并以此实现快速增长,此外,社交媒体和短视频还在持续吸引着用户的注意力,这些平台上的内容也正在趋于专业化。

Netflix是这场竞争中的核心参与者,这不仅是因为其推动着流媒体行业的发展,也因为其在流媒体竞争中尚未丢掉优势。

面对竞争,Netflix依然是乐观的,但值得注意的是,无论被市场定义为内容驱动的流媒体公司,还是被定于为技术驱动的科技公司,在Netflix眼里自己其实是一家“娱乐公司”。

毕竟,Netflix都有虚拟偶像了呢。

本文选编自“东西文娱”,作者:崔铭;智通财经编辑:秦志洲

扫码下载智通APP

扫码下载智通APP