瑞声科技(02018)2021Q1季报总结及纪要:收入及盈利水平改善明显,游戏手柄为未来目标赛道之一

事件:

瑞声科技(02018)于5月14日发布2021年第一季度财报,公司21Q1营收为42.9亿元,同比增长20.6%;毛利润13.4亿元,同比增长62.5%;毛利率为31.1%,同比增长8.0 pct,环比增长3.08pct;净利润为5.3亿元,同比增长909.6%。综合财报及交流会议信息,总结要点如下:

1、光学:高端镜头占比持续提升,镜头及模组利润率改善。

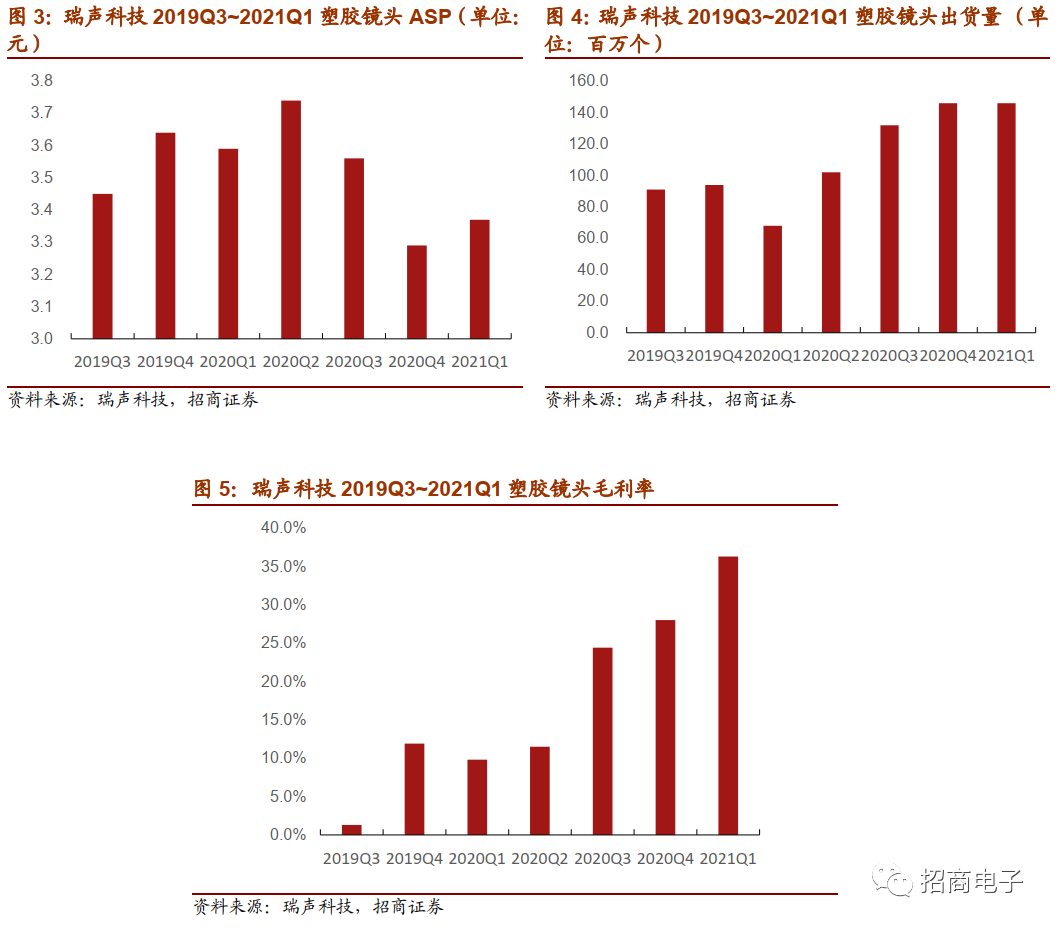

21Q1光学板块实现收入6.74亿元,同比增长175.7%,与20Q4相比光学业务收入占比提高了4.5pct。毛利率27.8%,同比提升18.1pct,其中塑胶镜头毛利率提升到36.3%(20Q4 28.0%),模组业务毛利率转正。

高端镜头产品占比稳步提升,6P出货量的占比已经达到了12%。从产品结构上来说,公司一直很注重塑胶镜头产品结构的优化,不断提升高端镜头出货占比。6P高端镜头良率持续改善,从2020Q1到2021Q1塑胶镜头毛利率环比持续提升,从20Q1的9.8%提升到21Q1的36.3%。在玻塑混合镜头方面,集团在WLG技术上投入多年,21Q1集团首个玻塑混合镜头项目在21Q1开始出货,搭载WLG玻塑混合镜头手机已于21Q1之后发布,另有其他高端玻塑混合项目在稳步推进中。

模组+VCM 马达进展顺利,垂直一体化战略布局初现。公司去年下半年开始切入摄像头模组业务,21Q1已实现毛利率转正,高端4800万像素模组项目进展顺利。同时VCM马达产线已经开始运转,为客户小批量验证出货,以镜头+镜头模组+VCM,提供垂直一体化光学解决方案。

2、声学:海外客户销售旺季推迟提升Q1收入,安卓声学产品毛利率持续改善。

21Q1声学板块实现收入20.96亿元,同比增长47.5%,主要因为海外A客户5G新机销售旺季部分推迟到21Q1,同时安卓声学产品市占率有所提升。毛利率为37.4%,同比提升11.4pct。

通过产品标准化和产线自动化提升产能利用率和毛利率,安卓产品毛利率持续改善。集团从去年开始组织转型,推进了BUG管理,实施了更精细化的成本管控,通过从单体到模组生产逐步实现自动化,将原来的安卓端三四百个model做成了components模型,今年安卓端三四百个model降到二百个以下,明年会进一步降到一百个左右,提高了制造效率和用户体验,在声学的安卓端逐步回到了几年前的毛利率水平。推出标准化小腔体扬声器模组产品,预计在今年二季度开始出货,标准化产品将进一步发挥自动化优势,改善利润率。

3、电磁传动与精密结构件:电磁传动及金属中框有所下滑,安卓马达维持增长。

21Q1电磁传动与精密结构件板块实现收入12.28亿元,同比下降27.3%。收入下滑由于主要客户电磁传动产品单价下降,以及受大客户出货量影响,金属中框业务出货量下降。毛利率25.5%,同比提升1.9pct。

横向线性马达拓展顺利,2021年出货量有望成倍增长。公司安卓马达持续高增长,推出的触觉解决方案,实现了精准、细腻、丰富的人机交互触感,横向线性马达及解决方案已经在多款中高端机游戏手机中,对产品升级的推动效应预计会在2021Q4开始显现

4、MEMS:向IOT、可穿戴、车载等新领域拓展,提升市场份额。

21Q1实现收入2.83亿元,同比增长42.2%。毛利率同比稳定在16.7%。

公司继续保持在手机MEMS麦克风业务上的高市占率,持续在IoT、智能家居、可穿戴设备、车载等市场拓展。TWS耳机和笔记本电脑对于更高信噪比、更小尺寸、和更低功耗的产品有升级需求,有望成为下一增长点。在车载领域,目前公司已是知名新能源汽车品牌的MEMS麦克风供应商。

风险提示:智能机需求不及预期,光学及声学市场竞争加剧,利润率提升不及预期。

(后附2021Q1业绩说明会纪要全文)

附录:瑞声科技2021Q1季报及业绩说明会纪要

21Q1业绩说明:

公司21Q1收入及盈利水平同比改善明显,实现营收为42.9亿元,同比增长20.6%,毛利润13.4亿元,同比增长62.5%,毛利率为31.1%,同比增长8个百分点,净利润为5.32亿元,同比增长909.6%。

财务状况:

公司财务管理得宜,拓展融资渠道,现金状况稳健,目前公司净资产负债率2.7%,保持健康,账面现金为67.1亿元。集团在财务管理方面保持审慎,严格管理资本开支和研发费用预算,进行主动流动性管理。21Q1运营净现金流入8.72亿元,资本开支11.1亿元。

21Q1营收构成:

声学占比48.8%,电磁传动&精密结构件占比28.6%,光学占比15.7%,MEMS占比6.6%。与20Q4相比,光学业务的占比显著提升,提高了4.5个百分点,电磁传动&精密结构件业务占比下降了11.5个百分点。

业务分部表现:

1)光学:

21Q1收入6.74亿元,同比增长175.7%,与20Q4相比光学业务收入占比提高了4.5pct。毛利率27.8%,同比提升18.1pct,其中塑胶镜头毛利率提升到36.3%(20Q4 28.0%),模组业务毛利率转正。

21Q1集团首个玻塑混合镜头项目在21Q1开始出货,搭载WLG玻塑混合镜头手机已于21Q1之后发布。同时VCM马达产线已经开始运转,为客户小批量验证出货,以镜头+镜头模组+VCM,提供垂直一体化光学解决方案。

2)声学:

21Q1收入20.96亿元,同比增长47.5%,主要因为海外A客户5G新机销售旺季部分推迟到21Q1,同时安卓声学产品市占率有所提升。毛利率为37.4%,同比提升11.4pct。公司通过产品标准化和产线自动化提升产能利用率和毛利率,标准化小腔体扬声器模组预计在今年二季度开始出货,

3)电磁传动及精密结构件:

21Q1收入12.28亿元,同比下降27.3%。毛利率25.5%,同比提升1.9pct。收入下滑由于主要客户电磁传动产品单价下降,以及受大客户出货量影响,金属中框业务出货量下降。

海外客户份额稳定,安卓马达持续高增长态势;集团推出的触觉解决方案,实现了精准、细腻、丰富的人机交互触感,为生态链所有应用接入提供了最佳的用户体验,提升了消费者的触觉认知。

精密结构件向非手机市场拓展,已成功导入笔记本及平板电脑市场。储备了无线充电技术,有望在未来创收。

4)MEMS:

21Q1实现收入2.83亿元,同比增长42.2%。毛利率同比稳定在16.7%。维持在手机市场的高市占率,并持续在IoT、智能家居、可穿戴设备、车载等市场拓展。

问答环节:

Q:声学毛利大幅提升到37%的原因,可持续性怎么样?

A:去年外部的经营环境相对比较困难,今年Q1手机市场整体是恢复的态势,外部的数据显示Q1全球智能手机出货量同比提升25%左右,预计今年全球智能手机出货量有高个位数的增长,行业整体的提升对我们的业绩增长有很好的促进作用。

声学分部上我们的毛利已经达到了历史上比较高的37.4%,主要有两部分的影响:

1)海外客户方面,我们在海外一直有比较大的市场份额,也有非常健康的毛利水平,海外客户的销售旺季有一部分延迟到了今年,对声学的业绩有一定的推动。

2)安卓声学毛利率的恢复和提升也非常明显,集团从去年开始组织转型,也推进了BUG的管理,实施了更精细化的成本管控,这些举措开始显现出成效,因此安卓端的毛利提升明显,达到了27.5%的水平。

关于持续性,Q2相对而言是销售淡季,并且还受到一些外部环境的影响,因此具体要看市场情况。但从整体来看,今年的手机市场仍然是增量的市场,而且现在手机厂商也将手机的差异化性能作为手机销售的卖点,我们的声学分部在高端旗舰机的占比是比较大的。因此无论是外部的条件还是内部的成本优化举措带来的成效都是可持续的,我们对未来的毛利水平保持谨慎乐观。

声学分部已经发生了结构性的改变,尤其是安卓端,Q1我们已经实现了28%左右的毛利,未来安卓端的毛利是一定会比Q1强。这里面有几个因素:

1)小腔体大振幅平台在推广,且整个安卓市场都在推对称声、立体声,我们的定价比原来略有上升。

2)产线自动化方面,原来的安卓端有300-400个model,我们在保证用户体验的情况下,将其做成了components的模型,自动化程度非常高, model数量大大减少,今年安卓端我们会从三四百个model降到200个以下,明年会进一步降到100个左右,这大大提高了制造效率和用户体验。在声学的安卓端,我们已经逐步回到了几年前的毛利水平。

Q:下游手机品牌竞争格局变化较大,对光学市场有一定的影响,公司光学业务的策略有没有调整?

A:光学是按照战略方向来走的。Q1塑胶镜头的毛利率已经达到36%,并且Q2会强于这个数字,我们对塑胶镜头的期望是40%以上的毛利率。此外,我们对塑胶镜头均价的预期一直是比较保守的,因此我们在塑胶镜头上一直强调成本,成本代表了我们在镜头上技术水平、管理水准以及装备的效率,Q1以及未来的数据会越来越证明我们的这一战略是正确的。

我们的同行对均价一直比较悲观,但其实我们一直是按照这个悲观的均价进行预测的。我们的成本随着技术的推动会继续下降,塑胶镜头业务会一季比一季好。首先行业对我们的加入是持欢迎和肯定态度的。另外,在很多年前的布局和假设中,我们就认为玻塑混合一定是光学长赛道的组成部分,摄像头玻璃上只有WLG这样的工艺才有可能满足手机镜头成像越来越高的挑战。

Q:为什么塑胶镜头出货量21Q1环比20Q4没有很明显的增量?

A:21Q1和20Q4相比毛利率有明显的增长。整体的生产良率和效率提升使毛利率水平从20Q4的28%进一步增长到了36.3%,并且还有进一步提升的空间。

另外,从产品结构上来说,公司一直很注重塑胶镜头产品结构的优化,6P出货量的占比已经达到了12%,比之前的7-8%有了一个明显的提升。面对外界的竞争的环境,我们的ASP其实是稳中有升的,这也是一个非常关键的趋势。公司不仅考虑出货量,也非常关注整体盈利水平。

Q:光学业务里除了镜头之外还有1个多亿的收入,这部分收入构成如何拆分?光学业务大致的盈利水平如何?

A:光学业务除了镜头这一部分增量,还有一个明显的增长是来自于模组。20Q4模组占我们的销售额的15%左右,21Q1已经提升到了25%。虽然我们近期才开始扩大模组产能,但提升非常快,毛利现在已经到了高个位数。

21Q1光学业务是盈利的,并且我们未来毛利会继续增长。

Q:有没有客户接洽玻璃晶片采购?

A:与主要安卓客户有3-5个项目在接洽,目前在向客户展示公司确实有相应产能。

Q:管理变革具体在做什么?

A:是业务组织模式的变革,多产品线模式需要更有弹性的组织模式,因此提出管理变革。2020年初新事业部模式已经落地,明确每条产品线的发展路线,目前的布局都是基于3-5年的战略,包括手机、汽车等长期赛道。变革的核心包括明确产品线业务形成闭环、股权激励等方面。

Q:电磁传动与精密结构件一季度收入下降,主要原因是什么,未来这块业务的展望?

A:这块业务销售额同比下降,一方面客户单价下降,另一方面精密结构件安卓客户出货量也有一定下降。目前公司在往笔电推广,已经形成了笔电销售额,同时提升产能利用率。安卓端马达一直维持高增长,季度环比增长60-70%,这块业务对整体业务毛利将有贡献。

Q:镜头毛利率提升较快,原因是什么?

A:塑胶镜头二季度产出效率会更高,来自技术和管理的进步,二季度毛利率仍将增长,但不预期整体价格会增加。

Q:模组很快贡献业绩的原因是什么?今年的展望如何?

A:基于新产品线管理能力的改变,模组通过引进行业人才组成团队。今年盈利能力会比一季度强,产品线不断向高像素、潜望等高端品拓展。

Q:手机市场疲软会影响公司二季度业绩吗?

A:会有一定影响,公司目前在与客户积极沟通,了解产能布局和规划。去年也经历了波动的市场环境,但仍有明显的业绩增长,公司成本管控能力的提升、组织管理能力的优化都将助推波动环境中的盈利增长。

Q:安卓马达增长原因是什么?

A:安卓马达的增长由市场驱动,用户对游戏场景的马达效果有期待,有内容支持马达销售,头部客户都在积极布局;公司推广高性价比方案,使客户在买中端机型使能体验到游戏马达。未来还会有持续的季度环比增长。

Q:模组出货量如何?

A:目前模组有15条线,每个月700-800万产能,年底可能推进到30条线,将根据市场情况布局。毛利率从上季度负毛利转正到高个位数水平,全年毛利率仍将维持乐观。

Q:光学库存如何?

A:产能爬坡过程中,产大于销,会产生库存情况,目前库存水平在3个月,未来将积极匹配销量与产量。

Q:未来3-5年,公司看到怎样的新赛道机会?

A:汽车的两个趋势-电动化和智能化,是公司进入汽车市场的驱动因素。目前还是处于早期,在和tier 1 积极沟通。未来游戏手柄也是公司的目标赛道。

本文选编自微信公众号“招商电子”,作者: 鄢凡团队;智通财经编辑:曾盈颖。

扫码下载智通APP

扫码下载智通APP