五矿证券:重视国内锂资源开发加速的战略机遇、关注氢氧化锂

报告要点:重视中国本土锂资源开发加速的战略机遇,以及氢氧化锂的海外需求逻辑。

其一,中国本土优质锂资源-未来白色石油将获战略重估。在迈向碳中和的坚定雄心下,大力发展新能源汽车产业已成为全球共识,锂作为标准电极电势最低、地壳中丰富较高的金属元素,将在高比能动力电池领域具备长期需求刚性。鉴于全球地缘格局,我们认为中国锂行业有必要在构建地域多元的全球资源基地的同时,加大国内本土优质锂资源的开发力度(青海/西藏盐湖,川西锂矿,江西云母等)、提升锂原料自给率,保障长期供应安全、成本可控。

其二,为何需要战略重视盐湖提锂?(1)盐湖卤水锂资源占据全球锂资源类型约58%、中国锂资源类型约79%,在全球锂电市场大跨步迈向TWh时代之际,加大盐湖锂资源的开发力度势在必行,盐湖提锂也将构成2022年全球新增产能的主体;(2)青海盐湖提锂十年磨一剑,经过持续的技术积淀、优化升级、资本投入,青海主力盐湖的工艺路线已定型,加上完备的道路、天然气、电力等基础设施保障,已经具备在2022-2025年大规模扩能上量的基础;(3)基于青海盐湖提锂的新一代技术创新有望向西藏盐湖开发“外溢”,未来有望通过降低环境足迹、提升效率,打开西藏优质盐湖锂资源的聚宝盆。

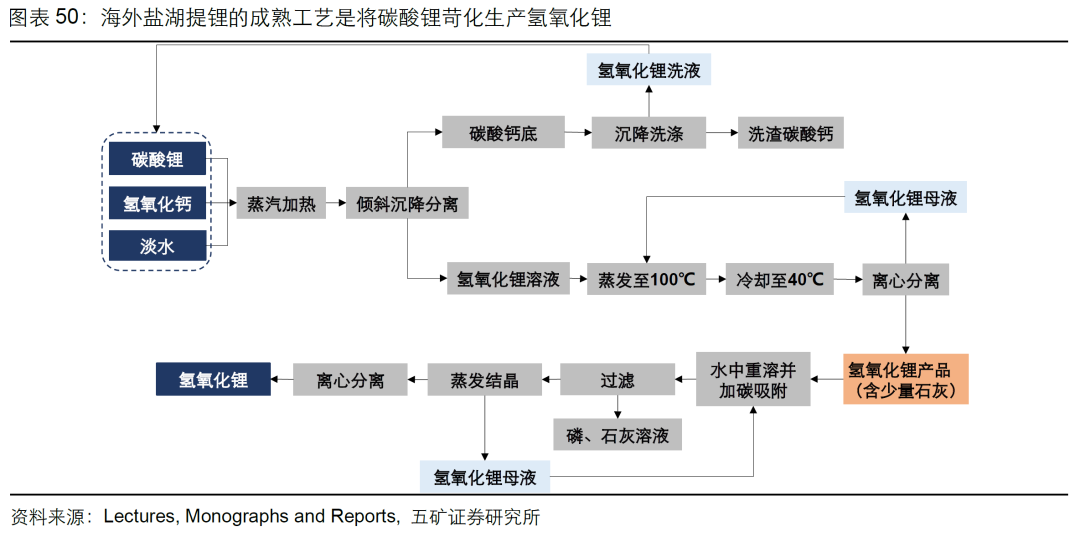

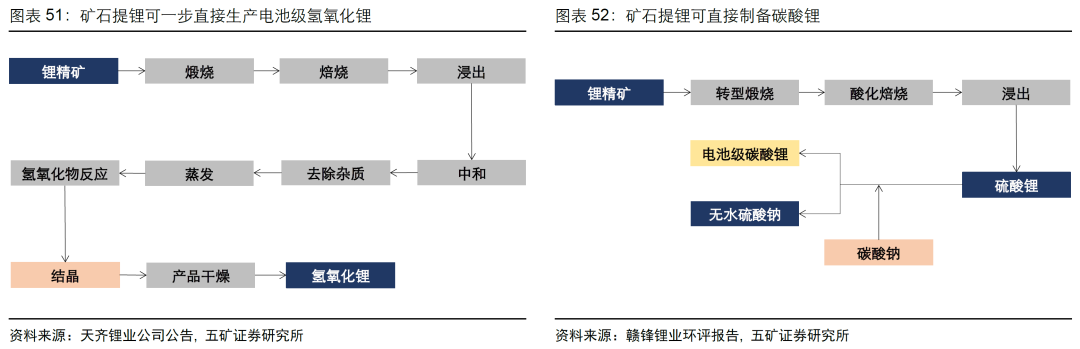

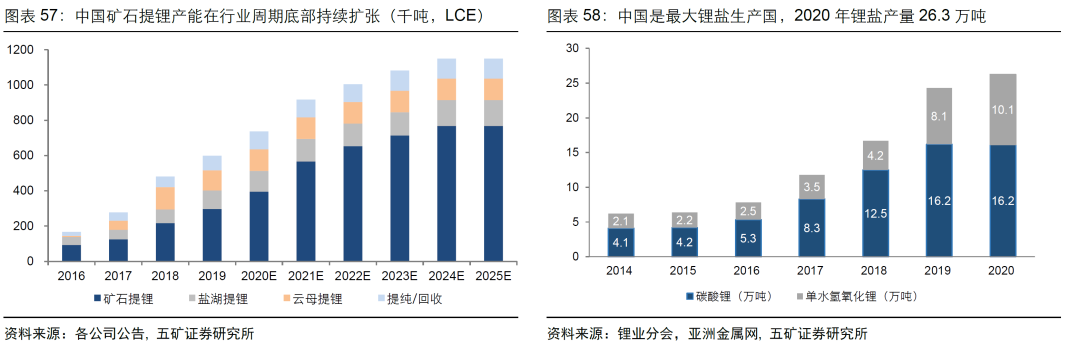

其三,在当前需求背景下,矿石与盐湖是相互补充的关系,未来矿石提锂依然将是锂供给的支柱之一。(1)因工艺成熟、产线流程可复制,全球硬岩锂矿可高效的响应全球锂电需求的成长;盐湖提锂不乏例如原卤吸附、提锂前置、电化学脱嵌等技术创新,意在降低对于盐田系统的依赖、缩短晒卤周期,但还需工业化验证,方可走向成熟;(2)矿石提锂一次生产电池级氢氧化锂目前具备较明显的品质优势,且无成本劣势,而盐湖生产氢氧化锂的成熟路线是将碳酸锂苛化,卤水电解/双极膜一次生产氢氧化锂有待商业化;(3)中国矿石提锂在全球具备工艺、规模、产业集群优势,已收获特斯拉、大众、宝马、LGC等全球车企和电池的认同,未来将在自动化、低碳等方面持续精进。

其四,再提氢氧化锂的细分逻辑。我们认为氢氧化锂的供应瓶颈在于两方面,首先国内具备锂精矿长协保障的锂盐厂仅为少数,导致原料库存高度分化,其次电池级氢氧化锂存在更高的工艺门槛及更严格的品质认证。考虑到海外市场的增量需求依然以高镍三元为主,而全球整体的动力需求有望在Q3-Q4季节性环比走强,因此当前时点需要重新关注氢氧化锂细分需求逻辑的演绎。

全球装机旺盛,锂电材料生产饱满。

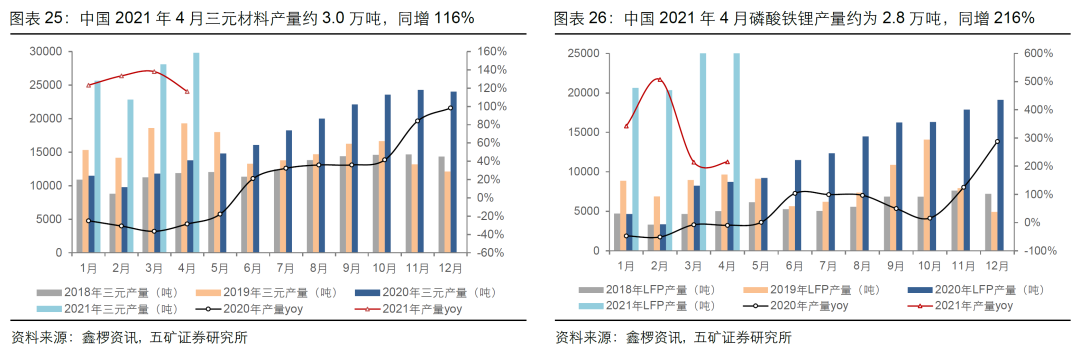

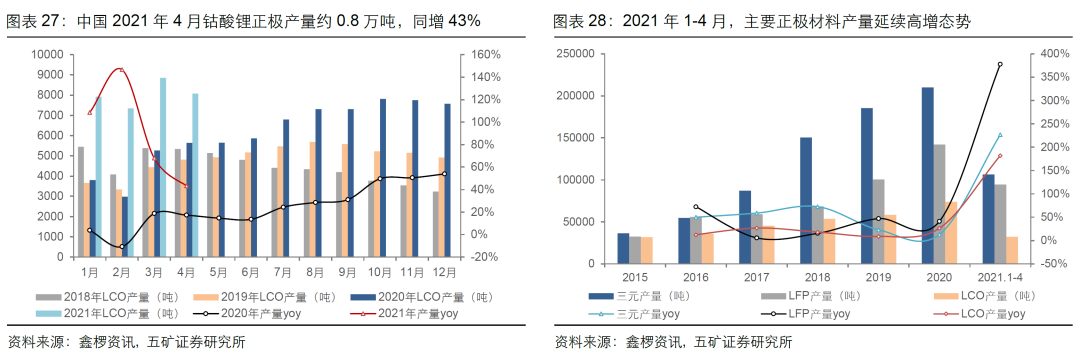

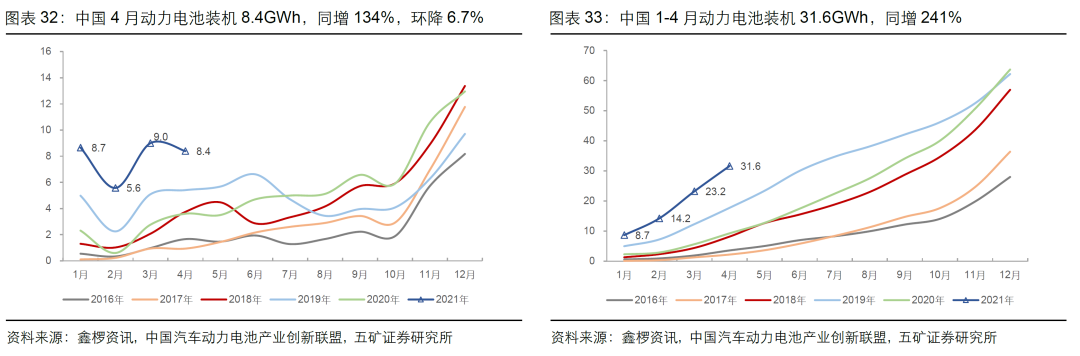

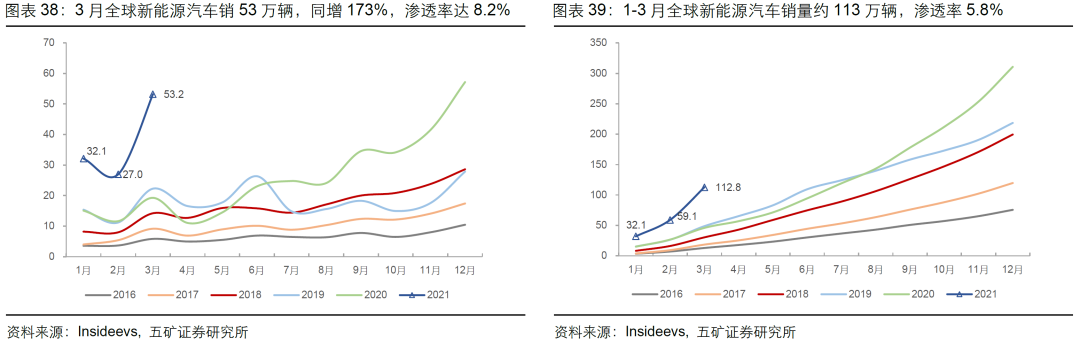

整体而言,1-4月全球新能源汽车市场淡季不淡。4月中国铁锂、三元材料产量分别同比增长216%、116%,当月中国动力电池装机8.4GWh,同比增长134%,同期中国新能源汽车销量20.6万辆,同比增长186%,1-4月中国磷酸铁锂装机份额升至39.8%。欧洲八国4月新能源汽车销量13.2万辆,同比增长414%。在此背景下,我们将2021年全球新能源汽车销量预测上修至500~522万辆,同比增长59%~66%。

投资标的:基于中国本土优质锂资源开发加速的战略主线以及氢氧化锂的细分机会,建议关注西藏矿业、科达制造、赣锋锂业(01772)。

风险提示:

芯片供应持续紧张、政策变化等因素导致全球新能源汽车终端产销低预期、动力电池技术的革新及产业化、全球宏观基本面以及地缘风险等。

报告正文

新能源汽车产业链月度价格回顾及展望

西澳锂精矿上行,氢氧化锂走强

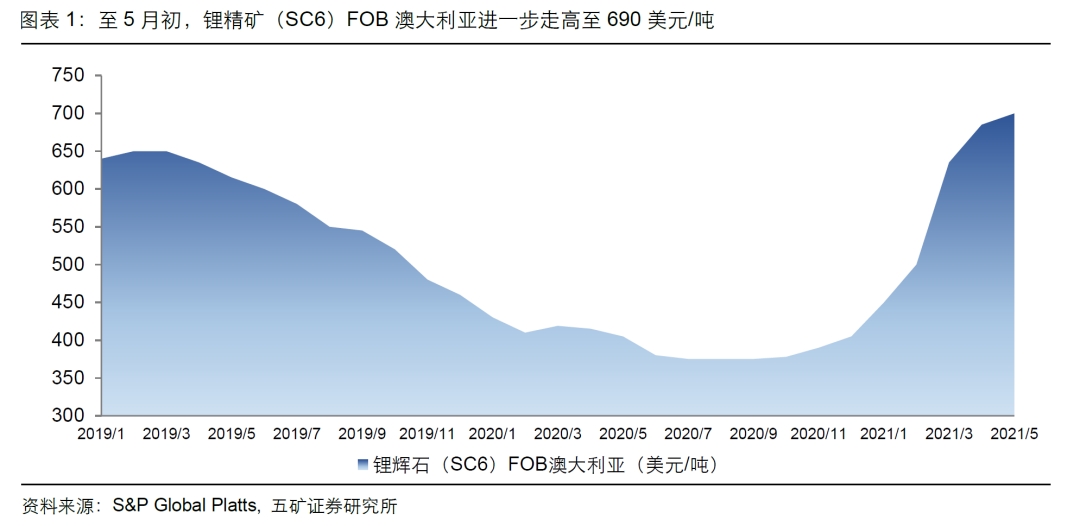

锂精矿:锂精矿的供应依然偏紧,根据S&P Global Platts价格采集,2021年4月西澳锂精矿(SC6)FOB均价685美元/吨,环比上涨7.9%,同比上涨65%,2021年5月14日最新价格升至690美元/吨。

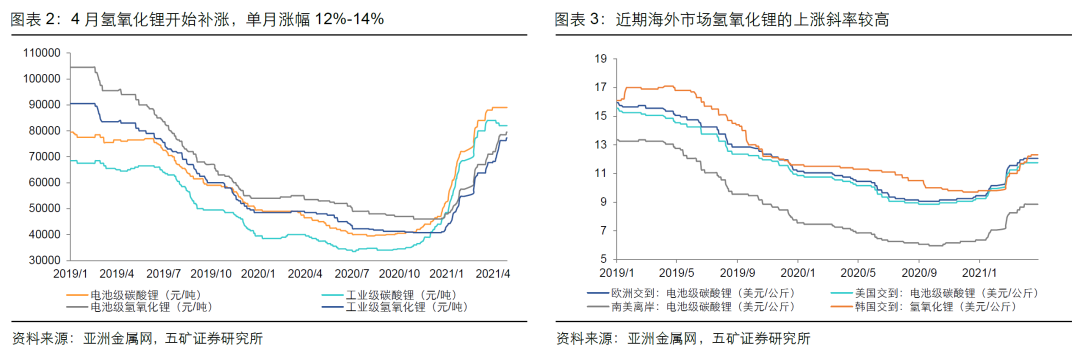

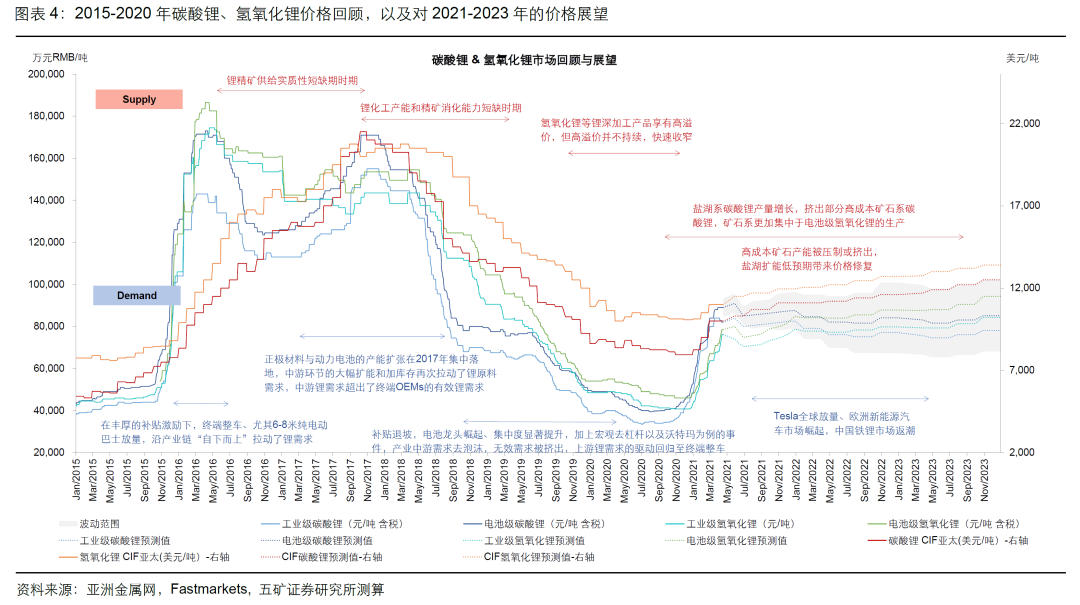

碳酸锂:根据亚洲金属网:至4月底,中国工业级碳酸锂均价8.2万元/吨,环比下跌2%,同比上涨119%;电池级碳酸锂均价8.9万元/吨,环比上涨1%,同比上涨98%;海外市场碳酸锂开始上调,欧洲、美国和南美均价分别为12.05美元/公斤、11.75美元/公斤和8.85美元/公斤,环比上涨0.8%、0.9%和2.3%,同比上涨15%、16%和29%。

氢氧化锂:随着欧洲电动市场火热、锂精矿价格走高,氢氧化锂与碳酸锂价差正逐步收窄。由于日韩订单饱满以及精矿原料成本走高,氢氧化锂长单、散货价格中枢上行。至4月底,国内工业级氢氧化锂均价7.73万元/吨,环比上涨14%,同比上涨61%,电池级氢氧化锂均价7.95万元/吨,环比上涨12%,同比上涨50%,氢氧化锂韩国交到均价12.3美元/公斤,环比上涨5%,同比上涨9%。

近期镍价下行压力持续,金属钴及钴盐弱势震荡

金属镍及硫酸镍:不锈钢价格近期出现下滑、叠加供需基本面无短缺,市场交易平淡,同时我们预计高冰镍后续逐步入市也将增加供应,镍价下行压力增加。至4月底,LME电解镍三月期货收盘价1.73万美元/吨,环比上涨6%,同比上涨40%,国内电解镍现货均价13.16万元/吨,环比上涨4%,同比上涨30%,硫酸镍(Ni 22%min)出厂均价3.48万元/吨,环比下跌4%,同比上涨23%。

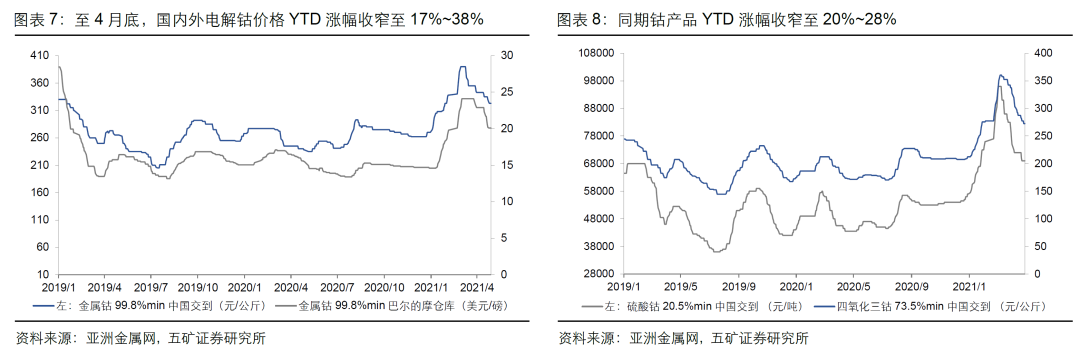

金属钴及钴盐:由于下游进入采购淡季,加上之前中断的供应粗氢氧化钴的船只陆续到港,市场情绪疲软,钴价弱势震荡。至4月底,欧洲金属钴(99.8%min)均价20.1美元/磅,环比下跌14%,同比上涨30%;中国金属钴(99.8%min)均价323元/公斤,环比下跌9%,同比上涨36%;国内硫酸钴(20.5%min)均价6.9万元/吨,环比下跌17%,同比上涨59%;四氧化三钴均价272.5元/公斤,环比下跌20%,同比上涨59%。

磷酸铁锂材料需求延续高景气

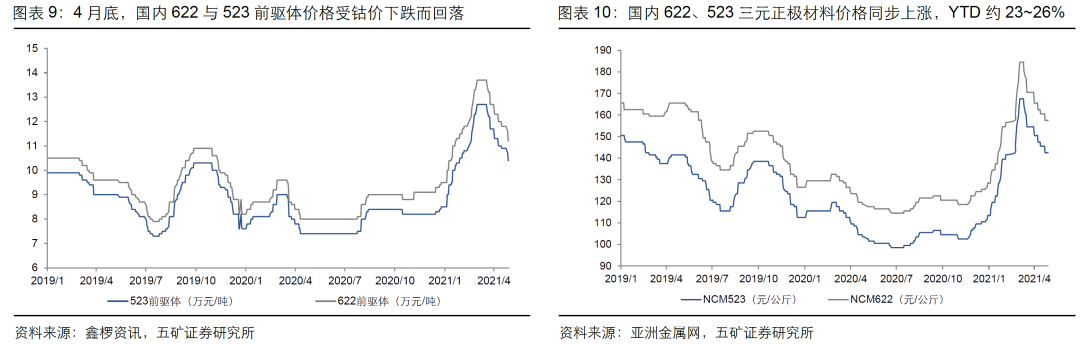

三元材料:由于近期上游钴镍盐价格走低、部分需求被铁锂抢占以及动力订单多为长单,市场成交相对冷清。至4月底,国内NCM 523正极前驱体均价为10.4万元/吨,环比下跌11%,同比上涨41%;国内NCM 523正极材料均价142.5元/公斤,环比下跌8%,同比上涨38%;国内NCM 622正极前驱体均价11.2万元/吨,环比下跌12%,同比上涨40%;国内NCM 622正极材料均价157.5元/公斤,环比下跌8%,同比上涨33%。

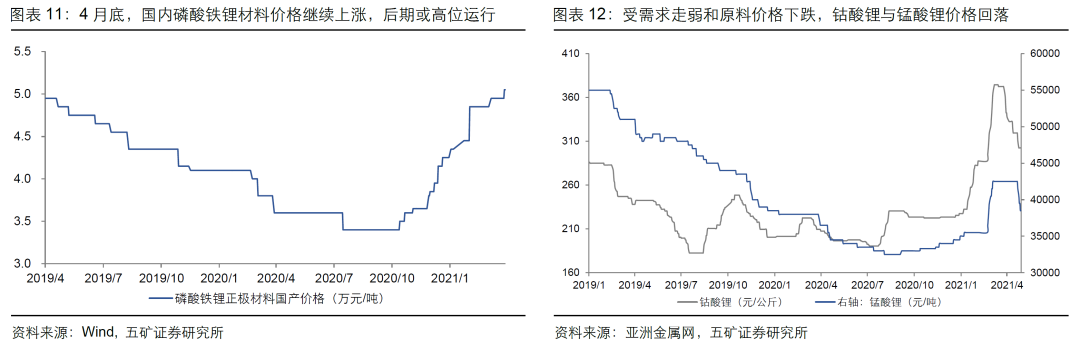

磷酸铁锂:磷酸铁锂的成本优势明确,下游需求高涨,铁锂产能仍维持供不应求。磷酸铁锂材料与其锂源--碳酸锂的价格走势高度相关,目前碳酸锂价格高位震荡,供应较为充足,后期铁锂的涨幅弹性或将下降。至4月底,磷酸铁锂材料均价5.05万元/吨,环比上涨4%,同比上涨40%。

钴酸锂:消费电子开始淡季行情,下游进入去库存阶段,加上钴原料价格走低,我们预计钴酸锂价格走弱短期将持续。至4月底,钴酸锂均价302.5元/公斤,环比下跌17%,同比上涨54%。

锰酸锂:碳酸锂采购成本压力下传至电池后,部分下游的采购意愿减弱,但锰酸锂主要生产厂家保持满产状态。至4月底,锰酸锂均价3.85万元/吨,环比下跌9%,同比上涨12%。

新能源汽车产业链产销、出口数据分析

上游:需求旺盛带动锂盐产量与进出口齐增,电解钴进口大增

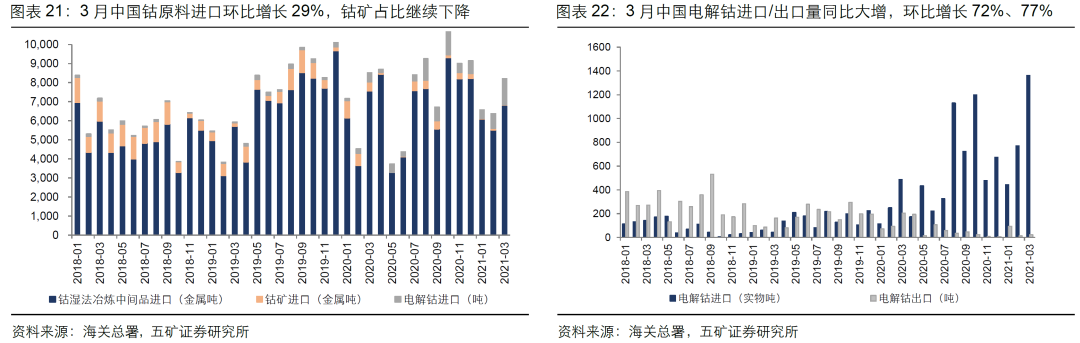

锂:3月中国锂盐产量创下新高达到3.3万吨,而1-3月更是达到8.7万吨,同比增长198%;同时中国锂盐的进口量增长也反映出国内需求强劲。看日韩市场,外资电池厂的高镍增量明显带动对氢氧化锂的进口需求,其中中国出口至日本市场的氢氧化锂环比继续增长10%至1859吨。钴:进口结构进一步分化,进入3月,与钴矿进口大幅下降相比,电解钴进口量大幅攀升,同比增长180%至1362实物吨,环比增长77%,钴需求“内强外弱”之势仍在。

2021年3月中国碳酸锂进口量价齐增,日本逐步复苏

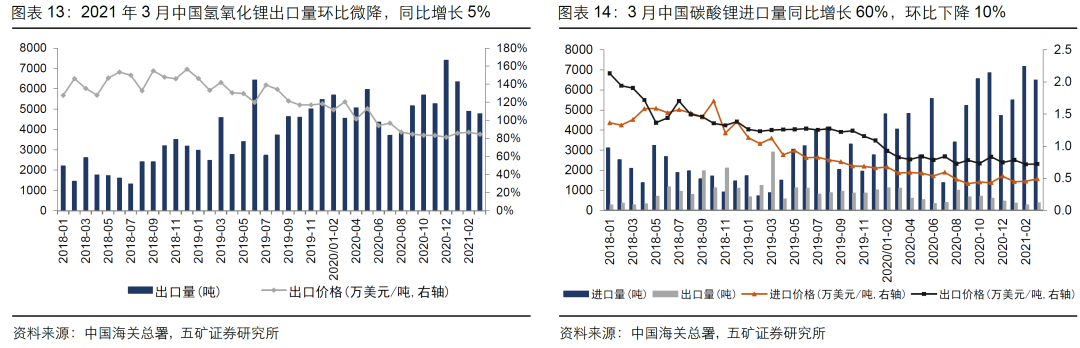

3月中国的氢氧化锂进口量大增,出口量相对稳定。单月中国氢氧化锂出口量为4769吨,同比增长5%,环比下降2%;进口量大增至362吨,2月为3.5吨,而上年同期仅为0.6吨;对应中国氢氧化锂出口均价为8.5美元/千克,同比下跌30%,环比下跌3%;进口均价为11.1美元/千克,同比下跌69%,环比下跌11%。氢氧化锂需求主要集中在高镍三元材料,当下外资电池厂的高镍生产增量明显,氢氧化锂需求相对集中。

3月中国碳酸锂进口量自去年9月以来连续6个月同比增长,且进口价格走高。单月中国碳酸锂进口量6481吨,同比增长60%,环比下降10%;净进口量达到6110吨,同比增长107%,环比下降11%。其中,中国自智利进口量约5585吨,同比增长127%,环比下降13%,而自阿根廷进口量下降至691吨,同比下降56%,环比下降5%。总量同比稳定增长主要得益于国内需求强劲,但市场供应增量开始释放、市场供应紧张已开始缓解。均价方面,3月中国碳酸锂平均进口均价为4.9美元/千克,同比下跌16%,环比上涨8%;出口均价为7.2美元/千克,同比下跌12%,环比微涨0.7%。3月韩国氢氧化锂需求维持高位但环比下降,日本逐步复苏。

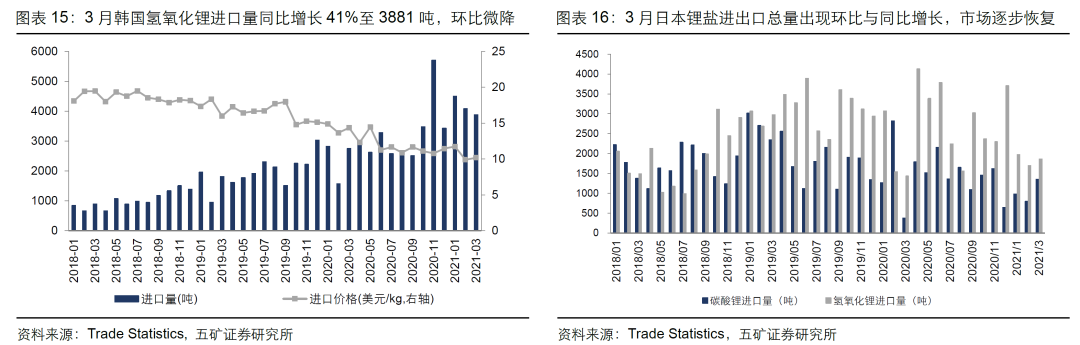

3月韩国进口氢氧化锂3881吨(大部分为进口自中国),同比增长41%,环比下降5%;而日本进口氢氧化锂为1859吨(大部分为进口自中国),同比增长30%,环比增长10%。日韩两国的氢氧化锂进口量同比继续增长反应出特斯拉与欧洲车企体系的供应商在备货和生产商依旧保持较高的积极性,同时美国新能源车市或开始需求抬头。

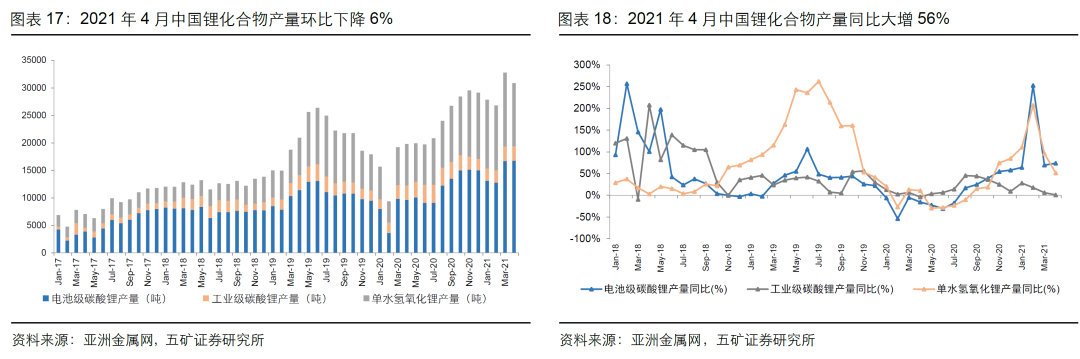

2021年4月中国锂化合物总产量约3.1万吨,其中碳酸锂1.9万吨、氢氧化锂1.2万吨

4月中国锂化合物总产量约3.1万吨,环比微降6%,同比增长56%,1-4月累计总产量达到11.8万吨,同比增长85%,印证下游需求增长强劲。此外,价格持续上涨刺激供应增量释放也是主因之一。

4月中国碳酸锂总产量约1.9万吨,环比持平,同比增长58%。其中,电池级碳酸锂产量1.68万吨,环比几乎持平,同比增长74%;工业级碳酸锂产量2620吨,同、环比几乎持平。4月开始,此前检修停产的企业生产逐步恢复、带动产量回升,在下游需求高涨的情况下,碳酸锂累计产量也创下历史新高:1-4月对应碳酸锂总产量达到6.9万吨,同比增长73%。其中电池级累计产量约为5.9万吨,同比增长91%;工业级累计产量为9750吨,同比增长11%。4月中国氢氧化锂产量1.15万吨,环比下降15%,同比增长52%。

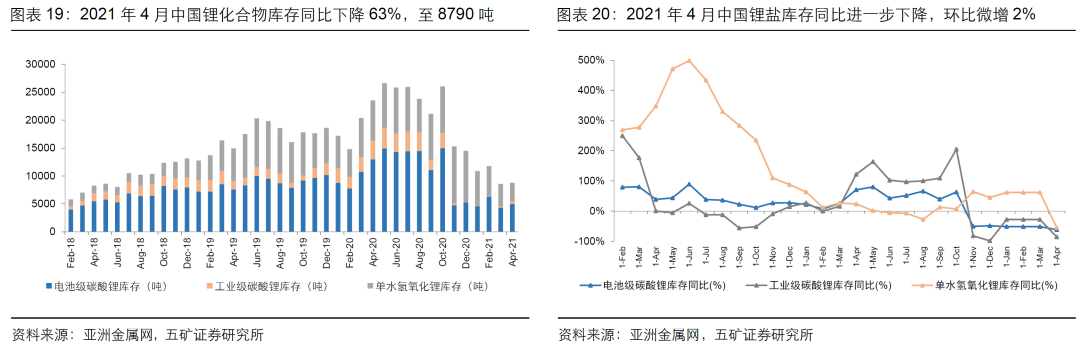

1-4月氢氧化锂累计产量达到4.9万吨,同比增长103%。价格补涨以及此前逆周期扩能正逐步落地为产量持续增长提供基础,但需注意的是,作为原料的锂精矿缺口逐步显现,叠加涨价,或限制未来氢氧化锂实际产出。中国锂化合物总库存持续处于低位,但工碳库存环比大增,成为价格走低因素之一。4月中国锂化合物为8790吨,环比几乎持平,同比下降63%。其中电池级碳酸锂库存5000吨,同比下降61%,环比增加16%;工业级碳酸锂库存增长至480吨,环比增长100%,同比下降86%;氢氧化锂库存3310吨,环比下降18%,同比下降54%。

2021年3月中国钴原料进口结构性分化,钴矿占比持续下降

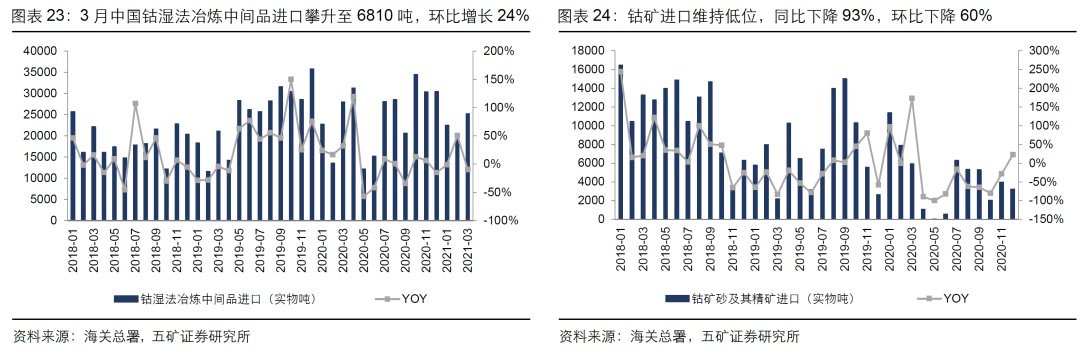

3月钴原料进口量同比微降,环比增长29%。中国3月钴原料进口总量0.82万吨金属吨,环比增加29%,同比下降4%;1-3月中国钴原料进口总量2.1万吨金属吨,同比增加5%。其中:(1)3月钴矿进口33.6金属吨(按8%品位折算),同比减少93%;1-3月中国钴矿进口总量157.6万吨金属吨,同比减少92%。(2)3月钴湿法冶炼中间品进口0.68万吨金属吨(按27%品位折算),环比增加24%,同比减少10%;1-3月中国钴湿法冶炼中间品进口总量1.8万吨金属吨,同比增加6%。与钴矿进口大幅降低对比,电解钴进口大幅增长体现出国内对钴需求仍保持旺盛。

中游:4月动力相关正极材料产量增长仍强劲,铁锂高达2.8万吨

2021年4月正极材料整体生产仍然旺盛,主要系中国国内需求强劲叠加海外客户订单增加支撑。由于动力及储能需求快速增长,正极材料的产销规模持续站上新台阶:中国4月三元材料产量达到3.0万吨,同增116%,环增6%,1-4月总产量10.6万吨,同增227%。三元材料龙头企业正常生产交付长协订单,4月增量主要来自贵州振华、长远锂科、当升科技等优质正极企业。分类型看,NCM523占比50%(3月占比52%),高镍正极(811及NCA)占比提升至35%;

中国4月磷酸铁锂产量约为2.8万吨,为历史新高水平,同增216%,环增6%,1-4月总产量9.4万吨,同增378%。受下游动力及储能需求驱动,铁锂企业保持满产,并且供不应求状态有望持续,全年铁锂产量预计超30万吨;

中国4月钴酸锂产量约0.8万吨,同增43%,环降9%,1-4月总产量3.2万吨,同增182%。因全球芯片短缺及印度智能手机产量受疫情困扰,预计影响全球智能手机出货量,钴酸锂备货需求将有所回落,但预计仍保持相对稳定;

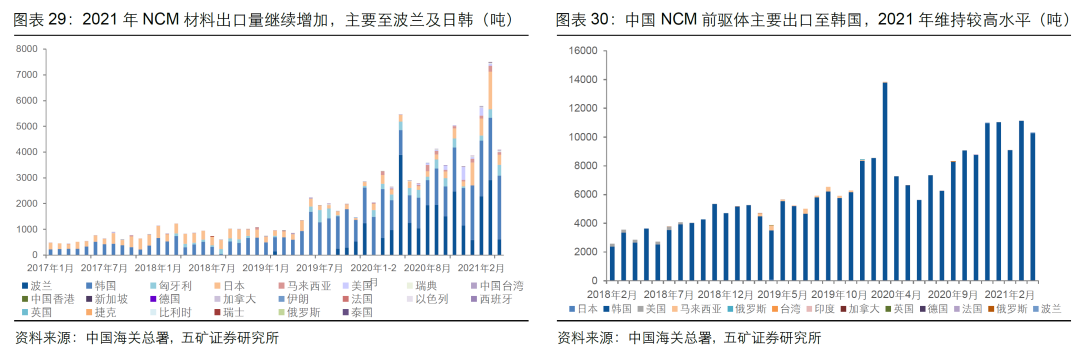

正极材料出口方面,我们认为中国厂商无论是在三元前驱体环节还是在三元正极材料环节均在全球锂电供应链扮演更加关键的角色。(1)1-4月NCM三元材料出口量2.1万吨,同比高增167%,占中国三元正极产量20%,波兰与韩国是主要的出口流向,分别占三元材料出口总量30%和43%;(2)1-4月NCM三元前驱体材料出口量4.2万吨,同增40%,占中国三元前驱体产量24%,主要出口至韩国。

下游:1-4月中国动力装机31.6GWh,同比增长241%

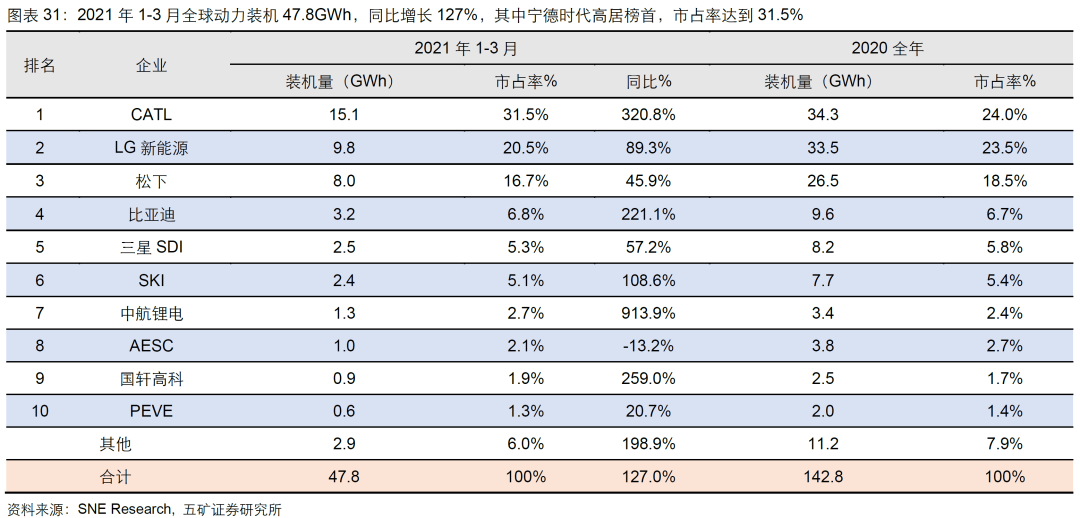

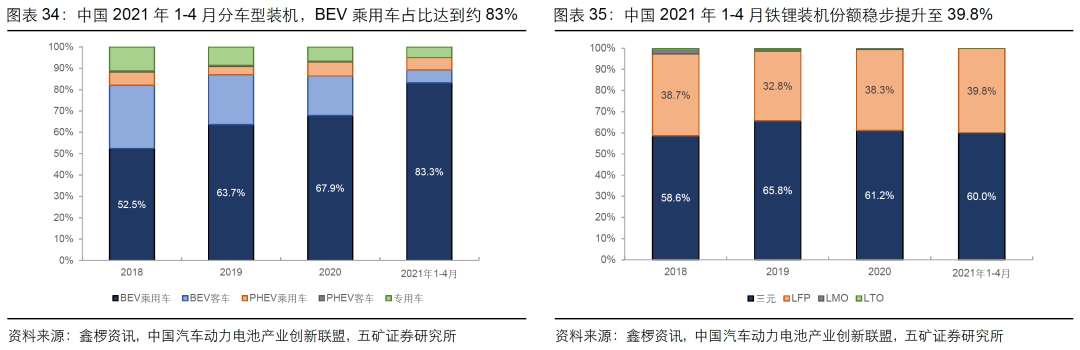

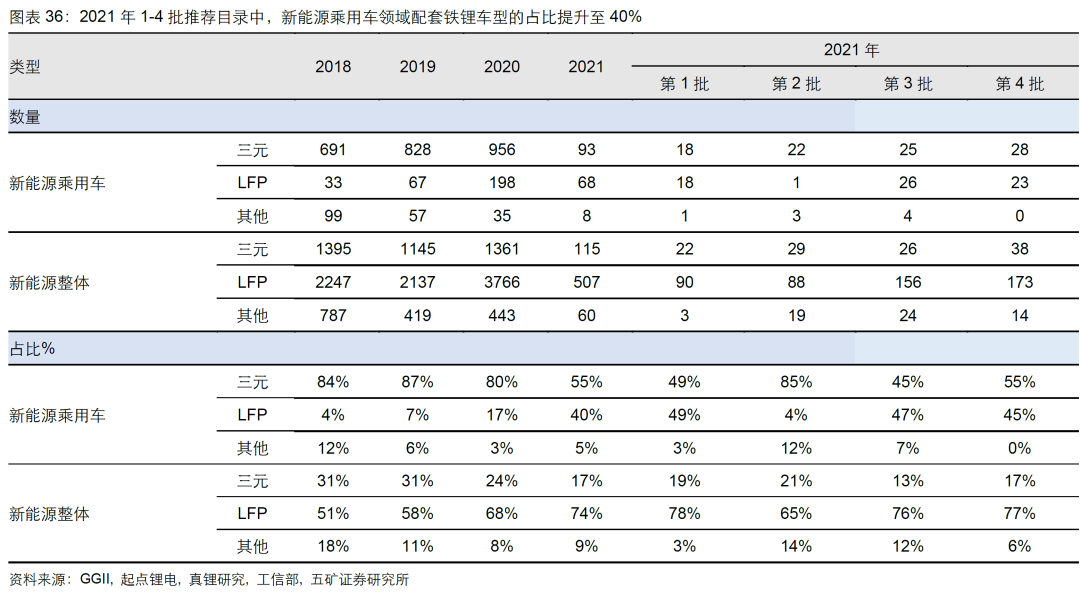

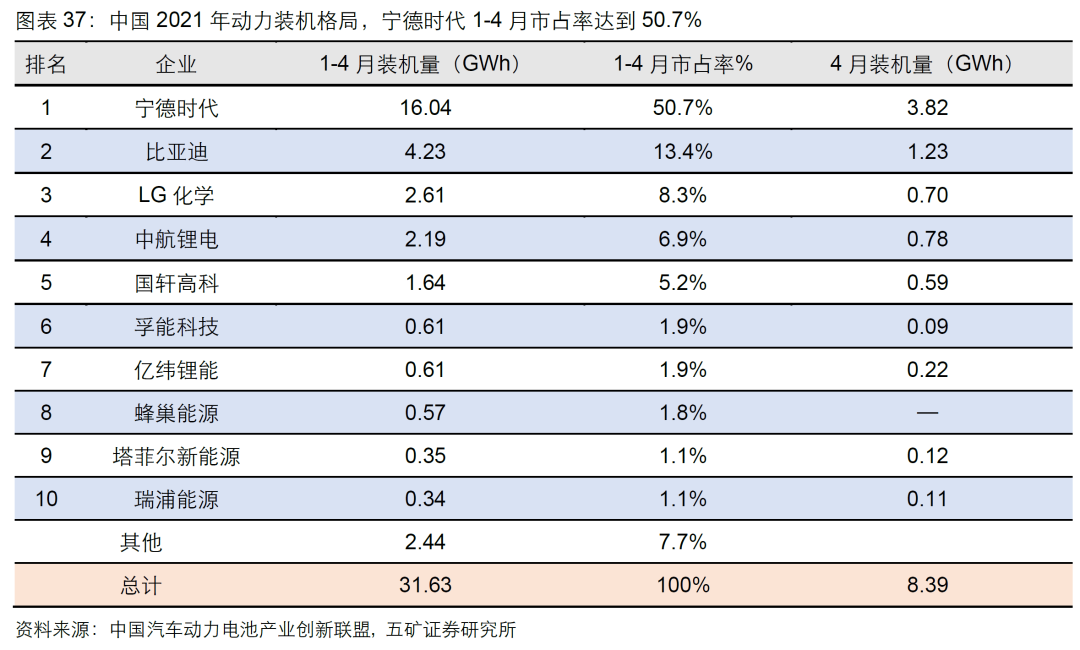

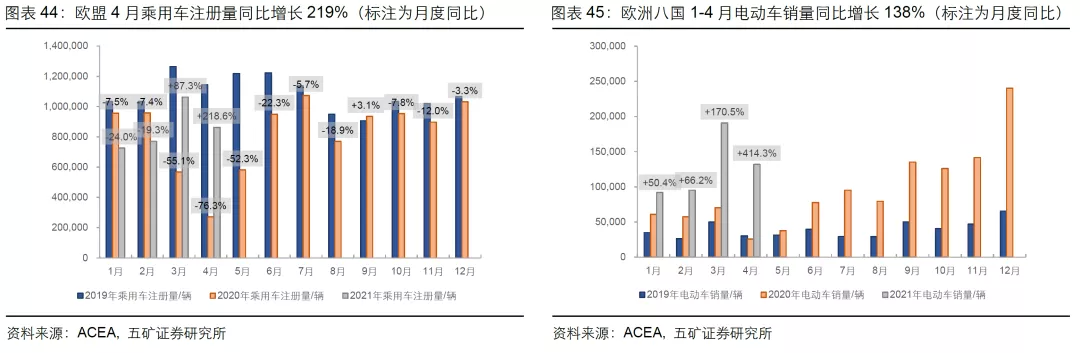

据SNE Research,2021年3月全球动力电池装机22.1GWh,同增158%,推动1-3月装机达到47.8GWh,同增127%。市场格局方面,2021年1-3月装机TOP3分别为宁德时代(15.1GWh)、LG新能源(9.8GWh)和松下(8.0GWh),其中宁德时代市占率达到31.5%,主要系中国市场需求旺盛叠加海外Q1相对淡季影响。据中国汽车动力电池产业创新联盟,中国1-4月动力电池装机达到31.6GWh,同比高增241%,主要系终端需求强劲叠加去年同期疫情影响下基数低。单月看,4月中国动力电池装机8.4GWh,同增134%,环降7%,保持相对稳健。分车型动力电池装机方面,纯电动乘用车仍然占据主导,1-4月装机26.3GWh,份额达到83%。专用车型动力装机环比仍维持增长。

1-4月三元动力电池装机19.0GWh,同增173%,市场份额60.0%,同时磷酸铁锂装机需求旺盛,性能提升叠加成本优势推动其在乘用车领域渗透,并且热销车型搭载铁锂电池也正形成示范效应,1-4月市场份额提升至39.8%。补贴弱化与产品力驱动下,我们预计2021全年铁锂装机份额有望达到48%。同时三元亦有其发展机遇,尤其在高端长续航乘用车型等。集中度层面,4月中国新能源汽车市场共计40家动力电池企业实现装车配套,环比减少3家。1-4月动力装机集中度有所提升,CR3占比达到72.3%(2020全年为71.3%)。我们认为,动力电池对安全性要求严格,是良币驱逐劣币的市场,强者恒强局面清晰。

终端整车:全球新能源汽车市场再加速,2021年有望突破500万辆

新能源汽车已形成全球市场共振、扶持政策与产品力共促、传统车企与新势力共舞的新格局,我们认为产业链的发展已触及加速导入的拐点。在中、欧两大重点市场之外,未来美国也有望推出一系列在联邦层面的扶持政策。我们预计2021年全球新能源汽车销量在500~522万辆,同比增长约59%~66%,销售渗透率6.0%~6.2%,至2025年预计全球销量将达到1399~1589万辆,销售渗透率14.8%~16.8%。

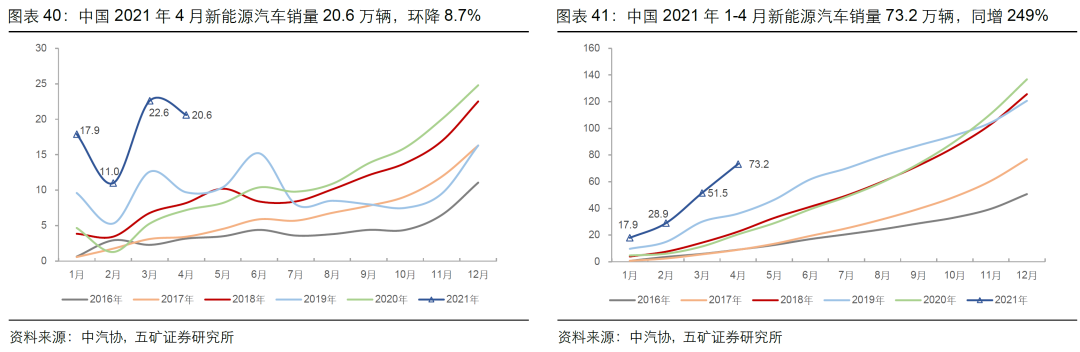

中国1-4月新能源汽车销73.2万辆,同增249%,4月同增180%

据中汽协,中国4月新能源汽车销量20.6万辆,同比高增,环降9%,推动中国1-4月新能源汽车销量达到73.2万辆,同比增长249%。中国新能源汽车市场直接的财政补贴弱化,产品力驱动已处于更关键的位置,优质产品将持续涌现,我们预计2021年中国新能源汽车销量达到229-240万辆,对应销售渗透率8.7%~9.1%。

分车型看,中国1-4月纯电动乘用车增长强劲,累计销量57.7万辆,市场份额达到79%。具体看纯电动乘用车市场结构,参与实力多元,其中1-4月自主品牌份额达到62%,造车新势力市占率15%,而外资品牌中特斯拉凭借Model 3/Y保持高销量。我们认为,中国新能源汽车市场是全球车企必争之地,开放格局下,海外车企将陆续推出丰富车型,竞争愈加激烈,企业的突围之道在于保证优异质量管控的前提下,推出符合需求的差异化产品。

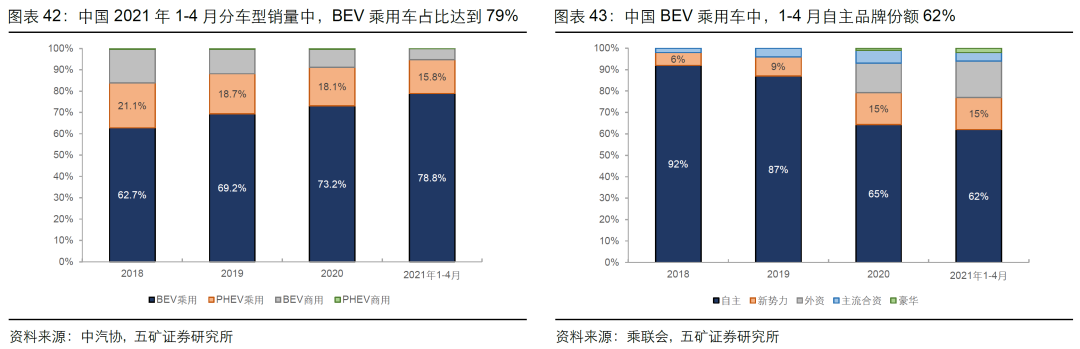

欧洲八国2021年1-4月电动车销量51万辆,渗透率达15.8%

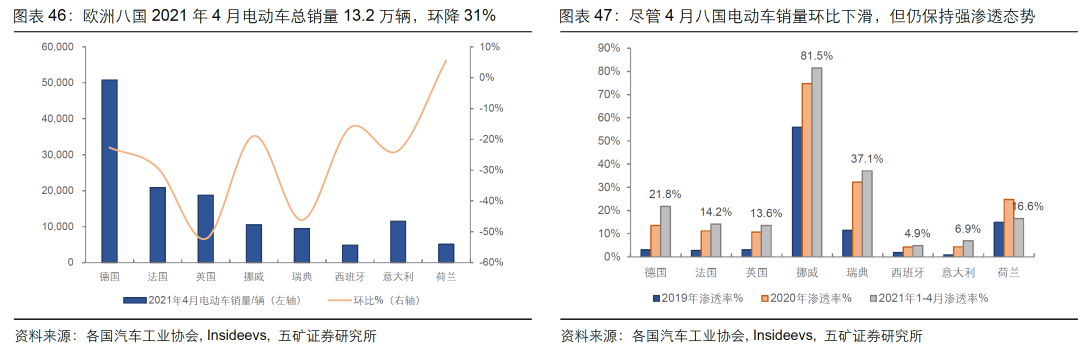

欧洲作为全球新能源汽车的另一大主战场,在绿色零碳指引下,围绕电动车产业链既有扶持政策拉动产业发展,又有严苛的碳排放积分政策驱动整车企业向新能源转型。我们测算若要完全规避碳排放罚款,欧盟2025年新能源汽车销量需达到524万辆。据ACEA,欧盟4月乘用车注册量同比高增至86万辆(去年同期疫情封锁基数低),1-4月同增24%至340万辆,整体车市逐渐复苏。我们统计欧洲八国电动车销量,4月实现电动车总销量13.2万辆,同增414%,环降31%,但不碍电动车渗透率提升,1-4月主要国家电动车渗透率普遍高于2020全年水平,我们预计2021年欧洲新能源汽车或将达到200万辆以上,电动化进程再加速。

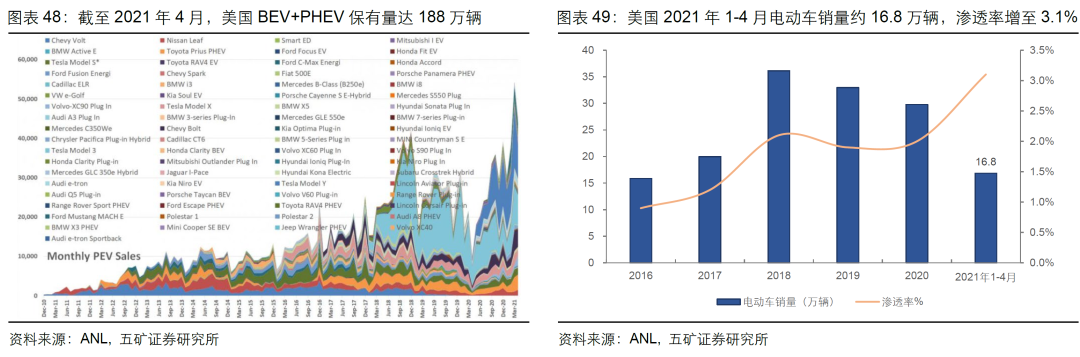

美国4月电动车销量达到4.5万辆,同比高增,环降2%美国持续提升电动车产业支持力度,推动企业加快电动化转型。3月31日,拜登政府出台“美国就业计划”,将拨出1740亿美元支持美国新能源汽车产业,以及推动公共交通电动化、出台购置补贴、加大充电桩投资等。我们认为后续拜登政府将继续推出明确的刺激计划,美国电动车市场有望进入高增轨道,全球新能源汽车市场共振已十分清晰。2021年4月美国电动车销量达到4.5万辆,同增348%,渗透率提升至3.0%。截至2021年4月,美国电动车保有量达到188万辆。我们预计2021年美国电动车销量有望突破50万辆,同比增长68%以上,美国本土优质车企将占据优势地位。

月度聚焦:一探中国矿石系锂化合物厂商的核心竞争优势

中国锂化合物厂商在利用矿石生产电池级氢氧化锂等领域具备工艺、规模、供应链等方面的核心竞争力,赣锋锂业、天齐锂业、雅化集团、容汇锂业等均已成功进入全球新能源汽车供应系统,签订多年期长单印证来自下游全球蓝筹客户的认可。近年来国内矿石提锂的生产工艺依然在持续优化,未来自动化、智能化、柔性化、持续降低碳足迹将成为新亮点。

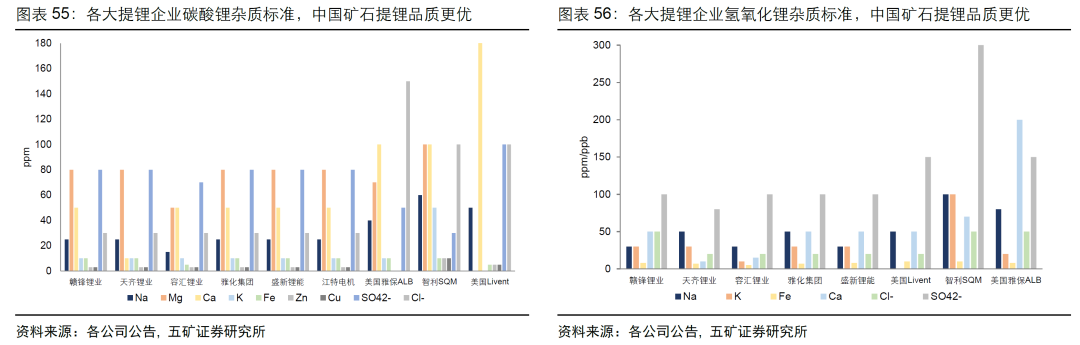

中国矿石提锂工艺娴熟,锂化合物品质优于海外盐湖巨头

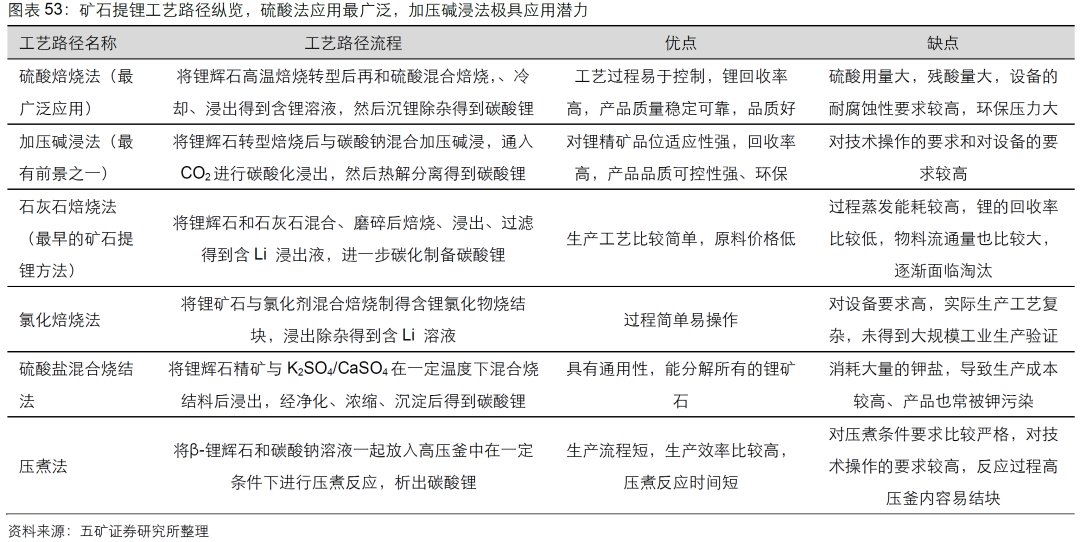

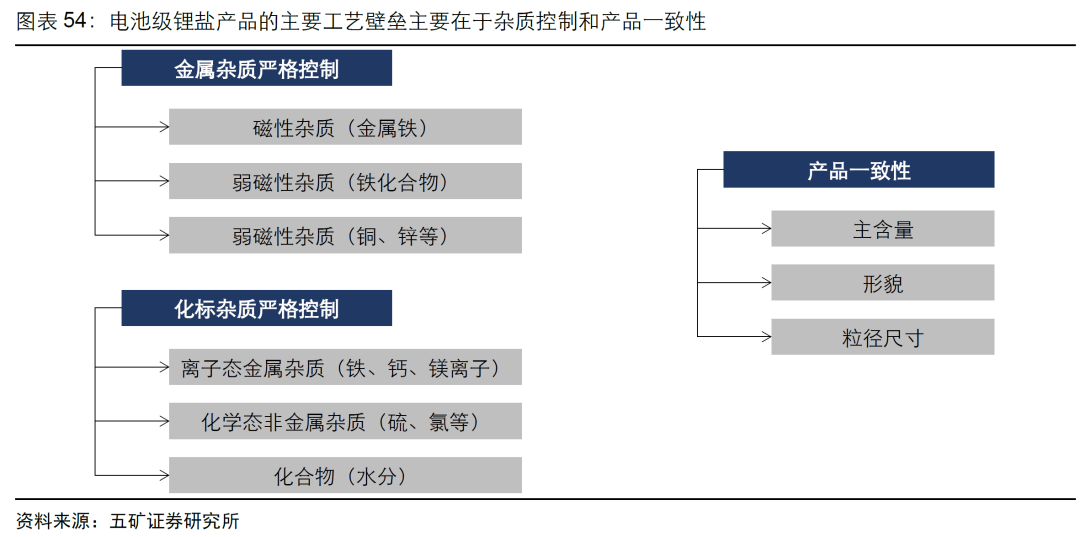

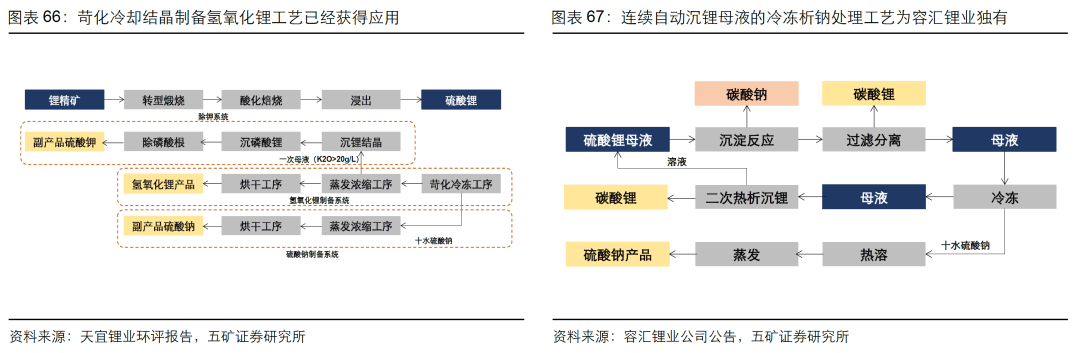

回溯过往,二十世纪九十年代中期智利SQM碳酸锂工厂投产,在低成本盐湖系碳酸锂的冲击下中国矿石提锂企业在竞争中处于劣势,多家企业破产或重组,但伴随中国矿石提锂技术的升级和精进,已经在电池级锂盐领域取得全球竞争优势,成为全球供应体系的中流砥柱。从工艺路径看,经过长期摸索以及在工业化中的选择,国内的硫酸焙烧法提锂工艺已经成熟并获得广泛应用,工艺流程简单、锂回收率高,产品品质良好。与此同时,更加环保和低成本的加压碱浸法提锂工艺也在不断改良,有望成为未来潜在的路径之一。分产品线看,尽管盐湖提锂生产碳酸锂具有成本优势,但中国矿石系碳酸锂的产品品质整体更加优异(矿石系立下标杆,盐湖则在不断优化),尤其在电池级氢氧化锂方面,国内头部矿石系锂盐厂相较于海外领军盐湖在杂质控制、产品一致性方面的全面优势更加显著,并已成为全球供应系统的主力,甚至倒逼海外盐湖系生产商启动对于矿石提锂产能的布局。目前盐湖生产氢氧化锂的成熟工艺是先生产碳酸锂,再通过苛化法(加入石灰乳)生产氢氧化锂产品。但由于盐湖碳酸锂本身的杂质含量较多,加上盐湖提锂企业倾向于将高品质的碳酸锂产品直接外售,将工业级(或次优)的碳酸锂作为原料用于后端氢氧化锂的生产,这将导致其氢氧化锂产品的品质、一致性难以得到保障。

中国成熟的矿石生产氢氧化锂工艺可将锂精矿焙烧、硫酸浸出后,直接中和、除杂、蒸发从而一步生产电池级氢氧化锂,省去了中间生产碳酸锂的步骤,同时也不引入诸如Ca2+等新的杂质,在杂质和一致性上更加优异。

作为行业内的例证:美国雅保在收购江锂、布局中国矿石系锂盐厂后,才真正搭建起在电池级氢氧化锂产品线上的核心优势、大规模供应日韩客户,而其美国Kings Mountain氢氧化锂工厂(苛化)的年产能仅5000吨。海外其他采用碳酸锂苛化生产氢氧化锂的厂商还包括Livent(原FMC Lithium)、SQM(智利La Negra产能)、俄罗斯多家加工厂,Orocobre也正在日本建设苛化产线。虽然经过了长期工业化生产,盐湖系氢氧化锂的产品品质真正得到电池客户认可的依然仅有Livent,且目前SQM、Livent均已开始投资布局矿石系产能,意在夯实在电池级氢氧化锂领域的份额及竞争力。

国内矿石系锂盐厂的经验丰富、资本开支高效,规模优势将愈发显著

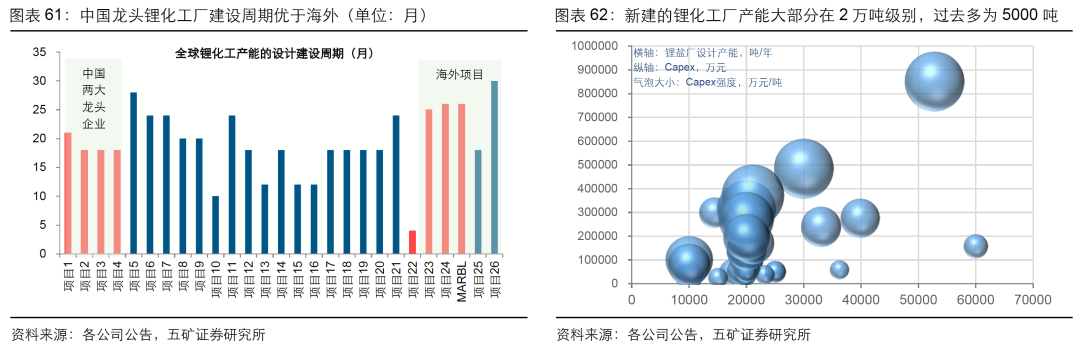

在2018-2020年全球锂行业的周期底部,全球仅中国锂化合物总产能、尤其是中国矿石提锂产能实现了逆周期持续大规模扩张。我们认为其原因主要有五点:在积极长期需求预期下对于市场份额的争夺、对于规模效应的追求、在大规模生产中的精细品控得到突破、较低的资本开支强度、拥有全球一线下游客户的长单保障:头部厂商追求更高的份额,二线谋求逆势崛起。2019年中国矿石提锂总产能超过30万吨LCE,预计2020-2021年将大幅增长至36和57万吨LCE。头部锂盐厂依靠确定性的订单支撑产能扩张、二三线锂盐厂谋求“弯道超车”的产能扩张、新进入者“野心勃勃”的产能扩张,导致中国锂化合物产能在积极长期需求预期的支撑下逆周期走高。

过去矿石系锂盐厂的单体规模多在5000吨/年左右,而近年来新建产能的单线规模大多在2-2.5万吨/年,规模效应凸显,同时有助于节能减排、优化加工成本。

大部分的电池级锂化合物属于品质差异化产品,做精做优锂化合物产能并不容易,需要长期的工艺积累形成“know-how”。电池材料的配料一致性最终会其电化学性能,因此不仅对锂盐的各项杂质指标要求严苛,还需确保适宜的产品粒径和产品一致性,尤其是在大规模生产下达到ppm级别的杂质控制尤为不易,中国锂盐厂已经走在前列。

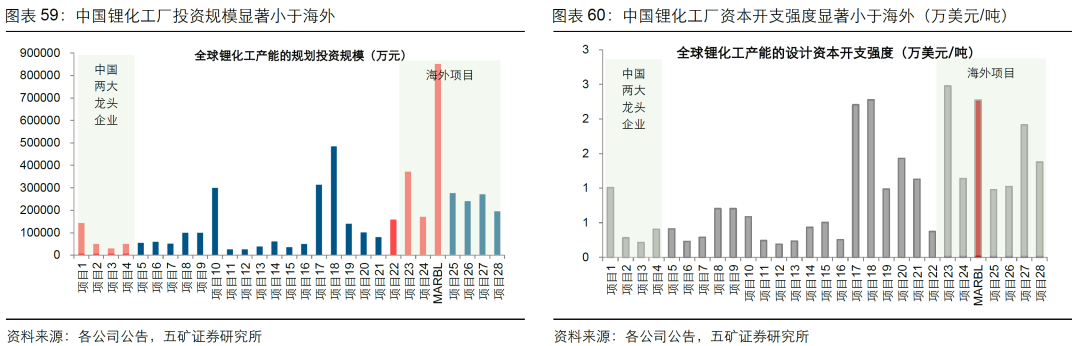

资本开支的角度,在海外建设锂盐厂的投资规模及资本开支强度远高于中国,且缺乏工艺积淀以及产业集群效应,因此从设计到建设、从建设到投产再到达产将经历挑战。我们统计了全球28个锂盐工厂项目,中国平均资本开支强度为6955美元/吨LCE;在西澳建厂的平均资本开支强度高达16065美元/吨LCE,中国提锂企业在运营、建设效率方面也处于全球前列,美国雅保通过收购江西锂盐厂在中国布局矿石提锂便是例证。

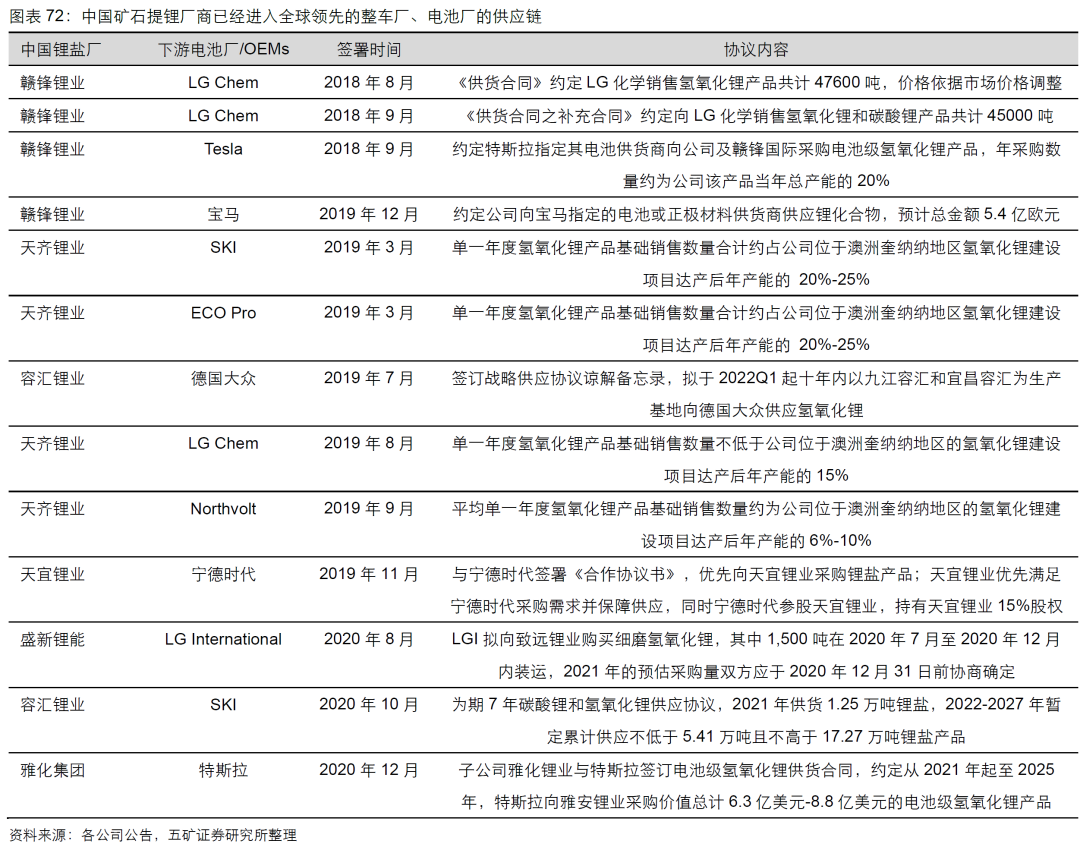

锁定下游优质客户的积极影响不仅在于直接的经济效益,优质客户对于产品标准的苛刻要求将倒逼、加速锂化合物供应商的成长。中国矿石提锂厂商例如赣锋锂业、天齐锂业、容汇锂业等已经进入全球领先的整车厂、电池厂的供应链。

布局碳酸锂还是氢氧化锂?产线柔性切换的优势显现

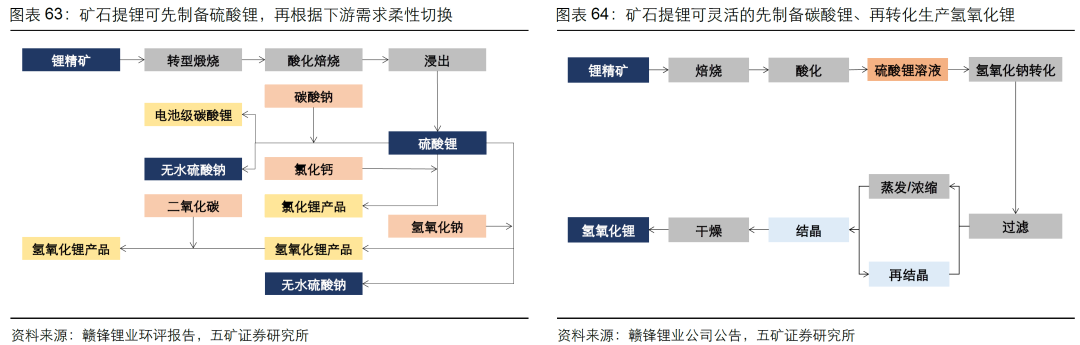

中国矿石提锂为满足下游需求,其产线设计和工艺路径也在不断推陈出新,为了兼顾碳酸锂、氢氧化锂两个产品的市场需求,并节约资本开支,前端共用大窑、后端同时上线碳酸锂和氢氧化锂加工产能的方式在行业内越来越普遍。在新能源整车企业或锂离子电池厂商面临配套产能扩张需求时,可较易做出响应,柔性产能配套能力更优。其中,工艺路径又可分为两类。并行模式:利用锂精矿焙烧、酸化生产硫酸锂溶液,一部分硫酸锂经碳酸钠沉锂、过滤除杂、蒸发浓缩、磁分离、干燥等工序生产电池级碳酸锂;另一部分硫酸锂通过氢氧化钠进行转化,经过滤、蒸发浓缩、结晶(部分采用多次结晶)、干燥等工序生产电池级氢氧化锂。行业内典型的代表为赣锋锂业、容汇锂业等,其生产装置可柔性切换碳酸锂、氢氧化锂而无需增加装置,在连续大规模生产时可快速响应市场变化和需求。

先后模式:可利用锂精矿一步生产电池级氢氧化锂,再根据下游需求,将一部分的氢氧化锂作为中间品、碳化生产电池级碳酸锂。此外,若锂盐厂已经非常明确产品定位和客户需求,也会建设单独的、非联动的氢氧化锂或碳酸锂产线。

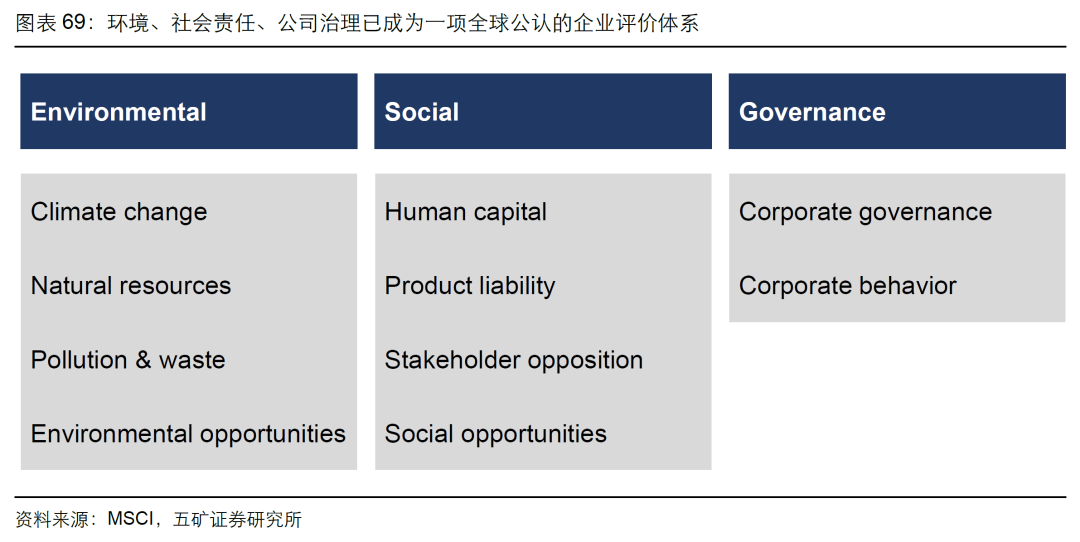

自动化、智能化生产线将构成未来锂盐厂核心竞争力

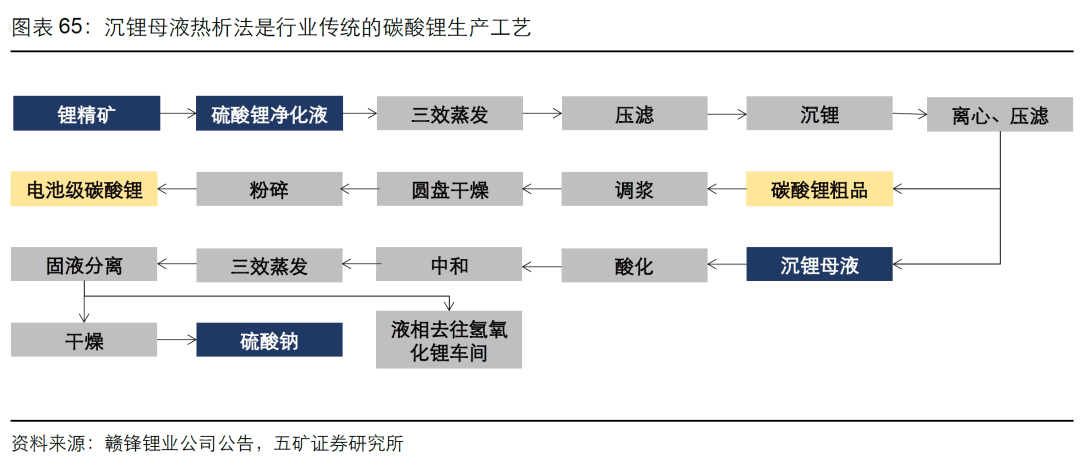

下游电池客户对于锂盐产品的品质要求愈加苛刻,但同时又要求连续大批量稳定生产,生产线的自动化、智能化也正在构成锂盐生产商的核心竞争力。(1)高度自动化的生产线是确保产品低杂质、产品一致性的先决条件,同时也是规避人工成本大幅走高的重要措施。(2)智能化的生产线(例如建设“数字孪生工厂”完全模拟现场)可以通过实时数据传输,对比现场与数字孪生运行状态,从而优化和指导现场过程性能,预防和避免设备故障,进一步提高生产效率。(3)高度自动化、智能化的产线对于工艺包、工程设计、设备适配性的要求较高,而且资本开支更大、调试周期更长,尤其考验运营者的技术和经验。矿石提锂技术流程成熟,但具体到生产工艺上,对于硫酸钠的析出及沉锂母液中锂的回收行业中分别采取了热析法及冷冻法两种不同的工艺路径。

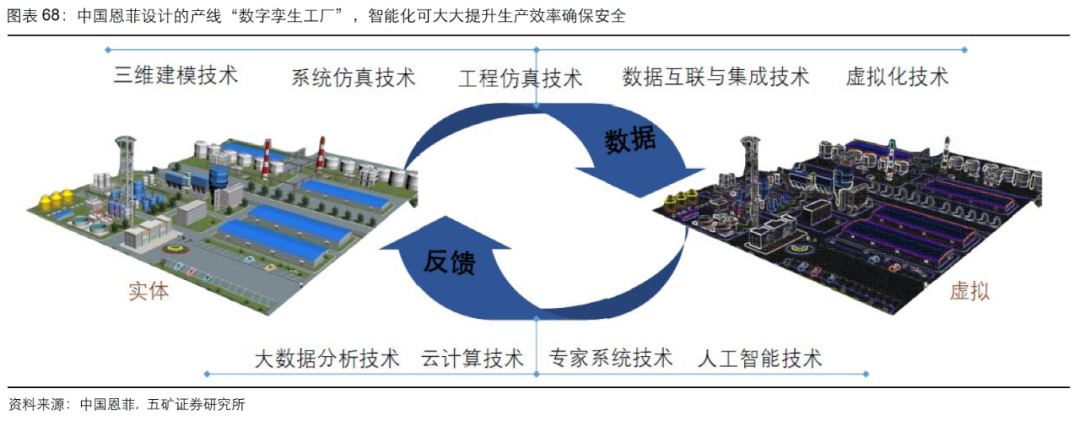

其中冷冻法利用了硫酸钠溶解度随温度降低而急剧降低的特点将其析出,可大大简化矿石提氢氧化锂工艺流程,不必先生产碳酸锂再苛化生产氢氧化锂;冷冻法也可用于沉锂母液中锂的回收制备电池级碳酸锂,主要工艺路线为苛化冷冻结晶母液二氧化碳沉锂(广泛采用)及沉锂母液冷析并循环使用技术(容汇锂业独家)。冷冻法虽然已经被中国矿石提锂厂商广泛采用,但是其难点在于全流程的自动化控制,将构成未来锂盐厂的核心竞争力,目前全流程的自动化冷冻法仅被容汇锂业等少数厂商所掌握。(1)业内企业以间歇冷冻操作为主,生产过程容易受到中断,反应难以控制,产品质量及一致性将受到影响;(2)若采用连续冷冻自动化控制工艺,保证了产品高品质、高稳定性并可相应减少人力成本。连续冷冻控制工艺可适用于更大规模的单线产能,工艺路线更为简洁,所生产的产品一致性与稳定性更好。

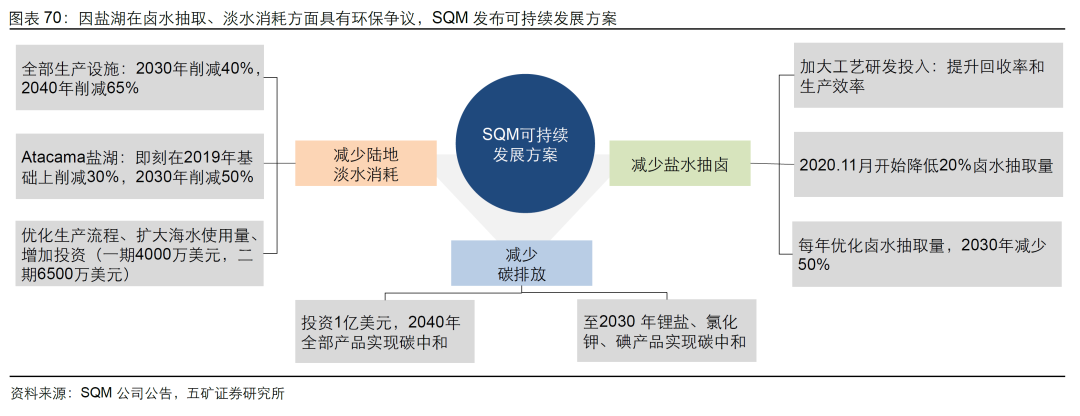

重视ESG、降低碳排放将成为国内头部矿石提锂的精进方向

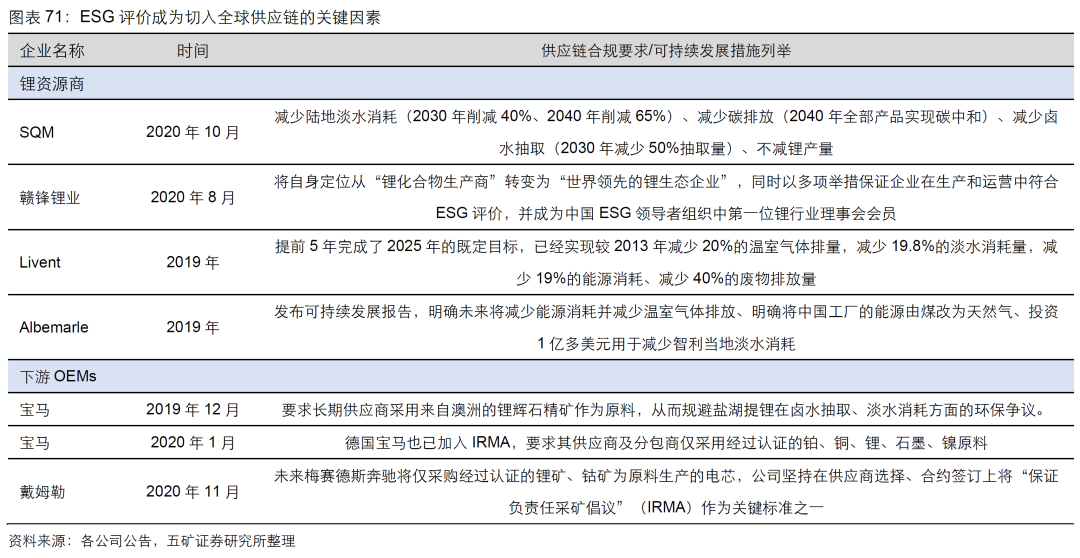

在全球迈向碳中和的坚定雄心下,未来注重ESG、重视降低碳足迹的锂盐厂将更加具备竞争优势。尤其高品质电池级氢氧化锂的需求主体来自欧美终端车企,其供应系统除了看重产品品质、资源保障能力等“硬实力”之外,为了保证发展新能源汽车的“绿色初心”,高度重视上游供应商的ESG评价(Environment环境保护、Social Responsibility社会责任、Corporate Governance公司治理),并将其视为关键的筛选指标。

中国矿石提锂大多采用西澳、川西锂矿作为原料,在环保方面也在苦练内功:(1)在尾渣和废料方面,目前中国矿石提锂的尾渣已经成功外销至水泥行业,且酸碱等辅料可副产硫酸钠等产品;(2)碳足迹方面,近年来的新产线均采用天然气替代煤炭,实现了冶炼过程的减排。相比之下,盐湖提锂在卤水抽取、淡水消耗方面面临一定的环保争议,例如SQM在2020年发布可持续发展方案,以规划在未来减少陆地淡水消耗、减少碳排放、减少盐湖抽卤。

中国矿石提锂已获全球车企、领军电池认可,并成为主力供应商

凭借长期以来的技术积淀、高品质的锂盐产品、及规模化的产线,中国矿石提锂已经逐步切入全球一线整车厂、电池厂的供应链体系。在赣锋锂业、天齐锂业之外,例如容汇锂业已经与SKI签订碳酸锂和氢氧化锂供应协议、与德国大众签订战略供应协议;新进入者例如盛新锂能已经开始向LG International供应氢氧化锂;雅化集团已经与特斯拉签订电池级氢氧化锂供货合同。我们认为国内矿石提锂已经形成明确的核心竞争力,并不惧怕海外区域闭环供应链的构建。

作为加工产能,虽然无论从资产稀缺性还是从资本开支强度的角度来看,锂化合物环节的进入门槛要低于上游锂资源,但做精、做优并不容易,尤其电池级氢氧化锂、电池级金属锂等属于品质差异化产品,单纯的大化工思路并不奏效,在高镍产品上要求锂盐厂具备ppb级别的关键杂质控制和稳定生产能力,需要长期的积淀形成know-how,我们看好未来中国矿石提锂将在供应链愈发严苛的品质要求下在全球供应链中脱颖而出。

风险提示:芯片供应持续紧张、政策变化等因素导致全球新能源汽车终端产销低预期、动力电池技术的革新及产业化、全球宏观基本面以及地缘风险等。

本文来自微信公众号“五矿证券研究”,智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP