中金:当前美股盈利的八个特征

美股一季度业绩已经披露完毕(披露期为4月中旬到5月中旬)。美股市场并没有出现一度担心的“五月卖出”,即便在4月通胀数据大超预期以及减量担忧升温的背景下依然呈现出了相当的韧性。

我们认为,美股一季度业绩大幅好于预期“功不可没”。本文中,我们对一季度业绩情况特别是其中的趋势做出梳理,并对未来前景做出展望。

当前美股盈的八个特征:修复超预期,投资略修复;同环比均尚未见顶,故美股未到悲观时

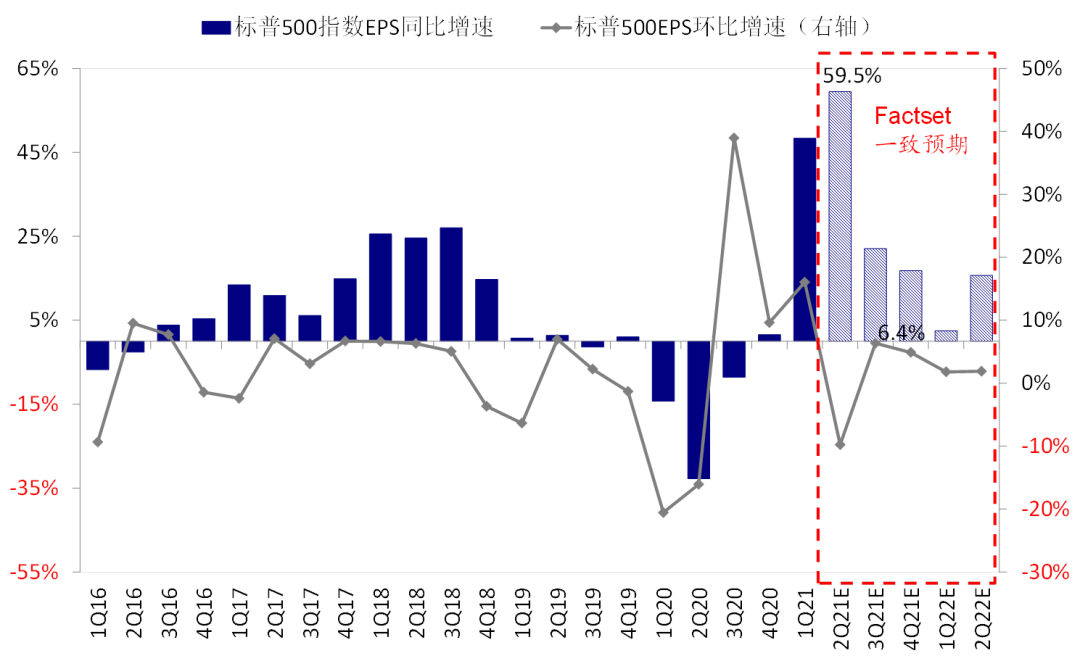

特征一:一季度继续修复,且大幅超出预期。尽管在业绩期前,市场对于美股一季度盈利的继续修复都并非没有准备,但实际披露结果依然大幅好于预期。整体看,一季度标普500 EPS同比增速高达51.4%(vs.四季度5.2%),这明显好于业绩期前21.1%的预期;与此同时,纳斯达克100的EPS同比增速也从四季度的17%大幅提升至52.2%。我们认为这是在市场近期即便面临通胀和货币政策担忧背景下,表现依然维持稳定甚至创新高的主要原因之一。

图表1:近期美股市场再创新高主要是盈利驱动,估值四季度以来基本持平

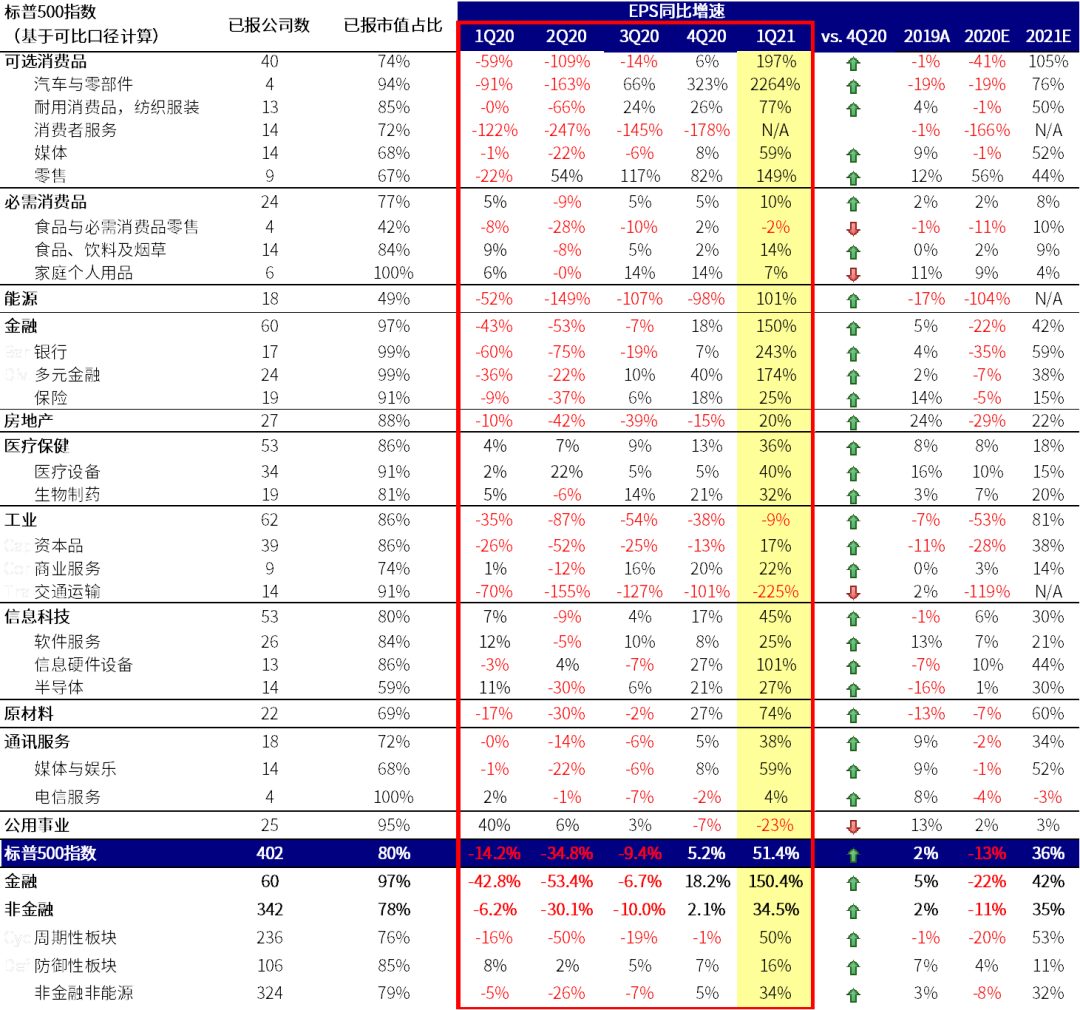

图表13: 标普500指数与分板块EPS盈利增速一览

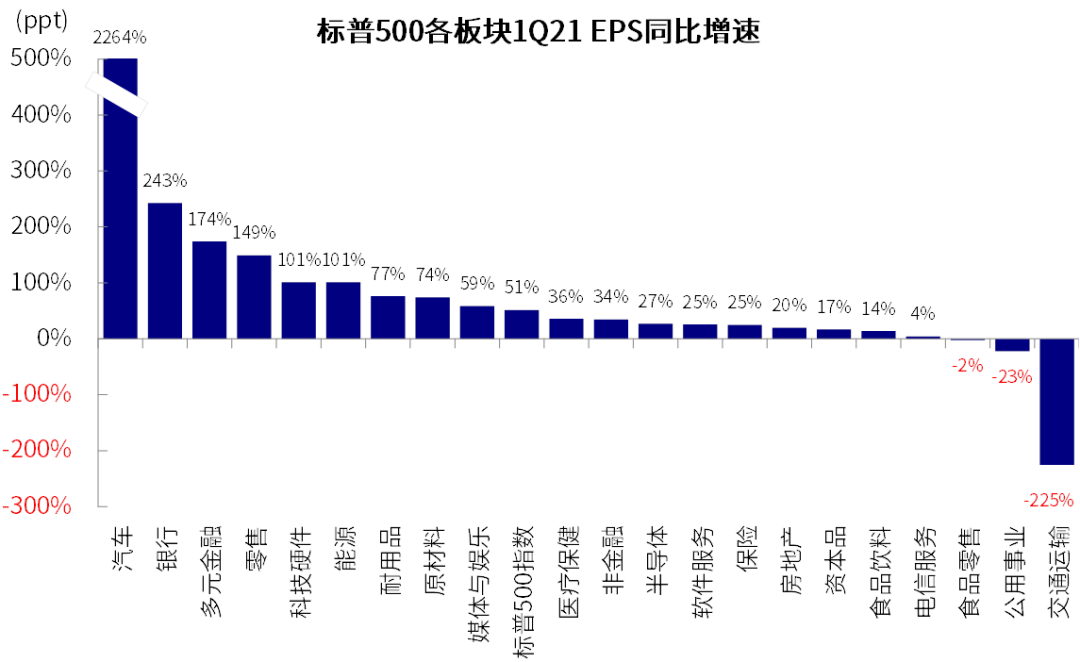

特征二:消费、金融和上游是亮点。一季度盈利之所以大超预期,从行业看,主要亮点来自可选消费、金融和原材料,如汽车、银行、多元金融、零售、科技硬件、能源以及原材料盈利增速较四季度均大幅抬升,一季度增速都超过70%。其中,银行和多元金融与市场成交活跃、利率走高以及坏账拨备持续减少有关;汽车和科技硬件盈利持续向好体现了财政刺激下需求旺盛同时供应链紧张库存低导致价格上涨的局面。能源和原材料则与大宗商品一季度大幅上涨有关。

图表16: 一季度汽车盈利同比大幅领先,银行、多元金融同样增长强劲,但交通运输、公用事业落后

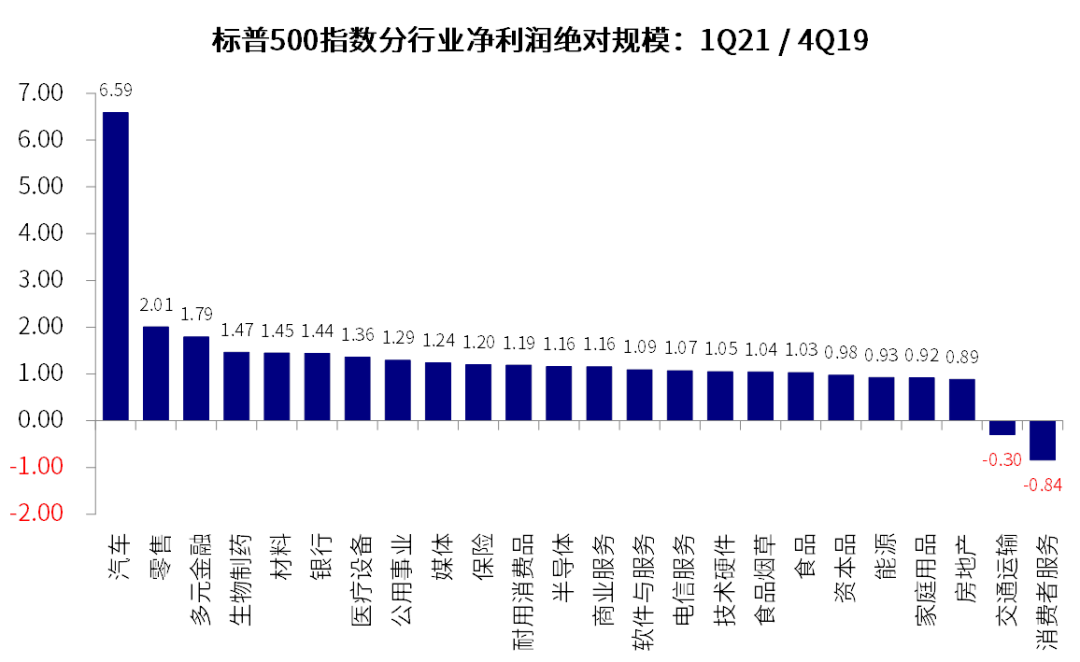

特征三:除消费服务、交运、家庭个人用品、能源、资本品等外,大部分板块盈利已经超过疫情前水平。相比上文中提到的比较强势的行业,还有一些板块依然相对落后。目前看,截止一季度,消费者服务、交运、家庭用品等板块盈利距离2019年底的盈利绝对水平仍有较大差异,疫情所造成的坑还没有填满。不过往前看,随着疫苗接种和随之而来的复工开放进程的推进,我们预计这些疫情期间受损较为严重的板块恰恰可能存在较大的修复空间,进而支撑未来盈利增长。

图表2: 除消费服务、交运、家庭个人用品、能源、资本品等外,大部分板块盈利已经超过疫情前水平

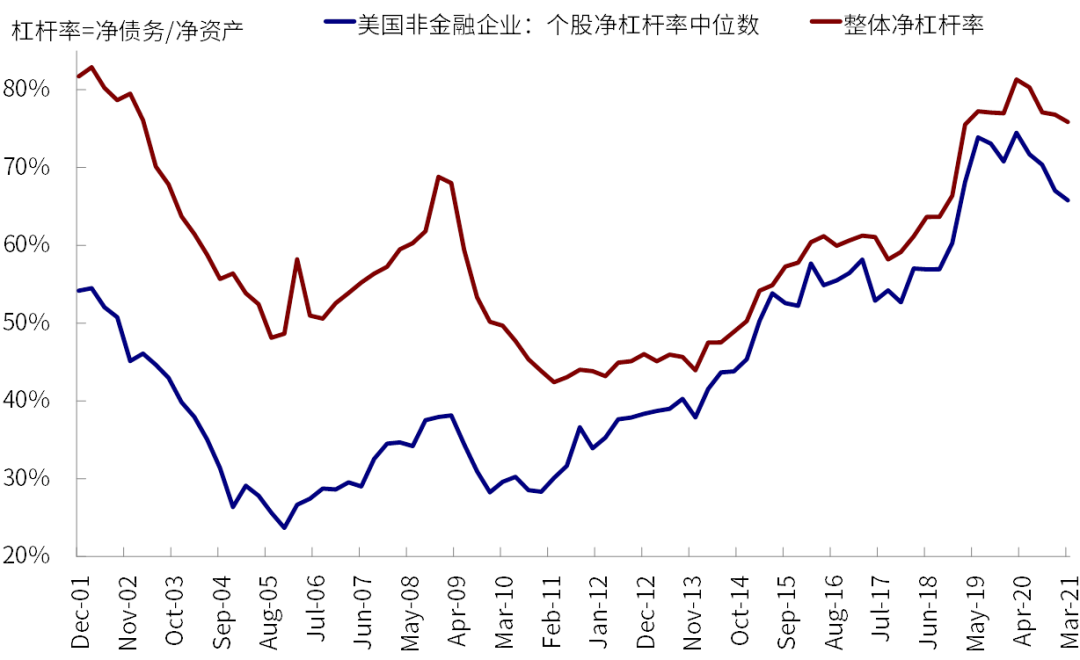

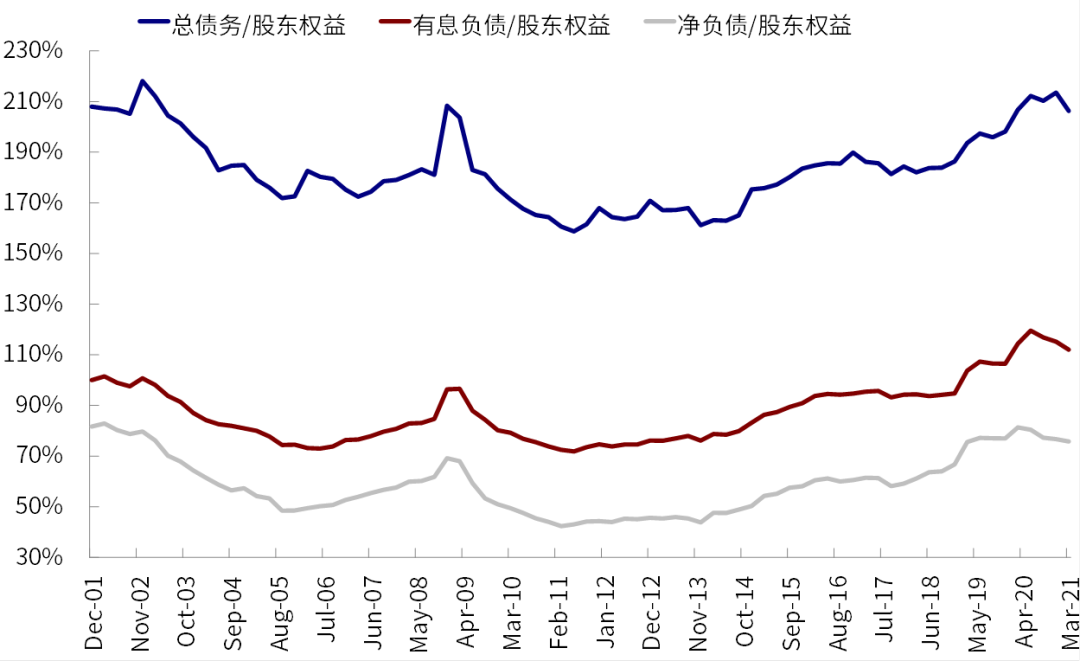

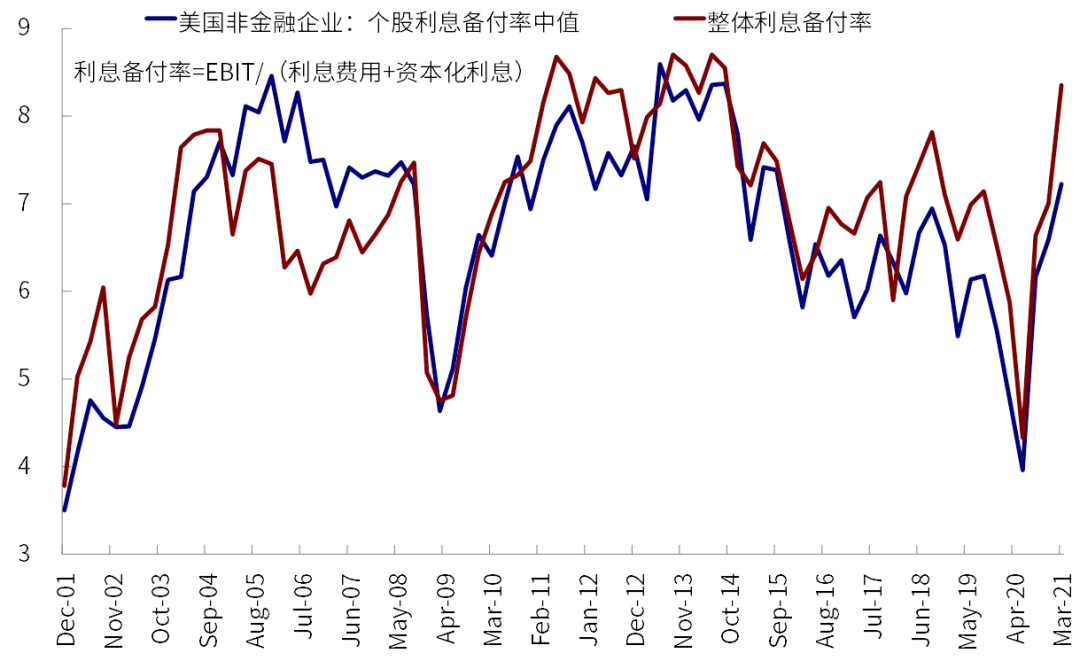

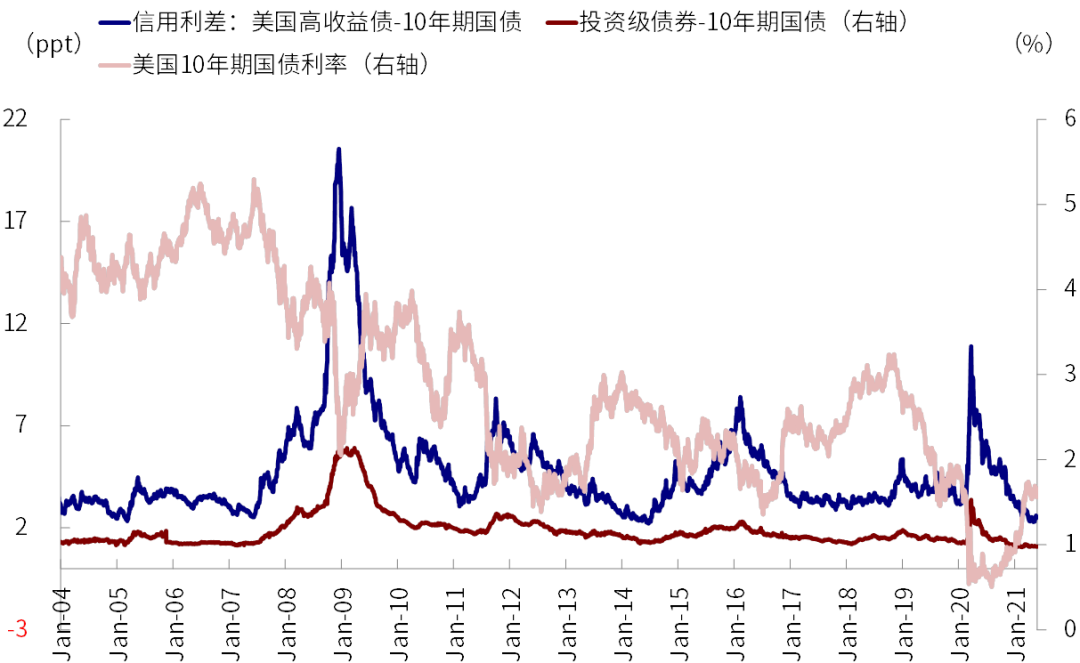

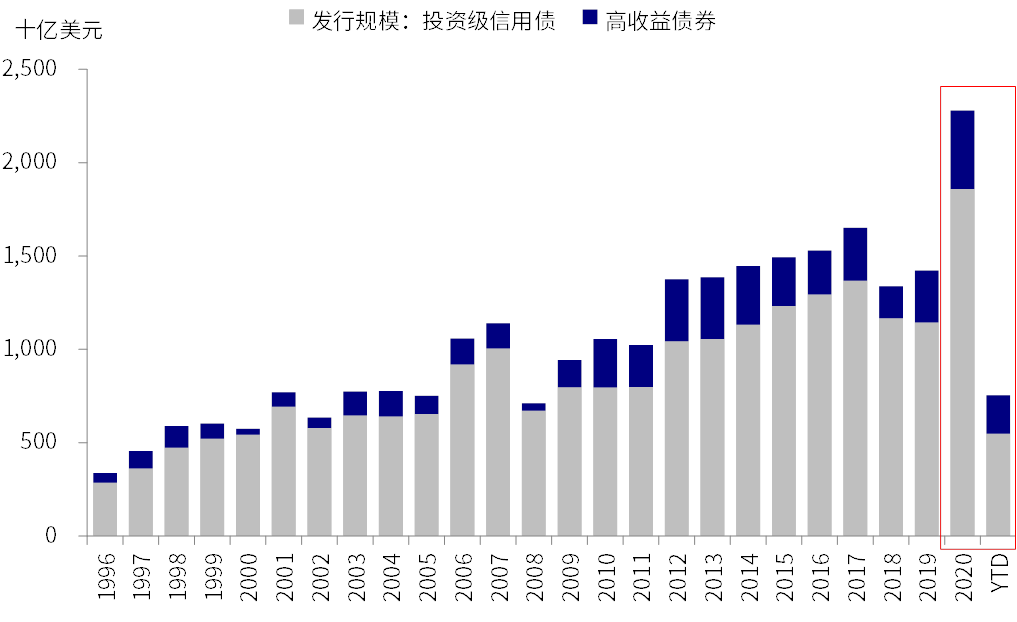

特征四:财务杠杆缓解、利息备付率提升;利率上行并未造成太大影响。疫情爆发时,市场最为担心的就是经营性现金流因疫情“冰封”和原本高杠杆导致的压力。作为应对,美联储无限量QE和直接购买信用债都起到了积极的效果,体现为信用债发行的大幅增加(2020年全年信用债发行规模达2.28万亿美元,较2019年的1.42万亿美元增长60.3%)。一季度,美债利率的大幅上行一度引发市场担忧在疫情完全缓解和复工彻底修复之前,融资成本大幅抬升会拖累企业盈利的修复前景。不过,从实际情况看并没有发生,一季度美股非金融企业财务杠杆小幅回落、利息备付率提升(有息负债从四季度的1.15降至1.13,整体利息备付率从四季度的7.00上升至8.35)。

我们认为主要有以下三个原因:1)长端利率上行的同时,信用利差基本维持不变;2)企业发债规模依然可观,2021年一季度发行规模6036亿美元,较2020年一季度继续增长6.8%;3)盈利大幅改善起到了一定抵消的效果。

图表48: 一季度非金融企业个股净杠杆率中位数从上季度的67%降至66%;整体净杠杆率从上季度的77%降至76%

图表49: 一季度总债务/股东权益从四季度的2.14降至2.08,有息负债从四季度的1.15降至1.13

图表50: 一季度非金融企业整体利息备付率从四季度的7.00升至8.35,个股利息备付率中值升至7.23

图表3: 尽管近期长端利率大幅上行,但信用利差基本维持不变

图表4: 2021年一季度发行规模6036亿美元,较2020年一季度增长6.8%

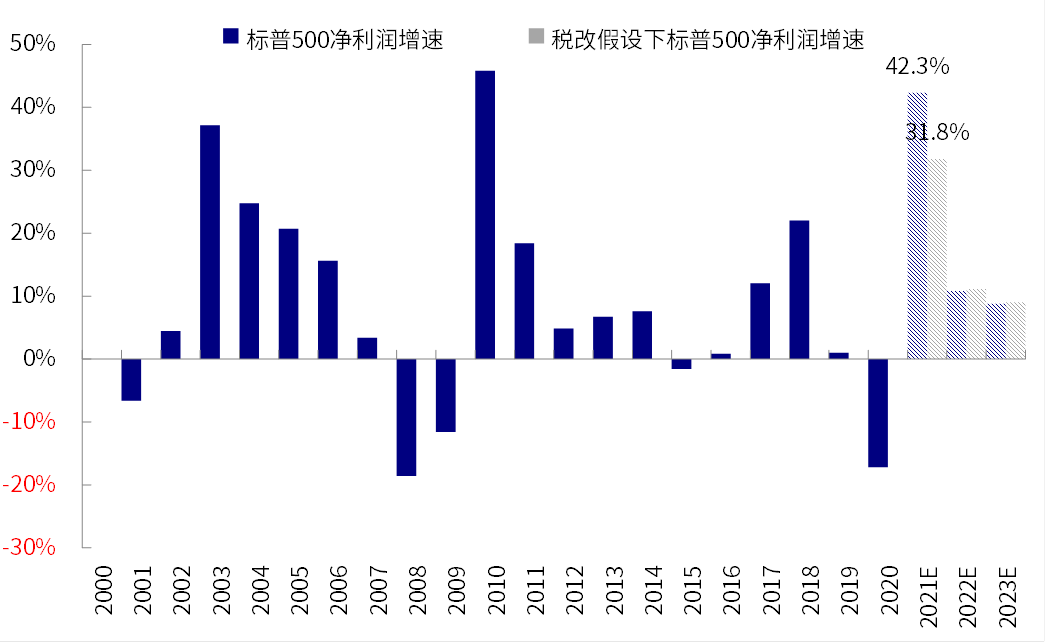

特征五:一季度税负维持低位,是支撑利润率和ROE主要因素之一,关注后续税改进展。目前相对低的有效税率也对盈利改善起到了积极效果。自特朗普在2017年底将企业所得法定税率从35%降至21%,企业有效税率和实际缴税额都在持续下降,一季度单季有效税率较四季度略有抬升,但依然维持低位(18.5%)。

不过需要注意的是,拜登在近期提出的基建投资计划中同时也匹配以相应的企业所得税(21%到28%)和全球最低税率(翻倍至21%)的提议,如果10月新一财年后通过预算调节程序得以通过实施的话,将难免对盈利产生一定影响(若加税措施通过,我们测算将拖累标普500指数2021年预期净利润7.4%,增速将从当前市场预期的32.4%降至31.8%,《对拜登基建和加税计划的影响测算》)。

图表5: 若加税措施通过,我们测算将拖累标普500指数2021年预期净利润7.4%

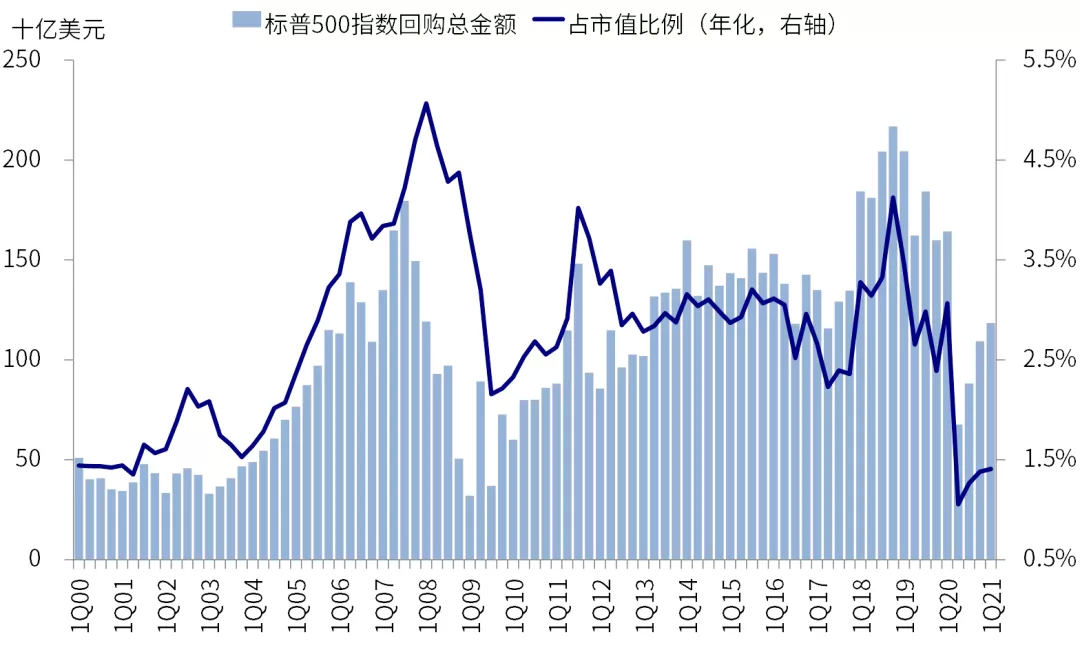

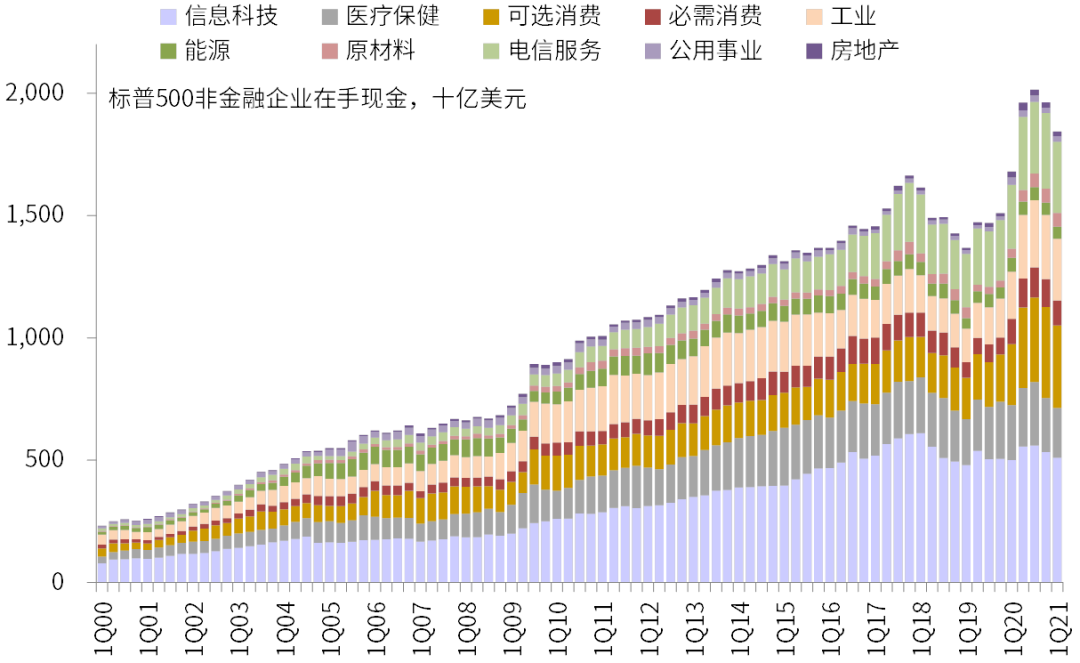

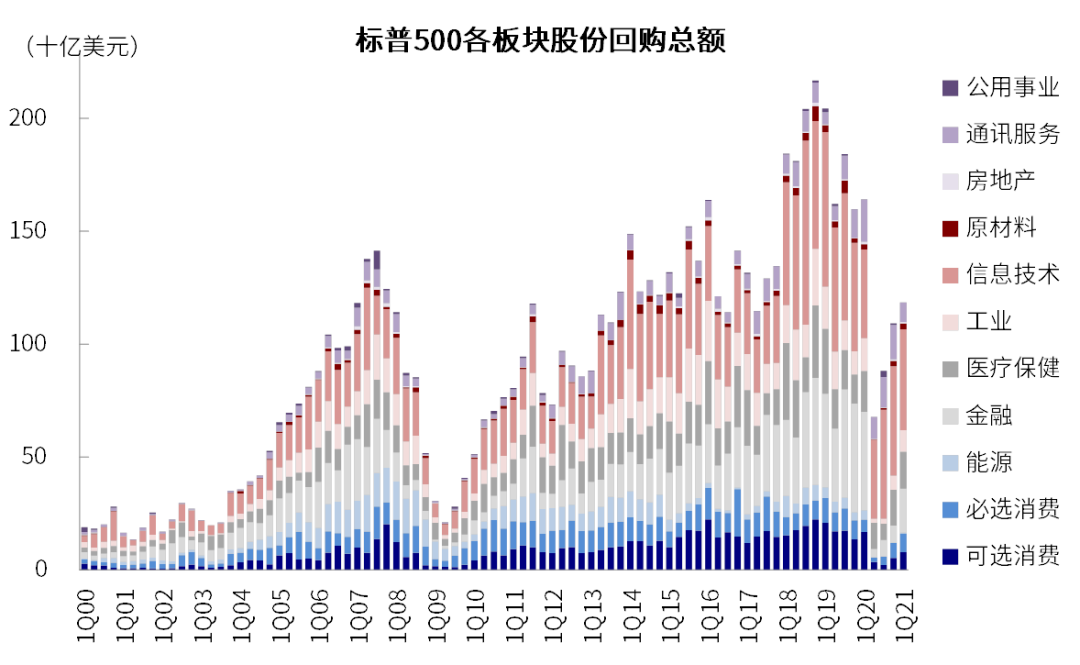

特征六:回购逐渐回升,在手现金下降但仍处于高位。盈利的大幅下滑使得美股企业回购行为在去年二季度一度骤降。去年三季度以来,企业回购逐步改善并与今年一季度回升至收入的1.4%,增幅较大的主要是金融行业,不过这一水平依然远低于疫情前3~4%的平均水平。在此背景下,我们注意到企业在手现金小幅回落,但依然处于高位。

图表46: 一季度标普500已披露的回购总金额占指数总市值的比例从四季度的1.38%小幅抬升至1.41%

图表45: 一季度非金融板块在手现金降至1.84万亿美元,其中信息科技占比27.7%,可选消费占比18.3%,通讯服务占比15.7%,房地产和公用事业占比最低

图表47: 在已披露的~1184亿美元的回购中,信息技术、金融、医疗保健占比37.8%、16.4%、13.9%,公用事业、能源及房地产占比最低

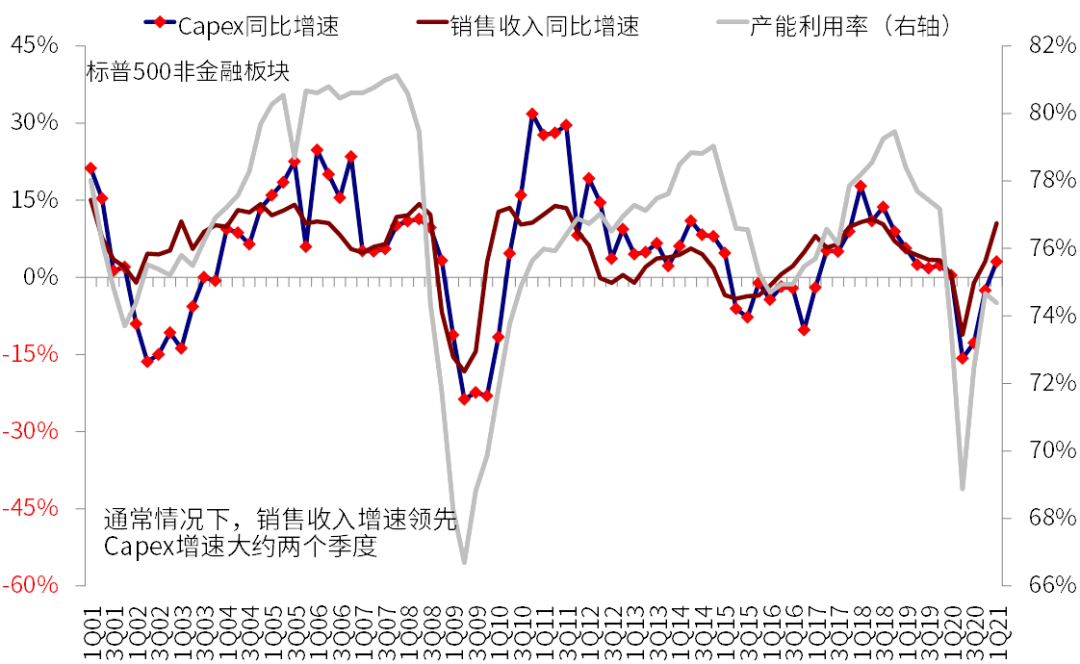

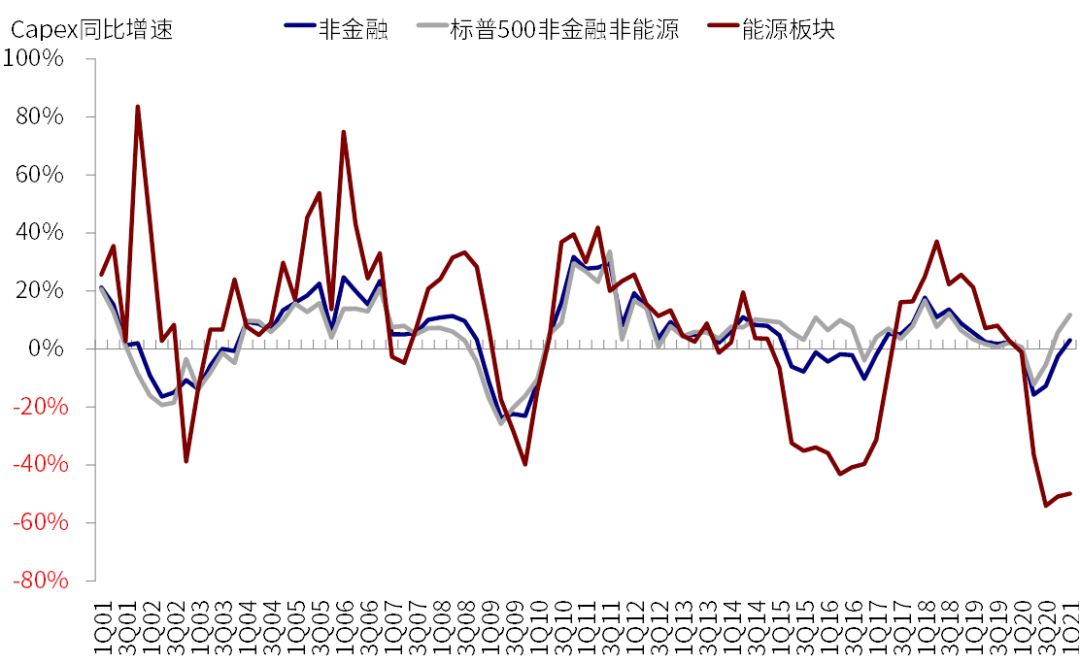

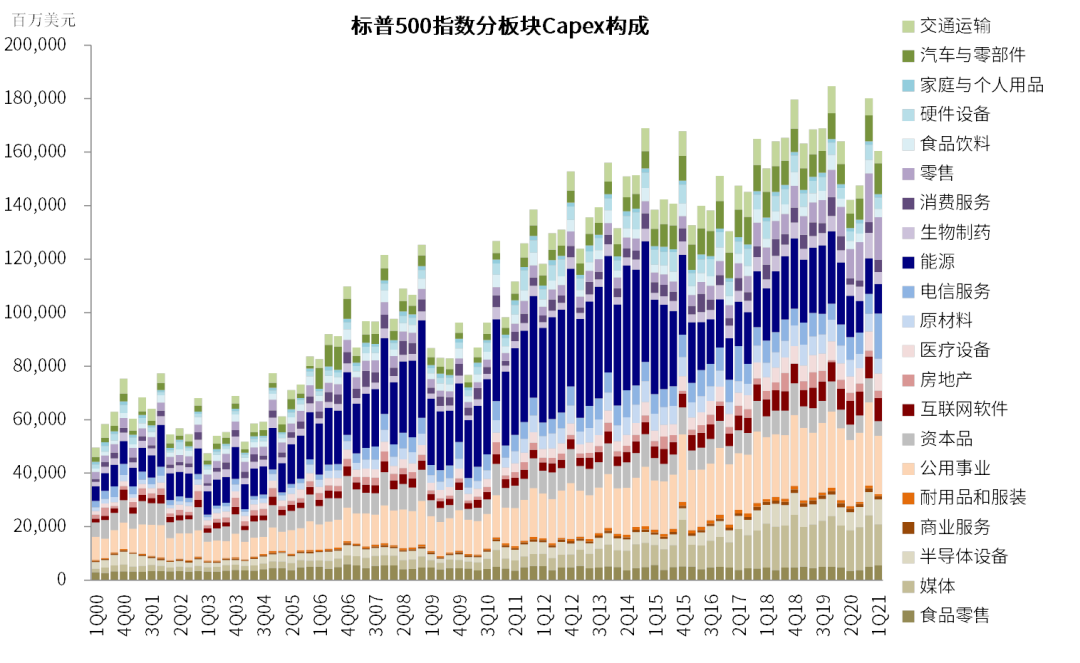

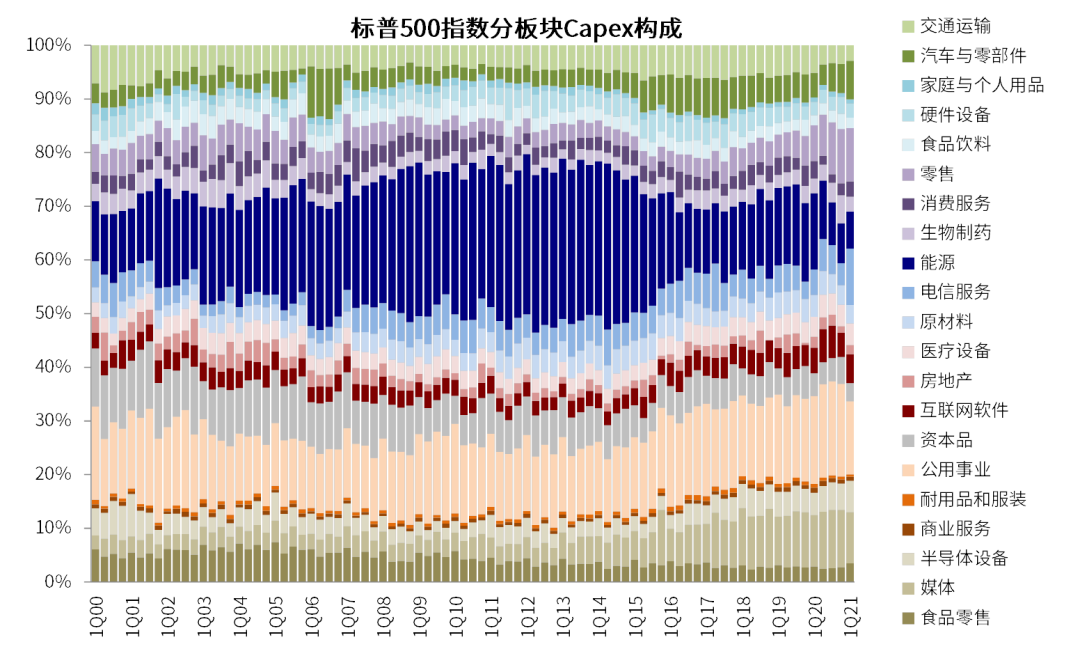

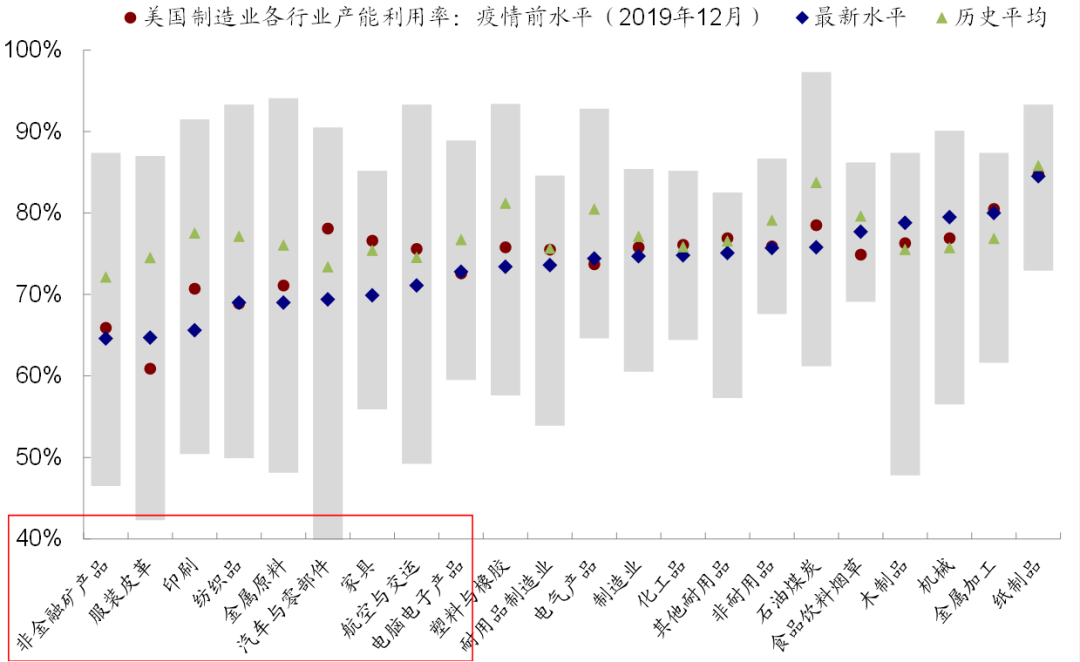

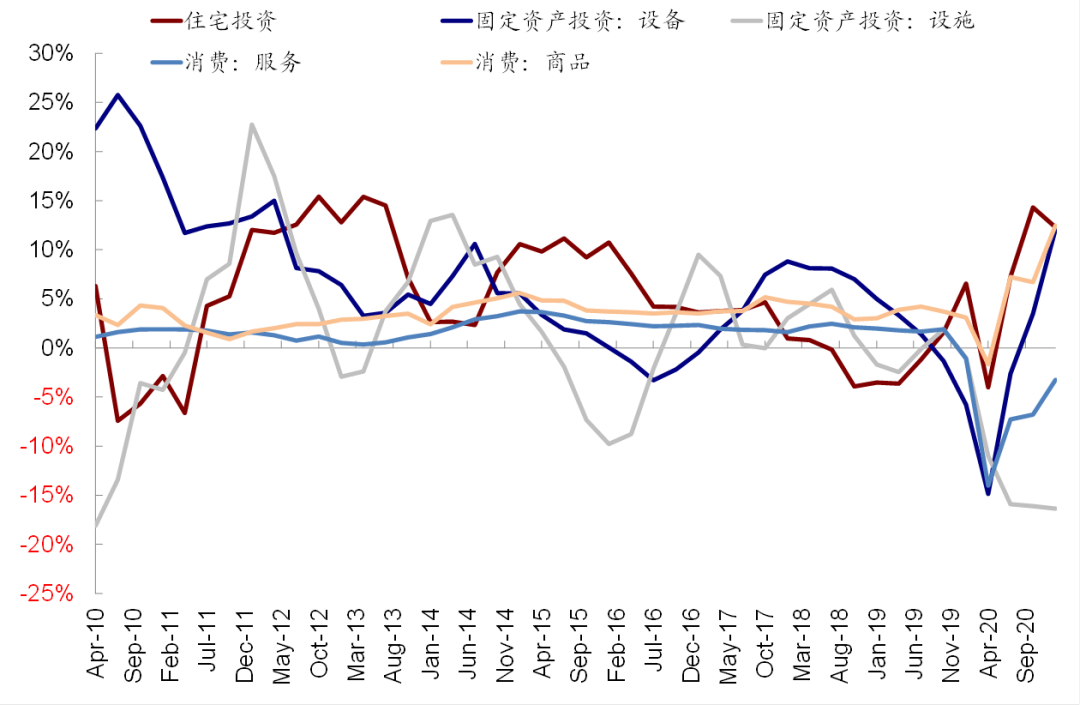

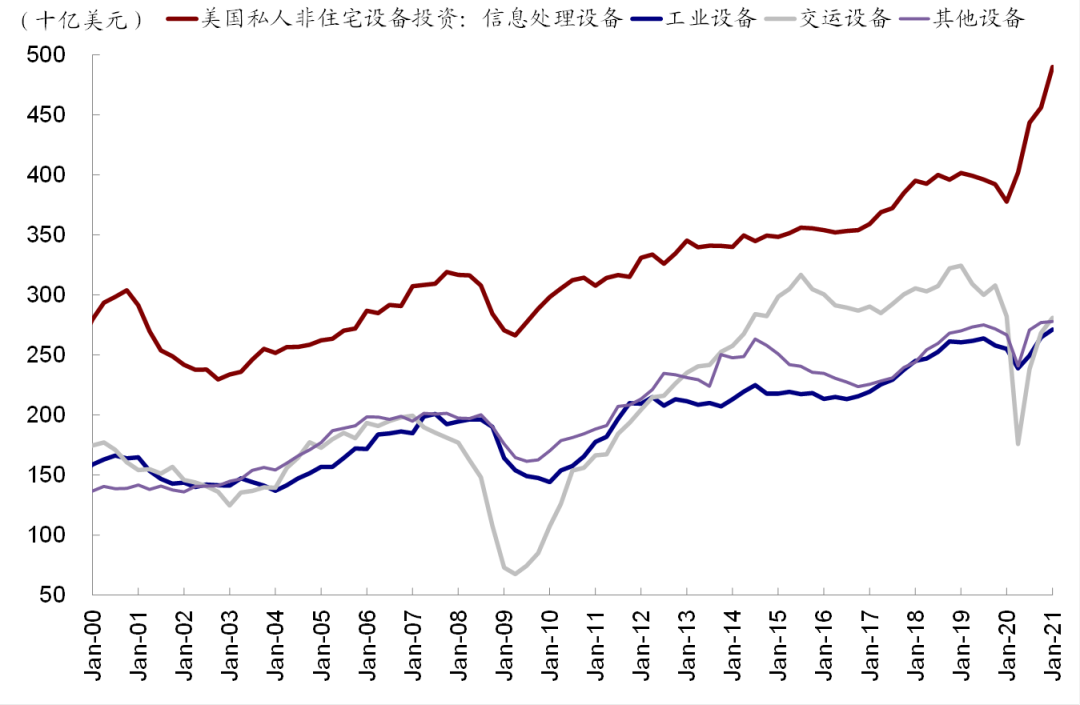

特征七:资本开支小幅改善,但存在明显结构性差异;关注后续基建投资进展。资本开支也是一个市场较为关注动向,直接决定了投资周期是否能够开启、对于上游资源品的实际拉动效果、甚至未来增长的持续性。从一季度的情况来看,美股企业的资本开支的确在逐步修复,同比增速从四季度的-2.5%恢复到一季度的3.0%,但仍没有修复到疫情前水平而且结构上存在明显分化,盈利状况较好、在手现金较多的汽车、零售、半导体设备、生物制药等修复较为明显,且已经超过疫情前水平;相比之下,能源、交运、商业服务依然落后,这一点从上游企业相对偏低的产能利用率也可以得到印证,毕竟需求好同时产能利用率高是资产开启资本开支周期的前提条件。一季度GDP口径下的私人投资也呈现出类似的情形,即住宅投资修复最早最快,设备投资(equipment)也有明显修复(但主要以信息科技设备为主,其他设备投资依然落后),而设施投资(structure)则尚未出现明显改善。

往前看,可以关注拜登基建投资在10月新一财年后的进展,如果能够获得通过的话,将对投资需求产生直接提振(《对拜登基建和加税计划的影响测算》),不过由于目前共和民主两党分歧依然较大,因此大概率只能通过预算调节程序才能获得通过,而且最终规模存在一定不确定性。

图表54: 一季度美股非金融板块资本开支Capex同比转正至3.0%(四季度为-2.5%)

图表55: 能源板块一季度资本开支同比维持低位(-49.9%),非金融非能源板块同比抬升至11.8%

图表6: 汽车、零售、半导体、生物等Capex同比增速修复较为明显,而能源、交运、商业服务落后

图表57: 在一季度非金融板块1605亿美元的资本开支中,媒体、公用事业、电信服务、食品饮料、汽车与零部件占比超50%

图表7: 偏上游和原材料环节的产能利用率依然偏低

图表8: 住宅投资修复最早最快,设备投资也有明显修复,而设施投资则尚未出现明显改善

图表9: 而设备投资中又主要是以信息处理设备为主,其他修复依然缓慢

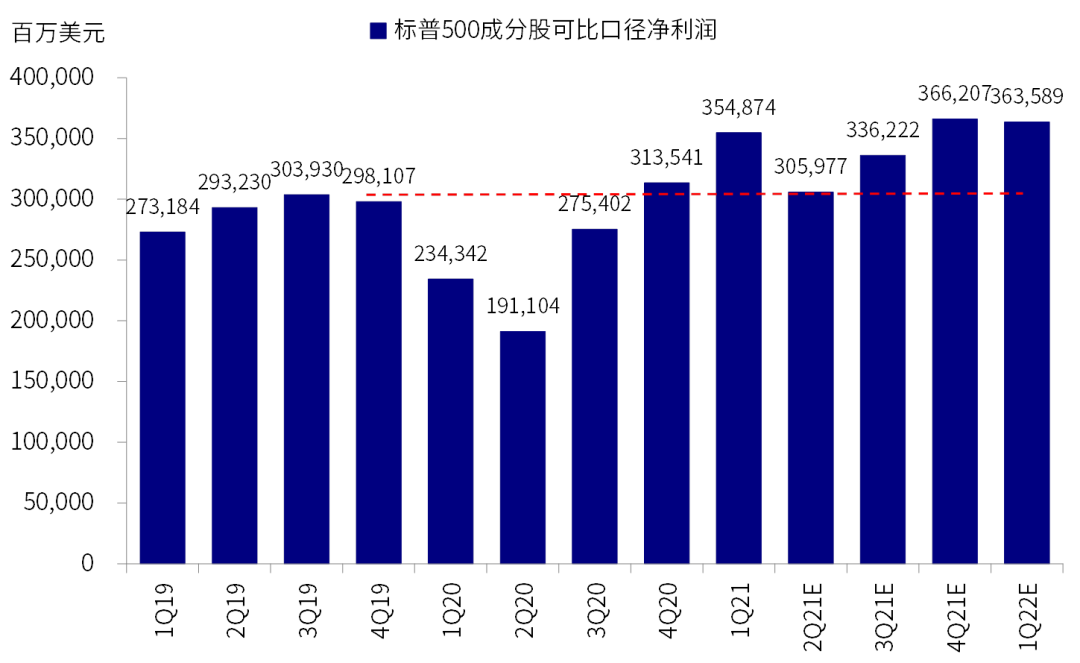

特征八:未来前景上,同比二季度见顶,环比仍有望继续增长;预计何时填平疫情的坑?根据目前的市场一致预期,由于去年二季度是疫情冲击最严重的时期,存在明显低基数效应,因此二季度盈利增速有望进一步提升,目前市场预期标普500指数二季度盈利同比增速有望达到59.5%,三季度虽然因基数原因将回落,但环比仍有望继续改善。假设以2019年四季度净利润水平作为疫情前的基准,那么如若需要填平2020年前三个季度净疫情冲击下的净利润下滑的坑,参照Factset汇总的标普500指数季度增速预测,我们测算2022年一季度有望完全修复。

在这一背景下,我们对美股市场依然维持积极看法,尽管估值处于相对高位且难免会因通胀压力和政策变数出现短期波动,但尚未到悲观时,主要是基于我们预计的增长有望继续改善(环比三季度见顶)以及美联储仍将维持宽松的预期(我们预计四季度是更有可能的QE减量时点,但冲击不至于像2013年5月那么显著《QE减量的历史经验与启示》)。实际上,从去年四季度开始,美股市场的上涨就主要是由盈利驱动,估值基本持平并小幅回落。

图表10:二季度盈利同比增速有望达到59.5%高点,但三季度环比仍有望继续改善

图表11: 我们测算2022年一季度有望完全修复疫情冲击

图表12: 如果QE减量在四季度开启,我们预计冲击不至于像2013年5月那么显著

本文选编自“ 中金策略”,作者:刘刚、李赫民等,智通财经编辑:张金亮。

扫码下载智通APP

扫码下载智通APP