浙商证券:预计汽车芯片供给问题Q3有望缓解,销量增速有望超预期

投资摘要

事件

4月乘用车终端零售同比增长17%,新能源车增长160%,下游需求较好。受缺芯和原材料价格上涨影响,市场对二季度板块盈利担忧,我们预计芯片供给问题Q3有望缓解,行业需求将得到释放,21H2销量有望超预期,建议增配汽车板块。

投资要点

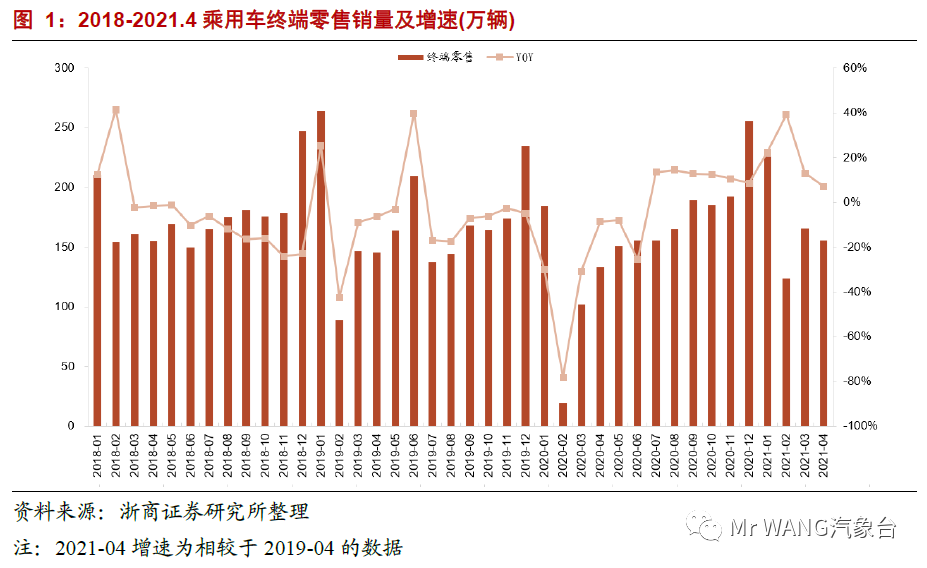

4月零售同比增长17.1%,较19年4月增长7.1%

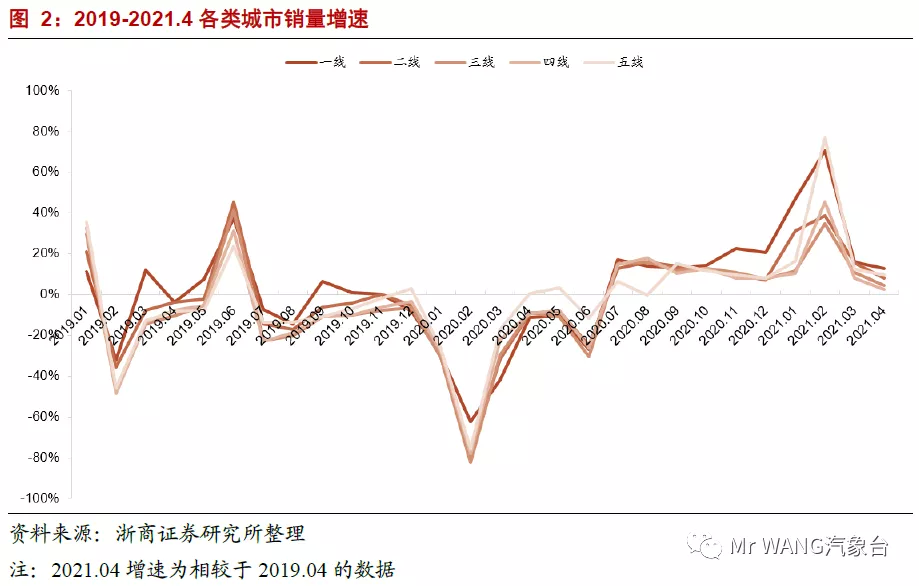

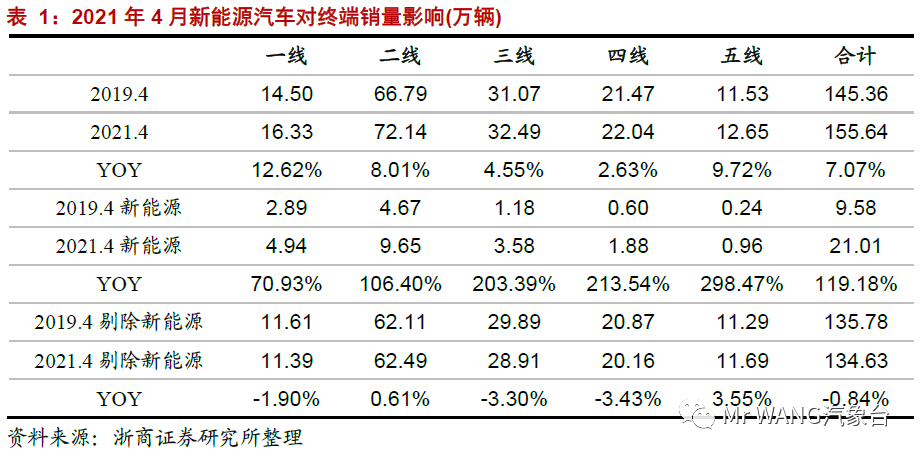

4月狭义乘用车终端零售155.6万辆,同比增长17.1%,较2019年4月增长7.1%, 4月零售销量同比稳定增长,下游需求较好。与19年4月相比,一线到五线城市销量增速分别为12.6%、8%、4.6%、2.6%、9.7%,其中一线城市主要是受益于新能源车销量的高增长。从行业整体来看,新能源车销量高增长拉动了行业销量双位数增长,若剔除新能源之后,传统车销量增速为7.8%。

新能源车增长160%,特斯拉短期承压

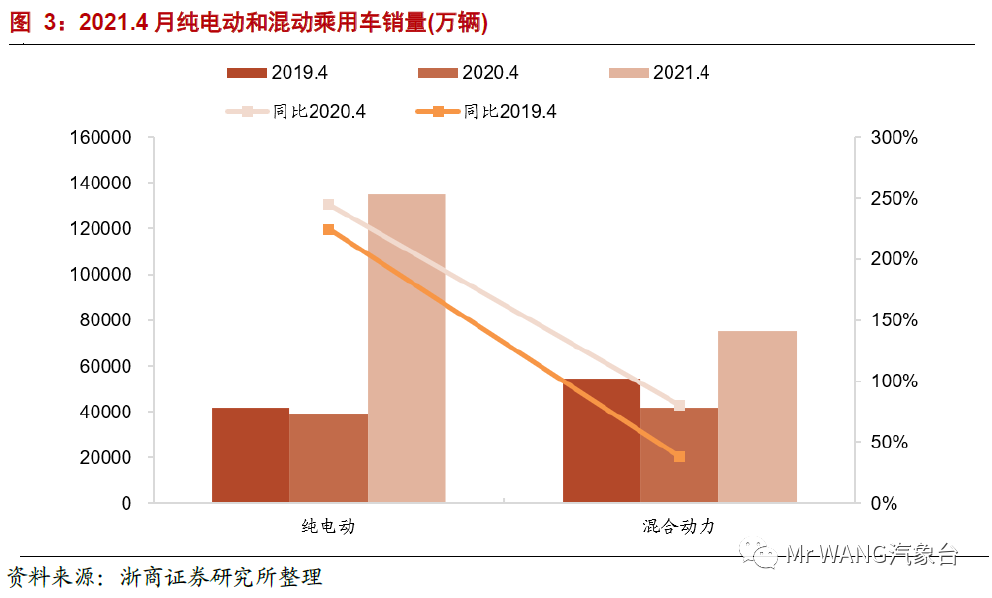

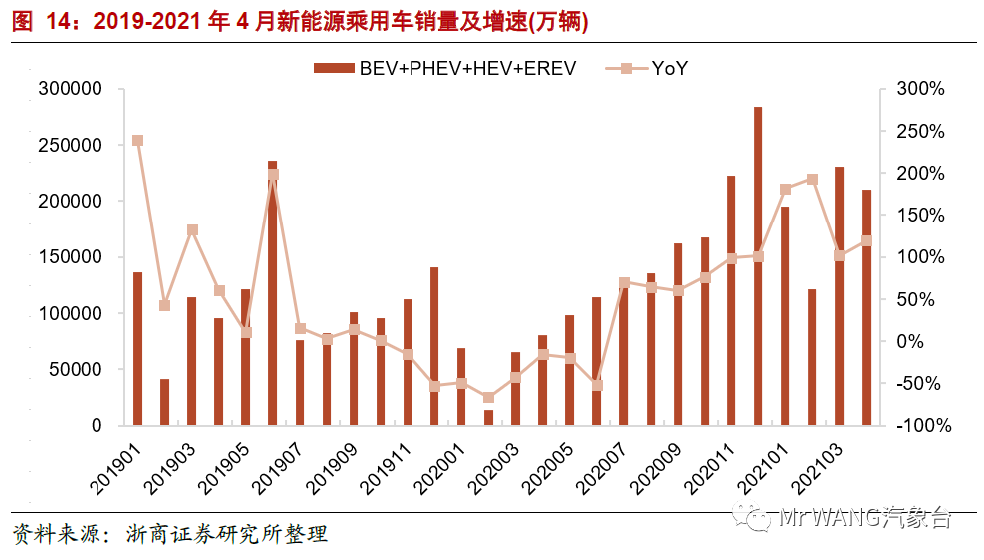

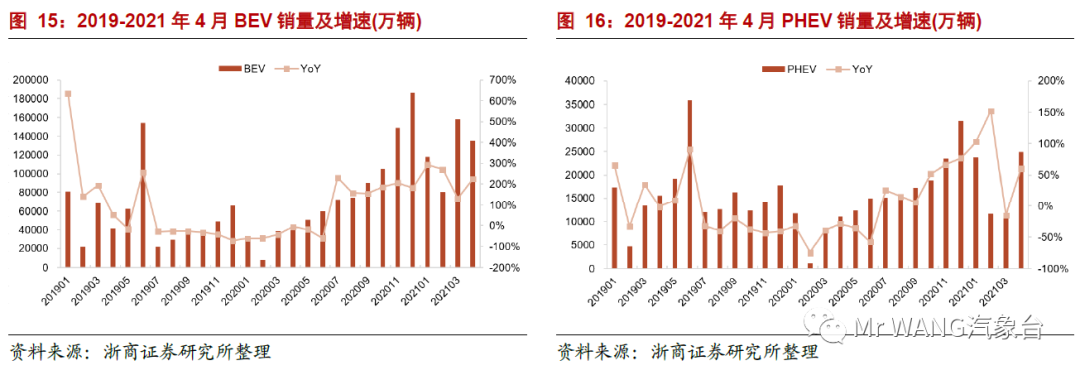

4月新能源乘用车终端零售销量21万辆,同比增长160%,较2019年4月增长119%,延续高增长趋势。其中纯电动乘用车销量13.5万辆,较20/19年4月分别增长245%/225%;混动销量7.5万辆,较20/19年4月分别增长80.5%/38.3%。

一二线城市是新能源车主要消费市场,占比达到69.4%,但三四五线城市销量也大幅增长,同比增速分别为203%/188%/213%,消费者对电动车接受度提高,行业步入快速普及阶段。

分企业看,特斯拉(TSLA.US)受刹车事件负面舆论影响,4月Model 3/Y销量分别为0.64/0.55万辆,环比分别下降73.8%/ 45.5%,短期销量承压;造车新势力蔚来(NIO.US)、小鹏(XPEV.US)和理想汽车(LI.US)4月销量分别为7426、4990、5516辆,较去年均有一定的增长。

关于行业的思考及投资策略

2021年上半年,对汽车板块市场情绪形成压制的因素主要有两点:芯片供应不足和原材料价格上涨。根据各车企排产情况,5-6月芯片供应仍然不足,但下半年有望缓解,同时,原材料价格趋缓,企业成本端压力将减小。1-4月零售销量增速较高,说明下游需求旺盛,但生产和批发受限,我们认为21H2销量增速有望超预期,建议增配汽车板块。

新能源:美国对新能源车行业的补贴政策逐渐明朗,相关措施年内有望陆续落地;欧洲在补贴政策的刺激下,新能源车销量高增长;国内在补贴退坡后,供给端改善驱动需求释放,新能源车月度增速维持在100%以上,我们预计2021-2023年板块都将维持高景气。重点推荐宁德时代,建议关注比亚迪(01211)、亿纬锂能和国轩高科;

乘用车:国内自主品牌在电动智能化时代的崛起势不可挡,新车周期+电动化+智能化将成为整车企业投资的主要逻辑,推荐强产品周期的吉利汽车(00175)、长城汽车(02333),重点关注华为产业链的长安汽车。

零部件:零部件领域我们看好具有长期成长逻辑的投资机会,从产业发展趋势看,2021年将是智能驾驶加速商业化的元年,我们认为未来5-10年智能驾驶将孕育巨大的投资机会,建议关注德赛西威、中科创达,以及即将上市的相关初创公司。传统零部件,我们看好客户拓展顺利和产品升级逻辑的标的,重点推荐拓普集团、新泉股份、精锻科技,星宇股份、福耀玻璃(03606)等。

风险提示

乘用车销量不及预期;宏观经济不及预期;芯片供应不及预期。

报告正文

1.4月乘用车零售销量稳定增长

4月狭义乘用车终端零售同比增长17.1%。4月狭义乘用车零售零售销量155.6万辆,同比增速达到17.1%,环比下降6.2%;较2019年4月增长7.1%。1-4月累计销量671.6万辆,同比20年1-4月增长53.1%,较19年1-4月增长4.2%,从终端零售可以看出下游消费需求旺盛,行业处于向上通道。我们预计21年全年销量同比增长10%-12%。

一线城市增速较高,新能源车贡献主要增量。从4月数据来看,一线城市较2019年4月增长12.6%,二至五线城市较2019年4月分别增长8%、4.6%、2.6%和9.7%。一线城市增速高于二至五线城市,主要是由于一线城市新能源车销量高增长,在供给端改善后,高性价比的新能源车上市,驱动了下游需求的释放,限牌限行的一线城市新能源车需求释放。

4月新能源车同比增长160%。4月新能源乘用车终端零售销量21万辆,同比增长160%,较2019年4月增长119.2%,新能源车销量高增长提升了乘用车整体销量增速。其中纯电动销量13.5万辆,较2019年4月增长224.6%,混动销量7.5万辆,较2019年4月增长38.3%。

可以看出,一二线城市是新能源车主要消费市场,但三四五线城市销量也大幅增长,消费者对新能源车接受度提高,行业步入快速普及阶段。相比之下,传统燃油车销量增速缓慢,二、五线城市分别增长0.6%、3.6%,一三四线城市出现不同程度的下降。

4月传统燃油车销量同比增长7.8%,保持稳定的增速,与19年4月相比,下滑0.8%,在整体行业需求增速中枢下降的情况下,新能源车对燃油车体现出一定的替代效应。4月纯电动车渗透率达到8.7%,接近新兴技术在10%-50%渗透率快速提升的区间,我们认为未来5年新能源车将处于快速增长的阶段,预计到2025年渗透率可以达到20%-25%。

2.头部自主市场份额有望持续提升

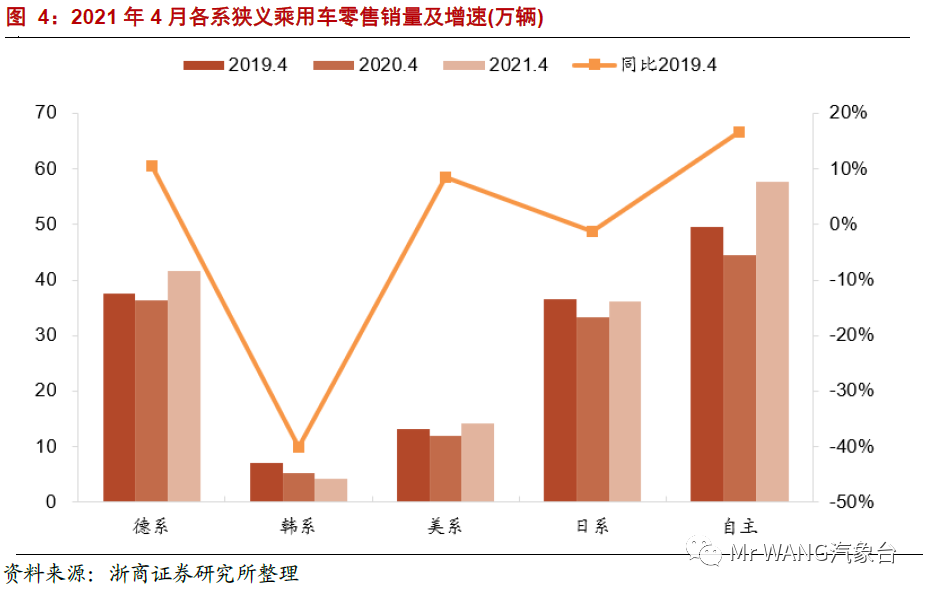

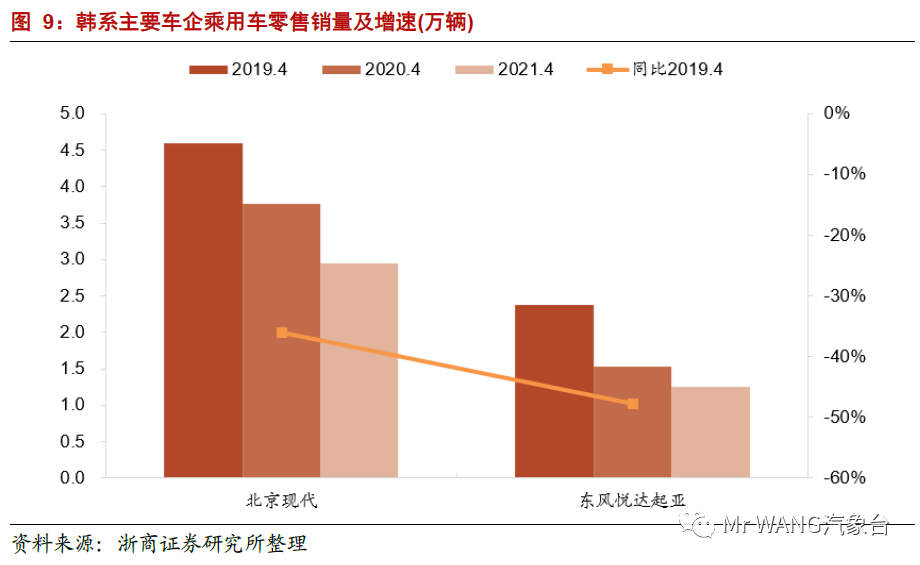

4月乘用车销量稳定增长,但各系别销量分化,其中自主、德系、美系乘用车销量较2019年4月分别增长16.6%、10.4%、8.4%,韩系、日系销量分别下降40%、1.3%。我们认为未来二线合资品牌将逐渐出现,韩系、法系市场份额将被合资和自主瓜分。美系福特和通用产品力下降,未来市场前景不容乐观。

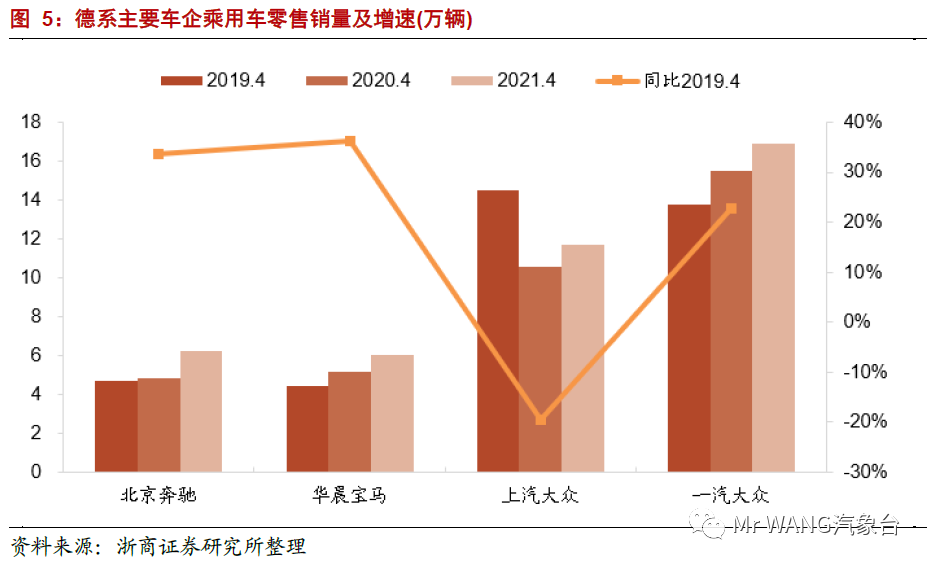

德系:4月终端销量41.5万辆,较2019年4月增长10.4%。分车企看,一汽大众销量16.9万辆,较19年4月增长22.8%;上汽大众销量11.7万辆,较19年4月下滑19.5%;华晨宝马、北京奔驰销量6、6.2万辆,较19年4月分别增长36.3%、33.7%。

可以看出,上汽大众销量下滑明显,我们认为主要原因是19年中保研碰撞实验成绩较差导致帕萨特销量遇冷。豪华品牌保持20%以上的增速,主要是消费升级下更新需求释放。

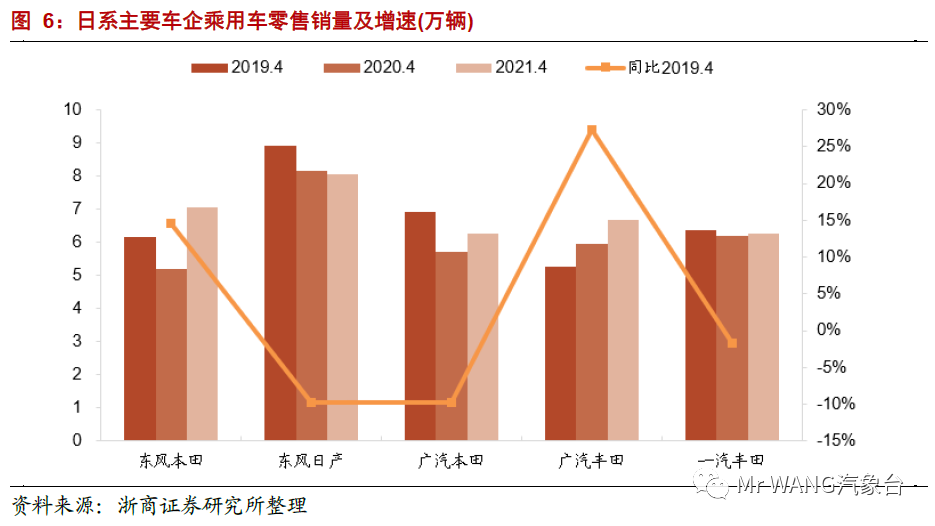

日系:4月终端销量36.1万辆,较2019年4月下降1.3%。其中一汽丰田、广汽丰田销量分别为6.3、6.7万辆,增速分别为-1.7%、27.3%;广汽本田、东风本田、东风日产销量分别为6.2、7.1万和8.1万辆,增速分别为-9.7%、14.6%和-9.7%。其中,广汽丰田、东风本田销量增速高于行业平均。东风日产、广汽本田4月销量表现欠佳,主要原因在于日产奇骏、本田飞度等主打车型竞争力减弱,销量下滑明显。

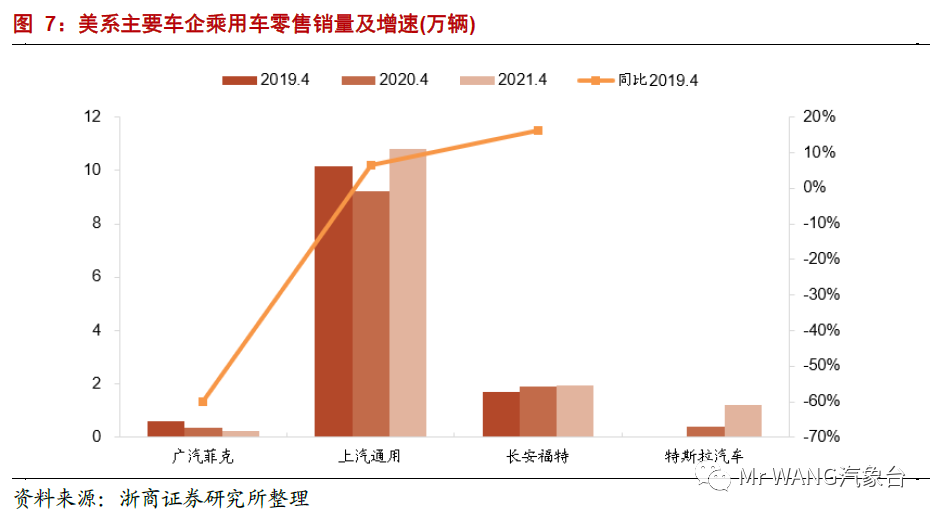

美系:4月美系零售14.2万辆,较2019年4月增长8.4%。上汽通用销量10.8万辆,较2019年4月增长6.5%;长安福特销量2万辆,增长16.1%;广汽菲克销量仅0.2万辆,下滑60.1%;受刹车事件负面舆论影响,特斯拉4月销量大幅下滑,Model 3销量0.64万辆,Model Y销量0.55万辆。

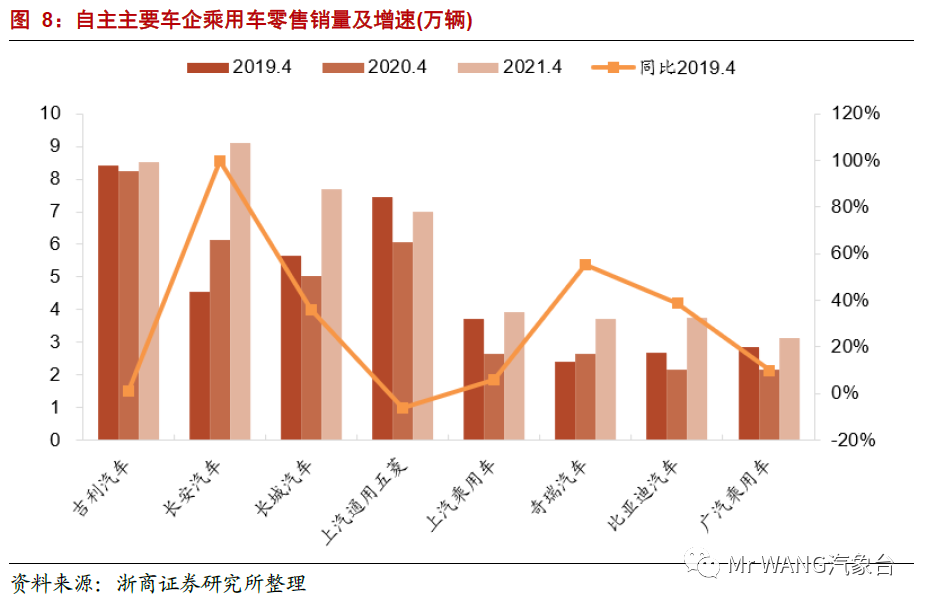

自主品牌:4月自主品牌乘用车零售销量57.7万辆,较2019年4月增长16.6%,龙头企业销量表现强劲。长安汽车销量9.1万辆,较2019年4月增长100%,主要受益于蓝鲸NE系列发动机的全面使用以及CS75、逸动、欧尚、UNI-T等主打车型的持续畅销;长城汽车7.7万辆,增长36%;吉利销量8.5万辆,增长1.2%;奇瑞汽车、比亚迪、广汽乘用车、上汽乘用车销量分别增长55.4%、38.9%、10.1%、6.1%、6.1%。

从自主品牌销量表现可以看出自主乘用车竞争力逐渐提高,我们认为一线自主品牌在电动智能化时代市场份额有望持续提升,具备长期成长价值。

韩系:4月韩系乘用车零售销量4.2万辆,较2019年4月下滑40%,其中北京现代销量2.9万辆,较2019年4月下滑36%;东风悦达起亚销量1.2万辆,下滑47.7%,我们认为韩系品牌在国内竞争力下降。

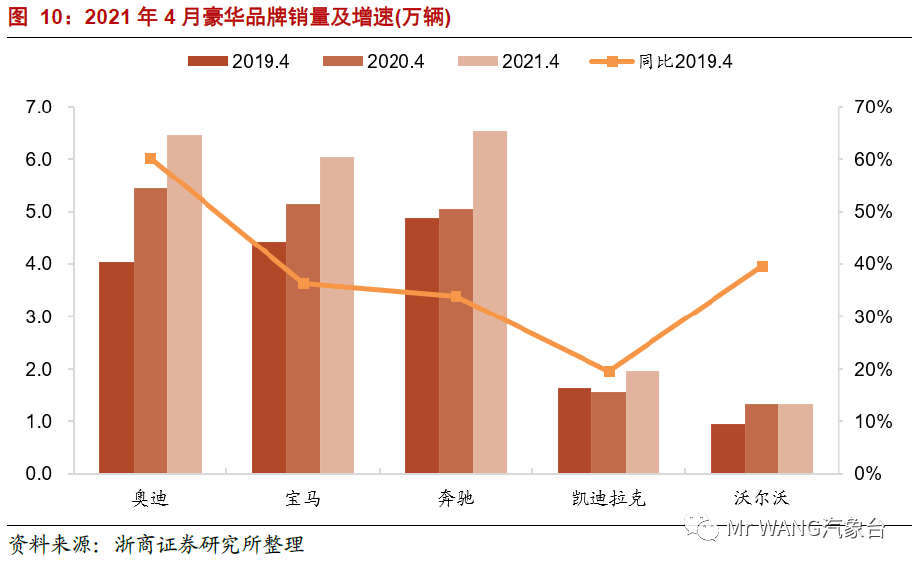

豪华品牌保持高增长。4月豪华品牌零售销量22.3万辆,较2019年4月增长40.1%。分品牌看,奥迪、宝马、奔驰、凯迪拉克、沃尔沃销量分别为6.5、6、6.5、2、1.3万辆,增速分别为60.3%、36.3%、33.9%、19.6%、39.6%。

近年来国内乘用车换购和增购比例提升,消费升级推动豪华车销量增长。我们认为豪华车销量有望继续保持正增长。其竞争对手特斯拉目前受刹车事件影响,短期利好豪华品牌乘用车。

3.新能源车渗透率有望快速提高

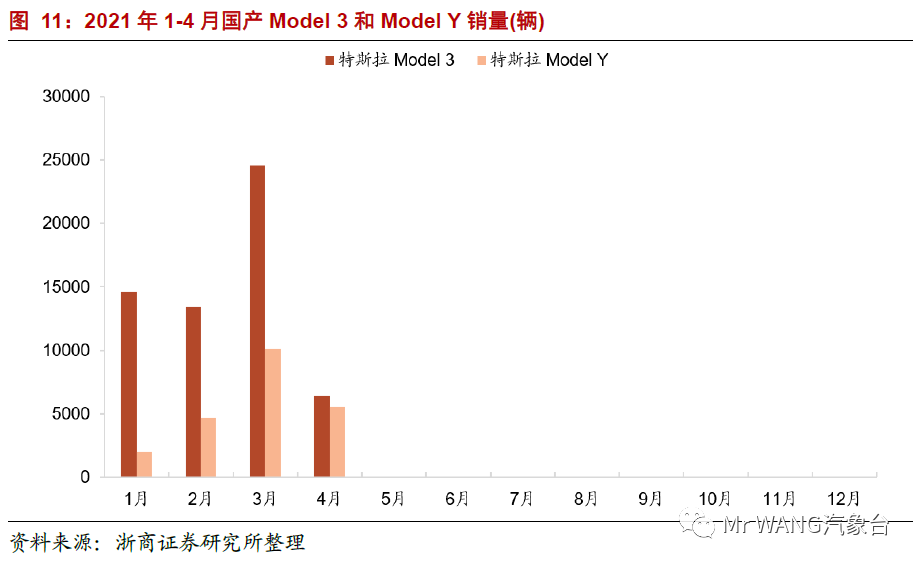

3.1.4月国产特斯拉销量短期承压

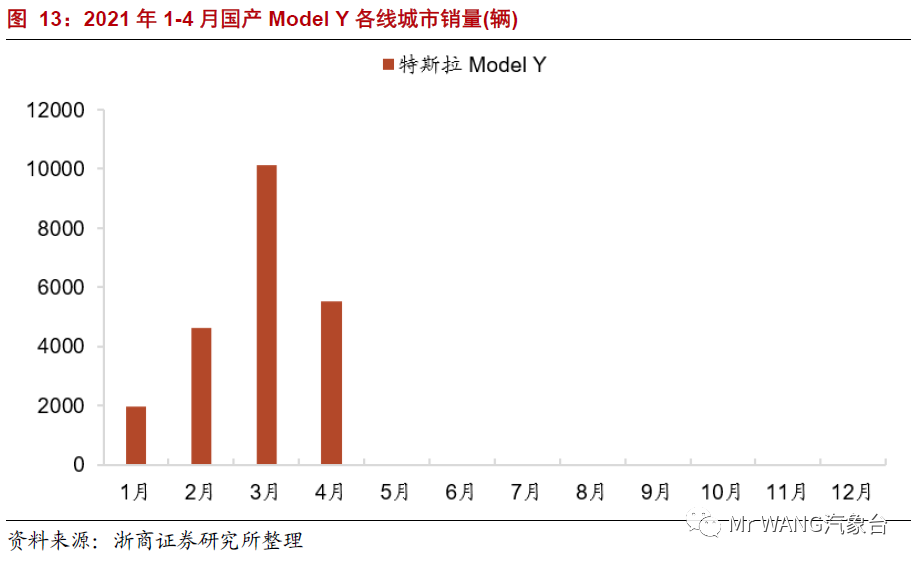

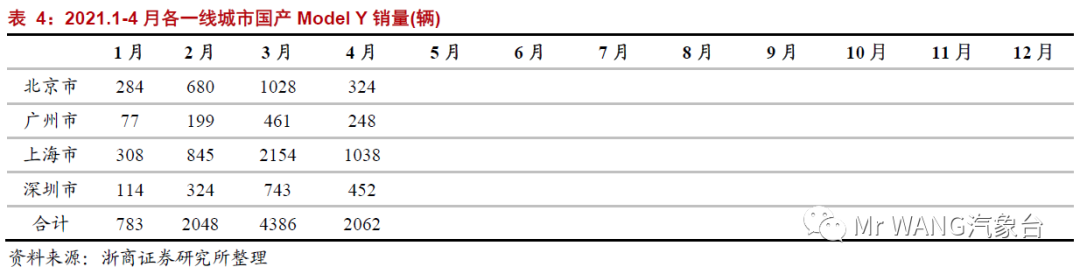

4月份国产特斯拉Model 3销量0.64万辆,环比下降73.8%;国产Model Y销量0.55万辆,环比下降45.5%。特斯拉4月在华销量大幅下滑的主要原因有两方面:

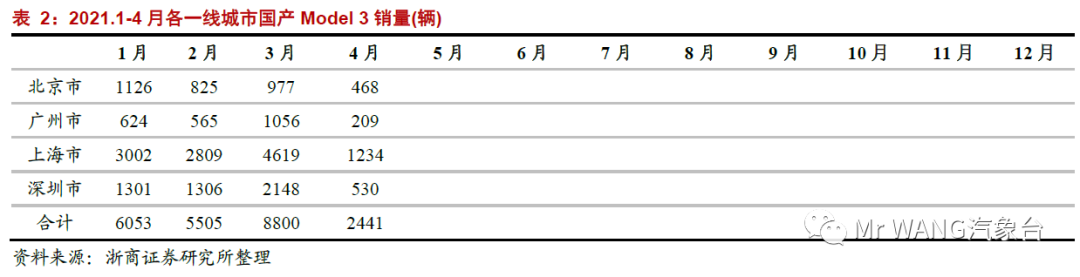

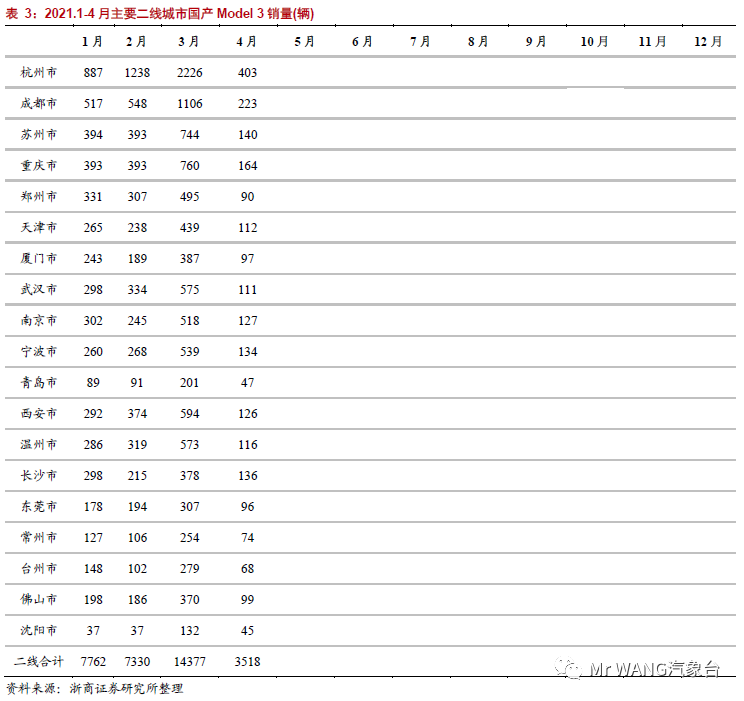

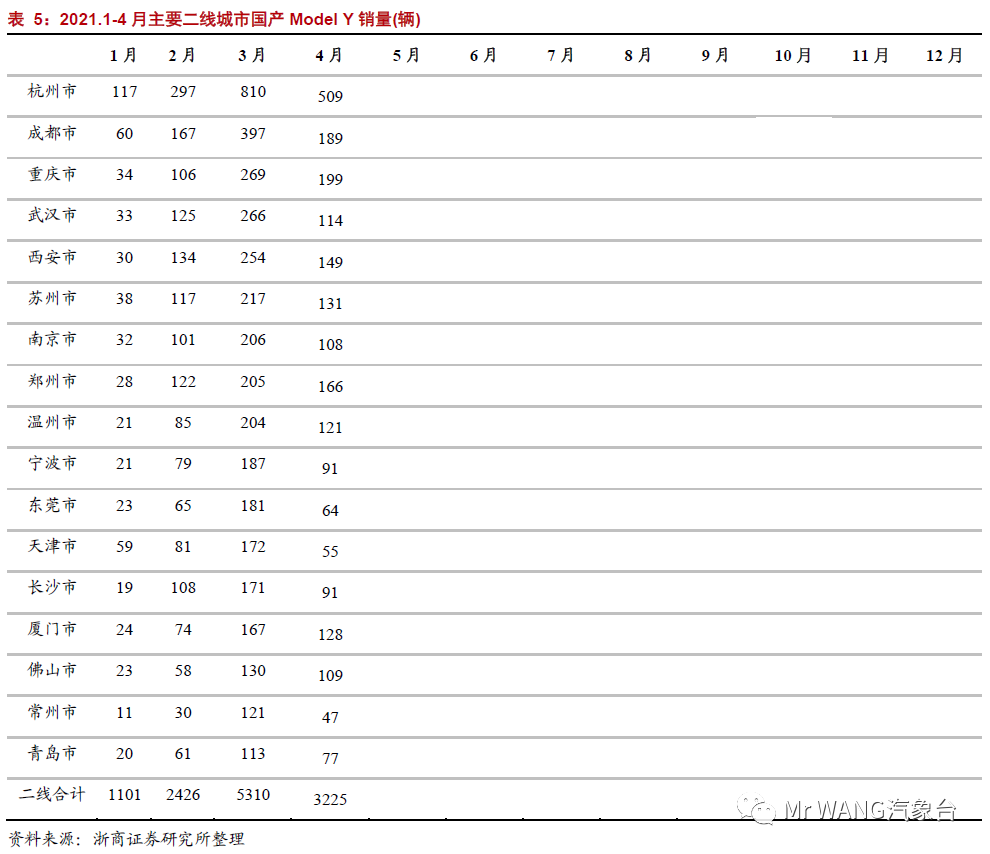

上海车展维权事件之后,特斯拉“刹车失灵”负面舆论愈演愈烈;特斯拉后续公关处理方式强硬,和车主沟通不到位,品牌形象受损。2021年1-4月国产Model 3零售销量5.9万辆,国产Model Y销量2.2万辆。短期特斯拉销量受到一定的影响,对产业链相关公司股价形成压制。

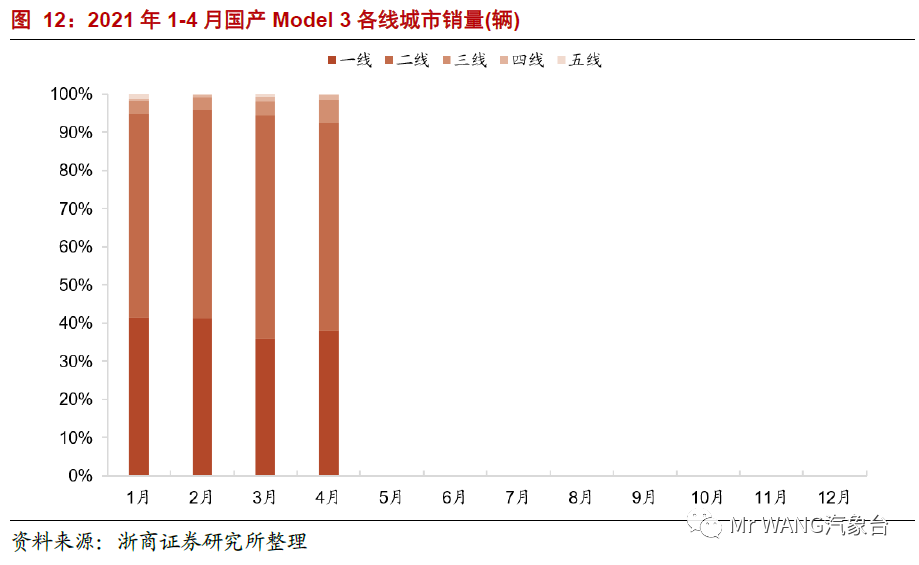

国产Model 3、Model Y销量集中于一二线城市。分析1-4月国产Model 3、Model Y销量,可以发现其主要消费群体位于一线和二线城市,一二线城市销量占比在90%以上,三四五线城市销量占比相对较低。

3.2.自主和新势力电动车发力

2021年供给端持续改善,特斯拉、自主品牌等高性价比车型上市使得需求大幅增长,21年1-4月新能源乘用车销量增速分别为181.5%、193.6%、101.8%、119.2%,其中BEV销量增速分别为293.8%、270.8%、129.3%、224.6%,PHEV增速分别为102.6%、151.9%、-15%、60.1%,可以看出纯电动增速高于插电混动,消费者对电动车需求增加。

一方面是纯电动车使用成本较低,特斯拉国产后促使国内车企推出高性价比的电动车,消费者对电动车接受度提高;另一方面是由于电动车更易实现高级别辅助驾驶和智能驾驶,智能化功能对年轻消费者吸引力更强。

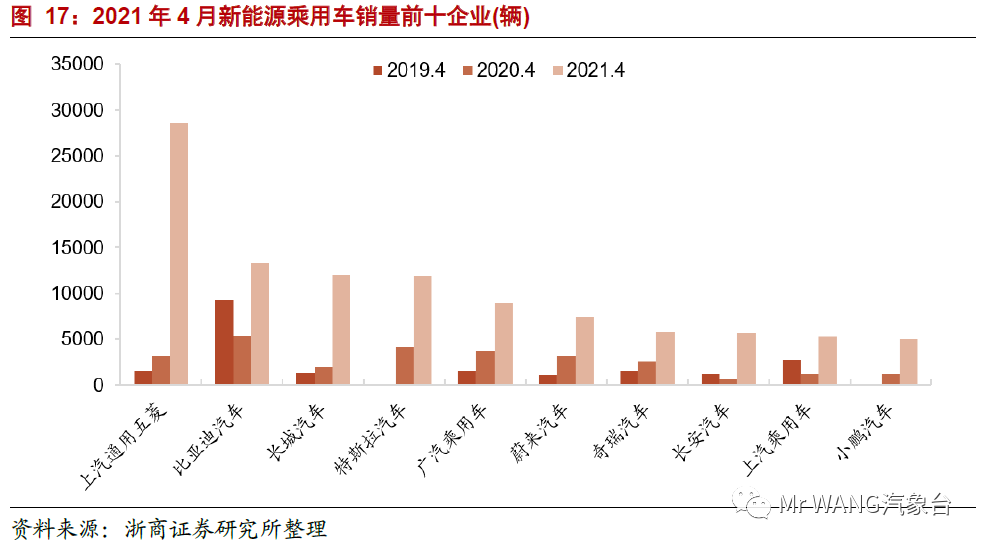

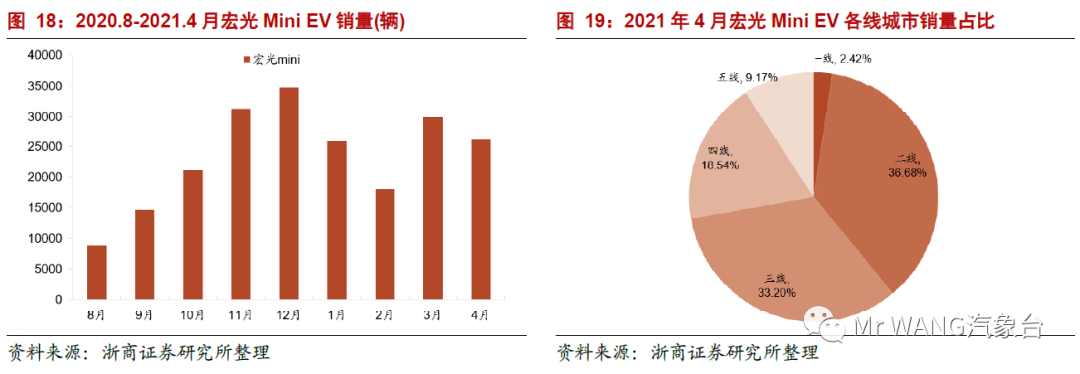

4月BEV销量前十名企业中除特斯拉以外,其他车企均为自主品牌。相比于2019年4月,上汽通用五菱、比亚迪、长城、广汽销量增速分别为1818.1%、42.1%、831.6%、485.7%,其中上通五菱增量来自宏光Mini EV,4月销量达到2.6万辆,分析其在各城市销量,可以看出宏光Mini EV在一线城市销量占比仅为2.4%,二线城市占比为36.7%,三四五线城市占比60.9%,二三线城市宏光Mini EV销量占比最高。

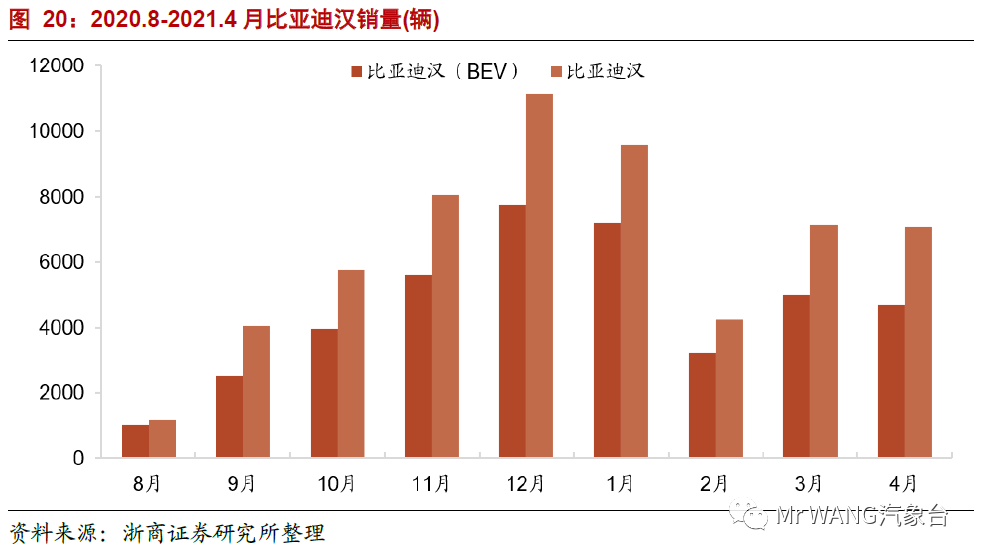

比亚迪汉近月以来销量逐渐回升,4月销量7059辆;广汽AION S销量火爆,4月销量7020辆,公司电动车销量大幅增长。造车新势力蔚来、小鹏和理想汽车4月销量分别为7426、4990、5516辆,较去年均有一定的增长。

目前国内电动车市场竞争格局比较分散,结合智能驾驶水平,第一梯队为特斯拉,未来华为、苹果有望加入;第二梯队为造车新势力小鹏、蔚来、理想等;第三梯队为自主品牌吉利、比亚迪和长城等;第四梯队为合资品牌大众等。我们认为合资品牌在电动化和智能化进程相对较慢,自主、造车新势力有望在市场竞争中脱颖而出,挤占合资品牌市场份额。

4.投资策略

通过对终端零售数据和批发数据分析,可以看出2021年1-4月下游需求旺盛,短期车企供给受限,乘用车产量和批发数据弱于零售数据;同时,原材料价格大幅上涨,行业成本承压,市场对板块Q2盈利担忧,两方面原因导致年初至今申万汽车板块指数下滑近2%。

从各车企排产发现5-6月芯片供应问题仍是制约各车企产量的主要原因,但根据台积电提高芯片供应的公告,预计21年下半年芯片供给问题将会有较大的改善。因此我们认为2021年二季度末将是增配汽车板块的时点。

乘用车:推荐强产品周期的吉利汽车、长城汽车,关注华为产业链的长安汽车;新能源:板块高景气度,基本面向好,重点推荐宁德时代;建议关注国轩高科、亿纬锂能、国轩高科和克来机电;

零部件:重点关注拓普集团,新泉股份、精锻科技、星宇股份,福耀玻璃、科博达等;

智能化:2021年将是智能化爆发的元年,建议关注中科创达、德赛西威,以及有望1-2年内上市的初创公司禾赛科技、地平线等。

5.风险提示

乘用车销量不及预期;宏观经济不及预期;芯片供应不及预期。

本文选编自“Mr WANG汽象台”,作者:王敬;智通财经编辑:李均柃

扫码下载智通APP

扫码下载智通APP