国泰君安证券:钢铁行业将保持长周期景气,短期震荡不改板块投资逻辑

投资摘要

需求维持旺盛,库存持续去化。上周钢材价格高位震荡,钢材下游需求整体维持旺盛,库存持续去化。上周五大品种社会、钢厂库存分别下降45.23、上升37.05万吨,钢材库存整体维持去化。上周螺纹钢社会及钢厂库存分别下降32.89、上升27.55万吨,线材社会及钢厂库存分别下降15.44、上升4.37万吨,下游需求维持偏强。上周五大品种钢材表观消费1103.15万吨,较2015-2020年同期平均水平高37.54万吨。我们认为钢材需求将维持旺盛,库存持续去化,钢材价格维持强势。

我们正站在钢铁行业新繁荣的起点。修订版《钢铁行业产能置换办法》进一步确认了钢铁行业过去二十年产能扩张周期和产量增长的结束。展望未来十年,我们认为当下正是钢铁行业新繁荣的起点。钢铁行业新繁荣将呈现以下特征:1)城镇化率提高和制造业发展背景下,钢铁需求继续上升,行业将迎来供需长周期错配,钢价大幅波动结束,未来钢价易涨难跌。2)兼并重组加速,行业龙头优势明显。行业集中度快速上升,龙头企业议价权提升。行业龙头通过持续的优化管理、提升效率最终降低成本。同时绿色发展将拉开龙头与其他企业的成本差距,龙头将产生超额收益。行业产能周期结束后,扩产能的模式不再,未来行业资产负债率下降、分红上升,行业逐渐向轻资产转变。3)电炉快速发展。修订版《钢铁行业产能置换办法》鼓励电炉发展,电炉钢占比或将快速提升,由于电炉开启灵活的特点,供给与需求匹配度增强,价格波动性降低。4)优特钢持续发展,中信特钢、ST抚钢等个股,估值从周期品切换到成长逻辑。5)行业中长期盈利中枢的上修,ROE上升。

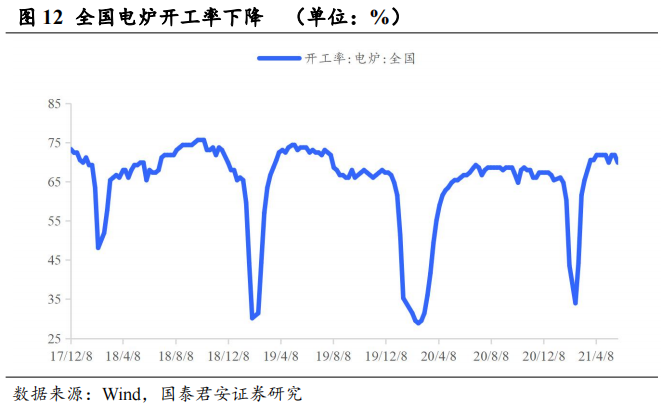

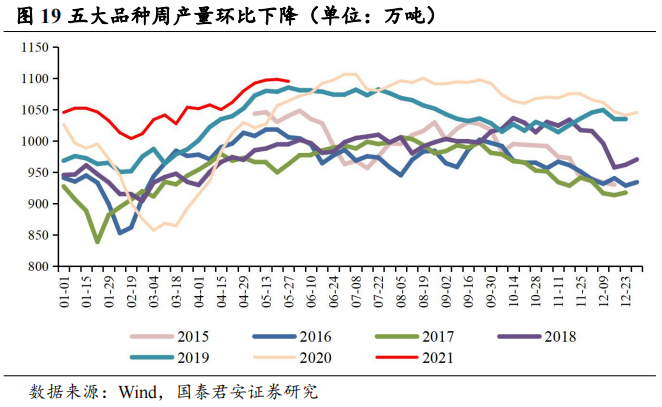

钢铁行业将保持长周期景气。上周五大品种钢材周产量为1094.97万吨,环比前一周下降3.13万吨。上周全国高炉开工率62.43%,较前一周上升0.28个百分点。上周全国电炉开工率为69.87%,较前一周上升4.11个百分点。根据国家统计局数据,2021年1至4月,全国累计生产粗钢3.7亿吨左右,较20年同期上升15.8%。在全球复苏背景下,欧美钢价大幅上涨,国内钢材需求良好,钢铁行业将保持长周期景气。

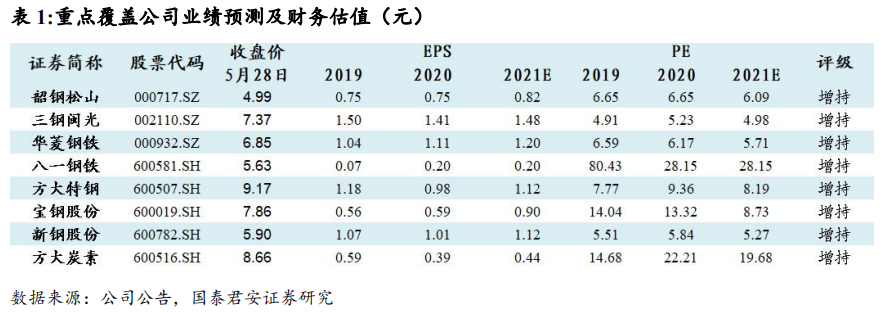

短期震荡不改板块投资逻辑。我们前期不断强调的,钢铁板块重要投资机会正在稳步兑现,短期的市场扰动不改板块投资逻辑,继续推荐板块全年投资机会。推荐板材三大龙头华菱钢铁、宝钢股份、新钢股份,受益南钢股份;螺纹三小龙方大特钢、三钢闽光、韶钢松山。从电炉钢占比上升的角度,推荐成长股方大炭素。

风险提示:货币政策超预期收紧。

正文

1. 钢价高位震荡,库存持续去化

1.1 钢材现货、期货价格下降、社会库存下降

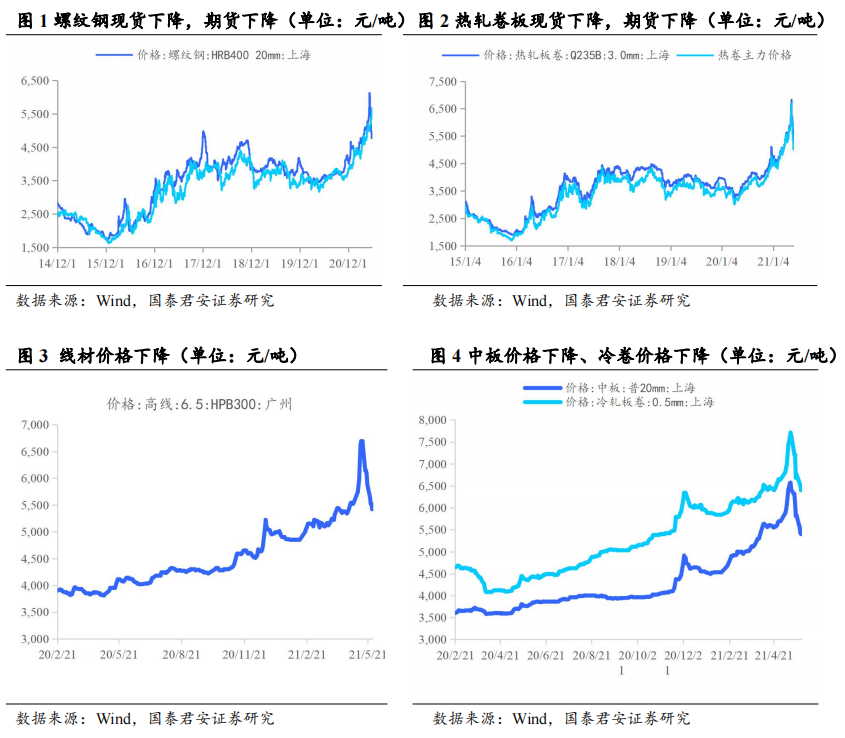

上海螺纹钢现货跌290元/吨至4870元/吨,跌幅5.62%;期货跌179元/吨至4933元/吨,跌幅3.50%。热轧卷板现货跌280元/吨至5700元/吨,跌幅4.68%;期货跌165元/吨至5328元/吨,跌幅3.00%。上海中板价格下降,冷卷价格下降,线材价格下降。中板跌350元/吨至5480元/吨,跌幅6.00%;冷卷跌260元/吨至6500元/吨,跌幅3.85%;线材跌330元/吨至5490元/吨,跌幅5.67%。从成交来看,下游需求强度仍高于19年水平。库存去化速度有所减缓,但全年钢材需求偏好,且供给端上升幅度有限,我们预期钢材价格将高位震荡,中枢将高于2020年。

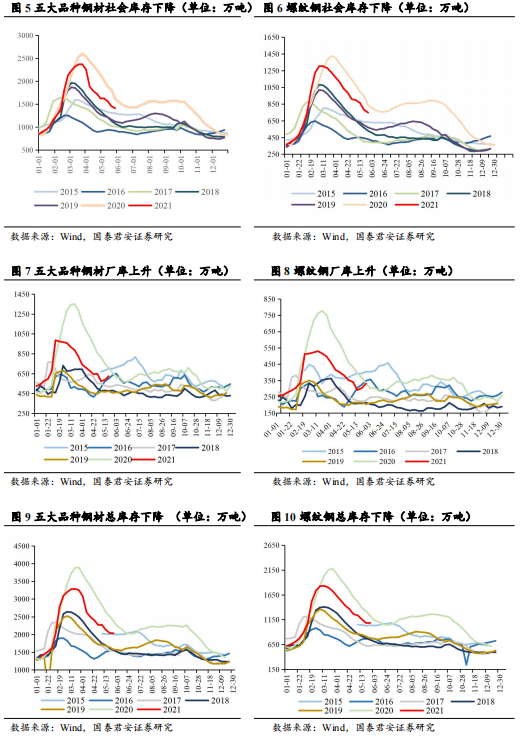

钢材社会库存下降,钢厂库存上升。上周主要钢材社会库存周环比下降45.23万吨,钢厂库存上升37.05万吨。社会库存方面,上周螺纹钢社会库存747.69万吨,环比减少32.89万吨;线材社会库存175.3万吨,下降15.44万吨;热卷社会库存251.92万吨,增加0.52万吨。钢厂库存方面,上周螺纹钢钢厂库存330.51万吨,增加27.55万吨;线材钢厂库存81.41万吨,增加4.37万吨;热卷钢厂库存9.04万吨,增加3.36万吨。钢材价格高位震荡,但钢材总库存仍维持去化,我们预期库存将持续维持去化。

1.2 建材成交量均值上升

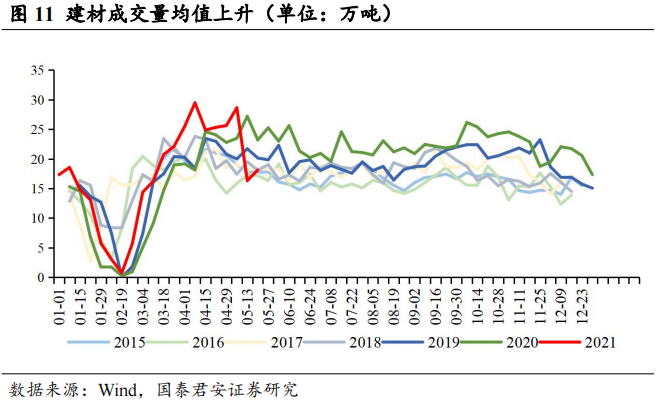

上周建材成交量均值环比上升。上周建材成交均值18万吨,环比上升10.95%,同比下降21.96%。

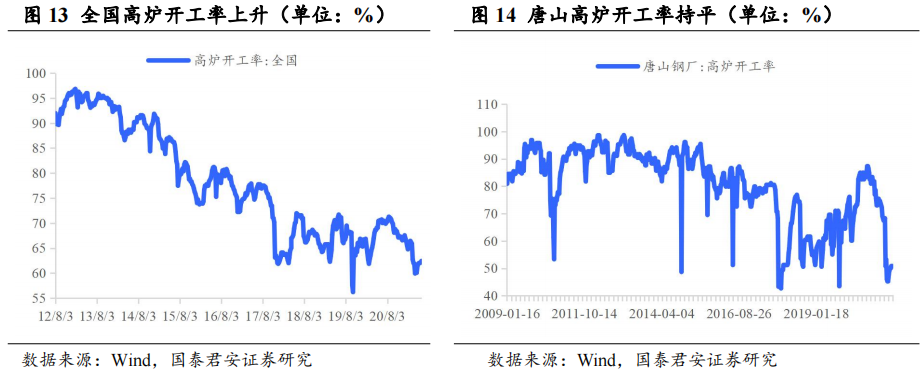

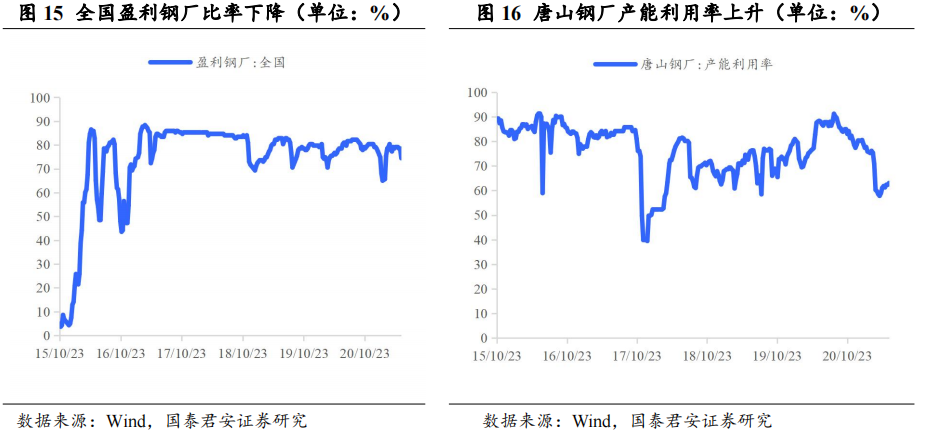

1.3 上周唐山高炉开工率持平,全国高炉开工率上升

上周唐山高炉开工率与前一周持平,全国高炉开工率上升。上周唐山高炉开工率50.79%,与前一周持平;全国高炉开工率62.43%,较前一周上升0.28个百分点。全国电炉开工率69.87%,较前一周下跌1.92个百分点。唐山产能利用率为63.06%,较前一周上升0.67个百分点;全国盈利钢厂比率为74.46%,较前一周下跌4.07个百分点。

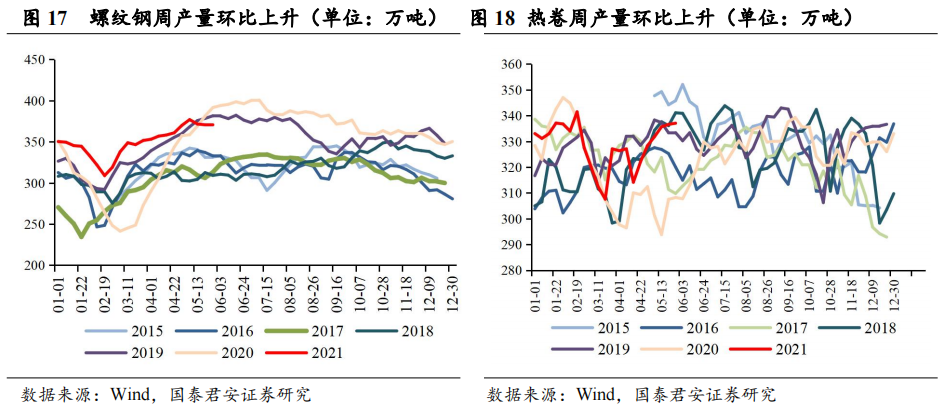

上周钢材产量下降。上周钢材周度总产量1094.97万吨,环比下降3.13万吨。其中螺纹钢产量371.04万吨,环比上升0.42万吨,产量较2016-2020年平均水平高25.428万吨。热卷产量337.04万吨,环比上升0.46万吨,较2016-2020年平均水平高14.548吨。

1.4 螺纹钢模拟生产利润下降,热卷模拟生产利润下降

上周测算螺纹钢生产利润下降,测算热卷生产利润下降。测算螺纹钢生产利润跌64.4元/吨至219.4元/吨,热卷利润跌54.4元/吨至649.4元/吨。

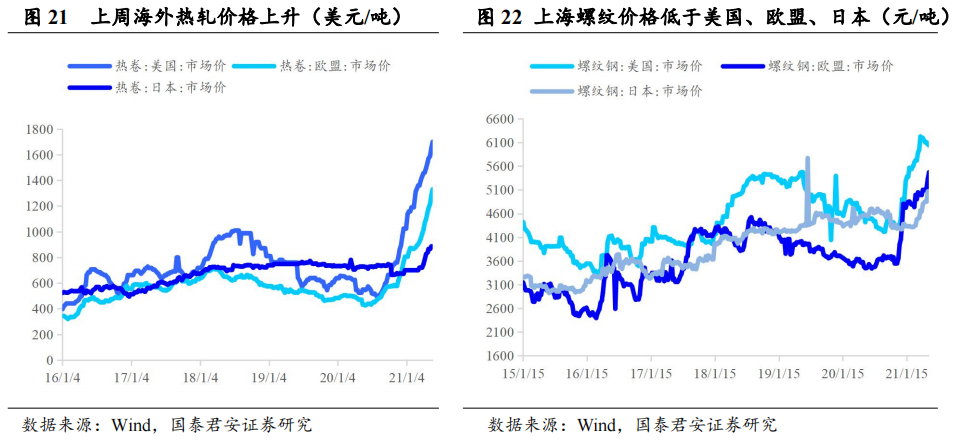

1.5 上周欧盟螺纹钢价格上涨,美国、欧盟热卷价格上涨

国际钢价上周以上涨为主。上周美国螺纹钢价格939.0美元/吨,与前一周持平。美国热卷价格上涨50美元/吨至1700美元/吨,涨幅3.03%;欧盟螺纹钢价格上涨25美元/吨至851.0美元/吨,涨幅3.03%。欧盟热卷价格上涨49美元/吨至1330美元/吨,涨幅3.83%;日本螺纹钢价格785.0美元/吨,与前一周持平。日本热卷价格885美元/吨,与前一周持平。

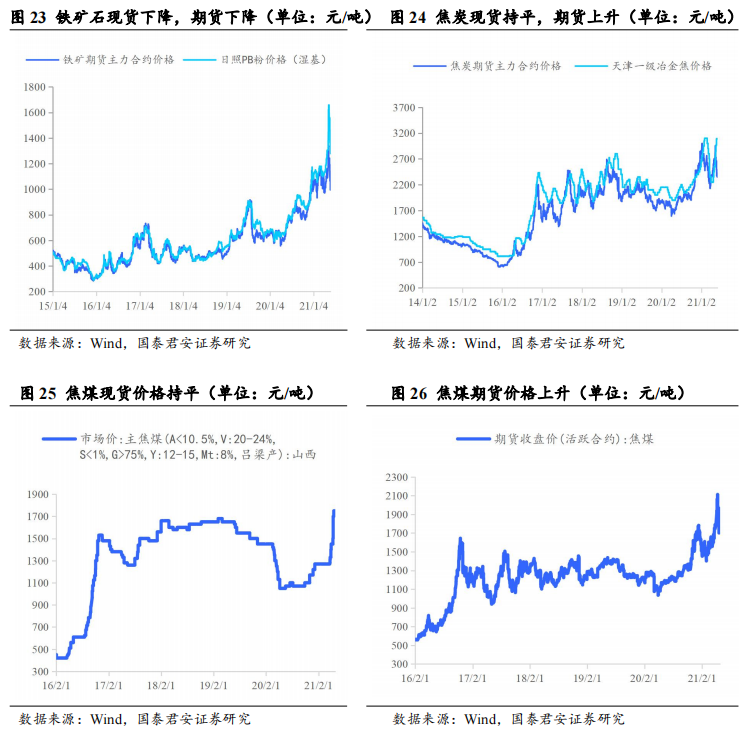

2. 上周铁矿石现货价格下降,焦炭现货价格持平

上周铁矿石现货价格下跌,期货价格下跌。焦炭现货持平,期货上升。上周日照港PB粉(铁含量61.5%)跌176元/吨至1279.0元/吨,跌幅12.10%;铁矿石主力期货价格跌33.5元/吨至1063.0元/吨,跌幅3.06%。焦炭方面,焦炭现货价格3090.0元/吨,与前一周持平;焦炭期货价格涨59.5元/吨至2430.5元/吨,涨幅2.51%。上周焦煤现货价格1750.0元/吨,与前一周持平;焦煤期货价格涨100元/吨至1801.0元/吨,涨幅5.88%。考虑到21年下半年淡水河谷的关停矿区陆续复产,铁矿供需缺口逐渐修复,维持21年铁矿石价格前高后低的判断。

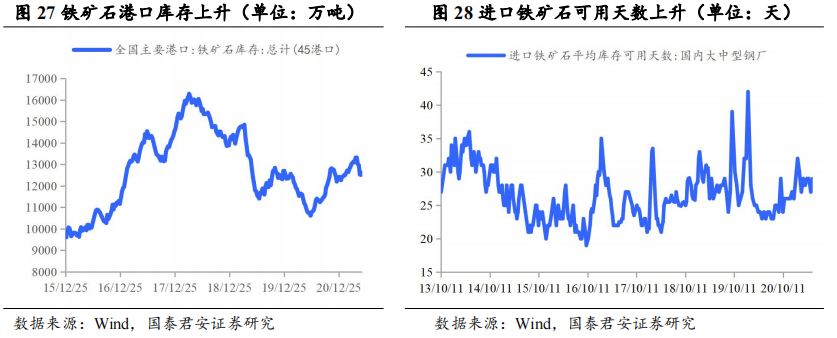

上周铁矿石港口库存上升,钢厂铁矿石可用天数上升。上周铁矿石港口库存12622.16万吨,周环比上升111.56万吨。上周钢厂铁矿石可用天数29天,较前一周上升2天。

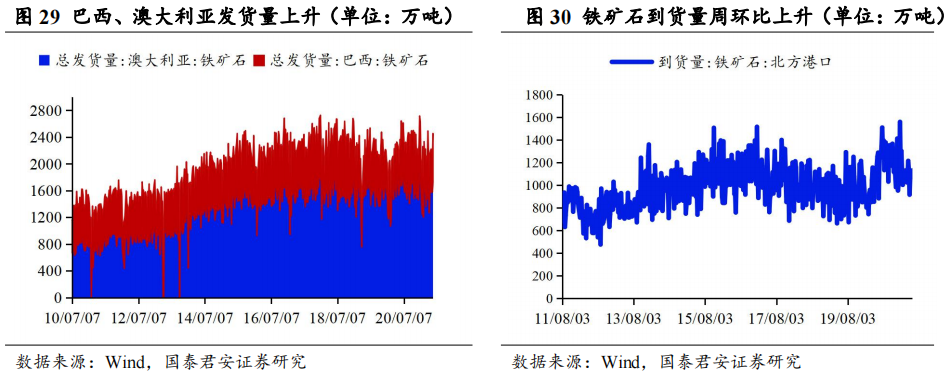

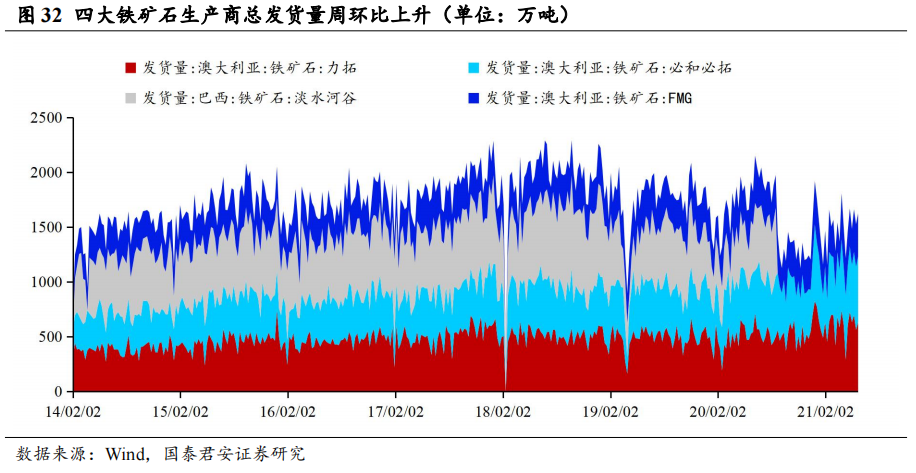

上周巴西铁矿石总发货量上升,澳大利亚铁矿石总发货量上升。上周巴西铁矿石总发货量735.9万吨,周环比上升234.2万吨;澳大利亚铁矿石总发货量1719.1万吨,周环比上升140.7万吨。

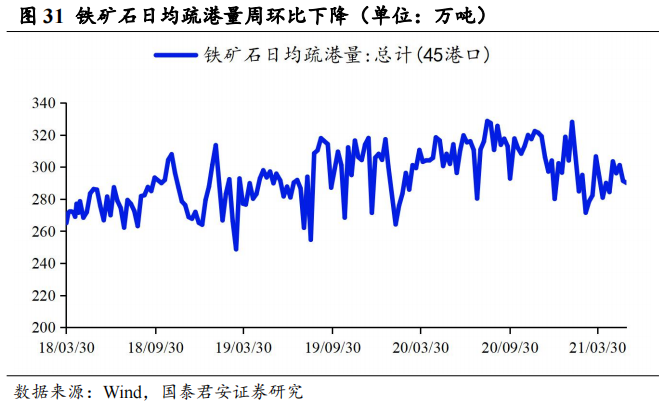

上周铁矿石到货量周环比上升,铁矿石日均疏港量周环比下降。上周铁矿石到货量1131.7万吨,周环比上升13万吨;铁矿石日均疏港量290.09万吨,周环比下降1.28万吨。

上周四大铁矿石生产商总发货量周环比上升。上周四大铁矿石生产商总发货量1624.8万吨,周环比上升99.3万吨。其中,力拓铁矿石发货量629.5万吨,周环比上升68万吨;必和必拓铁矿石发货量600.9万吨,周环比上升25万吨;淡水河谷铁矿石发货量625.60万吨,持平前一周;FMG铁矿石发货量394.4万吨,周环比上升6.3万吨。

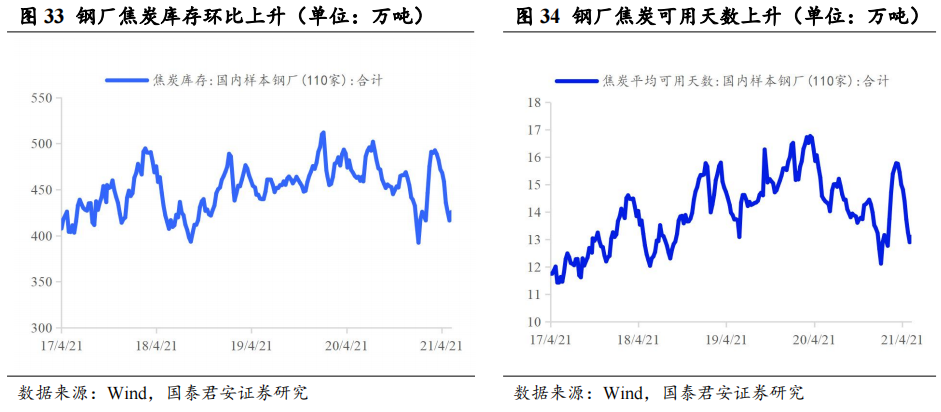

上周钢厂焦炭库存上升,钢厂焦炭平均可用天数上升。上周样本钢厂焦炭库存425.59万吨,较前一周上升9.12万吨;上周钢厂焦炭库存平均可用天数13.1天,较前一周上升0.2天。

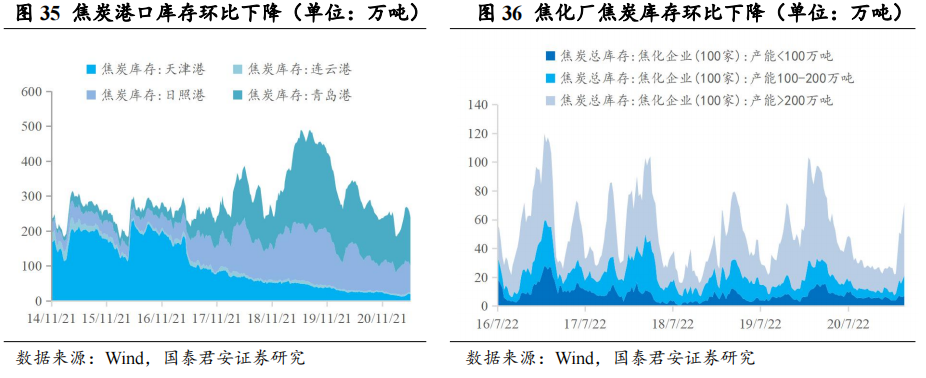

上周焦化厂焦炭库存下降,港口焦炭库存下降。100家焦化企业焦炭总库存22.6万吨,环比减少1.28万吨;北方四港口焦炭库存总计238.5万吨,周环比下降15.5万吨。

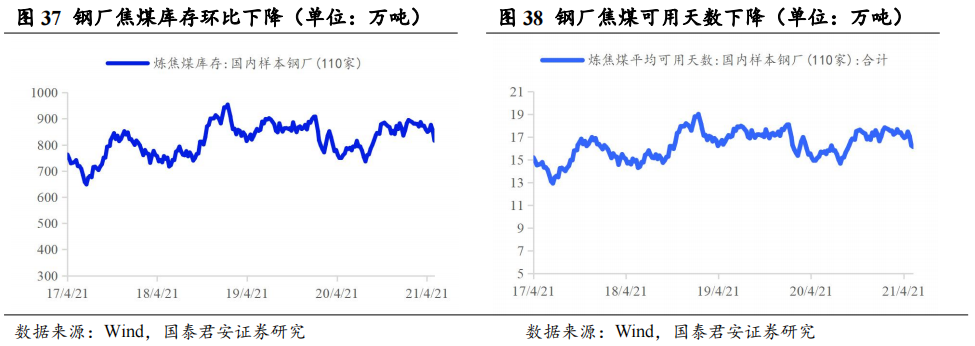

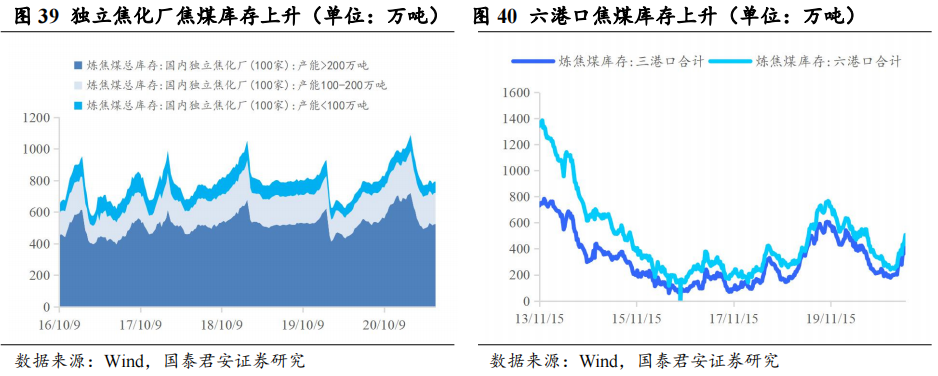

上周钢厂焦煤库存下降,钢厂焦煤平均可用天数下降。上周焦煤钢厂库存810.07万吨,环比下降5.77万吨。上周钢厂焦煤库存平均可用天数16.13天,较前一周下降0.12天。

上周独立焦化厂焦煤库存上升,三港口焦煤库存上升,六港口焦煤库存上升。100家独立焦化厂焦煤库存792.96万吨,环比上升1.83万吨。上周三港口(京唐、日照、连云港)焦煤库存431万吨,周环比上升40万吨。六港口(三港口和青岛、日照、连云港)焦煤库存506万吨,较前一周上升48万吨。

3. 废钢价格上升、石墨电极价格上升

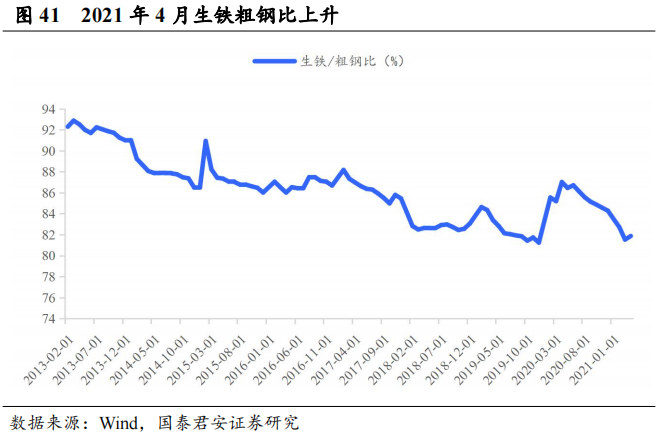

2021年4月生铁粗钢比为81.87%,环比上升0.34个百分点。即粗钢产量中18.13%是废钢。国内高炉受限较多,高炉产量的下降带来行业利润的上升,电炉性价比逐渐上升,生铁粗钢比稳步下降。预期下半年随着铁矿价格回落,铁水粗钢比有望逐步回升。

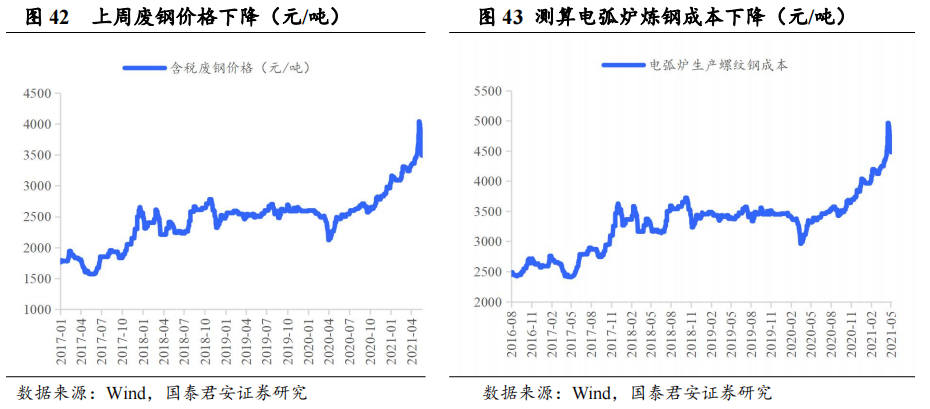

上周废钢价格下降,普通功率石墨电极价格与前一周持平,高功率石墨电极价格上涨,超高功率石墨电极价格上涨。上周废钢价格跌280元/吨至3490元/吨。上周电弧炉炼钢成本跌196.69元/吨至4481.65元/吨。上周普通功率石墨电极价格16625元/吨,与前一周持平;高功率石墨电极价格涨500元/吨至19750元/吨,涨幅2.60%;超高功率石墨电极价格涨1375元/吨至24375元/吨,涨幅5.98%。

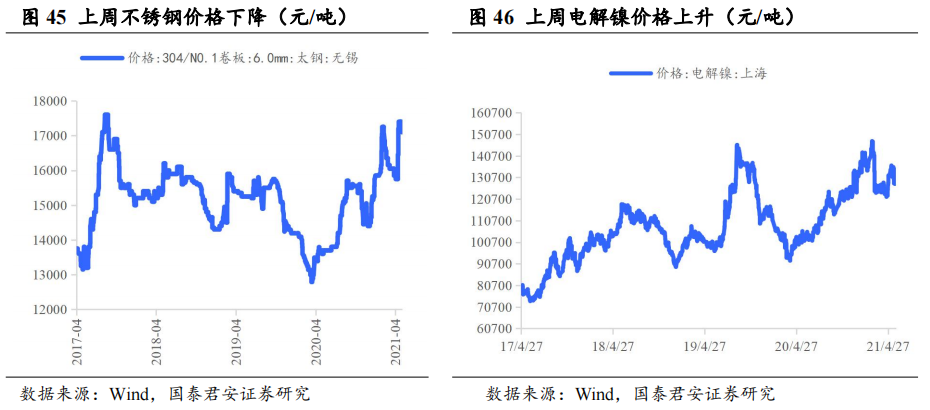

4. 上周不锈钢价格下降、电解镍价格上升

上周不锈钢价格下降,电解镍价格上升。上周不锈钢(304,6mm卷板)价格跌300元/吨至17100元/吨,跌幅1.72%;电解镍涨6430元/吨至134370元/吨,涨幅5.03%;

5. 地产、基建投资平稳,钢材需求持续较好

5.1 粗钢产量继续上升,钢材出口放量

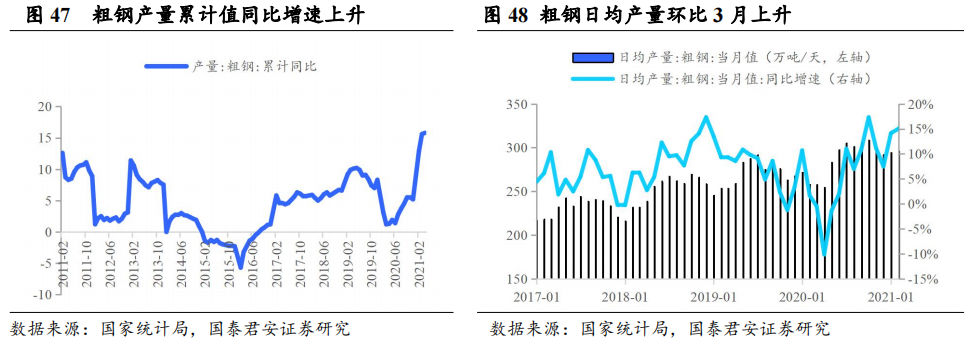

1-4月粗钢产量累计同比增速上升,粗钢日均产量环比3月上升。2021年1-4月我国粗钢产量累计同比增速为15.8%,较3月上升0.2个百分点;4月粗钢日均产量为326.17万吨/天,较3月份日均产量上升22.88万吨/天。

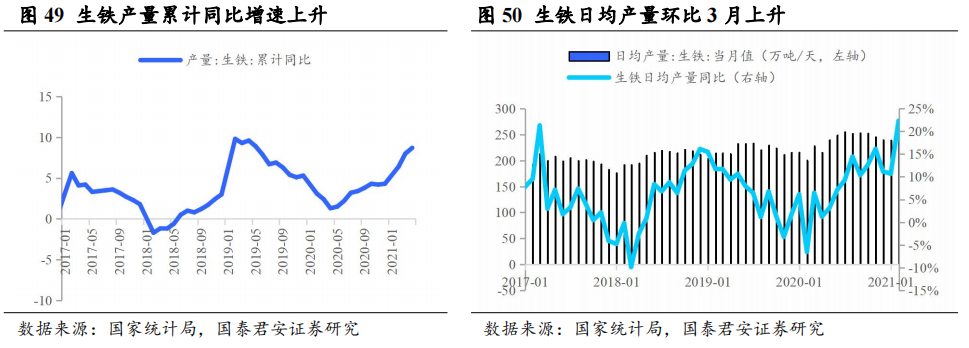

4月份我国生铁产量环比上升。2021年4月我国生铁累计同比增速为8.7%,较3月上升0.7个百分点。4月份生铁日均产量当月值为253.23万吨/天,相较3月随时12.1万吨/天。

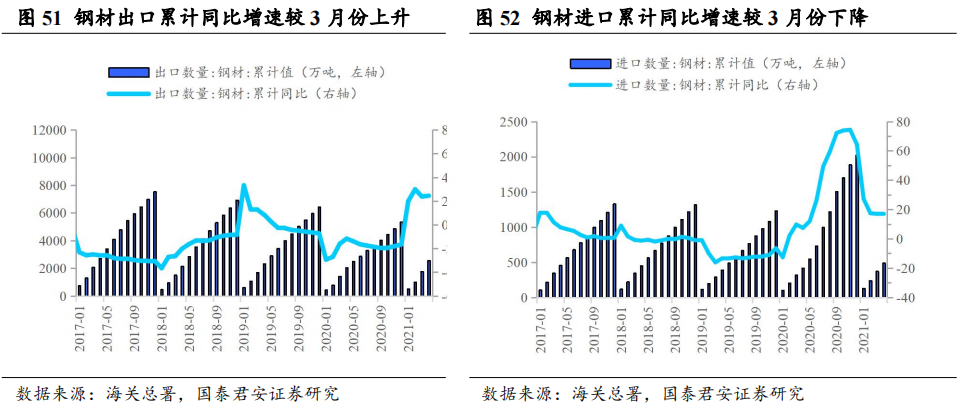

钢材出口持续放量。2021年4月我国钢材累计出口2565.4万吨,累计同比增速为24.5%,较3月上升0.7个百分点;钢材累计进口489.1万吨,累计同比增速为16.9%,较3月下降0.1个百分点,累计净出口钢材2076.3万吨。

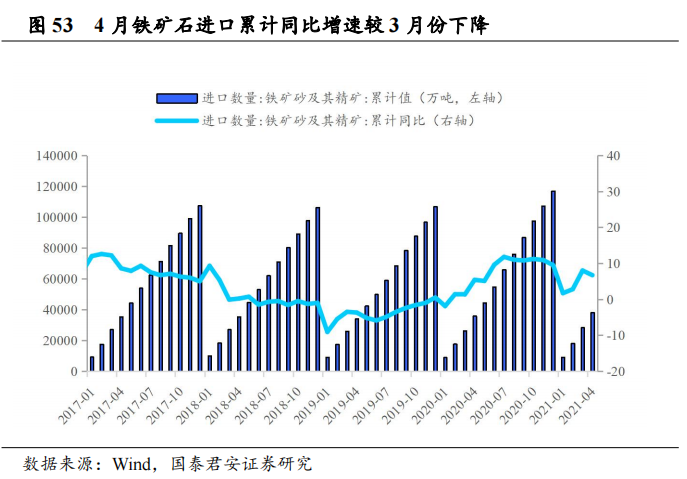

铁矿石进口小幅上升。2021年4月我国铁矿石进口3.82亿吨,累计同比增速为6.7%,较3月下降1.3个百分点。

5.2 4月地产、基建投资继续回暖,需求温和扩张

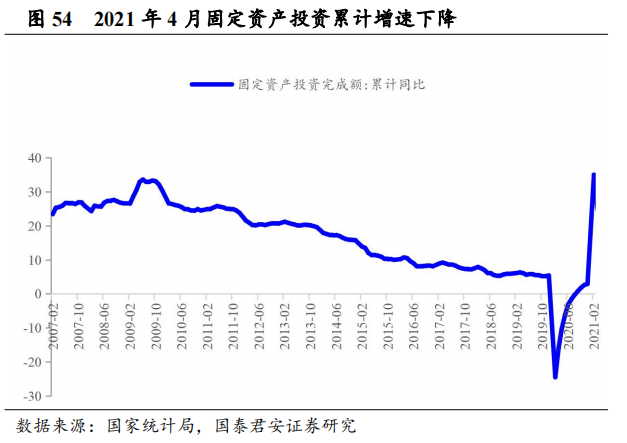

2021年4月,全国固定资产投资(不含农户)增速下降。2021年1-4月全国固定资产投资(不含农户)完成额累计同比增速19.9%,增速较3月下降5.7个百分点。

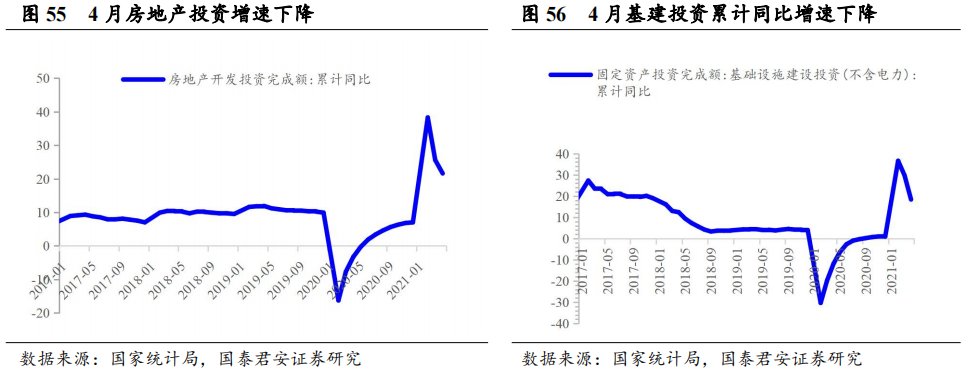

2021年4月份基建投资累计同比增速较3月份下降,房地产开发投资下降。2021年1-4月,我国基建投资完成额累计同比增加18.4%,增速较1-3月下降11.3个百分点;1-4月我国房地产开发投资完成额累计4.0万亿元,同比上升21.6%,增速较3月份下降4个百分点。

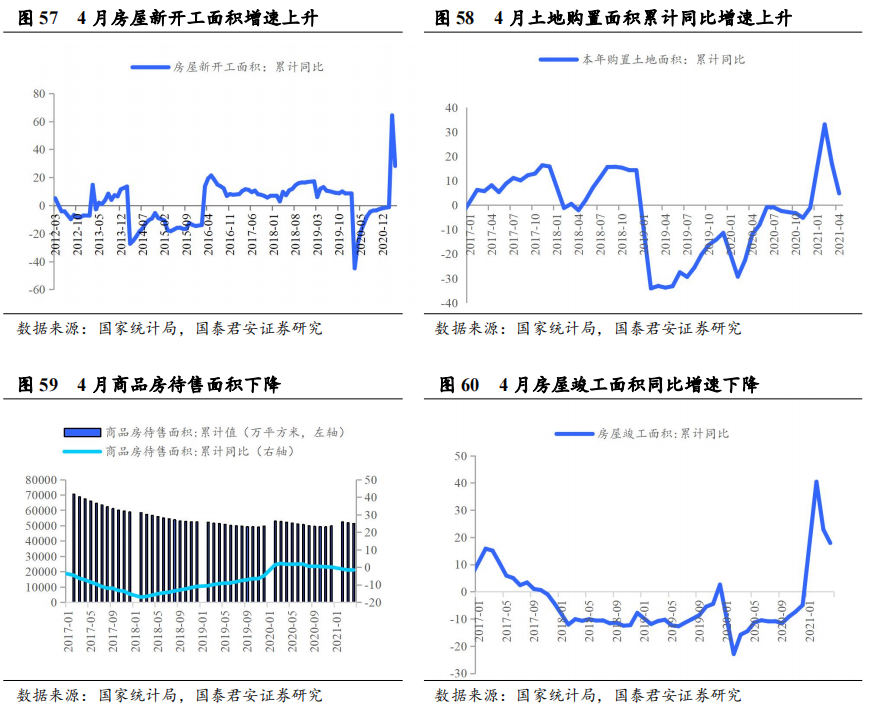

地产开工及销售继续温和回暖。受到20年低基数影响,2021年1-4月地产数据普遍偏好。截至21年4月,我国商品房待售面积5.14亿,环比3月下降422万平米。在购地和新开工方面,2021年1-4月土地购置面积累计同比增速为4.8%,较3月下降12.1个百分点;4月房屋新开工面积累计同比增速为12.8%,较3月下降15.4个百分点;房屋竣工面积累计同比增速为17.9%,较3月下降5个百分点。

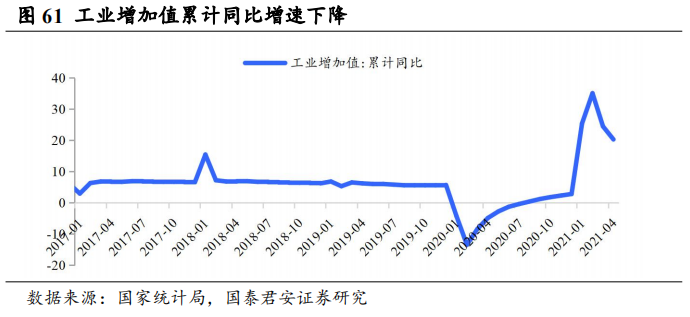

工业增加值累计同比增速下降。2021年1-4月份,工业增加值累计同比增速为20.3%,较3月下降4.2个百分点。

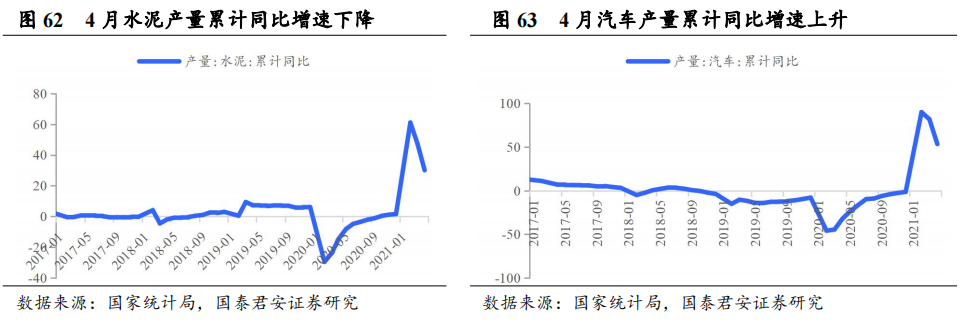

水泥产量累计同比增速下降,汽车产量累计同比增速下降。2021年1-4月水泥产量累计同比增速为30.1%,较3月份下降17.2%。2021年1-4月我国汽车产量累计同比增速为53.4%,较3月份下降28.3个百分点。

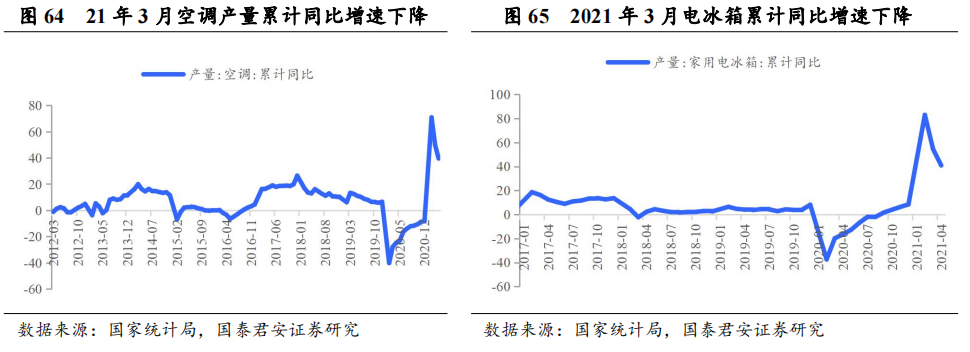

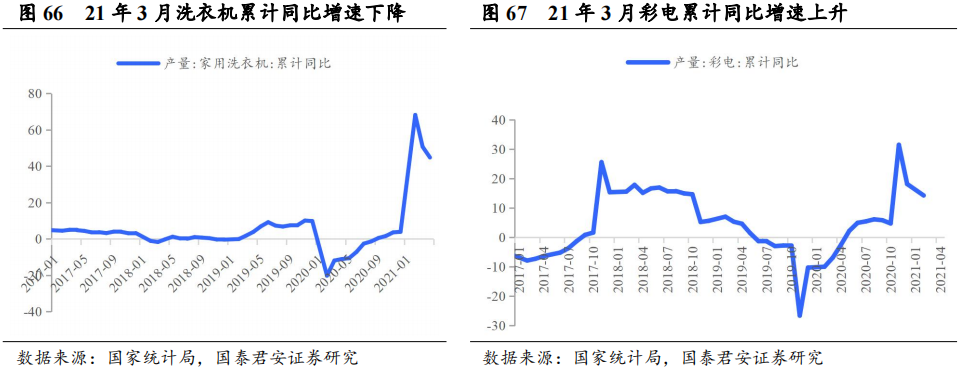

2021年1-3月份,家电累计同比增速下降。2021年3月我国空调产量累计同比增速为49.8 %,较2月下降21个百分点;电冰箱产量累计同比增速为54.6%,较2月下降28.4个百分点;洗衣机产量累计同比增速为50.7%,较2月下降17.5个百分点;彩电产量累计同比增速为3.2%,较2月份上升3.2个百分点。

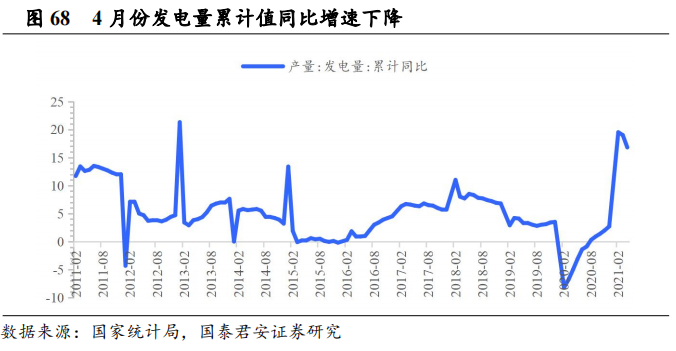

4月份发电量累计值同比增速下降。2021年1-4月,我国发电量累计同比增速为16.8%,较3月下降2.2个百分点。

6. 投资建议

看好钢铁板块大机会。重点推荐板材三大龙头华菱钢铁(000932.SZ)、宝钢股份(600019.SH)、新钢股份(600782.SH),受益南钢股份(600282.SH)。推荐螺纹三小龙方大特钢(600507.SH)、三钢闽光(002110.SZ)、韶钢松山(000717.SZ)。

7. 风险提示

7.1 货币政策超预期收紧

受2020年上半年低基数影响,2021年上半年我国GDP将出现较快增长,货币及财政宽松托底经济的必要性减弱。我们判断我国货币政策在2021年将在保持流动性的前提下小幅收紧。若货币政策超预期收紧,地产及基建开工将受到不利影响,钢铁行业需求或下滑,不利于行业内公司业绩。

本文选编自“鹏飞论钢”,作者:国泰君安证券李鹏飞、魏雨迪;智通财经编辑:魏昊铭。

扫码下载智通APP

扫码下载智通APP