一文看懂通信业1季度发展情况:三巨头收入增速显著,5G用户达3.9亿户

日前,《中国信息通信行业发展分析报告(通信业2021年一季度)》报告出炉,报告就通信行业2021年一季度总体情况及相关重点业务发展情况进行了分析与判断。

其中,研究报告就“移动短信业务”

“全国数据中心投资建设”两个小专题进行了跟踪分析,专题数据分别由中国通信企业协会增值服务专业委员会和云数据专业委员会提供。以下为本研究报告的主要观点与内容节选。

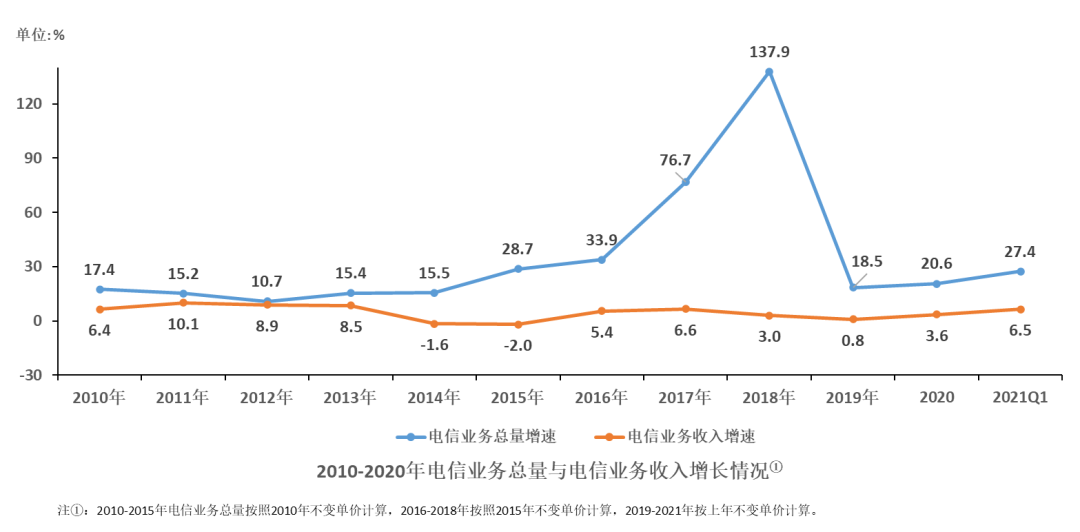

1、我国通信业在上年企稳回升的基础上,一季度电信业务量和业务收入的增速继续稳步提高,新基建和数字化转型对业务发展的推动效果日益显著,行业进入新发展态势。

一季度,电信业务收入累计完成3601亿元,同比增长6.5%,增速比上年同期提高4.7个百分点,较2020年四季度增速提高1.9个百分点。按照上年不变价计算,电信业务总量为3845亿元,同比增长27.4%,增速同比提高9.7个百分点。

由于上年同期新冠肺炎疫情对通信业的总体影响相对较小,一季度业务收入和业务量的季度同比和环比仍保持较高幅度增长,进一步巩固和延续了上年持续增长态势,充分说明我国数字经济的高速发展,以及疫情加速推动经济社会数字化转型为信息通信业的发展带来重要机遇,并将助推通信行业再次进入新发展和转型升级阶段。

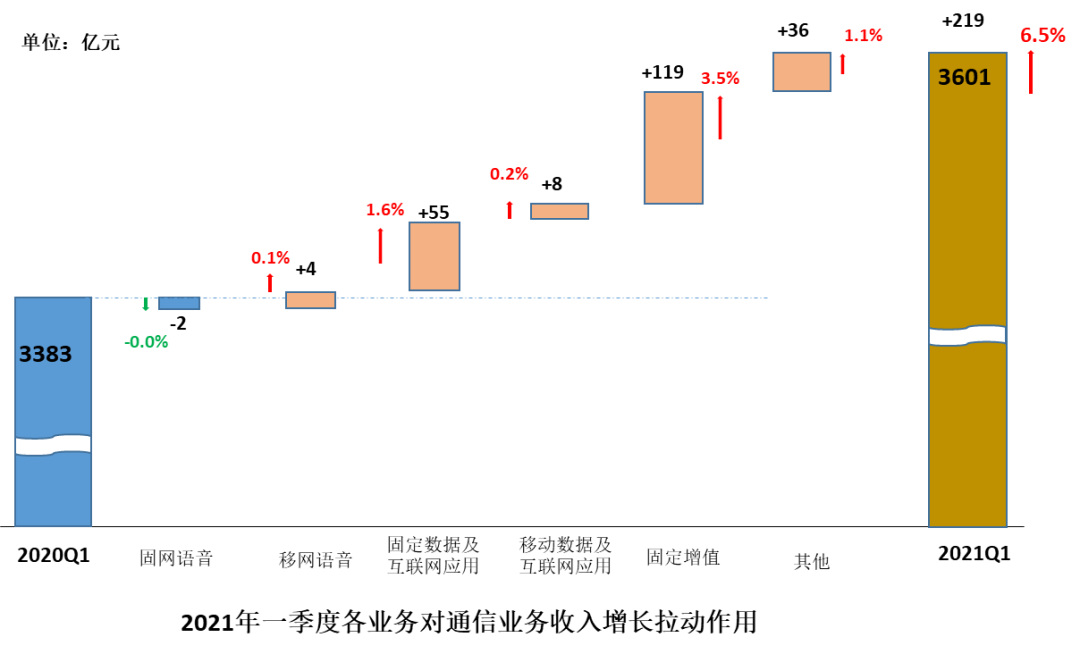

2、信业务收入结构进一步优化,语音业务对总体收入的负向拉动逐渐减弱,固网业务的收入规模和增长贡献逐步加大;移动数据及互联网应用的量收增长不匹配较明显,移动通信业务面临增长困境。

收入结构上,传统语音业务收入稳中有落,固定语音和移动语音业务收入同比分别下降2.5%和增长1.3%,语音收入在电信业务收入中总占比下降到了不足十分之一,为9.6%。数据及互联网业务收入稳步增长,其中固定数据及互联网业务同比增长9.6%,与上年同期增速基本持平,收入占比同比提高0.5个百分点;移动数据及互联网业务收入扭转了上年第四季度同比负增长局面,一季度同比增长0.5%,但近年来其收入增长不稳定,收入规模始终没有有效突破,增量不增收、量收增长不匹配比较突出,未能有效拉动移动通信业务的增长。

从一季度各业务对电信业务收入增长的拉动贡献可以看出,语音业务的影响作用已经较小,固网数据及互联网应用、固网增值业务是业务收入增长的主要驱动力,一季度两项业务分别拉动总体收入1.6个百分点和3.5个百分点的增长。

包含IPTV、互联网数据中心、大数据、云计算、人工智能等新兴业务在内的固定增值业务收入同比增长27.2%。受新兴业务驱动,固定增值业务的增长速度持续提升,从而带来收入规模不断上新台阶,从2019年的每季度三百多亿元,到2020年的季度收入四百多亿元,进入2021年一季度,收入规模跃升到557亿元,在电信业务收入中占比达到15.5%。

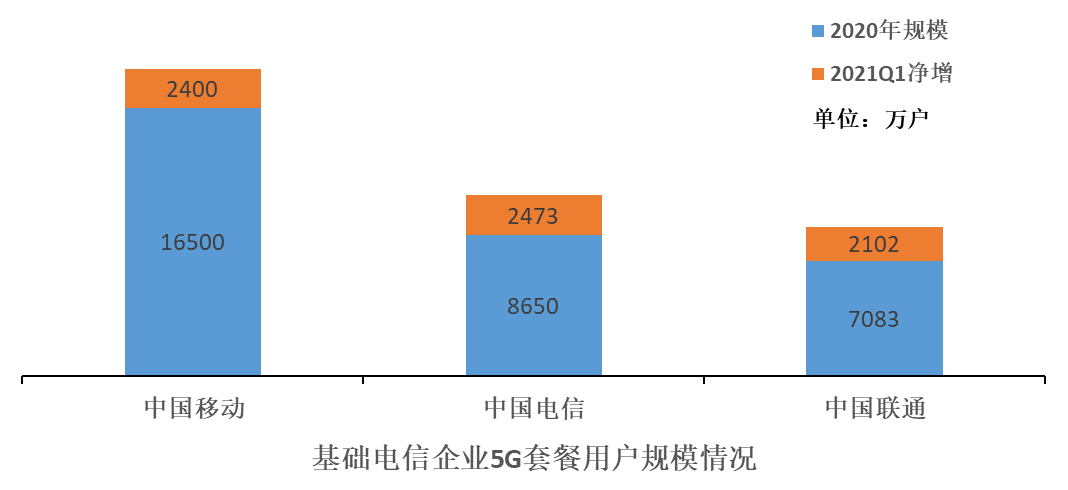

3、5G用户快速发展,三家基础电信企业5G套餐用户渗透率显著提升,行业平均渗透率达24.4%;5G用户的规模发展使得移动互联网流量持续保持快速增长,月户均流量(DOU)屡创新高。

一季度末,三家基础电信企业5G套餐用户达3.9亿户,比上年末增长21.6%,中国移动(00941)、中国电信(00728)、中国联通(00762)的5G套餐用户分别为1.89亿户、1.11亿户和0.92亿户。

与上年末相比,中国联通一季度5G套餐用户净增最快,增长29.7%。中国移动、中国电信和中国联通5G套餐用户的渗透率分别为20.1%、31.2%和29.7%,行业平均值为24.4%。随着5G网络覆盖范围逐步扩大和5G终端的不断普及,2021年5G套餐用户的渗透率将快速提升。

随着5G网络建设的推进以及终端类型的丰富,加上短视频等移动互联网应用的推动,电信运营商不断降低流量资费,5G用户进入规模发展阶段。流量单价的下降推动了用户流量消费的快速增长,自2018年以来基本上每3-4个月DOU保持1G的增长幅度,今年3月当月户均移动互联网接入流量(DOU)达到12.74GB/户。

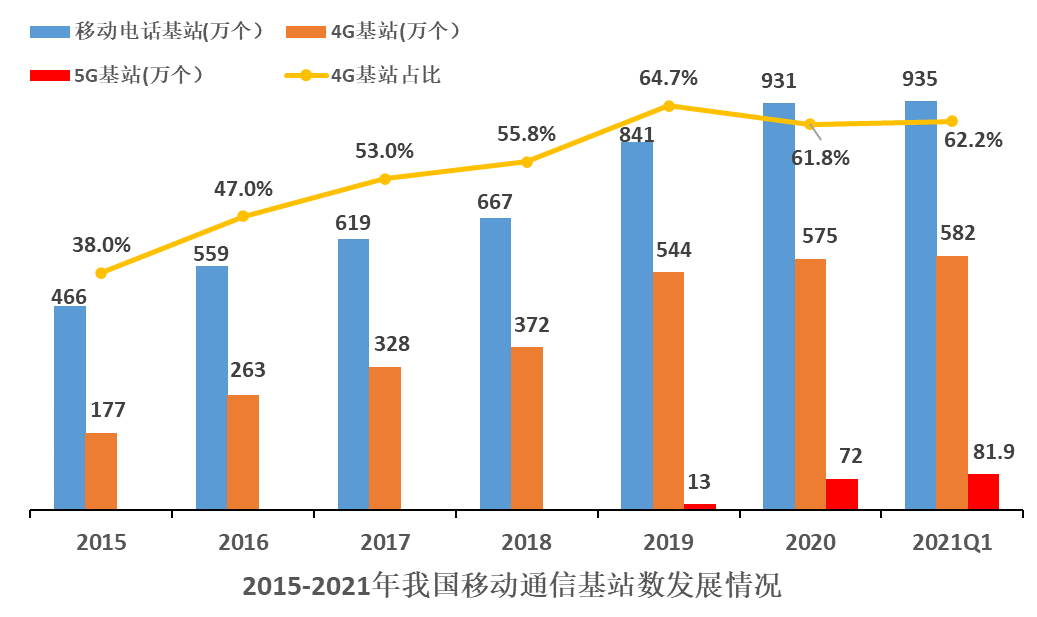

4、移动通信基站保持较快增长,5G基站建设稳步推进。

截至3月末,我国移动电话基站总数达935万个,同比增长9.7%,比上年末净增3.5万个。其中,4G基站总数为582万个,占比为62.3%;5G基站总数81.9万个,与上年末相比,新开通5G基站近十万个,其中一季度新建4.8万个。

今年发布的《“双千兆”网络协同发展行动计划(2021-2023年)》提出2021年底,5G网络将基本实现县级以上区域、部分重点乡镇覆盖,新增5G基站超过60万个;到2023年底5G网络基本实现乡镇级以上区域和重点行政村覆盖。预计今明两年,5G基站建设规模仍将保持较高增长,加大网络覆盖范围和深度。

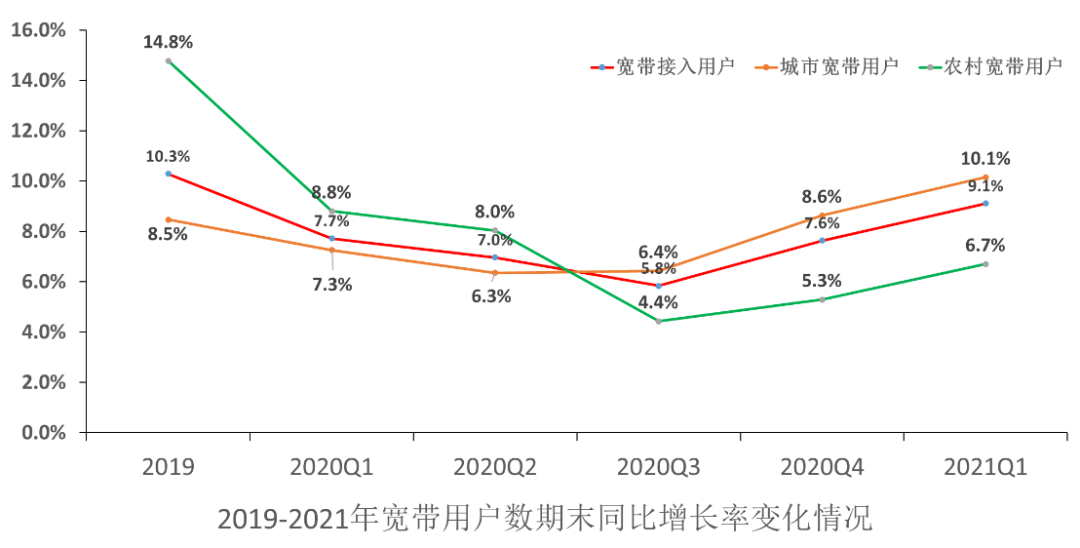

5、固定宽带接入用户增长幅度有所提升,尤其是城市宽带用户规模增长形势较好,农村宽带的发展速度与城市相比还有一定差距;千兆及以上高带宽接入用户规模不断扩大。

截至3月末,三家基础电信企业的固定互联网宽带接入用户总数达4.97亿户,比上年末净增1371万户,比上年同期增长9.1%。其中,全国城市宽带接入用户总数达3.51亿户,比上年末净增905万户,同比增长10.1%;农村宽带接入用户总数达1.47亿户,比上年末净增466万户,同比增长6.7%。

自2020年下半年起,我国互联网宽带接入用户增速下滑趋势逐步扭转,上年四季度增速开始回升,2021年一季度增速回升趋势得到进一步巩固,尤其是城市宽带用户规模增长形势较好,农村宽带的发展速度与城市相比还有一定差距。

固定互联网宽带接入用户中,1000Mbps及以上接入速率用户达945万户,比上年末净增305万户,1000Mbps及以上接入速率用户开始进入规模化发展阶段,将很快提前实现《“双千兆”网络协同发展行动计划(2021-2023年)》中提出2021年底千兆宽带用户突破1000万户的目标。

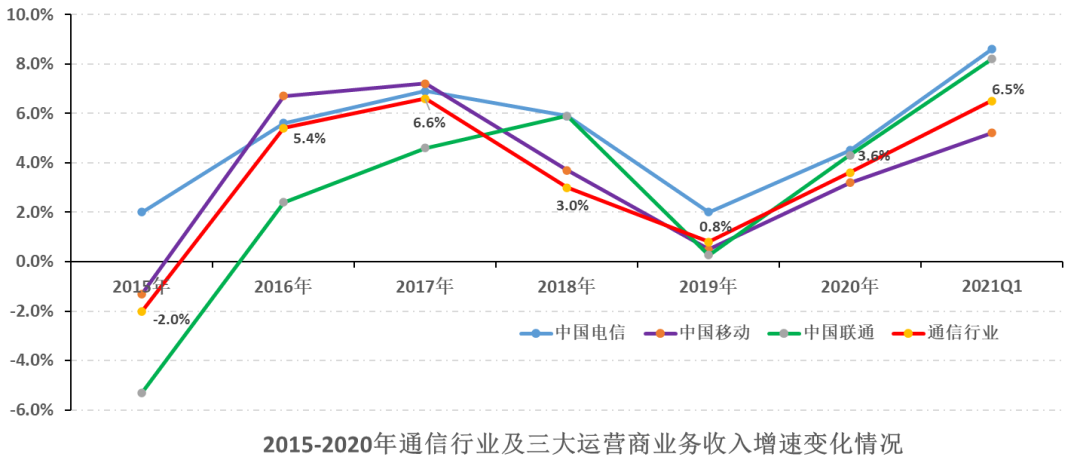

6、三家基础电信企业遏止了2018年、2019年业务收入增速连续下滑态势,在2020年实现增速企稳回升的基础上,今年一季度均实现收入增速进一步提升,企业经营效益不断改善。

一季度三大运营商均进一步巩固了业务发展态势,收入增速进一步提升,中国电信、中国联通的增速超过了8%,分别达到8.6%和8.2%,收入规模最大的中国移动增速也达到5.2%。中国移动、中国电信、中国联通一季度收入增速比上年同期分别提升了3.4个百分点、7.9个百分点和5.9个百分点。相对而言,中国电信较好地克服了近几年业务发展的波动,今年一季度收入增速提升显著,其移动和固网业务收入均保持较快增长。

随着5G大规模投资建设,以及创新业务拓展和市场营销活动相继开展,电信运营商的通信产品销售成本、网络运营与支撑成本和其它经营费用等与上年同期相比均出现较大幅度增长,但运营企业通过共建共享、资源精准配置、成本管控等方式,实现业务发展和经营效益同步改善。

中国移动一季度净利润、EBITDA分别比上年同期增长2.3%和5.2%;中国电信的净利润、EBITDA分别比上年同期增长10.6%和3.0%;中国联通的净利润、EBITDA分别比上年同期增长21.4%和0.3%。此外,中国铁塔公司的跨行业业务及能源经营业务加速发展,公司一季度营业收入达211.51亿元,同比增长7.4%,增速比上年同期提升3.2个百分点,企业的净利润、EBITDA分别比上年同期增长16.7%和7.0%。

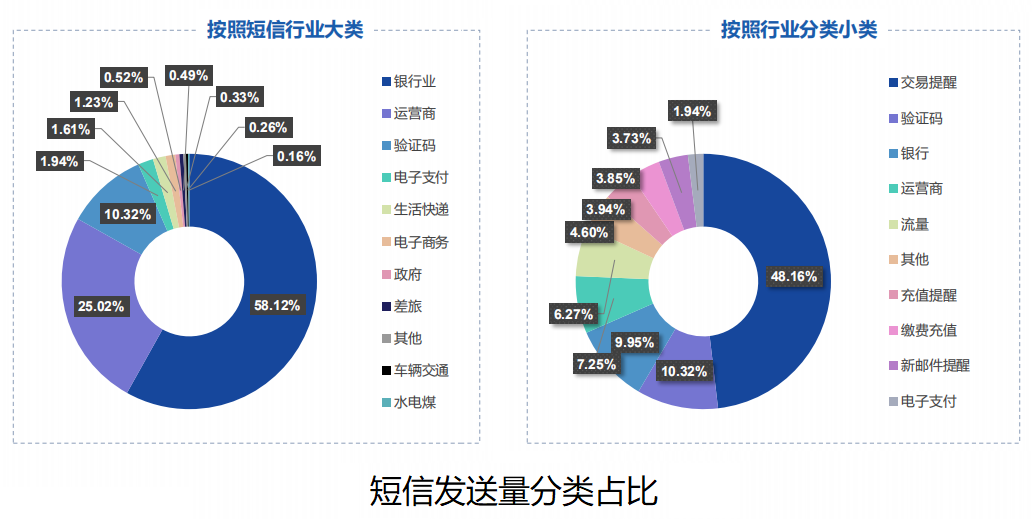

【移动短信专题】一季度全国行业短信发送量同比大幅下降,点对点短信量增长较快,虽然短信总体业务量同比下降,但短信业务收入仍保持较大幅度增长;从行业短信内容类别来看,银行交易提醒类、验证码类和电信运营商业务短信是位居短信发送量的前三位。

2021年一季度全国移动短信业务量4190.3亿条,比上年同期下降6.9%,与上年四季度相比,环比下降8.7%。一季度全国行业短信发送量比上年同期及上年四季度均有明显下降,与上年同期的下降幅度超过20%,仅3月份全国行业短信发送量同比下降28.1%。全国移动短信业务收入比上年同期增长16.8%,移动短信业务收入同比增长的主要原因是由于点对点个人短信业务量的大幅增长带来短信总体收入的增长。

从2021年3月发送行业短信的企业主体来看,中国建设银行是各银行中短信发送量最大的,其发送量是排名第二中国工商银行的1.6倍;在电商平台企业中,拼多多、京东、唯品会、淘宝等企业3月的短信发送量排名靠前。

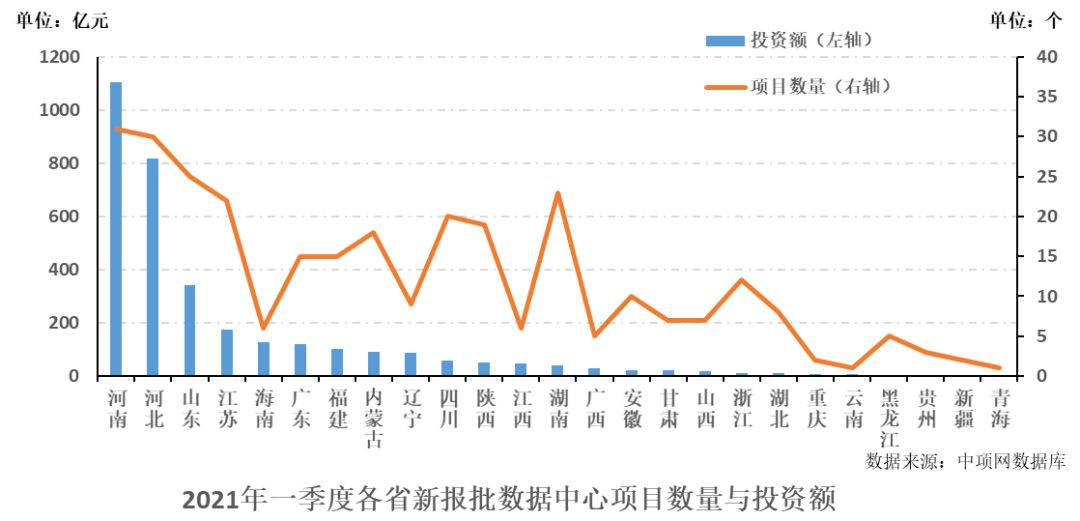

【数据中心投资建设专题】2021年一季度各地的数据中心报建项目呈现增长态势,一季度共有302个数据中心项目报批,投资总额超过3286.6亿元;从平均单个数据中心项目的投资额来看,比上年增加了23%。

据中项网统计,今年一季度报建的数据中心项目投资规模约为上年全年的16.4%,项目数量为上年全年的13.5%。

从项目区域分布看,新报批数据中心项目主要分布在华东、华中和华北地区,项目数量占比分别为30%、20%和18%,一季度华东地区数据中心项目数量达到90个,华中地区数据达到62个;东北地区项目数量占比最少,2021年一季度仅有14个数据中心相关项目。

河南省2021年一季度新报批数据中心项目达到31个,2020年全年及一季度河南新报批项目数量均位居全国之首。从投资规模来看,一季度数据中心项目投资额最大的省份为河南,达到1103亿元。从单个数据中心投资额来看,一季度新报建的大型数据中心项目重点分布在河北、河南等省份,河北报建了5个超过40亿元投资额的数据中心项目。

从数据中心建设主体看,2021年一季度明确建设主体的项目中,由企业自建(如食品、医疗器械、互联网企业等)的数据中心项目占比最大,达到61%;由政府投建的项目数量占比为23%;第三方数据中心运营商投建申报的数据中心类项目数量占比为11%。

编制说明:本研究报告定期向国务院国有资产监督管理委员会、工业和信息化部、各省通信管理局等行业主管部门,以及中国移动、中国电信、中国联通、中国铁塔和中国广电集团总部管理层进行赠阅。

本文选编自“U学在线”,作者来源:中国通信企业协会;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP